Нашли ошибку в расчете налога? Без паники, все поправимо

Правила исправления налоговых ошибок с учетом мнения Минфина

Наибольший урожай выявленных ошибок приходится на I квартал года, поскольку это время подготовки годовой бухгалтерской отчетности и годовой декларации по налогу на прибыль.

Обнаружив любые ошибки в налоговой отчетности, лучше оперативно действовать по принципу «нашел — исправил — отразил». Но при исправлении ошибок в расчетах налогов нужно ответить еще на два вопроса:

- первый (традиционный) — как исправлять ошибки, занизившие ранее рассчитанные налоги (то есть уже отраженные в декларации, сданной в инспекцию);

- второй, особенно актуальный в этом году, — как лучше (чтобы не конфликтовать лишний раз с налоговой инспекцией) применять правило исправления тех ошибок, которые привели к завышению налого в ст. 54 НК РФ . Ведь за прошлый год (а именно с 01.01.2010 действует обновленная версия ст. 54 НК РФ) уже накопилось много писем Минфина по этому поводу, и его позиция уже достаточно определенна.

- ошибки «старше» 3 лет можно исправлять текущим периодом по правилам ст. 54 НК РФ;

- ошибка вообще была. А это тоже не так-то просто. Вам нужно показать, что реальная величина вашего дохода или расхода отличалась от задекларированной. Для этого одних первичных документов, подтверждающих сумму вашего расхода/дохода, мало. Потребуется и отчетность прошлого периода, и регистры бухгалтерского и налогового учета.

- по недоплаченному налогу надо подать уточненку, заплатить недоимку и пени;

- по переплаченному налогу можно исправить ошибку:

- текущим периодом;

- прошлым периодом — для чего потребуется подать уточненную декларацию.

- В отношении одного экономического агента может применяться только один тип ответственности – повторное наказание за одно и то же правонарушение неприемлемо;

- В отношении граждан и ИП применяются уголовная и административная ответственности, а в отношении организаций – уголовные и налоговые санкции.

- Средств на банковских счетах организации;

- Дохода от реализации ее имущества.

- В стандартном случае – штраф за неуплату налогов от 100 000 до 300 000 рублей или арест с невозможностью в дальнейшем занимать аналогичную руководящую должность;

- При сокрытии или неуплате суммы, равной совокупный налоговым выплатам организации за три и более лет – штраф от 200 000 до 500 000 рублей или лишение свободы на период от 6-ти месяцев.

К уголовной ответственности привлекаются те должностные лица, которые удостоверяют своей подписью налоговую и финансовую отчетность организации. - Если величина долга по налогам оказалась менее 180 000 рублей, то физическое лицо уведомляют о необходимости внесения этой суммы в казну, а также перечисление пени, равной 1/300 ставки рефинансирования Банка России;

- При игнорировании уведомления ФНС на гражданина налагается штраф – первоначально в размере 20% от суммы долга, а при повторной невыплате – 40%;

- При задолженности свыше 180 000 рублей – начинает действовать уголовная ответственность, которая состоит в назначении судом особо крупных штрафов (200-700 МРОТ), заключения под стражу до полугода и лишения свободы сроком до 2-х лет.

- Административные санкции предусмотрены в том случае, если:

- В налоговую декларацию внесены неверные сведения (штраф 2-5 МРОТ);

- Такое правонарушение повторяется систематически – на протяжении года (штраф 5-10 МРОТ);

- Единожды умышлено занижена сумма налога (штраф 20% от суммы долга);

- Данное правонарушение замечено повторно (штраф 40% от суммы долга);

- Несвоевременно представлена декларация в ФНС (штраф 10% за каждые 30 дней просрочки).

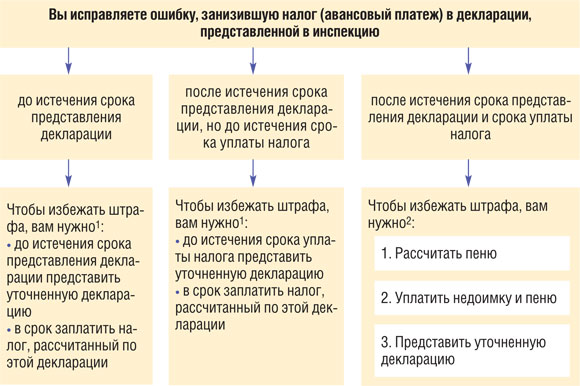

Исправляем ошибки, приведшие к недоимке

Самые неприятные — те ошибки, которые грозят штрафами и пеням и п. 1 ст. 122, ст. 75 НК РФ . И именно поэтому важно исправлять их правильно. В Налоговом кодексе четко прописано, при каких условиях организация освобождается от ответственности за совершение ошибки, повлекшей занижение рассчитанных налого в пп. 2—4 ст. 81 НК РФ . Поэтому шаг вправо, шаг влево — и исправленная ошибка все равно обернется штрафом. Может даже получиться так, что, неверно устранив ошибку, вы навредите себе больше, чем если бы вы это вообще не делали, ведь проверяющие могли ее не заметить, а тут вы сами выставили ее напоказ.

От штрафа за неуплату налога организация освобождается, если она исправила ошибку до того, как инспекция нашла эту ошибку либо назначила выездную проверку по налогу за этот перио д ст. 81 НК РФ .

По общему правилу ошибки, приведшие к занижению суммы налога в декларации, надо исправлять тем периодом, в котором они допущены. Это значит, что за эти периоды придется сдать в инспекцию уточненные деклараци и п. 1 ст. 54, п. 1 ст. 81 НК РФ .

Учтите, что срока для представления уточненной декларации нет. Значит, вы можете представить ее в налоговую инспекцию в любое время после обнаружения ошибки. Однако если вы не подадите уточненку, то и ошибку не исправите.

Можно не исправлять ошибки за период, который уже не может быть охвачен выездной налоговой проверкой. Налоговая инспекция все равно не сможет вас оштрафовать, начислить пени и взыскать недоимку, так как не имеет права проверять этот перио д п. 4 ст. 89 НК РФ .

Уточненная декларация заполняется по форме, действовавшей в период совершения ошибк и п. 5 ст. 81 НК РФ . Аналогичные правила исправления ошибок, занизивших сумму налога (взноса), установлены для налоговых агентов и плательщиков страховых взносо в п. 6 ст. 81 НК РФ; ст. 17 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах. » .

Если вы подадите уточненку, но не заплатите недоимку и пени, то инспекция все равно cможет оштрафовать ва с п. 4 ст. 81, ст. 122 НК РФ .

Если невозможно определить период совершения ошибки, то перерасчет налоговой базы и суммы налога надо делать в текущем периоде — в том, когда вы обнаружили ошибк у п. 1 ст. 54 НК РФ . Но такие ошибки — большая редкость.

Если же вы допустили ошибку при расчете авансового платежа по налогу, который надо заплатить по итогам отчетного периода без представления расчета (например, авансы по налогу при УСНО, транспортному или земельному налога м п. 2 ст. 346.19, п. 7 ст. 346.21, п. 1 ст. 346.23, п. 2 ст. 360, п. 2.1 ст. 362, п. 1 ст. 363.1, п. 2 ст. 393, п. 6 ст. 396, п. 1 ст. 397, п. 1 ст. 398 НК РФ ), то вам нужно доплатить сумму недоимки как можно скорее — так вы снизите сумму пени.

А в декларации, подаваемой по итогам года, вам надо указать правильно исчисленные суммы налога и авансовых платежей. Тогда инспекция вас не оштрафует.

Исправляем ошибки, приведшие к переплате налога

Начнем с того, что ошибки, которые привели к переплате налога, можно вообще не исправлят ь п. 1 ст. 81 НК РФ : в этом заинтересована исключительно ваша организация, а никак не бюджет и налоговая служба.

Но терять деньги фирмы, одаривая бюджет, конечно же, не хочется. Поэтому подробно рассмотрим, как нужно исправлять такие ошибки.

Как вы помните, начиная с 1 января 2010 г. ошибки, которые привели к переплате налога, можно исправлять текущим периодом — без представления уточненк и ст. 54 НК РФ . Сначала не все бухгалтеры (да и не все налоговики) были уверены в том, что это правда. Бытовало мнение, что изменения, внесенные в ст. 54 НК РФ, лишь уточняют и так действовавшее правило, поскольку относятся только к исправлению ошибок, по которым невозможно установить срок их совершения (подробнее об этом см. в  , 2010, № 3, с. 37).

, 2010, № 3, с. 37).

Плюсы нового правила исправления ошибок

Итак, исправлять ошибки в расчете налоговой базы, приведшие к переплате налога, стало проще — не нужно подавать уточненную декларацию. Да и не придется добиваться возврата или зачета переплаченного налога, что тоже порой не так-то легко.

Минусы нового правила

На первый взгляд, заманчиво все ошибки исправлять текущим периодом. Но иногда действительно есть необходимость вернуться в прошлое — подать уточненку

Если у вас есть недоимка, образовавшаяся после совершения «хорошей» ошибки, исправлять ее текущим периодом просто невыгодно. Ведь в таком случае вы не сможете уменьшить эту недоимку, а с ней и пеню. К примеру, у вас есть недоимка по налогу на прибыль за 2010 г. И вдруг вы обнаружили, что из-за неправильного учета расходов переплатили этот налог за 2009 г. В такой ситуации может быть выгоднее исправить ошибку 2009 г., подав уточненку: так вы уменьшите недоимку по налогу за 2010 г. и, может быть, вообще избавитесь от нее (то же самое и с пеней).

Второй минус может быть следствием снижения ставки налога на прибыль после периода совершения ошибки. Так, в 2008 г. общая ставка была 24%, а начиная с 2009 г. — 20%. Если вы обнаружили ошибку, из-за которой переплачен налог 2008 г., то выгоднее подать уточненку и написать заявление о зачете или возврате налога. Поскольку, исправив ошибку текущим годом, вы потеряете 4% от суммы не учтенных ранее расходов (или излишне учтенных доходов ) п. 2 ст. 1 Федерального закона от 30.12.2008 № 305-ФЗ . То же самое — при исправлении ошибок, возникших в периоде, после которого «региональная» ставка налога на прибыль была снижена по решению субъекта РФ (как вы помните, регионы могут уменьшить ставку налога на прибыль с 18 до 13,5 % п. 1 ст. 284 НК РФ ).

А теперь давайте посмотрим, как правильно и безопасно исправить ошибки, которые привели к переплате налога, текущим периодом. И в этом нам помогут письма Минфина.

ПРАВИЛО 1. Исправлять ошибки текущим периодом можно, только если со дня излишней уплаты налога еще не прошло 3 лет

Если вы решитесь спорить с налоговиками, то можете использовать такие аргументы.

Трехлетний срок, указанный в п. 7 ст. 78 НК РФ, на который ссылается Минфин в своих разъяснениях, установлен для подачи заявления о зачете или возврате налога. Как мы уже сказали, для исправления ошибок текущим периодом такое заявление подавать совершенно не нужно, да и самой переплаты не возникает вовсе. А в ст. 54 НК РФ нет никаких ограничений по сроку исправления ошибок. Ну и главный аргумент: бюджет от ошибки, завысившей налог, никак не пострадал.

Если вы готовы идти на риск и не боитесь судебных разбирательств, то для того, чтобы отстоять исправление старой ошибки (возрастом более 3 лет) в текущем периоде, вам придется доказать, что:

Также могут помочь любые другие документы, подтверждающие факт совершения ошибки.

ПРАВИЛО 2. Исправлять текущим периодом можно только ошибки, возникшие в периоде, в котором была сумма налога к уплате

Это означает, что если в периоде, в котором вы допустили ошибку, нет налога к уплате, то исправить текущим периодом такую ошибку нельзя.

Обратите внимание: если по ошибочной декларации сумма налога равна нулю, это также означает, что у вас за этот период нет излишне начисленного налога.

Распространенная ситуация: организация не учла расходы в одном из прошедших периодов. И за тот ошибочный год, по данным декларации по налогу на прибыль, получен убыток. Естественно, ваши дополнительные расходы лишь увеличат убыток. Поэтому, уверен Минфин, исправить свою ошибку и учесть расходы при расчете налога на прибыль можно только с помощью уточненк и Письма Минфина России от 23.04.2010 № 03-02-07/1-188, от 07.05.2010 № 03-02-07/1-225 .

Ошибки по налогу на прибыль, допущенные в «убыточном» прошедшем году, по мнению Минфина, нельзя исправлять текущим периодом.

Но с этой позицией Минфина можно поспорить, поскольку заниженный убыток в прошлом периоде приводит к переплате налога в дальнейшем — в прибыльном периоде. Даже если проверяющие заставят вас сдать уточненку за убыточный период (выкинув сомнительные расходы из базы текущего периода), то от этого у вас недоимка не появится. Напротив, у вас увеличится убыток, который вы можете признать в уменьшение налоговой базы. Но более безопасно все же сразу подавать за убыточные периоды уточненки — так вы избежите споров с проверяющими.

ПРАВИЛО 3. Старые ошибки, занизившие вычеты по НДС, нельзя исправлять текущим периодом

Минфин настаивает на том, что новый порядок исправления ошибок, приведших к излишней уплате налога, не распространяется на случаи занижения вычетов по НД С Письмо Минфина России от 25.08.2010 № 03-07-11/363 . Обоснование простое: в ст. 54 НК РФ речь идет об ошибках при исчислении налоговой базы. А вычеты по НДС уменьшают не саму базу, а исчисленный нало г п. 1 ст. 154, п. 1 ст. 166, ст. 171 НК РФ . Значит, и исправить ошибки в вычетах по НДС текущим периодом по ст. 54 НК РФ нельзя.

Однако, как вы помните, в  № 22 за 2010 г. мы писали, что вычеты по НДС можно заявлять в более поздних периодах. И правила исправления допущенных ранее ошибок здесь ни при чем. Высший арбитражный суд решил, что гл. 21 НК РФ не запрещает принимать к вычету НДС в более позднем налоговом периоде, чем возникло право на вычет. Однако право на «запоздавший» вычет ограничено по сроку. Декларацию, в которой заявлен такой вычет, налогоплательщик должен подать до того, как пройдет 3 года с окончания налогового периода, в котором возникло право на вычет НД С Постановления Президиума ВАС РФ от 15.06.2010 № 2217/10, от 30.06.2009 № 692/09 .

№ 22 за 2010 г. мы писали, что вычеты по НДС можно заявлять в более поздних периодах. И правила исправления допущенных ранее ошибок здесь ни при чем. Высший арбитражный суд решил, что гл. 21 НК РФ не запрещает принимать к вычету НДС в более позднем налоговом периоде, чем возникло право на вычет. Однако право на «запоздавший» вычет ограничено по сроку. Декларацию, в которой заявлен такой вычет, налогоплательщик должен подать до того, как пройдет 3 года с окончания налогового периода, в котором возникло право на вычет НД С Постановления Президиума ВАС РФ от 15.06.2010 № 2217/10, от 30.06.2009 № 692/09 .

А вот ошибки, приведшие к излишнему начислению налоговой базы по НДС, можно исправить текущим периодо м Письмо Минфина России от 07.12.2010 № 03-07-11/476 . К примеру, если вы в прошлом квартале завысили выручку от реализации, то в текущем квартале налоговую базу по НДС можно уменьшить на сумму такого завышения.

ПРАВИЛО 4. Если в одном и том же периоде одна ошибка привела к переплате налога, а другая — к занижению налога, то исправлять их суммированно текущим периодом нельзя

Поэтому лучше представить уточненную декларацию, в которой вы исправляете все ошибки сразу. Это позволит минимизировать недоимку и пени.

Если же вы допустили ошибку, которая по-разному сказалась на налоговой базе совершенно различных налогов (к примеру, «забыли» учесть основное средство, в результате чего занизили налог на имущество, но завысили налог на прибыль), то порядок исправления ошибки тако й Письма Минфина России от 15.11.2010 № 03-02-07/1-528, от 28.06.2010 № 03-03-06/4/64 :

ПРАВИЛО 5. Несвоевременно учтенные расходы надо отражать не как убытки прошлых лет, выявленные в текущем периоде, а как обычные текущие расходы — в составе соответствующей группы

К примеру, не учли в прошлом году сумму зарплаты сотруднику — признаете ее в текущем периоде как расходы на оплату труда. Забыли вовремя оприходовать основное средство и начислить по нему амортизацию — всю не учтенную вовремя сумму отражаете как амортизацию текущего период а Письма Минфина России от 18.03.2010 № 03-03-06/1/148, от 13.04.2010 № 03-03-06/1/261 .

Получается, что учесть в качестве расходов прошлых лет, выявленных в текущем период е подп. 1 п. 2 ст. 265 НК РФ , можно только те суммы, которые не учтены в расходах из-за ошибки, период совершения которой неизвестен.

Однако учтите, что следование этому правилу, провозглашенному Минфином в своих письмах, может привести к нежелательным последствиям. Так, если вы зарплату прошлых лет учтете в общей сумме оплаты труда текущего года, проверяющие могут расценить это как завышение фонда оплаты труда (ФОТ). А следовательно, как необоснованное завышение расходов, норматив которых устанавливается в процентах от ФОТ (представительские расходы, расходы на страхование работников и т. д.). Получается, что даже если и следовать рекомендациям Минфина, то безопаснее внутри групп расходов разделять их на расходы текущего года и на расходы прошлых лет. И чтобы уж ни у кого не было претензий, все нормативы считать только от расходов текущего периода.

К тому же, если учитывать исправляемые прямые расходы прошлых лет как текущие, их сумма неизбежно попадет в расчет суммы прямых расходов текущего периода. А поскольку к продукции текущего периода расходы прошлых лет никакого отношения не имеют, в итоге сумма прямых расходов, приходящаяся на единицу продукции текущего года, может быть необоснованно завышена. Насколько это плохо или хорошо для вашей организации — судить, конечно, вам. Но с экономической точки зрения такое формирование расходов на создание продукции вряд ли можно назвать правильным.

Особое внимание нормируемым расходам

Требование финансового ведомства о признании исправляемых сумм в качестве расходов текущего периода (правило 5) может привести к уменьшению сумм, реально признаваемых при расчете налоговой базы, если речь идет о нормируемых расходах. Поскольку получается, что сумму несвоевременно учтенных нормируемых расходов надо будет сравнивать сразу с двумя нормативами.

ШАГ 1. Сравниваем сумму корректируемых нормируемых расходов с нормативом того года, в котором допущена ошибка

Ведь если ваши расходы не укладываются в норматив прошлого периода, то и исправлять нечего. Если же ваши расходы укладываются в старый норматив частично, то только на эту часть вы и имеете право исправлять ошибку, то есть увеличить расходы текущего периода.

К примеру, в 2011 г. вы обнаружили, что не учли в 2010 г. представительские расходы в сумме 20 000 руб. (без НДС). Кроме этих расходов, в 2010 г. у вас были иные представительские расходы — на сумму 110 000 руб. Таким образом, общая сумма представительских расходов 2010 г. — 130 000 руб. (20 000 руб. + 110 000 руб.). Величина фонда оплаты труда за 2010 г. — 3 000 000 руб. Следовательно, норматив представительских расходо в п. 2 ст. 264 НК РФ за 2010 г. — 120 000 руб. (3 000 000 руб. х 4%).

То, что вы не учли в 2010 г. представительские расходы на сумму 20 000 руб., привело к завышению налоговой базы по прибыли лишь на 10 000 руб. — поскольку только эта сумма укладывается в норматив (120 000 руб. – 110 000 руб.). Значит, только 10 000 руб. вы можете попытаться включить в расходы 2011 г.

ШАГ 2. Сравниваем сумму корректируемых нормируемых расходов, которая укладывается в норматив периода ошибки, с нормативом текущего периода

Итак, мы пробуем признать в расходах 2011 г. часть представительских расходов, не учтенных в 2010 г., а именно 10 000 руб. (из 20 000 руб. — по документам). Здесь возможны две ситуации.

СИТУАЦИЯ 1. Общая сумма нормируемых расходов за 2011 г., включая перешедшие с прошлого периода расходы (10 000 руб.), будет укладываться в норматив. Тогда вопросов нет: исправляем ошибку текущим периодом. То есть уменьшаем базу на всю сумму расходов, которую мы могли бы признать в прошлом периоде.

СИТУАЦИЯ 2. Общая сумма нормируемых расходов за 2011 г. (включая перешедшие с прошлого года) превысит норматив. К примеру, представительские расходы 2011 г. (без учета перешедших с 2010 г.) составят 125 000 руб. Величина фонда оплаты труда по итогам года будет 3 200 000 руб. Тогда по итогам года вы можете учесть представительские расходы в сумме 128 000 руб. (3 200 000 руб. х 4%). Значит, вы полностью учтете расходы текущего года, а вот из суммы представительских расходов, не учтенных в 2010 г., вы сможете учесть только 3000 руб. (128 000 руб. – 125 000 руб.). Получается, что часть расходов — 7000 руб. (10 000 руб. – 3000 руб.) — вы просто потеряете.

Может оказаться и так, что общая сумма нормируемых расходов только текущего года превысит норматив или будет равна ему. Тогда расходы прошлого периода, отражаемые как расходы текущего года, будут сверхнормативными. То есть включить их в расчет налоговой базы текущего года вы не сможете.

Когда норматив текущего периода не позволяет вам полностью учесть при расчете базы по налогу на прибыль сумму не учтенных ранее нормируемых расходов (укладывающихся в норматив прошлого периода), выгоднее исправить ошибку прошлым периодом, подав уточненку.

Если же вы твердо решили исправлять ошибку текущим периодом, то, чтобы не потерять часть своих законных расходов, не нормируйте расходы прошлых лет по нормативу текущего года. А отразите сумму, которую вы могли признать в прошлом периоде, как самостоятельные расходы (отдельно от нормируемых). В декларации их можно показать как прочие расходы в общей сумме косвенных расходов (по строке 040 «Косвенные расходы» приложения № 2 к листу 02 деклараци и утв. Приказом ФНС России от 15.12.2010 № ММВ-7-3/730@ ).

А вот как нам прокомментировали эту ситуацию в Минфине России.

Из авторитетных источников

“ На мой взгляд, исправлять ошибки, связанные с тем, что в прошлом периоде не были учтены какие-либо нормируемые расходы, можно путем отражения в текущем периоде расходов прошлых лет. И если это, к примеру, представительские расходы, ошибочно не учтенные в 2010 г., то нужно сравнить их сумму с нормативом по представительским расходам 2010 г. По своему экономическому смыслу они относятся к 2010 г., и сравнивать их с нормативом того периода, когда ошибка была выявлена, то есть с нормативом 2011 г., не нужно ” .

Оформляем исправление ошибки текущим периодом

Обнаружение ошибки прошлых периодов, которая привела к излишней уплате налога, и ее исправление зафиксируйте документально.

Ведь старые документы, которыми вы подтверждаете расходы, включаемые в расчет налога текущего периода, наверняка вызовут вопросы у проверяющих. Поэтому лучше заранее обосновать, почему операции, относящиеся к прошлым периодам, учтены именно сейчас. Можно составить такую бухгалтерскую справку.

ООО «Соловей»

Бухгалтерская справка № 1

об обнаружении и исправлении ошибки, допущенной при расчете налога на прибыль за 2010 год

5 апреля 2011 г.

1 апреля 2011 г. обнаружен Акт приема-передачи результатов выполненных работ от 05.06.2010 № 64:

— исполнитель работ — ООО «Мастерок»;

— стоимость работ — 60 000 руб. (без НДС).

Стоимость указанных работ не была учтена при расчете налога на прибыль за 2010 г. В результате чего по итогам 2010 г. налог переплачен в бюджет (сумма переплаты — 12 000 руб.: 60 000 руб. х 20%).

На основании п. 1 ст. 54 Налогового кодекса РФ ошибка исправлена текущим периодом — 5 апреля 2011 г. стоимость работ признана в составе материальных расходов при расчете налога на прибыль за январь — апрель 2011 г.

glavkniga.ru

Для ИП могут смягчить наказания за неуплату налогов

Единоросс, координатор проекта «Комфортная правовая среда» Рафаэль Марданшин предлагает Госдуме не лишать индивидуальных предпринимателей, допустивших просрочку по налогам, права на патентную систему налогообложения. Соответствующий законопроект на этой неделе будет внесен в нижнюю палату парламента, сообщили «Право.Ru» в аппарате депутата. Сейчас предприниматель, использовавший патент, но вовремя не заплативший налог, лишается права на этот специальный режим налогообложения в текущем календарном году и обязан перейти на общую систему налогообложения: уплатить налог на доходы физлиц, налог на добавленную стоимость, налог на имущество физлиц за весь период действия патента, а также восстановить и подать отчеты.

По словам Марданшина, работать по патенту идут те, кто находится на грани предпринимательства и самозанятости. «У них немного работников, маленькие обороты. Лишить патента – это сделать жизнь сложнее, а значит, вполне возможно – закрыть малый бизнес», – говорит он. Лишение права на патент – это «излишнее и экономически необоснованное» наказание для малого бизнеса, считает парламентарий. «Суммы налогов, которые предприниматель должен уплатить в этом случае, могут в несколько раз превышать стоимость патента. Наступление указанных последствий приводит к закрытию бизнеса, – пишет Марданшин в пояснительной записке. – При этом последствия наступают независимо от периода и суммы просрочки уплаты налога. Неуплата налога в сумме 1 руб. влечет те же последствия, что и его неуплата в сумме 100 000 руб.».

Не заплатившие вовремя налоги по такой системе предприниматели не останутся без наказания, следует из сопроводительных материалов к документу, действующее законодательство уже содержит достаточное количество норм об ответственности за налоговые нарушения». Ответственность будет наступать по правилам главы 16 НК, которая предусматривает, например, за неуплату налогов штрафы, размер которых зависит от суммы недоплаты (ст. 122 «Неуплата или неполная уплата сумм налога (сбора)»). Кроме того, в соответствии с пунктом 4 статьи 346.45 НК, говорится в пояснительной записке, наличие недоимки по налогу является основанием для отказа налоговым органом в выдаче индивидуальному предпринимателю патента на новый налоговый период.

pravo.ru

Санкции за неуплату налогов

Обязанность граждан и организаций России регулярно вносить налоговые платежи в госбюджет закреплена в Конституции и налоговом законодательстве РФ (ст. 67.8 Конституции РФ, ст. 3 НК РФ). Неуплата налогов или их неполная выплата считается правонарушением. При этом их причина может состоять не открытом отказе от осуществления обязательных платежей в казну, а в занижении налоговой базы, неверном начислении платежей и иных неправомерных действиях. Какие санкции за неуплату налогов могут быть выдвинуты в отношении физических и юридических лиц?

Распределение ответственности

Неуплата налогов предусматривает применение трех типов ответственности – налоговой, административной и уголовной. В этом направлении действует два основных правила:

В первом случае наказание нацелено на возмещение вреда, нанесенного существующим общественным отношениям (важно понимать, что неуплата налогов – одна из ключевых причин бюджетного дефицита). Во втором случае речь идет о материальной компенсации бюджетной системе.

Налоговые санкции в отношении организации и ее должностных лиц

Юридическое лицо может понести за неуплату обязательных платежей в казну только налоговую ответственность, уголовная же ответственность затрагивает его должностных лиц.

Налоговая ответственность предполагает, что при выявлении неуплаты или недоплаты налогов в казну ФНС уведомляет организацию о необходимости внесения недостающей суммы. Если по истечении установленного налоговым ведомством срока задолженность не будет погашена, то на юридическое лицо налагается штраф, который взыскивается за счет:

Уголовная ответственность затрагивает руководителя компании, ее главного бухгалтера и иных лиц, ответственных за правильное начисление налоговых обязательств и уплату налогов в казну. Она начинает действовать в том случае, если имели место умышленная неуплата, несвоевременное перечисление средств или задержка с представлением отчетности, сокрытие части доходов или активов фирмы, неверный расчет платежей.

Уголовная ответственность предполагает такие санкции (ст.199 УК РФ):

Какую ответственность несут граждане?

Если ФНС выявило факт неуплаты налогов гражданами, то санкции в их отношении зависят от величины задолженности перед госбюджетом.

Существуют и некоторые смягчающие обстоятельства, в том числе возраст до 16 лет, форс-мажорные обстоятельства, уважительные основания для уклонения от налогов.

Санкции по налогам в отношении ИП

Чем грозит неуплата налогов для ИП? С одной стороны, это фирма, а с другой – ее руководитель является одновременно и ее владельцем. Во избежание двойной ответственности в отношении ИП применяется только уголовная и административная ответственность.

Уголовная ответственность применяется только в тех случаях, когда ИП открыто отказывается представлять декларацию в ФНС или уличается в сокрытии крупных сумм (свыше 180 000 рублей). Она может предполагать штрафные санкции от 300 МРОТ, заключение под стражу на период от 4 до 6 месяцев, а также лишение свободы до 2-х лет.

Санкции за неуплату налогов – объективное наказание для лиц, стремящихся уклониться от выполнения конституционной обязанности. Они способствуют компенсации ущерба, нанесенного государственному бюджету и восстановлению общественной справедливости. Главный принцип налоговых санкций – действие по нарастающей, то есть меры ответственности ужесточаются по мере того, как плательщик стремиться избежать выполнения возложенных на него налоговых и штрафных обязательств.

ooocivilist.ru

Неверно рассчитан и уплачен налог по УСН за 3 квартал

Доброго времени суток, уважаемые формучане!

Прошу вас о помощи. ИП на УСНО (доходы) при уплате авансового платежа по налогу за 3 квартал 2013 года не была по ошибке учтена одна сумма в доходах (сумма значительная). В результате этого налог был рассчитан неправильно и соответственно уплачен в меньшей сумме.

В настоящий момент при подготовке декларации возник вопрос: как лучше сделать?

1 вариант:

в разделе 1 в строке 050 Декларации УСН указать сумму уплаченного налога (а не того, который надо было уплатить).

эту сумму налога доплатить при оплате налога за 4 квартал (все в одной платежке).

Какой из вариантов обойдется для меня «меньшим испугом»?

Цитата (Ивирина): Доброго времени суток, уважаемые формучане!

2 вариант:

в разделе 1 в строке 050 Декларации УСН указать сумму «начисленного» налога (тот, который надо было уплатить).

эту сумму налога все равно доплатить при оплате налога за 4 квартал (все в одной платежке).

Но при 2 варианте налоговая при камеральной проверке сразу увидит недоплату налога за 3 квартал и выставит пени.

При первом же варианте налоговая не заметит при проверке, но в случае запроса книги доходов и расходов заметит, что была предоставлена недостоверная декларация.

Надо идти по второму варианту, т.е. указать в декларации верный авансовый платеж к уплате, а не фактически уплаченную сумму, так как этот путь полностью соответствует законодательству (п. 4.6 Порядка заполнения декларации по УСН, утв. Приказом Минфина РФ от 22.06.2009 N 58н).

В случае выбора первого варианта при выявлении ошибки в заполнении декларации Вам придется подать уточненную декларацию (п. 1 ст. 81 НК РФ).

Здравствуйте!

Добавлю.

«Меньший испуг» выльется в меньшие затраты, если недоимку по налогу за 3 кварталу доплатите раньше, не дожидаясь срока платежа по году. Этим уменьшите сумму пени.

Из Налогового кодекса РФ.

Цитата: Статья 75. Пеня

1. Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

2. Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах.

3. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора, если иное не предусмотрено главами 25 и 26.1 настоящего Кодекса.

4. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора.

Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

www.buhonline.ru