«Программные Технологии» автоматизируют работу с коллекторами в сети микрофинансовых услуг «МилаДенежка»

17.06.2013, По материалам МилаДенежка

.jpg) В рамках CRM-проекта, построенной на платформе Terrasoft, информационная система компании «Микрофинансовые услуги» («МилаДенежка») будет дополнена функционалом, позволяющим упростить взаимодействие с коллекторскими агентствами и получить мощный инструмент сбора статистики и анализа эффективности работы коллекторов.

В рамках CRM-проекта, построенной на платформе Terrasoft, информационная система компании «Микрофинансовые услуги» («МилаДенежка») будет дополнена функционалом, позволяющим упростить взаимодействие с коллекторскими агентствами и получить мощный инструмент сбора статистики и анализа эффективности работы коллекторов.

«МилаДенежка» – развивающаяся компания, работающая на рынке микрофинансирования в относительно молодом сегменте Pay Day Loan или «Займы до зарплаты». Компания работает в формате Street Retail, предоставляя Клиентам краткосрочные микрозаймы до 16 000 рублей на 16 дней. Отличительной чертой компании является дружелюбие персонала и участие в решении финансовых проблем Клиентов. В офисах “МилаДенежки” постоянно ощущается комфортная и дружелюбная атмосфера, отличающая их от других финансовых учреждений в сегменте PDL. В 2012 году Роспатентом РФ зарегистрирован товарный знак «МилаДенежка», что позволило компании выйти на рынок франчайзинга со своей уникальной концепцией, проработанными бизнес-процессами и технологичной бизнес-моделью. Повышение производительности труда — один из стратегических приоритетов, как с точки зрения работы с Клиентами, так и с точки зрения взаимодействия с Франчайзи.

При ведении операционной деятельности компании неизбежно возникает просроченная задолженность. Скорость и качество взыскания просроченной задолженности является критическим фактором операционной деятельности любой финансовой компании. Поэтому мы очень серьезно относимся к выбору партнера по взысканию, а также к качеству взаимодействия между нами.

«На сегодняшний день, с должниками взаимодействуют два коллекторских агентства, и уже сейчас есть трудности при взаимодействии с ними, определяемые большим объемом Клиентской базы. Именно поэтому мы хотим автоматизировать процессы взаимодействия с коллекторскими агентствами. Это позволит достаточно быстро формировать статистику и аналитику по каждому агентству и в результате выбирать Партнеров с лучшими показателями деятельности. Автоматизация всех процессов в рамках взаимодействия с коллекторами даст возможность ввести работу не с двумя, а с большим количеством коллекторских агентств без потери качества и производительности» — поясняет суть проблематики Валерий Бабушкин, генеральный директор ООО Микрофинансовые услуги (бренд «МилаДенежка»).

Совместно с консультантами «Программных Технологий» была разработана концепция и модель механизма, который позволит хранить всю необходимую информацию по взаимодействию с коллекторскими агентствами. В качестве основного инструмента используется CRM-система, развернутая в компании для управления взаимоотношениями с клиентами на платформе Terrasoft CRM. Наравне с клиентами в системе будет вестись учет работы коллекторов.

Помимо уже имеющегося функционала, в систему добавляется отдельный раздел «Реестры», где находится список должников, и по каждому должнику будет вестись отдельный учет. Так, на каждый реестр создается список своих должников, отслеживается оплата этих должников в рамках работы коллекторского агентства, рассчитывается вознаграждение, которое нужно заплатить коллекторам, в случае, если оплата пришла от должника в то время, пока этот реестр был активен. Эта функция позволит четко определять, насколько эффективна работа конкретного Партнера по взысканию, что необходимо для объективной оценки деятельности последнего.

Автоматизация работы с коллекторскими агентствами позволит формировать список должников для передачи в работу, формировать письма-уведомления об отзыве конкретного должника, подготовить отзыв всего реестра или уведомить коллекторское агентство о продлении работы по реестру , а также автоматически рассчитать вознаграждения по каждому должнику в реестре.

В результате, менеджмент «МилаДенежки» сможет легко анализировать все реестры должников, которые были переданы коллекторам, отслеживать вознаграждение, эффективность работы по реестру, также по нескольким или всем реестрам, что позволит принимать правильные и оперативные управленческие решения в рамках управления дебиторской задолженностью.

«Мы уже согласовали с клиентом техническое задание на разработку, которое ляжет в основу проекта. Планируемая доработка позволит максимально быстро в режиме реального времени получать информацию по работе коллекторов, производить оценку их эффективности и принимать управленческие решения по взаимодействию с ними» — рассказывает о проекте Алена Овсянникова, руководитель отдела CRM “Программных Технологий».

www.beboss.ru

Технологии работы коллекторов

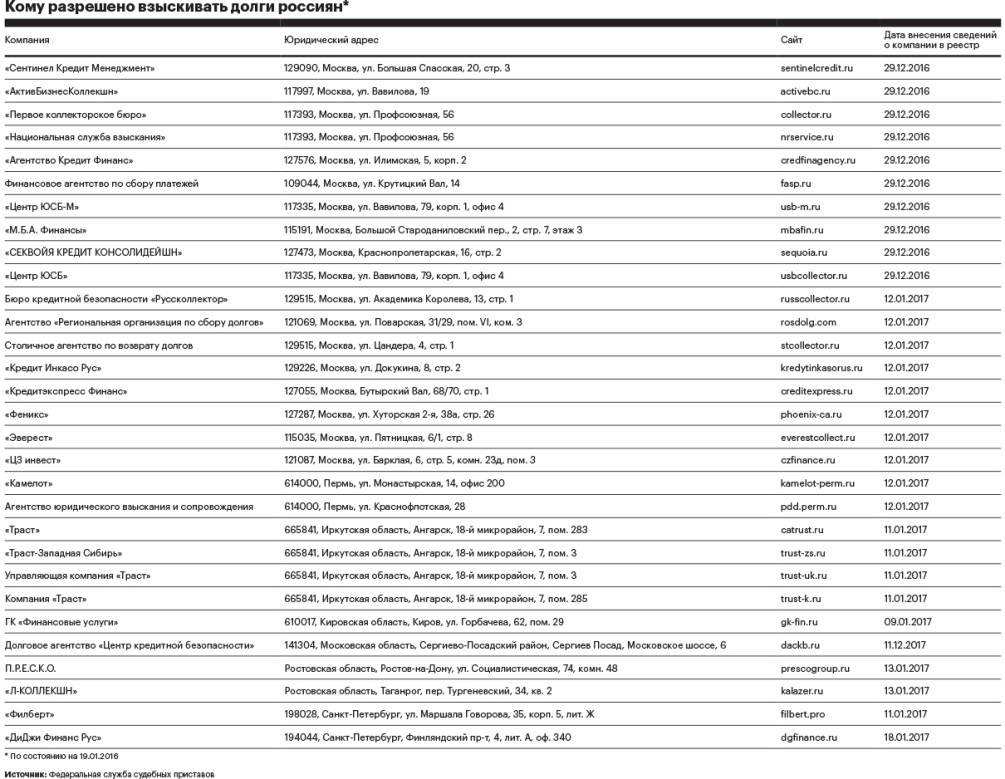

1 января вступил в силу федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» (230-ФЗ), известный также как «закон о коллекторах». Он накладывает ряд ограничений на деятельность компаний, которые занимаются взысканием долгов в досудебном порядке. Согласно закону, продолжить свой бизнес в 2017 году смогут лишь те коллекторы, которые вошли в соответствующий реестр Федеральной службы судебных приставов. Таким образом, компании, не включенные в него, лишились права заниматься прежним бизнесом.

По состоянию на 19 января государственный реестр коллекторов на сайте ФССП насчитывает 30 организаций. Ранее ФССП оценивала общее число юридических лиц, у которых в качестве одного из видов деятельности указаны коллекторские услуги, примерно в 553 тыс. Национальная ассоциация профессиональных коллекторских агентств (НАПКА), в свою очередь, прогнозирует, что в 2017 году на рынке могут остаться максимум 150 коллекторских организаций. Сейчас их, по оценке НАПКА, от 600 до 800. Таким образом, пока в реестр попали только 3,7% компаний. При этом все участники рынка, которые намерены продолжить работу по сбору задолженностей, зарегистрируются в нем до конца января, считают в НАПКА.

Трудные времена

Столь малое число компаний, попадающих в реестр, связано с ужесточением требований к их работе и размеру капитала, установленному 230-ФЗ. В частности, в учредительных документах этих организаций должно быть отражено, что коллекторская деятельность является основной для них. Объем чистых активов у коллекторского агентства должен составлять не менее 10 млн руб., при этом оно обязано застраховать на такую же сумму свою ответственность на год за возможное причинение убытков должнику в ходе взыскания задолженности. Коллектор должен располагать технологической инфраструктурой, позволяющей хранить все записи телефонных переговоров с должниками, письма и СМС-сообщения в течение трех лет. Наконец, у коллектора обязательно должен быть официальный сайт.

Президент коллекторского агентства «Секвойя Кредит Консолидейшен» Елена Докучаева, чья компания вошла в реестр ФССП в числе первых, считает, что новый закон может снизить эффективность взыскания долгов на 15–20%. При этом для должников он окажется во благо: коллекторы действительно будут меньше их беспокоить. А вот у судов работы прибавится. По данным Национального бюро кредитных историй (НБКИ) на 1 января, не менее 17% всех заемщиков, или около 7 млн человек, испытывают сложности с обслуживанием кредитов (за последние полгода хотя бы раз допускали просрочку свыше 60 дней). В то же время общий объем просрочки свыше 90 дней составляет в России около 1 трлн руб.

Что разрешено взыскателям

Новый закон также ограничивает коллекторов в способах общения с должниками. Теперь коллектор может лично встречаться с должником не чаще раза в неделю. Звонить можно максимум восемь раз в месяц (при этом за неделю коллектор может позвонить только дважды, а в день — один раз). Есть ограничения и временного характера — в будние дни допустимо звонить с 8 до 22 часов, а в выходные — с 9 до 20 часов. Скрывать (или использовать неотслеживаемый) номер телефона, а также адрес электронной почты коллектор не имеет права.

По закону коллектору разрешено общаться только с самим должником (если тот не является банкротом, инвалидом или несовершеннолетним — с ними коллекторские агентства работать не могут). Коллекторы не имеют права общаться с близкими или друзьями должника, им также запрещено угрожать должникам, унижать или оказывать психологическое давление. Также взыскатели не могут вводить должников в заблуждение относительно последствий неуплаты долга.

Несмотря на все ужесточения, в работе серых и черных коллекторов мало что изменится, уверен руководитель московского офиса компании «Современная защита» Александр Ширяев. «Все коллекторы, которых боялись и которые раньше нарушали все возможные законы, в том числе уголовные, продолжат это делать, несмотря на появление отдельного закона», — говорит он.

Как общаться с коллекторами

Тем россиянам, которые уже общаются или рискуют столкнуться со взыскателями, юристы советуют внимательно изучить положения закона о коллекторах. «Несоблюдение требований закона — признак того, что к вам обращается преступник», — говорит Дмитрий Янин из Международной конфедерации обществ потребителей. Любое взаимодействие, по его словам, должно начинаться с представления, кроме того, коллектор должен дать контакты своего агентства. «Вы имеете право всю эту информацию проверить и только потом начинать разговор», — говорит эксперт.

Важным нововведением Янин называет возможность отказаться от общения с коллекторами вообще. Согласно закону, через четыре месяца после возникновения задолженности можно написать в коллекторское агентство или в банк заявление об отказе от взаимодействия с коллектором или о взаимодействии только через адвоката. Документ не нужно заверять у нотариуса — достаточно отправить заказным письмом с уведомлением о вручении. Янин советует при этом сделать копию заявления и хранить ее у себя.

Дмитрий Лобачев из компании «Хренов и партнеры» обращает внимание на то, что нужно обязательно проверить, включено ли коллекторское агентство в реестр ФССП. Если его там нет или оно превышает свои полномочия, гражданин имеет право обратиться за юридической помощью. «Если были нарушены права должника, ему следует обратиться с соответствующей жалобой в ФССП или прокуратуру», — поясняет партнер коллегии адвокатов «Барщевский и партнеры» Павел Хлюстов. Сделать это можно, например, через личный кабинет на сайте ФССП или подав жалобу в ближайшее территориальное подразделение службы. Коллекторов-нарушителей судебные приставы могут привлекать к административной ответственности. Так, самовольная коллекторская деятельность карается штрафом в размере от 50 тыс. до 500 тыс. руб. для физических лиц и от 200 тыс. до 2 млн руб. для юридических лиц.

Если же звучат угрозы, осуществляется попытка шантажа или оказывается физическое давление, то обращаться нужно в полицию, добавляет Янин. Важно, чтобы факт превышения коллекторами полномочий был зафиксирован. Тогда можно обращаться в суд с требованием компенсации. «В силу закона кредитор и коллекторы, которых он нанял, обязаны возместить убытки и компенсировать моральный вред, причиненные неправомерными действиями», — рассказывает Дмитрий Лобачев.

Если вы не должник, но к вам внезапно пришли взыскатели, правильнее всего обратиться в банк, который представляет коллектор. «В этом банке следует написать заявление об исключении вашего номера из базы, — рассказывает Александр Ширяев. — Заявление пишется в двух экземплярах: один банк оставляет себе, а на втором ставит отметку о принятии и отдает клиенту». После этого, если просроченной задолженности действительно нет, банк должен исключить номер из своей базы, подытоживает он.

www.rbc.ru

Аналитика и комментарии

высокие технологии на службе у коллекторов

для успешного ведения бизнеса сегодня уже не просто модно, а жизненно необходимо развивать технологии и следовать современным тенденциям, наперегонки с конкурентами угождая самому искушенному потребителю

Не является исключением из этого правила и коллекторский рынок. Сегодня сложно представить работу коллекторского агентства без высокотехнологичных разработок, а с недавнего времени технические требования к процессам взыскания регламентированы и Федеральным законом «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности…» №230-ФЗ. В интервью NBJ генеральный директор компании «АктивБизнесКоллекшн» Дмитрий ТЕПЛИЦКИЙ рассказал о том, какими методами пользуются сегодня вежливые коллекторы.

NBJ: Дмитрий, как известно, компания «АктивБизнесКоллекшн» занимает лидирующую позицию в области технологий взыскания. Скажите, насколько значим вклад современных технологий в эффективность взыскания?

Д. ТЕПЛИЦКИЙ: Приятно слышать высокую оценку нашей работы. Команда «АктивБК» действительно ставит развитие технологий на одно из первых мест, используя передовые ИТ-решения как в области взыскания, так и контроля качества. Комплексный подход и автоматизация многих процессов позволяет вести работу сразу с огромным количеством дел, получая при этом максимальную эффективность.

NBJ: Расскажите более подробно о вашей самой последней и очень интересной разработке – роботе-коллекторе.

Д. ТЕПЛИЦКИЙ: Как в любом коллекторском агентстве, так и во внутренних службах взыскания кредитных организаций существует технически отлаженный процесс напоминания должникам об образовании задолженности и выработки решений выхода из сложившейся ситуации, при этом операторы, обрабатывая данный сегмент, используют типовые сценарии взаимодействия. Проблема заключается в отвлечении квалифицированного дорогостоящего ресурса, а это почти 50% всех контактных должников. Скоро всю рутину возьмет на себя робот, который в настоящее время работает в тестовом режиме уже на действующей базе, общаясь с должниками.

Искусственный интеллект не просто сообщает о долге (это используется уже давно), он способен поддерживать диалог и фиксировать договоренность с клиентом. Все разговоры записываются и автоматически переводятся в текст, так что в любой момент к ним можно вернуться.

NBJ: Результат понятен, выгода очевидна, а что остается за рамками?

Д. ТЕПЛИЦКИЙ: Сложный процесс обучения искусственного интеллекта, созданного на основе нейронных сетей. Чтобы электронный коллектор научился распознавать человеческую речь, мы ознакомили его с десятками часов разговоров операторов контактного центра с должниками в голосовой и текстовой форме и дали «почитать» переписку клиентов и банковских специалистов.

При помощи нейронных сетей компьютеры распознают рукописный и печатный текст, изображения и речь, переводят с одних языков на другие, находят оптимальные ходы в играх, управляют роботами и решают множество других задач, требующих сложного анализа больших объемов информации.

Нейронные сети используются и в других проектах «АктивБизнесКоллекшн». Одна из них, проанализировав текст разговора должника с оператором, определяет, с какой вероятностью будет возвращен долг, и формулирует результат разговора (обещание оплаты, отказ от оплаты и т.д.).

ООО «АктивБизнесКоллекшн» планирует и дальше развивать технологии, выпуская на рынок качественные и эффективные продукты для взыскания просроченной задолженности.

Компания «АктивБизнесКоллекшн» (сокращенно «АктивБК») организована в апреле 2013 года и с первых дней стала лидером рынка коллекторских услуг. Учредителем и главным партнером компании является ПАО «Сбербанк», крупнейший банк на территории РФ. «АктивБК» располагает двумя современными call-центрами, в которых реализованы лучшие технологии, трудятся высококвалифицированные специалисты, являющиеся профессионалами своего дела.

nbj.ru

Банки и коллекторы рассказали об использовании роботизированных систем для работы с должниками

Банки планируют использовать для общения с должниками интеллектуальных роботов-взыскателей. Такие технологии намерены применять и коллекторы. Это позволит обойти требование законодательства по ограничению частоты взаимодействия с должниками, пишет «Коммерсантъ» со ссылкой на участников рынка.

«Сбербанк» до конца года планирует перевести на роботов-коллекторов часть удалённых коммуникаций с клиентами. Также в этой технологии потенциально заинтересованы в «ОТП-банке», «Альфа-банке», ВТБ и «Русском стандарте».

«Совкомбанк» около месяца использует в нескольких регионах интеллектуального агента для взаимодействия с должниками на ранней стадии просрочки, чтобы напомнить о платеже, рассказал зампред правления банка Сергей Хотимский.

Подобные системы работают на базе технологий искусственного интеллекта, рассказали газете представители нескольких коллекторских агентств. Интеллектуальный агент способен самостоятельно позвонить должнику, проинформировать его о факте просрочки и по типовому сценарию взаимодействия провести переговоры.

По словам собеседников издания, роботы более эффективны по сравнению с сотрудниками с небольшим стажем: «Им не нужны выходные, больничный и отдых, стоимость минуты их работы меньше, чем у сотрудника».

Коллекторы отметили, что система соблюдает все нормы закона «О взыскании долгов физлиц», который запрещает коллекторам звонить должникам чаще двух раз в неделю. Робот, скорее всего, будет классифицирован как автоинформатор, и ему будет разрешено общаться с клиентами до четырёх раз в неделю. Кроме того, робот не может отклониться от стандартного скрипта разговора и оказать давление на должника, подчеркнули собеседники газеты.

В то же время участники рынка отметили, что пока робот не способен точно распознавать все слова должника, и если у алгоритма возникнут проблемы, с должником придётся связываться человеку.

Одним из первых подобную технологию внедрило коллекторское агентство «Активбизнесколлекшн» («дочка» «Сбербанка»). Сейчас система полноценно работает на ранних стадиях просрочки (до 60 дней). По итогам пилотного проекта она показала эффективность на 18% выше, чем у сотрудника, проработавшего менее двух месяцев, рассказал гендиректор агентства Дмитрий Теплицкий.

«Внедрение робота позволило перевести около 10% операторов на другие проекты. В 2018–2019 годах мы планируем заместить роботом до 30% операторов», — рассказал Теплицкий.

Подобная технология у первичного кредитора может заменить около 15–20% сотрудников службы взыскания, считает исполнительный директор МФО «Домашние деньги» Андрей Бахвалов. По его оценке, эффективность робота по сравнению с новым сотрудником может быть выше на 25-35%.

vc.ru

Откровения коллектора: Как вышибают долги

По долгу службы этому обаятельному, улыбчивому молодому человеку доводится ежедневно потреблять такие порции оскорблений, что иному хватило бы на месяц, а то и на год. Как только его не называют. Желая побольнее уязвить, сравнивают с самыми непривлекательными представителями фауны – как хищными, так и парнокопытными. Помимо этого он, опять же по долгу службы и фактически ежедневно, слышит в телефонной трубке женский плач, обещания засудить и жалобы на запредельно трудные жизненные обстоятельства. Не то чтобы от всего вышеперечисленного напрямую зависит его заработок, но косвенную взаимосвязь проследить можно. Так что он привык – профессия такая.

Сразу оговоримся, Олег – не соцработник, не сотрудник ДЭЗ, не продавец. Он не занимается сбором налогов, хотя очень об этом мечтает. Таких, как он, называют вышибалами долгов, хотя это не совсем правильная формулировка. Образ классического «вышибалы» с задачей именно выбить долг противозаконным способом чуть ли ни с применением физической силы, отходит в прошлое. Таких потенциальные клиенты – банки и иные организации, которым люди задолжали N-ные суммы денег, – называют черными коллекторами и с ними по большей части предпочитают не связываться. Олег – коллектор, если можно так сказать, серый. Он уже не вышибала, а скорее «выжимала», «доставала» денежных сумм из закромов заемщиков. «Будит совесть» злостных неплательщиков, балансируя на грани законности и беззакония: вежлив, но настойчив в своих требованиях; обходителен, но, по сути, безжалостен; толерантен на словах, непреклонен и нетерпим внутри.

Профессия, выбравшая человека

Итак, сейчас ему 26. Интеллигентного вида парнишка в очках – не амбал и не бывший силовик (самый распространенный стереотип). Начинал с нуля, сейчас – начальник отдела коллекторского агентства при одном из солидных столичных банков с разветвленной региональной сетью. Попал в коллекторы не то чтобы совсем случайно, но уж точно не по велению души. Просто, учась на юрфаке, перебиваться на студенческую стипендию надоело, хотелось подзаработать. Трудиться за копейки помощником юриста как-то не прельщало, для адвокатуры не хватало опыта и связей. Вот и подвернулась «должностишка», дающая возможность при определенном усердии и выполнении плана помимо оклада заработать еще и солидные премиальные. Вариант оказался оптимальным. Втянулся.

Коллекторский подход к взысканию задолженности необходимо отличать от других способов решения проблемы задолженности: юридического, экономического, нелегального. При этом коллекторский подход (от англ. collect – собирать, взимать, инкассировать) можно определить как конвейерное, т. е. максимально формализованное и технологичное, взыскание большого объема однотипной, преимущественно бесспорной, задолженности.

В логове «падальщиков»

Именно так за глаза, а то и в глаза называют коллекторов их «подопечные». Третий день познаю тонкости мастерства в рабочем кабинете Олега. Совершенно нет желания делать из него ни ангела, ни этакого современного Робин Гуда, отбирающего деньги у нечестных заемщиков и возвращающего их хоть и хитроватым, но законопослушным банкирам, ни бесчеловечного монстра, мучающего неимущих должников, введенных в заблуждение «акулами капитализма», – хочется просто взглянуть на профессию, о которой ходит очень много кривотолков, изнутри. Самое разумное – рассказать несколько историй, а уж там судите сами, кто лучше, кто хуже. У каждого ведь своя правда, а у каждой палки два конца.

Налоговая на проводе, или Киножурнал «Хочу все слить!»

Рабочий день в разгаре. Олег разговаривает по телефону с представителем одной из столичных ИФНС. Суть беседы: у налоговиков накопилась масса претензий к компании «Факторинг-М» (название изменено). Миллиона этак на 43. Руководитель фирмы, по его заверениям, беден как церковная мышь, доходов «по нулям», активов, простите за каламбур, кот наплакал. Так вот, Олег сообщает в инспекцию имеющуюся у него информацию о реальном (далеко не плачевном) финансовом состоянии «Факторинга» и о схемах увода активов в «дружественные» организации. Сбрасывает по почте копии внутренних документов «Факторинга», бумажные варианты обещает подвезти при случае: «А вы уж там с ними разберетесь по полной программе!» О том, как такие сугубо конфиденциальные сведения стали известны частному сборщику долгов, предпочитает не распространяться. «Казачки, что ли, засланные?» – интересуюсь. – «Не засланные, а обиженные скорее казачки – бывшие сотрудники. Банки этому «Факторингу» тоже наодалживали будь здоров. А он платить и не думает. Предупреждали неоднократно. Обещали обеспечить ему веселую жизнь – вот и обеспечиваем. Пускай теперь с налоговой шутит».

В США существует специальный нормативный акт, регламентирующий коллекторскую деятельность – Fair Debt Collection Practices Act, сокр. FDCPA, закон «О добросовестной практике взимания долгов», принятый в 1978 г. Этот закон признает неправомерным использование угроз нанесения физического вреда должнику, его близким или имуществу, угроз испортить репутацию, употребление оскорблений и непристойных выражений при разговорах с должником, использование постоянно повторяющихся телефонных звонков, имеющих целью надоесть должнику и заставить его заплатить. В России аналогичного закона пока нет. Коллекторы утверждают, что работают в рамках правового поля и законы не нарушают.

В этой связи нелишне напомнить, что с полгода назад была озвучена сенсационная новость о «достижении предварительной договоренности» ассоциаций коллекторских агентств с ФНС о допуске частников к сбору налогов с юрлиц и ИП. Основную сумму – в госказну, себе – 5–10%. С тех пор договоренность так и осталась предварительной, поскольку попросту противоречит действующему законодательству, согласно которому сбором налогов занимаются только госсруктуры, поэтому коллекторы «впряглись в налоговое ярмо» на добровольных началах. Безвозмездно, то есть даром. Не из чистой вредности, разумеется, а чтобы посильнее нажать на должников банков: не заплатите – налоговая о вас такое узнает, что мало не покажется. Впрочем, Олег уверен, что идея о допуске коллекторов к сбору просроченных налоговых платежей рано или поздно дозреет. Пока же имеет место добровольный «слив конфиденциала» в ИФНС, который Олег отнюдь не считает зазорным: «К примеру, мой сосед сдал жилье не в меру шумным квартирантам, они мне мешают. Увещевания не помогают, налоги он не платит. Так почему бы мне на него не пожаловаться? То же самое и с юрлицами».

Выкуп долга по цене ниже на 10-50% от реального размера долга. В данном случае между кредитором и коллекторским агентством заключается договор переуступки прав требования (договор цессии). По данному договору новым кредитором становится коллекторское агентство с правом требования с должника всего объема задолженности.

Помощь во взыскании задолженности за вознаграждение в виде определенного процента от взысканной суммы. При этом между сторонами заключается либо договор поручения, либо агентский договор. Суть такой формы сотрудничества заключается в том, что коллектор является представителем кредитора с правом совершения юридически значимых действий от его имени. Полномочия коллектора оформляются доверенностью.

Еще один метод с заходом в налоговую сферу: у нас в стране до сих пор большинство людей получают серую зарплату, и если коллекторы узнают, что официальный оклад должника 10 тысяч рублей, а по кредиту он платит около 15 тысяч в месяц, то могут рассказать об этом налоговой инспекции. Тем самым должник подставит не только себя, но и руководителя своей компании. Такой метод, конечно, находится на грани морали, тем не менее ничего незаконного и криминального, по мнению Олега, в этом нет.

Сказка — ложь, да в ней намек.

Основные методы работы с должниками – увещевательные беседы по телефону со ссылками на положения кредитного договора и статьи гражданского, административного и уголовного кодекса, рассылка писем. Параллельно собирается информация о должнике, чтобы нащупать его слабые места для более радикальной психологической обработки: где работает, как дела в семье, чем увлекается, служил ли в армии (если молод). Популярно общение с третьими лицами: если не близкие родственники, а просто соседи, приятели или сослуживцы, то наговорят с три короба. «Настучать на ближнего своего – святое дело. Менталитет у нас такой», – иронизирует Олег. Кстати, запрет на общение с этими самыми третьими лицами, прописанный в проекте закона «О сборе просроченной задолженности», призванном хоть как-то упорядочить деятельность коллекторских агентств, ему вовсе не по душе. И уж совсем не дай бог, чтоб в этот документ перекочевала норма из коллекторского закона США, запрещающая сборщикам долгов вводить подопечных в заблуждение. «Есть такой метод психологической манипуляции – коллекторская история. Скажем, в беседе с женщиной-дизайнером., имеющей двоих детей, безработного мужа, оклад в 30 тысяч рублей и большой долг перед банком, рассказываю ей о том, что месяц назад у дамы ее же профессии и возраста, у которой, кстати, и мужа звали так же и которая также отказывалась платить по кредиту, возникли крупные неприятности. Человека такая «схожесть сюжетов» просто завораживает. Так вот, я же вру – этого же в моей практике не было. Если такие методы воздействия запретят, нам будет сложнее работать. Она же может мою байку на диктофон записать, а потом в суде предъявить», – поясняет Олег.

Пожалуй, настало время для обещанных историй, как забавных, так и не слишком.

«Ошибочка» вышла

Дама, с которой подчиненные Олега провозились 3 месяца, наконец прислала квитанцию о переводе средств. Чудо? Отнюдь. Денег от нее так и не поступило. Выяснилось: буквально через час после оплаты женщина побежала в банк и сообщила, что случайно перевела деньги не туда, и попросила аннулировать платеж. В виде исключения ей пошли навстречу. Такая вот незатейливая женская хитрость.

В долгах как в шелках

Мужчина, согласно присланной платежке, наконец-то вернул долг. Денег, как и в вышеописанном случае, нет. Но здесь уже не нарочитая хитрость, а банальная рассеянность: выслушав по телефону очередное требование коллектора о том, что надо срочно погасить задолженность, данный джентльмен, набравший кучу кредитов, даже не потрудился выяснить, какой именно банк предъявил ему свои претензии, и направил деньги по первому попавшемуся адресу – на деревню дедушке.

Ставка на детство

«Подумайте о ребенке!» – строго предупреждает Иван (коллега Олега) одну из должниц. Негодую: «Вы же говорили, что в рамках закона работаете, никаких угроз, только наставления. А тут!» «Да какие ж тут угрозы? Жизни и безопасности, что ли? Да с чего ты взял? – парирует тот. – Я призываю подумать исключительно о том, что когда ребенок вырастет, то из-за мамы-должницы ему могут не дать ипотечный кредит. Или о том, что к родительнице, имеющей большую банковскую задолженность, могут органы опеки с проверкой нагрянуть». Ох, лукавите вы, г-н коллектор-психолог. О чем мать подумает в первую очередь, и ежику понятно.

Никакие долги не могут служить основанием для ущемления или ограничения прав, однако незнание своих прав должником очень часто приводит к этому. Прежде чем начать какие-либо переговоры с коллекторами, требуйте документы, подтверждающие их полномочия. Проверьте, имеет ли коллектор право вести с вами переговоры. В кредитном договоре должно быть явно указано право банка передавать задолженность третьим лицам. В противном случае это будет нарушением банковской тайны. В такой ситуации переговоры с заемщиком может вести только работник банка. Если такое право по договору есть, требуйте заверенную банком копию договора между банком и коллектором либо оригинал доверенности коллектору на право представлять интересы банка. Используйте в своих целях техники коммуникативного воздействия. Коллектор должен получить ваш психологический портрет, не соответствующий действительности. Это может заставить его сделать ошибку или применить неправильные методы работы.

Во всех предоставляемых вам документах придирайтесь к каждой запятой. Коллекторы работают на грани нарушения закона о вмешательстве в личную жизнь. Иногда срываются на угрозы жизни, здоровью или имуществу. Иногда пытаются влиять на детей. Можно вывести его из себя, спровоцировать на угрозу и с записью разговора написать заявление в милицию. Проявляйте минимум эмоций. Словом, инструменты работы коллекторов можно обратить против них.

Звонок того же Ивана в школу, завучу, строгим голосом: «Просьба матери Пети Елистратова срочно связаться с банком таким-то!» Завуч звонит родителям бедного Пети и начинает распекать их за «кредитную беспечность», из-за которой проблемы уже не только у них, но и у школы. При этом в разговоре Иван ни словом ни упомянул о задолженности, то есть бы вроде никакого конфиденциала не разглашал, но. пресловутая психология. Завуч подумала о том, о чем подумала. Учебная карьера Пети основательно подпорчена.

Товар – деньги – товар

Добрый молодец пришел в «Эльдорадо», взял в кредит товар, а на просьбу банкиров вернуть долг не моргнув глазом заявил, что кредит ему дали не они, а магазин. «Такая вот правовая культура!» – смеется Олег.

Купить товар в кредит решили два друга. Один взял пылесос, плазменный телевизор и стиральную машину. Другой – 5 одинаковых «плазм». У первого просрочка, но товар используется в обиходе. У второго тоже просрочка, но телевизоры испарились. Вывод: покупал либо для организации, что незаконно, либо для продажи в розницу.

Мужчина с зарплатой в 20 тысяч рублей в месяц взял в кредит телевизор за 50 тысяч и, по его заверениям, подарил дорогостоящий телевизор другу, а вот долг отдать не в состоянии. Где ж ему с такой зарплатой!

Жалоба заемщика: «Дал крупную сумму в долг другу, а тот не отдает, поэтому и только поэтому не могу расплатиться с вами. Посодействуйте!» «Давить на друга не в праве, но поговорить можем», – дает отмашку Олег. Разговор с другом возымел действие – пообещал, что все вернет.

Кавказ – дело тонкое

А это вообще не история, а прямо-таки и не знаю, что такое. Слушаю подряд три телефонные беседы коллекторов с должниками из Нальчика, Махачкалы и Владикавказа. На другом конце провода – непереводимая игра слов. Что с трудом доходит до моего сознания – это лишь чудовищно искаженная русская ненормативная лексика. Ясно одно: никаких кредитов горячие парни отдавать не собираются, а если их будут «доставать», проблем не оберешься. Интересуюсь у коллекторов, что это было? Поясняют: «А это самый проблемный регион. Очень тяжело донести информацию о том, что они кому-то что-то должны. Живут в своем мире, по необходимости напрочь забывают русский язык, кроме тех слов, что ты разобрал. Все проблемы предпочитают решать не законным путем – с нами или через суд, – а «разруливать» через знакомых. Кстати, у нас все разговоры записываются, и эту запись можно будет приложить к делу в суде, если дойдет». – «И много таких клиентов у вашего банка?» – «Очень! Каждый день вот так «дискутируем». В данном случае переговоры явно не сложились. Теперь, по всей видимости, в гости к должникам отправятся региональные представители банка из числа бывших сотрудников правоохранительных органов. Может, у них что получится? Ведь с глазу на глаз легче объяснить ситуацию.

Арбитражный суд Москвы отклонил иск «Центра развития коллекторства» к Роспотребнадзору о защите деловой репутации и взыскании компенсации в 1 рубль. Истец считает порочащими его репутацию высказывания руководителя Роспотребнадзора Геннадия Онищенко о деятельности коллекторских агентств в России, пояснил гендиректор ООО «Центр развития коллекторства» Дмитрий Жданухин.

Онищенко на пресс-конференции 14 марта сообщил, что эти организации запугивают людей, занимаются «телефонным терроризмом», стращают «черными списками» и тем, что потребитель финансовых услуг не сможет получить загранпаспорт, а также выезжать за границу. Онищенко заявил, что в этом случае коллекторские организации действуют совершенно неправомерно.

Истец требовал опубликовать на сайте Роспотребнадзора опровержение, в котором должно быть уточнено, что все описанные Онищенко действия предпринимают «некоторые, но не все» организации, а также должна быть добавлена фраза: «ООО «Центр развития коллекторства» к таким организациям не относится».

Очевидное-невероятное (Цитатник)

Для полноты картины целесообразно было бы привести ряд цитат из бесед с Олегом и его коллегами – пытался вывести их на откровенность. Выводы из них напрашиваются противоречивые, но весьма показательные. К примеру, все они любят свою работу и. ненавидят ее; готовы трудиться исключительно в рамках правового поля, но прекрасно сознают, что в России в отношении коллекторской деятельности поля такого как бы и существовать-то не может по определению; им не чуждо чувство жалости к должникам, но еще сильнее – презрение. Должники боятся и от души ненавидят коллекторов, коллекторы. побаиваются должников, но уверяют, что ненависти даже к самым злостным из них не испытывают. В общем, все беседы оказались попыткой осознать непознаваемое – чуть ли не в каждое фразе сквозило некое лукавство. Итак.

«Говорят, что в коллекторы идут те, у кого в личной жизни что-то не сложилось. Чушь полнейшая. Удовольствия от работы не получаю, но коллекторство затягивает. Здесь есть азарт, как и в любой, впрочем, работе, нацеленность на результат. Но результат не в том, чтобы доставить кому-то неприятности, а чтобы вернуть долг. Тем не менее рыдания и оскорбления – стандартная ситуация. Лишился работы, детей кормить нечем, а тут еще вы. Мы понимаем, сочувствуем, готовы предоставить отсрочку какую-то, но только чтобы оплату гарантировали честным словом, которое мы опять же запишем на диктофон. На деле это не гарантия никакая, конечно, но сам факт такого разговора можно будет потом доказать в суде». (Иван, 32 года, не женат)

Илья пытается развеять миф о ночных звонках и угрозах в качестве меры воздействия на должников: «У нас в агентстве рабочий день с 9-00 до 21-00. После этого я выдвигаюсь домой и напрочь забываю о работе – мне ее и днем хватает. О том, что какие-то коллекторы «наезжают» на должников, перегибают палку, слышал, но от таких сотрудников агентства стараются избавиться».

Интересуюсь у Олега таким нюансом: а не противоречит ли статье 23 Конституции РФ звонки родственникам должника, не являющимся участниками кредитных отношений? Ведь их можно расценивать как безосновательное противоправное вмешательство в личную жизнь. Да и с соблюдением закона о персональных данных все как-то не очень – ведь информацию о родственниках и коллегах где-то находят окольными путями. Спрашиваю, что, может быть, все встанет на свои места с вступлением в силу закона о взыскании просроченной задолженности, то бишь о коллекторской деятельности, в связи с чем его стоит принять как можно скорее? Получаю исчерпывающий ответ: «Мы и сейчас работаем в рамках законодательства. Действуем на основании кредитного договора. Если он нарушен, почему банк должен молчать? При общении с третьими лицами мы не говорим ничего неприятного, не раскрываем банковскую тайну. А специальный закон. Ведь нет же специального закона о секретариате или, например, о дизайнерстве. Тогда почему должен быть закон о коллекторах? Только потому, что это более неприятная профессия?» М-да.

Закончить хочется криком души Олега:

«Для большинства должников само требование вернуть долг, выраженное в предельно корректной форме, – уже угроза. Срабатывает инстинкт, психологический рефлекс обратной связи. Отсюда и жалобы, и проклятия в нашу сторону. В регионах целые спектакли разыгрывают, держат непонятно за кого. Я могу за полминуты разговора понять, что клиент врет. И я также могу констатировать, что люди, попадающие в просрочку, изначально предрасположены к долгам: в 99% случаев у должников есть кредиты и в других банках, то есть уже кого-то обманули. Таких жалеть? Да, бывают люди порядочные, ответственные, таких видно: платят вовремя полгода, потом попадают в сложную ситуацию. Вот их-то можно если не пожалеть, то понять, пойти на какие-то уступки, быть к ним более лояльными. Но бывает, что просрочка начинается с первого месяца. Сегодня не отдал долг, завтра – просто украл. Порой выдают кредиты явно асоциальным элементам, но это вопрос уже не к нам, а к отделу скорринга, мониторинга кредитных заявок. И еще: многие клиенты просто не читают договор. Говорят, что, дескать, слишком мелким шрифтом написано про процентную ставку, про штрафы. Но будь шрифт побольше, этот документ превратился бы в толстенный талмуд. Жалуются на то, что эксперты скрывают нужную им информацию. Но эксперт по инструкции выдает самую необходимую информацию – о дате платежа, о сумме. Он же не предполагает, что клиент не будет платить, поэтому не рассказывает о штрафных санкциях за просрочку. Отвечает, только если задают соответствующий вопрос. Так ведь не задают!»

Какой процент в этих словах правды, а какой лукавства (про неознакомление с договором и потенциальную честность банкиров) – решать читателям. И не дай им Создатель попасть в кредитную передрягу и встретиться хотя бы с тем же Олегом. Улыбчивый-то он улыбчивый, и хамить не хамит, и все такое, но нервы помотает. Впрочем, с уверенностью в собственной правоте и хорошим адвокатом всегда можно обратиться в суд. Судиться коллекторы ох как не любят.

Практическая энциклопедия бухгалтера

Все изменения 2018 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

www.buhgalteria.ru