Налоги в Венгрии

При осуществлении бизнес иммиграции и смены личного налогового резидентства вопрос изменения налогового статуса возникает всегда. И прежде чем куда-то переезжать, состоятельные граждане всегда взвешивают налоговые последствия. По просьбе российских предпринимателей, заинтересованных в ведении бизнеса в Венгрии, мы подготовили краткий обзор основных корпоративных и личных налогов в Венгрии.

Валюта Венгрии – венгерский форинт (HUF)

Валютный контроль – отсутствует

Принципы бухгалтерского учета – венгерский GAAP. Финансовую отчетность нужно подавать ежегодно.

Основные формы организации бизнеса – Общество с ограниченной ответственностью, Публичная компания с ограниченной ответственностью, Частная компания с ограниченной ответственностью и Филиал иностранной компании.

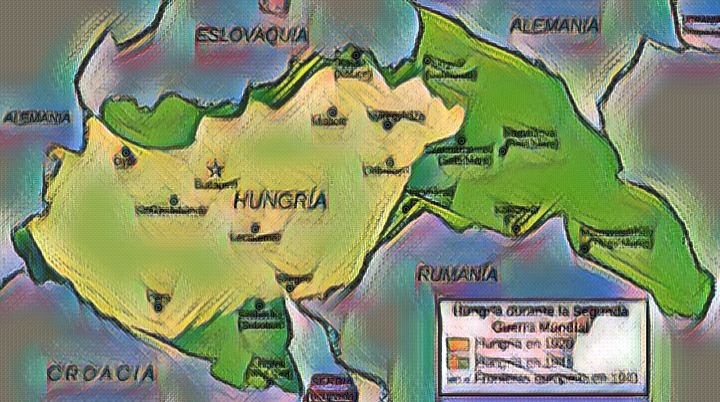

Резидентность – Корпорация считается резидентной в Венгрии, если зарегистрирована в Венгрии или, если она зарегистрирована за рубежом, но управляется из Венгрии.

Источник – Резиденты Венгрии облагаются налогом на доходы, полученные во всем мире. Нерезиденты платят налог только на доходы из венгерских источников. Филиалы облагаются налогом так же, как и дочерние компании.

Налогооблагаемый доход – Налог на корпорации налагается на бухгалтерскую прибыль, с некоторыми поправками (изъятиями). При подсчете налогооблагаемого дохода обычно можно вычесть все нормальные бизнес расходы.

Налогообложение дивидендов – Дивиденды, получаемые венгерской компанией, корпоративным налогом не облагаются, за исключением дивидендов, распределяемых управляемой иностранной корпорацией.

Прирост капитала – Доходы на прирост капитала облагаются как часть бухгалтерской прибыли по ставкам 10 % или 19 % (в зависимости от величины дохода). Тем не менее, при наличии изъятий налог не взимается. Если доход на прирост капитала возникает при продаже акций компании, управляющей недвижимостью, резидентом страны, у которой с Венгрией нет договора об избегании двойного налогообложения, то продажа акций облагается налогом 19 %.

Убытки – Налоговые потери до 50 % прибыли до налогообложения в налоговом году могут быть использованы и перенесены на любой год в будущем (со специальными условиями для слияний и поглощений). Перенос убытков на предыдущие годы не разрешен.

Ставка налога на прибыль — Ставка налога 10 % на базу HUF 500,000,000 (на август 2013 это примерно EUR 1,680,000) и 19 % на сумму, превышающую HUF 500,000,000.

Дополнительный налог – Дополнительный налог с различными ставками принимается к финансовым организациям, а также на энергию, розницу и телекоммуникационные компании, а также с 2013 года, на финансовые сделки.

Альтернативный минимальный налог – При определенных обстоятельствах может применяться альтернативный минимальный налог.

Зачет налогов, уплаченных за границей – Венгерский закон дает возможность зачесть налоги, уплаченные за границей, хотя большинство договоров об избегании двойного налогообложения отменяют это правило и дают налоговое исключение.

Освобождение от налогов – Освобождение от налогов применяется к получаемым дивидендам (Смотрите выше налогообложение дивидендов) без каких-либо требований к держателю, а также к доходу на прирост капитала при продаже инвестиций, но налогоплательщик должен владеть 30 % долей в венгерском филиале (это не может быть управляемая иностранная корпорация) не менее одного года. Такое же освобождение от налога применяется и к приросту капитала, возникающему при продаже интеллектуальной собственности.

Режим холдинговых компаний – смотрите выше про освобождение от налогов

Стимулы для инвестиций – При определенных инвестициях (в зависимости от суммы инвестиции, отрасли промышленности и региона внутри страны) применяются налоговые льготы для развития, которые даются в форме налогового кредита.

Дивиденды – Если дивиденды выплачиваются нерезидентной компании, то налог не удерживается. На дивиденды, выплачиваемые физическому лицу нерезиденту, платится налог 16 %, если эта сумма не уменьшена по соответствующему договору об избегании двойного налогообложения.

Проценты – Если проценты выплачиваются нерезидентной компании, то налог не удерживается. На проценты, выплачиваемые физическому лицу нерезиденту, платится налог 16 %, если эта сумма не уменьшена по соответствующему договору об избегании двойного налогообложения.

Роялти – Если роялти выплачиваются нерезидентной компании, то налог не удерживается. На роялти, выплачиваемые физическому лицу нерезиденту, платится налог 16 %, если эта сумма не уменьшена по соответствующему договору об избегании двойного налогообложения.

Другие корпоративные налоги:

Налог с заработной платы – отсутствует

Налог на недвижимость – Строительный налог и налог на землю могут взиматься на усмотрение муниципалитетов.

Социальное страхование – Работодатели должны платить социальный налог в размере 27 % на грязную зарплату (брутто-зарплату) работника (смотрите также налогооблагаемый доход в разделе личного налогообложения ниже по тексту). Работодатели делают также отчисления 1,5 % за профессиональное обучение сотрудников.

Гербовый сбор – отсутствует.

Налог на передачу – При передаче недвижимости или акций компании, на балансе которых есть венгерская недвижимость, приобретатель платит 4 % налог при стоимости недвижимости до HUF 1,000,000,000 и 2 % на часть, которая превышает HUF 1,000,000,000, но с ограничением не более HUF 200,000,000 на один объект недвижимости.

Другие налоги – Другие налоги включают налог на дарение, ставка которого 18 %, и местный налог на оборот в размере максимум 2 %.

Источник – Резиденты, проживающие в Венгрии, платят налог со всех своих доходов (в любых странах). Иностранные резиденты платят налог только на доходы, полученные из источников на территории Венгрии.

Резидентность – Индивид считается налоговым резидентом в следующих случаях:

1) индивид является гражданином Венгрии;

2) у него/нее есть постоянный дом исключительно в Венгрии;

3) центр жизненных интересов индивида находится в Венгрии;

4) в случаях, когда резидентность не может быть определена на основании постоянного дома или центра жизненных интересов, человек будет считаться резидентом Венгрии;

5) граждане ЕС будут считаться налоговыми резидентами Венгрии, если они присутствуют в Венгрии 183 дня в календарном году.

Режим подачи деклараций – Применяется режим самостоятельной оценки, и индивиды должны подавать свои собственные декларации.

Налогооблагаемый доход – Доход от заработной платы облагается налогом, как и доход от индивидуального предпринимательства или свободных профессий.

Прирост капитала – Прирост капитала обычно облагается по ставке 16 %.

Вычеты и пособия – При определенных ограничениях для прироста капитала при сделках избавления от недвижимости могут предоставляться налоговые вычеты. Также могут быть вычеты, связанные с расходами по уходу за ребенком.

Ставки налога – Обычная ставка подоходного налога 16 %. Дивиденды и проценты также облагаются по ставке 16 %.

Другие личные налоги:

Налог на капитал – отсутствует

Гербовый сбор — Различные гербовые сборы взимаются в административных и судебных процедурах.

Налог на приобретения – данный налог взимается при покупке моторных транспортных средств.

Налог на недвижимость – Строительный налог и налог на землю налагаются на усмотрение муниципалитетов.

Налог на наследование и на покупку недвижимости – Общая ставка налога на наследование 18 %, но этот налог не применяется в случае наследования близкими родственниками или супругой/супругом. Ставка налога на покупку жилой недвижимости составляет 9 %.

Налог на чистую стоимость активов (налог на богатство) – отсутствует

Социальное страхование – От наемных сотрудников требуется выплата взносов социального страхования в размере 18,5 %, что вычитается из брутто-зарплаты работодателем.

Налоговый год – Календарный год

Сдача отчетности и уплата налога – Налоговые декларации должны быть сданы, а налоги уплачены до 20 мая следующего налогового года. При выполнении определенных условий этот срок может быть продлен до 20 ноября.

Штрафы – За недоплату налога применяются штрафы в размере 50 %. Также при запоздалых платежах применяется по умолчанию пеня, равная двойной ставке интереса Национального Банка Венгрии.

Налог на добавленную стоимость (НДС):

Налогооблагаемые сделки – НДС взимается при местной поставке товаров и услуг и на импорт.

Ставка налога – Стандартная ставка НДС равна 27 %, но в некоторых случаях применяются пониженные ставки 18 % и 5 %.

Регистрация – Порога для регистрации нет (за исключение м случая дистанционных продаж).

Сдача отчета и уплата налога – Помесячно, ежеквартально или один раз в год (в зависимости от суммы налоговой нагрузки по НДС).

Приведенная информация актуальна по состоянию на 2013 год. Это общий обзор налогового законодательства, который не должен использоваться как личная налоговая консультация.

Звоните нам по телефонам: 8(962)937-26-73 — в Москве, 8(812)920-36-52 в Санкт-Петербурге и 8-067-1054651 — в Киеве, записывайтесь на консультацию, пишите нам письмо.

2006 — 2018 © Данный материал защищен законом об авторском праве РФ. Допускается копирование в онлайн изданиях при условии сохранения html-форматирования и при наличии гиперссылки на страницу-источник.

www.honoraryconsul.ru

Информация о налогах в Венгрии для нерезидентов и резидентов страны

Основные данные

- Все частные лица выплачивают до 16% от личного дохода.

- Для юридических лиц предусмотрена процентная ставка 9%. При большом уровне дохода – 19%.

- Прирост капитала входит в налоговую базу и облагается по ставке 10 или 19%.

- Основной уровень НДС – 27%, льготные – 18%, 5% и нулевая.

- Государственная пошлина за рассмотрение Annual Return – 3000 венгерских форинтов, гербовый сбор не взимается.

Всего на территории государства зарегистрировано 18 разных видов пошлин, большая часть из которых относится к рядовым гражданам.

Рекомендуем ознакомиться с этапами регистрации компании в Венгрии

Подоходный налог в Венгрии для физических лиц

Оплата взыскивается с резидентов страны, они обязаны перечислять в пользу государства налог с общемирового дохода. То есть от средств, полученных в любой юрисдикции законным путем. Нерезиденты республики, занятые трудовой деятельностью, также попадают под регламент налогообложения, однако ставка распространяется только на внутреннюю прибыль.

Размер пошлины – 16%. Сбор взимается с заработных плат населения. В данном случае физические лица не заполняют декларации и лично ничего не перечисляют в казну – все операции за них совершает работодатель. Есть пошлина взыскивается с предпринимательской деятельности или иных видов дохода, контрагент обязан самостоятельно запросить бланк декларации и заполнить его с указанием всех сумм, а также источников прибыли.

Налоговый год в государстве приравнивается к календарному, декларация подается до 20 мая года, следующего за отчетным периодом. В этот же срок должна проводиться оплата. В ряде случаев возможна отсрочка подачи на полгода. За несвоевременную передачу документа грозит пеня по двойной ставке, утвержденной Национальным банком. За недоплату или уклонение от пошлин предусмотрен штраф в размере 50% от суммы, указанной в декларации.

Юридические лица

Предприятия-резиденты выплачивают пошлину с общего дохода всех филиалов и представительств как на территории Венгрии, так и за рубежом. Нерезиденты перечисляют налоги от суммы, заработанной внутри государства. Налогом облагается только финансовая прибыль корпораций. Стандартная ставка для компаний, чья прибыль составляет более 500 миллионов в местной валюте – 19%, остальные организации выплачивают 9%. При начислении пошлины вычитаются все необходимые расходы на ведение бизнеса.

- Налог на прибыль не учитывается в случае, если у фирмы есть освобождение от пошлины на дивиденды. Если прирост возник после реализации акций компании лицу-резиденту страны, с которой нет соглашения о пресечении двойного налогообложения, ставка составляет 19%. Во всех остальных случаях взимается сбор 10%.

- Все дивиденды, кроме полученных от иностранных компаний, освобождаются от налогов.

- Убытки в размере 50% от планируемой прибыли в следующем году переносятся на любой срок, относить потери назад запрещается.

- Протяженность налогового года может быть менее 12 месяцев, но соответствие календарному году приветствуется.

- Существуют льготы в форме налогового кредитования для исследовательских центров и инвестиционных компаний.

При выплате дивидендов, роялти или процентов предприятию-нерезиденту налоговая ставка отсутствует. Если средства перечисляются иностранному физическому лицу, уровень налогообложения составляет 16% за исключением случаев, когда сделка защищена соглашением об избежании двойного налогообложения.

НДС в Венгрии на сегодняшний день

Пошлина характерна для импорта, а также внутренних поставок товаров и услуг. 0% применяется к финансовому и инвестиционному сервису, 5% — к печатным изданиям в виде газет и книг, а также к медикаментам. 18% — для свежих продуктов питания: выпечка, молочные продукты, мясо и так далее. Все остальные группы товаров и услуг облагаются по ставке 27%.

Порог по регистрации предприятий на НДС-учете отсутствует. Если годовой товарооборот компании не превышает 5 миллионов форинтов, ей не нужно вставать на учет. Для других корпораций обязательная подача ежемесячной или ежеквартальной отчетности. Оплата прилагается к декларации.

urafinance.com

Налоги в венгрии для физических лиц

Венгерские компании используются в налоговом планировании не очень часто. А зря!

В пользу Венгрии свидетельствуют: европейская, не испачканная «черными списками» репутация; корпоративное налогообложение, сопоставимое с кипрским; идеальные условия для выстраивания схем с дивидендами, займами и лицензионными платежами; самые быстрые возможности в получении европейского VAT-ID. Хороша Венгрия для торговых схем и схем привлечения финансирования.

Следует отметить, что в отличие от того же Кипра, Венгрия не имеет Соглашений «Об обмене информацией по налоговым нарушениям» ни с Россией, ни с оффшорами.

В общем, неплохая юрисдикция. Присмотритесь! Рекомендуем.

Для желающих «уйти» с Кипра – Венгрия может явиться лучшей альтернативой по абсолютному большинству параметров.

Перечень всех 165 вопросов, которые будут рассмотрены на семинаре, приведен ниже.Уважаемые коллеги, из-за большого объема информации, наш Мастер-класс разделен на 3 части. Тем не менее, по запросу, мы готовы организовать проведение всех частей в один — удобный для вас день в форме индивидуального совмещенного Мастер-класса! Дополнительных затрат такая форма проведения мероприятия от Вас не потребует.

Справки и регистрация по контактам, указанным в конце страницыСавуляк Эдуард — Директор Московского офиса Tax Consulting U.K .

В период с 1995 по 2003 годы занимал ведущие должности в крупнейших российских банках (Сбербанк РФ, СБС-Агро, Альфа-Банк, Промстройбанк РФ и другие). С 2003 года практикует в области налогового планирования, инвестиционного консалтинга и защиты активов. Специализируется на вопросах международного налогового планирования, построении холдинговых конструкций, структурировании M&A-сделок и подготовке бизнеса к продаже, защите активов, сохранении конфиденциальности владения активами и на вопросах привлечения финансирования.Целевая аудитория:

Генеральные и коммерческие директора, владельцы и руководители предприятий.

Предприниматели, развивающие и стремящиеся развивать свой бизнес.

Топ менеджеры и специалисты, занимающиеся вопросами налогового планирования.Каждому участнику скидка в размере 100 евро при покупке в течение 10-ти дней после семинара нерезидентной компании

Уважаемые Коллеги! Обращаем Ваше внимание, что теперь совершенно не обязательно дожидаться заявленной на сайте даты проведения заинтересовавшего Вас семинара. Мы готовы согласовать с Вами индивидуальный Мастер-класс на любую удобную дату, без увеличения затрат с Вашей стороны. Более подробно по данному вопросу можно проконсультироваться у наших специалистов.

taxconsulting-uk.com

Венгрия с 2017 года снижает налог на прибыль компаний до 9% — самого низкого уровня среди стран Европейского союза. За счет этого премьер-министр Венгрии Виктор Орбан планирует увеличить приток прямых иностранных инвестиций, передает Интерфакс со ссылкой на Financial Times.

Новая налоговая ставка в Венгрии будет даже ниже, чем в Ирландии (12,5%), которая сейчас считается едва ли не самой привлекательной «налоговой гаванью» ЕС. По мнению аналитиков, этот шаг венгерского правительства может привести к своего рода «гонке вооружений»: конкурентному снижению налогов на компании в ЕС, особенно в восточной части блока.

В настоящее время Венгрия взимает с юридических лиц налог по ставке 10% при уровне прибыли меньше 500 млн форинтов (1,74 млн долларов) и 19%, если прибыль превышает эту отметку. С 2017 года страна перейдет на единую ставку налогообложения компаний, пообещало правительство.

По оценкам экономистов, больше всего выиграют венгерские компании среднего размера, с годовой выручкой более 2 млн евро.

Крупные иностранные компании, особенно немецкие автоконцерны, уже пользуются в Венгрии существенными налоговыми льготами и субсидиями. Правительство намерено расширить льготы для компаний, инвестирующих в обучение сотрудников и научно-исследовательские и опытно-конструкторские работы (НИОКР).Кроме того, Орбан пообещал снизить налог на доходы физических лиц с текущих 15%, а также ставку налога на фонд заработной платы.

В рейтинге конкурентоспособности Всемирного экономического форума за 2015-2016 гг. Венгрия занимала 63-е место, отставая от Польши, Чехии и Румынии. ВВП Венгрии, как ожидается, вырастет на 2,1% в 2016 году и на 2,6% в 2017 году, что выше средних темпов по Евросоюзу.

Министр экономики Венгрии Михай Варга уверен, что международных резервов в размере 200 млрд форинтов (688 млн долларов) хватит для финансирования изменений в сфере налогообложения в следующем году, а в дальнейшем снижение налоговых поступлений будет компенсироваться возросшими инвестициями.

Подписывайтесь на канал ЦТС в Telegram, читайте нас в Facebook и Twitter, чтобы первыми узнавать о новых материалах и ключевых событиях дня.

cfts.org.ua

Малый бизнес и налоги в Венгрии — как открыть компанию русским, налоги: недвижимость, прибыль, налоги для физ лиц

Ежегодно количество переселенцев с семьями в Венгрию возрастает. Правительство страны делает все возможное для поддержания надежности и стабильности банковской системы, упрощения законодательства в предпринимательской сфере, модернизированной инфраструктуры.

Формы бизнеса в Венгрии

После того как страна стала полноправным членом Евросоюза, были внесены коррективы в законы о предпринимательской деятельности и создании компаний. Были ликвидированы оффшорные компании, их льготный режим в соответствии с поправками перестал действовать с конца декабря 2005 года.

Законодательство Венгрии позволяет создавать компании на установленных основаниях в различных сферах деятельности. Однако самыми популярными являются следующие организационно-правовые формы бизнеса в Венгрии:

KFT . Для основания компании закрытого типа с ограничением ответственности необходимо участие лишь одного акционера. Им является как физическое, так и юридическое лицо, вне зависимости от того, является ли оно гражданином государства или иностранцем. Обладает следующими установленными требованиями:

- Минимальная сумма средств, вносимая для функционирования компании равна 3 млн форинтов. Далее осуществляется следующая разбивка – 30% вносимых средств оплачивается активами в денежной форме к периоду учреждения. В случае, когда плата вносится имущественными ценностями, то их размерность оценивается с помощью независимой экспертизы Венгрии.

- Организация не обладает правовыми полномочиями для осуществления открытой продажи собственных ценных бумаг.

- Управление компанией осуществляется от одного человека – директора, являющегося физическим лицом.

- Если оборот денежных и имущественных средств фирмы в общей сложности превысил 50 млн, а количество наемных работников превысило отметку в 200 единиц, то избирается Наблюдательный Совет, чтобы надзирать за управленцами предприятия.

- Не ограниченная числом учредителей акционерная фирма открытого типа с ограничением ответственности наделена следующими законодательными полномочиями:

- Минимальный размер уставного фонда не превышает установленной суммы в 20 млн форинтов. Наличными деньгами вносится сумма равная 30% от общего размера уставного капитала в период основания. Когда вместо денежных активов вносятся имущественные ценности, то их стоимость оценивает независимая венгерская экспертиза.

- Владельцы компании уполномочены присваивать акции предъявителю или же вести открытую продажу своих ценных бумаг.

- В управлении организации участвует Совет директоров, количество членов которого колеблется от 3 до 11 человек. Членом совета может стать исключительно физическое лицо.

- В обязанности учредителей компании входит избрание Наблюдательного Совета для надзора за принятыми решениями в управленческой деятельности.

ККТ. Внесение уставного фонда не требуется при формировании партнерства с неограниченной ответственностью , и сопровождается следующими требованиями:

- Минимальное количество партнеров, принимающих участие в формировании новой компании, не превышает двух человек, являющихся как юридическими, так и физическими лицами, с венгерским гражданством или без него.

- Права и обязанности генеральных партнеров одинаковы для всех, по должностным и другим обязательствам – ответственность неограниченная.

- Партнеры не обладают правами передачи собственных долей посторонним людям без наличия согласия остальных членов общего собрания компании.

- За соблюдение Учредительного договора отвечают все партнеры вне зависимости от принятия участия в управлении организацией.

- Внесение уставного капитала не требуется при основании партнерства с ограниченной ответственностью , но обладает следующими характеристиками:

- Минимальное количество партнеров, которыми могут быть и иностранные граждане без образования юридического лица не превышает 2 человек.

- Партнёрство подразумевает наличие генеральных и ограниченных основателей.

- В обязательство генеральных партнеров входит равноправное управление и несение долговых обязательств в пределах неограниченной ответственности.

- Партнеры не наделены полномочиями передачи собственных долей другим людям без полного одобрения со стороны Собрания компании.

- Только генеральные партнеры обладают правом управления компанией в соответствии с положениями Учредительного договора.

Как открыть бизнес в Венгрии

Следующим вопросом, который волнует многих начинающих предпринимателей, заключается в том, как открыть бизнес в Венгрии. Пунктов немного, необходимо лишь запастись средствами для оплаты пошлин и внесения уставного капитала в остальном все продвигается по строго установленной схеме:

- Придумать 3 названия для нового предприятия. Они обязательно должны сопровождаться перечнем документов, который включает полный набор данных обо всех акционерах или партнерах, а также директоре и возможной сфере деятельности. Любые документы на иностранном языке переводятся и заверяются в нотариальной конторе. Все действия можно осуществлять по доверенности.

- На временный счет в банке поместить сумму, равную положенному уставному фонду предприятия.

- Заключительным этапом становится регистрация компании в базе Торгового Реестра.

Процесс в большинстве случаев занимает не более 7 дней. Для регистрации можно воспользоваться онлайн-сервисами с помощью юриста или нотариуса. Чтобы полноценно вести дела предприятия как в Венгрии, так и за ее пределами, необходимо собрать документацию для оформления бизнес-визы.

- Для иностранцев предусмотрено наличие поручителя, который является венгерским представителем с ВНЖ или гражданином. Необходимо к тому же позаботиться о наличие юридического адреса, то есть фактического месторасположения фирмы.

Справка о внесении средств дает возможность доверенному юристу заняться постановкой на учет в торгово-промышленной палате и регистрационном суде для получения ограниченной регистрации. Суд выносит решение не позднее чем через 60 дней.

Фирма может начать функционировать только после присвоения налогового номера, KSH и медицинского страхования.

Заявление для проведения государственной регистрации будет принято при условии, что не счету венгерского банка будут средства, равные 50% от установленной суммы фонда компании.

Бизнес в Венгрии для русских и для иностранцев

Иностранцы получают льготные условия для ведения собственного бизнеса в Венгрии:

- Административная власть активно принимает участие в развитие бизнеса малой и средней величины.

- Количество бюрократических процедур с каждым годом существенно уменьшается благодаря наличию поддержки со стороны Евросоюза.

- Наличие собственной компании в Венгрии становится выгодным и престижным из-за заниженной арендной платы и выгодных цен на недвижимое имущество.

- Закон 5 от 2013 года «О гражданском кодексе».

- Закон от 2013 года «О кредитных учреждениях и финансовых институтах».

- Закон от 2006 года «О публичности сведений фирмах, о процедурах государственного регистрирования фирм и конечном расчете».

- Закон от 2006 года «О кооперативах».

- автомобилестроение;

- электроника;

- энергетика;

- логистика;

- сельское хозяйство.

- При получении ВНЖ появляется необходимость в его ежегодном продлении.

- Отсутствие в Венгрии свыше 183 дней штрафуется в соответствии с законодательством.

- Подтверждение регистрации должно проходить по основному месту проживания в стране.

- Каждый год необходимо подтверждать наличие необходимой суммы для проживания в минимальном размере – 5 тыс. евро на год.

- Продолжительность проживания в государстве свыше 5 лет дает право на дальнейшее получение ПМЖ.

- Наличие высокоэффективного бизнеса для экономики страны сулит дальнейшее развитие и возможность перейти в статус гражданина.

- 5% – в отношении медицинского направления, печатных и электронных изданий и некоторых услуг;

- 18% – в отношении молока и молочной продукции, муку и выборочные коммерческие сервисы.

- обложению которым подлежит сумма дохода резидентов. В случае с нерезидентами обложению подлежат только те средства, которые были выплачены на территории страны. Облагаемая налогом база суммируется из средств, полученных в результате самостоятельной или других типов деятельности. Сюда могут войти доходы от сделок купли-продажи стационарного имущества, процентов, вложений, дивидендов и много другого. Постоянной ставкой определено 16%.

- для физического лица составляется работником из отчислений НДФЛ – 16%, пенсионных – 10%, социальную страховку – 7% и занятость – 1,5%.

- для владельцев легковых авто, получивших регистрационный номер в пределах Венгрии, напрямую зависит от срока эксплуатации, массы и мощности двигателя, составляя размер от 140 до 345 HUF кВт мощности.

В любом случае появляется законное основание перевезти свой капитал в банки Европы и начать сотрудничать на одной площадке с известными фирмами и предприятиями Евросоюза.

Существуют несколько нормативно-правовых документов, регулирующих процесс регистрирования юридических лиц:

Как купить бизнес в Венгрии

Чтобы уточнить все нюансы по данному вопросу необходимо обратиться к профессиональному юристу или нотариусу, поскольку информационные статьи содержат общие полезные сведения, которые будет сложно соотнести с индивидуальным случаем.

Процесс открытия нового бизнеса немногим отличается от покупки уже зарегистрированного. Достаточно выбрать комфортную сферу деятельности и вложить средства для ее дальнейшего преобразования. Такие вопросы решают посредством свободных интернет-площадок таких как businessesforsale.ru или dengodel.com. Обязательно следует помнить о том, что при покупке готового бизнеса следует по меньшей мере провести косметический ремонт, а затем и реновацию уставного фонда.

Приобрести замороженную фирму не удастся в соответствии с действующим законодательством. Организация должна в обязательном порядке осуществлять деятельность в соответствии с выбранной сферой.

Наиболее популярными сферами деятельности по-прежнему остаются:

После покупки готового бизнеса предприниматель подписывается на выполнение следующих обязательств:

Налоги для юридических лиц в Венгрии

Налогообложение корпораций происходит в отношении фирм-резидентов Венгрии, которые закреплены в следующих организационно-правовых формах собственности – АО, ООО, бюро адвокатов, общественных фондах и высших учебных заведениях. В случае если фирма-нерезидент обладает долевым участием в деловых ассоциациях, обладающих недвижимым имуществом, составляющим 75% от суммы, находящейся на балансе фирмы, тогда налогообложение осуществляется, так же как и для резидентов.

Ставка налогообложения корпорации установлена в 10% с базовой суммы до 500 млн HUF. Сумма свыше установленного порога облагается 19% налоговым бременем.

Налогообложение малого бизнеса происходит в случае, когда количество служащих не выше 25 человек, а оборот закреплен на уровне ниже 500 млн форинтов и аналогичной суммой на балансе предприятия по установленной ставке 16%.

Единая система обложения налогами – отличный вариант для фирм, уровень годового капитала у которых не заходит за 30 млн форинтов, когда сумма ежегодного валового прихода – 30 млн форинтов. Есть одно условие – налогоплательщик не претендует на владение ценными бумагами других предприятий или фирм. Тогда ставка единого налога не превышает 37%, заменяя другие формы налогообложения.

Налог на заработную плату составляется работодателем из отчислений на социальное обеспечение – 27% и профессиональные отчисления – 1,5%.

Оплачивать НДС в размере 27% требуется лишь юридическим лицам или организациям, ведущим коммерческую деятельность вне зависимости от места, сферы и результативности. В случае отсутствия у бизнесмена постоянной прописки в Венгрии, необходимо пройти процедуру регистрации и получения налогового номера. К установленной ставке в соответствии с законодательством СХVII от 2007 года устанавливаются два нижестоящих платежа:

Налоговая декларация подается один раз в квартал, за исключением факторов, предполагающих наличие особенных условий.

Местный налог уплачивают все бизнесмены, офисы которых получили регистрацию в границах полномочий определенного муниципалитета с максимально возможной ставкой – 2%.

В случае когда предприниматель осуществляет свою деятельность без зарегистрированного помещения до 181 суток, ставка налога составляет 5 тыс. HUF в сутки.

Оплата строительного налога происходит вне зависимости от сферы деятельности. За 365 суток уровень максимального платежа не превышает 3,6% от общей установленной стоимости стационарного имущества. Оплата производится во второй декаде марта и сентября.

Автомобильных налогов установлено немного. Фирмам надо выплачивать сумму от 7700 до 44 тыс. форинтов за владение и пользование легковыми автотранспортными средствами. Класс экологичности определяет конечную сумму сбора.

Чтобы продать недвижимое имущество необходимо платить налог по ставке 16%. Данные указываются в декларации и подаются в указанные сроки. В случае владения недвижимостью на протяжении 5 лет уплата налога не требуется.

Помимо сборов существуют и поощрения инвесторов внедрением в систему налогообложения льгот. Такие меры применяются в отношении предпринимателей в форме налоговых кредитов установленных типов инвестиций.

Размер кредитования определяется такими параметрами, как количество инвестиций, сфера деятельности и регион. В любом случае предусмотрен в отношении материального инвестирования резерв на развитие, убираемый из средств, подлежащих обложению налогом и не превышающих сумму в 2 млн евро.

В отношении проводимых исследований и разработок предусматривают наличие двойного размера вычета из средств, затрачиваемых на исследовательскую деятельность. Но для того чтобы вычитать средства из налогооблагаемой базы необходимо соблюдения выставленных со стороны государства требований.

Отчетность со стороны предпринимателей

Все юридические лица, получившие регистрацию в стране, обязаны вести бухгалтерию. Государственный язык является основополагающим в первичном документообороте.

Все компании и фирмы Венгрии обязаны предоставлять ежегодный финансовый отчет совместно с отчетом в Министерство государственного регулирования и юстиции в электронной форме. Доступ к финансовым отчетам открыт для всех желающих на площадке министерства. Подготовить документацию можно в евро, форинтах или долларах США. Данная система не противоречит установленным стандартам, соответствующим международным постановлениям.

Финансовый год практически полностью соответствует календарному с некоторыми исключениями. Когда речь идет о филиалах иностранных компаний, здесь происходят некоторые отклонения в соответствии с календарным годом иностранного государства.

Налоги для физических лиц в Венгрии

Налог по доходам (НДФЛ),

В отношении частных бизнесменов определен постоянный уровень налогов по доходам и на дивиденды. Они обязаны выплачивать государству 10% от суммы дохода, не превышающей 500 млн, а с остальной суммы, превышающей этот рубеж, взимается 19%. Ставка налога на дивиденды не превышает 16%.

Налог на заработную плату

Автомобильный налог

Налоги на недвижимость

В жилищном фонде имущество, продаваемое физическими лицами, облагается налогами, установленными законодательством, в определенные временные рамки. В случае когда собственник решает продать имущество, в первый год ставка составляет 100% от дохода, на следующий год уже 90%, на третий год – 60%, на четвертый – 30%. После пятилетнего срока обладания недвижимостью уплачивать налог не требуется.

В случае продажи помещений нежилого фонда установлены другие параметры снижения налоговой ставки. Когда продажа объекта осуществляется в первую пятилетку, то вся сумма дохода от продажи облагается налоговым бременем. Затем ежегодно происходит снижения ставки на 10%. Через 15 лет налог равен – 0%.

В заключении

Специалисты отмечают, что для открытия или приобретения бизнеса необходимо обращаться за помощью к посредническим организациям. Они сумеют обезопасить покупателя от непорядочных предпринимателей и помогут запустить собственный бизнес в соответствии с законами Венгрии.

vne-berega.ru