Письмо на возврат денежных средств от поставщика

Обновление: 9 января 2018 г.

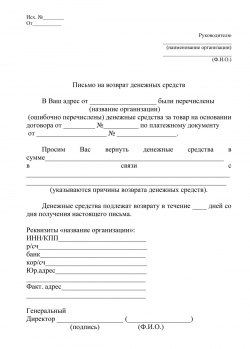

Письмо на возврат денежных средств от поставщика (образец)

Письмо на возврат денежных средств от поставщика (образец)

При осуществлении предпринимательской деятельности у юридических лиц и предпринимателей может возникнуть необходимость вернуть перечисленные контрагенту средства. Для того, чтобы вернуть деньги, предприниматель должен направить контрагенту письмо на возврат денежных средств от поставщика.

Содержание письма на возврат денег

Причинами для возврата уже перечисленных денежных средств могут выступать такие обстоятельства, как:

- нарушение сроков поставки товара, которые установлены заключенным сторонами контрактом;

- ненадлежащее качество продукции, обнаруженное после ее принятия покупателем;

- расторжение договора в случаях, предусмотренных соглашением сторон, а также в порядке, который установлен действующим гражданским законодательством;

- наличие переплаты, если данное обстоятельство было установлено в результате составления акта сверки;

- ошибка в реквизитах платежного поручения и другие.

- реквизиты юридического лица (письмо может быть составлено на фирменном бланке, тогда этого не требуется), а также банковские реквизиты организации;

- Ф.И.О. руководителя контрагента, его должность, название организации;

- заголовок (тема);

- текст обращения, в котором надлежит указать:

Письмо представляет собой заявление о возврате перечисленных денежных средств. Утвержденной законодательством формы не существует, поэтому документ составляется в свободной форме.

В письме на возврат денег от поставщика, образец которого приведен ниже, указываются следующие положения:

1) как были перечислены денежные средства, на основании какого документа (указывается договор, платежное поручение, иные документы);

2) причины необходимости возврата денег;

3) сумма, которую надлежит вернуть;

4) сроки возврата денежных средств.

Кроме того, можно указать суммы штрафа и (или) неустойки, если они установлены в документе-основании (договоре, контракте) за нарушение обязательств контрагентом.

Скачать письмо на возврат денег от поставщика (образец)

Особенности составления и хранения письма на возврат денег от поставщика

Заявленные требования могут быть аргументированы пунктами договора, на основании которых поставщик обязан вернуть средства, а также ссылками на действующее законодательство.

К обращению прикладываются копии договоров, платежных документов, банковская выписка о списании денежных средств со счета. Указание на данные документы должно содержаться в письме в поле «приложение» с количеством страниц.

Кроме этого, может быть составлен акт сверки взаимных расчетов, который позволит выявить ошибку и указать на расхождения в учете.

Письмо заверяется подписями директора предприятия, руководителя подразделения, главного бухгалтера. На бланке проставляется печать организации.

Количество экземпляров документа должно соответствовать числу участников правоотношений (контрагентов). Однако документ может быть составлен и в большем количестве экземпляров, если это необходимо заинтересованным лицам (например, руководителю и главному бухгалтеру филиала, учредителям и т.п.).

Письмо на возврат денег от поставщика как и другая деловая переписка хранится в течение 5 лет.

Приведенный выше порядок применим и для возврата товаров, приобретенных у контрагентов. Процедура оформления документов похожа. Однако вместо письма на возврат денежных средств оформляется письмо на возврат товара.

glavkniga.ru

Заявление на возврат суммы излишне уплаченного налога: образец 2018 года

Когда в 2018 году подается заявление о возврате суммы излишне уплаченного налога? В какой срок вернут переплату налогам? На каком бланке подавать заявление на возврат? Действительно ли с 31 марта применяется новая форма заявления на возврат? Ответим за самые распространенные вопросы и приведем образец заявления на возврат налогов, которое можно подать в 2018 году.

Когда можно вернуть переплату

Осуществить возврат из бюджетной системы сумму переплаченного налога – можно! Однако особенности этой процедуры зависят от того, по какой причине у организации или индивидуального предприниматели появилась переплата и каким способом ее хочется вернуть. Могут быть три варианта:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму и планирует ее зачесть в счет налогов (недоимки или будущих);

- организация или ИП по ошибке внесли в бюджет лишнюю сумму и хотят ее вернуть на расчетный (лицевой) счет;

- ИФНС взыскала с организации или ИП лишнюю сумму налогов и ее хотят вернуть (или зачесть).

- ошибочно заполненное поручение-платеж на уплату налога, что в следствии влечет перечисление в бюджет в излишек по соответственным уплаченным суммам;

- ошибки при расчете налогов обязательных (это может быть применена неверная налоговая ставка, недостаточное знание законодательства в сфере налогов), и при этом часто подаются уточненные декларации;

- сокращение налога согласно соответствующего периода времени (зачастую подоходные налоги граждан согласно действующему порядку оплаты касательно авансов, их платежей);

- удостоверяемся о наличии излишек по налогах;

- обращаемся в инспекцию по налогах в своем регионе;

- сверяем переплаченные суммы с налоговыми данными;

- пишем соответствующее заявление на возврат излишне уплаченных сумм;

- в течение месяца получаем свои деньги (в случае во время сделанного заявления и наличии переплат);

- их переплатил сам налогоплательщик и теперь хочет вернуть деньги на свой счет, либо сделать зачет в пользу иного платежа. Например, штрафа, пени, сбора (важно при этом соблюдать уровень: федеральный, региональный, местный);

- налоговая инспекция взыскала большую сумму денег, чем было необходимо.

В данной статье мы подробно рассмотрим ситуацию, когда организация или ИП желают вернуть переплату за свой расчетный счет. Как это сделать в 2018 году? Далее – подробности и примеры.

Как узнают о переплате

Узнать о наличии переплаты по налогам может как сама организация или ИП, так и налоговая инспекция.

Если первые о переплате узнали в ИФНС, то в течение следующих 10 рабочих дней налоговики должны письменно сообщить об этом налогоплательщику (п. 3 ст. 78 НК РФ). Форма сообщения утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182.

Также о наличии переплаты по налогам могут узнать по результатам проведенной сверки с ИФНС.

Итак, предположим, что организация узнала о наличии у нее переплаты по какому-либо налогу (например, НДФЛ, УСН, ЕНВД или НДС). Что делать, чтобы вернуть деньги на счет? Для этого нужно заполнить и передать в налоговую специальное заявление.

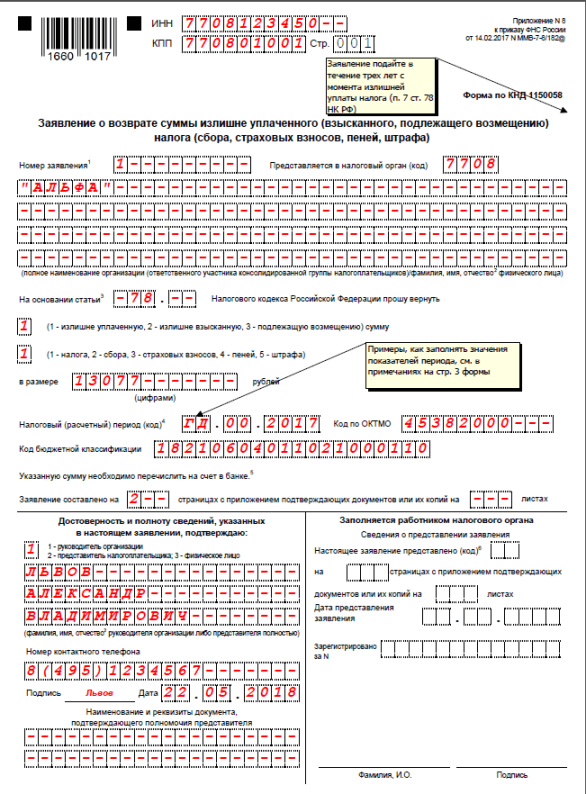

Заявление на возврат: форма 2018 года

Чтобы вернуть переплату по налогу на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру» https://www.nalog.ru

По форме новые заявления стали больше похожи на налоговые декларации: каждая цифра и буква в отдельной ячейке. Заявление на возврат налогов и взносов теперь состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе указывают реквизиты счета — название, номер и банк. Если налог возвращает физическое лицо, то еще надо заполнить третий лист. Однако главное изменение состоит в том, что указанные формы теперь позволяют вернуть переплату не только по налогам, но и по пенсионным, медицинским взносам, а также взносам по временной нетрудоспособности и в связи с материнством. Это связано с тем, что с 2017 года администрированием страховых взносов занимаются именно налоговики.

Далее приведем образец заявления о возврате суммы излишне уплаченного налога, которое подано в налоговую в 2018 году на актуальном бланке. Приведенный образец вы можете скачать в качестве реального примера.

Заявление можно передать в инспекцию на бумажном носителе или в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам по утвержденному формату).

Срок возврата

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

buhguru.com

Заявление на возврат излишне уплаченного налога — как правильно написать

Основные причины

Самыми распространенными являются:

То есть зачастую, к суммам переплат по налогам относят — пени, штрафы, платежи по авансах и т.д.

Как и когда можно выявить переплаченные налоговые суммы законному честному налогоплательщику

Во избежания переплат налоговых сумм и законного их возвращения гражданину лучше всего почаще делать самостоятельную сверку с данными налоговой службы.

Важным также является тот факт, что переплаты по налогам не учитывается в статьи расходов налогоплательщиков. Но этот вопрос очень спорный, так как многие (особенно частные фирмы) по истечении трех лет невозврата переплаченной суммы плательщику налогов, требуют эти суммы вносить в статьи своих расходов.

Но это сложный вопрос, так как сама переплата не может являться налогом. С этими вопросами в большинстве случаев разбираются юристы, что занимаются налоговым законодательством и суд.

Органы налоговой могут и самостоятельно обнаружить что у плательщика налогов есть переплаты.

В таком случае органы налоговой могут предложить провести совместную сверку. Налоговые органы имеют право проверять наличие переплат, но это не входит в их прямые обязанности (этот аспект четко обозначен в налоговом законодательстве государства). На практике, плательщики налогов больше обнаруживают переплаченных сумм по налогах и делают соответствующие заявления в налоговую инспекцию.

Заявления на возврат сумм переплаченных по налогах

Данное заявление на зачет излишне уплаченных сумм можно написать как в произвольной форме, так и обратившись в налоговую, вам предоставят соответствующий образец. После написания и подачи данного заявления налоговые органы обязаны вернуть излишне уплаченные суммы. Заявление о возврате переплаченных налоговых сумм гражданин (физическое лицо) обязан предоставить самостоятельно.

Образец и бланк заявления на получение сумм по переплатам в налоговую. Для физического лица плательщика налогов заявление на возврат переплаченных сум по налогах может быть в произвольной форме, а для юридических лиц плательщиков налогов существует ряд утвержденных форм и бланков заявлений согласно бухгалтерской базе. Зачастую сотрудники налоговой принимают различные заявления. Как такового определенного формата не существует.

Главное, что был указан период, согласно каких сумм налогов касается переплата, все данные о налогоплательщике (его адрес и ИНН), желательно указать побольше контактов в виде мобильных телефонов для оперативной связи с налогоплательщиком, реквизиты для зачисления излишне уплаченных налоговых сумм (банковские реквизиты).

Если у налогоплательщика нет оснований для зачисления переплаченных сумм на погашения штрафов или пени, то можно сделать соответствующее заявление в органы налоговой, чтоб эти суммы учли в счет будущих платежей по налогах. Только учитывайте, что налоговая самостоятельно этого делать не будет, плательщик налогов соответственно должен написать заявление.

Образец бланка-заявления на возврат переплаченных налоговых сумм

Документ, удостоверяющий личность: _______ __________________________________________

Кем выдан: _______________________________

Дата выдачи документа: ___________________

проживающего(ей) по адресу:_______________ __________________________________________

контактные телефоны: _____________________

В соответствии с пунктом 6 статьи 78 Налогового кодекса РФ прошу вернуть мне сумму излишне уплаченного налога на доходы физических лиц в сумме 5000 (пять тысяч) рублей. Причитающуюся к возврату сумму налога прошу перечислить на мой банковский счет по следующим реквизитам:______________________________________________________________

Пример бланка-заявления на возврат переплаченных налоговых сумм

Документ, подтверждающий личность: _______ __________________________________________

Когда выдан (дата): ___________________

Адрес фактического нахождения:_______________ __________________________________________

Тел. для связи: _____________________

Согласно 6-го пункта 78 статьи НК РФ прошу вернуть мне сумму переплаченных налогов (указываем вид налога) _____ ___________________ в сумме 5000 (пять тысяч) рублей. Налоговую сумму, что подлежит возврату прошу перечислить согласно указанных реквизитов:______________________________________________________________

Дата __________ Подпись __

Как поэтапно сделать зачет переплаты по налогам

Итак основными этами получение денег по переплаченным налогам:

Проценты должны быть возмещены одновременно с суммой налоговых переплат, но часто возникают ситуации, когда органы налоговой не придерживаются этого правила (требуют дополнительное заявление на получение процентов) и гражданам приходится обращаться за юридической помощью.

Возмещение переплаченных налоговых сумм по срокам

Согласно законодательству по налоговой базе страны, переплаченные налоговые суммы свободно могут быть компенсированы гражданину в сроки, что не превышают три года с даты, когда денежные средства поступили в госбюджет, независимо от того по какой причине была переплата и никак не влияет тот факт, что плательщик налогов не знал о своих переплатах по налогах.

Согласно законодательству в сфере налогов государства по истечении 3-х лет после переплат переплаченные налоговые суммы, госинспекция может снимать данные суммы. Основанным решением для их законного списания будет только решение руководителя налоговой службы, исполняющего его обязанности или заместителя.

Для возвращения излишне уплаченных сумм по переплаченным налогам по истечении 3-х, нужно только писать заявление в суд.

И только по решении суда налоговая может компенсировать соответствующие платежи. Но в этой ситуации потребуется помощь опытных налоговых юристов. Практика возврата гражданами переплат по налоговым платежах существует.

Заявление на возврат переплаченных налоговых сумм может быть предоставлено со стороны плательщика налогов в соответствующие органы на протяжении одного месяца, когда он узнал о факте излишков по уплаченным налогам или согласно дню вступления в силу решения судебных органов.

corphunter.ru

Заявление на возврат излишне уплаченного налога: образец в 2018 году

Статьи по теме

Если вы обнаружили переплату по какому-то налогу, вы имеете право подать заявление на возврат. Сделать это нужно в срок, в противном случае денег не вернуть. В статье вы найдете инструкцию, как составить заявление на возврат излишне уплаченного налога в 2018 году в налоговую, подробный образец, и сможете скачать новый бланк 2018 года.

Образец заявления на возврат излишне уплаченного налога в 2018 году

Заявление на возврат излишне уплаченной суммы налога 2018 года (скачать его в Excel можно ниже) состоит из трех листов. Юрлица оформляют и отсылают первые два листа, физически лица должны заполнить также и третий лист.

Оформление заявление схоже с заполнением налоговой декларации.

Заявление на возврат излишне уплаченного налога (образец в 2018 году)

В каких случаях можно писать заявление на возврат излишне уплаченного налога в 2018 году

Мы посмотрели, как написать заявление на возврат излишне уплаченного налога, а теперь давайте разберем, когда вообще вы имеете право потребовать с ИФНС переплату.

«Лишние» деньги в бюджете могут оказаться по следующим причинам:

В этих случаях вы имеете право написать заявление на возврат излишне уплаченного или взысканного налога (образец заявления есть ниже).

Будьте внимательны! Подать заявление на возврат излишне уплаченной суммы можно не только по налогам, но и по страховым взносам, кроме взносов на травматизм, их курирует ФСС.

Как узнать об излишне уплаченном налоге

Есть несколько способов выяснить, что юрлицо или ИП переплатили налог.

1. Сама налоговая сообщает вам об этом. Если органы ФНС обнаружат излишне уплаченную сумму, они известят вас специальной для этого случая формой (утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182) в течение 10 дней.

2. Произошла сверка с налоговой службой, в ходе которой вскрылась переплата.

То есть, обнаружить переплату может и налогоплательщик, и налоговые органы. Допустим, налоговая инспекция предполагает, что у налогоплательщика имеется переплата по налогу. В этом случае юрлицу могут предложить провести совместную сверку. Отметим, что Кодекс устанавливает в данном случае право, а не обязанность налогового органа проводить выверку уплаченных налогов. Но, как правило, о переплате заявляет сам налогоплательщик, направляя заявление в налоговую инспекцию.

Заявление в налоговую инспекцию на возврат излишне уплаченного налога: куда подается, в каком виде, бланк 2018 года, сроки

Заявление на возврат излишне уплаченной суммы налога пишется на специально утвержденном бланке (образец его заполнения мы привели в начале статьи).

Внимание! Бланк претерпел изменения, новая форма утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182.

Куда подавать заявление

Отправить документ нужно в ИФНС по месту регистрации вашей компании или ИП. Если ошибетесь с отделением, возврат денег вы не получите.

Сроки подачи заявления и возврата излишне уплаченной суммы налога

Срок подачи заявления

Срок возврата денежных средств

Подать заявление необходимо в течение трех лет с момента переплаты налога (не с момента обнаружения).

Сумма излишне уплаченного налога должна быть возвращена в течение одного месяца со дня подачи заявления.

В каком виде можно подать заявление

Можно подавать, как в бумажном, так и в электронном виде, если имеется официально оформленная электронная подпись, передающаяся по телекоммуникационным каналам.

www.rnk.ru

Составляем заявление на зачет переплаты по налогам

Излишне уплаченные денежные средства по различным налогам можно вернуть или зачесть в качестве будущих платежей, предоставив в территориальную ИФНС соответствующее заявление (пп. 5 п.1 ст. 21 НК РФ). Более того, если ошибка обнаружилась в конце года при составлении годового баланса бюджетного учреждения, не стоит расстраиваться, ситуацию также можно исправить.

Когда составляется заявление о зачете суммы излишне уплаченного налога

В процедуре возврата или зачета существуют два варианта развития событий:

- При наличии актуальных пеней и штрафов или же недоимки по данной группе налогов, нужно санкционировать сверку с налоговым органом на текущую дату (п. 5 ст. 78 НК РФ). По результату сделают взаимозачет. Дополнительного обращения к налоговикам не требуется, достаточно лишь предоставить письмо с просьбой о проведении сверки. Если после взаимозачета осталась переплата, можно подать заявление на возврат.

- Если неоплаченных пеней, недоимок и штрафных санкций у организации не имеется, подается либо заявление о зачете налога, либо производится погашение в счет будущих налоговых платежей или штрафов (п. 4 ст. 78 НК РФ).

Территориальные ИФНС отводят до десяти дней включительно на принятие решения, и еще пять — на оповещение о принятом решении (пересчет или отказ). Перечисление на расчетный счет подтвержденной суммы происходит в течение 30 дней со дня регистрации заявительных документов.

Куда предоставлять документы на зачет

Все обращения должны быть направлены в территориальные отделения ФНС России лично заявителем — руководителем или же его непосредственным представителем, действующим по доверенности.

Если бюджетная организация имеет Личный кабинет на официальном сайте ФНС или же предоставляет периодическую отчетность в электронном виде, есть возможность сформировать электронное обращение. Деньги отправят на расчетный счет, который зарегистрирован в реестре ЕГРЮЛ.

Что касается специализированных бухгалтерских систем электронного документооборота, то, на основании Приказа ФНС России от 23.05.17 № ММВ-7-8/478@, разрешается подача заявлений и обращений учреждений через электронные сервисы сдачи отчетности. Можно сформировать и отправить заявление в онлайн-ресурсе, подписав его усиленной квалифицированной ЭЦП.

Обязательные требования к форме и содержанию

С 31.03.2017 года (Приказ от 14.02.2017 № ММВ-7-8/182@) произошли существенные изменения формального плана в бланках на зачет или возврат. Теперь основную группу налогов, подлежащих возвращению и зачету, пополнили страховые взносы во внебюджетные фонды.

Подать документы необходимо по унифицированной форме:

- возвращение денежных средств — Форма по КНД 1150058;

- зачтение переплаченных сумм — Форма по КНД 1150057.

- для начала заполняются ИНН и КПП;

- далее необходимо дать порядковый номер документу (учет ведется с начала текущего года);

- код территориальной ИФНС, в которую будет предоставляться обращение;

- приводится полное наименование бюджетной организации;

- отмечается регламентирующая статья НК РФ;

- излишне перечисленные денежные средства;

- проставляется период, в котором образовалась переплата (в инструкциях формы указаны правила заполнения этой ячейки);

- уточняются коды БК и ОКТМО завышенного платежа;

- указывается код территориальной инспекции ФНС, в которой был зачтен данный платеж;

- ставится цифра, соответствующая дальнейшему действию: либо погашение недоимки (1), либо зачтение в качестве будущих платежей (2);

- коды БК и ОКТМО, а также период, в котором нужно зачесть излишнюю налоговую уплату;

- указывается точное количество листов унифицированной формы и всего предоставляемого пакета документов;

- информационные данные о самом заявителе, его Ф.И.О. и телефон, статус в организации и наличие доверенности.

На каждом документе обязательно должны присутствовать подпись руководителя учреждения и оттиск печати.

Ряд локальных ИФНС России принимает обращения и в произвольной форме. В письме нужно указать адресата обращения, от кого оно совершается, подробно указать, что именно ему необходимо: зачесть или вернуть излишне уплаченное, а также указать точную сумму, прописать КБК и ОКТМО.

Форма заявления о зачете переплаты по налогу

Инструкция по заполнению

Рассмотрим пошаговый алгоритм заполнения обращения о зачтении налоговой переплаты. В унифицированной форме необходимо отразить следующую информацию:

Образец заявления на зачет излишне уплаченного налога

Можно ли вернуть налоговую переплату

Вернуть излишнюю сумму платежей в налоговую можно, вот только налоговики не стремятся посодействовать плательщикам в этой процедуре. Перед обращением в ИФНС необходимо проверить, есть ли у организации штрафные санкции, пени или недоимки, заказав действительный на дату переплаты акт сверки в территориальной инспекции.

Если неустоек не обнаружено, необходимо составить заявление о возврате. Инспекция возвращает денежные средства в течение одного месяца с официальной даты обращения.

Бюджетники отображают в бухгалтерском учете проводкой Дт 0 201 11 510 Кт 0 303 00 730 («Расчеты по платежам в бюджеты» (030301730, 030302730, 030305730 — 030313730)).

Для НКО проводка: Дт 51 Кт 68.

Одновременно поступление следует отразить на забалансовом счете 18 (КОСГУ 290).

gosuchetnik.ru