Единственное жилье граждан предлагают освободить от налога на имущество

Список льготников по налогу на имущество физлиц предлагается расширить. Так, освободить от уплаты налога могут физлиц, которые приобрели в результате купли-продажи жилой дом или иное жилое помещение (квартиру, комнату). Но только при условии, что это жилье является для них единственным, а его кадастровая стоимость не превышает 10 млн руб. Такую поправку предлагается внести в ст. 407 НК РФ. Соответствующий законопроект 1 был внесен на рассмотрение нижней палаты парламента по инициативе депутатов Ивана Никитчука и Николая Иванова.

Список льготников по налогу на имущество физлиц предлагается расширить. Так, освободить от уплаты налога могут физлиц, которые приобрели в результате купли-продажи жилой дом или иное жилое помещение (квартиру, комнату). Но только при условии, что это жилье является для них единственным, а его кадастровая стоимость не превышает 10 млн руб. Такую поправку предлагается внести в ст. 407 НК РФ. Соответствующий законопроект 1 был внесен на рассмотрение нижней палаты парламента по инициативе депутатов Ивана Никитчука и Николая Иванова.

По мнению авторов законодательной инициативы, сумма взимаемых налогов должна быть соизмерима доходам налогоплательщика. В настоящее же время, напротив, наблюдается повышение налогового бремени в части касающейся налога на имущество физлиц. Например, в ряде российских субъектов налог теперь взимается с кадастровой стоимости, которая приближена к рыночной, а не с инвентаризационной. Это, в свою очередь, сильнее всего затрагивает налогоплательщиков с достатком ниже среднего.

В связи с этим логичным и справедливым будет введение предлагаемой льготы. Если единственное жилье приобретено на трудовые накопления граждан и по стоимости оно не превышает лимита в 10 млн руб., налог на имущество браться не должен, уточняют авторы законопроекта. Ведь НДФЛ с суммы заработной платы уже был удержан. В то же время покупка жилья – это минимальный достигнутый норматив уровня жизни и социального потребления.

Предложенное введение лимита в размере 10 млн руб., в свою очередь, не распространяет налоговую преференцию на элитную и дорогостоящую недвижимость. Также, по мнению авторов законопроекта, налог должен продолжать взиматься с недвижимости, не являющейся единственной, которая, к примеру, приносит доход от сдачи в аренду.

Предполагается, что поправки должны будут вступить в силу с 1 января 2017 года.

www.garant.ru

Недвижимость

Так ли страшны налоги на жилье в Америке

Люди добрые, жители США, сограждане! Прекратите писать всякие глупости о федеральных налогах в Америке. Этим вы только дезинформируете российского читателя. Выражения типа ». зарабатываю $72,000 в год и плачу 33% налогов от заработанного» не только лишены всякого смысла, но просто откровенное вранье.

Налоговая система в США сложна и многообразна. Налоговый кодекс представляет собой увесистый том в тысячи страниц убористого шрифта и больше по объему, чем все остальные федеральные кодексы США вместе взятые.

Кодекс написан довольно архаическим языком (английским, ес-сно), так что даже не каждый носитель этого языка в состоянии понять многочисленные установки и концепции. А уж подзаконные акты, инструкции, разъяснения и комментарии к налоговому кодексу вполне составят среднего размера библиотеку в каком нибудь российском областном центре.

Ну нет там такого понятия как процент от общего (валового) дохода!

Налогообложение зависит от множества различных факторов, как то:

1. Статус (т,е, семейное положение) налогоплательщика (одиночка; глава семьи; женатая пара, причем подающая одну совместную декларацию или две раздельных).

2. Наличие детей и других иждивенцев.

3. Само собой размеры доходов, но также их ВИДЫ и РАЗНОВИДНОСТИ (работа по найму; активный бизнес и торговля; пассивная деятельность; инвестиционная активность; доходы/убытки от продажи имущества, причем на разные виды имущества налог исчисляется по разному или не исчисляется вовсе; фермерство; доходы/убытки от участия в предприятиях малого бизнеса; аренда; роялти; и т.д. и т.п.).

4. Размеры и типы (см. выше) расходов и убытков, а также отдельные персональные расходы.

5. Всевозможные ограничения и коррекции на списание расходов и налогообложение доходов в зависимости от соотношения всех вышеперечисленных пунктов.

Список не исчерпывающий и может быть многократно расширен.

Дабы оживить столь сухое перечисление, приведу несколько формализованных примеров. Заранее оговариваюсь, что такие простые случаи в реальной жизни крайне редки, но для иллюстрации сойдут.

Все расчеты даны по состоянию налоговых законов на 2011 год, а законы эти меняются каждый год, причем весьма существенно. Кроме того, ограничимся только федеральными налогами, т.к. каждый из 50-ти штатов имеет свою собственную систему налогообложения, или отсутствие таковой и рассмотрение штатных налогов заведет нас слишком далеко.

К тому же они, как правило, незначительны по сравнению с федеральными, ну за исключением некоторых штатов, типа Нью-Йорка или Калифорнии.

Ну, условимся для простоты, что все вымышленные персонажи проживают где-нибудь на Техасщине или во Флоридщине, т.е. в штатах свободных от индивидуального налогообложения.

Сценарий 1. Недавний выпускник колледжа, зарабатывает $60,000 в год. Его единственные расходы, подлежащие списанию – это выплата процентов по студенческому займу в размере $2,500 в год. Его налоговое бремя составит $3,390 налогов на социальное страхование и $8,131 федерального налога на доходы. Т.е. менее 20% от дохода.

Сценарий 2. Незамужняя женщина, воспитывающая двоих маленьких детей. Зарабатывает всего-навсего $16,500 в год. Уплатит $932 налога на социальное страхование и $0 налога на доходы.

Более того, на основании ее налоговой декларации федеральное правительство выплатит ей в виде различных налоговых бенефитов еще $7,112.

Здесь о процентах говорить бессмысленно, т,к, при заработке в $16,500 годовых ее чистый или »посленалоговый» доход составит $22,680.

Сценарий 3. Пожилая семейная пара. Получают государственные пенсии либо по системе социального страхования. За долгую трудовую жизнь обзавелись солидным портфелем акций. Жилье выплачено.

Суммарный размер двух пенсий — $35,000/год, дивиденды по акциям — $45,000 за год. Итого: $80,000 в год. Налог на социальное страхование -$0 (Ноль). Налог на доходы — $44. Повторяю – Сорок Четыре Доллара. Желающие могут поделить эти самые 44 »бакса» на 80 »грандов», дабы подсчитать искомый »процент».

Следует отметить, что подобные »сценарии» встречаются чрезвычайно редко. Как правило, у людей куда более разнообразные структуры доходов и расходов.

А на одну зарплату в этой стране живут разве что российские программисты и мексиканские газонокосильщики, да и то не все.

След. пример несколько ближе к реальной жизни.

Сценарий 4. Муж, жена, трое детей. Он работает каким-то »типа» менеджером среднего звена, или чего то там продает, не важно. Зарабатывает $100,000 в год. Она тоже работает, ну скажем секретаршей страхового агента или помощником адвоката, заработок — $45,000 в год.

Супруги имеют несколько квартир, каковые успешно сдают в аренду извлекая $20,000 в год (чистый налогооблагаемый доход). Другие доходы — $5,000 дивиденды и $3,000 интерес на облигации местного муниципального займа. Итого: $170,000 за год.

Теперь о расходах. Налог на недвижимость (т.е. на дом, в котором семья проживает) — $8,000. Проценты по закладной (это то, что в России почему то называют ипотекой) — $20,000. Взносы в персональные пенсионные фонды раздельно по $5,000 на мужа и жену, всего — $10,000. Также супруги пожертвовали местной церкви $2,000 на всякие богоугодные дела.

Двое старших детей учатся в местном университете и, несмотря на полученные гранты (стипендии), родители вынуждены доплачивать за образование детей, примерно $4,000 на каждого ребенка. Итого расходы на образование составляют $8,000 в год.

Итак, налоговое бремя семьи составит $6,090 налогов на социальное страхование и $14,625 федерального налога на доходы. Т.е. примерно 12,2% от всех доходов. Существенно конечно, но далеко не так уж и болезненно. Я бы даже сказал, что вполне разумно.

нет тут таких наказаний за неуплату налогов, как 25, или 30, или 50 лет тюремного заключения.

Практически все санкции носят чисто денежный характер, т.е. штрафы, и притом довольно весомые.

Существует только одна статья налогового кодекса, предусматривающая заключение под стражу. И то на срок не более 5 лет. И применяется данная мера только к индивидуальным налогоплательщикам, что и понятно, корпорацию ведь в тюрьму не посадишь.

Вот так вот. Господа, и дамы, плиз, перестаньте фантазировать!

m.gazeta.ru

Новый налог на жилье выгонит москвичей за МКАД

Через полгода россиян ждет большой сюрприз — они получат извещения об уплате налога на недвижимость. Начиная с 2016 года налог на имущество физических лиц рассчитывается по новым правилам в соответствии с главой 32 «Налог на имущество физических лиц» Налогового кодекса РФ. Органы власти 28 субъектов Российской Федерации приняли решение о применении с 1 января 2015 года кадастровой стоимости объектов недвижимости в качестве налоговой базы.

Введение его будет поэтапным — по 20% в год, а к 2020 году мы будем платить уже полный налог на недвижимость, рассчитанный по кадастровой оценке, приближенной к рыночной стоимости, а не по оценке БТИ, как было раньше. Но проблема в том, что и кадастровая стоимость может сильно отличаться от рыночной. Причем не в пользу собственника. Несмотря на то, что многие граждане что-то слышали о повышении размера налога, мало кто знает, сколько именно ему придется потратить на уплату налога в 2020 году. И, по оценкам экспертов, многие будут просто не в состоянии это сделать.

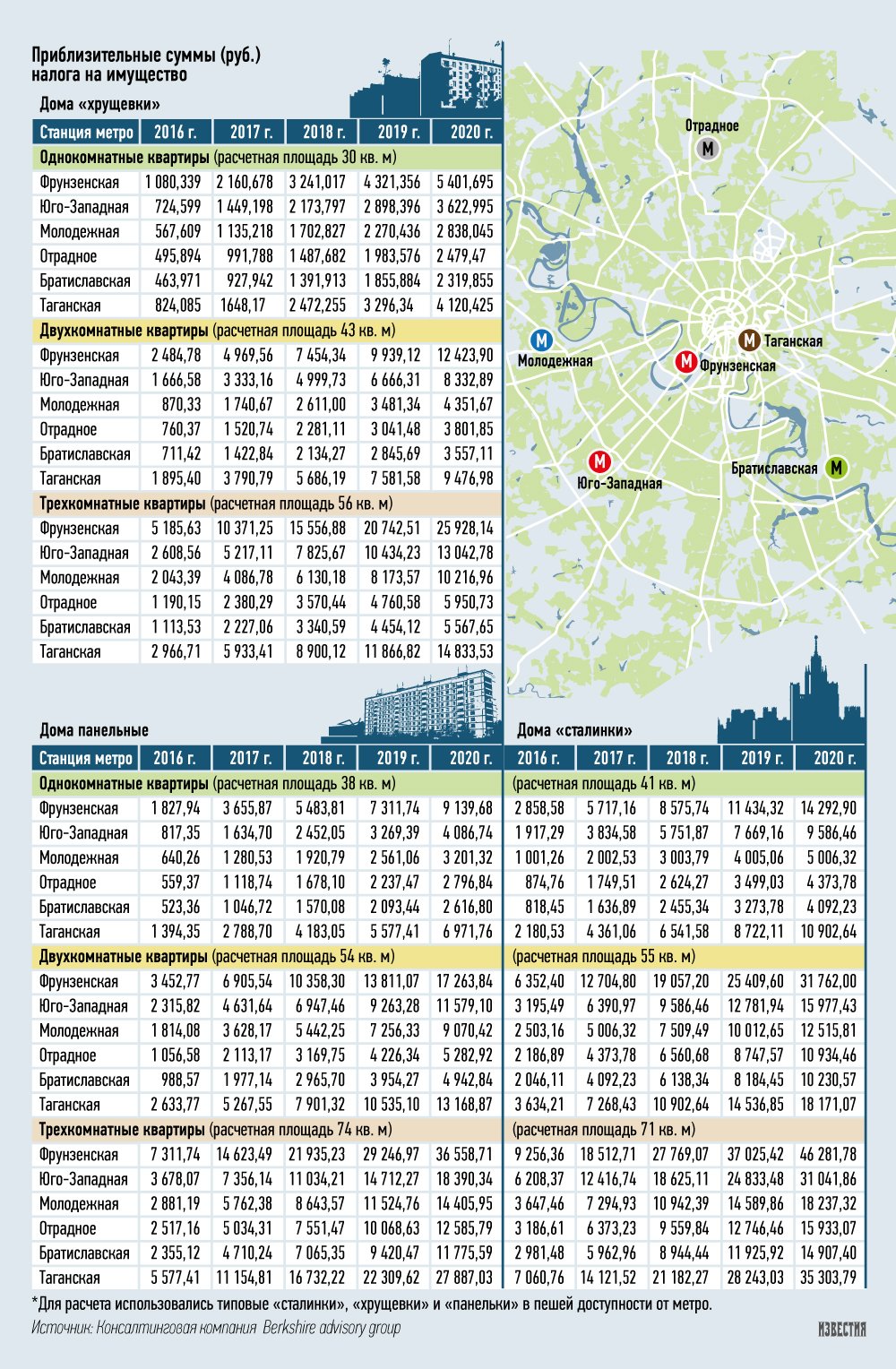

«Известия» попросили консалтинговую компанию Berkshire Advisory Group рассчитать сумму налога для разных типов квартир (1-, 2-, 3-комнатных в «сталинках», «хрущевках» и типовых панельных домах) в разных районах столицы, поскольку там самая драматичная ситуация из-за высокой стоимости недвижимости. В регионах тенденции, разумеется, те же, но масштабы не такие пугающие.

— В этих таблицах мы рассчитали расходы по величине налога по годам, основываясь на данных крупных девелоперов — группы компаний «Конти» и портала «Индикаторы рынка недвижимости» (IRN.ru). У них мы взяли готовую аналитику по стоимости квадратного метра, — рассказала генеральный директор Berkshire Advisory Group Ирина Вишневская. — Ставки налогообложения устанавливаются на уровне субъектов федерации, зависят от площади и стоимости жилья. В рамках нашего исследования для единообразия мы для сравнения приняли ставку 0,1 % от рыночной стоимости квартиры.

За основу были взяты типовые квартиры. Например, налог на однокомнатную столичную «хрущевку» площадью 30 кв. м (за вычетом 20 кв. м, которые не облагаются налогом) возле метро «Молодежная» вырастет к 2020 году с 567,61 рубля до 2838,05 руб. А налог на трехкомнатную «сталинку» площадью 71 кв. м (за вычетом 20 кв. м) возле метро «Фрунзенская» вырастет с 9256,36 рубля до 46281,78 рубля.

Больше всего у экспертного сообщества вопросов к оценщикам.

— До июня этого года кадастровую стоимость недвижимости оценивали независимые оценщики. То есть Росреестр проводил конкурс, выбирал оценочные компании, которые методами массовой оценки определяли кадастровую стоимость, — поясняет Ирина Вишневская. — На всю российскую недвижимость было выбрано менее десяти таких компаний. Но поскольку методы массовой оценки — это «средняя температура по больнице», то случалось, что даже в одном доме стоимость одинаковых квартир отличалась в три раза. Соответственно, и налог был разным.

— После принятия нового закона оценкой недвижимости будут заниматься государственные бюджетные учреждения (ГБУ), которые будут созданы в каждом регионе, — рассказывает Вишневская. — То есть государство само для себя будет оценивать «рыночную» стоимость недвижимости. И сейчас экспертное сообщество очень обеспокоено этим. К независимым оценщикам были очень серьезные требования. А к сотрудникам-оценщикам ГБУ кратно ниже — и в части опыта оценочной деятельности, и в части численности оценщиков будущих ГБУ. И есть очень большие опасения, что ГБУ, как и любое бюджетное учреждение, будет защищать интересы государства.

По словам доктора экономических наук, профессора кафедры труда и социальной политики МИГСУ РАНХиГС, члена Экспертного совета правительства РФ Любови Храпылиной, нас ждут «массовые человеческие трагедии».

— Налог по кадастровой стоимости станет страшной нагрузкой для людей, у которых нет возможности заплатить такую сумму, — говорит Храпылина. — Очень много пожилых людей имеют дорогостоящие квартиры. И им надо переезжать. Но даже если они не против, есть очень важная проблема. Люди со сниженной социальной защитой самостоятельно абсолютно неспособны организовать подобные дела. И рассчитывать на добросовестных риелторов тут не стоит.

Чего стоит ожидать в ближайшее время? Эксперты называют три вещи: миграцию жителей из центра на окраины, выброс на рынок инвестиционных квартир и возросшую нагрузку на суды.

— К концу этого года — началу следующего мы будем наблюдать динамику переезда малообеспеченных семей из большего жилья в меньшее, так они попытаются сократить расходы на налоги. Кроме того, на рынок будет выброшено огромное количество жилья. Люди имели свободные деньги, покупали квартиры для сдачи в аренду, детям. Теперь они не смогут содержать их, — говорит Вишневская.

Что же можно сделать для того, чтобы снизить налог? У гражданина есть право оспорить установленную государством кадастровую стоимость путем приведения ее к рыночной.

— Если вы не согласны, что ваша квартира стоит 20 млн рублей, вы можете обратиться к независимому оценщику. Он придет, осмотрит, оценит ее по всем оценочным методикам с учетом всех факторов. После этого вы обращаетесь в суд с иском об установлении кадастровой стоимости в размере рыночной, — рассказывает Ирина Вишневская. — Сейчас это очень широко распространенная практика.

Однако муниципалитеты тоже получили право оспаривать кадастровую стоимость, если они считают ее заниженной. Поэтому государство будет биться за то, чтобы пополнять бюджет, а люди — биться за то, чтобы не переплачивать.

iz.ru

Депутаты прижмут к стенке жильцов соцнайма

Вопрос о том, кем лучше быть — собственником жилья или нанимателем по договору социального найма, является в России далеко не праздным. И свои плюсы и минусы есть в обеих формах. Однако тот же социальный найм в скором времени рискует обрасти множеством недостатков. Так, законодатели могут запретить пользователям соцнайма сдавать жилье в аренду.

На днях на официальном правительственном сайте появился подготовленный минстроем документ с длинным названием «О внесении изменений в Жилищный кодекс Российской Федерации, Федеральный закон «О введении в действие Жилищного кодекса Российской Федерации», Федеральный закон «О дополнительных гарантиях по социальной поддержке детей-сирот и детей, оставшихся без попечения родителей» и Закон Российской Федерации «О приватизации жилищного фонда в Российской Федерации»

Наибольшее внимание СМИ тут же привлек сравнительно небольшой «кусочек» указанного текста в статье первой, относительно дополнения к статье 67 «Жилищного Кодекса»:

«Передача нанимателем по договору социального найма жилого помещения такого жилого помещения или его части в поднаем либо по договору безвозмездного пользования не допускаются».

Эта сравнительно лаконичная норма имеет в законопроекте минстроя намного большее обоснование — изложенное в «пояснительной записке» к документу.

«За время применения Жилищного кодекса Российской Федерации сложилась практика, при которой часть нанимателей по договору социального найма предоставляют свои жилые помещения в пользование иным лицам в поднаем для извлечения прибыли.

Фактически это сдача жилых помещений в пользование по договорам «коммерческого» найма. При этом доходы от такой сдачи не декларируются и не облагаются налогом. Часто такое коммерческое использование осуществляется под видом договора безвозмездного пользования.

Такое использование жилых помещений извращает социальное назначение жилых помещений жилищного фонда социального использования.

С целью предотвращения теневого использования жилых помещений государственного и муниципального жилищного фонда, предоставленных в пользование по договора социального найма для извлечения прибыли при их сдаче в поднаем законопроектом предлагается исключить у нанимателей право сдачи таких помещений в поднаем.

Законопроектом не предлагается вводить какие-либо санкции административного характера. Вместо этого предлагается установить новое основание для расторжения договора социального найма — передача жилого помещения или его части по договору поднайма, договору безвозмездного пользования».

Вообще, первая мысль, посещающая после прочтения цитированной «пояснительной записки» — с чувством юмора у наших чиновников все в порядке. Действительно, лишь обладая этим чувством, можно всерьез говорить об «отсутствии административных мер» за сдачу в поднаем социального жилья — и при этом обещать нарушителям перспективу лишиться за это жилья полностью. Что эквивалентно, как минимум, десятку самых максимальных штрафов по КоАП.

Но если говорить серьезно — то описанная инициатива правительства вполне логична. Конечно, у кого-то может возникнуть протест, исходя из чисто «житейских» резонов — дескать, как это мне запрещают сдавать чужим людям собственное жилье!

Но в том то и дело — что как раз свое жилище никто не запретит гражданину ни сдать, ни даже продать. Просто действительно своим оно становится только либо после покупки на рынке — либо после приватизации социальной жилплощади. Которая до этого момента является объектом собственности общественной (муниципальной, государственной и т. д.)

Ну, никто ж не будет удивляться санкциям на ушлого водителя казенной машины, если он в рабочее (да и нерабочее тоже) время будет на ней «грачевать», подрабатывая частным извозом? Пусть даже покупая для этого собственный бензин — но оставляя заботам юридического хозяина авто его ремонт, замену дорогой «резины» и прочее.

Точно так же и квартира. В стоимость ее эксплуатации входит не только оплата тепла, электричества и воды. Любой дом, в зависимости от изначального качества, раз в 30-50-70 лет нуждается, как минимум, в капремонте. Очень дорогом, но абсолютно необходимом для дальнейшего безопасного проживания.

А еще владельцы частного жилища должны платить налог на недвижимость. Причем, скоро его размер может начать рассчитывать не с фантастически низкой «балансовой стоимости» по БТИ, а по стоимости рыночной. Что тоже может влететь «домовладельцу» в очень немалую копеечку.

Но предприимчивые «социальщики» предпочитают все эти издержки не платить — вместо этого «снимая сливки». При этом, разумеется, не платя в бюджет никаких налогов.

Но ведь сам смысл социального жилья — это, грубо говоря, милостыня государства своим самым малоимущим или особо стесненным в жилищных условиях гражданам! Чтобы обеспечить им пожизненное пользование за щадящие деньги жилплощадью хотя бы на уровне санитарных норм.

Между тем, часть этих граждан, как следует из практики, после получения такого «бонуса», предпочитают вновь «уплотняться» — сдавая только что полученные квадратные метры по сходной цене.

Кто-то, наверное, приведет душещипательный пример пенсионерки, которая одна осталась в четыреххкомнатной квартире — а потому, для добавки к пенсии пускает к себе жить многодетную семью. Ну так государство и так поступает гуманно, позволяя этой гипотетической старушке мирно доживать свой век на площади, где может спокойно жить целая большая семья!

И, кстати, даже отобрав у прежней владелицы жилье (дав при этом ей взамен меньшее по площади) власть одновременно облагодетельствует упомянутую гипотетическую многодетную семью — обязав платить ее за доставшуюся квартиру лишь коммунальные платежи, без высокой квартплаты прежней якобы «хозяйке».

А, вообще, для таких «нищих миллионеров» (с учетом рыночной стоимости жилья в крупных городах) наилучший вариант — приватизация квартиры, с последующим оформлением договора пожизненного содержания. Лучше, конечно, с государством — а не частными конторами или лицами, заинтересованными в скорейшем избавлении от такой «опеки».

В СМИ, правда, появляются и скептические комментарии — дескать, ну как сможет государство проконтролировать сдачу социального жилья в поднайм? Даже если инспекция обнаружит в такой квартире живущих чужих людей — ну и что? «Пожить хозяйка пустила, мы в гости приехали» — и тысячи других отмазок.

На самом деле, подобные размышлизмы годятся, как говорится, «до первого скандала». То, что нельзя подкрепить законным письменным договором — всегда может закончиться плачевно.

Например, возжелает бабулька поднять квартплату живущей у нее студентке — а та пойдет в полицию, возьмет там скрытую камеру с диктофоном и «меченые купюры». И хозяйку социального жилья «повяжут на горячем», при передаче ставшей «криминальной» оплаты. С весьма вероятным последующим выселением. Так что, в случае принятия рассматриваемого закона его последствия могут оказаться серьезнее, чем кажется оптимистам-скептикам.

Но, судя по всему, законопроект минстроя и задумывался для решения очень серьезной задачи. 1 марта заканчивается возможность бесплатной приватизации имеющегося у граждан социального жилья. Между тем, значительная часть россиян никак не могут определиться с окончательным выбором своего жилищного статуса.

То ли стать собственниками, получив не только приятные «бонусы», но и возросшую материальную ответственность — или же оставить эту ответственность государству, взамен поступившись и частью прав. В том числе — возможностью сдавать «условно свою» квартиру другим жильцам, оставлять ее по наследству и т. д.

Кстати сказать, в правительственном документе прописывается процедура и отказа от прав собственности на жилье — с передачей его в госсобственность, оставаясь жить в ней по договору бессрочного социального найма.

Думается, в случае принятия, новый закон в значительной мере «подстегнет» решимость все еще колеблющихся с выбором граждан. Заставив их отказаться от пусть и удобной, но не слишком честной позиции «сидения на двух стульях» — возможности получения доходов от квартиросдачи с одновременным отказом нести в полной мере бремя настоящего собственника жилья.

www.pravda.ru

Как получить жилье в соцнаем

1. Что такое социальный наем?

Жилье, предоставляемое по договору социального найма, — это, по сути, бесплатное для вас жилое помещение (квартира, часть квартиры, комната и так далее), которое город передает вам в пользование на неограниченный срок. Взамен вы должны своевременно вносить плату за жилье и коммунальные услуги.

Вы можете В случае регистрации по месту жительства новых жильцов договор социального найма перезаключается. Однако наймодатель (Департамент городского имущества) вправе отказать во вселении, если жилая площадь в расчете на каждого члена семьи после вселения нового жильца будет меньше нормы предоставления на одного человека.

«>зарегистрировать в нем жильцов на постоянной или временной (не более полугода) основе, сдать его в поднаем или обменять на другое жилье по договору социального найма.

Так как вы не являетесь собственником такого жилья, вам не нужно уплачивать за него налог на недвижимость, но вы и не можете его, например, продать.

В то же время жилье, предоставленное по договору социального найма, можно приватизировать, после чего оно будет передано вам в собственность.

2. Кто может получить жилье по договору социального найма?

Претендовать на получение жилья в соцнаем могут:

- те, кто встал на учет нуждающихся в улучшении жилищных условий (то есть все, кто встал на жилищный учет до 1 марта 2005 года);

- те, кто встал на учет нуждающихся в жилых помещениях (то есть все, кто встал на жилищный учет после 1 марта и был признан Малоимущими гражданами признаются жители Москвы, имущественная обеспеченность которых меньше стоимости общей площади жилого помещения, которую необходимо приобрести членам семьи для обеспечения по норме предоставления площади жилого помещения на одного человека.

Имущественная обеспеченность определяется как сумма стоимости имущества, находящегося в собственности членов семьи и подлежащего налогообложению, и денежного выражения дохода всех членов семьи за расчетный период. При этом стоимость принадлежащих членам семьи на праве собственности жилых помещений или их частей не учитывается.

Жилье предоставляется в Вы можете узнать свое место в очереди, направив запрос через службу одного окна Департамента городского имущества Москвы. Ответ вам предоставят в письменном виде в течение 30 дней.

Информацию об очередности также можно получить онлайн на mos.ru. Для этого вам нужно указать фамилию, имя, отчество, номер учетного дела, год, округ и район постановки на учет.

«>порядке очереди . При этом сначала обеспечиваются жильем нуждающиеся в улучшении жилищных условий, потом — нуждающиеся в жилых помещениях.

Право на внеочередное получение жилья по договору социального найма имеют:

- москвичи, чьи дома признаны в установленном порядке непригодными для проживания и ремонту или реконструкции не подлежат (в том числе жители сносимых в Москве пятиэтажных домов);

- граждане, проживающие в квартире, занятой несколькими семьями, страдающие тяжелыми формами хронических заболеваний, при которых совместное проживание с ними в одной квартире невозможно;

- жители коммунальных квартир после освобождения занимаемой их соседями жилплощади (при условии что они стоят на жилищном учете либо имеют все основания, чтобы быть принятыми на него). Им выдают освободившиеся в их квартире помещения.

- на одного человека — 40 квадратных метров (если это комната или однокомнатная квартира);

- на семью, состоящую из супругов, — однокомнатная квартира площадью до 44 квадратных метров;

- на семью, состоящую из 2 человек, не являющихся супругами, — двухкомнатная квартира площадью до 54 квадратных метров;

- на семью из 3 человек, в составе которой есть супруги, — двухкомнатная квартира площадью до 62 квадратных метров;

- на семью из 3 человек, в составе которой нет супругов, — трехкомнатная квартира площадью до 74 квадратных метров;

- на семью из 4 или 5 человек — жилое помещение площадью по 18 квадратных метров на одного члена семьи (получившийся размер жилого помещения может быть увеличен не более чем на девять квадратных метров);

- на семью из 6 и более человек — жилое помещение (жилые помещения) площадью по 18 квадратных метров на одного члена семьи (получившийся размер жилого помещения (жилых помещений) может быть увеличен не более чем на 9 квадратных метров).

3. Какое жилье предоставляется в соцнаем?

По договору социального найма предоставляются жилые дома, жилые квартиры, части жилых домов или части квартир, расположенные в С вашего согласия вам может быть предложено жилье в другом районе.

«>вашем районе и принадлежащие Москве. При этом вам не могут дать неизолированные жилые помещения, помещения вспомогательного использования или общее имущество в многоквартирном доме.

Размер жилья, которое вы можете получить, рассчитывается исходя из количества квадратных метров на человека — в итоге на каждого члена семьи, указанного в учетном деле, должно приходиться 18 квадратных метров. При этом если у вас уже есть жилье на праве пользования или праве собственности, его площадь будет вычтена из общей площади предоставляемого жилья. (То есть семья из четырех человек может получить квартиру площадью 72 квадратных метра, при условии что освободит свою. Либо она может получить квартиру площадью 36 квадратных метров, при условии что свою, площадью в те же 36 квадратных метров, оставит за собой).

Норма предоставления может быть и больше, но не может превышать следующие значения:

При этом если в семье есть больной, страдающий тяжелыми формами некоторых хронических заболеваний, в квартире (или доме) должна быть отдельная изолированная комната.

Заселение разнополых членов семьи (за исключением супругов) в одну комнату допускается только с их согласия.

4. Как получить жилье в социальный наем?

-

Подайте заявление и документы навнесение изменений в учетное дело. В заявлении вам нужно выбрать способ (форму) обеспечения жильем — социальный наем. Подписать его должны все Заявители — это все, кто указан в вашем учетном деле.

«>заявители и Члены семьи — это супруги и несовершеннолетние дети всех заявителей.

«>члены их семьи .

- При необходимости представьте документы дляперерегистрации. Эта процедура проводится не реже чем раз в 5 лет. Также ее обязательно проводят не менее чем за год до принятия решения о предоставлении жилья и непосредственно перед принятием такого решения. Это нужно, чтобы удостовериться, что у вас сохранились основания состоять на жилищном учете. Обычно процедура проводится без участия очередников. Но в случае необходимости вас могут попросить представить недостающие документы.

- Дождитесь решения Департамента. Как только подойдет ваша очередь на получение жилья по договору социального найма, при сохранении оснований, позволяющих вам претендовать на улучшение жилищных условий, Департамент городского имущества выпустит распоряжение, подтверждающее возможность заключения с вами договора социального найма, о чем вас оповестят по почте или по телефону.

- Выберите жилье. Вам предложат на выбор 3 жилых помещения. Вы должны будете осмотреть их в назначенное время и в пятидневный срок оповестить сотрудников Департамента о своем согласии или несогласии на заключение договора социального найма. Если жилые помещения вас не устроят, подбор жилых помещений переносится на следующий год.

- Заключите договор соцнайма. Если вы согласны на вселение в предложенное вам жилье, вам и всем членам вашей семьи нужно будет заключить договор социального найма. Для этого вам нужно предоставить заявление и Вам понадобятся:

- общегражданские паспорта всех указанных в уведомлении Департамента о предложенных для предоставления по договору социального найма жилых помещениях членов семьи, достигших 14 лет (при обращении представителя или уполномоченного лица — копия паспорта);

- справка о замене паспорта с указанием причины замены за период с 1 января 1991 года, в том числе с прежних мест жительства за пределами Москвы, если после получения уведомления Департамента менялся паспорт (можно не предъявлять, если функция по приему и передаче в органы регистрационного учета документов для регистрации и снятия с регистрационного учета граждан РФ по месту пребывания и по месту жительства в пределах России осуществляется центром «Мои документы», в который вы обратились);

- свидетельства о рождении всех указанных в уведомлении Департамента членов семьи, не достигших 14 лет (можно не предъявлять, если свидетельство выдано органом ЗАГС Москвы после 31 марта 2012 года при регистрации рождения или повторно или на основании исправленной (измененной) записи акта о рождении за период с 1 января 1990 года;

- документы, удостоверяющие личность законных представителей и доверенных лиц, и документы, подтверждающие их полномочия;

- уведомление Департамента о предложенных для предоставления по договору социального найма жилых помещениях;

- письменное согласие всех указанных в уведомлении Департамента членов семьи на предоставление из жилищного фонда Москвы жилого помещения по договору социального найма (нотариально заверяется или подписывается в присутствии сотрудника центра «Мои документы»);

- письменное заявление всех указанных в уведомлении Департамента членов семьи о несовершении за последние 5 лет действий, повлекших ухудшение жилищных условий (нотариально заверяется или подписывается в присутствии сотрудника центра «Мои документы»);

- письменное обязательство всех указанных в уведомлении Департамента членов семьи об освобождении занимаемого жилого помещения (нотариально заверяется или подписывается в присутствии сотрудника центра «Мои документы») — в случае предоставления жилья с освобождением занимаемого жилого помещения;

- единый жилищный документ, а при его отсутствии — копия финансового лицевого счета нанимателя жилого помещения или выписка из домовой книги (документ предоставляется, если его нет в распоряжении центра «Мои документы», в который вы обратились, либо если ваша семья зарегистрирована в Троицком и Новомосковском административных округах Москвы).

Документы, которые Департамент получает в ходе межведомственного взаимодействия. В случае их отсутствия в базовом регистре вас могут попросить их предъявить:

- свидетельство о рождении (если свидетельство о рождении оформлено и выдано органом ЗАГС Москвы после 31 марта 2012 года. при регистрации рождения или повторно или на основании исправленной (измененной) записи акта о рождении за период с 1 января 1990 года;

- справка о замене паспорта с указанием причины замены за период с 1 января 1991 года (если функция по приему и передаче в органы регистрационного учета документов для регистрации и снятия с регистрационного учета граждан РФ по месту пребывания и по месту жительства в пределах России осуществляется центром «Мои документы», в который вы обратились);

- единый жилищный документ, а при его отсутствии — копия финансового лицевого счета нанимателя жилого помещения или выписка из домовой книги (если функция по начислению платежей за жилое помещение, коммунальные и иные услуги и (или) функция по приему и передаче в органы регистрационного учета документов для регистрации и снятия с регистрационного учета граждан РФ по месту пребывания и по месту жительства в пределах России в отношении жилого помещения, в котором проживает заявитель и члены семьи заявителя, осуществляется центром «Мои документы»);

- выписка из Единого государственного реестра недвижимости об объекте недвижимости;

- выписка из Единого государственного реестра недвижимости о правах отдельного лица на имевшиеся (имеющиеся) у него объекты недвижимого имущества;

- документы, подтверждающие право на получение социальной поддержки (сведения о действующей льготной категории).

«>необходимые документы в центр госуслуг «Мои документы».

www.mos.ru