Новые формы деклараций по УСН и ЕСХН

В 2014 году были изменены формы деклараций по многим налогам. Поправки не обошли стороной и отчетность по УСН и ЕСХН. Рассмотрим, какую же информацию законодатель добавил в формы и как правильно их заполнить.

В 2014 году были изменены формы деклараций по многим налогам. Поправки не обошли стороной и отчетность по УСН и ЕСХН. Рассмотрим, какую же информацию законодатель добавил в формы и как правильно их заполнить.

Декларация по УСН

ФОРМА

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

Образец заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

Так, на титульном листе появилось два новых поля: «код формы реорганизации (ликвидации) организации» и «ИНН / КПП реорганизованной организации». Они используются, если в минувшем отчетном периоде организация-налогоплательщик проходила процедуру реорганизации. Варианты кодов приводятся в Приложении № 3 к Порядку заполнения налоговой декларации, утвержденному Приказом (далее – Порядок). Их всего шесть:

- «1» – преобразование;

- «2» – слияние;

- «3» – разделение;

- «5» – присоединение;

- «6» – разделение с одновременным присоединением;

- «0» – ликвидация.

- код «1» должны проставлять налогоплательщики, производящие выплаты и иные вознаграждения физическим лицам;

- код «2» – ИП, не производящие такие выплаты и вознаграждения.

- графа 2/5: дата поступления средств (в верхнем поле строки) или срок их использования (в нижнем поле строки);

- графа 3/6: размер средств, срок использования которых в предыдущем отчетном периоде не истек (в верхнем поле строки), или неиспользованные средства, которые не имеют срока использования (в нижнем поле строки);

- графа 4/7: сумма средств, использованных по назначению (в верхнем поле строки), или не использованных по назначению (использованных не по назначению) в отчетном периоде (в нижнем поле строки).

- коды отчетного и расчетного периодов;

- коды ИФНС.

- титульный лист;

- раздел 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), подлежащая уплате (уменьшению) по данным налогоплательщика»;

- раздел 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению) по данным налогоплательщика»;

- раздел 2.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)»;

- раздел 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов)»;

- раздел 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

- приложение № 1 «Коды налоговых периодов»;

- приложение № 2 «Коды места представления налоговой декларации в налоговый орган»;

- приложение № 3 «Коды формы реорганизации (ликвидации) организации»;

- приложение № 4 «Коды, определяющие способ представления декларации»;

- приложение № 5 «Коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

В поле «ИНН / КПП реорганизованной организации» нужно указать те данные, которые были у компании до ее реорганизации (п. 2.6 Порядка).

В отличие от титульного листа, другие разделы претерпели более значительные изменения. Так, из Раздела 1 «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика» были выделены два раздела в зависимости от выбранного налогоплательщиком объекта налогообложения. Раздел 1.1 предназначен для тех, кто использует в качестве объекта налогообложения «доходы», а Раздел 1.2 – «доходы минус расходы». Основные строки разделов остались без изменения. Единственное, для каждого отчетного периода теперь предусмотрено поле для отражения суммы авансовых платежей к уменьшению. Кроме того, для удобства налогоплательщиков, законодатель продублировал в декларации крайние сроки уплаты авансового платежа за тот или иной отчетный период (п. 4.3-4.7 Порядка).

Есть и небольшое формальное изменение. С 1 января 2014 года при заполнении налоговой отчетности вместо кода ОКАТО указывается код ОКТМО. Теперь это изменение было внесено в налоговую декларацию. Но разработчики декларации предусмотрели и такую ситуацию, когда организация меняет место постановки на учет, а соответственно, меняется и код. В этом случае после каждой группы строк для отражения авансовых платежей за отчетный период предусмотрена строка с кодом ОКТМО (строки 030, 060, 090). Именно в них и надо записать новый код, в случае его смены. Если же во время отчетного периода организация не меняла свою налоговую, то в этих полях проставляется прочерк (п. 4.2 Порядка).

Раздел 2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога» тоже поделили для тех, кто использует объект налогообложения «доходы» (Раздел 2.1) и тех, кто выбрал объект «доходы минус расходы» (Раздел 2.2).

В обоих разделах добавилось поле для указания признака налогоплательщика:

Новая форма стала более детальной. Теперь большинство стоимостных показателей в Разделе 2.1 и Разделе 2.2 нужно указывать не одной строкой за год, а за каждый отчетный период нарастающим итогом. Изменения коснулись строк «доходы», «расходы», «налоговая база», «сумма полученного убытка», «ставка налога» и «сумма исчисленного налога».

НАША СПРАВКА

Сроки подачи декларации по УСН

В зависимости от того, кто является налогоплательщиком, различаются и сроки сдачи отчетности. Так, организациям-«упрощенцам» по общему правилу подать годовую декларацию нужно до 31 марта года, следующего за налоговым периодом, а ИП могут сделать это на месяц позже – до 30 апреля (п. 1 ст. 346.23 НК РФ). Если же последний день подачи отчетности выпадает на выходной, то таким днем считается следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Помимо расширения и детализации основных разделов декларации, был добавлен и новый Раздел 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования». Заполняется он только теми налогоплательщиками, кто получил такие средства. В Разделе 3 нужно указать, какой вид целевого финансирования получила организация или ИП (код можно посмотреть в Приложении № 5 к Порядку). В этих графах необходимо указать следующие сведения:

В конце Раздела 3 предусмотрена итоговая строка.

Декларация по ЕСХН

Налоговая декларация по единому сельскохозяйственному налогу

Образец заполнения налоговой декларации по единому сельскохозяйственному налогу

В отличие от «упрощенцев», тем, кто уплачивает единый сельскохозяйственный налог, не придется долго привыкать к новой форме декларации – в нее было внесено не много изменений. Форма утверждена приказом ФНС России от 28 июля 2014 года № ММВ-7-3/384@ «Об утверждении формы налоговой декларации по единому сельскохозяйственному налогу, порядка ее заполнения, а также формата представления налоговой декларации по единому сельскохозяйственному налогу в электронной форме».

Небольшие изменения коснулись титульного листа. В нем добавлены новые поля, заполняемые в случае реорганизации компании: код формы реорганизации и ИНН / КПП реорганизованной компании. Сами строки аналогичны полям в декларации по УСН, порядок заполнения которых мы уже рассмотрели выше.

В Разделе 1 «Сумма единого сельскохозяйственного налога, подлежащая уплате в бюджет, по данным налогоплательщика» после поля, в котором отражается уплата авансовых платежей, появилась строка для указания данных ОКТМО (003). Эту строку не стоит путать с аналогичной по названию строкой 001. Как указано в п. 4.1 Порядка заполнения налоговой декларации (далее – Порядок заполнения), если в строке 001 код указывается обязательно, то строка 003 заполняется только в том случае, если в отчетном периоде организация поменяла место своего нахождения и, соответственно, налоговую инспекцию. В этом случае по строке 003 проставляется новый ОКТМО. Если изменений не было, то в строке 003 ставится прочерк (п. 4.1 Порядка заполнения).

В Раздел 1 были внесены хоть и не существенные, но весьма удобные изменения – теперь в декларации продублирован последний день уплаты авансовых платежей. Это позволит бухгалтерам не отслеживать каждый раз эту дату, нужно будет просто открыть налоговую декларацию.

Сроки подачи декларации по ЕСХН

По общему правилу подать годовую декларацию нужно до 31 марта года, следующего за налоговым периодом (п. 2 ст. 346.10 НК РФ). Если же последний день подачи отчетности выпадает на выходной, то таким днем считается следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Единственное значительное новшество в декларации – введение Раздела 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

С заполнением этого раздела не должно возникнуть никаких трудностей. В нем отражаются средства, полученные на целевое финансирование, за исключением субсидий автономным учреждениям. Всего в Разделе 3 четыре графы. Первая предназначена для отражения кода вида поступления средств. Кодов достаточно много, и посмотреть их все можно в Приложении 5 к Порядку заполнения.

Далее идут три графы 2/5, 3/6, 4/7, которые содержат верхнюю и нижние поля строк. При этом, заполнять нужно только одно поле – или верхнее или нижнее. В графе 2/5 отображаются дата поступления средств или срок их использования. Стоимость имущества, выполненных работ, оказанных услуг, перечисленных денег или сумму средств, срок использования по которым еще не истек, следует записать в графу 3/6. А в графе 4/7 отражается сумма средств использованных по назначению или сумма средств не использованных по назначению (использованных не по назначению). В конце Раздела имеется итоговое поле для отражения общих показателей по графам.

www.garant.ru

Коды в едином расчете по страховым взносам-2017

Актуально на: 16 января 2018 г.

Некоторые сведения в расчете по страховым взносам необходимо отражать в закодированном виде.

Расчет по страховым взносам: коды способа представления

На самом деле данные коды не должны волновать плательщика страховых взносов. Ведь эти коды проставляет работник ИФНС в зависимости от способа представления расчета плательщиком (например, если работодатель лично подаст расчет на бумажном носителе, инспектор при приеме такого расчета поставит на нем код «02).

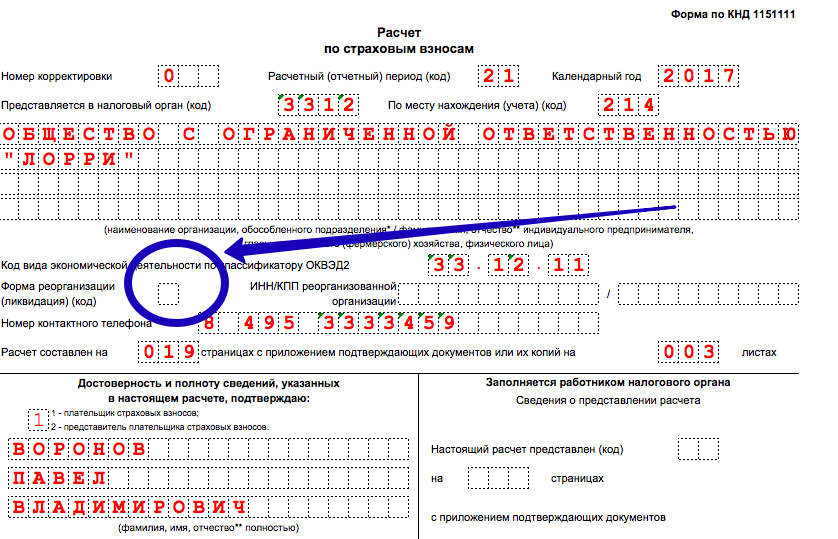

РСВ: коды форм реорганизации/ликвидации

Информация о реорганизации/ликвидации организации указывается на титульном листе расчета по страховым взносам. Она кодируется следующим образом (Приложение № 2 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ):

Если организация не реорганизовывается и не ликвидируется, в соответствующем поле расчета нужно поставить прочерк.

Расчет по страховым взносам: коды отчетного/расчетного периода

Код, показывающий за какой период представляется расчет по страховым взносам, отражается на титульном листе, а также в поле 020 раздела 3 расчета (Приложение № 3 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ):

РСВ: коды места представления

В зависимости от того, кто и в какую ИФНС представляет расчет, в поле «По месту нахождения (учета) (код)» титульного листа расчета необходимо указать один из следующих кодов (Приложение № 4 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ):

Расчет по страховым взносам: коды тарифа

Плательщик страховых взносов должен указать в расчете код применяемого им тарифа по страховым взносам. Данный код отражается по строке 001 приложения № 1 к разделу 1.

Все коды тарифов приведены в Приложении № 5 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Например, плательщик страховых взносов, применяющий ОСН и уплачивающий взносы по основному тарифу, в данной строке должен отразить код «01», а плательщики на УСН, также применяющие основной тариф взносов, — код «02».

Имейте в виду, что коды тарифов «21» — «29» не используются при заполнении строки 001 приложения № 1 к разделу 1.

Кроме того важно отметить, что если в течение отчетного/расчетного периода плательщиком применялось несколько тарифов, то в расчет он должен включить столько приложений № 1 к разделу 1 (или только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов применялось в течение этого отчетного/расчетного периода.

Код тарифа также отражается в графах 270 раздела 3 расчета. В данных графах указывается код, соответствующий тарифу, который применяется плательщиком к выплатам работникам, облагаемым взносами по доптарифам (ст. 428 НК РФ).

Единый расчет по страховым взносам: коды видов документов

Код вида документа, удостоверяющего личность, указывается в строке 140 раздела 3 расчета по страховым взносам.

Например, если в сведениях персонифицированного учета вы отражаете данные паспорта работника, являющегося гражданином РФ, то в строке 140 нужно указать код «21». Если же отражаются данные паспорта работника – иностранного гражданина, то в данной строке ставится код «10».

Все коды видов документов, удостоверяющих личность, содержатся в Приложении № 6 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Расчет по страховым взносам: коды категории застрахованного лица

В графах 200 раздела 3 плательщик страховых взносов должен указать категории застрахованного лица, в отношении которого представляются сведения персонифицированного учета.

Коды категории застрахованного лица содержатся в Приложении № 8 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Так, к примеру, если работник относится к категории лиц, на которых распространяется обязательное пенсионное страхование, и за которых уплачиваются страховые взносы, то данному работнику в целях заполнения расчета по страховым взносам присваивается код «НР».

РСВ: иные коды, отражаемые в отчетности

Помимо вышеуказанных сведений в расчете по страховым взносам отражается следующая информация в закодированном виде:

glavkniga.ru

Код реорганизации (ликвидации) в расчете по страховым взносам в 2017 году

Какой код реорганизации (ликвидации) указывать на титульном листе расчета по страховым взносам в 2017 году? Можно ли оставить это поле пустым? Или нужно поставить прочерк, если организация не находится в стадии реорганизации или ликвидации? Таблица кодов с расшифровкой представлена в данной консультации.

Бланк расчета: коды на титульном листе

Форма расчета по страховым взносам, применяемого в 2017 году, утверждена приказом ФНС России от 10 октября 2016 № ММВ-7-11/551. Новый единый расчет нужно сдавать в налоговые инспекции, которые с 1 января 2017 года ведут контроль за расчетом и уплатой страховых взносов. См. «Страховые взносы с 2017 года: обзор изменений».

Бланк расчета предусматривает, что на титульном листе страхователь должен заполнить все поля, кроме раздела «Заполняется работником налогового органа». При этом ряд полей подразумевает внесение в них различного рода кодов, в частности:

Также на титульном листе нужно показать код в поле «Форма реорганизации (ликвидация) (код)».

Перечень ликвидационных кодов

В поле «Форма реорганизации (ликвидация)» расчета по страховым взносам укажите код реорганизации (ликвидации), предусмотренный в приложении 2 к Порядку, утвержденному приказом ФНС России от 10.10. 2016 № ММВ-7-11/551. Приведем таблицу кодов с расшифровкой:

buhguru.com

Коды в Декларациях. Декларации и Формы бухгалтерской отчетности Скачать

Таблицы Кодов в Декларациях

Для каждой налоговой декларации

существуют свои «Коды налоговых периодов»

НДС

— I квартал при ликвидации организации

— II квартал при ликвидации организации

— III квартал при ликвидации организации

— IV квартал при ликвидации организации

— за январь при ликвидации организации

— за февраль при ликвидации организации

— за март при ликвидации организации

— за апрель при ликвидации организации

— за май при ликвидации организации

— за июнь при ликвидации организации

— за июль при ликвидации организации

— за август при ликвидации организации

— за сентябрь при ликвидации организации

— за октябрь при ликвидации организации

— за ноябрь при ликвидации организации

— за декабрь при ликвидации организации

Налог на прибыль

Приказ Минфина РФ от 05.05.08 № 54н

— последний налоговый период

при реорганизации (ликвидации) организации

* Коды в диапазоне с 35 по 46 указываются налогоплательщиками, уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли.

Налог на имущество организаций

КОДЫ, ОПРЕДЕЛЯЮЩИЕ НАЛОГОВЫЙ ПЕРИОД

Последний налоговый период при реорганизации (ликвидации) организации

КОДЫ ФОРМ РЕОРГАНИЗАЦИИ И КОД ЛИКВИДАЦИИ ОРГАНИЗАЦИИ

Код

Разделение с одновременным присоединением

КОДЫ

ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ

НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

По месту учета в качестве крупнейшего налогоплательщика

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком

По месту учета правопреемника, являющегося крупнейшим налогоплательщиком

По месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс

По месту осуществления деятельности иностранной организации через постоянное представительство

По месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога)

КОДЫ ВИДОВ ИМУЩЕСТВА

Наименование

Объекты имущества Единой системы газоснабжения, за исключением имущества с кодами 08 и 10

Объекты недвижимого имущества, включенные уполномоченным органом исполнительной власти субъекта РФ в перечень объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость

Недвижимое имущество иностранной организации, налоговая база в отношении которого определяется как кадастровая стоимость, за исключением имущества с кодами 11 и 13

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

nicolbuh.ru

Как заполнить декларацию по «упрощенке» в 2015 году

Сусанна Королева, эксперт по бухгалтерскому учету и налогообложению

Автономные образовательные учреждения начиная с отчетности за 2014 год сдают декларации по УСН по новой форме. В ней предусмотрено заполнение разделов в зависимости от выбранного объекта налогообложения. Но это не единственное изменение. Нововведения в порядке заполнения и представления декларации по единому упрощенному налогу анализирует эксперт журнала «Учет в бюджетных учреждениях».

Новая форма декларации по УСН: отличия от прежней

Появились новые разделы декларации по единому упрощенному налогу

Прежняя форма декларации, утвержденная приказом Минфина России от 22 июня 2009 г. № 58н, помимо титульного листа содержала два раздела. Приказ № 58н утратил силу с 25 ноября 2014 года на основании приказа Минфина России от 17 октября 2014 г. № 119н. Состав новой формы декларации таков:

Число справочников увеличилось с трех до пяти

К Порядку заполнения налоговой декларации, утвержденному приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/352@ (далее – Порядок заполнения) приводятся такие приложения:

Показатели декларации заверяются иначе

Ранее достоверность и полноту сведений, указанных в декларации, надо было подтвердить подписью руководителя (или уполномоченного лица) с проставлением даты на всех листах декларации по УСН. Теперь это предусмотрено только на титульном листе и на листе с суммой налога (разделы 1.1 и 1.2). Лист с расчетом суммы налога (разделы 2.1 и 2.2), а также лист с отчетом о целевом использовании имущества (раздел 3) не предусматривают проставление подписи и указание даты.

Все о новых формах и правилах представления отчетности – в статьях и сервисах журнала «Учет в бюджетных учреждениях». Не забудьте оформить подписку!

Новое в заполнении титульного листа декларации по «упрощенке»

Номер корректировки

Если декларация сдается впервые, то в этом поле проставляют «0—». При подаче уточненной декларации пишут номер корректировки (например, «1—»).

Коды для налоговых периодов

Таких кодов стало больше. Если декларацию по УСН сдают за год, то по-прежнему применяется код 34. А вот использование кода 50 ограничили, теперь им обозначают только последний налоговый период при реорганизации (ликвидации) организации. Ранее он применялся и для обозначения последнего налогового периода при переходе на иной режим налогообложения. При заполнении новой формы для такого периода предусмотрен код 95. Кодом 96 обозначают последний налоговый период при прекращении предпринимательской деятельности (в том числе в отношении которой применялась УСН).

Куда подается декларация

Коды, обозначающие место сдачи декларации, пополнились новым кодом 215 – его указывают при подаче декларации по месту нахождения правопреемника, не считающегося крупнейшим налогоплательщиком. То есть если образовательная организация как правопреемник подает декларацию за последний налоговый период или «уточненку» за реорганизованное учреждение.

www.audit-it.ru