Госпошлины в 1С 8.3: примеры, проводки, отражение

Проводки по госпошлина в 1С 8.3 (как и в других программах):

- Дт 68.10 – Кт 51

- Дт 91.2(20, 26, 44, 08.4) – Кт 68.10

Счет дебета зависит от вида проводимой операции. Например, при уплате госпошлины за рассмотрение судебного иска используется счет 91.2. Если необходимо зарегистрировать приобретенное основное средство, госпошлина включается в стоимость ОС (08.4). При регистрации договоров производственного характера госпошлина относится на счета затрат – 20, 26 и т.д.

Отражение пошлины в документах 1С

Для учета госпошлины в конфигурациях 1С необходимо сформировать следующие документы:

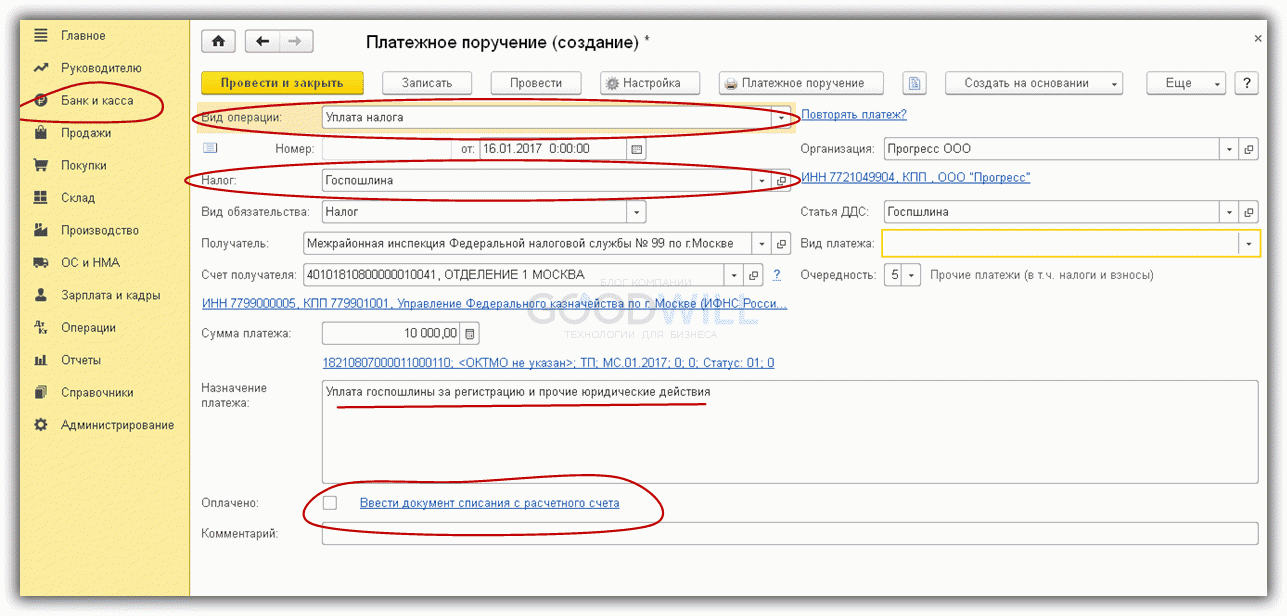

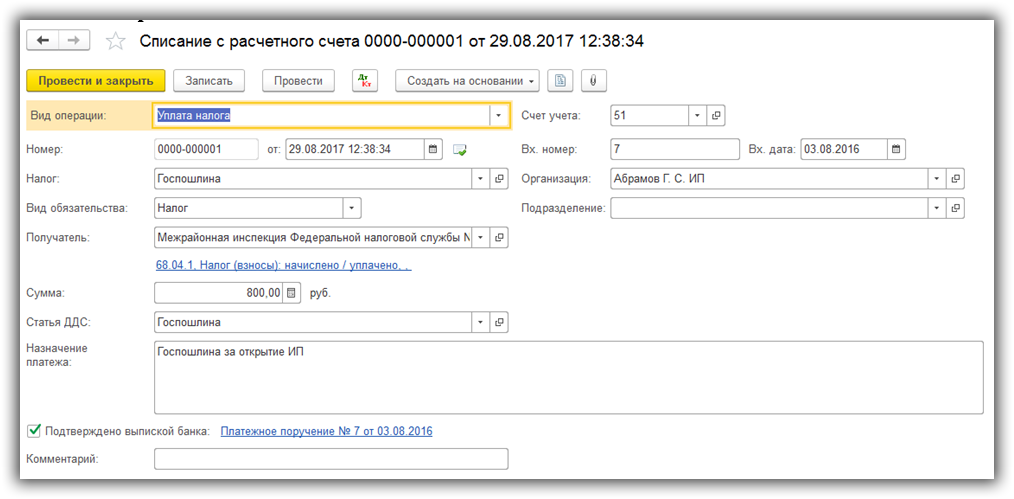

На рис.1 показан образец оформления платежного поручения на пошлину в 1С 8.3.

Вид операции в данном случае выбирается «Уплата налога».

Прямо из платежного поручения можно сформировать документ списания с расчетного счета (рис.2).

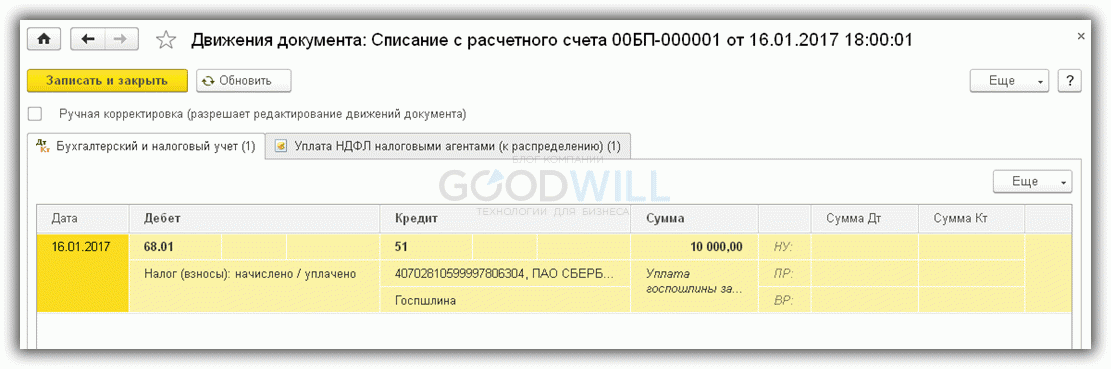

Именно этот документ 1С 8.3 формирует проводки по списанию госпошлины с расчетного счета (рис.3).

Списание суммы пошлины на счета затрат

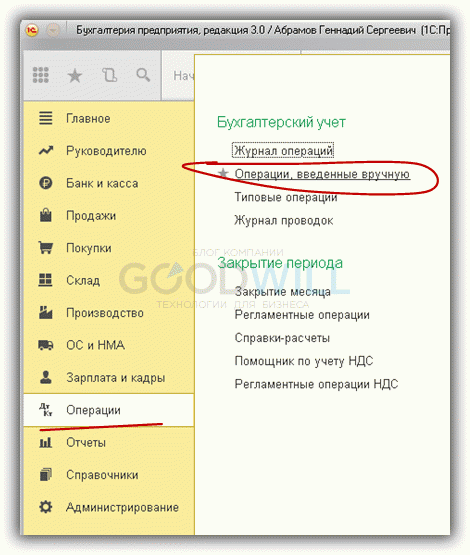

Списать уплаченную сумму на счета затрат придется ручной операцией, которая находится в разделе «Операции» (рис.4).

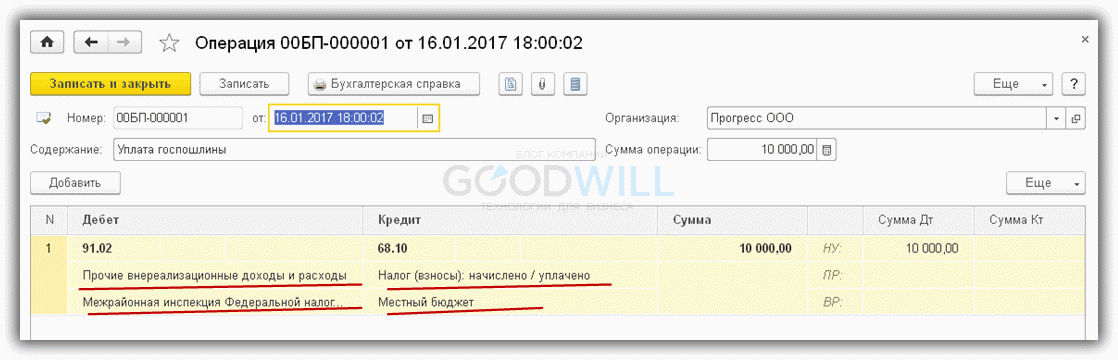

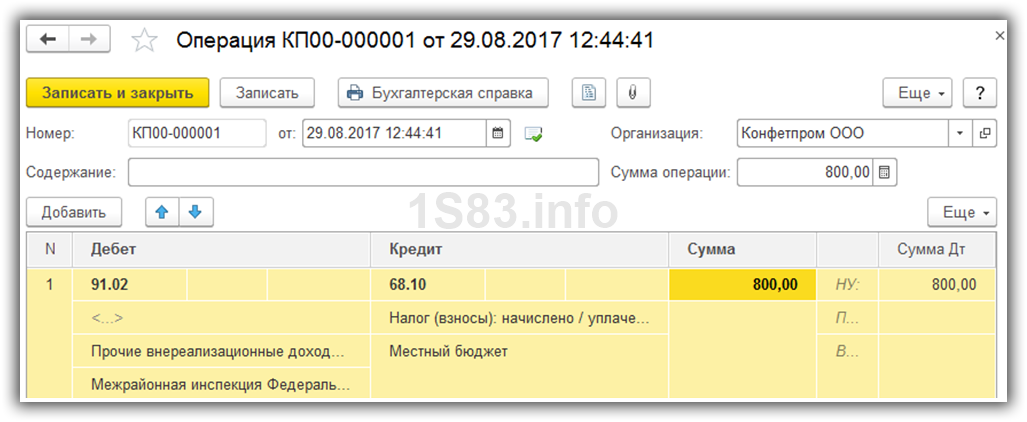

Заполнение документа достаточно простое (Рис.5). Главное – правильно заполнить аналитику.

На этом процесс учета госпошлины можно считать законченным. Этот вариант используется, когда необходимо, например, списать судебные издержки.

Отражение госпошлины в стоимости ОС

Теперь рассмотрим случай, когда госпошлину нужно учесть в стоимости основного средства.

Предположим, организация приобрела основное средство (здание) стоимостью 5 000 000 руб., при регистрации которого была уплачена пошлина в размере 20 000 руб.

Получите 267 видеоуроков по 1С бесплатно:

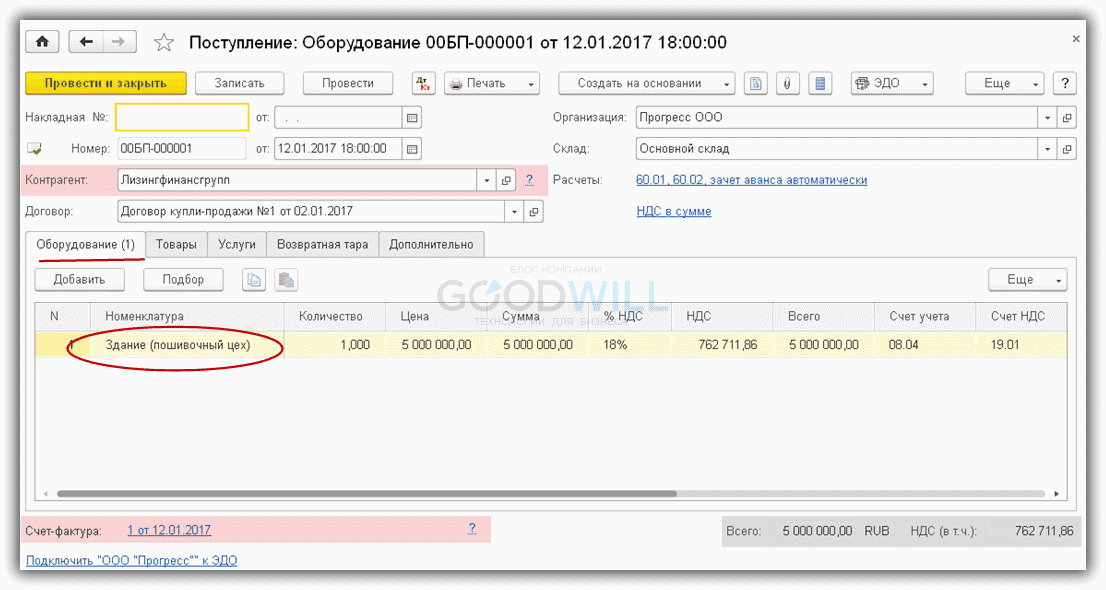

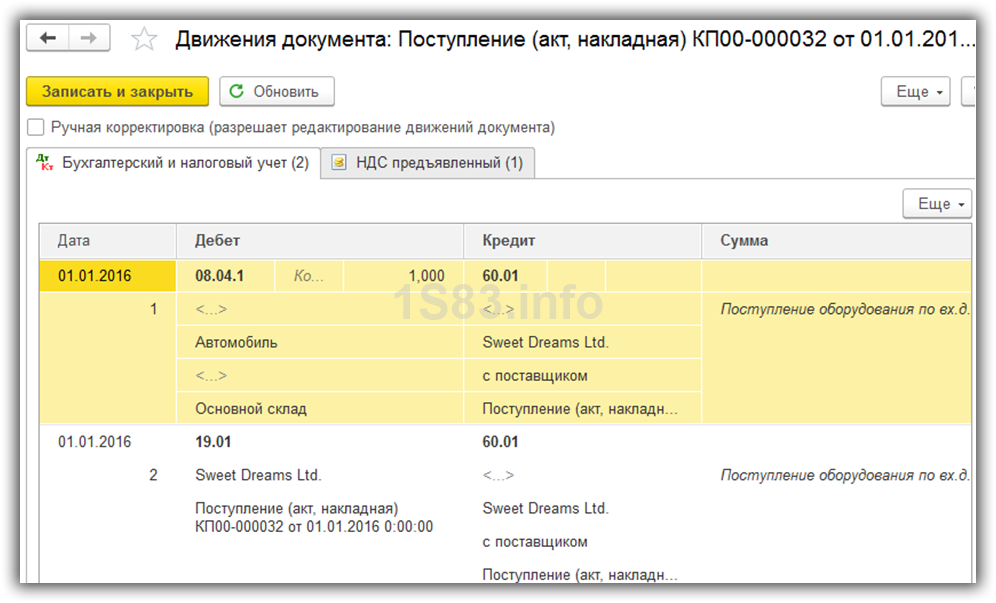

Оформим покупку здания (рис.6). Заметим, что вид операции в приходном документе – «Поступление оборудования». Номенклатура вводится на закладке «Оборудование».

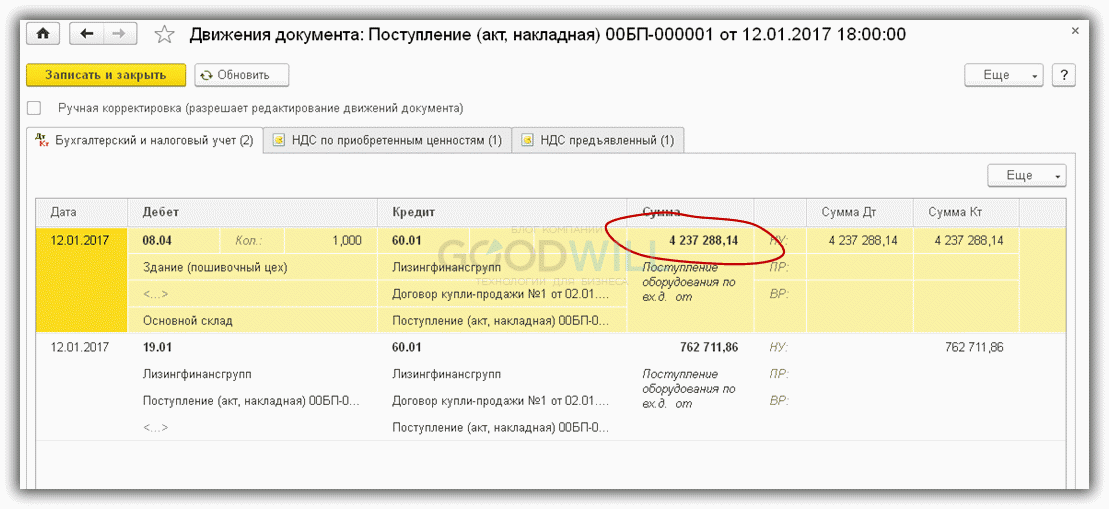

В проводках, сформированных документом, появилась стоимость основного средства — 4 237 288,14 руб. (рис.7).

Как оформляется оплата госпошлины, было рассмотрено выше (платежное поручение и списание с расчетного счета).

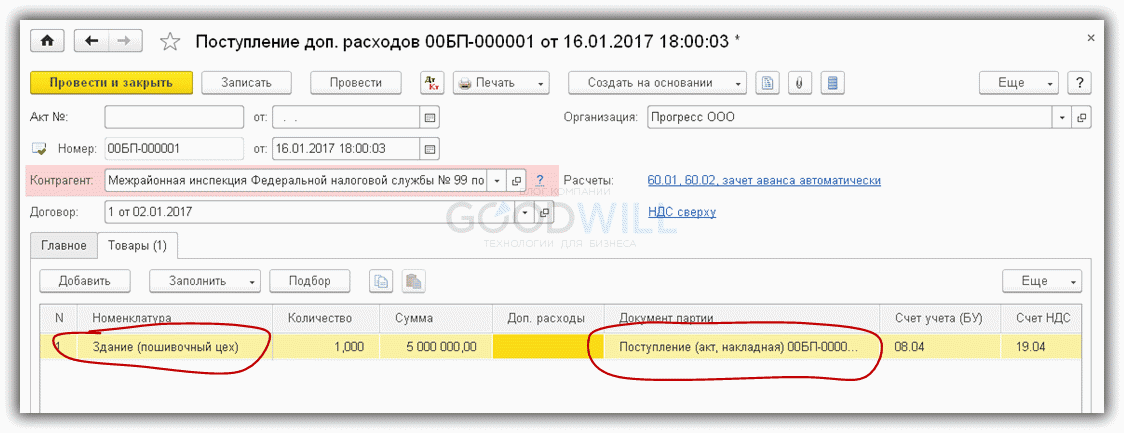

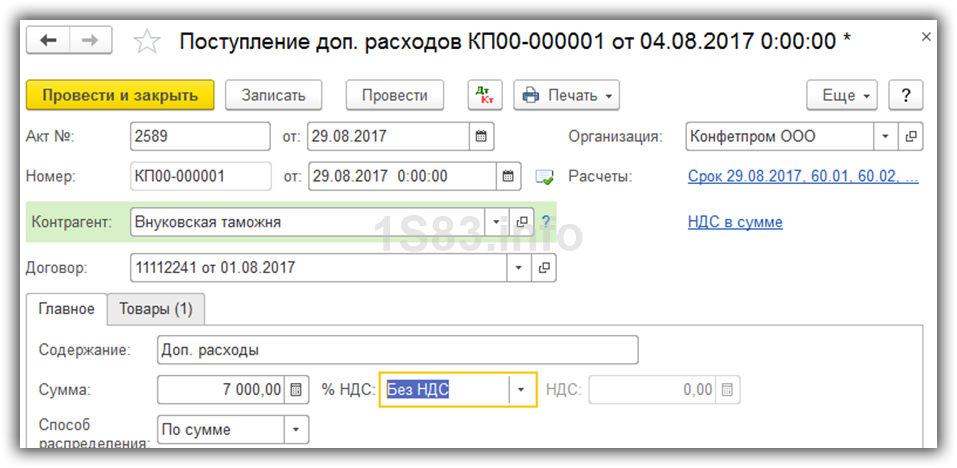

Но, в отличие от предыдущего примера, обходимся без ручной операции. Вместо нее формируем документ «Поступление дополнительных расходов» (рис.8).

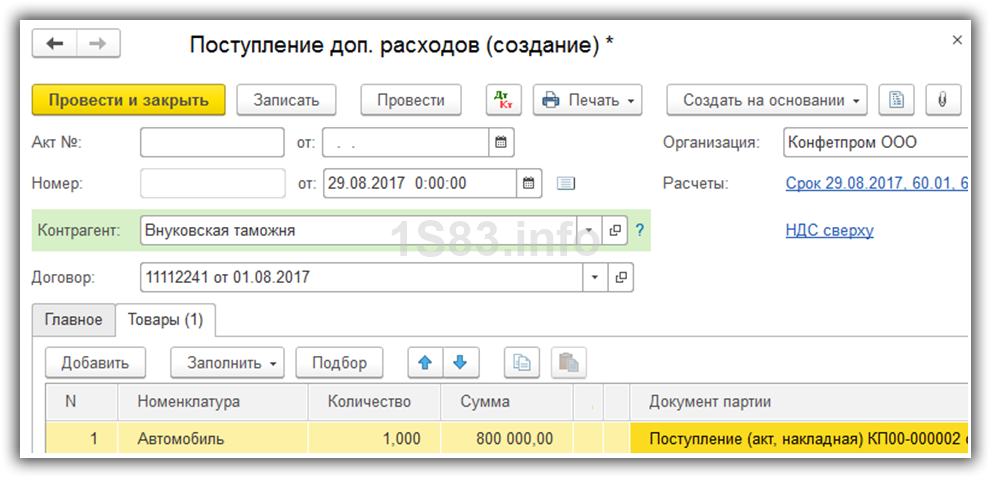

На главной странице документа указываем сумму (20 000) и ставку НДС («Без НДС»). На странице «Товары» заполняем данные о здании, за которое была уплачена пошлина, и выбираем документ партии (рис.9).

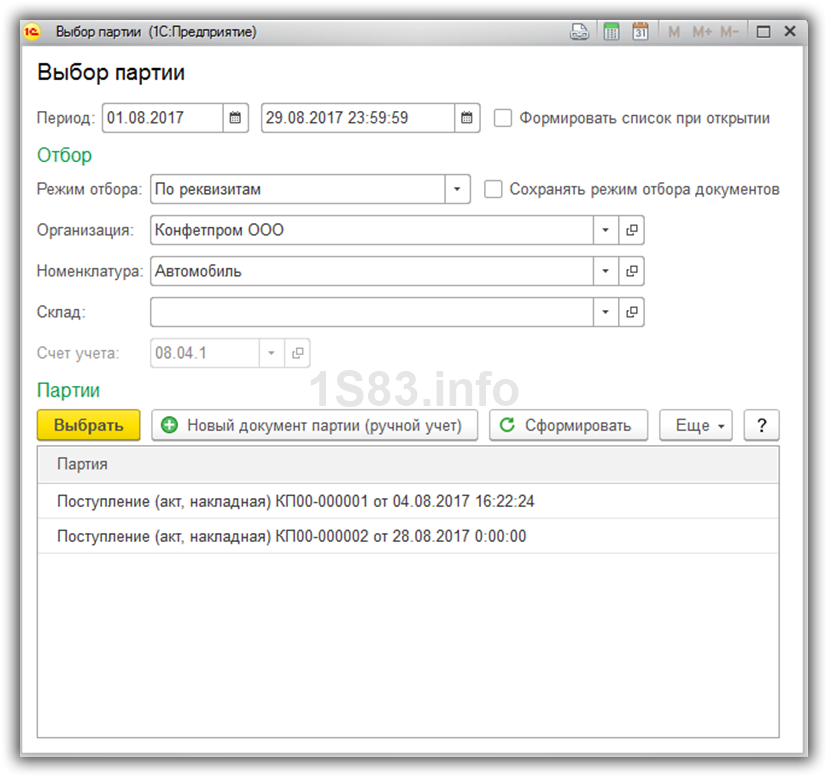

Особое внимание необходимо уделить выбору документа партии, так как по нему заполняется большинство реквизитов. Этот документ выбирается на специальной закладке, которая появляется при активировании колонки «Документы партии». Если данные введены правильно, нужный документ автоматически попадет в список (рис.10).

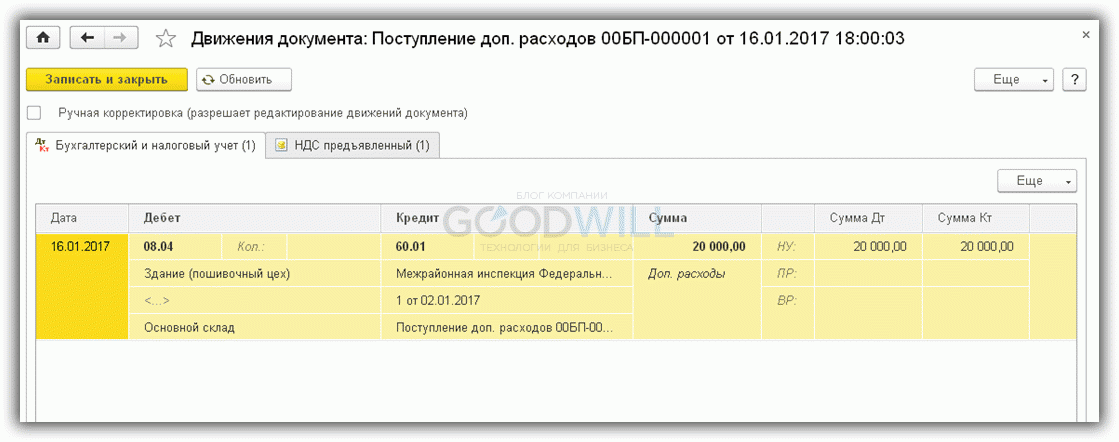

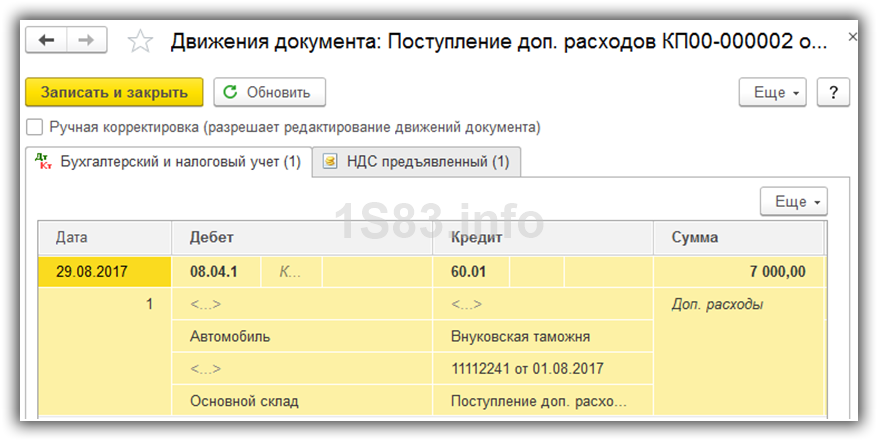

Проводки документа изображены на рис.11.

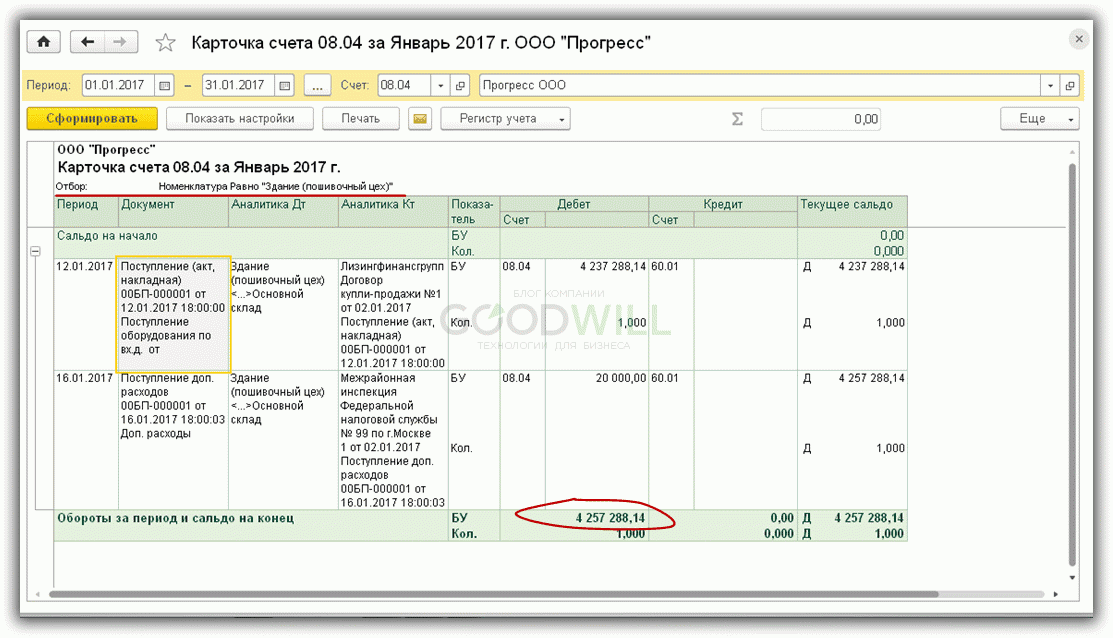

Проверить общую сумму по нашему зданию можно из оборотно-сальдовой ведомости по счету 08.04 с отбором по нужной номенклатуре или из отчета 1С «Карточка счета» (рис.12).

Итого стоимость здания составит:

- 4 237 288,14 + 20 000 = 4 257 288,14

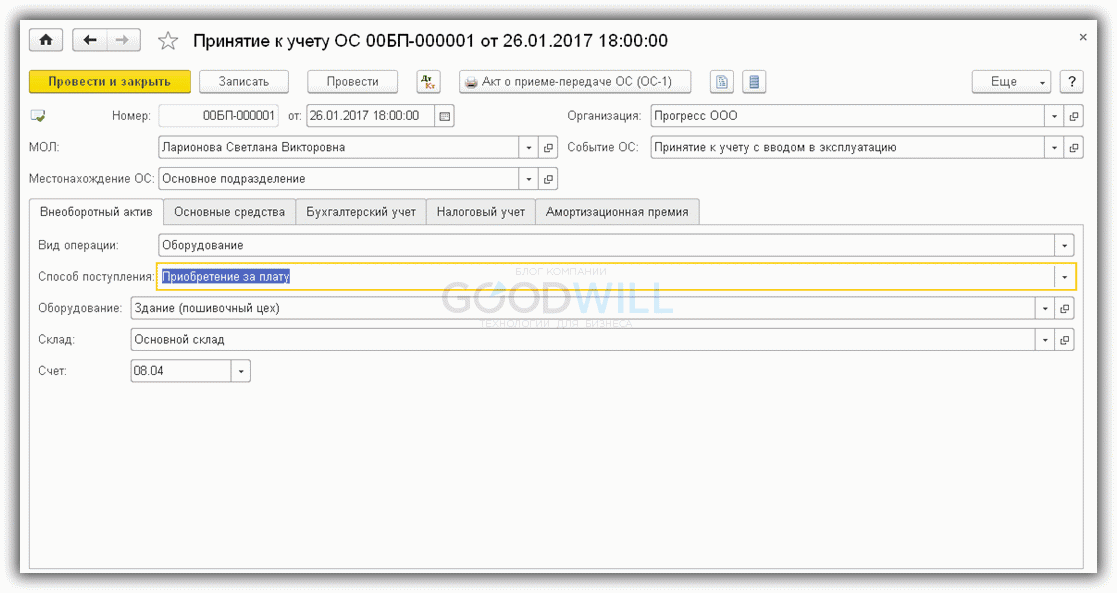

Сформируем документ ввода в эксплуатацию (рис.13).

Не останавливаясь подробно на особенностях заполнения всех страниц данного документа, проверим только проводки (рис.14). Как видим, в дебет 01 счета попала сумма основного средства с учетом госпошлины.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

programmist1s.ru

Как проводить госпошлину в 1с

Вопрос: Каким документом в «1С:Бухгалтерии 8» (ред. 3.0) начислить госпошлину?

Дата публикации 30.08.2017

Использован релиз 3.0.51

Судебные расходы и арбитражные сборы

Судебные расходы и арбитражные сборы

При обращении за совершением нотариальных действий, за государственную регистрацию права на объект, за выдачу разрешения или при обращении в арбитражный суд необходимо уплатить государственную пошлину (нотариальный тариф), которая является федеральным сбором (ст. 13 НК РФ) и зачисляется в федеральный бюджет.

Порядок отражения государственной пошлины на счетах учета затрат зависит от того, в связи с чем она была уплачена.

Для отражения госпошлины в составе первоначальной стоимости объекта основных средств выполните следующие действия (рис. 1):

- Меню: ОС и НМА – Поступление основных средств – Поступление оборудования.

- Выделите документ-основание, по которому был получен объекта («Поступление (акт, накладная)») и щелкните по кнопке «Создать на основании».

- Выберите «Поступление доп. расходов». Данный документ создается и автоматически заполняется на основании документа-основания. Проверьте заполнение его полей.

- Нажав гиперссылку «Расчеты», можно изменить счета расчетов с контрагентами и правила зачета аванса. Установите в полях «Счет учета расчетов с контрагентом» и «Счет учета расчетов по авансам» счет 68.10 «Прочие налоги и сборы».

- В поле «Содержание» укажите содержание операции.

- В поле «Сумма» введите сумму государственной пошлины за регистрацию права собственности на объект недвижимости и т.п.

- В поле «% НДС» вводится ставка НДС. В данном случае — без НДС, т.к. госпошлина является федеральным сбором, который НДС не облагается.

- В поле «Способ распределения» выберите один из предложенных способов: «По сумме», «По количеству».

- Закладка «Товары» заполняется автоматически на сновании данных из документа-основания. При проведении документа «Поступление доп.расходов» сумма госпошлины будет включена в первоначальную стоимость основного средства в соответствии со способом распределения, указанным на закладке «Главное».

- Закладка «Товары» заполняется автоматически на основании данных документа-основания «Поступление (акт, накладная)». При проведении документа «Поступление доп. расходов» сумма госпошлины будет включена в первоначальную стоимость основного средства в соответствии со способом распределения, указанным на закладке «Главное» документа «Поступление доп. расходов». Если вручную указать суммы в графах «Доп. расходы» и «НДС», то суммы проводок будут сформированы на основании указанных данных (суммируются к общей сумме расхода, указанной в поле «Сумма» на закладке «Главное» документа).

- Кнопка «Провести и закрыть».

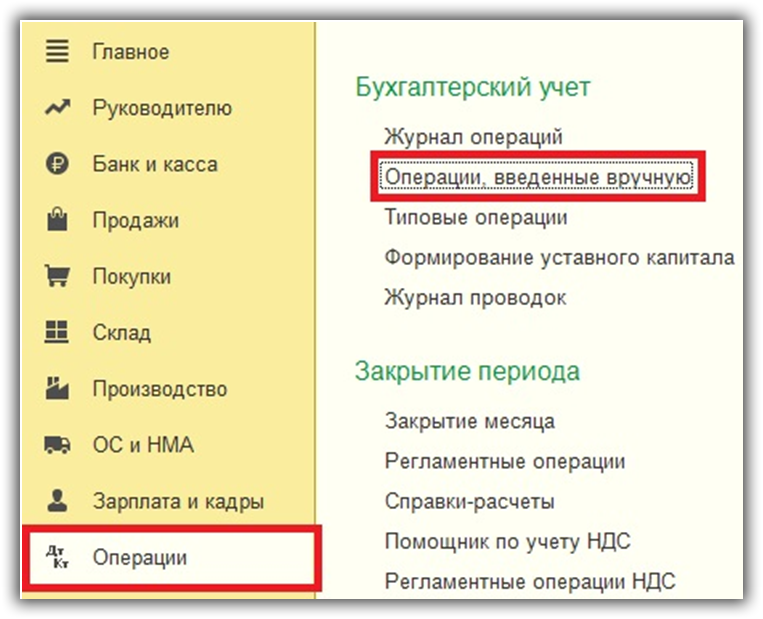

В случаях, когда госпошлина не включается в первоначальную стоимость объекта или оплачивается истцом перед обращением в арбитражный суд (размер госпошлины по делам, рассматриваемым в арбитражных судах, зависит от цены иска), следует воспользоваться документом «Операция». Для этого выполните следующие действия (рис. 2):

- Меню: Операция – Бухгалтерский учет – Операции, введенные вручную, кнопка «Создать».

- В табличной части документа «Операция» нажмите кнопку «Добавить» для создания новой проводки.

- Заполните поля, как показано на рис. 2.

Если сотрудник получил под отчет денежные средства для оплаты, например, услуг нотариуса, тогда для учета госпошлины выполните следующее (рис. 3):

После утверждения авансового отчета начисление госпошлины (с отнесением на соответствующие счета затрат) выполните с помощью документа «Операция» (см. пункт 2).

its.1c.ru

______ПравоведЪ______

ЮРИДИЧЕСКАЯ ФИРМА

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ

НАШИ УСЛУГИ

Какими бухгалтерскими проводками отражается госпошлина

Госпошлину по каким счетам проводить?

Бухгалтерские проводки при отражении задолженности бюджету по уплате государственной пошлины по делам, рассматриваемым в арбитражных судах:

Дт 20,26,44 Кт 68 субсчет «Расчеты по государственной пошлине» — Начислена государственная пошлина в сумме, указанной в пункте 1 статьи 333.21 НК

Бухгалтерские проводки при перечислении (уплате) государственной пошлины:

Дт 68 субсчет «Расчеты по государственной пошлине» Кт 51,50 — Погашена организацией сумма задолженности перед бюджетом по уплате государственной пошлины

Уплата госпошлины отражается проводкой- перечислена госпошлина в бюджет. Штрафы, пени, неустойки, а также поступления в возмещение причиненных организации убытков признаются у организации в бухгалтерском учете в составе прочих доходов п. 8 ПБУ 9 99.

На какой счет отнести по бух-рии административный штраф Гостехнадзора

91.2 — госпошлина, штраф, пени ИФНС, нотариальные услуги, все платятся за счет прибыли организации

1С Предприятие 8.2 8.2.17.143 , редакция 2.0 2.0.44.10 оплата гос пошлины с р с Дт 68.10- Кт 51, потом через бухгалтерскую справку делаю начисление госпроводки в1с при оплате госпошлины, проводки государственная пошлина при регистрации , госпошлина 1с 8.3

При оплате штрафа за административное нарушение в бухгалтерском учете будут сделаны следующие проводки:

Дебет 99 Кредит 76 — отражена сумма административного штрафа;

Дебет 76 Кредит 51— уплачен административный штраф

СЧЕТ 91.2 прочие расходы

Суммы налоговых санкций в бухгалтерском учете отражаются по дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам». Об этом сказано в Инструкции по применению Плана счетов. Однако Налоговый кодекс к налоговым санкциям относит только штрафы (п. 2 ст. 114 НК РФ) .

В то же время штрафы, пени и неустойки по хозяйственным договорам относятся к внереализационным расходам (п. 12 ПБУ 10/99 «Расходы организации»). Перечень таких расходов является открытым. Это позволяет отнести налоговые пени по аналогии с неустойками по хозяйственным договорам к прочим внереализационным расходам. Для обобщения информации о таких расходах предназначен счет 91 «Прочие доходы и расходы».

Поэтому сумму пеней часто учитывают как внереализационные расходы на счете 91. На итоговый финансовый результат такой учет не влияет, но с точки зрения методологии это неверно. Пункт 76 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н, предписывает относить пени на финансовый результат. А для формирования конечного финансового результата деятельности организации предназначен счет 99 «Прибыли и убытки».

Все штрафы за правонапушения — это счет 99

Дт 99 Кт 76/Адм. штрафы

Дт 76/А. ш. Кт 51,50

Ее начисление отражается проводкой Дебет 08-1 Кредит 68. Первоначальная стоимость земельного участка в бухгалтерском учете составит 11Отразили госпошлину, бух справкой дали проводку Дт08.1Кт68 на сумму 7500, какую нужно дать НУ проводку, чтоб появились.

Если штраф возложен на предприятие то правильно будет проводка-91/2-76,Д76 кредит 51.Если штраф возложили на руководителя, то будете удерживать с з/ты. Дебет 73 кредит 51.

Как отражать гос пошлину? В момент оплаты или только в момент вынесения решения Арбитр.судом. Подали иск в Арб.суд.

В бухгалтерском учете это отражается проводками Дб 68, субсчет «Госпошлины» Кр. 51

Порядок отражения в бухгалтерском учете и при налогообложении транспортно-заготовительных расходов по материалам.Уплату госпошлины отражается следующей проводкой

Какое субконто сч 68 выбрать для госпошлины ?

68.11 — госпошлина -в 1С версия 8,2

Поступление грузового автомобиля первоначально отражается на счете вложений во внеоборотныеПри проведении документа автоматически будут сформированы проводкиПри проведении документа по бухгалтерскому учету программа отражает принятие на учет.

68.10 прочие налоги и сборы в 1С7,7

Нематериальный актив можно продать, если он самортизирован (закончился СПИ)?

Такие вещи может подсказать лишь профи. Любой, кто оказывает бух услуги, консалтинг. по фирме я всегда все вот здесь выведываю:

поищите что нить бесплатное в инете и задайте вопрос. есть бесплатные онлайн консультации.

Счет-фактура. 7. Бухгалтерские проводки по учету основных средств, не прошедших государственную регистрацию. 01.91-2. 68. Начислена госпошлина за рассмотрение дела в суде. Бухгалтерская справка 0504833 .

На какой счет отнести госпошлину

На 91.2 -относи, не ошибешься.

В бухгалтерском учете организации делаются следующие проводки Д 51 К 68 , субсчет Госпошлина Перечисление денежных средств на депозит арбитражного суда отражается проводкой Д 76 К 51 перечислены денежные средства в депозит арбитражного суда.

Госпошлина является федеральным сбором (ст. 13 НК РФ) . Поэтому в бухучете начисление и уплату госпошлины учитывайте на счете 68 «Расчеты по налогам и сборам» . Для этого к счету 68 откройте субсчет «Государственная пошлина» .

Уплату госпошлины отражайте проводкой:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– уплачена госпошлина.

Порядок начисления сбора зависит от вида госпошлины. Уплата госпошлины может быть обусловлена:

– приобретением (созданием) некоторых видов имущества;

– операциями, которые проводятся в рамках основной деятельности организации;

– операциями, не связанными с основной деятельностью;

– приобретением прав, используемых в течение нескольких отчетных периодов;

– рассмотрением дела в суде.

Если организация заплатила госпошлину при покупке или создании имущества, включите ее в фактическую стоимость такого имущества (п. 6 ПБУ 5/01, п. 24 приказа Минфина России от 13 октября 2003 г. № 91н, п. 8 ПБУ 6/01, п. 8 ПБУ 14/2007). Например, если госпошлина начислена за регистрацию прав на недвижимое имущество, за сертификацию товаров и т. д. , отразите ее проводкой:

Дебет 08 (10, 41. ) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина, связанная с приобретением (созданием) имущества.

Если организация платит сбор в ходе текущей деятельности (заверяет документы, делает их копии, регистрирует договоры и т. д.) , при начислении госпошлины сделайте запись:

Дебет 20 (26, 25, 44. ) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, связанным с основной деятельностью организации.

Если организация платит госпошлину по операциям, которые не относятся к основной деятельности, сумму сбора включите в состав прочих расходов (п. 11 ПБУ 10/99). Например, при отчуждении имущества по договору мены (абз. 5 п. 11 ПБУ 10/99). В бухучете операцию по начислению госпошлины отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, не связанным с основной деятельностью организации.

Как отражается в бухгалтерском и налоговом учете оплата гос пошлины за подачу искового заявления на клиента?

Подскажите как отразить затраты в бухучете понесенные предпр. до момента регистрации?

Организационные расходы – это предварительные затраты, связанные с образованием фирмы. К таким расходам, в частности, относятся:

– госпошлина, уплаченная за регистрацию фирмы;

– оплата нотариального удостоверения учредительных документов;

– оплата юридических услуг;

– другие расходы по созданию фирмы, понесенные до ее регистрации.

С 1 января 2008 года организационные расходы не являются нематериальными активами (абз. 3 п. 4 ПБУ 14/2007). Если на 31 декабря 2007 года у фирмы такие расходы числились в составе нематериальных активов, то по состоянию на 1 января 2008 года спишите недоамортизированную стоимость таких активов за счет нераспределенной прибыли (п. 3 приказа Минфина России от 27 декабря 2007 г. № 153н) . В бухучете такую операцию отразите проводкой:

Дебет 84 Кредит 04

– списана недоамортизированная часть организационных расходов за счет нераспределенной прибыли.

Пример списания в бухучете организационных расходов, связанных с созданием фирмы

У ЗАО «Альфа» на 31 декабря 2007 года в составе нематериальных активов были отражены организационные расходы. Остаточная стоимость организационных расходов – 2000 руб. С 1 января 2008 года эти расходы не являются нематериальным активами и должны быть списаны за счет нераспределенной прибыли.

По состоянию на 1 января 2008 года (в межотчетный период) бухгалтер фирмы отразил списание организационных расходов проводкой:

Дебет 84 Кредит 04

2000 руб. – списана недоамортизированная часть организационных расходов за счет нераспределенной прибыли.

При составлении бухгалтерского баланса за 2007 год эта запись учтена не была. А вот на входящие остатки на начало 2008 года она повлияла.

Ситуация: можно ли учесть в бухучете организационные расходы, которые произведены учредителями до регистрации фирмы

Нет, нельзя.

Правоспособность фирмы наступает с момента ее госрегистрации (п. 3 ст. 49, п. 2 ст. 51 ГК РФ) . Это означает, что начать свою деятельность фирма может только после того, как получит свидетельство о регистрации. Объектами бухучета являются хозяйственные операции, которые фирма проводит в процессе своей деятельности (п. 2 ст. 1 Закона от 21 ноября 1996 г. № 129-ФЗ) .

В связи с этим затраты учредителя до момента регистрации фирмы в бухучете созданной фирмы не признаются.

При расчете налогов организационные расходы учесть нельзя. Причины, по которым они не отражаются в налоговом учете, зависят от системы налогообложения, которую применяет фирма.

Госпошлина отражение в бухгалтерском и налоговом учете. 24 Ноября 2009. Государственная пошлина — сбор, взимаемый с организаций, физических лиц при их обращении в государственные органы.

Скажите, когда принять автомобиль (основное ср-во) к учету, когда страховка, номер получены или как. спасибо

Я считаю, что страховка не должна включаться в стоимость. Она относится на 97 счет «Расходы будущих периодов» и списывается в течении строка страхования.

Страховка нужна будет для того, если будет авария или другие случаи, чтобы покрыть стоимость убытков.

Требуется составить бухгалтерские проводки по следующим хозяйственным операциям.1. Отражена госпошлина за государственную регистрацию прав на недвижимое имущество Д18 Отражается задолженность покупателя за отправленную продукцию 1800000 19 Списывается.

Бух. проводки по учету лицензии на ликеро-водочную продукцию.

Вопрос по бух. учету по теме УЧЕТ ОС. , амортизация. (какой написать дт. и кт.?)

Списали расходы по доставке Дт 20 Кт 60

Списаны услуги сторонних организаций Дт 20 Кт 60

Списаны материалы на строительство системы Дт 08.3 Кт 10

Бухгалтерская справка-расчет. 6. Бухгалтерские проводки по учету поступления основных средств, внесенных учредителями в уставный капитал.91-2. 68. Начислена госпошлина за рассмотрение дела в суде.

Не хочу показывать пальцем. . на умников )). БУ и НУ СИЛЬНО отличаюся при принятии к учету ОС. Все услуги и допрасходы в НУ СПИСЫВАЮТСЯ В отчетном периоде )) В БУ — капитализация (т. е. прибавление к стоимости) , Отсюда ВР (ПБУ 18/02)

Основные средства, приобретенные за плату, следует принимать к бухучету по первоначальной стоимости (п. 7 ПБУ 6/01).

В первоначальную стоимость приобретенных основных средств следует включать:

– суммы, уплачиваемые поставщику (продавцу) ;

– суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования (например, стоимость услуг транспортной организации, зарплату сотрудников, которые осуществляли сборку и монтаж) ;

– суммы предъявленного НДС (в тех случаях, когда не планируется использование основного средства в деятельности, облагаемой этим налогом) .

В бухучете затраты, связанные с приобретением основных средств, отражаются на счете 08 «Вложения во внеоборотные активы» . Принятие основных средств к учету отражается на счете 01 «Основные средства»

Если по времени постановка основного средства на учет и его ввод в эксплуатацию совпадают, в учете делаются проводки:

Дебет 08 Кредит 60 – отражена стоимость имущества, приобретенного за плату, а также стоимость услуг сторонних организаций, которые будут учтены в составе основных средств;

Дебет 08 Кредит 10 – учтена стоимость израсходованных материалов в первоначальной стоимости строящегося объекта.

Начисленную сумму амортизации по собственным основным средствам производственного назначения отражают по дебету счетов издержек производства и обращения и кредиту счета 02 «Амортизация основных средств».

Аналитический учет по счету 02 «Амортизация основных средств» ведут по видам и отдельным инвентарным объектам основных средств.

В зависимости от характера использования основного средства начисленная по нему амортизация включается либо в состав расходов по обычным видам деятельности, либо в состав прочих расходов, либо в состав капитальных вложений. При этом составляется проводка:

Дебет 20 (23, 25, 44. ) Кредит 02

– начислена амортизация по основному средству, используемому при производстве товаров (выполнении работ, оказании услуг) или в торговой деятельности;

Дебет 08 Кредит 02

– начислена амортизация по основному средству, используемому при создании (модернизации, реконструкции) другого внеоборотного актива;

Дебет 91-2 Кредит 02

– начислена амортизация по основному средству, используемому в прочих видах деятельности (например, по арендованному основному средству, если сдача имущества в аренду не является основным видом деятельности арендодателя, или по объекту непроизводственного назначения) .

Такие проводки нужно делать ежемесячно (п. 21 ПБУ 6/01).

Дебет 20 (08, 23, 25, 44, 91. ) Кредит 02

– начислена амортизация по безвозмездно полученному основному средству;

Дебет 98 Кредит 91-1

– признан прочий доход в сумме амортизации, начисленной по безвозмездно полученному основному средству.

Как предприятие проводит сумму задолженности и пеней по бухгалтесрким проводкам?

- Оплата задолженности товаром — Девушки, вы расплачивались натурой? Будь то оплата товара, услуги, возврат долга или взятка. Только супружеский долг Кро

- Возмещение ущерба при дтп сверх страховой выплаты — Вопрос по поводу обязательного страхования автогражд ответственности и КАСКО По осаго если суммы выплат не хватает. пото

- Борьба с задолженностью — Как избавытся от долгов? Самый честный совет — обнуление кредиторов . Ну а главное, знание техники и вера в удачу . А во

- Временная регистрация налоговая — Здравствуйте! Подскажите пожалуйста, можно ли организации принудительно списать временные разницы по налоговому учету? С

- Незаконное увольнение по сокращению — Сокращение Возможно признание увольнения незаконным, а слодовательно, выплата зарплаты за время вынуденного прогула. По

- Декретные деньги раздел имущества — Как отучить парня врать и бухать?)(извините за повторный вопрос. ) Таких не отучать надо, а от таких надо уходить безво

- Видеосъемка при лишение водительских прав — Является онованием в суде видеосъемка для лишения прав, если водитель слегка покачиваясь , сел в авто и поехал? Доказате

- Меры по профилактике административных правонарушений — Имеит ли право моего сына ставить на учет ,если он украл в магазине шоколадку на сумму 38.00Сыну 10лет. Только с вашево

- Можно ли переписать страховку каско — Ответьте на вопрос плизз очень прошу Было такое* — осмотрел, обматерил виновника и ждал ГАИ (не забыть установить знаки

- Как писать заявление о вступлении в наследство — Вступление в наследство и приватизация земли Раз вы живете в доме деда, вами наследство принято фактически. Вам нужно об

© 2008 Респудлика Башкортостан, г. Стерлитамак, ул. Толбухина 1

Телефон: 8 (967) 74 34 440

E-mail:regionalurkompani@yandex.ru

Официальная страница в контакте: http://vk.com/juriststerlitamak

Все права защищены. Любое копирование и воспроизведение текста, в том числе частичное и в любых формах, без письменного разрешения правообладателей запрещено. Любое использование видео и фото материалов, в том числе частичное, без письменного разрешения правообладателей запрещено. Цитирование разрешено со ссылкой на ЮФ «ПравоведЪ».

yuriststerlitamak.ru

Госпошлины в 1С 8.3: проводки и отражение в примерах

Все организации, как и частные лица рано или поздно сталкиваются с уплатой госпошлины различным бюджетным организациям. Даже регистрация физического лица в качестве индивидуального предпринимателя начинается с уплаты госпошлины в налоговую.

Счета учета оплаты госпошлин в 1С 8.3 зависит от самой пошлины. В данной статье мы рассмотрим безналичную оплату, а также, рассмотрим основные проводки и частный случай для покупки основного средства — автомобиля.

Платежное поручение

Чаще всего при работе с безналичной оплатой используется клиент-банк, который формирует документы автоматически на основании полученных выписок из банка и отправки платежных поручений. Для простоты примера мы рассмотрим ручное создание связки документов платежного получения и списания с расчетного счета.

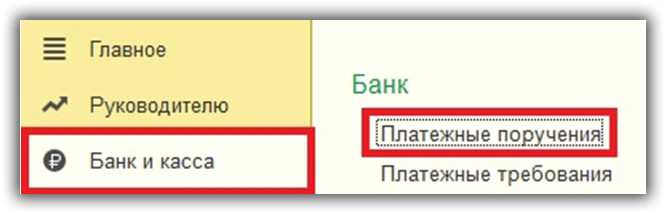

Перейдите в раздел «Банк и касса» и выберите пункт «Платежные поручения».

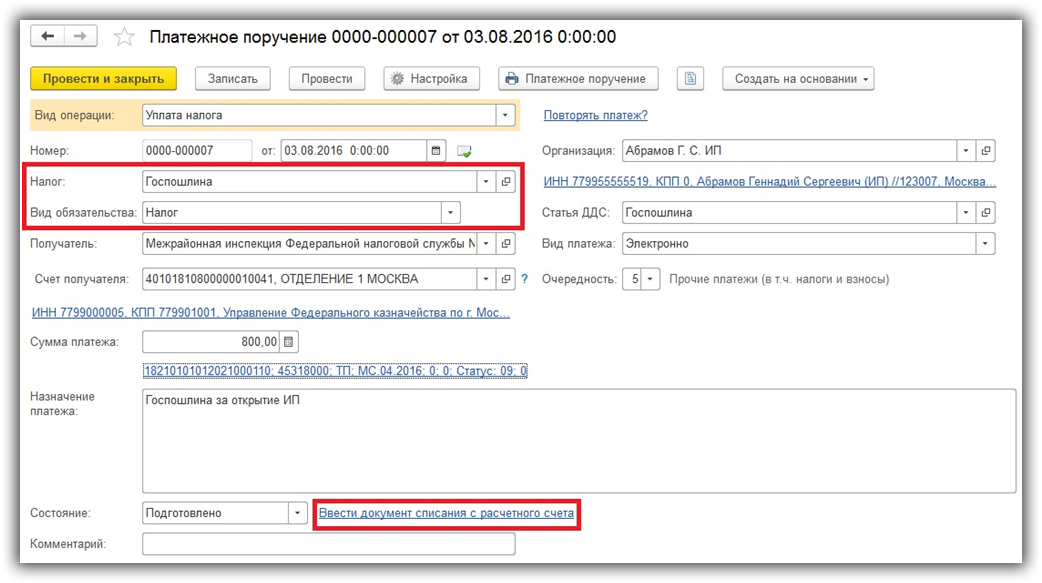

Заполним шапку созданного нами документа. В данном случае в качестве вида операции должна быть уплата налога. В поле «Налог» укажем созданное нами самостоятельно значение специального справочника и назовем его «Госпошлина». Вид обязательства – налог.

В настройках программы мы указали, что будем вести учет по статьям ДДС для дополнительной аналитики, поэтому в документе мы можем выбрать эту статью. Далее укажем получателя с банковскими реквизитами. Им является тот налоговый орган, в котором мы будем производить регистрацию физического лица в качестве индивидуального предпринимателя. Сумма к оплате составляет 800 рублей.

Для подтверждения в программе факта списания с нашего расчетного счета этих 800 рублей за регистрацию ИП создадим на основании платежного поручения документ «Списание с расчетного счета». С данным документом у вас не должно возникнуть проблем. Все данные заполнились автоматически.

Списание расчетного счета

Этот документ сформировал проводку в 1С 8.3 по списанию с расчетного счета (51) на соответствующий счет суммы в размере 800 рублей в качестве уплаченного налога.

Операция, введенная вручную

Кроме описанного выше способа мы также можем отразить госпошлину операцией, введённой вручную. Найти их можно в разделе программы «Операции».

В таком случае все данные вводятся самостоятельно, включая все счета учета и аналитику. Такой способ наиболее распространен для отражения расходов по судебным делам.

Госпошлина при покупке авто как основные средство

Госпошлины так же можно уплачивать и при покупке основных средств. Например, при покупке автомобиля из другой страны нам нужно его растаможить. В дальнейшем уже растаможенный автомобиль ставится на учет в ГИБДД.

Рассмотрим пример покупки автомобиля за 800 000 рублей. Приход его необходимо оформить в разделе «ОС и НМА», так как он является основным средством.

Документ создал два движения – по основной сумме и по НДС.

Для того, чтобы отразить в программе госпошлину для нашего автомобиля и связать его с ним необходимо оформить документ «Поступление доп. Расходов». Его можно найти так же в разделе «ОС и НМА».

На первой вкладке документа укажем, что сумма пошлины составит 7 000 рублей без НДС.

Для правильной привязки этого расхода к основному средству очень важно корректно указать все данные на второй вкладке – «Товары». В табличной части добавим строку с указанием нашего автомобиля и его цену. Далее укажем документ партии. Им должно быть то поступление, которым мы зафиксировали в программе приход нашего автомобиля.

При попытке выбора значения в колонке «Документ партии» перед нами отобразилась соответствующая форма. На ней задаются параметры, соответствующие искомому документу поступления. Послу их указания нажмите на кнопку «Сформировать» и выберите их появившегося списка документов нужный.

Обратите внимание, что, если при всех заполненных фильтрах в отборе, документы все равно не отобразились, значит вами где-то была допущена ошибка. В таком случае рекомендуется повторно проверить все данные в документе поступления основного средства.

При проведении документ сформировал в 1С проводку по госпошлине на сумму 7 000 рублей. Как вы можете заметить, наш автомобиль выступает здесь в качестве субконто.

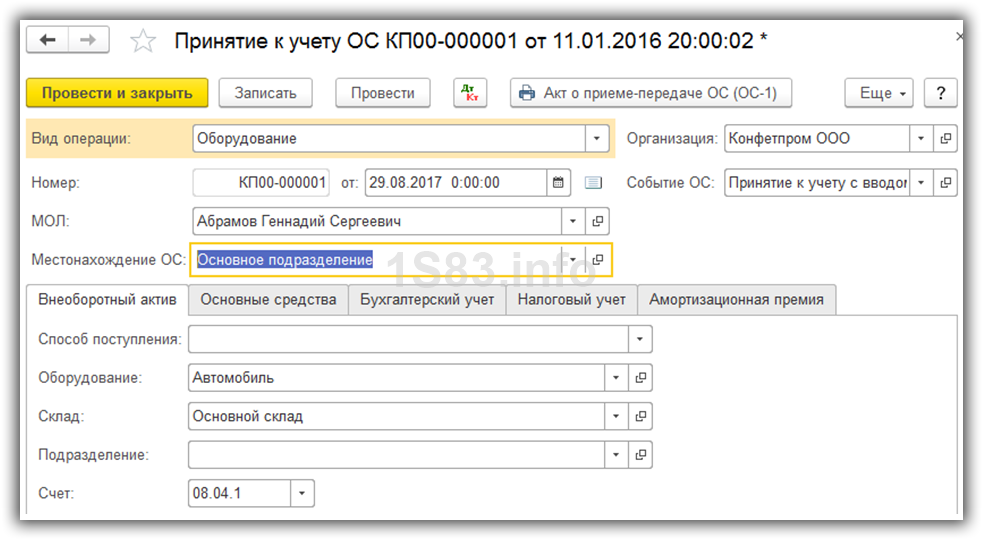

Теперь можно приступать к вводу в эксплуатацию нашего автомобиля при помощи документа «Принятие к учету ОС». Мы не будем подробно останавливаться на его заполнении. Если у вас возникли какие-либо сложности, прочитайте другую нашу статью.

После проведения данного документа сформировалось движение на сумму, большую стоимости автомобиля. Дело в том, что сюда добавилась пошлина в размере 7 000 рублей. Если бы мы ее не отражали, что сумма в проводке была бы равна 800 000 рублей.

1s83.info