Пресса о страховании, страховых компаниях и страховом рынке

Финмаркет, 25 июля 2008 г.

Финмаркет, 25 июля 2008 г.

Кризисная ситуация на финансовых рынках может осложниться – глава «Ингосстраха» Александр Григорьев

Все переменилось буквально за несколько лет. Искателям авантюрных доходов теперь вряд ли придет в голову связать свои надежды с отечественным рынком страхования. Для строителей схемного бизнеса создана обстановка нетерпимости, любителям демпинга труднее строить пирамиды, а финансовый рынок, затянувший пояс в связи с ипотечным кризисом, испытывает ностальгию по десяткам процентов доходности на фондовом рынке.

Экономика и жизнь, 30 января 1995 г.

Автострахование в США. Есть чему поучиться.

В США общепринято считать, что автомобильное страхование покрывает риски и убытки, связанные не только с управлением, но и с владением движущегося средства.

Договор страхования, как правило, имеет набор стандартных положений. К числу обязательных относится информация, касающаяся специфики автомобиля: год выпуска, марка, объем двигателя, а также специальные регистрационные номера автомобиля. Кроме того, всегда указываются и дополнительные сведения: как он используется (каков в среднем у него пробег), используется ли он в системе пула (например, группа сотрудников ездит по очереди или все вместе в одном направлении). Обязательно указывается максимальная ответственность страховщика. Все вышеуказанные данные и некоторые другие приводятся на так называемой декларативной странице.

Договор начинается с объяснения терминов. Например, «ваш застрахованный автомобиль». В качестве «вашего застрахованного автомобиля» может подразумеваться как ваш автомобиль, так и тот, который вы в дальнейшем во время срока контракта приобретете. Это значит, что в рамках одного страхового контракта моет быть застрахованы одна, две и более машины. Скажем, клиент купил автомобиль в выходной день, когда страховщики не работают. Так вот, имеющийся у клиента подобный генеральный полис автоматически распространится и на новый автомобиль. С подобным генеральным полисом клиент может купить машину когда угодно, где угодно, сесть в нее и поехать. Другое дело, что он должен в 10-дневный срок сообщить страховой компании, что он приобрел машину, и продлить на нее действие договора. Естественно, такой полис будет стоить дороже.

Весь стандартный пакетный полис страхования машины разбит на 5 отдельных «линий» (секций) страхования.

Секция «А» касается ответственности клиента. Говоря об ответственности управляющего машиной, это подразумевает покрытие страховщиком различных убытков, связанных с судебными исками за принесенный их клиентом ущерб или за любые ущербы, связанные с управлением автомобилем: повреждение чьей-то собственности, наездом и прочее.

Секция «Б» — медицинское страхование увечий, полученных при использовании машины. Принципиальная разница между «А» и «Б»: в первом случае страхуются расходы клиента, во втором он сам страхуется для получения выплат на лечение, если получил травму. Сюда же могут быть включены пункты, по которым страхуется как управляющий этой машиной, так и, скажем, находящиеся с ним члены семьи, которые тоже попали в аварию. (В любую из секций по соглашению включаются дополнительные условия, оговорки, ограничения как отдельные объекты страхового покрытия.)

«С» — третий подраздел представляет покрытие в случае ущерба, причиненного вам человеком, который в нарушение закона управляет незастрахованным автомобилем, либо в том случае, когда аварию с. вершил человек и скрылся с места преступления. В технической части этого подпункта говорится о возмещении медицинских затрат, которые могут последовать при получении вами травм. Что касается материального ущерба, то он отражен в отдельной подсекции.

В следующей подсекции подробно описывается ответственность страховых компаний за материальный ущерб. Этот подраздел содержит еще две части: а) по ущербам, связанным с дорожно-транспортным происшествием и столкновением и б) всех прочих ущербов. В этой секции перечислен свой набор исключений. Например, клиент не может использовать автомобиль как такси. Если он использует его как такси, для коммерческой перевозки пассажиров, то ему необходимо приобрести другой страховой полис. Если выяснится, что клиент использовал машину как такси, а заключил договор, не указав это, ему не возместят убытков.

Следующий раздел — это условия, которые клиент должен выполнять, чтобы получить возмещение. Начинается он с перечисления ваших обязанностей в случае ДТП. Одно из которых, необходимость вызова полиции и требования сразу же начать расследование. Другой пример: при медицинских расходах клиент должен согласиться на обследование врачом.

В следующем подразделе заключены общие исключения и оговорки, относящиеся ко всему контракту. Одна из них, например, может указывать, что покрытие распространяется на клиента, если он управляет автомобилем в США, в Канаде или в Пуэрто-Рико. Если ДТП случилось в Мексике, он не получит возмещения. Для того чтобы получить его, необходимо приобрести дополнительный полис.

Все описанное выше относилось к так называемому базовому контракту страхования. Некоторые штаты могут потребовать другие модифицированные страховые покрытия. В переводе на русский это звучит как «страхование без дураков» — «no fault». Оно значительно шире по покрытию.

В чем отличия стандартного контракта от «страхования без дураков»? В рамках стандартного комплексного договора 4 вида покрытия: материальный ущерб, медицинское страхование, получение возмещения от незастрахованного лица и материальный ущерб, нанесенный вашему автомобилю как собственности. В рамках «no fault» покрытия сгруппированы несколько другим образом. Он состоит из трех основных покрытий. Первое: персональное страхование как на случай получения телесных повреждений самим клиентом, так и на случай повреждения клиентом кого-то другого. Таким же образом сгруппированы и страховки собственности: фиксируется страхование ущерба автомобиля клиента, а также ущерба, который он сможет нанести, являясь виновником аварии. Сюда же отнесено покрытие страхового события по вине третьего незастрахованного лица. В третьей группе покрытий собраны прочие причины: угоны, ураганы и другие стихийные бедствия.

Фактически разница этих контрактов в структурной организации форм страховых покрытий. По контрактам «no fault» значительно сократилось количество споров и судебных исков по сравнению со стандартным вариантом контракта. Это произошло в основном за счет сокращения судебных издержек, сокращения операционных расходов по системе «no fault».

Возникает вопрос: если по системе «без дураков» идет снижение расходов страховых компаний в некоторых местах США, где это принято, то почему же остальные страховые фирмы по собственной инициативе не начнут страховать по этой системе в других штатах? Ответ здесь чисто американский. На уровне штатов имеется достаточно мощное лобби юристов, которые усмотрели здесь угрозу своим дох одам. Чем меньше исков, тем меньше, естественно, работы для юристов. За счет такого лоббирования в большинстве штатов до сих пор эта система не получила характера закона. И страховая компания имеет права навязывать такую форму страхования.

В рамках подраздела системы «no fault» в том случае, если клиент нанес ущерб чьей-то собственности, управляя машиной на территории, например, штата Мичиган, эта система гарантирует возмещение полного материального ущерба пострадавшему без суда. Но только на территории Мичигана. В других штатах идет разбирательство, кто виноват, кто прав, кто кому что должен. И с учетом гражданской ответственности дело так или иначе закончится судом.

Существенная деталь: страховая компания в любом случае не взимает расходы с застрахованного виновника аварии. До тех пор пока эта авария не будет признана как умышленное происшествие или умышленное нанесение вреда, клиент, являясь застрахованным, не несет никакой материальной ответственности, даже если он является виновником случайной аварии.

Юристы при принятии этой системы «no fault» подняли большой шум. Клиента, мол, лишают своего кровного права, права подать в суд на того, кто нанес ему ущерб (по системе «no fault» решение происходит без суда). А вдруг, говорят юристы, присудят больше по суду? В связи с этим давлением на общественное мнение у многих американцев сложилось неприятие, негативное отношение к этой системе.

Признаки, по которым оцениваются автомобили, тоже достаточно стандартны. Это зависит от того, какой автомобиль вы страхуете, какой его возраст, техническое состояние и т.д. С точки зрения безопасности старая машина считается более опасной. Далее, на что обращают внимание при оценке: каков водитель и каков его «послужной список» как водителя. Страховщики имеют право официально затребовать в местном подразделении автоинспекции информацию о ДТП, совершенных тем или иным водителем. Третий важный момент: где проживает владелец и где он будет ездить? В Нью-Йорке больше вероятность аварии, в провинциальном городе — меньше. Учитывается возраст, пол, семейное положение. Молодые люди менее осторожны. Мужчины, по статистике, считаются лучшими водителями, чем женщины. Женатые более осторожны, чем неженатые. Клиентам же рекомендуется смотреть на послужной список агента, который будет предлагать ему полис.

При определении цены размера страховых платежей применяется достаточный объективный набор объективных показателей (в противовес субъективной оценки человека, принимающего решение). При этом сетка распределена по группам автомобилей, по их возрасту, по техническому состоянию и др.

Средняя стоимость автомобильного полиса в зависимости от штата может колебаться от 500 до 1200 долларов. Если клиент платит сразу, то ему это обходится дешевле. Можно выплачивать частями. Действие договора начинается с момента подписания договора и внесения первой суммы, причем не имеет значения, выплатил ли клиент полностью страховку или нет.

В Соединенных Штатах Америки гражданин вправе передавать свою машину в пользование другому лицу, оформлять на него доверенность, при этом договор страхования продолжает действовать. Полиции абсолютно все равно, на чьем автомобиле ездит гражданин: лишь бы она не была заявлена в розыск.

С позиции же страховщика ситуация может выглядеть следующим образом: если застрахованный ею клиент добровольно передает свою машину в пользование кому-либо другому (например, глава семьи детям, жене), то они также считаются застрахованными в рамках конкретного полиса.

В США действует порядок, согласно которому страховая компания покрывает ответственность и пьяного водителя. Другое дело, что после этого данный водитель попадает в «черный» список и ему чрезвычайно тяжело будет получить страховку по средним тарифам. Страховщики возьмут с него много больше.

Очень существенный момент: насколько страховщики жестко выступают в качестве конкурентов при предложении своего продукта населению, настолько же они становятся соратниками в случае выяснения ваших характеристик как клиента. На страховом полисе многих из них есть строка: «клиентами каких страховых фирм вы являлись в прошлом». Профессиональная солидарность страховщиков в США поражает воображение, несмотря на конкуренцию. И здесь российским страховщикам тоже есть чему поучиться. Но это тема отдельного разговора.

Вся пресса за 30 января 1995 г.

Вся пресса за 30 января 1995 г.

Смотрите другие материалы по этой тематике: За рубежом, Автострахование

Смотрите другие материалы по этой тематике: За рубежом, Автострахование

www.insur-info.ru

skysheep

skysheep

Журнал о жизни в Майами

Факты с картинками

Я часто слышу про дороговизну страховок на западе, как аргумент почему в России лучше жить. И решил провести небольшое сравнение. Вот я сегодня получил счет за свою автомобильную страховку в городе Майами (далеко не самое дешевое место для страхования машин). За 2 автомобиля я плачу $853 за 6 месяцев. Это включает в себя:

А теперь сравним с ценами в России на сайте Sravni.ru. Страховка на одну машину (Ауди А4) с двумя водителями, с худшими условиями стоит от 89т. рублей до 166т. рублей. Это $1630 в год в компании Тинькофф с сомнительной платежеспособностью и плохими отзывами, или $3000 в год в другой компании. Это за одну машину, Карл!

Но может это дело в регионе (по умолчанию была Москва). Я выбрал для сравнения также Краснодар. Там цены были от 90т. рублей до 479т. рублей в год. 479 тысяч, Карл! За одну машину, Карл!

Может в Санкт-Петербурге люди более культурные, и машины не угоняют? Там тоже стоит от 91т. рублей до 362т. рублей в год. За одну машину, Карл! За одну!

Так в чем заключается эта дешевизна жизни в России? В возможности ездить с минимальным ОСАГО, и риском потерять все в случае аварии? Так в других странах тоже это не запрещено.

skysheep.livejournal.com

Страхование в США. Часть 1. Автомобильные страховки.

Все, что будет описано в статье применительно к штату Калифорния, в других штатах могут быть существенные различия.

В-принципе, тут становится все понятно, если сказать два слова: ОСАГО и КАСКО.

Принцип работы российских ОСАГО и КАСКО взят полностью с системы страхования в США.

Для Калифорнии обязательно наличие минимального страхования ответственности владельца на случай аварий, при этом эта минимальная страховка не будет покрывать повреждения вашего автомобиля, только минимальную ответственность вас как виновника — liability. Сразу вспоминаем ОСАГО. Это одна из самых дешевых страховок, которую обязаны иметь все владельцы автомобилей. Но, к сожалению, ее покрытия часто не достаточно, когда происходит какое-либо дтп. Она должна быть даже у туриста, который купил здесь машину для того, чтобы просто покататься на ней месяц по США (до 14 дней можно кататься без штрафа за отсутствие страховки, в противном случае это либо штраф, либо штраф-стоянка).

В расширенную страховку уже входят высокие лимиты покрытия, покрытие в обе стороны(и вашей ответственности и вашего автомобиля ) — liability, покрытие авто, если он просто стоит припаркованным и с ним что-нибудь случается — comprehensive, покрытие ответственности незастрахованного лица, который либо управлял вашим авто, либо влетел в ваше авто — unisured motorist liability, ну и такая мелочь как оплата рентованного авто на время ремонта после дтп или помощь на дороге вместе с оплатой эвакуатора. То есть такая хорошая КАСКО, которая уже существенно дороже, но зато и менее проблемная.

Далее для простоты я буду называть эти страховки привычными нам словами ОСАГО и КАСКО.

При этом часть comprehensive в КАСКО в некоторых штатах необязательна, но в Калифорнии ее нужно включать.

2. Параметры, влияющие на стоимость полиса.

Какие параметры учитываются при расчете стоимости полиса лично для вас:

- возраст (до 25 лет страховка существенно дороже, так как страхуемый в категории young driver и по статистике большинство аварий совершают люди до 26 лет, поэтому для этой категории лиц коэффициенты повышены)

- наличие местных прав (если вы резидент штата, то у вас обязательно должны быть местные права, плюс с ними страховка существенно дешевле)

- стаж вождения (засчитывают стаж даже тот, который был в другой стране, достаточно прислать копию прав)

- наличие высшего образования (скидки до 10% если есть ВО (особенно, если вы инженер)

- наличие стабильной работы и высокого дохода

- семейный статус и наличие детей

- тип страхуемого авто, его возраст и цена, наличие залога на авто (кредит\лизинг — дороже на 10–30%)

- наличие противоугонных систем

- наличие гаража (с ним страховка может выйти дешевле)

- кредитная история

- история вождения (были ли штрафы за последний год, какое количество поинтов за нарушения было снято, данный пункт влияет сильнее всего, так как характеризует вас как водителя)

- наличие сертификата школы контраварийного вождения (по сути онлайн проштудировать заново брошюрку с правилами, может помочь выбить скидку в пару долларов)

- штат, где вы живете и будете использовать авто (здесь учитывается коэффициент аварийности по штатам)

- графство, в котором вы проживаете (опять коэффициент аварийности по графству, медианный доход людей проживающих в графстве и другие менее очевидные параметры)

- показатели по выплатам страховых премий за предыдущий год, например из-за ураганов на Восточном побережье зимой 2016 года и большого количества выплат, страховыми компаниями были повышены расценки на полисы с июня 2016 для всех штатов.

- $15.000 — повреждения/смерть одного человека

- $30.000 — повреждения/смерть двух и более лиц

- $5.000 — ущерб имуществу

Далее поговорим о лимитах в покрытии.

3. Лимиты и условия выплат.

Калифорния в 2017 году определила следующие минимальные лимиты для покрытия ответственности водителя (California Insurance Code §11580.1b):

Но! Этих минимальных значений конечно же не хватает, так как только одно обращение пострадавшего с небольшим переломом выйдет в сумму большую, чем $15.000, а еще обязательно выплаты for pain and suffering (моральный ущерб, может быть в 3 раза выше, чем счет из больницы), оплата physical disability (больничный, рассчитывается по дням на основе дневного оклада пострадавшего). Плюс оплата адвокатов, штраф, выплата ущерба имуществу пострадавшего и т.д. Естественно, что минимального покрытия на это не хватит и человек будет должен огромную сумму денег. А тут либо продавать все, либо брать ссуду. Плюс своя машина будет тоже разбита и ее придется либо утилизировать за свои деньги, либо продавать без ремонта. Поэтому на этом лучше не экономить и найти хорошую КАСКО с высокими лимитами.

С КАСКО проще, самым оптимальным является лимиты $150.000/$300.000 (ущерб одному человеку/ущерб нескольким людям), unisured motorist liability на $150.000, ущерб имуществу на такую же сумму, comprehensive на $50.000.

Помимо лимитов сумм в покрытии еще нужно обратить внимание на то, сколько вы заплатите из своего кармана до того, как страховка начнет выплачивать свою основную часть. Эта сумма называется deductible. Он может быть как фиксированным ($100, $250, $500 $1000 и т.д), так и в процентном отношении от конечной суммы выплаты (гораздо дешевле при оплате страховки, но в итоге может обернуться против вас).

Т.е. при наступлении страхового случая, вам нужно будет выложить из своего кармана сумму, скажем, $200 для того, чтобы оставшуюся часть покрыла ваша страховка. Простая ситуация, вы припарковали машину на улице, некий асоциальный элемент решает поживиться чем-нибудь из вашей машины и бьет стекло, вскрывает бардачок, копается там и скрывается. Вы приходите через пару часов и видите данное безобразие. Ваши действия: составляете police report (заявление в полицию, подается чаще всего онлайн), делаете фото, онлайн из личного кабинета вашей страховой подаете claim (требование страховой выплаты, описываете ситуацию, прикладываете фото, номер заявления в полицию). Если у вас есть покрытие comprehensive — вы молодчина, ваша страховая покроет ремонт вашего авто и ценностей, пропавших из бардачка/машины. Далее вы приезжаете в авторизированный страховой ремонтный центр, где сервис выставляет счет скажем на $1000, плюс еще пропали вещи на $500. У вас по условиям полиса deductible — $200. Это значит, что вы сейчас заплатите из кармана эти $200, а остаток $1300 покроет страховая. По поводу выбора автомастерских, можно обратится и в свой любимый сервис, но тогда все переговоры о том, что чинить и за сколько, вам придется вести со страховой самому с приложением всех счетов и не факт, что страховая покроет все.

Аналогичный расчет, если происходит дтп, ваша страховая возмещает ущерб пострадавшей стороне за минусом deductible, и если есть покрытие еще и вас и вашей машины, то еще ремонт вам.

Также есть понятие total damage, это когда страховая решает, что машину нецелесообразно восстанавливать и выплачивает сумму равную стоимости машины на рынке на момент аварии. Все расходы по утилизации, хранению и транспортировке такого авто страховая берет на себя (но это еще зависит и от компании, где был приобретен полис, не все страховые так хорошо себя ведут). Если вы решаете сохранить авто себе, то его статус меняется на salvaged и вы должны его выкупить у страховой за сумму равную остаточной стоимости этого авто после аварии. Страховая вычтет эту сумму из выплаты за ваше авто. Но уже будет другой вопрос, что вы с ним будете делать…Не все salvaged авто можно поставить на учет после ремонта.

4. Где купить страховку на авто?

Можно пойти на сайты — агрегаторы(например этот), вбить данные, номер SSN и получить квоты. Затем уже на сайте страховой оформить полис.

Можно обратится к агенту, который сможет найти подходящую страховку со скидками и в дальнейшем проконсультировать по вопросам, связанным с ней. Тут уже работает сарафанное радио, так как найти хорошего агента проще через знакомых.

Ну и вариант в лоб, поспрашивать знакомых у кого какая страховка, впечатления и пойти на сайт страховой. Но это далеко не гарантия, что цена у вас будет такая же низкая, так как все очень индивидуально. Скидки могут быть даже за то, что вы еще и дом в этой же компании застраховали.

В любом случае, все делается через телефон и обычную электронную почту. Даже если не повезло и случилось ДТП.

medium.com

Всё, что нужно знать об автостраховании в США

Какую автостраховку брать и от чего зависит ее стоимость? Фото: depositphotos.com

Наличие автомобиля в США не роскошь, а необходимость, особенно в небольших городах, где общественный транспорт развит значительно хуже, чем в мегаполисах. ForumDaily ранее рассказывал, как купить машину в Штатах . Однако одновременно с автомобилем нужно обязательно приобрести и полис автострахования. Какую страховку брать, и от чего зависит ее стоимость? ForumDaily подготовил ответы.

Марат Каменев уже 2 года вместе с женой живёт в Калифорнии. В семье 2 машины — Toyota RAV4 2014 года выпуска и Toyota Corolla 1999 года.

При оформлении страховки очень важен стаж вождения и возраст водителя. В тот момент, когда Марат с женой покупали полис, им было 33 и 34 года соответственно. У Марата стаж вождения был 10 лет, у жены — 6. Живут ребята в спокойном и безопасном районе, что не увеличивает стоимость страховки.

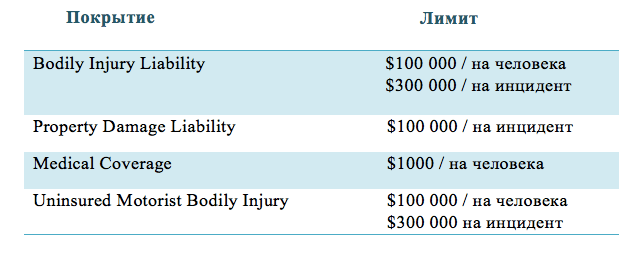

Оба автомобиля застрахованы в компании Farmers. За страховку пара платит $141 в месяц ($846 за полгода). Лимиты по страхованию автомобилей можно увидеть в таблице ниже:

Пример лимитов страхового полиса в штате Калифорния

В прошлом году, при возвращении с отдыха на озере Тахо, в лобовое стекло автомобиля Марата ударил камень, в результате чего пришлось заменить лобовое стекло. Марат обратился в страховую компанию, сообщив об инциденте. Стекло заменили в течение пары дней, из своего кармана Марат заплатил $100, так как его страховка с франшизой. На дальнейшую стоимость страховки данный инцидент не повлиял.

В целом, на стоимость автостраховки влияют такие факторы:

— пол и возраст автовладельца;

— его семейное положение;

— стаж вождения в США (в мире);

— район, в котором ваше транспортное средство будет оставаться на ночь;

— франшиза (deductible). Она уменьшает стоимость страховки, если вы принимаете решение, что в случае какой-то аварийной ситуации частично будете возмещать ущерб сами. Например, если вы решили, что размер вашей франшизы (deductible) $500, то в случае аварии, которая причинит вам ущерб на $3000, возместят вам только $2500, остальные $500 должны заплатить вы сами. А в случае, если вы поцарапали при парковке бампер и ремонт в итоге обошелся в $300, обращаться в страховую компанию не нужно. То есть франшиза по сути своей уменьшает общую стоимость страхового полиса, и чем она больше, тем меньше стоимость страховки.

Рубен Алишаев живёт в США 14 лет. Сейчас — в штате Нью-Йорк в безопасном «русском» районе Квинс Рего-парк. У Рубена — Infiniti QX60 2016 года, взятый в лизинг. В страховку на машину вписано 2 водителей — сам Рубен и его папа Джозеф. Возраст водителей 31 и 65 соответственно, стаж вождения 13 и 12 лет. Основным водителем является Рубен, вторым — его отец, хотя по факту это машина отца.

Но для страховой компании Рубен выглядит более надёжным водителем, потому что у него лучшая кредитная история и, в отличие от папы, нет штрафных баллов за вождение. Страховка данного автомобиля обходится Рубену порядка $2000 в год. Автомобиль застрахован в компании Geico.

В целом, в Нью-Йорке страховка дороже, чем, например, в Калифорнии. Но при этом, водитель, проживающий в деревне на севере штата Нью-Йорк, будет платить меньше, чем житель Лос-Анджелеса или Сан-Франциско.

К примеру, 36-летняя Алиса Савельева из города Галловэй в штате Нью-Джерси, вместе с супругом владеют Mercedes Benz C230 2006 года и Toyota 4Runner 2016 года.

Каждый автомобиль имеет страховку, на момент оформления которой у водителей был стаж вождения 12 и 6 лет соответственно. За обе машины, застрахованные в компании Geiko, пара платит $981 за полгода.

Кроме того, на стоимость страховки могут повлиять даже результаты собственной финансовой деятельности страховой компании. Так, если она имела значительные потери в предыдущий год, то вынуждена просто так, без других на то причин, поднять цены на страховку, чтобы остаться на плаву.

В Нью-Йорке страховка дороже, чем, например, в Калифорнии. Фото: depositphotos.com

Разница в подходах

Вопрос автострахования в США усложняется в связи с тем, что в стране отсутствует общефедеральная система, регулирующая данную отрасль. Каждый штат самостоятельно занимается формированием требований, предъявляемых к страхованию автомобилей.

Впрочем, в этом плане все штаты можно разделить на 2 категории:

- Независимо от того, кто виноват, причинённый вам ущерб покрывает ваша страховка (no fault). Такой тип страхования распространён в 12 штатах — во Флориде, Нью-Йорке, Мичигане и других.

- Ответственность ложится на виновника аварии (по-английски это называется at fault). Так работают в 38 штатах, в том числе, в Калифорнии и Вашингтоне.

Автомобильную страховку можно купить лично или онлайн в страховой компании, у страхового агента или брокера (у последнего обязательно должна быть лицензия). Страховка оформляется сроком на 6 или 12 месяцев. Её можно оплачивать помесячно, а можно единой суммой, за что часто дают скидку. При годовом страховании цена гарантировано не поднимется, при 6-месячных полисах могут поднимать цену каждый полгода.

Часто страховые компании предлагают очень выгодные условия для новых клиентов. Впрочем, в хороших страховых компаниях есть также скидки, которые предлагаются постоянным клиентам при долгосрочном сотрудничестве.

Что нужно для страхования автомобиля

При оформлении страховки вас попросят предоставить следующие документы и данные:

- Американское водительское удостоверение (в случае его отсутствия — те права, которые есть). Если у вас отсутствуют местные водительские права, это не значит, что вас не смогут застраховать. Скорее всего, страховка будет чуть дороже, чем если бы вы были с местными правами. Главное — не забудьте сообщить об их получении вашему страховому брокеру;

- VIN (идентификационный номер транспортного средства);

- Марка, модель и год выпуска;

- Почтовый индекс того места, в котором ваше транспортное средство будет оставаться на ночь. У каждой страховой компании есть свой рейтинг безопасных районов. Соответственно, чем больше инцидентов случается там, где вы живёте, тем дороже вам будет обходиться ваша страховка.

Есть также ещё один пункт, обязательно указывающийся при страховании – предположительное количество миль, которые вы планируете проезжать в год. Эти данные предоставляются в виде письма в свободной форме. Некоторые страховые компании просят ежегодно предъявлять бумаги, отражающие реальное положение вещей. И если вдруг выяснится, что вы сильно занижаете данные, то с вас могут потребовать компенсацию за последние 3 года. Вообще, стоит иметь в виду, что любые махинации с автомобильной страховкой – это федеральное преступление и карается оно соответствующим образом.

В каждом штате свои правила страхования. Фото: depositphotos.com

Из чего состоит страховка

Полис страхования представляет собой набор разного рода покрытий. В сфере автострахования их множество. Рассмотрим некоторые их них.

Liability Coverage – обязательная гражданская ответственность. Самое важное покрытие, особенно для таких штатов, где вся ответственность ложится на виновника аварии.

Нужно иметь в виду, что если в случае аварии с серьезными повреждениями автомобилей страховка виновника ДТП не покроет все расходы, с него в суде будут требовать недостающую сумму. И в счет ее покрытия пойдут все банковские счета семьи, недвижимость, имеющаяся в собственности, акции, если есть, а также сумма в размере 25% от заработанных денег всеми членами семьи в ближайшие 10 лет.

Именно поэтому, страхуя автомобиль, стоит представить самое худшее и застраховать себя настолько, чтобы быть уверенным в том, что завтра у вас не отнимут всё.

Страховой брокер и адвокат Диана Моценят рассказывает невероятную историю о том, какие сюпризы могут ждать на дороге водителей.

“Семейная пара поехала в путешествие в штат Огайо. Ехали в “доме на колёсах”. В один из дней у них прокололось колесо, однако они заметили это только тогда, когда уже пошли искры от соприкосновения обода колеса и асфальта, — рассказывает она. — В итоге, от искры загорелось поле, расположенное рядом с трассой. Ущерб был оценён в $3 млн. $300 тысяч покрыла их страховка, а остальное они должны были заплатить из своего кармана”.

Medical Coverage / Personal Injury Protection (медицинское покрытие) – оно является обязательным в некоторых штатах, таких, как Нью-Йорк и Флорида, и совершенно необязательным, например, в Калифорнии.

Но тем, кто живёт в штатах, где это покрытие необязательно, стоит подумать о включении его в страховку, потому что эти средства выдаются мгновенно вне зависимости от того, кто виноват в инциденте. Более того, хороший страховой брокер непременно вам посоветует оформлять такое покрытие, потому что с его помощью вы будете защищены в случае получения травм. Пока идёт разбирательство, кто прав, кто виноват, вам нужно получить медицинскую помощь – и деньги на это вы можете взять из этого покрытия.

И вот ещё 2 вида покрытия, которые стоит включить в ваш страховой полис — они обеспечат защиту в случае, если вы столкнулись на дороге с человеком, у которого нет страховки или у которого она недостаточна.

Uninsured Motorist Bodily Injury/Underinsured Motorist Bodily Injury – это покрытие отвечает за причинённые телесные повреждения и моральный ущерб, а Uninsured Motorist Property Damage покрывает ущерб от повреждения транспортного средства.

Так как на стоимость полиса влияет много факторов, самое правильное решение в вопросе оформления страховки — найти профессионального брокера, который поможет подобрать именно такой полис, который нужен.

Для минимизации рисков стоит обращаться только к лицензированным страховым агентам или в крупные страховые компании. Не будьте падки на низкие цены страховки, так как зачастую они означают сиюминутную выгоду и возможный большой проигрыш в случае, если случится что-то неприятное на дороге.

www.forumdaily.com