Заявление на возврат НДФЛ при покупке квартиры

Актуально на: 14 февраля 2017 г.

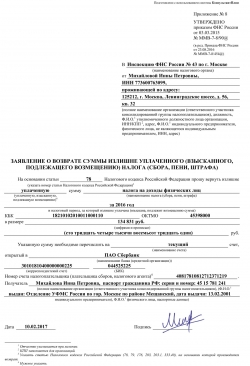

Образец заявления на возврат НДФЛ

Образец заявления на возврат НДФЛ

Мы рассказывали в отдельной консультации о перечне документов, представляемых в налоговую инспекцию при использовании имущественного налогового вычета. О заявлении на возмещение НДФЛ при покупке квартиры расскажем в нашем материале.

Когда нужно заявление

Если по данным составленной налоговой декларации по форме 3-НДФЛ налог подлежит возврату из бюджета, получить возмещение НДФЛ можно будет лишь при предъявлении в налоговую инспекцию заявления (п. 6 ст. 78 НК РФ).

Целесообразно подать это заявление одновременно с формой 3-НДФЛ. Тогда у налоговой инспекции будет 1 месяц после окончания камеральной проверки декларации, чтобы вернуть налог. Напомним, что камеральная проверка декларации длится 3 месяца с момента ее представления (п. 2 ст. 88 НК РФ).

Как можно подать заявление

Заявление на возврат НДФЛ может быть подано различными способами (п. 2 ст. 27, п. 3 ст. 29, п. 6 ст. 78 НК РФ):

- через личный кабинет налогоплательщика на сайте nalog.ru;

- по почте с описью вложения;

- через Интернет с усиленной квалифицированной электронной подписью;

- лично или через уполномоченного представителя на основании нотариально удостоверенной или приравненной к ней доверенности.

Подача заявления через личный кабинет налогоплательщика – наиболее удобна. От налогоплательщика потребуется только заполнить реквизиты счета, на который необходимо перечислить НДФЛ, и заявление сформируется автоматически.

Форма заявления на возврат

Возврат НДФЛ производится на основании заявления, заполненного в произвольной форме. Можно также воспользоваться формой «Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа)», утвержденной Приказом ФНС России от 03.03.2015 № ММВ-7-8/90@ .

Скачать заявление в удобном для заполнения формате rtf можно по ссылке.

Код ОКТМО, если налогоплательщик заполняет заявление самостоятельно, может не указываться.

glavkniga.ru

Бланки деклараций и заявлений

В данном разделе представлены бланки декларации 3-НДФЛ, шаблоны различных заявлений, которые предоставляются физическими лицами и индивидуальными предпринимателями в налоговую инспекцию.

Вы можете скачать бланк декларации 3-НДФЛ, шаблоны заявлений для налоговой инспекции по ссылкам ниже:

Консультация

и заполнение документов онлайн для жителей всех регионов России

Свяжитесь с нами:

Режим работы:

Пн — Пт: 9 — 20

Сб: 10 — 16

Вс: выходной

14.10.2017 Изменился порядок расчета пени в отношении организаций

Начиная с 01.10.2017 г. процентная ставка пени для организаций будет рассчитываться по новой формуле. Пени увеличены за просрочку сроком более 30 дней.

15.09.2017 Изменена форма заявления на получение патента

Утверждены форма заявления, формат его представления в электронной форме и порядок заполнения в соответствии Приказ ФНС России от 11.07.2017 г. № ММВ-7-3/544@ (зарегистрировано в Минюсте России 15.09.2017 г.)

01.08.2017 С 1 января 2018 года изменяется порядок обложения НДФЛ доходов в виде процентов по обращающимся облигациям российских организаций

Сейчас НДФЛ облагается вся сумма дохода, полученного по обращающимся облигациям. В новом порядке такие доходы будут облагаться налогом как банковские вклады.

28.12.2015 Утверждена форма отчета физических лиц о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации

30 декабря 2015 года вступает в силу форма отчета физических лиц о движении средств по зарубежным счетам согласно Постановлению Правительства РФ от 12.12.2015 N 1365 «О порядке представления физическими лицами — резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации».

14.02.2015 Вступила в силу новая форма декларации 3-НДФЛ за 2014 год!

С 14.02.2015 г. действует новая форма налоговой декларации 3-НДФЛ за 2014 год в соответствии с Приказом ФНС России от 24.12.2014 г. N ММВ-7-11/671@.

20.11.2014 Владельцам счетов/вкладов в зарубежных банках!

1 января 2015 года вступают в силу значительные изменения в Федеральный закон №173-ФЗ «О валютном регулировании и валютном контроле» от 10 декабря 2003 года в отношении контроля налоговых органов над зарубежными счетами физических лиц.

09.01.2014 Внесены изменения в форму справки 2-НДФЛ за 2013 г!

С 01.01.2014 г. действует новая форма справки 2-НДФЛ в соответствии с Приказом ФНС России от 14.11.2013 N ММВ-7-3/501@ «О внесении изменений в приказы ФНС России».

25.07.2013 Внесены изменения в ст. 220 НК РФ!

С 01 января 2014 г. те, кто не использовал свое право на имущественный налоговый вычет при покупке жилья в максимальном размере, смогут дополучить вычет по другому приобретенному объекту.

01.07.2013 Изменены формы заявлений о регистрации/прекращении деятельности ИП, внесения изменений в ЕГРИП

С 04 июля 2013 г. вступили в силу новые формы заявлений о регистрации ИП, прекращении деятельности ИП, внесения изменений в ЕГРИП.

01.05.2013 Напоминаем!

Декларации на налоговые вычеты можно подать в течение всего года!

09.01.2013 Изменение сроков уплаты транспортного налога, земельного налога и налога на имущество

Изменены сроки уплаты транспортного налога, земельного налога и налога на имущество физических лиц. Для г. Москвы сроки уплаты — 1 декабря, 1 декабря, 1 ноября года, следующего за отчетным периодом; для Московской области — 10 ноября, 1 ноября, 1 ноября соответственно.

Также введено новое единое налоговое уведомление на уплату транспортного и земельного налогов, и налога на имущество физических лиц.

08.01.2012 Изменен порядок предоставления имущественного вычета пенсионерам

С 1 января 2012 года пенсионерам, утратившим возможность использования имущественного налогового вычета в полном объеме, разрешено перенести неиспользованный остаток вычета на предшествующие налоговые периоды, но не более 3 лет.

Новости 1 — 12 из 12

Начало | Пред. | 1 | След. | Конец | Все

Обращаем внимание на то, что вся информация (включая цены) на этом интернет-сайте носит исключительно информационный характер и ни при каких условиях не является публичной офертой, определяемой положениями cтатьи 437 Гражданского кодекса РФ.

© 2008-2018 «Персональный налоговый консультант»

ndfl-nalog.ru

Заявление для подачи декларации 3-НДФЛ — бланк и образец

Отправить на почту

Заявление для подачи декларации 3-НДФЛ не является обязательным документом для отчета о доходах перед налоговой. Но если оно оформлено в виде сопроводительного письма с перечнем прилагаемых подтверждающих документов, то в любом случае окажется полезным как для налоговиков при проверке, так и для налогоплательщика в случае утери каких-либо бумаг.

Сопроводительное письмо к декларации 3-НДФЛ

Декларация 3-НДФЛ сама по себе является заявлением налогоплательщика.

ОБРАТИТЕ ВНИМАНИЕ! В 2018 году подается обновленная форма декларации 3-НДФЛ за 2017 год, утвержденная приказом ФНС от 25.10.2017 № ММВ-7-11/822@.

Подробности см. здесь

Налоговый кодекс не предусматривает дополнительных заявлений при подаче отчета. Но не возбраняется приложить к декларации сопроводительное письмо, которое оформляется в свободной форме. При этом рекомендуется указать:

- наименование инспекции, в которую подается отчет;

- данные заявителя (Ф. И. О., адрес, ИНН);

- период, за который подается декларация;

- реестр подтверждающих доходы или расходы документов;

- дату;

- подпись с расшифровкой.

- договор на оказание медуслуг (копия);

- контракт на обучение (копия);

- справка медучреждения для налоговиков о стоимости предоставленных услуг (оригинал);

- лицензия медучреждения или учебной организации (копия);

- свидетельство о рождении ребенка, если вычет заявляется по его обучению или лечению (копия);

- иные подтверждающие документы.

- лично или через представителя;

- почтовым отправлением с описью вложения (желательно с уведомлением о вручении);

- в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

- превысила 3 000 руб., налоговый орган обращается в суд с заявлением в течение шести месяцев со дня превышения задолженности 3 000 руб.;

- не превысила 3 000 руб., налоговый орган обращается в суд с заявлением в течение шести месяцев со дня истечения указанного трехлетнего срока.

Такое сопроводительное письмо можно составить при подаче отчета лично, через доверенное лицо или при отправке почтой. При сдаче отчета 3-НДФЛ лично или через представителя следует сделать 2 экземпляра письма и на одном из них получить штамп с отметкой о приеме налоговым органом.

При отправке отчета по почте сопроводительное письмо необходимо включить в почтовую опись, и на ней получить штамп об отправке.

О том, когда следует подать отчет о доходах за прошлый год, читайте в материале «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

А при сдаче декларации через интернет оформлять сопроводительное письмо необходимости нет. В электронном виде будут зафиксированы все прилагаемые документы.

Что приложить к заявлению для подачи 3-НДФЛ и где скачать его образец

В зависимости от целей подачи 3-НДФЛ перечень документов может отличаться. Если декларация подается для получения социального вычета, то приложения могут быть такими:

В ходе камеральной проверки налоговики вправе запрашивать дополнительные документы, которые следует сопровождать отдельной описью.

Как уже отмечалось выше, сопроводительное письмо оформляется в свободной форме. На нашем сайте вы можете увидеть примерный образец этого документа.

Заявление на возврат налога

Кроме сопроводительного письма к декларации, может оформляться и заявление на возврат налога в связи с правом на вычеты или в связи с излишне удержанным НДФЛ. Такое заявление оформляется после окончания камеральной проверки декларации. Закон не запрещает направить заявление и вместе с отчетом 3-НДФЛ, но есть вероятность, что налоговики попросят его переписать. Связано это в том числе с тем, что срок возврата по заявлению составляет один месяц, а срок для проведения камеральной проверки — 3 месяца. И заявление, датированное датой подачи декларации, налоговая не сможет удовлетворить вовремя.

Форма заявления утверждена приказом ФНС РФ «Об утверждении форм документов, используемых налоговыми органами при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, пеней, штрафов» от 14.02.2017 № ММВ-7-8/182@, который вступил в силу 31.03.2017. Несмотря на то, что нормами ст. 78 и гл. 23 НК РФ отказ в возврате суммы налога по причине неверной формы документа не предусмотрен, все же лучше подавать заявление по форме, утвержденной налоговиками.

Налоговое законодательство не предусматривает специальной формы заявления для подачи декларации 3-НДФЛ, но можно подготовить сопроводительное письмо с перечнем подтверждающих доходы или расходы документов. А если речь идет об отчете, где сообщается о переплате налога, то заявление на возврат НДФЛ желательно заполнять в соответствии с утвержденной ФНС формой.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Что делать, если в декларации 3-НДФЛ допущена ошибка?

Если вы сдали налоговую декларацию 3-НДФЛ и впоследствии обнаружили, что в ней не отражены некоторые сведения или имеются ошибки, которые приводят к изменению налогооблагаемой базы и, соответственно, влияют на исчисленный размер НДФЛ, значит, в налоговую декларацию нужно внести изменения и подать в налоговый орган уточненную налоговую декларацию (ст. 81 НК РФ). Чтобы подать уточненную налоговую декларацию, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Определите, приводят ли обнаруженные ошибки к занижению сумм налога, подлежащего уплате

Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ).

Если выявленная вами ошибка или недостоверные сведения не приводят к занижению суммы НДФЛ, подлежащей уплате, то вы вправе, но не обязаны внести в декларацию 3-НДФЛ необходимые изменения и представить уточненную декларацию (абз. 2 п. 1 ст. 81 НК РФ).

Это правило распространяется на всех налогоплательщиков, в том числе физических лиц, заявивших в декларации 3-НДФЛ тот или иной налоговый вычет.

Гражданин подал налоговую декларацию 3-НДФЛ за 2016 г. и заявил имущественный налоговый вычет по расходам на приобретение квартиры (право собственности на квартиру оформлено в 2016 г.). После подачи декларации обнаружилось, что не учтен доход, по которому был уплачен НДФЛ, в результате чего была занижена сумма имущественного вычета.

В этом случае гражданин вправе подать уточненную налоговую декларацию по НДФЛ и произвести перерасчет размера имущественного налогового вычета по расходам на приобретение квартиры.

Шаг 2. Заполните уточненную налоговую декларацию

В общем случае перерасчет налоговых обязательств производится в периоде совершения ошибки (п. 1 ст. 54 НК РФ). То есть если в 2016 г. вы обнаружили ошибку в декларации 3-НДФЛ, поданной за 2013 г., то для заполнения уточненной налоговой декларации необходимо использовать форму 3-НДФЛ, которая использовалась при представлении отчетности за 2013 г.

Если допущенные ошибки (искажения) привели к излишней уплате налога, то в этом случае перерасчет может производиться в периоде выявления ошибки (абз. 3 п. 1 ст. 54 НК РФ).

Если корректировать декларацию вы будете впервые, на титульном листе декларации поле «Номер корректировки» следует заполнить следующим образом: «1—«. Для вторичной уточненной декларации — «2—» и т.д. (пп. 2 п. 3.2 Порядка, утв. Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@).

В уточненной декларации необходимо отразить все данные без ошибок, поскольку смысл уточненной декларации в том, что налогоплательщик вносит изменения в исходную декларацию, а не сдает еще один дополнительный отчет за какой-то из прошлых периодов (п. 1 ст. 81 НК РФ).

Заполнить налоговую декларацию 3-НДФЛ можно от руки или на компьютере. При этом вы можете воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц» или специальной компьютерной программой «Декларация» на сайте ФНС России.

К декларации приложите документы, обосновывающие внесение соответствующих изменений/дополнений в декларацию, а также заявление на возврат НДФЛ/вычет НДФЛ (при необходимости). Кроме того, можно приложить к декларации пояснительную записку о том, по какой причине уточняется сумма НДФЛ/размер вычета по НДФЛ. Это позволит избежать лишних вопросов инспектора при камеральной проверке.

Что касается уже представленных ранее документов, то нужно учитывать следующее.

В ходе проведения проверки налоговые органы не вправе истребовать у проверяемого лица документы, ранее представленные им в ИФНС при проведении камеральных или выездных проверок. Указанное ограничение не распространяется на два случая (п. 5 ст. 93 НК РФ):

1) когда документы ранее представлялись в ИФНС в виде подлинников и впоследствии были возвращены проверяемому лицу;

2) когда документы, представленные в ИФНС, были утрачены налоговой инспекцией вследствие непреодолимой силы.

Таким образом, если вместе с первой декларацией вы представили все необходимые документы, то представлять их повторно вы уже не обязаны. Если подтверждающие документы были представлены в налоговый орган в виде копий, инспектор имеет право ознакомиться с оригиналами указанных документов (абз. 7 п. 2 ст. 93 НК РФ).

Шаг 3. Представьте уточненную налоговую декларацию и подтверждающие документы в налоговый орган

Уточненная налоговая декларация 3-НДФЛ подается в налоговый орган по месту жительства в одном экземпляре (п. 3 ст. 80, п. 1 ст. 83 НК РФ).

Представить налоговую декларацию можно (п. 4 ст. 80 НК РФ):

При подаче декларации лично или через представителя рекомендуем заполнить и подписать два экземпляра декларации: один останется в налоговом органе, а на втором инспектор сделает отметку о том, что декларация принята. Также желательно составить сопроводительное письмо в двух экземплярах с указанием всех переданных в налоговый орган документов.

Срок представления уточненной декларации законодательством не установлен, поэтому вы можете направить в налоговый орган уточненную декларацию в любое время после обнаружения ошибки (искажения). Ошибка будет считаться исправленной, только если вы подали уточняющую декларацию.

Шаг 4. Доплатите налог в бюджет

Если допущенные ошибки (искажения) привели к занижению НДФЛ, доплатите соответствующую сумму налога в бюджет.

В случае нарушения сроков уплаты налога налоговый орган направит вам требование об уплате налога (недоимки), пеней и штрафа (п. 1 ст. 45 НК РФ).

Если вы не исполните это требование вовремя, то налоговый орган может обратиться в суд с заявлением о взыскании задолженности за счет вашего имущества (п. 1 ст. 48 НК РФ).

Если в течение трех лет со дня истечения срока исполнения самого раннего требования налогового органа сумма вашей задолженности, включая задолженность по налогам, сборам, страховым взносам, пеням и штрафам (п. 2 ст. 48 НК РФ):

По заявлению налогового органа, поданному мировому судье по вашему месту жительства, возможно вынесение судебного приказа по данным требованиям, если они являются бесспорными (п. 3 ч. 3, ч. 3.1 ст. 1, ст. ст. 22, 17.1, 123.1, 123.2, п. 3 ч. 3 ст. 123.4 КАС РФ; ст. 4 Закона от 05.04.2016 N 103-ФЗ). При этом судебный приказ выносится без судебного разбирательства и вызова сторон (ч. 2 ст. 123.5 КАС РФ).

Однако если вы до вынесения судебного приказа или в течение 20 дней со дня направления вам копии вынесенного судебного приказа представите свои возражения относительно изложенных в нем требований, в принятии заявления о вынесении судебного приказа будет отказано, а уже вынесенный судебный приказ отменен. В таком случае последует уже судебное разбирательство после обращения налогового органа в суд с административным исковым заявлением (ч. 1, 2 ст. 123.7, ч. 3 ст. 123.5, ст. ст. 286, 289 КАС РФ; п. 49 Постановления Пленума Верховного Суда РФ от 27.09.2016 N 36).

Каковы особенности подачи декларации 3-НДФЛ по почте? >>>

Каковы сроки подачи декларации по форме 3-НДФЛ и уплаты налога? >>>

Как и в какой срок налоговый орган может взыскать задолженность по налогам? >>>

zakonius.ru

Бланки налоговых деклараций 3-НДФЛ и образцы заявлений

Заполнение заявлений по шаблону в целом не является сложной задачей. Каждый может с не справиться, за исключением некоторых ситуаций.

При заполнении заявления на налоговый вычет главное правильно указать сумму вычета (эта сумма не является суммой налога). Однако, в некоторых случаях при продаже имущества налоговый вычет заявлять не следует, т.к. это может быть не выгодно. Если по результатам налоговой декларации 3-НДФЛ возникает налогооблагаемая база, то лучше заказать консультацию специалиста. Цена ошибки может быть существенно дороже затрат на профессиональный совет. В отдельных случаях в заявлении на налоговый вычет можно отразить комментарий к ситуации для инспектора. В спорных и нестандартных ситуациях налогоплательщик может в заявлении описать свою позицию. Этого может быть достаточно, т.к. обычно налоговая инспекция не соглашается с заявленными суммами, если имеется какое-либо формальное противоречие. В таком случае свою позицию по спорному вопросу придется изложить в отзыве на акт камеральной проверки.

При заполнении заявления на возврат налога необходимо правильно указать реквизиты банковского счета (номер счета, наименование банка, БИК, корреспондентский счет. Обычно налоговые инспекции требуют наличие сберкнижки, но это не обязательно. Основное условие в том, что счет желательно иметь прямой. На корпоративные зарплатные карты перечисление бывает не прямым (сначала на счет банка, потом на счет карты).

Ошибки в заявлениях задерживают процесс возврата подоходного налога или могут привести к уплате лишнего налога.

www.3-ndfl.net