Как решать задачи по НДС в 2018 году

Предыдущая статья: НДС при УСН

Изменения будут касаться увеличения количества бланков, в которых необходимо будет правильно указать все операции по продажам и покупкам, осуществленных за налоговый период.

Содержание

Рассмотрим в статье, как решать задачи по НДС в 2018 году.

Что нужно знать ↑

Необходимо вести в электронном формате книги покупок и книги продаж, в которых отражается информация по счетам-фактурам.

Декларация теперь отражает всю информацию, поэтому налоговая инспекция будет проверять все основания, счет-фактуры, контрагентов.

Юридическим лицам и индивидуальным предпринимателям необходимо более тщательно подходить к выбору своих партнеров в сотрудничеству по договору продаж и оказания услуг.

С нового года будут действовать новые правила для сдачи отчетности по налогам и сборам налогоплательщиками.

Кроме того, у налоговиков стало больше функций и возможностей по доступу к информации и всем документам налогоплательщика.

Теперь налоговики могут беспрепятственно проникать в любые помещения предприятий, подвергающиеся проверке.

Кто платит

Перечень лиц, которые обладают статусом налогоплательщика НДС, установлен в пункте первом статьи 143 главы 21 НК РФ.

К их числу относятся физические (предприниматели) и юридические лица, а также те физические лица, которые обязаны уплатить налог при перемещении товаров, проходящих через таможенную границу России.

Следует учитывать, что налог НДС уплачивается только с определенной суммы дохода и поэтому налогоплательщиками становятся по определенным в законе основаниям и также освобождаются от уплаты налога.

Освобождение осуществляется на основании данных, предоставленных в налоговую инспекцию и уведомления (заявления) от субъекта освобождения.

Уплата налога происходит в двух формах: через поставщиков при оплате отгруженного товара и самостоятельно в бюджет государства, таким образом, налогоплательщик оплачивает по частям данный налог и самостоятельно его исчисляет.

В том случае, когда налогоплательщик работает по предоплате, то полученные им авансовые платежи подлежат налогообложению.

Когда будет происходить доначисление средств на расчетный счет за отгруженный товар, то НДС будет начисляться, но сразу же гаситься уже уплаченным ранее налогом с аванса.

Оплата НДС при ввозе товара (импорт) происходит сразу при пересечении таможенной границы.

Налогоплательщик уплачивает НДС в момент таможенного оформления ввозимого товара (таможенная декларация), иначе товар не будет выдан. При ввозе товара суммируются все платежи, стоимость госпошлины, налог.

Оплата НДС при вывозе товара (экспорт) будет происходить в обратном направлении, т.к. ее удержат с покупателя. НДС будет возмещено российскому налогоплательщику государством, которое удержало НДС с зарубежного покупателя.

Объекты налогообложения

В 146 статье Налогового кодекса установлено, что относится к объектам налогообложения.

Такими объектами являются следующие операции:

- Когда реализуются товары, работы или услуги, в число которых могут входить предметы залога, отступного, имущественные права.

- При передаче на территории России товаров, (услуг, работ) для собственных нужд.

- Строительно-монтажные работы, которые выполнены для себя.

- При ввозе товаров на территорию России.

Уплата налога под названием НДС является обязанностью каждого продавца при реализации им своих продуктов деятельности. В качестве таких продуктов могут быть товары, услуги или работы.

Таким образом, налогоплательщик должен закладывать в свою цену товара сразу НДС, для того чтобы его можно было уплатить в доход государства сразу после реализации товаров.

Все об НДС для ИП, читайте здесь.

Для налогоплательщиков важно понимать, что данный вид налога должен уплачиваться в любом случае, даже если сделка не принесла никакой прибыли. Если НДС заложен, то его необходимо уплатить при каждой реализации товара.

Некоторые сделки оформляются по нескольку раз и касаются одного и того же предмета и каждый раз должно учитываться НДС, для того чтобы уплатить его в доход государства.

Добавленной стоимостью облагается все, что реализуется на рынке, т.к. предполагается, что каждый продавец обязательно должен извлекать свою прибыль и с этой прибыли уплачивается налог под названием НДС.

Какая формула используется

Статьей 164 Налогового кодекса устанавливаются ставки по налогу, которые условно разделены на три группы: 0%,10% и 18% от стоимости товаров, услуг и работ.

Расчет НДС должен производиться в следующем порядке:

Сумма умножается на ставку (0%, 10 или 18%) и получившаяся сумма делится на 100, также для легкости можно сумму умножить на 0,18, например.

Расчет суммы с учетом НДС производится следующим образом:

Сумма плюс сумма, умноженная на ставку налога и разделенная на 100 или сумма умноженная на (один + ставка налога/100) получаем сумма умноженная на 1,18 (при ставке 18%).

Расчет суммы без налога НДС производится следующим образом:

Если известная стоимость с НДС и надо вычислить сумму без НДС, то необходимо сумму без налога прибавить к налогу умноженному на сумму или сумма умножена на (1+налог), тогда сумма будет равна сумма с НДС разделенная на 1+налоги равная сумме с НДС поделенной на (1+0,18) и равна сумма с НДС поделенная на 1,18. (это когда ставка 18%).

Расчет суммы с выделением НДС из общей суммы:

Сумма НДС равна сумме с НДС минус Сумма с НДС разделенная на 1,18 и это равно Сума НДС умноженная на (один минус 1/1,18).

Задачи по НДС (примеры с решением) ↑

По налогообложению

Как решать задачи по НДС: Предприятие №1 изготовило 10 тонн зерна и его стоимость составляет 1000 рублей за тонну. Общая сумма составит 10000 рублей.

В данную суму будут входить и прибыль и расходы предприятия произведенные им на посев и сбор урожая. Когда придет время продать зерно, то предприятие прибавит к этой стоимости 18% и получит при продаже с покупателя эти 18%.

После этого предприятие, осуществившее продажу зерна, обязано будет уплатить государству НДС в размере 18%, которые получило от покупателя.

Ситуация с уплатой НДС при покупке и одного и продаже другому: предприятие №2 купило зерно у другого предприятия № 1 за 11800 (в том числе НДС 18%).

Предприятием № 2 переработано зерно за 10000 и потрачены силы и средства стоимость которых составляет еще 10000, поэтому общая сумма 20000.

После этого переработанное зерно стоимостью 20000 рублей продается еще одному предприятию № 3 с и прибавляется также сумма НДС 18% и получается конечная стоимость продукта:

23600 (3600 – это 18% НДС).

НДС уплачивает предприятие № 2, которое купило зерно у предприятия №1.

По бухгалтерскому учету

Задачи по НДС с решением с доходами и расходами:

В мае ООО №1 купило у ООО № 2 продукцию на общую сумму 49 000 руб. (в том числе НДС — 8820 руб.). ООО №1 купленную продукцию полностью оприходовало на свой склад.

ООО № 1 выдало при этом ООО № 2 счет-фактуру. НДС в накладной выделена отдельно.

ООО № 2 этот вид продукции приобретал для переработки и производства новой продукции, которая также будет облагаться НДС. ООО № 2 может принимать к вычету во втором квартале НДС в сумме 8820.

При этом бухгалтер ООО № 2 осуществит следующие бухгалтерские проводки:

buhonline24.ru

Материалы для студентов экономичес.

Задача 1 по налогообложению.

Оптовая цена 138000 р. Ставка акциза – 5%.. Определить сумму акциза и отпускную цену с учётом акциза.

Ставка акциза = Цопт*Ставка/(100-ставка)

Ставка акциза = 138000*5/95=7263,16 р.

Цотп=Цопт+ставка акциза = 138000+7263,16=145263,16 р.

Ил Цотп = Цопт*100/(100-ставка) = 145263,16 р.

Задача 2 по налогообложению.

Рассчитать сумму акциза для хозяйствующего субъекта, осуществляющего переработку (доработку) подакцизного товара, приобретённого с акцизом от предприятия изготовителя. Даны: затраты хозяйствующего субъекта по улучшению качества продукции (без НДС) 200 т.р., прибыль – 120 тыс.р., ставка акциза – 20%.

Определить стоимость работ по улучшению качества, стоимость работ с акцизом, включаемый в отпускную цену, ставка акциза, уплачиваемая в бюджет.

Цопт=200+120 = 320 т.р.

Ставка акциза = 320*20/(100-20) = 80 т.р.

Цотп = 320+80 = 400 т.р.

Задача 3 по налогообложению.

Ювелирная мастерская выпускает украшения, стоимость материала – 100 т.р., в том числе НДС по счёту, оплаченного поставщику. Торговая надбавка – 25%, в том числе НДС. Стоимость работ, взимаемый за заказчика без НДС – 10 т.р. Определить стоимость изделия и налоговые платежи, вносимые мастерской в бюджет. Ставка акциза – 5%.

НДС в стоимости материалов = 100000*0,1667 = 16670 р.

НДС в торговой надбавке = 25000*0,1667 = 4167, 5 р.

Сумма = 16670+4167,5 = 20837, 5 р.

Стоимость работ с учётом НДС = 10000+10000*0,2 = 120000 р.

Цопт = 100000 – 16670+10000 = 93330 р.

Ставка акциза = 93330*5/(100-5) = 4912,11 р.

НДС со стоимости изделия = (93330+4912,11) *0,2 = 19648,42 р.

Акциз + НДС в бюджет = 4912,11+(19648,42 +2000+4167,5 – 16670) = 14058,01 р.

Цотп = 93330+14058,01= 107388,01 р.

Цизд = 100000+25000+12000+4912,11+ 19648,42 = 161560,53 р

Налог на имущество

(120/2+140/2)/4*0,02 = У1 – налог за 1 квартал

(120/2+140+150/2)/4*0,02 =У2 – налог за первое полугодие

У2-У1 — доплата после 2 квартала

(120/2+140+150+130/2)/4*0,02 = У3 — начислено за 3 квартала

ecstudent.ru

Практические задачи по экономике

Учебные пособия и сборники задач для студентов колледжей по темам: «Налоги и налогообложение», «Бухгалтерский учет», «Финансовый менеджмент» и др.

Главное меню

2. Налог на добавленную стоимость (НДС)

09.07.2013

НДС ? это федеральный косвенный налог, фактически оплачиваемый потребителем (гл. 21 НК РФ). Представляет собой форму изъятия в бюджет части прироста стоимости, которая создается на всех стадиях производства и реализации — от сырья до предметов потребления.

Идея создания конструкции рассматриваемого налога принадлежит французскому экономисту М. Лоре, описавшего в 1954 г. схему его действия и доказавшему способность НДС эффективно собирать налоги и противодействовать уклонению от их уплаты.

Налогоплательщики (ст. 143 НК РФ).

Постановка на учет в качестве налогоплательщика (ст. 144 НК РФ).

Организации и индивидуальные предприниматели могут быть освобождены от исполнения обязанности налогоплательщика, если в течение трех предшествовавших последовательных календарных месяцев их налоговая база не превысила в совокупности 2 млн. руб. (ст. 145 НК РФ). Освобождение от исполнения обязанностей налогоплательщика производится на последующие 12 месяцев.

В случае, если в течение льготного периода выручка от реализации товаров (работ, услуг) превысит лимит, то, начиная с 1-го числа месяца, в котором было это превышение, и до окончания периода освобождения налогоплательщики утрачивают право на освобождение и уплачивают налог на общих основаниях.

Пример 2.1.

Примем следующие условные объемы реализации по месяцам (в тыс. руб.):

Январь — 400, Февраль — 600, Март — 900, Апрель — 800, Май — 600, Июнь — 500.

Таким образом, если рассчитать сумму от реализации за первые 3 месяца, то она составит:

400 + 600 + 900 = 1 900 тыс. руб. (менее 2 млн. руб.).

Если же произведем расчет с 1 марта по 31 мая, то сумма реализации составит:

900 + 800 + 600 = 2 300 тыс. руб. (более 2 млн. руб.).

Следовательно, начиная с апреля месяца, организации следует начислять налог, восстановив ранее не начисленные суммы (за апрель) и уплатить в бюджет пени.

Организации также лишаются права на льготы по НДС, если в течение трех предшествующих последовательных календарных месяцев осуществлялась реализация подакцизных товаров и (или) подакцизного минерального сырья.

Под добавленной стоимостью, согласно трудовой теории стоимости, следует понимать затраты живого труда при изготовлении продукции (выполнении работ, оказании услуг) непосредственно на данном предприятии:

ДС = TRд ? МЦ

где:

ДС — добавленная на предприятии стоимость (часть стоимость товара), руб.;

TRд — полная стоимость товара (доход, т.е. сумма себестоимости и прибыли), руб.;

МЦ — затраты предприятия на использованные при производстве работ материальные ценности (материалы, амортизационные отчисления и т.д.), руб.

Предприятие, реализуя свою продукцию, получает от её потребителей определённую денежную сумму:

TRв = TRд + НДС = (ТС + G) + НДС

где:

TRв – выручка от реализации продукции (работ, услуг), руб.;

ТС — общие издержки предприятия (себестоимость), руб.;

G — прибыль предприятия, руб.

В практике расчётов НДС добавленная стоимость, как оценочный показатель работы предприятия, не определяется.

Налог исчисляется на всю сумму стоимости реализуемого товара. Часть оплаченного потребителями продукции НДС остаётся у предприятия-производителя.

НДС, входящий в сумму выручки за реализованную продукцию (выполненные работы, оказанные услуги), корректируется (уменьшается) на суммы НДС, которые предприятие заплатило поставщикам материальных ценностей, израсходованных в процессе производства.

Налоговый период по НДС равен кварталу. Ставки налога на добавленную стоимость по товарам (работам, услугам), не освобождённым от уплаты налога, устанавливаются в предусмотренных НК РФ размерах (ст. 164 НК).

В качестве налогооблагаемой базы принимается стоимость реализуемых товаров (работ, ус-луг), исчисленная исходя из сложившихся цен и тарифов, без включения в них НДС (при исчислении налогооблагаемой базы по товарам, с которых взимаются акцизы, в нее включается сумма акциза).

Сумма налога определяется как процентная доля налоговой базы:

Если организация осуществляла в течение налогового периода операции, облагаемые налогом по разным ставкам, то налог определяется как сумма налогов, исчисленных по разным ставкам.

Сумма НДС может определяться также расчетным способом по формуле:

Плательщики НДС при совершении операций по реализации товаров (работ, услуг) как облагаемых НДС, так и не облагаемых НДС, составляют счета-фактуры и ведут журналы учёта счетов-фактур, книгу продаж и книгу покупок по установленным формам.

Моментом определения налоговой базы по НДС при реализации (передаче) товаров (работ, услуг) является наиболее ранняя из следующих дат (ст. 167 НК РФ):

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав (метод начисления);

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав (кассовый метод).

Декларацию по НДС следует составлять на основе книги покупок, книги продаж и данных бухгалтерского учета.

Покупая товары и услуги предприятие, образно говоря, покупает вместе с ними заявку в налоговое ведомство (оформленное в виде счета-фактуры), по которой уменьшает собственную задолженность перед бюджетом по НДС (отсюда вытекает высокая требовательность к оформлению счетов-фактур, т.к. этот документ условно можно считать ценной бумагой, по которой предприятие вправе получить обратно сумму НДС, уплаченную при покупке необходимых для производства материальных ценностей).

Для преодоления кризиса ликвидности начиная с 4-го квартала 2008 г. суммы НДС, исчисленные налогоплательщиками по операциям по реализации товаров (работ, услуг), признаваемым объектом налогообложения этим налогом, уплачиваются а бюджет равными долями не позднее 20-го числа каждого из 3-х месяцев, следующих за истекшим кварталом, т.е. фактическая уплата НДС производится не единовременно не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, а ежемесячно в размере 1/3 в течение трех последующих месяцев.

Такой подход представляет собой своеобразную беспроцентную рассрочку по уплате сумм НДС в бюджет соответственно на 1 и 2 месяца на 1/3 общей суммы налога, исчисленной по итогам квартала.

Пример 2.2.

ИФНС был установлен факт излишне взысканного налога в сумме 15 000 руб.

В какие сроки налоговый орган обязан сообщить об этом налогоплательщику?

Как осуществляется возврат излишне взысканного налога?

Решение:

Согласно п. 4 ст. 79 НК РФ налоговый орган обязан в течение 10 дней со дня установления факта излишнего взыскания налога сообщить об этом налогоплательщику.

Согласно п. 5 ст. 79 НК РФ возврат суммы излишне взысканного налога и начисленные на эту сумму % должен быть осуществлен в течение 1 месяца со дня получения заявления налогоплательщика о возврате суммы излишне взысканного налога.

Пример 2.3.

Налогоплательщик должен был уплатить налог в сумме 100 000 руб. по сроку 20 августа т.г. Фактически уплата была произведена 24 сентября т.г.

Определить сумму пени, которую нужно уплатить налогоплательщику.

Ставка рефинансирования ЦБ РФ – 8,25%.

Решение:

100 000 руб. х (0,0825/300) х 35 дней = 962,5 руб.

Пример 2.4.

Налоговый орган 15 августа т.г. установил факт излишнего взыскания налога в сумме 30 000 руб. с налогоплательщика организации «А».

Сумма излишне взысканного налога и начисленные % были возвращены организации «А» 20 сентября. Ставка рефинансирования ЦБ РФ – 8,25% годовых.

Рассчитать сумму %, начисленную на сумму излишне взысканного налога.

Решение:

Согласно п. 5, ст. 79 НК РФ проценты на 30 000 руб. начисляются со дня, следующего за днем взыскания, по день фактического возврата. Процентная ставка принимается равной действовавшей в эти дни ставке рефинансирования ЦБ РФ

30 000 руб. х (0,0825/300) х 36 дней = 297 руб.

Пример 2.5.

Предприятие реализовало 400 единиц продукции:

1) торговой фирме № 1 (80%) на сумму 576 тыс. руб. (без НДС);

2) торговой фирме № 2 (10%) на сумму 80 тыс. руб. (без НДС);

3) собственному филиалу (10%) на 56 тыс. руб.

Рыночная цена (без НДС) — 2 тыс. руб. Правомерен ли пересчет налогов ИФНС?

Решение:

Цена реализации:

1) ТФ № 1: 576 000 / 320 изд. (80%) = 1 800 руб.

2) ТФ № 2: 80 000 / 40 изд. (10%) = 2 000 руб.

3) филиалу: 56 000 / 40 изд. (10%) = 1 400 руб.

Отклонение от рыночной цены по филиалу = [(2 000 — 1 400) / 2 000] х 100 = 30% (>20%).

Пересчет правомерен.

Пример 2.6.

Выручка фирмы от реализации продукции составила 236 тыс. руб.

На изготовление продукции были использованы материалы на 70 тыс. руб.

Определить НДС, подлежащий уплате в бюджет. Сделать записи на счетах БУ.

Решение:

НДС полученный: (236 / 1,18) х 0,18 = 36 тыс. руб. (Д62 – К90) (Д90 – К68.1)

Зачтенный НДС = 70 х 0,18 = 12,6 тыс. руб. (Д68.1 — К19.3)

НДС к оплате: 36 — 12,6 = 23,4 тыс. руб. (Д 68.1 — К 51)

Пример 2.7.

Квартальная выручка фирмы от реализации продукции составила 472 тыс. руб.

Материальные затраты по изготовлению продукции равны 150 тыс. руб.

Определить и отразить в бухгалтерском учете начисление, зачет и оплату в бюджет НДС.

Решение:

НДС начисленный — (472 / 1,18) х 0,18 = 72 тыс. руб. (Д 90 — К 68.1);

НДС зачтенный — 150 х 0,18 = 27 тыс. руб. (Д 68.1 — К 19.3);

НДС к оплате — 72 — 27 = 45 тыс. руб. (Д 68.1 — К 51).

Пример 2.8.

Определить сумму НДС, подлежащую взносу в бюджет. Сделать записи в БУ.

Исходные данные:

1) реализовано 400 изделий по цене 295 руб. (с НДС),

2) общие затраты на производство 400 изделий — 80 тыс. руб.,

3) затраты на оплату труда — 16 тыс. руб.,

4) амортизационные отчисления — 5 тыс. руб.,

5) прочие затраты — 14 тыс. руб.

Решение:

1) НДС полученный = [(400 х 295) / 1,18] х 0,18 = 18 тыс. руб., (Д62 – К90) (Д90 – К68.1)

2) материальные затраты = 80 — (16 + 5 + 14) = 45 тыс. руб., (Д20 – К10)

3) НДС зачтенный = 45 х 0,18 = 8,1 тыс. руб., (Д68.1 – К19.3)

4) НДС к оплате = 18 — 8,1 = 9,9 тыс. руб. (Д 68.1 — К 51)

Пример 2.9.

Рассчитать сумму НДС, вносимую в бюджет по следующим исходным данным:

1) оптовая цена предприятия (отпускная = оптовая + НДС) — 50 руб.,

2) постоянные издержки (FC) — 50 тыс. руб.,

3) переменные издержки (VC) — 120 тыс. руб.,

4) материальные затраты — 40 % от ТС (FC + VC),

5) объем реализации — 4000 изд.

Решение:

1) Доход = 50 х 4000 = 200 тыс. руб.,

2) общие издержки (ТС) = 50 + 120 = 170 тыс. руб.,

3) материальные затраты = 0,4 х 170 = 68 тыс. руб.,

4) НДС полученный = 200 х 0,18 = 36 тыс. руб., (Д62 – К90) (Д90 – К68.1)

5) НДС зачтенный = 68 х 0,18 = 12,24 тыс. руб. (Д68.1 – К19.3)

6) НДС к оплате = 36 — 12,24 = 23,76 тыс. руб. (Д 68.1 — К 51)

Пример 2.10.

В декабре 2010 г. организация продала микроавтобус за 290 тыс. руб.

Сумма начисленной амортизации — 120 тыс. руб.

Микроавтобус был приобретен в 2006 г. за 350 тыс. руб.

Определить сумму НДС, подлежащую уплате в бюджет.

Решение:

1) Остаточная стоимость = 350 — 120 = 230 тыс. руб.

2) ДС по этому варианту сделки (с НДС) = 290 — 230 = 60 тыс. руб.

3) НДС к уплате в бюджет = (60 / 1,18) х 0,18 = 9, 153 тыс. руб. (Д 68.1 — К 51)

Пример 2.11.

Организация в налоговом периоде:

— реализовала продукции на 1 062 тыс. руб. (с НДС);

— реализовала взаимозависимой организации 140 изделий по цене 472 руб. (с НДС) при рыночной цене 520 руб. (без НДС);

— построила хозяйственным способом складское помещение (стоимость строительно-монтажных работ составила 236 тыс. руб. с НДС).

Для изготовления продукции были закуплены и отпущены в производство материалы на сумму 700 тыс. руб. (оплачено 590 тыс. руб. с НДС).

Определить сумму НДС, подлежащую уплате в бюджет.

Решение:

Сумма налога, подлежащая уплате в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованную продукцию, и суммой налоговых вычетов

(п.1 ст. 173 НК РФ).

При ставке НДС 18% (по состоянию на 01.01.13 г.):

1. НДС по реализации продукции: (1 062 : 1,18) ? 0,18 = 162 тыс. руб.

2. НДС по реализации взаимозависимой организации:

[(140 ? 472) : 1,18] ? 0,18 = 10,08 тыс. руб.

3. НДС по строительству складского помещения: (236 : 1,18) ? 0,18 = 36 тыс. руб.

НДС, всего (кредит сч.68.1) = 162 + 36 + 10,08 = 208,08 тыс. руб.

Сумма налоговых вычетов (ст. 171 НК РФ) равна (590 : 1,18) ? 0,18 = 90 тыс. руб.

НДС, подлежащий уплате в бюджет, равен 208,08 – 90 = 118,08 тыс. руб.

Согласно ст. 40 НК РФ по сделкам с взаимозависимыми организациями не может отклоняться в сторону понижения более чем на 20% от рыночной цены идентичных товаров.

Исходя из условия задачи, цена реализации одной единицы изделия взаимозависимой организации отклоняется от рыночной цены на 23,08% (>20%): [520 – (472 : 1,18)] : 520 = 0,2308.

Сумма доначисленного налоговым органом НДС: [(520 – 400) ? 140] ? 0,18 = 3 024 руб.

Свежие записи

Новости сайта

На сайт добавлены методические разработки и учебные пособия по темам:

— ОТКРЫТЫЙ УРОК по учебной дисциплине «Бухгалтерский учет и налогообложение»

— ПРЕЗЕНТАЦИИ:

— МЕТОДИЧЕСКИЕ УКАЗАНИЯ по выполнению КУРСОВОЙ РАБОТЫ на тему «Определение экономической эффективности реконструкции очистных сооружений» (на примере условного предприятия) специальность 280711 «Рациональное использование природохозяйственных комплексов» МДК 04.02 «Экономика природопользования»

— МЕТОДИЧЕСКИЕ УКАЗАНИЯ по выполнению КУРСОВОЙ РАБОТЫ на тему «Бизнес-план инвестиционного проекта» (на примере условного предприятия) специальность 200105 «Авиационные приборы и комплексы» учебная дисциплина «Экономика организации»

— Исправлен и дополнен раздел 2 «Экономики организации» часть 1.

— МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ по изучению дисциплины «БУХГАЛТЕРСКИЙ УЧЕТ И НАЛОГООБЛОЖЕНИЕ» (часть 1 «Бухгалтерский учет»)

— МЕТОДИЧЕСКОЕ ПОСОБИЕ по учебной дисциплине «УПРАВЛЕНИЕ ПЕРСОНАЛОМ» для подготовки к зачету (экзамену). (автор — И.В.ТОМАШОНОК)

zadachi-po-ekonomike.ru

Решение задач по налогам и налогообложению и ответы на тест [15.10.16]

Вид работы: Задача

Тема: Решение задач по налогам и налогообложению и ответы на тест

Дисциплина: Налоги и налогообложение

Скачивание: Бесплатно

Дата размещения: 15.10.16 в 11:28

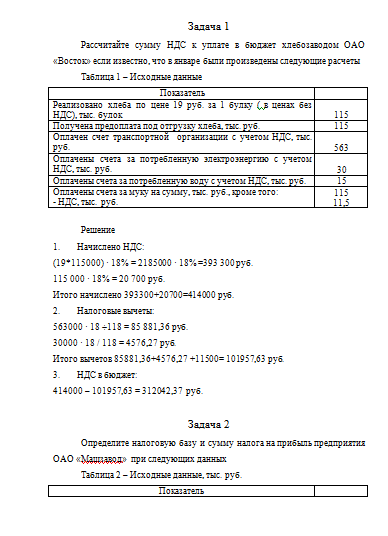

Рассчитайте сумму НДС к уплате в бюджет хлебозаводом ОАО «Восток» если известно, что в январе были произведены следующие расчеты

Таблица 1 – Исходные данные

Реализовано хлеба по цене 19 руб. за 1 булку ( в ценах без НДС), тыс. булок

Получена предоплата под отгрузку хлеба, тыс. руб.

Оплачен счет транспортной организации с учетом НДС, тыс. руб.

Оплачены счета за потребленную электроэнергию с учетом НДС, тыс. руб.

Оплачены счета за потребленную воду с учетом НДС, тыс. руб.

Оплачены счета за муку на сумму, тыс. руб., кроме того:

(19*115000) · 18% = 2185000 · 18% =393 300 руб.

115 000 · 18% = 20 700 руб.

Итого начислено 393300+20700=414000 руб.

563000 · 18 ÷118 = 85 881,36 руб.

30000 · 18 / 118 = 4576,27 руб.

Итого вычетов 85881,36+4576,27 +11500= 101957,63 руб.

414000 – 101957,63 = 312042,37 руб.

Определите налоговую базу и сумму налога на прибыль предприятия ОАО «Машзавод» при следующих данных

Таблица 2 – Исходные данные, тыс. руб.

Доходы от реализации продукции

Расходы на изготовление продукции, кроме того:

-расходы на ликвидацию при выводе из эксплуатации основных средств

-затраты на содержание законсервированных производственных мощностей

-расходы на услуги банков

-расходы ЖКХ сверх нормы

Расходы составляют: 15500+25+18+10+31+5 = 15 592 тыс. руб.

Налогооблагаемая прибыль: 17000-15592=1408 тыс. руб.

Сумма налога на прибыль: 1408 · 20% = 281,6 тыс. руб., в т.ч для перечисления в федеральный бюджет – 1408 · 2% = 28,16 тыс. руб., в местные бюджеты – 1408 · 18% = 253,44 тыс. руб.

Гражданин Иванов П.И.имеет троих детей: двух школьников, одного студента очной формы обучения в возрасте 22 лет. С 1 марта текущего года оформил инвалидность второй группы. Рассчитайте налог на доходы физических лиц за период с 1 января по 1 апреля текущего года при данных, приведенных в таблице 3.

Таблица 3 – Исходные данные, руб.

Доходы по месяцам

Общая сумма налогового вычета на детей составила

1400*2+3000 =5800 рублей в месяц.

НДФЛ январь = (10 000– 5 800) · 13% = 546 руб.

НДФЛ февраль = (10 000– 5 800) · 13% = 546 руб.

НДФЛ март = (10 500– 5 800) · 13% = 611 руб.

НДФЛ апрель = (9 000 – 5 800 -500) · 13% = 351 руб.

НДФЛ за период с января по апрель текущего года

546 + 546 + 611 + 351 = 2054 руб.

1400*2+3000 =5800 руб.

По данным таблицы 4 рассчитайте сумму авансового платежа по налогу на имущество организации за 1 квартал текущего года. Ставку налога на имущество принимается в размере 2,2%.

Таблица 4 – Исходные данные, млн.руб.

Остатки по данным бухгалтерского учета по счетам

При определении налоговой базы имущество учитывается по его остаточной стоимости, которая составляет разницу между первоначальной стоимостью и суммой начисленной амортизации.

на 01.01. 27-7= 20 млн.руб.

на 01.02. 27-7,2= 19,8 млн.руб.

на 01.03. 27-7,5= 19,5 млн.руб.

на 01.04. 27-7,8= 19,2 млн.руб.

Средняя стоимость имущества в целях расчета налога на имущество составит:

(20+19,8+19,5+1 9,2)÷4 = 19,625 млн. руб.

Сумма налога, подлежащая уплате в 1 квартале, составит:

19 625 000 · 2,2% = 431 750 руб.

Рабочий ОАО «РЖД» получил 20 марта 2012г. в организации по месту работы ссуду сроком на 2 месяца из расчета 5% годовых. Условиями договора предусмотрено, что уплата процентов и возврат ссуды производится одновременно не позднее 20 мая 2012г. Работник внес ссуду и уплатил проценты в срок. Рассчитайте по данным таблицы 5 сумму НДФЛ в материальной выгоде работника, если известно, что ставка рефинансирования на момент пользования ссудой равнялась 8%.

Таблица 5 – Исходные данные, тыс. руб.

Решение

75 000 руб. ÷365 дн. · 62 дн. ((2/3·8% -5%)÷100)= 42,47 руб.

НДФЛ с материальной выгоды:

42,47 руб. · 35% = 15 руб.

Тестовые задания

-

Налоговая система – это:

а) совокупность принципов и способов взимания налогов;

б) совокупность форм и методов взимания налогов;

в) совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения;

г) права и ответственность участников налоговых отношений;

-

Какой налог является федеральным?

а) налог на имущество организаций;

б) земельный налог;

в) налог на прибыль организаций. (К федеральным налогам и сборам: Налог на добавленную стоимость; Налог на прибыль; Акцизы; Налог на доходы физических лиц; Налог на добычу полезных ископаемых; Водный налог; Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; Государственная пошлина.

-

Какой налог является региональным?

а) налог на доходы физических лиц;

в) транспортный налог; (К региональным налогам относятся: налог на имущество организаций; налог на игорный бизнес; транспортный налог.)

а) налог на добычу полезных ископаемых;

б) налог на добавленную стоимость;

в) налог на имущество физических лиц; (К местным налогам относятся: земельный налог; налог на имущество физических лиц; налог на рекламу; налог на наследование или дарение; местные лицензионные сборы.)

г) плата за пользование лесным фондом.

-

Какой налог относится к специальным налоговым режимам?

а) таможенные платежи;

б) сборы за пользование объектами животного мира;

в) единый налог на вмененный доход для отдельных видов деятельности; (Специальный налоговый режим — особый порядок исчисления и уплаты налогов и сборов в течение определённого периода времени, применяемый в случаях и в порядке, установленных Налоговым кодексом и принимаемыми в соответствии с иными федеральными законами. Специальные налоговые режимы: система налогообложения для сельскохозяйственных товаропроизводителей, упрощённая система налогообложения, единый налог на вменённый доход, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.)

-

Какой налог не учитывает личность и доходность субъекта?

а) налог на прибыль (прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.). Прибыль для целей данного налога, как правило, определяется как доход от деятельности компании минус сумма установленных вычетов и скидок.);

б) налог на доходы физических лиц;

в) транспортный налог;

г) налог на имущество физических лиц.

-

Кто не является участником налоговых отношений?

а) Министерство финансов и финансовые органы;

б) Федеральная таможенная служба и ее подразделения;

в) Президент РФ – как орган власти; (Участниками налоговых отношений являются: организации и физические лица, признаваемые Налоговым кодексом налогоплательщиками; организации и физические лица, признаваемые Налоговым кодексом налоговыми агентами; Министерство по налогам и сборам и его подразделения; Министерство финансов Российской Федерации, министерства финансов республик, финансовые управления территориальных образований; Государственный таможенный комитет и его подразделения; государственные органы исполнительной власти и исполнительные органы местного самоуправления; органы государственных внебюджетных фондов; Федеральная служба налоговой полиции.)

г) Государственные исполнительные органы власти по взиманию налогов и контролю за их уплатой.

- Какой орган власти уполномочен принимать решение по изменению сроков уплаты федеральных налогов и сборов?

б) Исполнительные органы государственных внебюджетных фондов;

в) Федеральные органы исполнительной власти, уполномоченные по контролю и надзору в области налогов и сборов; (в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 26.11.2008 N 224-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.07.2010 N 229-ФЗ)

г) Государственная дума.

в) пеню; (При уплате налога и сбора с нарушением срока уплаты налогоплательщик уплачивает пени в порядке и на условиях, предусмотренных НК РФ. Кроме того, в подобных случаях к нему при определенных обстоятельствах могут быть применены меры ответственности за налоговые правонарушения.)

г) разовую доплату.

а) налоговый кредит;

б) налоговая льгота;

в) отсрочка;

г) инвестиционный налоговый кредит.

-

Лицо, уполномоченное взимать сумму налога у налогоплательщика:

а) Министерство финансов РФ;

в) налоговый агент;( налоговые агенты — лица, на которые в соответствии с Налоговым кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению (частные нотариусы, частные охранники, частные детективы и др.) в соответствующий бюджет (внебюджетный фонд) налогов);

Внимание! На время летних каникул проводятся технические работы — скачивание работ недоступно. Приносим извинения за доставленные неудобства.

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

studrb.ru