Страховое мошенничество 2014

В 2017 году страховые компании направили в правоохранительные органы 8,1 тыс. заявлений о возбуждении уголовного дела по факту мошенничества, сообщили РБК во Всероссийском союзе страховщиков (ВСС). Более чем по 1,5 тыс. заявлений уже возбуждены уголовные дела, по остальным правоохранительные органы либо отказали в возбуждении, либо дело находится на рассмотрении, сообщили в ВСС.

ВСС впервые подвел итоги года по суммарному числу обращений в правоохранительные органы по всему сектору, поэтому общую динамику пока оценить сложно. Вместе с тем опрошенные РБК крупнейшие страховщики отмечают, что количество таких заявлений растет. Причины — в активизации деятельности недобросовестных юристов, которые скупают права требования к страховщикам, фальсифицируют ДТП и экспертизы, в росте непрофильных выплат в судах в последние годы по обязательному страхованию автогражданской ответственности (ОСАГО) и появлении мошеннических схем в других видах страхования.

Компании подтверждают рост

Из поданных заявлений основная часть — 3,2 тыс., или почти 40%, — пришлась на «Росгосстрах». При этом «Росгосстрах» оказался не только самым активным во взаимодействии с правоохранительными органами, но и самым результативным: по заявлениям этой компании в прошлом году возбуждалось уголовное дело в одном из трех случаев, а у остальных компаний — лишь в одном из десяти.

Как сообщил РБК представитель «Росгосстраха», количество возбужденных по обращениям компании уголовных дел за год выросло вдвое, а предотвращенный ущерб — на 34%. «За счет решительной борьбы с криминалом разных мастей компании «Росгосстрах» в 2017 году удалось сохранить более 700 млн руб.», — заявил представитель компании.

Как рассказал РБК заместитель генерального директора СК «МАКС» Виктор Алексеев, в 2017 году МАКС подала 550 заявлений, по 24 из них возбуждены уголовные дела. «В среднем от установления факта мошенничества до возбуждения уголовного дела проходит два-три месяца», — добавляет он. Большинство заявлений этой компанией направляется при несоответствии повреждений заявленным обстоятельствам ДТП.

«АльфаСтрахование» в 2017 году подало около 1 тыс. заявлений, что почти на 30% больше по сравнению с прошлым годом. В результате правоохранительными органами были возбуждены 104 уголовных дела против 48 годом ранее.

Рост количества заявлений в правоохранительные органы отмечают также в «ВТБ Страховании» и «Ренессанс Страховании». Если в 2015 году были поданы 75 заявлений и возбуждены пять дел, в 2016-м — 78 заявлений и возбуждены 24 уголовных дела, то в 2017 году компания подала 110 заявлений, по которым возбуждены 38 дел, рассказал управляющий директор службы безопасности группы «Ренессанс Страхование» Дмитрий Дуринов. От «ВТБ Страхования» в 2017 году были направлены в правоохранительные органы 40 заявлений по факту мошенничества против 28 заявлений в 2016 году и 27 в 2015 году, рассказал представитель компании.

Как действуют мошенники

Основная часть поданных страховыми компаниями заявлений касается ОСАГО, указывают в ВСС. Сами страховщики поясняют, что на этот вид страхования приходится почти 90% заявлений, так как это самый распространенный и доступный вид страхования. По их оценкам, самый частый вид мошенничества в автостраховании — инсценировка аварии с целью получения выплаты по страховому полису, спланированный угон застрахованного по каско автомобиля, подделка полисов автострахования.

По словам Дмитрия Дуринова, в автостраховании наиболее частыми видами мошенничества являются спланированные ДТП с автомобилями, заранее имеющими повреждения либо от других ДТП, либо с поврежденными элементами от иных автомобилей, ввод некорректных данных при заключении договора страхования ОСАГО с целью уменьшения страховой премии и/или сокрытия реальной цели использования транспортного средства.

Кроме того, законодательство позволяет так называемым автоюристам взыскивать со страховщиков большие штрафные санкции, говорит партнер юридической компании «Рустам Курмаев и партнеры» Дмитрий Горбунов. «В совокупности с простотой инсценировки ДТП или угона, возможности использования европротокола, коррумпированности оценщиков, несовершенства информационных баз страховщиков и ГИБДД это является неисчерпаемым источником дохода мошенников», — дополняет он.

«До 85–90% всех наших заявлений в органы на настоящий момент связано с автострахованием как самым массовым и доступным видом страхования. Это не только случаи прямого мошенничества, например имитация аварии, но и косвенного — создание фишинговых сайтов с целью кражи персональных данных, угон автомобиля», — рассказал РБК официальный представитель «АльфаСтрахования» Юрий Нехайчук.

Страховщики отмечают, что мошеннические действия встречаются и с полисами личного и имущественного страхования. В имущественном страховании это чаще всего либо попытка застраховать уже поврежденное или несуществующее имущество, либо попытка застраховаться на завышенную сумму, чтобы потом заявить кражу или полное уничтожение и претендовать на сумму в два-три раза выше, говорит заместитель генерального директора «РЕСО-Гарантия» Игорь Иванов.

Наиболее распространены случаи предоставления поддельных медицинских документов и ложных медицинских экспертиз, добавляет РБК руководитель правового управления компании «Сбербанк страхование жизни» Александр Козинов. Он отмечает, что встречаются случаи, когда клиенты знают о наступлении страхового события и после этого уже приобретают полис и даже начинают оформление инвалидности. «Однако умысел обычно бывает трудно доказать, поэтому такие ситуации регулируются скорее продуктовыми решениями, например временной франшизой (началом действия страхового покрытия не сразу, а через некоторое время. — РБК)», — пояснил Козинов. За 2017 год компания «Сбербанк страхование жизни» направила два заявления по факту мошенничества с договорами страхования.

Мошенники могут ходить по квартирам и предлагать услуги по страхованию жизни, здоровья пожилым людям и отдают деньги лицам, которые пообещают им прибавку к пенсии либо бесплатный отдых в санатории, говорит адвокат BGP Litigation Дмитрий Ипатиков. «Способом совершения преступления при этом будет подделка документов о том, что продажу полиса осуществляет сотрудник страховой компании, а также выдача поддельного документа на получение льготы, преимущества, например бесплатного отдыха в санатории», — уточняет юрист.

Почему мало дел

Процент возбуждения уголовных дел невысок из-за недостатка опыта сотрудников полиции в расследовании такого рода преступлений, а иногда и просто нежелания серьезно заниматься заявлениями страховщиков, считает Виктор Алексеев из СК «МАКС». Он связывает это с отсутствием прав и полномочий у служб расследования самих страховых компаний для сбора и документирования противоправной деятельности мошенников, а также с формальными отказами экспертно-криминалистического центра УВД на местах от проведения доказывающих фальсификацию аварии исследований.

Кроме того, для выявления признаков мошенничества страховщику отводится до десяти дней, говорит заместитель генерального директора «РЕСО-Гарантии» Игорь Иванов. В связи с этим нередко бывает так, что сначала принимается решение отказать в возбуждении уголовного дела, затем страховая решает его обжаловать, материал дела возвращается на доработку, и лишь после этого выносится новое решение. «Если мы с ним не согласны, обжалуем снова и снова», — поясняет Иванов.

Однако не исключена вина и самих страховых компаний, а именно их сотрудников, в том, что процент возбужденных дел крайне низок, говорит партнер FMG Михаил Фаткин. Он не исключает, что сотрудники страховых компаний сами не всегда заинтересованы в том, чтобы заявление дошло до уголовного дела и суда. «К примеру, если сотрудники являются соучастником преступления. К примеру, они страховали уже битую машину, проводили некачественную экспертизу и пр.», — поясняет Фаткин. В этом случае менеджер лишь формально отчитывается перед головным офисом направлением заявления в полицию, но, например, «забывает» приложить к нему необходимые документы или дать пояснения, добавляет он.

Единственным действенным наказанием для мошенников является осуждение к реальным срокам заключения по уголовным делам, иные варианты не оказывают должного влияния, говорит Дмитрий Горбунов. По его мнению, причины такого низкого процента возбужденных дел также в загруженности правоохранительных органов и недостаточная квалификация их сотрудников.

Нужен комплексный подход

ЦБ принципиально важно, чтобы мошенничество выявлялось и пресекалось вне зависимости от того, осуществляется оно вне или, как утверждают отдельные эксперты, в самих страховых компаниях, заявил РБК заместитель председателя Банка России Владимир Чистюхин. Он отметил, что поскольку проблема носит комплексный характер, то для ее решения необходима координация усилий регулятора, страхового сообщества, правоохранительных органов и местных органов власти. «В частности, с участием Банка России проводятся совещания по выработке мер по борьбе со страховым мошенничеством в субъектах РФ, а также на уровне заместителей генеральных прокуроров федеральных округов», — пояснил Чистюхин. Кроме того, в Банке России в прошлом году создана межведомственная рабочая группа, в состав которой входят в том числе представители страхового сообщества и МВД, добавил он.

Этой группой уже принято решения о более тесном информационном взаимодействии, создании методических документов по расследованию мошенничества в сфере страхования, подготовке обзоров по возбужденным уголовным делам, отмечает Виктор Алексеев.

Еще одним решением является исключение страховых агентов из цепочки страховая компания — страховой агент — потребитель, говорит Дмитрий Горбунов. «В настоящее время это и делается благодаря переходу на электронные полисы и единые информационные базы для их проверки», — добавляет он.

Оценки по выплатам мошенникам РБК предоставил председатель комитета по противодействию страховому мошенничеству Всероссийского союза страховщиков Сергей Ефремов.

Чаще всего мошенники пытаются получить выплаты по автострахованию, говорит он, добавляя, что это около 15–20% от всех произведенных выплат за прошлый год. Сюда включены и спорные случаи, когда клиент, по мнению страховой компании, пытается обманным путем увеличить выплату, но доказать это сложно. В страховании имущества физлиц, в страховании от несчастных случаев и ипотечном страховании на выплаты мошенникам приходится 5–10%. Криминальный характер действий клиентов страховых компаний удалось доказать в суде только примерно в 1% случаев (5 млрд руб.), приводит оценку Ефремов.

В 2015 году мошенников будет больше, уверен Ефремов, объясняя это ухудшением уровня жизни населения. «Как показывает практика, в кризисные годы число случаев мошенничества возрастало на 5–10%. Так было в 1998 году и в 2008 году», – говорит Ефремов.

Это приведет к тому, что страховые компании будут закладывать дополнительные убытки от мошенников в тариф, который увеличится для всех клиентов.

РБК собрал у страховщиков самые вопиющие случаи страхового мошенничества за последнее время.

Убийство ради страховки

Сразу несколько страховых компаний рассказали РБК о группе мошенников, которая инсценировала убийство клиента и требовала со страховщиков 16,5 млн руб. Этот случай произошел в Волгограде, где мужчина застраховал свою жизнь и здоровье от несчастного случая в «РЕСО-Гарантии», «Альянсе», «Ренессанс Страховании» и еще четырех страховых компаниях на 2–2,5 млн руб. в каждой. Страховые выплаты по договору должны были получить его друзья. Через два месяца на берегу реки в центре Волгограда был обнаружен труп неизвестного мужчины. У него отсутствовали кисти рук и стопы, а лицо было сильно обезображено. Друзья застрахованного опознали клиента страховой в утонувшем и заверили, что погибший постоянно устраивал заплывы по реке. Друзья «погибшего» смогли получить выплаты от нескольких страховщиков. Службы безопасности других страховых компаний начали расследование вместе с правоохранительными органами. В итоге «мертвого» клиента нашли живым и невредимым. В ноябре 2014 года он был приговорен к трем годам заключения общего режима, а его сообщники – к двум с половиной годам.

Дважды уничтоженный автомобиль

Житель Армавира через агента застраховал свой автомобиль по каско в СК «МАКС» и спустя полгода заявил о том, что его угнали со стоянки возле одного из ресторанов города. Клиент должен был получить возмещение в размере 2 млн руб. Страховая компания проверила историю автомобиля и обнаружила, что еще год назад (то есть до момента страхования) якобы угнанный автомобиль был сильно поврежден и восстановлению не подлежал. Служба безопасности МАКС также выяснила, что комплект документов и ключей, а также кузов этого автомобиля клиент купил у предыдущего собственника. После того как застраховал машину, он сдал кузов в металлолом за 8 тыс. руб. и заявил об угоне в страховую. Дело об угоне автомобиля было закрыто, зато появились новые – по статьям «заведомо ложный донос о совершении преступления» и «страховое мошенничество».

Скрытые болезни

Жительница Краснодара пыталась обмануть компанию ВСК по договору личного страхования к кредиту на 20 млн руб. Врачи выявили у нее хроническое заболевание опорно-двигательного аппарата, которое подпадает под группу инвалидности. Но инвалидность женщина не оформила и год спустя получила целевой кредит на сумму 20 млн руб. Как утверждает представитель ВСК, кредит ей удалось получить по поддельным документам о доходах. Женщина оформила в ВСК договор личного страхования, по условиям которого получение I или II группы инвалидности является страховым случаем. То, что у нее уже обнаружены заболевания, при которых возможно оформление группы инвалидности, клиентка не сообщила. Спустя четыре месяца она обратилась в бюро медико-социальной экспертизы и по ее результатам получила II группу инвалидности. После этого женщина обратилась за выплатой в ВСК. Страховая компания провела расследование и выяснила, что клиентка была больна до получения кредита и знала о том, что может получить инвалидность. Суд признал ее виновной в покушении на мошенничество и назначил наказание в виде лишения свободы сроком на три года условно.

Муляжи вместо домов

В Вологодской области мошенники застраховали в ВСК муляжи домов на 68 млн руб. Они представили застрахованные объекты как строящиеся в сельской местности жилые дома общей площадью 2 тыс. кв. м. Для подтверждения затрат на строительство злоумышленники предоставили, как выяснилось впоследствии, фиктивные документы – счета-фактуры, договоры строительного подряда и другие. Спустя несколько месяцев «дома» сгорели, а клиенты подали в страховую заявление о компенсации ущерба. В ходе проверки специалисты ВСК установили, что «особняки» по сути являлись муляжами зданий. Это были сараи без окон, дверей, коммуникаций и фундамента и не были предназначены для проживания. Клиенты при заключении договоров указали ложную информацию о назначении и стоимости страхуемых объектов для того, чтобы после инсценировать наступление страховых случаев. Сотрудники ВСК отказали мошенникам в выплате, но те не сдались и попытались взыскать 68 млн руб. через суд. ВСК доказала свою правоту в суде, а правоохранительные органы завели уголовное дело по факту покушения на совершение мошенничества в особо крупном размере. Один из мошенников уже осужден на два с половиной года условно.

Страховка от невыезда

Женщина, работавшая в туристической компании, получила у «РЕСО-Гарантии» более 7 млн руб. по фальсифицированным страховым случаям. Она оформляла фиктивные страховки от «невыезда». Этот вид страхования предполагает компенсацию потраченных клиентом на путевку денег, если выезд отменяется по не зависящим от него причинам. Женщина вписывала в эти страховки фамилии туристов из базы фирмы, в которой работала. В большинстве случаев эти люди были не в курсе, что на них оформлена страховка. Турагент подделывала и другие документы: копии отказов в предоставлении виз из консульств семи стран (отказ в визе – страховой случай), банковские платежные документы о якобы потраченных деньгах на путевки и другие. За несколько лет женщина смогла получить деньги вместо 150 туристов на общую сумму около 7 млн руб. Теперь ей грозит до десяти лет лишения свободы по статье «мошенничество в особо крупном размере». Сейчас она находится под подпиской о невыезде.

www.rbc.ru

Ассоциация страховой

безопасности

РФ, 129090, г. Москва, Каланчевская ул., д.16, стр. 1

Тел. +7-913-159-1810

Тел. +7-908-112-7001

АНТИОБМАН – сайт о страховом мошенничестве

Ассоциация страховой безопасности РФ предлагает помощь в проведении исследований и экспертиз по сложным страховым случаям и страховым событиям с признаками страхового мошенничества:

-пожарно-технические экспертизы сгоревших транспортных средств с определением причины возгорания и комплектности автомобиля в момент пожара;

— трасологические экспертизы VIN-номеров сгоревших автомобилей;

— технические экспертизы ключей, брелоков транспортных средств;

— пожарно-технические экспертизы по делам о возгорании дач, гаражей, складов и иных помещений;

— товароведческие экспертизы по определению признаков контрафактности застрахованного товара (имущества);

— трасологические экспертизы автомобилей-участников ДТП;

— автотехнические экспертизы по обстоятельствам ДТП;

— судебно-медицинские экспертизы по определению причин и характера травм, степени утраты трудоспособности, степени тяжести вреда здоровью, инвалидности, причины смерти;

— экспертизы подлинности подписи, почерка;

— экспертизы давности составления документа;

— экспертизы подлинности оттисков печати;

— лингвистические экспертизы условий договора и правил страхования;

— оценка ущерба от страхового случая;

— другие виды исследований и экспертиз.

Стоимость проводимых исследований и экспертиз ниже средних цен по Москве и Московской области.

Контакты Экспертного центра АСБ РФ:

123473, г. Москва, ул. Краснопролетарская, д. 16 стр. 1, подъезд 5, офис 1-520 (Метро «Новослободская»)

телефоны 8 (495) 923-46-88, 8-925-058-28-76

почта ins.security@yandex.ru

сайт www.asbrf.ru

02.11.2015

Страховое мошенничество в России

Ассоциация страховой безопасности РФ (АСБ РФ) — с 2013 года единственная в России некоммерческая организация, занимающаяся проблематикой борьбы со страховым мошенничеством. В настоящей статье приводятся результаты научной, экспертной, детективной и судебной работы АСБ РФ.

Криминогенная обстановка на страховой рынке России.

По итогом научных криминологических исследований, проведенных Ассоциацией страховой безопасности РФ в 2013-2015 годах российская преступность в сфере страхования претерпела значительные изменения. Во многом данные изменения предопределило принятие Верховным судом РФ ряда постановлений, облегчающих подачу и рассмотрение судебных исков в сфере страхования, и фактически ставящих вне закона любые решения страховщика об отказе в выплате. Кроме того, принятые постановления Верховного суда РФ дали возможность юристам взыскивать со страховых компаний дополнительно 50 % от суммы исков.

Вышеуказанное правовые новшества вызвали небывалый всплеск страховой преступности и «переход» страховых мошенников под вывески юридических фирм и обществ защиты прав потребителей. Мотив получения дополнительной прибыли на страховых случаях привел к возникновению новых способов мошенничества такие, как представление в суд ложных доказательств в виде экспертных заключений о размере ущерба и счетов о стоимости экспертных и юридических услуг.

Еще одной новой проблемой российских страховых компаний стало хищение информации о заключенных договорах страхования и заявленных страховых выплатах, указанная информация похищается сотрудниками страховых фирм и продается страховым юристам.

В итоге сегодня в России действуют более тысячи юридических фирм и обществ защиты прав потребителей, которые специализируются на конвейерных исках к страховым компаниям. Ежемесячно российскими судами удовлетворяются миллионы страховых исков на сотни миллионов долларов, при этом значительная часть этих исков является полностью сфальсифицированными (по оценкам страховых компаний — 25-30 %), или суммы исков искусственно преувеличенны (около 60%).

На фоне роста потребительского страхового мошенничества за последние три года получили развитие и традиционные виды преступлений — ложные кражи транспортных средств, поджоги застрахованного имущества и фальсификация документов о смерти, инвалидности и травмы.

Особую тревогу вызывает рост случаев убийств застрахованных лиц.

Так, Московский городской суд вынес приговор по уголовному делу в отношении 45-летнего Дмитрия Долина, который организовал убийство своей жены для получения 3 млн р. страховой выплаты. Он обратился к своему знакомому Аммару Ахмаду, которому передал 500 тыс. р. В свою очередь посредник за вознаграждение в 300 тыс. р. нашел непосредственного исполнителя; безработного Али Санаткари. Согласно разработанному плану, 27 марта 2014 г. Санаткари трижды выстрелил в женщину возле ее дома, от полученных огнестрельных ранений она скончалась на месте. 24 апреля 2014 г. Дмитрий Долин был задержан.

Положительные примеры борьбы со страховым мошенничеством

Наряду с существующими отрицательными криминальными тенденциями, страховой рынок России сегодня внедряет новые меры противодействия страховому мошенничеству. Приведем несколько примеров успешных расследований.

В сентябре 2015 года Главное следственное управление МВД по Республике Татарстан передало в суд уголовное дело в отношении группы из 10 граждан, которые занимались мошенничеством в сфере автострахования. Общий размер ущерба, причиненный страховщикам, превышает 5 млн р. Организатор серии мошенничеств — 32-летний неработающий житель Казани, также в организации и совершении преступлений принимали активное участие его 27-летняя сожительница и их знакомый — владелец юридической фирмы, оказывающей населению услуги по гражданским искам. Девушка отвечала за подбор участников для инсценировок среди своих подруг и близких друзей, у которых она пользовалась доверием. Еще два участника группы оказывали активную помощь в совершении преступлений: друг организатора, который участвовал в инсценировке трех эпизодов и автослесарь, которого они нашли по объявлению. В функции последнего входила замена деталей автомобиля в частном гараже. Остальные 7 человек участвовали в инсценировках ДТП в качестве статистов.

Ассоциация страховой безопасности РФ в 2015 году совместно со службами безопасности страховых компаний выявила деятельность межрегиональной организованной преступной группы, специализирующейся на подачи заявлений в суд по ложным травмам. Роль застрахованных одновременно в 15 страховых компаниях исполняли лица без определенного места жительства, которым умышленно причинялись переломы рук, договоры страхования заключались на деньги преступников, в суде интересы «жертв» представляло общество защиты прав потребителей.

На базе Российского союза страховщиков России в 2014-2015 годах заработало Бюро страховых историй, содержащее информацию по договорам страхования средств автотранспорта, такая информация существенно поможет страховым компаниям выявлять мошенников.

Последние три года ознаменовались активным обучением сотрудников страховых компаний России, Казахстана и Азербайджана на семинарах АСБ РФ, посвященных вопросам борьбы с новыми видами страхового мошенничества. В 2014 году Ассоциацией страховой безопасности РФ был разработан новый авторский курс обучения по специальности «Страховой детектив».

За три года сотрудники АСБ РФ участвовали более чем в 500 судебных процессах по страховым спорам, нашими экспертами проведено более 1500 экспертиз, направленных на доказывание страхового мошенничества.

Одним из направлений работы Ассоциации стало внедрение Программы предупреждения страхового мошенничества «Останови обман» (Stop Fraud). Данная программа позволяет любому лицу анонимно сообщить о случаях совершенного или совершаемого страхового мошенничества через сайт Ассоциации или на телефон горячей линии.

В 2015 году Ассоциация страховой безопасности РФ разработала проект Федерального закона «О противодействии страховому мошенничеству». Данный нормативно-правовой акт рассматривается впервые в России, он вводит такие понятия как: незаконное получение страховой выплаты, незаконный страховой иск, страховое расследование, страховой следователь, страховая экспертиза.

Кроме того, в законе «О противодействии страховому мошенничеству» предусмотрены важные положения о страховом расследовании, о полномочии страховщиков по сбору доказательств страхового случая, взаимодействии страховщиков с силовыми структурами в рамках борьбы со страховым.

Ассоциация страховой безопасности РФ уверена, что принятие нового закона устранит правовое неравенство между страховыми компаниями и их клиентами, а также станет эффективным средством в борьбе со страховым мошенничеством.

www.asbrf.ru

Страховые мошенники становятся все более изобретательными

На днях в челябинском филиале компании «Росгосстрах-Урал» была раскрыта попытка страхового мошенничества на крупную сумму. Челябинец приобрел заведомо неисправный автомобиль, заключил договор добровольного страхования транспортного средства от угона и ущерба и приобрел полис обязательного страхования автогражданской ответственности в одном из челябинских представительств страховой компании. Спустя некоторое время страхователь обратился в Центр урегулирования убытков компании для получения страховой выплаты в размере 435 379 рублей, однако возмещения так и не получил. В ходе проверки факта дорожного происшествия было установлено сходство повреждений с ущербом, полученным в дорожной аварии, произошедшей ранее, за который уже производилась выплата. В судебном порядке мошеннику было назначено наказание в виде условного лишения свободы с испытательным сроком в полтора года.

По словам директора челябинского филиала «Росгосстрах-Урал» Сергея Кормишкина, страхование заведомо неисправных автомобилей – это один из наиболее распространенных на сегодняшний день случаев страхового мошенничества. «Согласно данным мировой статистики, на выплаты по скрытым мошенничествам приходится примерно 10-15% всех страховых выплат. Думаю, что в России показатели те же. Радует, что сегодня суды стали поворачиваться лицом к страховым компаниям и более жестко относиться к такому явлению, как страховое мошенничество. В практике есть случаи, когда сроки наказания по страховым мошенничествам, выявленным с участием службы безопасности Росгосстраха, доходили до 10 лет лишения свободы».

«Подобные случаи мошенничества не являются редкими, другое дело, что доказать факт мошенничества не всегда представляется возможным, – рассказывает юрисконсульт челябинского филиала страховой компании «Энергогарант» Юлия Андриянова. – Но если факт мошенничества налицо, и дело рассматривается в суде, то наказание неизбежно – это уголовно наказуемое деяние. Меру наказания определяет суд, принимая во внимание все обстоятельства дела. С позиции страховой компании приговор для мошенников в виде лишения свободы с испытательным сроком в 1 год 6 месяцев – это вполне объективное наказание».

По словам Юлии Андрияновой, на сегодняшний день проблема мошенничества в сфере страхования стоит достаточно остро, а в свете грядущего прямого урегулирования убытков по ОСАГО при отсутствии общей базы страхователей она станет еще актуальнее.

Сегодня мошенники используют немало схем для получения выплаты. Пожалуй, наиболее распространенным вариантом является сговор с другими участниками дорожного происшествия в случае, если авария произошла по вине водителя, находящегося в состоянии алкогольного или наркотического опьянения или лишенного водительских прав. В данном случае происходит подмена лиц, допущенных к управлению транспортным средством.

Иной вариант: в результате дорожного происшествия сталкиваются дорогая иномарка и старенький отечественный автомобиль. Водитель иномарки, который является виновником аварии, предлагает водителю отечественного авто взять вину на себя, ведь выплата по ОСАГО в таком случае будет в разы больше. А дальше уже, как говорится, дело техники. Мошенники зачастую покупают полисы каско в нескольких страховых компаниях и за один и тот же страховой случай получают несколько выплат.

Факты преднамеренного мошенничества, безусловно, раскрыть труднее – за пять лет существования в стране обязательного страхования автогражданской ответственности появились «профессионалы», которые зарабатывают на хлеб с маслом организацией подставных аварий и приходят за выплатами в страховые компании, как за ежемесячным заработком. Впрочем, страховое мошенничество – угроза настолько серьезная, что страховые компании, забыв о конкурентной борьбе, тесно взаимодействуют и обмениваются информацией об «особых» клиентах. Более серьезно стали относиться к страховым мошенничествам и в правоохранительных органах.

«Если раньше оперативники «сторонились» таких дел, и специфика страхового мошенничества была им не совсем понятна, в связи с чем перспектива довести такое дело до суда выглядела неочевидной, то сегодня уже наработан хороший опыт практически во всех регионах», – резюмирует Сергей Кормишкин.

m.chel.74.ru

Мошенничество в сфере страхования как экономическая причина повышения страховых тарифов (на примере автострахования в Челябинской области)

Рубрика: Экономика и управление

Дата публикации: 27.02.2017 2017-02-27

Статья просмотрена: 1634 раза

Библиографическое описание:

Мальцева А. С., Рахлис Т. П. Мошенничество в сфере страхования как экономическая причина повышения страховых тарифов (на примере автострахования в Челябинской области) // Молодой ученый. — 2017. — №8. — С. 176-182. — URL https://moluch.ru/archive/142/40051/ (дата обращения: 25.07.2018).

В данной статье рассмотрены случаи мошенничества в страховании, которым подвержены все страховые компании в процессе осуществления страховых услуг. Мошеннические действия различных группировок, а также отдельных индивидов подвергают риску финансовую устойчивость компании, влияют на цены страховых услуг, что также негативно сказывается на добросовестных страхователях. В условиях современного рынка, жесткой конкуренции и роста преступности в обществе тема о безопасности ведения страхового бизнеса занимает важное место, что подтверждает актуальность темы. Целью данной работы является изучение проблемы криминализации страхового рынка и выявление методов борьбы со страховым мошенничеством.

Ключевые слова: мошенничество, страховые компании, автострахование, ОСАГО, страховые выплаты, страховые тарифы, дорожно-транспортное происшествие, автоюрист

This article describes the cases of fraud in insurance, which are subject to all insurance companies in the implementation of insurance services. Fraudulent actions of various groups and individuals jeopardize the financial stability of the company; affect the price of insurance services, which also negatively affects the good faith of the insured. In today’s market, fierce competition and the growth of crime in the society, the topic of security of conducting insurance business plays an important role, which confirms the relevance of the topic. The aim of this work is to study the problem of criminalization of the insurance market and identifying ways to combat insurance fraud.

Keywords: fraud, insurance companies, car insurance, insurance payments, insurance rates, car accident lawyer

В советское время случаи криминального обогащения, присвоения страховых возмещений и прочие противозаконные деяния случались редко и были связаны с подставными угонами автомобилей, падежом животных и других инсценировках. Всё кардинально изменилось в 1992 году с принятием Закона № 4015–1 «Об организации страхового дела», и еще более усугубилась в 2002 году после введения системы обязательного страхования гражданской ответственности (Федеральный Закон (ФЗ) № 40-ФЗ). Развитие частного сектора страховых услуг и новые технологии за короткий срок создали черный рынок, внедривший подделку полисов, организацию поддельных дорожно-транспортных происшествий, получение формальных решений судов и многое другое.

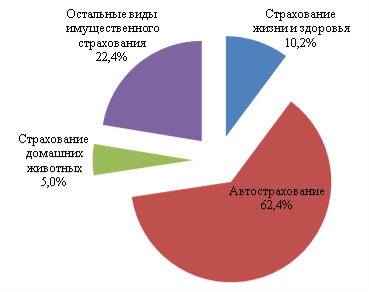

Чаще всего криминальные действия проводятся с такими объектами страхования, как транспортные средства (особенно легковые автомобили), грузы, различное имущество предприятий, а также жизнь и здоровье граждан [1]. Анализ уголовных дел, показывающий виды страхования, которые наиболее часто подвержены мошенническим действиям со стороны страхователей, отображен на рисунке 1.

Рис. 1. Виды страхования, наиболее часто подвергающиеся мошенническим действиям

По результатам анализа, выяснилось, что страхование жизни и здоровья занимает десятую часть от всего количества мошенничеств; страхование домашних животных занимает лишь двадцатую часть; более 60 % приходится на мошенничества со страхованием автотранспортных средств.

Концепцией организации взаимодействия страховых компаний по борьбе с мошенничеством и иными правонарушениями определяется, что «случаем страхового мошенничества может быть признан такой страховой случай, в процессе урегулирования убытков по которому были выявлены либо имелись обоснованные подозрения на следующие способы мошеннических действий:

1) сообщение заведомо ложных сведений;

2) увеличение страховой стоимости имущества (автотранспорта);

3) инсценировка наступления страхового случая;

4) умышленное осуществление страхового случая;

5) заключение договора страхования после наступления страхового случая;

6) искажение обстоятельств наступления страхового случая;

7) умышленное содействие наступлению страхового случая;

8) подделка и использование подложных документов;

9) фальсификация результатов экспертизы;

10) страхование несуществующего имущества (автотранспорта);

11) обращение за страховой выплатой по одному риску к нескольким страховщикам;

12) наступление страхового случая в начале либо в конце строка действия договора страхования;

13) наступление у одного лица в период действия договора более трех страховых случаев».

Среди различных видов мошенничества в общем объеме выплат, полученных мошенническим путем, наибольшая доля (60 %) приходится на завышение суммы убытков по страхованию имущества физических лиц, а наименьшая (5 %) — на двойное страхование по страхованию имущества юридических лиц. При страховании от несчастных случаев к страховому мошенничеству прибегают в виде ложных претензий (40 %), завышения суммы убытков (30 %).

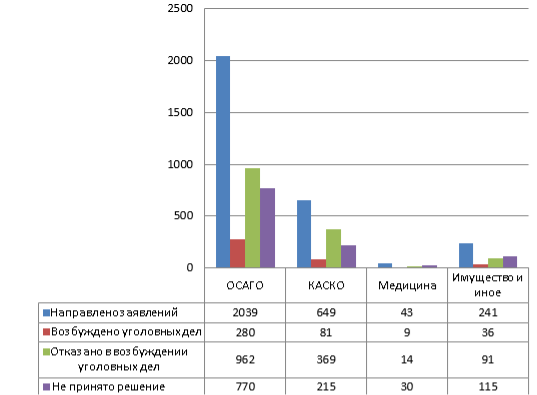

Страховые компании за 8 месяцев 2016 года — с января по август включительно — направили в полицию 2972 заявлений о мошенничестве со стороны страхователей, только по 13,66 % из них (406 заявлений) возбуждены уголовные дела (рисунок 2) [2].

Рис. 2. Решения полиции на заявления страховых компаний по факту выявления мошенничества, в процентах от общего количества заявлений

Главным образом эта проблема актуальна для самого массового вида страхования — ОСАГО, где высокая убыточность вызвана зачастую неправомерными действиями мошенников и недобросовестных посредников. В январе-августе 2016 года в полицию было направлено 2,039 тыс. заявлений о мошенничестве при получении страховых выплат в ОСАГО. В КАСКО (в том числе добровольном страховании автогражданской ответственности) о мошенничестве страховщики за этот период заявили в полицию о 649 случаях, в медицинском страховании — 43 случаях. При этом в возбуждении уголовных дел отказано в ОСАГО по 962 заявлениям (в подвисшем состоянии оказалось 770 дел), в КАСКО — по 369 (215 дел остались без решения), в имущественном и ином страховании – 91 (115 дел без решения), в медицинском страховании –14 (30 дел без решения). Всего отказано в возбуждении уголовных дел по 1,436 тысяч, остались без движения при этом 1,130 тыс. заявлений (см. рисунок 3) [2].

Рис. 3. Количество заявлений страховых компаний в полицию по факту выявления мошенничества по основным видам страхования, шт.

Доказать виновность преступника, стремящегося получить страховое возмещение незаконным способом, очень сложно. Чтобы это сделать, нужно проводить тщательные расследования. На базе ВСС действует Комитет по противодействию страховому мошенничеству. Обязанностью комитета является не только объединение усилий страховых компаний в борьбе с мошенничеством, но и активное сотрудничество с правоохранительными органами по разработке совместных мероприятий и способов противодействия, а также создание предупредительных мероприятий путем внедрения необходимых дополнений в действующее законодательство [3].

Мошенничество распространено по всему рынку страхования, но в большей степени оно охватило страхование автотранспортных средств, как по добровольному виду (КАСКО), так и по обязательному. По автотранспортному страхованию самая большая часть (50 %) приходится на ложные заявления о страховой выплате [4].

Сегодня страховые компании, чаще всего, причиной всех мошеннических действий, касающихся автострахования, называют автоюристов, которые приносят огромные убытки страховым компаниям, обогащаются за счет финансовых организаций. Клиенты же, обратившихся к ним за помощью, остаются лишь с малой долей от положенной им выплаты [5]. Термин «автоюрист» теперь все чаще ассоциируется со словом «криминальный».

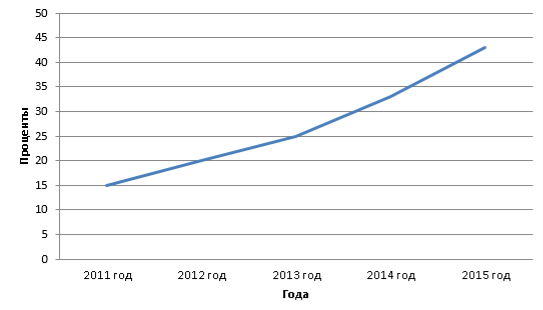

Если в 2011 году автоюристы получали 15 % от судебной страховой выплаты, то в 2015 году этот показатель составил 43 %. Доля выплат автоюристам только за 2015 год выросла на треть — с 33 % до 43 % (см. рисунок 4). В наиболее проблемные для рынка 2013–2014 годы доля выплат по решению суда в общей сумме оплаченных убытков составляла 22–25 %, по итогам 2015 года этот показатель снизился до 14 %. Общий объем выплат ОСАГО по суду в 2015 году составил 18,4 млрд руб. против 24,6 млрд руб. годом ранее. В 2011 году эта цифра составляла 5,8 млрд руб.

Рис. 4. Динамика величины судебной страховой выплаты, полученной автоюристами, в 2011–2015 годах, %

РСА ведет работу с местными властями, которым надо обратить внимание на «автоюристов», паразитирующих на системе автострахования. Сейчас в качестве пилотного региона выбран Краснодарский край. Проблемными зонами признаны и другие регионы, например Челябинская область (здесь величина выплат через суд составляет 50 %, тогда как в соседней Свердловской области — 10 %) [6]. Рассмотрим территориальные коэффициенты городов Челябинской области (рисунок 5).

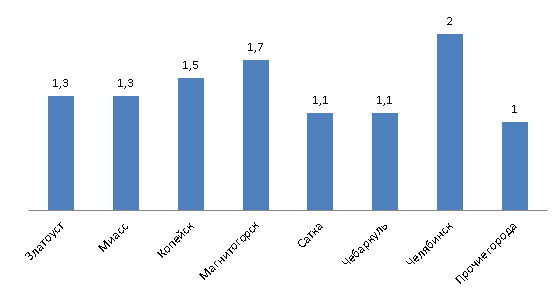

Рис. 5. Значения территориальных коэффициентов городов Челябинской области

По представленной диаграмме видно, что первое место по величине коэффициента занимает Челябинск, за которым следует Магнитогорск. Данные коэффициенты в этом случае высокие не по причине интенсивности движения, а за счет того, что доля мошенничества в этих городах переваливает за четверть. Именно по этой причине территориальный коэффициент в Челябинске больше, чем в Екатеринбурге. Соответственно, в результате простые автовладельцы вынуждены платить больше за страховку.

Российский союз автостраховщиков совместно с ЦБ подготовил блок законодательных инициатив по борьбе с мошенничеством в автостраховании.

1) Корректировка претензионного порядка работы страховых компаний: предлагается увеличить срок почтового пробега в случае, если документы на выплату подаются по этому каналу. Использование почтовых сообщений мошенниками превратилось в стандартный способ, делающий невозможной прямую и быструю выплату возмещения пострадавшему.

2) Уточнение требования по предоставлению на осмотр страховщику поврежденного автомобиля.

3) Усовершенствование работы экспертов-техников, чьи заключения ложатся в основу расчетов стоимости ремонта по полису ОСАГО для автомобиля, попавшего в ДТП.

4) Установление приоритета выплаты в натуральном виде в ОСАГО над денежной выплатой: это фактически полностью убирает всех посредников при взаимоотношениях между страховщиком и автовладельцем [6].

Страховое мошенничество как разностороннее социальное явление нуждается в исследовании не только с правовой и экономической, но и с социально-психологической стороны. Есть определенные виды преступлений, которые будучи нарушением уголовного кодекса, обывателем как «опасное» деяние не воспринимаются — это уклонение от налогов, преступления в сфере информационных технологий (в том числе пресловутое «хакерство») [7]. Человек не осознает, что его интересы тоже страдают, когда бюджет недополучает налоги, банки теряют средства в результате взлома компьютерной системы, а страховщики выплачивают мошенникам средства, предназначенные на выплаты честным гражданам [8]. В нашей стране у многих граждан не считается зазорным обмануть страховую компанию (страховщика), то есть совершить мошенничество. Авторы связывают такое поведение граждан с тем, что:

1) В нашей стране у населения нет культуры страхования и понимания необходимости этого вида защиты. Наибольшее число страхователей (особенно по КАСКО) уверено, что уплатив страховщику страховую премию, необходимо её вернуть, даже если и не было страховых случаев, либо использовать страховые выплаты для решения финансовых проблем.

2) Некоторые страховые компании предпринимают всевозможные попытки для того, чтобы минимизировать суммы страховых возмещений, а то и вовсе свести к нулю, чем вызывают отрицательное отношение к себе со стороны клиентов.

3) Некоторые страхователи решаются на обман страховых компаний по причине отсутствия у страховщиков необходимых обученных специалистов, а также нежелания страховых организаций находить средства на противодействие криминальным группам.

4) Из-за отсутствия информации по вопросам страхового мошенничества и противодействия ему, отсутствия среди работников правоохранительных органов специалистов страхового дела.

В связи со всеми вышеперечисленными обстоятельствами криминализации российского страхового рынка были предложены следующие меры по борьбе с мошенничествами (таблица 1).

Виды мошенничества встраховании автотранспортных средств и способы борьбы сними

moluch.ru