Переход на УСН в 2016 году и с 2017 года: условия и новые критерии

Вариант первый: вы только начинаете бизнес и решили работать на УСН. Вариант второй: вы уже работаете на общем режиме и решили перейти на УСН. Какие условия надо выполнить, какие документы подать и в какой срок? Разберем требования к работе на УСН. Кстати, с 2017 года в два раза увеличены лимиты для перехода и применения УСН, а также размер допустимой остаточной стоимости основных средств.

Организации или предприниматели вправе перейти на УСН, если отвечают определенным требованиям: по выручке, численности сотрудников, доле участия других компаний и т.д.

Курс повышения квалификации для бухгалтеров на УСН «Бухгалтерский учёт при УСН. Подготовка на соответствие профстандарту «Бухгалтер» (код А)» — учебная программа соответствует требованиям профессионального стандарта «Бухгалтер». Лекции по зарплате, среднему заработку, первичке, основным средствам и другим не менее важным темам. Желающих стать плательщиками налога при УСН условно разделим на две категории:

- Вновь созданные организации и предприниматели, которые недавно встали на учет в налоговой инспекции. Этой категории будущих упрощенцев важно определиться с объектом налогообложения: «доходы» или «доходы минус расходы». Рекомендуем статью про выбор объекта при УСН.

- Организации и ИП, которые работают на общем налоговом режиме или, например, на ЕНВД и хотят перейти на УСН. Этой категории также надо определиться с объектом налогообложения и важно успеть вовремя подать заявление о переходе на УСН — об этом подробнее расскажем далее.

Прежде чем узнать про особенности перехода на упрощенную систему налогообложения для каждой из этих категорий, разберем, кто не вправе применять этот спецрежим.

Кто не вправе работать на УСН

* Чтобы перейти на УСН с 2017 года, сумма дохода за 9 месяцев 2016 г. не должна превышать 59,805 млн. руб. (45 млн руб. × 1,329). Для перехода на УСН с 2018 года сумма дохода за 9 месяцев 2017 г. не должна превысить 90 млн. руб. (эта сумма не будет индексироваться на коэффициент-дефлятор до 2020 года). Вебинар про изменения по УСН с 2017 года.

А что если компания или предприниматель, которые не вправе перейти на УСН, все равно начнут работать на УСН. Налоговая это как-то вычислит? Конечно, да. К тому же, отчетность налоговики от организаций будут ждать другую, а не ту, которую пришлет псевдо-упрощенец.

А уплата налога? – платеж пройдет не на тот КБК и будет числиться как излишне уплаченная сумма, а по другому платежу будет неуплата, что грозит блокировкой счета.

Поэтому переходить на УСН следует при соответствии всем установленным требованиям и критериям. Рассмотрим их подробнее для каждой категории налогоплательщиков.

Переход на УСН для вновь созданных компаний и ИП

Вновь созданные организации и предприниматели вправе уведомить налоговый орган о применении УСН не позднее 30 календарных дней с даты постановки на учет в налоговом органе.

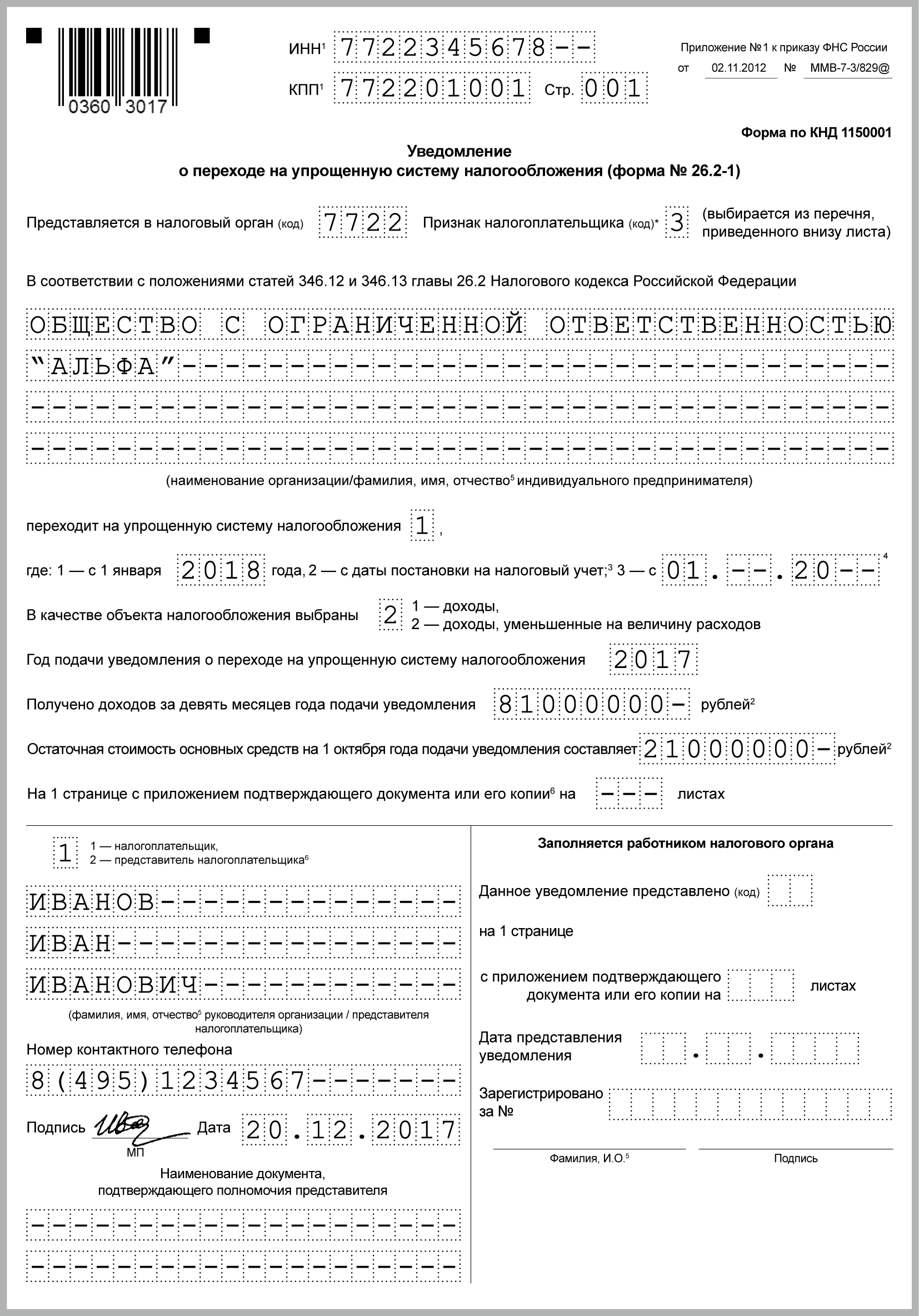

Пример: компания встала на учет в налоговой инспекции 10 ноября 2016 года. Подать заявление о применении УСН следует не позднее 9 декабря 2016 года включительно (форма уведомления утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@). Надо определиться, какой объект налогообложения применять:

- «доходы» — в этом случае ставка налога при УСН составит 6%;

- «доходы минус расходы» — налог по ставке 15%.

От сделанного выбора зависит сумма налога, которую налогоплательщик заплатит в бюджет по итогам налогового (отчетных) периодов. В дальнейшем можно сменить выбранный объект.

Смена налогового режима на УСН

Когда подавать уведомление о переходе на УСН:

- для организаций и ИП — уведомить налоговый орган о переходе на УСН не позднее 31 декабря календарного года, предшествующего переходу. Если вы хотите перейти на УСН с 2017 года, то подать уведомление следует до 31 декабря 2016 года. Форма уведомления о переходе на УСН утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@;

- для тех, кто решил перейти на УСН с ЕНВД, — на основании уведомления можно начать применять УСН с начала того месяца, в котором была прекращена обязанность применять ЕНВД. Если компания прекратила работу на «вмененке» с февраля 2016 года, то уже с февраля 2016 года она вправе применять УСН. Об этом следует уведомить налоговую, форма уведомления также установлена приказом ФНС РФ № ММВ-7-3/829@.

Условия применения УСН для организаций и ИП

- Организации и ИП не должны осуществлять виды деятельности, которые являются препятствием для перехода на УСН (см таблицу выше).

- Доля участия в организации, применяющей УСН, других организаций не должна превышать 25% (кроме некоторых ограничений).

- Средняя численность работников организации и ИП за налоговый период не должна превышать 100 чел.

- Остаточная стоимость основных средств организации за налоговый период не должна превышать 100 млн. руб. (этот лимит действовал для 2016 года). Остаточная стоимость определяется по данным бухгалтерского учета. При этом учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с налоговым учетом, т.е. в соответствии с 25 главой НК РФ. Для ИП этот показатель не установлен.

Обратите внимание: на 1 января 2017 года и в течение 2017 года остаточная стоимость ОС на УСН не должна превышать 150 млн. руб. (Федеральный закон от 03.07.2016 № 243-ФЗ внес изменения в гл. 26.2 НК РФ с 1 января 2017 года). - Сумма дохода организации и ИП, определенная нарастающим итогом за налоговый период не должна превысить 60 млн. руб. – эта сумма ежегодно индексируется на коэффициент-дефлятор (на 2016 год – 1,329, приказ Минэкономразвития России от 20.10.2015 № 772).

Обратите внимание: в 2017 году будет действовать новый лимит – 120 млн. руб., который не будет индексироваться до 2020 года. Если доходы организации или ИП в 2017 году будут в пределах этой суммы, то они будут вправе применять УСН.Чтобы остаться на упрощенке в 2016 году, надо уложиться в лимит доходов за год 79,74 млн. руб. (60 млн руб. × 1,329). Если компания захочет перейти на упрощенку с 2017 года, то ее доходы за девять месяцев 2016 года не должны превышать 59,805 млн. руб. (45 млн руб. × 1,329).

Если эти условия не выполняются, организации и индивидуальные предприниматели переводятся на общий режим налогообложения в принудительном порядке. Это произойдет с того квартала, в котором допущены нарушения. При этом налогоплательщик обязан известить об этом налоговый орган в срок не позднее 15 дней со дня прекращения деятельности на УСН.

Пример: в 2016 году компания работает на УСН. В ноябре 2016 года выручка от реализации составила 81 123 млн. руб. Соответственно, в IV квартале нарушен один из критериев применения УСН (выручка составила больше положенных 79,74 млн. руб.). Начиная с 1 октября 2016 года компания обязана перейти на общий режим налогообложения.

Потеря права применения УСН

Сообщить в налоговую о потере права на УСН нужно не позднее 15-го числа месяца, следующего за кварталом, в котором утрачено право на «упрощенку» (п. 5 ст. 346.13 НК РФ). Сообщение об утрате права на УСН подается по форме № 26.2-2, утвержденной Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

При утрате права на УСН декларацию сдают не позднее 25-го числа месяца, следующего за кварталом, в котором было допущено нарушение, влекущее утрату такого права. Если же деятельность на «упрощенке» прекратили вовсе, то декларацию сдают не позднее 25-го числа месяца, следующего за тем, в котором это случилось. В эти же сроки нужно уплатить налог, начисленный по декларации (ст. ст. 346.21 и 346.23 НК РФ).

Переход с УСН на ОСНО или ЕНВД

В добровольном порядке организация или предприниматели вправе перейти с УСН на другой режим налогообложения с начала года. Уведомление необходимо подать в налоговый орган не позднее 15 января года, в котором осуществляется переход на иной режим налогообложения.

Если вы сейчас работаете на УСН, но думаете перейти на общий режим с 2017 года, то подать заявление надо до 16 января 2017 года (т.к. 15 января является выходным днем, п. 7 ст. 6.1 НК РФ).

Рекомендуем вебинар «УСН: изменения с 2017 года». Лектор Наталья Горбова расскажет про изменения в НК РФ, про лимит доходов при совмещении УСН и ЕНВД, УСН и «патента»; про действия при превышении доходного лимита при УСН.

school.kontur.ru

Заявление о переходе на УСН

Ближайшие отчетные даты ООО и ИП на УСН

Аванс по УСН за II квартал 2018 года

- Главная

- Помощь и доп. информация

- УСН

- Переход на УСН

- Заявление о переходе на УСН

- При подаче документов на регистрацию юрлица или ИП;

- В течение 30 календарных дней со дня постановки на учет в налоговую.

Организации или предприниматели, которые решили перейти на упрощенную систему налогообложения, должны уведомить об этом налоговую инспекцию по месту регистрации. Сделать это нужно письменно, в произвольной форме или на специальном бланке по форме 26.2-1.

Отправить документ можно несколькими способами: лично, через представителя, по почте или в электронном виде с ЭЦП. Воспользуйтесь сервисом «Моё дело» для быстрого заполнения и отправки уведомления. База сервиса содержит актуальные бланки, а электронную подпись для пользователей мы выпускаем бесплатно.

Сроки подачи заявления на УСН зависят от того, в какой момент ООО или ИП переходят на упрощенку. Есть три возможные ситуации:

1. Переход в момент регистрации фирмы или предпринимателя, или сразу после регистрации.

Если соблюдены все критерии для применения спецрежима, вновь создаваемые предприятия и ИП могут работать по упрощенной системе уже с первого дня деятельности. Для этого им нужно подать уведомление 26.2-1 на выбор:

— вместе с регистрационными документами и в уведомлении указать код налогоплательщика «1»;

— не позднее 30 дней после внесения записи в ЕГРЮЛ или ЕГРИП и в уведомлении указать код налогоплательщика «2».2. Переход с другой системы налогообложения в добровольном порядке.

Если раньше уже велась работа на другом режиме, перейти на упрощенку по своему желанию можно лишь с начала следующего календарного года. В этом случае заявление нужно направить в ИФНС до 31 декабря текущего года и указать код налогоплательщика «3» (кроме переходящих с ЕНВД, для них код «2»).

При этом организации должны в документе указать доход по состоянию на 31 октября (он не должен превышать 112,5 млн.руб.) и остаточную стоимость основных средств (лимит 150 млн.руб.). Индивидуальные предприниматели могут переходить на УСН без соблюдения этих лимитов, но в процессе дальнейшей работы их доходы тоже не должны превышать 150 млн. руб. в год.

3. Переход после утери права на применение ЕНВД.

Это единственный случай, когда перейти на УСН можно в течение года.

Если ИП или ООО по каким-либо причинам потеряли право применять спецрежим ЕНВД, по умолчанию они считаются работающими на ОСНО. Но у них в соответствии со статьей 346.13 НК РФ есть право сразу перейти на УСН.

Срок подачи заявления на упрощенку в этом случае – 30 дней со дня прекращения обязанности по уплате единого налога на вмененный доход. В документе указывается код налогоплательщика «2».

Перед тем, как переходить на упрощенный спецрежим, организация или предприниматель должны убедиться, что соответствуют требованиям, перечисленным в статье 346.12 НК РФ.

Дело в том, что переход на упрощенку носит уведомительный характер и дожидаться разрешения или отказа от налоговой инспекции не нужно. Если выяснится, что у налогоплательщика не было права использовать спецрежим, но он его использовал, ему пересчитают налоги как на ОСНО за весь период применения УСН. Помимо этого, начислят пени, штрафы и обяжут сдать отчетность по НДС, налогу на прибыль и имущество.

Воспользуйтесь сервисом «Моё дело», чтобы вести учет по упрощенной системе налогообложения и сдавать налоговые декларации. Сервис рассчитает платежи в бюджет со всеми вычетами и автоматически сформирует КУДиР и декларацию. Перечислить налоги, взносы и отправить отчеты вы сможете прямо из личного кабинета.

Помимо этого, сервис поможет рассчитать заработную плату, сформировать отчеты по сотрудникам, заполнить первичные документы, выставить счета контрагентам, свериться с налоговой инспекцией и многое другое.

У вас есть три дня бесплатного доступа, чтобы оценить, как это удобно. Просто зарегистрируйтесь – и начните работать.

www.moedelo.org

Срок подачи заявления для перехода на УСН с 2018 года

В какой срок подавать в ИФНС заявление о переходе на УСН с 2018 года? Что будет если не уложиться в срок? Как долго налоговики будут рассматривать заявления? Могут ли отказать в переходе на «упрощенку» с 2018 года?

Какие условия должны соблюдаться для перехода на УСН с 2018 года

В конце года самое время решить, переходить на упрощенку или нет. Примните решение и выберите объект налогообложения («доходы» или «доходы за вычетом расходов»).

Также проверьте, соблюдаются ли условия для перехода на УСН с 2018 года, а именно:

Если все ок, то можете подавать уведомление в ИФНС о переходе на упрощенную систему налогообложения с начала следующего года. Также см. «Условия перехода на УСН в 2018 году».

Срок подачи уведомления

При переходе подайте уведомление не позднее 31 декабря предшествующего года (п. 1 ст. 346.13 НК РФ).

При создании новой компании уведомление подайте вместе с документами на госрегистрацию. Если вы этого не сделали, подать уведомление можно в течение 30 календарных дней с даты постановки на налоговый учет, указанной в свидетельстве (п. 2 ст. 346.13 НК РФ). В обоих случаях ваша фирма будет считаться применяющей УСН со дня ее регистрации.

30 и 31 декабря 2017 года – это суббота и воскресенье. В эти дни налоговые инспекции не работают. Поэтому сдайте уведомление на «упрощенку» с 2018 года не позднее 29 декабря 2017 года. Это последний рабочий день 2017 года.

Если передать в ИФНС уведомление с опозданием, например, 9 января 2018 года, то переход на УСН с 2018 года будет считаться несостоявшимся. И применять УСН будет нельзя.

Пример уведомления

Далее приведем возможный образец уведомления о переходе не УСН с 2018 года с ОСНО.

buhguru.com

Срок подачи заявления: переход на УСН в 2018 году

Статьи по теме

Срок подачи заявления перехода на УСН в 2018 году установлен НК РФ. Также необходимо учитывать, что сроки подачи уведомления о переходе на упрощенную систему зависят от применяемой системы налогообложения и от того, когда компания или ИП зарегистрированы. Если не соблюдать этот порядок, налоговики могут запретить применение спецрежима.

Налоговый кодекс РФ устанавливает строгий порядок и условия начала и прекращения применения УСН. Этому в кодексе посвящена отдельная статья (ст. 346.13 НК РФ). Однако у налогоплательщиков часто возникают вопросы, связанные с особенностями перехода на спецрежим. Один из них — в какой срок надо подать заявление о переходе на УСН.

Срок подачи заявления о переходе на УСН в 2018 году для новых организаций и ИП

Если компания или ИП только зарегистрированы, то путаницы со сроками быть не должно. Переход на упрощенную систему возможен с момента регистрации. Это правило действует и в отношении реорганизованных компаний — они считаются вновь созданными.

Заявление о переходе на УСН в 2018 году вновь зарегистрированные компании и ИП вправе подать на свое усмотрение. Здесь есть два варианта:

Какой бы срок подачи заявления перехода на УСН в 2018 году не был выбран, работать на спецрежиме можно с даты постановки на налоговый учет (абз. 1 п. 2 ст. 346.13, п. 6 ст. 6.1 НК РФ).

А вот компании, которые сейчас уже работают на общем режиме или применяют ЕНВД, могут перейти на УСН только при соблюдении ряда критериев и в установленные сроки (п. 1 ст. 346.13 НК РФ). Об этом читайте далее.

Срок подачи заявления перехода на УСН в 2018 году с общей системы налогообложения

Если сейчас компания или ИП на общем режиме, но приняла решение о переходе на УСН, это возможно, но только с 1 января нового года. В этом случае НК РФ устанавливает единый срок подачи заявления перехода на УСН — не позднее 31 декабря года, предшествующего тому году, начиная с которого компания или ИП планирует перейти на упрощенную систему налогообложения (п. 1 ст. 346.13 НК РФ).

Если запланирован переход на УСН с 2018 года, подать уведомление надо не позднее 31 декабря 2017 года. Но так как в этом году 31-е число выпадает на воскресенье, подать уведомление безопаснее либо заранее — 29 декабря 2017 года (последний рабочий день года), либо в первый рабочий день после новогодних праздников — 9 января 2018 года (п. 7 ст. 6.1 НК РФ).

Сроки подачи уведомления о переходе на УСН нарушать опасно. Ведь в кодексе действует прямой запрет на применение упрощенки, если компания опоздала с уведомлением (подп. 19 п. 3 ст. 346.12 НК РФ).

Переход на УСН с 2018 года с общего режима возможен только при соблюдении критериев:

- доходы за 9 месяцев (январь-сентябрь) 2017 года — не более 112,5 млн рублей;

- среднесписочная численность сотрудников — не более 100 человек;

- остаточная стоимость основных средств — не более 150 млн рублей;

- доля участия других компаний — не более 25 %;

- у компании нет филиалов;

- компания не является банком, страховщиком, НПФ и т. п.

- в добровольном порядке;

- в случае несоответствия режиму.

- остаточная стоимость основных средств не должна быть больше 150 млн рублей;

- средняя численность работников не должна быть выше 100 человек.

- организация совмещает УСН и ОСНО и ведет раздельный учет;

- НДС при покупке имущества не был взят к вычету.

Срок подачи заявления о переходе на УСН с ЕНВД в 2018 году

Перейти на упрощенную систему можно также с системы налогообложения в виде единого налога на вмененный доход (ЕНВД). Срок подачи заявления о переходе на УСН с ЕНВД такой же, как для компаний и ИП на общей системе, — не позднее 9 января 2018 года.

Переход с ЕНВД на УСН возможен с 1 января нового года:

Если компания или ИП ведет несколько видов деятельности и прекращает деятельность на ЕНВД, то перейти на упрощенку разрешено с начала того месяца, в котором произошло снятие с учета в качестве плательщика ЕНВД. Тогда заявление о переходе на УСН надо подать в течение 30 календарных дней (абз. 4 п. 2 ст. 346.13 Налогового кодекса РФ). Например, если 10 ноября инспекторы сняли с учета плательщика ЕНВД, переход на УСН возможен с 1 ноября. Но уведомление надо подать не позднее 9 декабря (статье 346.13, п.2.3 ст. 346.26 НК РФ.

При подаче заявления надо выбрать объект налогообложения и заполнить остаточную стоимость основных средств на 1 октября 2017 года. Доходы за 9 месяцев не надо писать. Компания на вмененке платит фиксированный налог и не ведет налоговый учет выручки.

www.gazeta-unp.ru

Переход на УСН с 2018 года

Прежде чем принять решение работать на УСН, убедитесь, что ваша организация имеет на это право. Часть компаний не могут работать на упрощенке, так как НК РФ содержит на это запрет (полный перечень таких организаций можно найти в п. 3 ст. 346.12 НК РФ).

Условия перехода на УСН в 2018 году и срок подачи заявления

Перейти на УСН могут компании, применяющие общий режим или ЕНВД. Главным условием, пожалуй, следует считать объем полученных доходов за январь — сентябрь 2017 года. Доходы от деятельности за этот период должны быть меньше или равны 112,5 млн рублей.

Но есть еще два критерия, которые могут повлиять на возможность применять упрощенную систему (п. 3 ст. 346.12 НК РФ):

Если ваша компания соответствует всем перечисленным критериям, можно смело писать заявление о переходе на УСН.

Сроки перехода на УСН в 2017 году не изменились — чтобы начать 2018 год 2017года. Заявить о своем намерении нужно, заполнив специальный бланк уведомления по форме № 26.2-1.

Скачать бланк уведомления о переходе на УСН бесплатно

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Попробовать

Переход на УСН с ОСНО

Чтобы осуществить такой переход, во-первых, нужно выполнить условия относительно дохода, численности и стоимости основных средств.

Во-вторых, налогоплательщику придется произвести восстановление НДС при переходе на УСН (пп. 2 п. 3 ст. 170 НК РФ). А все потому, что на упрощенке НДС не платится.

Налог нужно восстановить с товаров и материалов, которые еще не использованы в деятельности компании (например, лежат на складе). Также придется восстановить ранее взятый к вычету НДС по основным средствам и НМА. НДС восстанавливается пропорционально остаточной стоимости. Рассмотрим на примере.

В 2018 году ООО «Прогресс» решило работать на УСН вместо ОСНО. На балансе фирмы есть станок, который был куплен за 118 000 рублей, НДС был взят к вычету в сумме 18 000 рублей. На конец 2017 года остаточная стоимость станка составляет 74 000 рублей. Восстановим НДС следующим образом:

18 000 х (74 000: 118 000) = 11 288,14 рубля.

В учете компания отразит операцию восстановления проводками (сделать это нужно до конца 2017 года):

Дебет 19 Кредит 68 11 288,14 — восстановлен НДС по станку;

Дебет 91 Кредит 19 на 11 288,14 — восстановленный НДС отнесен на прочие расходы.

Не нужно восстанавливать НДС при смене системы налогообложения, если:

Переход с УСН на другие системы

Компании и ИП могут не только сменить ОСНО на УСН, но и перейти с упрощенки на другую систему. Сделать это можно как добровольно, так и по ряду причин, обязывающих отказаться от УСН.

Переход с УСН на ОСНО грозит компаниям за превышение допустимого лимита доходов. Причем отказаться от упрощенки придется в том квартале, который наступил после превышения лимита. Таким образом, «слететь» с упрощенки можно и в середине года.

Лимит допустимого годового дохода упрощенца в 2017 году равен 150 млн рублей (. Если доход выше этой границы, нужно переходить на ОСНО.

Также следует соблюдать лимит по численности — если численность выйдет за пределы 100 человек, от УСН тоже придется отказаться. Остаточная стоимость основных средств, вышедшая за рамки 150 млн рублей, тоже обяжет налогоплательщика сменить упрощенку на иную систему налогообложения.

Об отказе от УСН нужно письменно уведомить ФНС по форме 26.2-3.

На практике добровольно с упрощенки уходят редко. Чаще всего такая необходимость возникает из-за клиентов, которым выгоднее работать с поставщиками на ОСНО. В таком случае клиенты могут принять НДС к вычету, тем самым экономя свои деньги. Упрощенец не может предоставить такую возможность клиенту. Чтобы сохранить базу покупателей, некоторые компании на упрощенке добровольно меняют ее на общий режим.

При добровольном отказе от УСН уведомить налоговую инспекцию нужно до 15.01.2018. При вынужденном отказе уведомить ФНС нужно по форме 26.2-2. Срок подачи данного заявления — 15 дней после окончания отчетного периода, в котором произошло превышение допустимых лимитов.

Переход с УСН на ЕНВД может произойти в связи со сменой деятельности или по другим причинам (для некоторых налогоплательщиков ЕНВД может оказаться более выгодным). В таком случае в ФНС подается заявление об утрате права на применение УСН (форме 26.2-2) до 15 января. Для постановки на учет в качестве плательщика ЕНВД нужно подать заявление установленной формы ЕНВД-1 (для организаций) или ЕНВД-2 (для ИП).

www.kontur-extern.ru