Актуально на: 11 декабря 2015 г.

Налоговые агенты обязаны вести учет доходов, выплачиваемых работникам и иным физлицам (п. 1 ст. 230 НК РФ). Ранее для этих целей использовалась форма 1-НДФЛ. Но с 2011 года налоговые агенты могут применять самостоятельно разработанные регистры налогового учета, и поэтому 1-НДФЛ канула в Лету.

Сегодня бОльшая часть бухгалтерских программ уже содержит шаблон такого регистра. Его, как правило, можно использовать в работе в готовом виде. Но если таким программным обеспечением вы не пользуетесь, то вам понадобится самим разработать регистр налогового учета по НДФЛ. Можно разработать его с нуля, а можно взять за основу ту самую 1-НДФЛ и актуализировать на 2016 год. Скачать бланк формы 1-НДФЛ можно здесь.

Что должен содержать регистр налогового учета по НДФЛ

Обязательные компоненты регистра – это (п. 1 ст. 230 НК РФ):

- сведения, идентифицирующие физлицо (ф.и.о., ИНН, дата рождения и т.д.). Обычно в числе сведений о получателе дохода указывается вся та информация, которая отражается в справке 2-НДФЛ (утв. Приказом ФНС от 30.10.2015 № ММВ-7-11/485@ ). Ведь она заполняется как раз по данным из регистра;

- статус налогоплательщика – резидент или нерезидент (п. 2 ст. 207 НК РФ), без которого невозможно определить ставку по НДФЛ;

- суммы доходов, полученных физлицом, с указанием кодов доходов (Приложение № 1, утв. Приказом ФНС от 10.09.2015 № ММВ-7-11/387@ ), а также дат их выплаты;

- суммы вычетов, предоставленных физлицу, с указанием кодов вычетов (Приложение № 2, утв. Приказом ФНС от 10.09.2015 № ММВ-7-11/387@ ). Также в регистре должны быть отражены суммы доходов, уменьшенных на вычеты (Письмо Минфина от 29.12.2010 № 03-04-06/6-321 (п. 2));

- суммы исчисленных и удержанных налогов, даты удержания и даты перечисления НДФЛ, а также реквизиты платежного документа (номер и дата), на основании которого налог был уплачен.

- когда есть необходимость самостоятельного исчисления и перечисления сумм НДФЛ в государственные структуры (при получении дохода от продажи имущества, выигрышах, а также в отношении того дохода, с которого не было удержано налог агентом);

- при желании получить налоговые вычеты, то есть возместить часть уплаченного налога из бюджета.

- 2-НДФЛ – бланк, в котором отражаются доходы конкретного работника, что были получены в течение налогового периода. Если такой отчет не подан своевременно, лицо уплатит штраф, предусмотренный ст. 126 НК. При нарушении порядка подачи, искажении сведений в документе также применимы правила, описанные в ст. 15.6 КоАП. Обязанность составлять 2-НДФЛ должен исполнять налоговый агент, который перечсиляет сумму заработка или иные средства работнику.

- При желании гражданина получить детский вычет, стоит подать соответствующее заявление (Письмо от 5 сентября 2012 года № 03-04-05/8-1064).

- Заявление о возврате переплаченного налога (при необходимости).

- Налоговый регистр – документ, где отражена прибыль плательщика НДФЛ, суммы налогов, которые с него удержаны, предоставленные вычеты.

- данные лица, который является налоговым агентом (ИНН, КПП, код налоговой инспекции, ОКАТО);

- данные о плательщике: ИНН, номер свидетельства, выданный ПФР, ФИО, паспортные данные, гражданство, адрес;

- статус (резидент/нерезидент);

- проведение расчета базы налога и НДФЛ с учетом необходимой ставки, то есть отражается величина налогооблагаемой прибыли;

- данные о пересчитанных суммах за прошлые налоговые периоды;

- коды прибыли, которые содержатся в специальных справочниках;

- сумма налога, что был удержан;

- код налога;

- указывается в регистре налогового учета по НДФЛ перечисленная сумма налога;

- дата уплаты налога;

- перечень платежек с необходимыми реквизитами, что являются подтверждением факта уплаты сумм;

- сведения о налоговых вычетах.

- по декретным пособиям;

- о единовременных выплатах при рождении малыша;

- о перечислениях при уходе за малолетним ребенком.

- социальные вычеты по взносам добровольного характера по пенсионному обеспечению;

- имущественный вычет по затратам на покупку объекта, процентам ипотеки;

- профессиональный вычет.

- Сумма НДФЛ отражается в рублях без копеек, остальные показатели – в рублях с копейками.

- Суммы в валюте следует пересчитать по курсу ЦБ на момент, когда прибыль получена.

- Следует опираться на справочники «Коды документации», «Коды регионов», а также доходов и вычетов.

- Для отражения адреса, стоит использовать классификатор по странам мира.

- Формировать документ можно в бумажном или электронном виде.

- главные бухгалтеры;

- заместители главбуха;

- бухгалтеры, что несут ответственность за проведение расчетов заработной платы.

glavkniga.ru

Образец заполнения регистра налогового учета по НДФЛ

Каких правил налоговым агентам следует придерживаться при заполнении регистра налогового учета по НДФЛ?

Где взять бланк, что и когда отразить в документе? Есть ли образец, на который можно опираться при формировании регистра?

Молодые специалисты вряд ли слышали о таком документе, как 1-НДФЛ, ведь сейчас вместо него заполняют налоговые регистры. Что же это такое, для чего и когда используется?

Содержание

Этот бланк относится к первичной документации предприятия, поэтому разобраться с его составлением просто необходимо, чтобы корректно формировать данные для заполнения 2-НДФЛ. Какие сведения содержит Налоговый кодекс?

Основные сведения ↑

НДФЛ – налог, который занимает следующее место после налога на прибыль и НДС. Поэтому стоит разобраться во всех нюансах налогообложения.

Рассмотрим, кто, когда и как должен исчислять сумму налога и уплачивать ее в бюджет. Обратимся к нормативной базе, где прописаны все необходимые данные.

Основы налогообложения

НДФЛ – налог на доход физического лица, который является прямым платежом, осуществляемым населением Российской Федерации.

Плательщиками такого налога являются граждане России и другие лица, что получают прибыль в пределах российской территории (иностранцы и лица без гражданства).

Плательщики могут быть резидентами и нерезидентами. От статуса будет зависеть размер используемой при расчетах подоходного налога ставки.

Определить, является лицо резидентом или нерезидентов, можно при подсчете количества дней пребывания в РФ. Если суммарное количество за 12 месяцев превысит 183, лицо считается резидентом (ст. 207 Налогового кодекса).

Объект обложения налогом:

В 217 статье также содержится список видов прибыли, что не облагается налогом. НДФЛ могут уплачивать сами физические лица или их налоговые агенты.

Агентом признается фирма, ИП, нотариус, адвокат, обособленное подразделение иностранного предприятия, работающего в пределах РФ, от которых получено прибыль.

Расчеты налога на доход физического лица проводятся налоговым агентом нарастающим итогом по окончанию каждого месяца.

Налоговая база – получение прибыли в деньгах или натуральном выражении, которая может уменьшаться на налоговый вычет, предусмотренный ст. 218, 219, 219.1, 220, 221 НК.

Допускается использование вычетов только в тех случаях, когда доход облагается НДФЛ по ставке 13%. В иных ситуациях льготы такого плана не предоставляются (ст. 210, 211, 212, 213, 214 Налогового кодекса).

Перечислим возможные ставки (ст. 217, 214 НК):

Сроки перечисления исчисленного налога:

Уплата производится в территориальный орган налоговой инспекции, где фирма состоит на учете, или где живет сам плательщик (при перечислении НДФЛ за себя).

Необходимая документация

Налоговыми агентами и отдельными физическими лицами должна подаваться декларация, составленная по форме 3-НДФЛ.

Граждане должны представить такой вид отчетности в двух случаях:

Сдавать декларацию нужно до конца апреля в следующем году после окончания налогового периода. Допускается заполнять бланки в электронном виде или от руки.

Помимо декларации необходимо готовить и такие справки:

Нормативная база

Согласно ст. 230 п. 1 абз. 1 НК, налоговыми агентами должен вестись налоговый регистр для проведения расчетов по НДФЛ.

Указываются также доходы, что получил гражданин, не являющийся налоговым агентом, при продаже имущества или имущественных прав.

Если на фирме не ведется учет дохода сотрудника с помощью налогового регистра, представителем уполномоченного органа будет выписан штраф в размере 1 тыс. рублей.

В том случае, когда нарушения зафиксированы несколько лет подряд, штраф может составить 30 тыс.

Если нарушения привели к занижению базы налога, сумму штрафа будет исчислено как 20% от недоплаченного НДФЛ, но не меньше 40 тыс. (ст. 120 НК России). Должностные лица будут оштрафованы на 300-500 рублей.

Как заполнять регистр налогового учета по НДФЛ? ↑

Некоторыми работодателями ведется общий налоговый регистр (один на всех работников). В том случае, когда численность штата не велика, это будет удобно.

Но если следовать законодательству, регистр налогового учета по НДФЛ необходимо вести на каждое лицо в отдельности. Рассмотрим правила составления такого документа.

Где взять бланк?

Налоговые регистры должны разрабатывать налоговые агенты самостоятельно. Это касается юридических лиц, предпринимателей, частнопрактикующих лиц, которые имеют наемный персонал.

Все о справке 5-НДФЛ, читайте здесь.

За основу можно брать налоговую карточку, только добавив несколько пунктов. Но есть примеры составленных регистров и в интернете, на которые можно опираться.

Основные правила по формированию

Так как разработка налогового регистра осуществляется на основании налоговой карточки, стоит учесть основную задачу – сформировать годовой документ о прибыли работника.

Именно поэтому стоит придерживаться структуры справки 1-НДФЛ. Что же стоит отразить в документе?

Прибыль, что не является объектом налогообложения, в независимости от величины, в регистре отражать не нужно (законодательный акт от 29.04.09 № 03-04-06-01/109).

Правила предусмотрены для заполнения налоговой карточки, но они могут использоваться и при ведении налогового регистра.

Та прибыль, что освобождена от обложения налогом в рамках установленного норматива, в регистрах фиксируется. К примеру, матпомощь не будет облагаться НДФЛ, если ее сумма выйдет за пределы 4 тыс. рублей (п. 28 ст. 217 НК).

Об этом говорится в документе, утвержденном 13.02.12 № 03-04-06/6-34, а также 14.11.07 № 03-04-06-01/392. Бывает, что гражданин устраивается на работу, но имеет прибыль от другого налогового агента.

В таком случае работодатель не будет отражать эти доходы в налоговом регистре. Но сам размер дохода должен фиксироваться.

Такие показатели нужны для правильного проведения расчетов по налоговым вычетам в налоговом периоде.

Сведения стоит вносить на основании документа 2-НДФЛ, который выдан на прежнем месте работы. Отражаются ли суммы, что уплачены гражданину при покупке у него сельскохозяйственного товара?

Это будет зависеть от наличия документального подтверждения происхождения продукции (ст. 217 п. 13 НК). Необходимые документы может выдать садово-огородное товарищество.

При невозможности представить подтверждающую документацию фирма будет удерживать НДФЛ и отражать его в налоговых регистрах (п. 2 ст. 230 Налогового кодекса).

В документе должны содержаться такие сведения:

Информация должна заполняться ежемесячно после произведения перечисления сумм заработной платы и других средств работнику, проведения начисления и удержания налога.

Не нужно вписывать в документе данные:

Стоит учесть, что налогооблагаемая прибыль должна быть сгруппирована по ставкам и КБК, и соответственно, отражается в разных разделах регистров. По аналогии ведется учет сумм перечисленного налога.

Особое внимание стоит уделить структурированию раздела, в котором указываются сведения о стандартных налоговых вычетах. Их учет стоит осуществлять каждый месяц.

Необходимо создать дополнительные строки, где будут отражаться:

Средства по вычетам, что полагаются работнику и были предоставлены, стоит прописывать в отдельности. При составлении документа стоит знать и такие правила:

Часто возникают трудности с отражением отпускных, когда начало и конец таких периодов приходятся на разные месяцы.

Здесь стоит опираться на такое положение — данные отражают на момент получения дохода (ст. 223 НК), то есть тот день, когда осуществлено перечисление средств. Об этом говорится в законодательном акте от 6.03.08 № 03-04-06-01/49.

Образец заполнения

К примеру, физическое лицо работает на предприятии с начала августа 2010 года. У гражданина есть один ребенок, которому исполнилось 9 лет.

Работник имеет право получить детский вычет в размере 1400 рублей (в соответствии с законодательными актами, которые были актуальны на то время).

На протяжении 2012 года лицо получает заработок в размере 15 тыс. Перечисление осуществляется дважды — 20 числа – авансовые суммы, 5 числа в следующем месяце – сама зарплата.

15.05.2012 г. гражданин получает пособие по временной нетрудоспособности по больничному листу. Размер – 4 932 рубля. Заработок в мае – 10 тыс.

20 июня работник получил материальную помощь (в честь дня рождения) – 6 тыс. 15.08.2012 лицо отправляется в отпуск на 14 дней. 13 числа выплачено в связи с этим 7,2 тыс. рублей.

Все перечисленные суммы должны отражаться в налоговом регистре по доходам сотрудника предприятия, а также учтены при расчете НДФЛ. Разберемся на другом примере, как отразить отпускные.

Фирма платит сотруднику каждый месяц зарплату в размере 15,8 тыс. рублей. С 26.11.2012 по 14.12.2012 года человек отправляется в отпуск.

Отпуск приходится на конец одного месяца и начало другого. Начисление – 10 тыс. Лицо не имеет детей, а значит, не может использовать стандартный вычет.

20.11 получено авансовую сумму зарплаты – 7,9 тыс. Налог с отпускных:

10 тыс. * 13% = 1,3 тыс.

21 числа получено отпускные в размере 8,7 тыс., и в этот же день компания перечисляется сумму налога. Отпускные включены в доход работника за ноябрь.

30 числа физическое лицо получает зарплату за период 1 – 25 ноября – 13 158 рублей, с который удержано налог в размере 1711 рублей. Заработок за период с 20 по 25 число лицо получило в размере 3541 рублей (13 158 – 1711 – 7,9 тыс.).

За ноябрь в налоговом регистре бухгалтер отразит сумму 10 тыс. (отпускные), поставит код 2012, а также сумму заработка 13 158, код которого 2000.

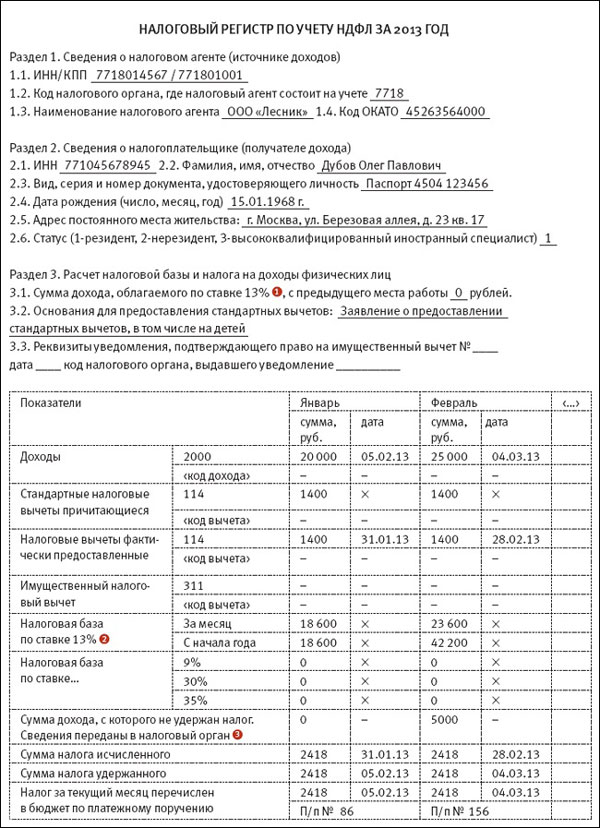

За пример составления налогового регистра можно взять такой бланк:

Фото: налоговый регистр по учету НДФЛ

Выписка из регистра

В абз. 8 п. 1 ст. 231 НК говорится, что при подаче заявления о возврате излишне удержанного и уплаченного НДФЛ в государственные структуры налоговым агентом должна предоставляться выписка из регистра налогового учета.

Прилагаются также документы, которые подтвердят, что налог был излишне удержан или перечислен. Такие же положения содержатся в законе от 27 июля 2010 года № 229-ФЗ.

Подать заявление о возврате с выпиской можно в течение 3 лет с момента, когда налог уплачен (ст. 78 п. 7 НК).

Часто возникающие вопросы ↑

Если о декларации и другой документации в законодательстве содержится много информации, то при формировании регистра налогового учета возникает немало вопросов.

К примеру, не ясно, сдавать такой отчет или нет, распечатать его или можно оставить на электронных носителях, кому подписать такие бланки. Разберемся в таких нюансах.

Нужно ли распечатывать документ?

В законодательстве нет правил о хранении регистра налогового учета. А значит, сохранять такую документацию можно по общим правилам с остальной бухгалтерской отчетности.

Но, все же, рекомендуется распечатывать такие бланки, сшивая их в книгу. Это необходимо для удобства проведения собственных проверок и сверки с бухгалтерским учетом.

Берется ли НДФЛ с больничного листа в 2018 году, читайте здесь.

Какие проводки при начислении НДФЛ, смотрите здесь.

Хотя регистр и является внутренним документом организации, на его основании ведется налоговый учет. Бланки не нужно будет никуда относить – они должны оставаться на предприятии.

Но представители уполномоченных структур могут запросить регистры при проведении камеральных проверок.

Кто подписывает регистр налогового учета?

Справка должна быть подписана руководителем фирмы или другим должностным лицом, которое имеет такое право в соответствии с внутренней документацией (приказами директора и т. п.).

Регистры могут подписывать:

При формировании регистров налогового учета налоговые агенты должны руководствоваться общими рекомендациями.

Но за работодателями остается право составлять свой бланк и вписывать данные в соответствии со своими разработками.

Главное – документ у вас должен быть, чтобы при необходимости можно было его предъявить.

buhonline24.ru

Как ведется регистр налогового учета по НДФЛ?

Отправить на почту

Регистр налогового учета по НДФЛ разрабатывается и применяется для отражения дохода, полученного физическим лицом от организации, например зарплаты, а также удержанных и перечисленных в бюджет налогов. Оформление таких регистров является основой оценки правильности начисления и перечисления НДФЛ.

Как вести налоговые регистры для расчета НДФЛ: общие требования по разработке

При разработке регистра налогового учета по НДФЛ необходимо учитывать некоторые требования:

- Налоговые регистры по НДФЛ в 2017 году должны обязательно содержать следующие сведения:

- информацию для возможности идентификации физического лица;

- признак налогового резидентства;

- виды доходов и вычетов с указанием соответствующего кода;

- суммы и даты выплаты доходов;

- даты удержания налога, перечисления его в бюджет и реквизиты платежных поручений.

- Регистр ведется в течение всего года на каждого работника.

- Форма и образец регистра налогового учета по НДФЛ должны быть определены учетной политикой.

- Если во время налоговой проверки регистры налогового учета по НДФЛ не будут предоставлены, то организация может быть оштрафована на 10 000 руб. в случае, если регистр не велся на протяжении календарного года, и на 30 000 руб., если регистр не оформлялся несколько лет (ст. 120 НК РФ).

Обязательные реквизиты регистра налогового учета по НДФЛ

Бухгалтер предприятия должен четко представлять, как вести налоговые регистры для расчета НДФЛ. Основное назначение этого перечня — формирование показателей, необходимых для оперативного и достоверного заполнения справки о доходах физического лица, в связи с чем в бланке регистра налогового учета по НДФЛ следует отразить следующие реквизиты и сведения:

- Основные данные об организации — налоговом агенте:

- ИНН, КПП;

- код ИФНС, в которой организация числится на учете;

- наименование организации.

- Основные данные о налогоплательщике:

- ИНН;

- Ф. И. О.;

- вид и реквизиты документа, удостоверяющего личность;

- дата рождения;

- адрес места жительства на территории РФ;

- адрес в стране проживания.

- Статус налогоплательщика (резидент или нерезидент).

Резидентами признаются физические лица, которые пребывают в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). От статуса лица зависит размер налоговой ставки, которая будет применена к его доходам. Например, вознаграждение по трудовому договору гражданина РФ облагается ставкой 13%, а доход физического лица-нерезидента по такому же договору необходимо облагать по ставке 30%, за исключением, например, доходов высококвалифицированных специалистов-нерезидентов.

Периодичность подготовки регистра налогового учета по НДФЛ

Особое место в форме регистра налогового учета по НДФЛ занимают данные о доходах, по которым начисляется налог. Они формируются в документе по видам и вычетам с присвоением соответствующего кода.

При присвоении кода необходимо обратиться к приказу ФНС России «Об утверждении кодов видов доходов и вычетов» от 10.09.2015 № ММВ-7-11/387@, где каждому виду дохода присвоен соответствующий код. Например, при указании зарплаты используется код 2 000, а если предоставляется вычет на первого ребенка, возраст которого не достиг 18 лет, указывается код 126.

Для каждого сотрудника ведется отдельный регистр. В нем указываются все проводимые выплаты, даже если процентная ставка налога отличается (от 9 до 36%). Но отражаются они все отдельно, например в различных разделах документа. Аналогичная система применяется в справках 2-НДФЛ, в которой каждой ставке соответствует свой раздел.

Периодичность регистра по НДФЛ устанавливается налогоплательщиком. Как правило, регистр по НДФЛ на сотрудника заводится каждый год, чтобы доходы, к которым применяется ставка 13%, а также налоговые вычеты отражались в нем и помесячно, и нарастающим итогом с начала года. Доходы, к которым применяются другие ставки, достаточно указывать только помесячно.

Доходы, необлагаемые НДФЛ, можно не включать (например, пособие по беременности и родам).

Доходы, размер которых лимитирован при расчете НДФЛ, необходимо указывать в реестре для контроля соблюдения такого лимита. Одним из таких доходов является материальная помощь, которая не будет облагаться НДФЛ, пока ее размер не достигнет 4 000,00 руб. в год (п. 28 ст. 217 НК РФ).

Какой день считается датой выплаты дохода и каков срок уплаты НДФЛ

Последний день месяца, за который начислена зарплата, признается фактической датой ее получения (ст. 223 НК РФ). Если трудовые отношения завершены в день, который является не последним в данном месяце, то датой получения зарплаты будет являться последний день выхода на работу.

При отражении сумм отпускных необходимо руководствоваться указаниями письма Минфина РФ от 06.06.2012 № 03-04-08/08-139: датой их получения будет являться день выплаты. Данный подход целесообразно применять и при указании даты выплаты пособий по больничным листам. Перечислять НДФЛ в бюджет с отпускных и больничных пособий согласно п. 6 ст. 226 НК РФ следует не позднее последнего числа того месяца, в котором осуществлялись эти выплаты.

По вопросу определения даты дохода в виде отпускных см. материал.

Трудовое законодательство обязывает рассчитываться с работниками по зарплате не реже чем каждые полмесяца (ст. 136 ТК РФ). Но, несмотря на полученный аванс, доход у работника не возникает, а обязательство перед бюджетом образуется в последний день месяца, поэтому дату перечисления аванса отражать не нужно.

Подробности см. здесь.

В п. 6 ст. 226 НК РФ отмечено, что организация обязана перечислить удержанный НДФЛ не позже следующего дня после даты погашения задолженности перед сотрудниками.

Премии согласно новым предписаниям ФНС следует разделять на трудовые и разовые. Дата получения дохода для каждой будет разная, следовательно, и срок перечисления НДФЛ устанавливается обособленно.

О нюансах читайте здесь.

Форма регистра налогового учета по НДФЛ: где скачать бланк 2017 года, образец и пример его заполнения

С учетом требований описанных в данной статье рекомендуется создать свой образец заполнения регистра налогового учета по НДФЛ. В нем должны найти отражение все сведения, нужные для верного расчета НДФЛ по конкретному сотруднику.

Рекомендуем скачать бланк налогового регистра по НДФЛ для 2017 года по следующей ссылке.

Этот документ берется за основу и затем используется не только для справки 2-НДФЛ, но и для расчета 6-НДФЛ.

Помимо самого бланка на нашем сайте налогоплательщики могут скачать пример налогового регистра по НДФЛ для 2017 года. Он создан под расчет 6-НДФЛ и дает представление о правилах заполнения документа. Скачать его можно по этой ссылке.

Таким образом, основными задачами при разработке налогового регистра по НДФЛ в 2017 году являются отражение в полном объеме достоверной информации и группировка показателей для получения аналитических данных. Ориентиром на предприятии может служить разработанный нашими специалистами образец регистра по НДФЛ на 2017 год.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

nalog-nalog.ru

Регистр налогового учета по НДФЛ – назначение и порядок ведения

Налоговый учет тоже строится на первичных документах, данные которых разносятся в соответствующие регистры.

Налоговый учет тоже строится на первичных документах, данные которых разносятся в соответствующие регистры.В регистрах происходит накопление необходимой для налогообложения информации.

Поэтому их заполнение не менее важно для расчета налога, чем наличие подтверждающей хозяйственную операцию документации.

Что такое налоговый регистр?

Точное определение, что собой представляет налоговый регистр, в Налоговом Кодексе РФ присутствует лишь в главе 25 «Налог на прибыль» – в ст.314. В этой статье сказано, что налоговыми регистрами являются формы, в которых для целей расчета налогов происходит систематизация данных за конкретный период.

Дополнительно к этому определению из анализа каждой главы Налогового кодекса, посвященной своему налогу, можно выделить общие характеристики налоговых регистров:

Дополнительно к этому определению из анализа каждой главы Налогового кодекса, посвященной своему налогу, можно выделить общие характеристики налоговых регистров:- группировка данных происходит без распределения по бухгалтерским счетам;

- систематизация информации в регистрах происходит за отчетный период, с нарастающим итогом или без такового – в зависимости от специфики налога;

- данные берутся из первичных документов, справок бухгалтера и иных аналогичных источников;

- формирование налоговых данных происходит на основании утвержденной Учетной политики;

- регистры могут быть представлены на бумаге или в электронном виде;

- записи в регистрах ведутся в строгом хронологическом порядке, без пропусков и изъятий;

- хранение регистров должно обеспечить им защиту от несанкционированных исправлений;

- все исправления вносить могут только лица, на которых возложена ответственность за ведение регистров.

-

общие регистры. К ним относится, например, Книга по учету доходов и расходов налогоплательщиков, которые применяют упрощенный налоговый режим (утв. Минфином РФ в Приказе №135н, 22.10.12г.); Книга учета доходов для предпринимателей, которые работают на патентной налоговой системе (Приказ №135н, МинФин РФ, 22.10.2012г.), и т.д.

В этих Книгах происходит учет всех операций, которые имели место быть в ходе предпринимательской деятельности и отражение которых обязательно для целей расчета налогов и вытекает из требований норм соответствующих налоговых глав. Формы этих Книг строго унифицированы и не подлежат корректировке налогоплательщиком. Кроме того, данные регистры часто истребуются налоговыми органами при проведении ими камеральных проверок деклараций; - аналитические регистры. Название «аналитический» закреплено в статье НК РФ 314, но находит свое применение и в иных налоговых главах. В частности, в главе 23 «НДФЛ», в статье 230 закреплена обязанность налогового агента по отражению всех доходов, выплаченных им своим сотрудникам и иным физическим лицам, в регистрах.

- все доходы, какие получены физическим лицом, и все предоставленные ему налоговые вычеты. Налоговые вычеты и доходы в регистре показываются только те, которые за налоговый период были получены от налогового агента. Например, имущественный вычет, если его предоставил налоговый орган, не отражается в регистре по НДФЛ;

- вся сумма рассчитанных и удержанных налогов НДФЛ;

- данные о налогоплательщике, позволяющие четко идентифицировать его;

- вид выплаченных этому лицу доходов и предоставленных вычетов;

- расходы и иные суммы, которые могут в соответствии с нормами главы 23 НК РФ уменьшать налоговую базу. А также виды этих расходов и иных платежей.

Виды доходов, вычетов и расходов проставляются с отражением кодов, которые утверждены ФНС РФ в приказе №ММВ-7-11/387@ от 10.09.15г.

даты выдачи (перечисления) доходов; - даты удержания НДФЛ с доходов физического лица;

- даты перевода в бюджет удержанных налогов;

- реквизиты документов, которые подтверждают перечисление налогов в бюджет;

- статус физического лица, как налогоплательщика. Этот статус должен быть идентичен тому, какой впоследствии будет проставляться в форме «Справка 2-НДФЛ». Взять сведения о статусе можно из приказа ФНС РФ №ММВ-7-11/485@ от 30.10.15г. А чтобы правильно проставить статус, можно руководствоваться письмом ФНС РФ № БС-4-11/4272@ от 15.03.16г. В этом письме рассмотрены отдельные вопросы по оформлению справки № 2-НДФЛ.

- сам регистр должен содержать в себе сведения за налоговый период, т.е. за календарный год;

- все сведения в регистре указываются с нарастающим итогом – для целей подготовки формы 6-НДФЛ, которая составляется и сдается по окончании квартала, 6-ти, 9-ти месяцев и года. При этом итог выводится по каждому месяцу начисления дохода с последующим обобщением за квартал, 6 месяцев и т.д.

- готовится документ в отечественной валюте – в рублях. Причем, сумма налога к внесению в бюджет и к удержанию из доходов налогоплательщика рассчитывается в целых рублях (без копеек) и с соблюдением всех правил округления (свыше 50 копеек – все округляется в сторону увеличения). Что касается отражения доходов, то они проставляются в той сумме, в какой начислены, – без округлений. Сведения о начисленных доходах берутся из расчетных ведомостей;

- заводится регистр на каждого налогоплательщика, в отношении которого была произведена выплата дохода;

- заполняться регистр может и от руки, и с помощью программного обеспечения, но только тем лицом, которое ответственно за расчет оплаты труда и иных вознаграждений в пользу физических лиц. Именно этот сотрудник вправе вносить изменения в регистр и подтверждать выполненные им корректировки своей подписью;

- в регистр сведения вносятся из первичных документов, которые содержат в себе данные о начисленных и выплаченных доходах, о начисленных, удержанных и переведенных в бюджет суммах налогов;

- регистр составляется по окончании месяца, когда есть точные и конечные данные о доходах, вычетах и прочих показателях. Но итоговые данные по регистрам должны быть готовы и проверены к моменту заполнения 6-НДФЛ за соответствующий период.

Стоит отметить, что налоговые регистры предназначены не просто для систематизации данных, а для правильного и достоверного определения налоговой базы. Из них берутся сведения для составления деклараций и для внесения налоговых платежей.

Регистр для учета НДФЛ: форма, содержание и структура

Все регистры для налогового учета можно условно разделить на две группы:

Форма самого регистра по НДФЛ, а также порядок отражения в нем данных аналитического характера, разрабатываются налоговым агентом самостоятельно.

Форма самого регистра по НДФЛ, а также порядок отражения в нем данных аналитического характера, разрабатываются налоговым агентом самостоятельно.Но при этом указанный документ должен содержать в себе сведения следующего характера:

Все вышеуказанные реквизиты носят обязательный характер, а потому они должны все присутствовать в налоговом регистре. Однако дополнить новыми реквизитами данную форму можно, если этого требует специфика расчетов с физическими лицами или специфика самой хозяйственной деятельности налогового агента.

Порядок заполнения, ведения и хранения

При этом:

При этом:Хранится регистр не менее 5-ти лет на предприятии; в условиях, которые защищают его от несанкционированного внесения в него корректировок. Если регистр составлен в электронной форме, то в течение всего срока его хранения должна быть обеспечена возможность вывода данных регистра на бумажный носитель.

Нюансы оформления

Идентифицирующими данными налогоплательщика, которые должны быть отражены в шапке регистра, являются:

- фамилия и имя физического лица, а отчество – если предусмотрено;

- дата рождения указывается полностью – число, месяц и все цифры года;

- сведения о документе, удостоверяющем личность. Этим документом может быть не только паспорт, но и военный билет, удостоверение беженца, и иные;

- ИНН (если он есть у налогоплательщика);

- гражданство;

- адрес проживания в РФ и адрес прописки, в том числе и за пределами РФ.

Тут же – в шапке регистра – следует указать и статус налогоплательщика.

Виды доходов – это отдельная графа в регистре, которая должна стоять до или после графы с суммой дохода и датой его выплаты.

Виды вычетов можно узнать из того же приказа, который утверждает коды для доходов, – из приказа №ММВ-7-11/387@, утвержденного ФНС РФ 10.09.2015г. Коды вычетов проставляются рядом с графой, отражающей их денежное выражение.

Суммы доходов рекомендуется указывать в регистре до налогообложения (т.е. без учета применяемых вычетов) и для целей налогообложения (т.е. уменьшенными на вычеты).

Дата получения дохода должна соответствовать дате фактической выдачи зарплаты и иного дохода из кассы (наличными) или с расчетного счета (при переводе средств на банковские карты налогоплательщиков).

В регистре должны быть указаны также:

В регистре должны быть указаны также: - ставка НДФЛ (отдельной графой);

- сумма исчисленного и удержанного налога;

- полная дата удержания налога;

- полная дата его перечисления в бюджет, которая соответствует дате списания средств с расчетного счета налогового агента;

- реквизиты платежного поручения, которые можно получить в банке из выписки по расчетному счету. В регистр вносится дата платежного документа и его номер.

Что касается отражения необлагаемых сумм доходов, то мнения по этому поводу делятся. Поэтому если указанные суммы не найдут своего отражения в налоговом регистре, то это не будет ошибкой.

Правилам ведения данных регистров посвящена следующая видео лекция:

www.delasuper.ru