Отчетные документы за проживание в квартире

— Все расходы на командировку работник должен указать в авансовом отчете и приложить к нему документы, которые эти расходы подтверждают (п. 11, 21, 26 Положения о командировках, утв. Постановлением Правительства от 13.10.2008 № 749).

Чтобы без проблем учесть при налогообложении расходы на наем жилья в командировке, нужно иметь (п. 1 ст. 252, подп. 12 п. 1 ст. 264, п. 3 ст. 217 НК РФ, Письма Минфина от 15.01.2016 № 03-03-07/803, от 16.02.2009 № 03-03-05/23, УФНС по г. Москве от 24.05.2012 № 16-15/045924@):

(или) договор аренды квартиры и любой документ об оплате (например, расписку, подтверждающую, что арендодатель получил деньги, выписку о списании денег с карточного счета работника и т.п.);

(или) договор аренды квартиры, в котором указано, что оплата по договору произведена.

При наличии же только одного договора аренды квартиры, в котором лишь указана стоимость платы за проживание, но без документа, подтверждающего оплату этих расходов, учитывать расходы рискованно.

Налоговики при проверке могут расценить эти расходы как неподтвержденные и в результате (Письма Минфина от 28.04.2010 № 03-03-06/4/51, от 14.09.2009 № 03-03-05/169, ФНС России от 25.11.2009 № МН-22-3/890):

(и) исключить сумму, указанную в договоре аренды квартиры, из «прибыльных» расходов;

(и) посчитать эту сумму доходом работника, если вы ее ему возместите. При этом НДФЛ с неподтвержденных документами расходов на проживание доначисляется только с суммы, превышающей 2500 руб. в день (п. 3 ст. 217 НК РФ). Если же расходы на проживание укладываются в этот норматив, то доначисление НДФЛ работнику не грозит.

Кроме того, проверяющие из фондов на сумму возмещенных расходов, превышающую 2500 руб. в день, могут доначислить страховые взносы (ч. 2 ст. 9 Закона от 24.07.2009 № 212-ФЗ, Письма Минтруда от 03.07.2015 № 17-3/В-326).

glavkniga.ru

Отчетные документы и оплата проживания в гостинице

Обновление: 15 ноября 2016 г.

Каждый работник, направленный работодателем в служебную командировку, обязан по возвращении из нее отчитаться перед работодателем о результатах командировки и расходах, понесенных им в период командировки, в том числе предоставить отчетные документы за проживание в гостинице или ином жилом помещении. Отсутствие отчетных документов либо их оформление с нарушением установленного порядка может повлечь невозможность подтверждения расходов (в полном объеме или в части), а значит, и возможный отказ в возмещении данных расходов работодателем. О том, как должны быть оформлены данные документы, вы узнаете из настоящей статьи.

Документы, подтверждающие проживание работника в командировке

В силу п. 26 Положения об особенностях направления работников в служебные командировки, утв. постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение), работник обязан по возращении из служебной командировки предоставить работодателю авансовый отчет и приложить отчетные документы для командировочных расходов, понесенных работником. К числу таких документов относятся и документы о найме жилого помещения.

Если работник в командировке живет в гостинице, работодателю предоставляется договор на оказание гостиничных услуг, заключенный работником с гостиницей по месту командирования, который должен содержать информацию, предусмотренную п. 20 Правил предоставления гостиничных услуг в РФ, утв. постановлением Правительства РФ от 09.10.2015 N 1085.

Командированный работник может проживать не в гостинице, а в снятой им квартире. В этом случае отчетные документы за проживание в квартире должны быть предоставлены в виде договора найма жилого помещения, который должен отвечать условиям, предусмотренным главой 35 Гражданского кодекса РФ.

Обратите внимание, что в результате последних изменений, внесенных в трудовое законодательство в 2015 г. (постановления Правительства РФ от 29.12.2014 N 1595 и от 29.07.2015 N 771 ), отчетные документы за проживание приобрели важное значение для определения срока нахождения работника в командировке. В случае утраты проездных документов, которые служат основным документом при расчете срока нахождения работника в командировке, такой срок устанавливается по документам, подтверждающим найм жилого помещения в месте командировки (п. 7 Положения).

Оплата гостиницы в командировке

Денежные средства для оплаты проживания работника в гостинице или ином жилом помещении в период служебной командировки выдаются работодателем в виде аванса при убытии работника в командировку (п. 10 Положения). При осуществлении оплаты номера, в котором проживал работник, гостиница должна выдать кассовый чек или иной документ, оформленный на бланке строгой отчетности (например приходный кассовый ордер), который и будет подтверждать расходы на проживание в командировке. Данное правило предусмотрено абз. 3 п. 28 Правил предоставления гостиничных услуг в РФ, утв. постановлением Правительства РФ от 09.10.2015 N 1085.

Если работник проживал не в гостинице, а в ином жилом помещении, например на квартире, снятой работником по договору найма жилого помещения, то факт несения расходов подтверждается распиской наймодателя о получении денежных средств от работника.

Оплата проживания в командировке в бюджетной организации

Наиболее часто встречающимся вопросом, связанным с оплатой проживания работника бюджетного учреждения в командировке, является вопрос о том, к какому коду КОСГУ должны относиться произведенные работником расходы на проживание. В соответствии с разделом V Указаний о порядке применения бюджетной классификации Российской Федерации, утв. приказом Минфина России от 01.07.2013 N 65н, оплата проживания в гостинице в командировке относится на подстатью 212 «Прочие выплаты».

Отчетные документы для командировочных

Отчетные документы для командировочных: нюансы законодательства

Сегодня процветание бизнеса почти невозможно без командировок и служебных поездок сотрудников компании. Они необходимы для решения важных производственных вопросов, положенных в основу деятельности организации. Чаще всего такие поездки финансируются из бюджета работодателя. Поэтому для отчетности работник, возвратившийся на рабочее место, должен составить подробный отчет о затратах денежных средств и передать его в бухгалтерию. Все отчетные документы для командировочных оформляются строго по правилам, так как они представляют важность для документооборота по расходам.

В каких случаях возникает необходимость оформлять отчетные документы для командировочных

Если появилась производственная необходимость отправить работника в командировку, нужно определить, кто из сотрудников компании сможет выполнить возложенную на него миссию. Речь идет не о полномочиях человека, а о некоторых ограничениях, предусмотренных Трудовым кодексом. Так, не допускается посылать в командировки следующих лиц:

Работников в период действия ученического договора, если командировка нарушает учебный процесс. То есть, если сотрудник уехал в командировку во внеучебное время или после обучения, это считается законным (ст. 203);

Беременных женщин (ст. 259 ТК);

Сотрудников, не достигших 18 лет, если они не относятся к творческим личностям, таким как спортсмен, артист или журналист, которые могут быть отправлены в командировку (ст. 268).

Женщины с малолетними детьми могут быть откомандированы предприятием при наличии их письменного согласия и отсутствия медицинских противопоказаний.

Работодатель обязательно уведомляет сотрудницу о том, что она вправе дать отказ. Такие же правила касаются и командировок:

Одиноких матерей и отцов, опекунов малышей возрастом до 5 лет (ст. 264 ТК);

Сотрудников, воспитывающих ребенка-инвалида;

Работников, которые ухаживают за больными родственниками, что подтверждает медицинское заключение (ст. 259 ТК).

Официально ездить в командировки имеют право только сотрудники, заключившие трудовые договоры с данной организацией.

Но таким правилом работодатели пренебрегают и отправляют в поездку:

Работников, оформленных по гражданско-правовому договору или соглашению;

Представителей компаний-партнеров, то есть лиц, которые не вступали с ними в какие-либо трудовые отношения.

В таких ситуациях документы на командировку не стоит оформлять. Однако возмещение затрат на поездку (командировочные расходы) и отчетные документы (учет этих расходов организацией) вполне реальны. Для этого нужно официально предусмотреть порядок компенсационных выплат и их взаимосвязь с выполненным участком работ.

Не так давно пакет служебной документации на поездку комплектовался на основании служебного задания, командировочного удостоверения и отчета о проделанной работе. Затем его усовершенствовали и расширили.

Теперь служебная командировка сопровождается следующими документами:

Приказ о командировке типовой формы, исполняющий роль поручения руководства.

Авансовый отчет или доклад об израсходованных средствах, подтвержденный соответствующими документами.

Табель рабочего времени с отмеченными днями командировки, за которые работник получает средний заработок.

Служебная записка, составляемая на тот случай, когда сотрудник использует для поездки свой личный автотранспорт.

Поговорим детальнее, для чего нужен каждый из выездных документов, и что следует за нарушениями в их оформлении.

Как составляется командировочный приказ?

В любой организации существует утвержденный типовой бланк приказа, предусмотренный Госкомстатом в Постановлении № 1 от 05.01.2004. В нем обязательно должны фигурировать Ф. И. О. работника, цель поездки и место назначения, дата выезда и его продолжительность.

Данный приказ утверждается работодателем, регистрируется в соответствующем журнале и передается на ознакомление будущему исполнителю.

Авансовый отчет

Чтобы работник смог приобрести билеты для поездки и забронировать номер в гостинице для проживания, ему выдаются подотчетные наличные деньги. При возвращении на предприятие он обязан сделать отчетные документы для командировочных, то есть заполнить бланк авансового отчета с документальным подтверждением всех своих расходов, оплаченных из полученной суммы.

Авансовый отчет подается в бухгалтерию не позднее 3-х дней со времени возвращения на рабочее место. Бухгалтеры проверяют правильность его составления и подлинность подтверждающих документов. Если замечаний и нарушений не обнаружено, выданная работнику сумма денег списывается и, соответственно, его расходы компенсируются.

Как оформляется командировка в табеле?

Дни отсутствия сотрудника, находящегося в командировке, проставляются в табеле рабочего времени под индексом «К» без указания фактически отработанных часов, что считается необязательным.

Когда работник по согласованию с руководством трудится в выходные дни или праздники, это обязательно указывается в табеле буквенным кодом «К-В», причем оплата за эти дни производится вдвое больше.

Как оформить служебную записку?

Когда сотрудник отправляется в служебную поездку на персональном автотранспорте, проездные билеты на него не оформляются. В данном случае по возвращению на работу он подает служебную записку с указанием продолжительности поездки (время отъезда и прибытия).

Расходы, понесенные во время командировки с использованием личного автомобиля (топливо, парковка), считаются служебными расходами и компенсируются работодателем. Списание суммы долга, подкрепленное только служебной запиской, не допускается. Должны присутствовать соответствующие отчетные документы для командировочных.

Для этого документа типовая форма не предусмотрена, он составляется в свободной форме, но обязательно содержит название организации, должность и Ф. И. О. работника, пункт назначения и срок командировки, данные об автомобиле, дата и подпись командированного.

Служебная записка оформляется, если сотрудник использует государственный, попутный или другой вид автотранспорта, а точнее ‒ при невозможности приобретения билетов для проезда.

Какие отчетные документы командировочных должен предоставить работник

В предоставленных сотрудникам бухгалтерии документах должны содержаться следующие сведения:

Суммы затрат на проживание (в гостинице, квартире, общежитии и др.);

Расходы на питание;

Издержки от пользования общественным транспортом;

Траты на телефонную и почтовую связь;

Стоимость топлива и ГСМ, если поездка совершалась работником на личном или служебном автомобиле.

Разумеется, по возвращению из командировки, сотруднику необходимо сделать отчетные документы для командировочных о результатах поездки. Они послужат основанием для расчета и возмещения ему понесенных затрат работниками бухгалтерии.

К документам, подтверждающим служебные расходы, относят:

Чеки (счета) на снятие жилья, занесенные в форму 3-Г (квитанция за гостиницу);

Проездные билеты к каждой поездке, предпринимаемой работником во время командировки;

Кассовые чеки по расчетам за продукты питания;

Фискальные чеки с АЗС;

Кассовые чеки на покупку необходимых товаров.

Помимо этих документов, сотрудник компании может предоставить в бухгалтерию еще и другие отчетные документы, например:

Акты о получении различных услуг, которые одобряются бухгалтерией только тогда, когда используемые услуги заранее согласованы с руководителем;

Договоры об аренде жилья, заключаемые в случаях, когда командированному работнику приходится снимать комнату (квартиру) взамен проживания в гостинице.

Указанные документы обязаны содержать детальные сведения с конкретными суммами расходов. В противном случае бухгалтерия не имеет права компенсировать сотруднику организации подобные расходы ввиду отсутствия размера суммы потраченных денег.

Следует помнить, что отчетные документы для командировочных сдаются в строго определенные сроки, утвержденные положениями КЗоТа. Любая организация вправе откорректировать общепринятый временной период внутренними нормативными актами.

Лучше всего урегулировать данный вопрос сразу же после выхода на работу по возвращению из командировки.

Возникают ситуации, когда сотрудников компании направляют в служебные поездки для участия в конференциях по обмену знаниями и опытом или на повышение квалификации. Вернувшийся работник обязан дополнительно предоставить бухгалтеру и кадровику такие документы:

Сертификат, выданный ему как участнику обучающего мероприятия;

Свидетельство (удостоверение, диплом) о повышении квалификации;

Организационные документы об обучении, включающие план и график мероприятий, на которые приглашен сотрудник;

Персональный отчет работника о полученном опыте (знаниях).

Обычно, подобная документация сдается сотрудником не позднее семи дней со времени приезда из служебной командировки

Поскольку все организации должны неукоснительно учитывать все командировочные расходы, отчетные документы или отчет сотрудника о командировке является обязательным. Только они служат основанием для компенсации компанией средств, затраченных во время поездки. Все расходы сотрудников учитываются в ежемесячном налоговом отчете, и малейшее несовпадение фактических и документально подтвержденных затрат грозит внушительными штрафами.

Бывают ситуации, когда командировочная документация теряется или случайно повреждается по вине самого работника предприятия или по неосторожности лиц, услугами которых он пользовался во время поездки. В любом случае, оперативно восстановить данные бумаги чаще всего проблематично, особенно человеку, пребывающему в незнакомом городе.

Для урегулирования подобных вопросов существуют специальные службы. К сожалению, они работают только в некоторых крупных населенных пунктах России. Оказавшись в такой щекотливой ситуации, сложно уложиться в отчетные сроки, установленные отечественным законодательством или локальной правовой базой компании.

При отсутствии достоверного подтверждения командировочных расходов бухгалтерия компании не имеет права возмещать их сотруднику. Любые денежные затраты должны отражаться в бухгалтерских отчетах с их обязательным документальным подтверждением.

Нужно помнить и то, что любые документы на оплату заполняются с указанием реквизитов компании работодателя.

Правильно составляя отчетные документы для командировочных и придерживаясь порядка их подачи, можно не беспокоиться о получении компенсации за все служебные расходы на поездку. Что касается обратной ситуации с утратой (порчей) отчетных документов, в этом случае можно ожидать лишь частичного возмещения затрат, даже при положительном исходе. Поэтому очень серьезно отнеситесь к любым документам, которые сопровождают вас в командировках.

Какие требовать отчетные документы с командировочных за проживание

Понятие «командировочные» подразумевает некую категорию расходов, помимо прочего включающую компенсацию аренды помещения для жилья. Все утвержденные нормы, условия и список сопроводительных документов отражены в законодательстве, правительственных нормативных актах и письмах Министерства финансов РФ.

Не так давно гостиничные счета были документами строгой отчетности. А бланки заполненной формы 3-Г полностью подтверждали получение услуг арендатором жилых помещений в определенный период времени и включали в себя все отчетные документы для командировочных.

Сейчас, после выхода 06.05.2008 Постановления Правительства № 359, все организации гостиничного комплекса могут самостоятельно формировать виды документации, подтверждающие фактическое проживание постояльцев.

Командированным сотрудникам предоставляется несколько вариантов размещения для проживания, таких как:

Номер в гостинице;

Квартира служебного пользования;

Самостоятельная аренда помещения;

Пребывание у родственников.

При этом избрание места размещения носит строго индивидуальный характер и обусловлено субъективными и объективными причинами.

Гостиничный номер

Располагаясь в оплаченном номере, командированные граждане могут иметь доступ ко всем бытовым и коммунальным услугам, которыми располагает гостиничный сервис.

Служебные квартиры

В этом случае наличие жилья, состоящего на балансе предприятий, которые по роду деятельности постоянно принимают специалистов со стороны, оправданно экономически.

К тому же командированным научным работникам (к примеру, преподавателям вузов) намного комфортнее находиться в бытовых условиях, наиболее приближенных к привычным.

При наличии у приглашающей стороны арендованного или служебного жилья, проблемы с размещением в гостинице отпадают.

У родственников

Большинство командировочных граждан предпочитают поселяться у родных или друзей. Такой вариант позитивно влияет на два фактора: экономичное решение бытовых проблем приезжих и их тесное общение с близкими людьми, которое выпадает нечасто.

Какие документы потребует работодатель?

Плановые отделы предприятий детально учитывают все расход на командировки.

Вернувшись на работу из поездки, сотруднику надлежит в течение 3-х дней сделать отчетные документы для командировочных, то есть составить авансовый отчет о расходах с приложением полученных чеков и квитанций о текущих расходах, после чего передать этот пакет документов в бухгалтерию организации.

Администратор гостиницы обязан выдать официальный документ для подтверждения проживания приезжего в одном из номеров отеля.

Бланк счет-расписки разработан в каждой гостинице индивидуально и обязательно включает следующие реквизиты:

Учредительные и банковские реквизиты;

Данные паспорта приезжего;

Сумма оплаты за проживание в номере с указанием НДС;

Подпись руководителя с печатью.

Факт оплаты гостиницы подтверждается кассовым чеком или приходным кассовым ордером.

Кратковременное проживание командированных сотрудников в служебной или снятой квартире, как правило, требует безналичной оплаты согласно оформленному договору на аренду жилья.

По согласованию с руководством работник вправе заключить с собственником персональный договор найма принадлежащего ему помещения для временного проживания.

В этом случае арендный договор на квартиру (комнату) вместе с распиской об оплате официально доказывают факт найма жилья на время пребывания в командировке.

В общем виде документы для оформления представлены в таблице:

Способ проживания

Подтверждающий документ

Вид оплаты

Номер в гостинице

Счет, кассовый чек или приходный кассовый ордер

Наличный или безналичный расчет

Служебное жилое помещение

Счет, договор на предоставление помещения

Комната в аренду от физ. Лица

Договор аренды, расписка

Проживание у родственников

К сожалению, российский Налоговый кодекс не конкретизирует, какие бумаги могут официально подтвердить командировочные расходы и являют собой отчетные документы командировочных. Любые документы, оформленные в соответствии с требованиями бухгалтерского учета, должны рассматриваться налоговыми службами.

Как происходит оплата за проживание в командировке?

Затраты на снятие гостиничного номера для проживания в служебной поездке, подтвержденные счетом на его оплату, возмещаются полностью. Налоговый кодекс не ограничивает данный вид расходов на временное проживание. Единственный нюанс, привлекающий внимание налоговиков при проверках, ‒ это компенсация стоимости номера с повышенной комфортабельностью.

Во избежание подобных инцидентов следует предусмотреть в Положении о командировках, какими конкретно условиями могут пользоваться в отелях:

Администрация и руководители подразделений.

Счета за командировочное жилье обычных сотрудников, превышающие утвержденные нормы, принимаются бухгалтерией для оплаты в полном объеме со ссылкой на внутреннее Положение о командировках.

В налоговый отчет вносятся расходы в границах нормы.

Пример:

Ведущий маркетолог П. С. Петров отправлен в командировку для подписания договора на поставку промышленного оборудования сроком на два дня. Для авансового отчета он использовал документы об оплате проживания в номере «Люкс» с посуточной стоимостью 5500 руб. В то же время Положение о командировках гласит, что работникам среднего звена разрешено снимать гостиничные номера не дороже 3500 руб./сут.

При утверждении авансового отчета Петрову П. С. компенсировали расходы на проживание в сумме 5500 руб./сут. × 3 дн. = 16 500 руб.

Кроме того, был начислен НДФЛ и страховые взносы с суммы превышения:

3500 руб./сут. × 3 дн. = 10 500 руб. − разрешенный максимум расходов на жилье;

16 500 − 10 500 = 6000 руб. − облагаемая налогом сумма для вычисления страховых взносов и НДФЛ;

6000 × 13 % = 780 руб. − налог НДФЛ.

6000 × 22 % = 1320 руб. − в ПФ;

6000 × 5,1 % = 306 руб. − в ФФОМС;

6000 × 2,9 % = 174 руб. − в ФСС;

6000 × 0,7 % = 42 руб. − в ФСС от несчастных случаев на производстве.

Как отчетные документы командировочных отражаются в бухгалтерском учете

Чтобы бухгалтеры могли документально учитывать затраты на командировки и компенсации выезжающим сотрудникам, используется счет 71 «Расчеты с подотчетными лицами». В нем дебет счета показывает полученные работником суммы денег, а кредит отражает все расходы, возникшие у него в служебной поездке.

Неистраченную часть аванса, выданного работнику перед командировкой, он должен вернуть в бухгалтерию при возвращении, заполнив для этого приходный кассовый ордер. Эти командировочные расходы вносятся в отчетные документы, заполняемые для налоговой инспекции.

Если выданных денег оказалось недостаточно, и сотрудник истратил свои личные денежные средства, предприятие возмещает ему причиненные затраты сверх предварительного аванса, сопровождая это оформлением расходного ордера.

Проводки по расходам сверх выданного аванса

biznes-resurs.ru

Как получить отчетные документы за проживание в гостинице

Служебная поездка требуется для решения насущных вопросов для фирмы работодателя. Поэтому компания при отправлении сотрудника в поездку возмещает ему расходы, в том числе за проживание. Часто наиболее удобным вариантом для сотрудника становится гостиница, расположенная близко к месту командировки.

Гостиница по окончании размещения клиента выдает отчетные документы для командировочных для подтверждения факта пребывания в отеле в определенные дни. Письмо Минфина РФ от 25.02.2015 № 03-07-11/9440 указывает, что в случае, когда в отеле не применяется контрольно-кассовый расчет, размещающая сторона обязана оформлять бланк строгой отчетности, который разрабатывается самостоятельно. Данный бланк может носить любое название, например, ваучер или гостиничный чек.

По возвращению из командировки в бухгалтерию необходимо предоставить документы, выданные гостиницей, которые являются подтверждением размещения в ней. Для авансового отчета необходим также кассовый чек. Основные требования к форме, предоставленной гостиничным предприятием, следующие:

- Бланк строгой отчетности в обязательном порядке должен содержать реквизиты: наименование документа, шестизначный номер и серию документа, полное наименование организации, предоставляющей услуги, адрес, ИНН организации и печать.

- Необходимо, чтобы бланк строгой отчетности изготавливался типографским методом или формировался с использованием автоматизированных систем. Требования к системе: обязательная защита от несанкционированного доступа, идентификация и сохранение номера и серии бланка не менее 5 лет (Постановление Правительства РФ от 06.05.2008 № 359). Бланки, распечатанные на компьютере без использования автоматизированных систем, не будут приняты организацией в качестве подтверждающих.

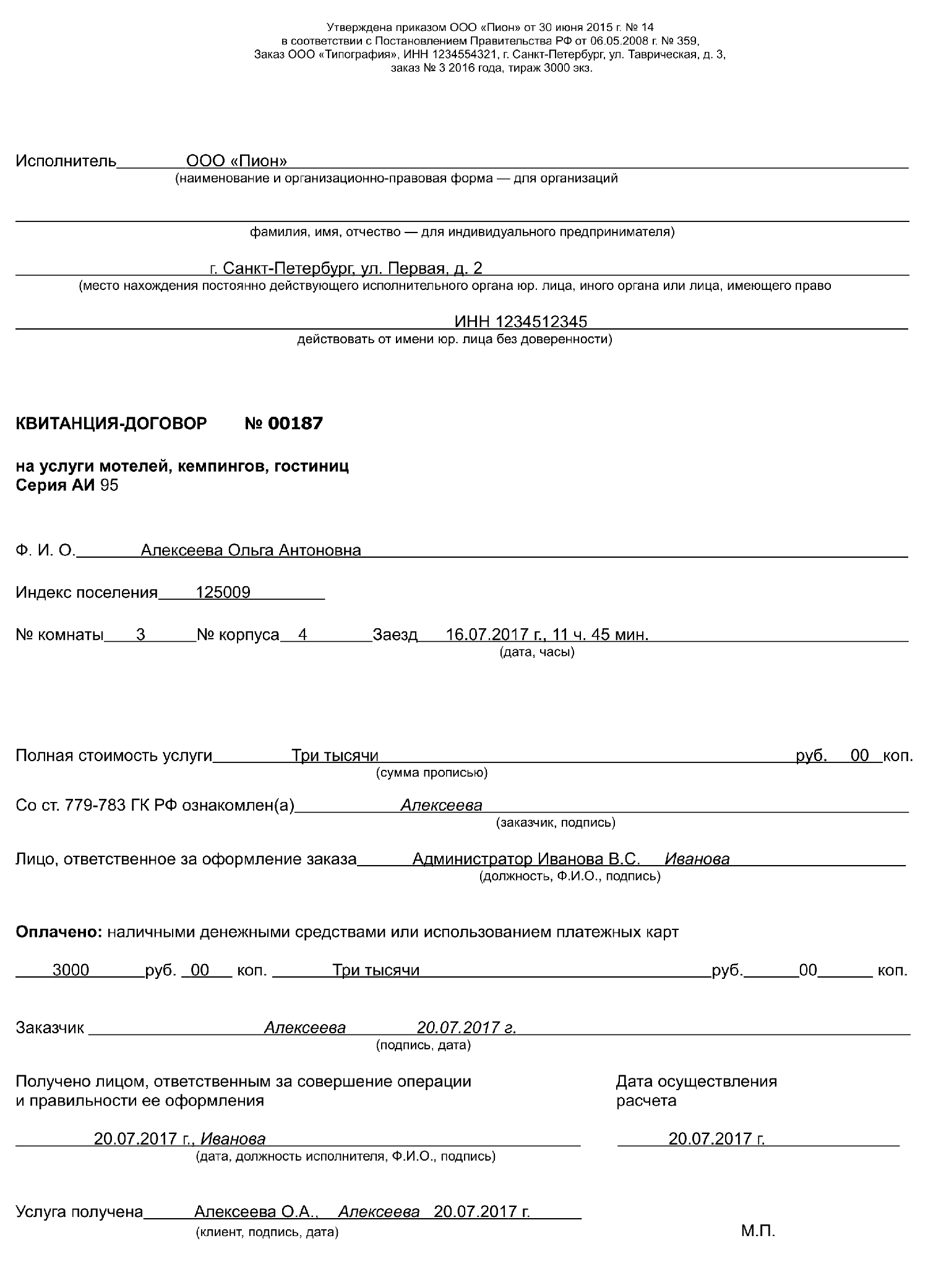

Образец квитанции, подтверждающей проживание в гостинице

Оплата проживания в командировке в бюджетной организации и в коммерческой одинаково производится на основании счета из гостиницы или счета и кассового чека.

Важно отметить, что в случае, когда командированный сотрудник предоставляет в свою организацию документ о проживании в гостинице, который не соответствует указанным требованиям, а организация учитывает данные расходы в отчетности при налогообложении, у ИФНС могут возникнуть претензии. В этом случае компания может отстоять свои расходы через суд. Для этого рекомендуем ознакомиться с Постановлением ФАС Северо-Западного округа от 01.11.2010 по делу № А52-3413/2009.

В ситуации, когда на предприятии гостиничного типа применяются контрольно-кассовые расчеты, в отчетность входит чек и счет или другая документация о проживании сотрудника в гостинице.

Если счета нет

Оплата проживания в гостинице в командировке при отсутствии подтверждающих документов производится на основании запроса на предприятие гостиничного типа для подтверждения факта проживания сотрудника в указанный период времени и получения справки.

Отметим, что в Москве данный запрос допускается для подтверждения расходов сотрудника, что подтверждается письмом УФНС по Москве и Московской области от 26.08.2014 № 16-15/084374. Справка в обязательном порядке должна иметь детализацию оказанных услуг и подтверждение оплаты. А у компании должны быть другая документация, подтверждающая командировку сотрудника, например приказ о командировке, проездные документы и т. д.

Оплата гостиницы в командировке на основании справки, полученной по запросу, может быть не принята налоговыми органами. Важно отметить, что п. 1 ст. 252 НК РФ допускает учет косвенного подтверждения расходов, поэтому компания может опротестовать решение налоговых органов.

Постановление Правительства РФ 1085 от 09.10.2015 утвердило новые Правила оказания гостиничных услуг. Данное постановление указывает на обязанность по выдаче бланка строгой отчетности или чека.

Также документы о проживании в гостинице могут отсутствовать в случае, когда компания снимает жилое помещение для размещения сотрудников на время командировки. В данном случае оплата помещения производится самим работодателем, поэтому оплата расходов и отчетные документы за проживание в квартире посуточно не предусмотрены.

Можно ли указывать в счете завтрак

В случае если затраты на завтрак указываются в счет отдельным пунктом, их не рекомендуется включать в расходы на проживание. Подпункт 12, п. 1, ст. 264 НК РФ указывает на то, что к затратам на размещение могут быть отнесены дополнительные услуги, за исключением обслуживания в барах и ресторанах, в номере, пользования рекреационно-оздоровительными объектами.

Также письмо Минфина от 14.10.2009 № 03-04-06-01/263 разъясняет, что в случае выделения стоимости питания отдельным пунктом у сотрудника возникает доход в натуральной форме. По мнению Минфина, компенсация питания не относится к возмещению затрат на проживание, и поэтому может облагаться НДФЛ и страховыми выплатами.

В случае если завтрак не указан отдельным пунктом в счете из гостиницы, включать его в расходы чревато налоговыми рисками. Данная ситуация имеет разноречивые судебные прецеденты, поэтому налоговые органы могут начислить НДФЛ на указанную сумму. Страховые взносы в данном случае начислены быть не могут, на что указывают письма Минздравсоцразвития РФ от 05.08.2010 № 2519-19, ФСС РФ от 17.11.2011 № 14-03-11/08-13985

Другие гостиничные сервисы

Согласно пп. 12 п. 1 ст. 264 НК РФ, дополнительные гостиничные услуги подлежат оплате, за исключением питания в барах и ресторанах и использования рекреационно-оздоровительных объектов. Наиболее часто используемой дополнительной услугой является бронирование номеров для сотрудников. В случае использования некоторых услуг может потребоваться доказательство их экономической целесообразности для возмещения расходов по ним.

Лимиты расходов

Компания вправе установить лимит расходов для своего командированного работника. Но не всегда есть возможность уложиться в указанную сумму, поэтому может возникнуть ситуация, когда сотрудником был превышен лимит выделенной суммы. В таком случае при превышении сотрудником лимита и предоставлении счета из гостиницы на полную стоимость расходов НДФЛ с него не удерживается (абзац 10 п. 3 ст. 217 НК РФ).

clubtk.ru