Кбк на 2018г госпошлины

Если работодатель издает «списочный» приказ о премировании по организации, объяснять в этом документе, почему кто-то получил премию в меньшем размере, не нужно.

Верховный суд отказался признавать недействующим письмо Минфина от 12.02.2018 № 03-15-07/8369.

Совет Федерации одобрил ряд поправок в Закон о ККТ. Это значит, что в скором времени поправочный закон будет официально опубликован и вступит в силу. Так что бизнесменам пора готовиться к грядущим переменам.

Налоговое законодательство не запрещает ИП использовать свой личный банковский счет (т.е. открытый не как бизнесмену, а как частному лицу) для получения оплаты за оказанные в рамках бизнес-деятельности услуги.

Если компания уплатила в бюджет «агентский» НДФЛ позже установленного срока и после того, как налоговики узнали о просрочке, фирму оштрафуют.

Организации обязаны ежегодно сдавать бухгалтерскую (финансовую) отчетность в ИФНС. Рекомендуемые форматы для представления бухотчетности в электронном виде размещены на сайте ФНС.

Если один гражданин безвозмездно переводит деньги со своего счета на счет другого «физика», объекта обложения НДФЛ не возникает.

ТИПОВАЯ СИТУАЦИЯ™ актуальна на 24 июля 2018 г.

КБК для госпошлины

Госпошлина при обращении в суд

арбитражный суд — 182 1 08 01000 01 1000 110

суд общей юрисдикции, мировому судье — 182 1 08 03010 01 1000 110

Верховный Суд — 182 1 08 03020 01 1000 110

Госпошлина за регистрацию прав на недвижимость и сделок с ней

через Росреестр — 321 1 08 07020 01 1000 110

через многофункциональный центр — 321 1 08 07020 01 8000 110

Госпошлина за регистрацию автомобиля — 188 1 08 07141 01 1000 110

Госпошлина за выписку из ЕГРЮЛ — 182 1 13 01020 01 6000 130

Госпошлина за внесение изменений в устав , ЕГРЮЛ, регистрацию юридического лица

через ИФНС — 182 1 08 07010 01 1000 110

через многофункциональный центр — 182 1 08 07010 01 8000 110

Госпошлина за получение лицензии в федеральный бюджет — 000 1 08 07081 01 0300 110. В 1 — 3-м разрядах КБК указывайте код госоргана, который выдает лицензию. Например, КБК госпошлины за лицензию на образовательную деятельность, выданную Рособрнадзором, — 077 1 08 07081 01 0300 110

glavkniga.ru

КБК для уплаты госпошлины

Подводя итоги по КБК для уплаты госпошлины

Обращаясь в органы государственной власти, самоуправления или к любым должностным лицам с просьбой о каком-либо действии, значимом с точки зрения закона, физическому или юридическому лицу нужно уплатить специальный сбор – госпошлину. К сожалению, в 2016 году эти сборы значительно выросли практически по всем видам услуг.

Для предпринимателя государственная пошлина нужна для оплаты таких действий государства:

- регистрацию ИП или организации;

- внесение изменений в регистрационную документацию;

- ликвидацию организации;

- оформление выписки из ЕГРЮЛ или ЕГРИП;

- оформление соглашения о ценообразовании и внесения в него изменений;

- рассмотрение споров в судах различных инстанций;

- регистрация транспортного средства и др.

Для физических лиц госпошлина имеет фиксированное значение, установленное на государственном уровне. Юридические лица нередко должны вычислять пошлину, так как она зависит от «плавающих» факторов. Для вычисления госпошлины можно использовать разнообразные онлайн-калькуляторы: разработчики утверждают, что они регулярно обновляются в связи с изменениями в Налоговом кодексе.

Актуальные КБК для уплаты госпошлины

Чтобы средства, перечисленные как государственная пошлина, были засчитаны, они должны попасть в бюджет нужного администратора – того или иного государственного органа, чаще всего это ФНС.

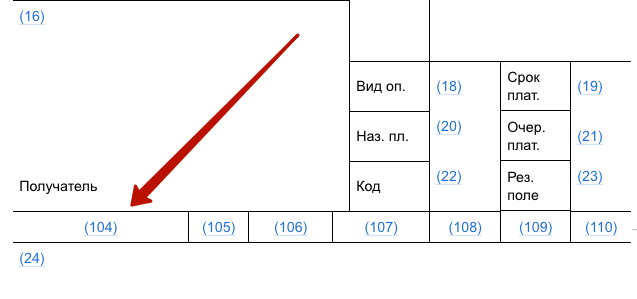

За распределение перечисленных средств отвечает код бюджетной классификации – КБК, вводимый в поле 104 платежного поручения.

КБК зависит от того, для чего предназначена та или иная госпошлина, которую собирается уплатить предприниматель.

- За регистрацию в качестве ИП или ООО, внесение изменений в документы, ликвидацию и другие юридические действия при оплате госпошлины указывается КБК 182 1 08 07010 01 1000 110.

- За рассмотрение соглашения об образовании цен и ли внесения в него изменений нужно указать КБК госпошлины 182 1 08 07320 01 1000 110.

- За регистрацию авто и другие действия, связанные с транспортной документацией и водительскими правами – КБК 188 1 08 07141 01 1000 110.

- За техосмотр, выдачу удостоверений также регистрацию тракторов и других самоходных механизмов – КБК 000 1 08 07142 01 1000 110.

- За право использования названия страны в различных сочетаниях в названиях юридических лиц – КБК182 1 08 07030 01 1000 110.

- Дела, рассматриваемые арбитражными судами, требуют госпошлины по КБК 182 1 08 01000 01 1000 110.

- Конституционный суд принимает госпошлины по КБК 182 1 08 02010 01 1000 110.

- Конституционные суды субъектов РФ требуют указания КБК по госпошлине 182 1 08 02020 01 1000 110.

- Суды общей юрисдикции и мировые судью получают госпошлину по КПК 182 1 08 03010 01 1000 110.

- Верховному суду РФ надо перечислять пошлину по КПК 182 1 08 03020 01 1000 110.

assistentus.ru

КБК НДФЛ какой налог, транспортный, на имущество, налог на прибыль, расшифровка КБК

КБК 2018 СТРАХОВЫЕ ВЗНОСЫ, НДФЛ, НДС, УСН, ЕНВД, торговый сбор

Справочник кодов бюджетной классификации (КБК)

Коды КБК утверждены приказом Минфина России от 01.07.2013 г. № 65н (в редакции от 01.03.2017 № 27н).

КБК – необходимы для группировки доходов , расходов и источников финансирования бюджетов бюджетной системы России. Как правило, КБК используются для составления и исполнения бюджетов и составления бюджетной отчетности. КБК состоит из 20 цифр (разрядов). В них, в частности, указывают код главного администратора доходов бюджета (или распорядителя бюджетных средств), код вида доходов (или расходов), код классификации операций сектора государственного управления.

Коммерческой организации или индивидуальному предпринимателю КБК необходим для составления некоторых видов отчетности, а также заполнения платежных поручений на перечисление в бюджет обязательных платежей (налогов, взносов, штрафов, пеней и т. д.). В платежном поручении для указания КБК на 2018 год предназначен реквизит 104.

Что такое КБК новые 2018 НДФЛ, УСН, ЕНВД, ЕСХН, торговый сбор, страховые взносы

КБК — Коды Бюджетной Классификации . Бюджетная классификация — группировка доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы РФ, используемая для составления и исполнения бюджетов, составления бюджетной отчётности, обеспечивающая сопоставимость показателей бюджетов бюджетной системы РФ. Коды бюджетной классификации (КБК) принято делить на доходные и расходные. Оба вида имеют двадцатизначные значения. Структура кода доходов представлена в виде четырех составных частей. Структура кода доходов представлена в виде четырех составных частей.

С 23 апреля 2018 г. действуют новые КБК. Используйте их, когда будете оформлять платежки

Так, Минфин, в частности согласно Приказа от 28.02.2018 № 35н :

- изменил коды пеней, штрафов и процентов по дополнительным страховым взносам в зависимости от результатов спецоценки. Раньше КБК для этих платежей зависели от периода, за который их перечисляли – до 2017 года или после. Приказ Минфина от 28.02.2018 № 35н отменил деление по расчетным периодам. Смотрите, какие новые коды применять для взносов по доптарифу .

- отменил один КБК для индивидуальных предпринимателей. В 2017 году чиновники ввели код для взносов с доходов ИП свыше 300 000 руб. В новом перечне КБК такого кода нет, и фиксированные платежи за себя предприниматель должен перечислять на один КБК. Узнайте, как теперь предприниматели должны платить страховые взносы за себя .

- утвердил новые КБК за размещение отходов производства и твердых коммунальных отходов. Какие новые коды применять для этих платежей, смотрите в таблице .

- №1-3– код, указывающий адресата, для которого предназначены денежные поступления (территориальные ФНС, страховые и пенсионные фонды). Например, для оплаты КБК по НДФЛ в 2018 году ставится цифра «182», для страховых взносов в Пенсионный фонд – «392»;

- № 4– показывают группу денежных поступлений.

- №5-6 – отражает код налога. Например, для страховых взносов указывается значение «02», акцизы и страховые взносы характеризуются номером «03», оплата госпошлины – «08».

- № 7-11– элементы, раскрывающие статью и подстатью дохода.

- № 12 и 13– отражают уровень бюджета, в который планируется поступление денежных средств. Федеральный имеет код «01», региональный «02». Муниципальным учреждениям отведены числа «03», «04» или «05». Остальные цифры характеризуют бюджетные и страховые фонды.

- №14-17– указывают причину выполнения финансовой операции: совершение основного платежа – «1000», начисление пени – «2100», оплата штрафа – «3000», отчисление процентов – «2200».

- №18 – 20 – отражает категорию дохода, получаемого государственным ведомством. Например, денежные средства, предназначенные для оплаты налога, отражаются кодом «110», а безвозмездные поступления – «150».

Все КБК, которые изменились с 2018 года, смотрите в справочнике . (.docx, 16Кб)

Где необходимо указать КБК

В первую очередь коды бюджета необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.12 № 383-П, для КБК предназначено поле 104 (подробнее о примерах платежного поручения в налоговую). Следует заметить, что в платежном поручении можно указать только один код бюджетной классификации. Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

www.assessor.ru

Актуальные КБК 2018: коды бюджетной классификации

Статьи по теме

КБК (коды бюджетной классификации) 2018, которые надо указывать в платежных поручениях в этом году, изменились. А недавно Минфин внес новые корректировки в коды. Смотрите и скачивайте актуальные коды в таблицах.

С 2018 года в кодах бюджетной классификации произошли очередные изменения, которые необходимо учитывать при заполнении платежных поручений, то есть при заполнении поля 104.

КБК (коды бюджетной классификации) 2018

КБК на 2018 год: изменения

С этого года в кодах бюджетной классификации есть несколько изменений.

Во-первых, введены новые коды для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н). Смотрите новые коды в таблице ниже.

Новые КБК 2018 налог на прибыль (с доходов от облигаций):

Во-вторых, Минфин дополнил перечень кодов бюджетной классификации по акцизам. Введены новые коды для электронных сигарет, никотинсодержащих жидкостей, нагревательного табака (приказ Минфина от 06.06.2017 № 84н).

Новые КБК акцизы 2018:

Напомним, указания о порядке применения кодов бюджетной классификации утверждены приказом Минфина от 01.07.2013 № 65н.

В-третьих, Минфин отменил часть новых КБК по страховым взносам (приказ приказ от 28.02.2018 № 35н). Изменения касаются компаний, сотрудники которых заняты во вредных или опасных условиях труда и имеют право на досрочную пенсию (подп. 1 п. 1, подп. 2–18 п. 1 ст. 27 Федерального закона от 17.12.2001 № 173-ФЗ, постановление Кабинета Министров СССР от 26.01.1991 № 10).

КБК для уплаты самих взносов по дополнительному тарифу не изменились. А вот пени и штрафы перечислять теперь нужно на разные КБК. Также поправки в КБК также затронули пенсионные взносы, которые ИП платят за себя. Фиксированный платеж и дополнительные взносы с доходов свыше 300 тыс. руб. платить нужно на разные КБК. Новый код прописали именно для дополнительных взносов (подробнее читайте в статье КБК по страховым взносам на 2018 год).

Актуальные коды смотрите в таблицах ниже. Все таблицы КБК доступны для скачивания.

www.gazeta-unp.ru

КБК (коды бюджетной классификации) на 2018 год: таблица с расшифровкой

Какие КБК по налогам и страховым взносам применяются в 2018 году? Какой налог на какие КБК перечислять? Куда вносить пени и штрафы? Применяются ли специальные КБК для ИП? Вводились ни новые коды по НДФЛ и УСН? С подобными вопросами сталкивается в процессе работы любой бухгалтер. В данной статье мы приведем таблицу КБК с расшифровкой. Также вы можете ознакомиться с комментариями о порядке заполнения платежных поручений и указаниях в них КБК в 2018 году. Вы можете добавить данную статью в закладки своего браузера, поскольку она может послужить вам в качестве справочника по КБК (в том числе, по платежам за прошлые периоды). Если возникнут дополнительные вопросы – обращайтесь за бесплатной консультацией на наш бухгалтерский форум.

Предназначение кодов бюджетной классификации в 2018 году

Код бюджетной классификации (КБК) – комбинация цифр, известная бухгалтерам, а также сотрудникам банковских и бюджетных учреждений. Характеризует определенную денежную операцию и является удобным способом для группировки расходов/доходов, уплачиваемых в бюджет. Создана на основании Бюджетного кодекса РФ.

Справочник КБК довольно часто меняется и совершенствуется: в 2018 году вводятся новые коды, корректируются прежние. Если вас интересует вопрос именно о новых КБК в 2018 году, то рекомендуем ознакомиться со специальной статьей на этот счет. См. «Новые КБК в 2018 году».

Что вообще означают эти цифры?

В соответствии с приказом Минфина №65н, код бюджетной классификации состоит из 20 цифр. Условно их можно разделить на несколько групп, состоящих из 1-5 знаков:

В 2018 году (КБК) отражается в отдельном поле платежных поручений, предназначенных для отчисления налогов, страховых взносов, пеней и штрафов, а также ряда других платежей в бюджет. Это поле в 2018 году – 104 (как и прежде).

Если ошибиться в КБК

В 2018 году платежное поручение является одним из способов безналичных расчетов на территории Российской Федерации. Платежки должны составляться по установленным формам, а все их разделы следует заполнять в строгом соответствии инструкциями Минфина. При расчетах с бюджетом поле 104 – обязательно для заполнения.

При заполнении документа важно правильно указывать комбинацию цифр, ведь допущенная ошибка влечет за собой и необходимость уточнять проведенные платежи. Однако следует отметить, что в некоторых случаях неверное заполнение графы 104 платежки в виде ошибочного кода бюджетной классификации не может повлечь для плательщиков подобных негативных последствий. Например, Министерство финансов в своем Письме от 29.03.2012 № 03-02-08/31 отметило, что неправильное указание КБК не влечет однозначного признания неисполненной обязанности по уплате налогов, перечисленных по неверному КБК.

Перечисленное выше верно для налогов. Если же ошибочный код указан, например, в платежке об уплате государственной пошлины, то предприятию может быть отказано в предоставлении соответствующих услуг по мотиву ошибочного заполнения поля 104 в платежном поручении.

Заметим, что при заполнении платежных поручений в 2018 году наиболее комфортно чувствуют себя компании и ИП, которые заполняют их в электронном виде с помощью специальных бухгалтерских сервисов. В них КБК проставляется автоматически и вероятность ошибки практически исключается. Если не хотите пользоваться таблицами, то можете скачать справочник КБК на 2018 год в формате Excel. Выбирайте необходимый налог или взносы, а правильные КБК покажутся в автоматическом режиме.

buhguru.com