Изменения ЕНВД в 2018 году

Судьба единого налога на вмененный доход неясна. В 2016 уже поднимался вопрос об его отмене, но предложенные законопроекты поддержку не получили, и принятие решения было отложено на два года. Поскольку этой системой налогообложения пользуется достаточно большое количество компаний и ИП, вопрос о том, что ждет их дальше очень актуален.

Основной вопрос – оставят ЕНВД или отменят. Его судьба должна решиться в 2018 году. Существует вероятность, что изменится система начисления. По сведениям компетентных источников, в будущем планируется разделить налогоплательщиков на две группы. Основанием для разделения станет размер бизнеса.

На сайте правительства была обнародована информация, касающаяся нововведений. Согласно ей, действие ЕНВД продляется до 2021 года, но для ограниченного числа предпринимателей. Под отсрочку попадают парикмахерские и мастерские, предоставляющие ремонтно-бытовые услуги, например, ателье или химчистки. Те же, чей бизнес лежит в другой сфере, будут вынуждены перейти на другую систему налогообложения.

Что придет взамен ЕНВД

В качестве альтернативы тем предприятиям, которые не смогут с 2018 года работать по системе ЕНВД, предлагается выбирать между стандартными ККМ, интернет-кассами, корректировкой коэффициента-дефлятора или вообще другой режим налогобложения.

Долгое время для предпринимателей наличие кассы было не обязательным, достаточно было заполненного от руки товарного чека. Но прогресс не стоит на месте, поэтому с 1 июля использование аппаратов, автоматически передающих данные об операциях по интернету, станет обязательным.

Необходимо данное новшество прежде всего государственным органам: доходы станут прозрачными, а утаивать их, и, как следствие, снижать налоги, станет невозможно. Но есть в новой системе плюсы и для покупателей, и для самих предпринимателей. Покупатели теперь могут не переживать о сохранности чеков – все данный сохраняются в системе и их в любой момент можно затребовать. Для предпринимателей новые кассы облегчат отчетность.

Из очевидных минусов можно отметить, что не во всех населенных пунктах есть возможность применения онлайн касс. Прежде всего это относится к небольшим удаленным поселениям, где не всегда есть доступ к всемирной паутине. Чтобы решить эту проблему, правительство намеревается создать реестр таких мест, чтобы работающие там предприниматели могли передавать отчеты через определенные стационарные пункты.

Применение ККТ в 2018 г

Поскольку переход на новые ККА неизбежен, нелишним будет узнать, что необходимо для правильного перехода.

• Прежде всего, разумеется, купить новый аппарат. Цена его колеблется от 20 до 30 тысяч рублей.

• По возможности подключить его к интернету.

• Заключить договор обслуживания с оператором фискальных данных.

• Заключить договор с Центром технического обслуживания кассовых аппаратов. Кроме этого потребуется активация фискального накопителя.

ЕНВД в розничной торговле в 2018 году

Для предпринимателей, занимающихся розничной торговлей, отмена ЕНВД очень неудобна. В качестве альтернативы в 2018 году они могут перейти на патентную систему налогообложения. Но в сравнение с ЕНВД патент пока проигрывает:

• Он доступен только ИП в сфере микро-бизнеса

• Годовой доход должен быть не более 60 млн. руб.

• Количество наемных сотрудников не может превышать 15 чел.

• Для перехода на патентную систему требуется одобрение налогового органа.

• Необходимо ведение книги доходов. Зато ИП, работающие на патенте, могут не покупать ККА и не подавать налоговую декларацию.

• Для получения патента необходима предоплата, поэтому на его получения не всегда есть средства, так как прибыль еще не получена.

• При утрате патента из-за нарушений восстановить его сразу не получится – необходим, чтобы начался новый календарного периода.

Из преимуществ патента можно отметить отсутствие территориальных ограничений, более широкий список видов деятельности, а также уступки в арендных вопросах. Но для ИП с небольшим оборотом приобретение патента оказывается нерентабельным. Из-за этого отмена ЕНВД может привести к уходу части малого бизнеса в тень.

novyy-god.ru

Все о патенте для ИП: виды деятельности, примеры расчета стоимости и пошаговая схема получения

Патентная — самая понятная и удобная форма налогообложения. Оплатить фиксированную сумму проще и выгоднее, чем вести сложные ежеквартальные подсчеты и заполнять декларации. Но есть у этого режима и минус — перейти на него может не каждый. Здесь вы узнаете все о ПСН: как перейти на нее, виды деятельности, попадающие под патент в 2018 году для ИП и схему расчета его стоимости.

ПСН: описание и плюсы

Патентная форма налогообложения для ИП самая молодая и перспективная из всех существующих. Ее ввели в 2013 году, чтобы поддержать малый бизнес. И достигли неплохих результатов.

Благодаря минимальной налоговой нагрузке уже к 2014 патент приобрел каждый 6-й предприниматель. А это около 13 тысяч человек, которые смогли вести свою деятельность, не отвлекаясь на возню с декларациями и подсчет ежеквартальных платежей.

Что такое патентная система налогообложения для ИП, часто встречающаяся под аббревиатурой ПСН, и чем она хороша? Ответ на оба вопроса есть в таблице:

Отчетность

На патентном режиме не нужно заполнять декларации, но без КУДИР не обойтись даже тут. В ней следует указывать всю информацию о доходах за тот налоговый период, на протяжении которого применялась ПСН. И книга нужна на каждый вид деятельности, облагаемый по патенту.

КУДИР — единственный вид отчетности для индивидуальных предпринимателей, не набирающих штат. Также они обязаны уплачивать пенсионные, медицинские взносы в ИФНС за самого себя.

Если же ИП нанял персонал, отчетность станет немного сложнее. Он должен ежегодно подтверждать свой тип деятельности в ФСС. Крайний срок для этого — 15 апреля.

Что требуется от ИП с персоналом:

- Вести КУДИР (предоставлять ее без просьбы не надо);

- Сдавать в ФНС сведения о числе работников;

- Расчет по страховым сборам (ежеквартально до 30 числа);

- СЗВ-М (до 15 числа ежемесячно);

- И справку 2-НДФЛ (к 1 апреля).

- На вас трудится менее 15 человек;

- Максимальный годовой доход ниже отметки в 60 млн.;

- Вид вашей деятельности попал под ПСН.

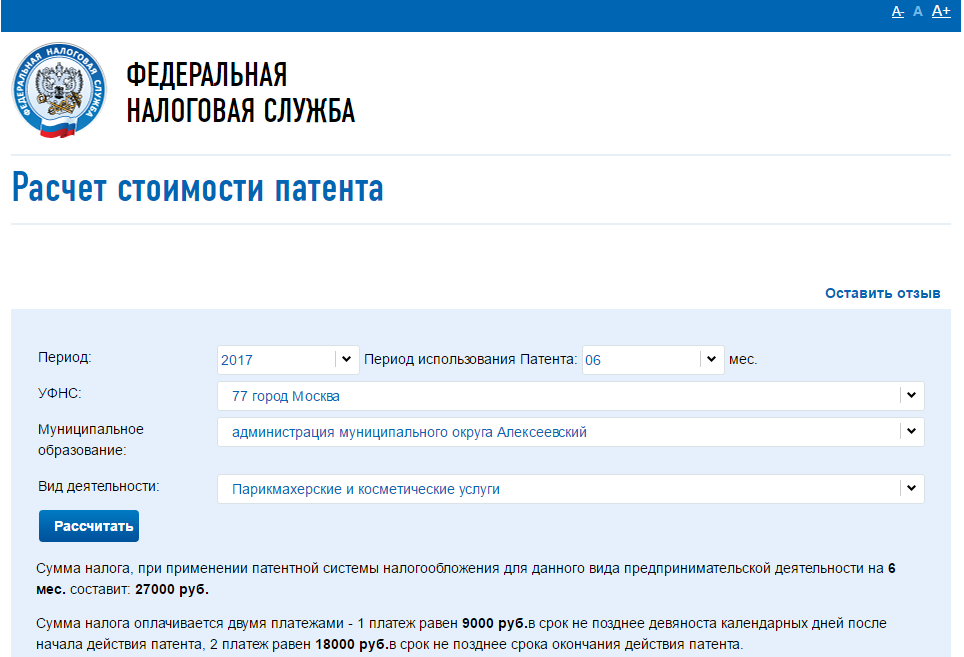

- В поле «период» впишите 2018 или 2019.

- «Период использования» — сколько месяцев вы намерены пользоваться патентным режимом.

- «УФНС» — название налоговой.

- «Муниципальное образование» — название района, где вы ведете деятельность.

- Затем выберите вид деятельности из предложенного списка.

- Введите значение физического показателя, к примеру, площадь торгового зала.

- Кликните на «Рассчитать», и система выдаст нужную вам цифру.

- Определим значение доходности. В этом регионе БД для розничной торговли, когда площадь меньше 50 кв. м., равна 600 000 рублей.

- Высчитаем, сколько стоит патент на год. 600 000 х 6% = 36 000 . Плюс страховые взносы, которые нельзя вычесть из налога.

- А если вы желаете приобрести патент на 4 месяца, то отдадите за покупку: 600 000 х 6% х 4/12 = 12 000 р.

- За год = 1 400 000 (доход в этом округе) х 6% = 84 000 р.

- За 4 месяца = 1 400 000 х 0,06 х 4/12 = 28 000.

- БД для грузоперевозок в этом регионе, если их грузоподъемность меньше 3,5 тонн, составляет 600 000 с одной машины. У нас их 5, значит потенциальный доход = 600 000 х 5 = 3 000 000 р.

- Рассчитаем патент на год: 3 000 000 х 6% = 180 000 р.

- На 3 месяца: 3 000 000 х 6% х 3/12 = 45 000.

- За год в 36 000 (600 000 х 6%).

- А за 3 месяца всего лишь в 9 000 (600 000 х 6% х 3/12).

С 2017 прием и учет платежей по взносам ведет налоговая, а не ПФР, ФОМС. Единственное, что осталось на месте — платежи по травматизму. За них, как и прежде, отвечает ФСС. Поэтому поменялись некоторые формы отчетности и реквизиты адресата в п/п. Будьте внимательны и следите, чтобы поступление средств прошло по верному адресу.

Кто из ИП может перейти на ПСН

Как бы ни хотелось, налоговый патент для ИП доступен не всем. Вы сможете воспользоваться его преимуществами, если:

С первыми двумя все понятно, рассмотрим подробнее виды деятельности, попадающие под патентную систему налогообложения.

Список патентов для ИП в 2018 году

В 2017 произошло колоссальное изменение — перечень видов работ, подпадающих под заветный патент, расширился. Теперь в нем не 47, а 63 позиции.

Какие виды деятельности попадают под патент, смотрите в таблице:

Рассчитываем стоимость патента

Стоимость зависит от базового дохода, отличного для каждого вида работ и разных регионов, а также срока, на который вы желаете оформить ПСН. Ставка фиксирована и составляет 6%. Представим это все в виде формулы:

СП (стоимость патента) = БД (базовая доходность) х 6% (ставка) х количество месяцев/12

Чтобы ничего не высчитывать и не заниматься поиском базовой доходности, зайдите на специальный сервис на сайте ФНС — калькулятор. Он доступен для всех пользователей, даже если они не зарегистрированы. И схема действий совсем несложная, рассмотрим ее пошагово:

Для тех, кто любит все делать самостоятельно, рассмотрим, как рассчитать стоимость патента для ИП на 2018 год для разных видов деятельности без калькулятора. Для примера возьмем самые распространенные виды патентов для ИП — перевозку грузов и торговую сферу.

Пример №1: патент на торговлю

Узнаем, сколько стоит патент для ИП, занимающихся розничной торговлей в 2018 году. Придумаем условие: предприниматель Хрущев торгует в розницу сладкими мучными изделиями в Мурманске через торговый зал площадью 45 м. кв.

Если тот же ИП Хрущев занимается продажей в Москве, а точнее в Южном Бутово, он отдаст за патент на торговлю для индивидуальных предпринимателей на 2018 год:

Пример №2: на грузоперевозки

Произведем расчет стоимости патента на грузоперевозки для ИП Майского, который занимается предпринимательством в Москве, для транспортировки груза использует всего 5 машин грузоподъемностью 1 тонна.

А если бы у него была всего 1 машина, переход на патент для ИП в 2018 году обошелся бы ему:

Как купить и оплатить

Чтобы применить ПСН и не ошибиться с выбором, надо взвесить за и против. И если она выгодна именно вам, подать заявление о смене режима за 10 дней до открытия бизнеса. Рассмотрим подробнее, как оплатить и купить патент для ИП в 2018 году.

Как оформить и получить патент для ИП в 2018 году: пошаговая инструкция

Получение патента для ИП осуществляется всего в несколько шагов:

- Сперва скачайте бланк по форме 26.5-1. Он есть на сайте ФНС.

- Теперь грамотно заполните его. Смотрите образец.

- Сходите в отделение налоговой, прихватив паспорт и заявку. Можете сделать это сами или отправить кого-то с доверенностью. Если деятельность, которую вы желаете перевести на патентную систему, ведется не в вашем субъекте федерации, вам разрешена подача заявки в ближайшую инспекцию по месту этой деятельности. А если по месту прописки — в «родную» налоговую.

- Подайте документы в окошко регистрации налоговому инспектору.

- Возьмите у него расписку о приеме документов.

- Вернитесь в налоговую через 5 дней с паспортом, распиской и получите патент.

- Не забудьте попросить выдать вам реквизиты для оплаты указанной на документе суммы.

Когда вы закончите оформляться на ПСН, вас не снимут «на автомате» с прежней системы налогообложения. Если вы были на ЕНВД, то теперь вы совмещаете вмененку и патент. Чтобы снять себя с учета на вмененке, нужно подать заявление. Но об этом чуть ниже.

Как открыть ИП на ПСН с нуля

Если вы впервые регистрируете предпринимательскую деятельность, можете оформлять патент одновременно со свидетельством. Но помните: заявления на открытие ИП и оформление патента подаются в одну налоговую по месту жительства, если месторасположение будущей фирмы и прописки совпадает.

А если вы планируете открывать ИП в одном регионе, но бизнес вести в другом, то приобретать патент следует по месту деятельности. И статус ИП нужно получать заранее, а заявку на него подавать по месту прописки. Рассмотрим первый вариант подробнее.

Пошаговая инструкция по открытию ИП на патенте:

Сроки подачи заявления на патент и оплаты для ИП на 2018 год

Патент на срок менее 6 месяцев оплачивается разово и в любое время, пока его действие не закончится. На 6 месяцев и более — иначе. Разделите всю сумму на 3 части:

Лучше вносить плату ежемесячно равными долями. Это исключит вероятность просрочек и позволит избежать траты сразу больших сумм.

Переходить на ПСН разрешено в любой момент за 10 дней до начала деятельности. Если вы избрали ПСН на целый год, ходатайствовать о его получении можно лишь в первых числах января.

Реквизиты для оплаты

Вносить платежи можно во всех отделениях Сбербанка. Сформировать платежку проще всего в сервисе ФНС.

Обратите внимание: с 1 января изменились КБК. Новые реквизиты для оплаты патента для ИП представлены в таблице ниже.

ip-vopros.ru

Как с енвд перейти на патент в 2018 году

Сегодня около 55% российских предпринимателей выбирают ЕНВД, упрощенную систему налогообложения используют 42,7%, а ЕСХН и патентную система выбирают 2,6% и 0,6% предпринимателей соответственно.

Несмотря на большую востребованность, государство намерено с 2018 года отменить ЕНВД. Альтернативой станет патентная система налогообложения.

В ФНС эту систему позиционируют как государственную поддержку для малого и среднего бизнеса. По словам начальника Управления налогообложения Дмитрия Григоренко ЕНВД так популярен из-за своей обязательности, патентная же система имеет добровольный характер в любой момент можно перейти на другой режим налогообложения.

Уже сегодня у предпринимателей есть возможность выбрать, какую систему налогообложения использовать.

Весь секрет бизнеса в том, чтобы знать что-то такое, чего не знает больше никто. Широкий спектр услуг, предлагаемых Группой BLcons, позволяет говорить о том, что мы знаем больше стандартного перечня юридических возможностей.

Журнал «Вестник государственной регистрации» — специализированное средство массовой информации.

Газета «Коммерсантъ» — публикации сведений, предусмотренных федеральным законом РФ «О несостоятельности (банкротстве)».

УЦ «КАРТОТЕКА.RU» — деятельность Удостоверяющего центра в соответствии с законодательством РФ.

Поисковая система «КАРТОТЕКА.RU» — online-сервис по проверке контрагентов.

Электронная торговая площадка «КАРТОТЕКА.RU» — Организация торгов по продаже имущества должников (банкротов), закупок по 223-ФЗ, коммерческих торгов.

Восточно-Европейское, Объединенное и Национальное бюро кредитных историй — услуги по формированию, обработке и хранению кредитных историй.

Центральный офис Группы BLcons располагается по адресу:

191002, Россия, Санкт-Петербург, ул. Рубинштейна, 15-17, оф. 103

Тел. для Москвы и регионов:

8 (800) 550-29-66

Тел. для Санкт-Петербурга:

+7 (812) 575-84-00, 575-84-01, 575-84-02

www.blcons.ru

Перейти с УСН, ЕНВД на патент для ИП можно только со следующего года

Предприниматель не может сменить «упрощенку» на ПСН в течение календарного года

Индивидуальный предприниматель сдает в аренду объекты недвижимости и применяет в отношении этой деятельности упрощенную систему налогообложения. Может ли он перевести эту деятельность на патентную систему налогообложения в течение календарного года? Нет, это невозможно, отвечают специалисты ФНС России в письме от 20.09.17 № СД-4-3/18795@.

В пункте 6 статьи 346.13 НК РФ сказано, что «упрощенщики» вправе перейти на иной режим налогообложения (в том числе на ПСН) с начала очередного календарного года. О переходе необходимо уведомить налоговый орган. Уведомление осуществляется не позднее 15 января того года, в котором осуществляется переход на иной режим налогообложения.

Поэтому, индивидуальный предприниматель, применяющий УСН, не вправе до конца года перейти на ПСН. Аналогичный порядок перехода на ПСН действует и для предпринимателей на ЕНВД.

Плательщик ЕНВД вправе перейти на ПСН только с начала года

Если ИП без нарушения применяет ЕНВД в отношении розничной торговли, осуществляемой через объект стационарной торговой сети, имеющий торговый зал площадью не более 50 кв. м., на территории одного муниципального образования, он вправе перейти в отношении такой деятельности на иной режим налогообложения, в том числе, на ПСН, только со следующего календарного года .

ПИСЬМО от 24 июля 2013 г. № 03-11-11/29244

Согласно абз. 3 п. 1 ст. 346.28 НК РФ налогоплательщики ЕНВД вправе перейти на иной режим налогообложения со следующего календарного года, если иное не установлено гл. 26.3 НК РФ.

Может ли налогоплательщик ЕНВД перейти на ПСН в течение календарного года ?

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу о возможности перехода в течение календарного года с системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности на патентную систему налогообложения и сообщает следующее.

В соответствии с п. 1 ст. 346.28 Налогового кодекса РФ (далее — Кодекс) налогоплательщиками единого налога на вмененный доход для отдельных видов деятельности признаются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог, предпринимательскую деятельность, облагаемую данным налогом.

При этом п. 1 ст. 346.28 Кодекса установлено, что налогоплательщики единого налога на вмененный доход вправе перейти на иной режим налогообложения, предусмотренный Кодексом, со следующего календарного года, если иное не установлено гл. 26.3 Кодекса.

В связи с этим если индивидуальный предприниматель без нарушения положений гл. 26.3 Кодекса применяет единый налог на вмененный доход в отношении одного из видов предпринимательской деятельности, установленных п. 2 ст. 346.26 Кодекса, на территории одного муниципального образования, то он вправе перейти в отношении такой предпринимательской деятельности на иной режим налогообложения, в том числе на патентную систему налогообложения, только со следующего календарного года .

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

Перейти на патентную систему с «вмененки» можно только с начала очередного календарного года

Если индивидуальный предприниматель на ЕНВД пожелает перейти на патентную систему налогообложения, то сделать это он сможет только с начала очередного календарного года. Такой вывод следует из письма Минфина России от 09.06.16 № 03-11-12/33528.

По общему правилу, индивидуальный предприниматель подает заявление на получение патента не позднее, чем за 10 дней до начала применения им патентной системы налогообложения. В свою очередь, налоговый орган обязан в течение пяти дней со дня получения указанного заявления выдать предпринимателю патент или уведомить его об отказе в выдаче патента (ст. 346.45 НК РФ).

Однако в пункте 1 статьи 346.28 НК РФ сказано, что плательщики ЕНВД вправе перейти на иной режим налогообложения только со следующего календарного года. На этом основании в Минфине делают вывод: ИН на ЕНВД может перейти на патентную систему налогообложения только со следующего календарного года.

www.assessor.ru

При переходе с ЕНВД на патент забыли сняться с учета

Вопрос-ответ по теме

Подскажите мы с начала года перешли на патент, до этого были на вмененке. Что по ЕНВД нужно подавать форму 4-ЕНВД, не знали, с учета не снялись, соответственно, я с начала года плачу патент, а про ЕНВД и забыла. Теперь нам присылают требование, что мы не сдали декларации по ЕНВД за 1 и 2 кв. 2017 г., счета арестованы. Сразу сдала нулевые декларации по ЕНВД (хотя это не совсем верно там же фиксированные ставки по площади). Как бы нам избежать оплаты налогов, возможно, нас обяжут оплатить налог за 1 и 2 кв. т.к. не снялась с учета с ЕНВД. Были ли на практике такие случаи? Может какую пояснительную записку отправить в налоговую? Сумма очень большая получается, да и патент за весь год оплачен уже.

Налоговики правы. ЕНВД и ПСН — независимые друг от друга системы налогообложения и могут существовать параллельно.

ЕНВД начинаете платить с момента подачи заявления о начале деятельности по ЕНВД и прекращаете платить при прекращении деятельности ЕНВД, которая определяется исключительно по дате, указанной в заявлении.

Вариант 1-й: заплатить все налоги, пени и штрафы и подать заявление о прекращении деятельности по ЕНВД с текущей даты.

Вариант 2-й: подать заявление сейчас, указав фактическую дату прекращения применения ЕНВД. Налоговики посчитают штраф, поскольку такое заявление Вы должны подать не позднее 5 дней после даты прекращения ЕНВД.

Посчитайте, возможно штраф за несвоевременную подачу заявления будет меньше, чем налог по ЕНВД за пропущенный период.

Но есть маленькое «но». Не все налоговые инспекции принимают заявление с очень пропущенной даты (со штрафом). Некоторые инспекции (и их много) считают, что дата окончания ЕНВД должны быть не ранее 5 дней от даты заявления. И в этом тоже есть определенная логика.

Поэтому рекомендуем сначала согласовать все свои действия с налоговиками. И предложить им второй вариант (если для Вас он будет менее затратным).

Но совсем без денег выкрутится из ситуации вряд ли удастся.

Штраф по статье 126 (несвоевременное представление документов) = 200 рублей.

Три статьи, которые помогут сдать отчетность за 9 месяцев 2017 года в журнале Упрощенка 10-2017

www.26-2.ru