Особенности расчета земельного налога в 2017-2018 году?

Обязанность по уплате фискальных платежей возлагается на всех собственников недвижимого имущества, к которому относится и земля. Расскажем в статье, как рассчитать земельный налог в 2017-2018 году и какие особенности следует учитывать.

Расчет земельного налога

Обязанность по уплате земельного налога возлагается на всех граждан, которые имеют в собственности участок, или пользуются наделом на правах постоянного бессрочного пользования или пожизненного наследуемого владения. Платеж не является обязательным для лиц, кому надел передан во временное владение – по договору аренды или по праву безвозмездного срочного пользования.

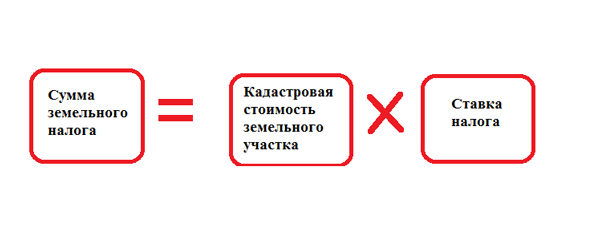

Расчет земельного налога происходит по следующей формуле:

Уважаемые читатели! Мы рассказываем о стандартных методах решения юридических проблем, но ваш случай может быть особенным. Мы поможем найти решение именно Вашей проблемы бесплатно — попросту позвоните к нашему юристконсульту по телефонам:

+7 (812) 409-35-97 (Санкт-Петербург)

Это быстро и бесплатно! Вы также можете быстро получить ответ через форму консультанта на сайте.

Земельный налог = Кст x Д x Ст x Кв, где:

- Кст – кадастровая стоимость надела;

- Д – доля в общем праве на надел (если собственник один, то в формулу проставляется коэффициент «1»; когда земля поделена между двумя владельцами поровну, то коэффициент «1/2» и т.д.);

- Ст – процентная ставка, установленная региональным законодательством;

- Кв – коэффициент длительности владения (учитывается, если участок находится у землевладельца менее полного отчетного периода, то есть календарного года).

- 0,3 % для земель сельскохозяйственного назначения, ЛПХ, садоводства, огородничества;

- 1,5 % для участков, принадлежащих к другим категориям.

- Участок принадлежит к категории земель сельскохозяйственного назначения.

- Участок используется в соответствии с целевым назначением.

- Ветераны ВОВ и иных боевых действий;

- инвалиды I и II групп;

- инвалиды детства;

- Герои СССР и РФ;

- пострадавшие в результате ликвидации ядерных аварий (в том числе, на ЧАЭС).

- через терминал оплаты;

- Яндекс Деньги;

- WebMoney;

- Qiwi-кошелек;

- личный кабинет в интернет-банкинге;

- через кассу любого банка.

Процентные ставки утверждаются на местном уровне, однако они не могут выходить за рамки, установленные федеральным законодательством. Так, тариф не может быть выше следующих показателей:

Чтобы верно рассчитать размер фискального платежа, необходимо уточнить, какая ставка на земельный налог установлена в регионе местоположения участка. Также важно учитывать, что ранее налоговый платеж исчислялся исходя из инвентаризационной стоимости объекта. Теперь для расчета принимается цена по данным кадастра.

Кадастровая стоимость не фиксирована. Она пересматривается в зависимости от региона один раз в 2-3 года. Текущую цену можно уточнить в Росреестре, МФЦ или воспользоваться онлайн-картой, размещенной на официальном сайте Росреестра.

При дистанционном уточнении кадастровой стоимости следует учитывать, что на публичной карте нанесены не все сведения. Если вашего участка там нет, то можно сделать электронный запрос в ведомство. Ответ по заявке направляется в течение пяти рабочих дней. Данные высылаются также в электронном формате или на бумажном носителе посредством почтового отправления.

Услуга платная. Размер государственной пошлины при электронном ответе составляет 150 рублей, при почтовом отправлении – 400 рублей. Отправляя заявку, необходимо приложить к ней оплаченную квитанцию.

Может случиться так, что участок не стоит на кадастровом учете. В этом случае потребуется обратиться в территориальное отделение БТИ. С собой нужно взять общегражданский паспорт и документ, подтверждающий наличие прав на землю. В учреждении подается заявление, где прописывается необходимость выезда специалиста для проведения осмотра участка и его оценки.

По итогам проведения оценочных работ заявитель получает на руки кадастровый и технический планы. Эти документы потребуются не только для осуществления расчета налога. Они необходимы также для осуществления любых действий правового характера – оформления купли-продажи, дарственной, передаче надела по наследству и т.д.

Особенности расчета земельного налога в зависимости от категории земель

Принадлежность к категории земель – одна из важнейших характеристик участка. Это разделение введено для возможности сохранения полезных свойств земельного фонда государства. Всего категорий семь, но мы рассмотрим наиболее распространенные категории, к которым относятся земли, принадлежащие физическим лицам.

Налог на землю сельхозназначения

Законом установлена возможность использования пониженной ставки, если надел относится к сельскохозяйственной категории. Местные власти утверждают понижение, если соблюдается два основных условия:

Ставка не может быть выше 0,3 %. Однако она применяется только при единовременном соблюдении перечисленных условий. Если участок приобретался для последующей продажи или используется не для сельскохозяйственных нужд, пониженная ставка действовать не будет.

Определение, используется надел в соответствии с целевым назначением или нет, происходит в соответствии с указаниями, предусмотренными Постановлением Правительства РФ № 369 от 23 апреля 2012 года. При выявлении нецелевого использования для расчета земельного налога будет применена стандартная ставка, установленная муниципалитетом.

Налог на землю ИЖС

Процентная ставка по земельному налогу для участков под ИЖС варьируется от 0,087 до 0,3 % от кадастровой стоимости. Точную ставку можно узнать на официальных ресурсах ФНС и муниципалитета своего региона, а также при личном обращении.

Размер налогового платежа по землям ИЖС зависит от размера надела, его кадастровой стоимости и специфики региона. Также учитывается срок владения участком.

Налог на землю в СНТ

Достаточно часто возникает путаница между земельным налогом на участки общего пользования в СНТ и фискальным платежом на надел члена СНТ. Важно понимать, что последний облагается налогом по общепринятой ставке.

Что же касается земель общего пользования, принадлежащих СНТ, то они также облагаются налогом. Итоговая сумма делится между всеми членами Товарищества пропорционально.

Вопрос налогообложения участков СНТ регулируется не только Налоговым кодексом, но также ФЗ № 66 «О садоводческих, огороднических и дачных некоммерческих объединениях» от 15.04.1998 года. В соответствии со ст. 19, члены СНТ обязаны своевременно оплачивать членские и иные взносы, предусмотренные законодательством или уставом организации.

Это требование объясняется тем, что СНТ – некоммерческая организация. Она не получает прибыли, а единственный источник дохода – это взносы членов Товарищества. Налог на землю входит в текущие обязательные расходы СНТ, поэтому оплачивать эти взносы необходимо каждому члену.

Земельный налог на участки в СНТ, предназначенные для общего пользования, выплачивается Товариществом как юридическим лицом. Сумма распределяется между членами внутри объединения.

Можно ли уменьшить земельный налог?

Снизить обязательный фискальный платеж можно только при принадлежности к льготным категориям граждан. Есть два типа льгот – федеральные и региональные.

На федеральном уровне на льготу могут рассчитывать:

Региональным законодательством могут быть установлены льготы и для иных социальных категорий граждан. К примеру, для пенсионеров или для многодетных семей. Уточнить, предусмотрена для вас льгота или нет, можно в муниципалитете или в региональном отделении ФНС.

Как оплатить земельный налог?

Расчет размера налога на землю для физических лиц производит территориальное отделение ФНС. Самостоятельно ничего вычислять не нужно.

Когда все расчеты произведены, сотрудники учреждения отправляют налогоплательщикам специальные уведомления. В этой бумаге указывается сумма платежа и срок перечисления денежных средств.

Если в уведомлении выявляется некорректная информация, необходимо написать в ФНС соответствующее заявление с просьбой исправить ошибку. После корректировки землевладельцу высылается новое уведомление.

Однако уведомительное письмо приходит к владельцам наделов не всегда. Не стоит думать, что при отсутствии уведомления из ФНС платить ничего не нужно. Согласно нормам законодательства, граждане обязаны самостоятельно оповещать органы о наличии у них имущества, облагаемого налогом.

К оповещению необходимо приложить правоустанавливающую документацию. Это нужно сделать до 31 декабря года, следующего за годом приобретения недвижимости.

Если не заплатить налог на землю в добровольном порядке, налогоплательщик может быть привлечен к административной ответственности. К примеру, если не сообщить в ФНС о наличии имущества, будет начислен штраф в размере 20 % от суммы, невыплаченной в бюджет. Помимо этого за каждый день просрочки будут начислены пени в размере 1/300 ставки рефинансирования.

Сумма для уплаты налога может быть перечислена на расчетный счет налоговой инспекции несколькими способами:

Следует учитывать сроки поступления средств на счет ФНС. В зависимости от способа оплаты срок может варьироваться от суток до пяти рабочих дней.

Если у вас возникли вопросы, обращайтесь за консультацией к юристу. Получить бесплатную правовую помощь можно на нашем сайте. Задайте вопрос эксперту в специальном окне.

Теперь вы знаете, как рассчитать земельный налог в 2017-2018 году. Помните, что при приобретении участка необходимо уведомить об этом налоговую службу. В противном случае нарушитель будет привлечен к административной ответственности.

estatelegal.ru

Ставка земельного налога в 2018 году: расчет, срок уплаты

В Земельном Кодексе РФ кадастровая стоимость появилась, начиная с 2016 года. При этом оценке подлежат только участки, входящие в земельный кадастр. На протяжении нескольких лет власти проводили оценку объектов, стараясь учесть все нововведения.

2016 год. Какие изменения введены?

Для отдельных компаний и категорий населения с 2016 года будет введено некоторое послабление. В частности, скидки будут сделаны пенсионерам с малоимущими гражданами. Но в целом налог станет больше. Ведь теперь его надо платить не только за территорию в собственности, но и за каждую постройку, которая на этом участке находится.

Для отдельных компаний и категорий населения с 2016 года будет введено некоторое послабление. В частности, скидки будут сделаны пенсионерам с малоимущими гражданами. Но в целом налог станет больше. Ведь теперь его надо платить не только за территорию в собственности, но и за каждую постройку, которая на этом участке находится.

На размер налога влияют изменения, которые касаются расчётов по налогам на имущество. Последняя группа теперь рассчитывается не по инвентаризационной стоимости, как раньше, а по кадастровой. Право оспорить налоговые суммы есть у всех граждан или у руководителей компаний. Но для этого надо обратиться с заявлением в судебную инстанцию.

Организациям в 2018 году вообще не нужно рассчитывать суммы самостоятельно. За них это сделают представители налоговых органов.

Каков порядок начисления?

Исчисление Земельного Налога происходит на основании НК РФ, 396 статьи. Для отчётного периода формула расчёта выглядит так:

Исчисление Земельного Налога происходит на основании НК РФ, 396 статьи. Для отчётного периода формула расчёта выглядит так:

Н=КС x Ст x Кф

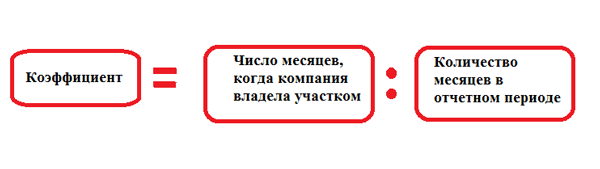

Кф – это величина коэффициента, высчитываемого с помощью деления. На количество месяцев в календарном отчётном периоде делят полные месяцы, на протяжении которых земельным наделом пользуются.

Ст – обозначение налоговой ставки.

КС – величина кадастровой стоимости.

Как быть с налоговой базой?

Налоговую базу по данному виду налога определяют как стоимость земельного участка на основании кадастровых данных. Она должна быть установлена на 1 января в отчётном периоде. Если сам земельный участок появился после середины отчётного периода, либо в середине – тогда берётся уровень кадастровой стоимости, установленный на момент, когда объект был поставлен на учёт.

Нормативной стоимостью земли пользуются, если кадастровая стоимость не была определена.

Налоговая база на земельные участки отсутствует, если у объектов нет стоимости ни одной из групп.

Кадастровую стоимость определить легко, обратившись на официальный сайт Росреестра. Можно сделать запрос в территориальном отделении ведомства. Тогда посетителю выдадут кадастровую справку.

Если собственников у земли несколько, то стоимость определяют по данным того собственника, которому принадлежит большая часть. Этот же собственник тогда наделяется правом постоянного пользования.

Что признают объектом для налогообложения?

Объектами земельного налога признают земельные участки, которые расположены на территории муниципальных образований.

Объектами земельного налога признают земельные участки, которые расположены на территории муниципальных образований.

Если земельный участок изъят из оборота, то он не может иметь статус объекта налогообложения.

Объектами не могут быть признаны и другие категории земель:

- С ограничениями по обороту.

- Относящиеся к составу лесного фонда.

- Занятые водными объектами, которые относятся к государственной собственности.

Ставки устанавливают только на уровне местных властей. Но тарифы не могут превышать:

У органов местных властей есть право на снижение либо повышение ставок.

О некоторых особенностях расчёта

Есть всего несколько ситуаций, вызывающих трудности.

Есть всего несколько ситуаций, вызывающих трудности.

Что насчёт льгот?

Те организации, которые относятся к уголовно-исполнительной системе, от расчёта и уплаты налогов полностью освобождены. То же самое касается тех, кто владеет участками, используемыми для государственных автомобильных дорог. В статье 395 НК РФ приводится полный перечень субъектов, относящихся к категории льготников.

Но местное законодательство может устанавливать и другие категории плательщиков, для которых применимы льготы. Главное требование для применения льгот – наличие соответствующих подтверждающих документов.

Кто отвечает за сдачу деклараций?

Эта ответственность налагается только на юридических лиц. Если, конечно, они входят в одну из категорий плательщиков налогов. Отчётность подаётся только однажды. Её сдают в конце года, но не позже 1 февраля следующего. Налоговые декларации подаются представителям налоговых органов на той же территории, где находится и сам земельный участок.

Эта ответственность налагается только на юридических лиц. Если, конечно, они входят в одну из категорий плательщиков налогов. Отчётность подаётся только однажды. Её сдают в конце года, но не позже 1 февраля следующего. Налоговые декларации подаются представителям налоговых органов на той же территории, где находится и сам земельный участок.

ФНС России уже достаточно давно утвердила форму, по которой такие декларации сдаются. Если для оформления используются бумажные носители, то оформляется два экземпляра. Один из экземпляров отдают налоговым органам, а второй остаётся у налогоплательщиков, на руках.

Возникает обязанность по уплате штрафов, если налог не уплачен вообще, либо уплачен, но без соблюдения сроков:

Заполнение декларации. Общие положения

Бланк декларации по земельному налогу

Пример заполнения декларации по земельному налогу. Титульный лист

У декларации есть несколько разделов.

Её оформляют за один налоговый период (каждые 12 месяцев). Показатели стоимости пишутся только целыми рублями. В расчёт не берутся цены ниже 50 копеек.

Раздел №2 заполняется по каждому объекту отдельно, если организация владеет несколькими земельными участками, расположенными на территории одного муниципального образования.

Пример заполнения декларации по земельному налогу. Раздел 1

Единую декларацию можно подать в случае нахождения участков на территории разных образований, но при их принадлежности к одной

налоговой структуре. Разделы заполняются на основе соответствующего кода ОКТМО.

Обязанность сдавать налоговые декларации возникает у предприятий даже в том случае, если есть полное, либо частичное освобождение от уплаты налоговой суммы.

В приказе, утверждающем форму отчётности, легко найти все данные по кодам, необходимым для заполнения декларации. Наименования организаций, юридических лиц указываются в соответствии с данными по свидетельству о государственной регистрации.

Пример заполнения декларации по земельному налогу. Раздел 2

Отдельная формула используется в случае расчёта авансовых платежей.

Для этого одну четвёртую от ставки умножаем на кадастровую стоимость.

Но вносить авансовые платежи не нужно, если отчётные периоды не предусмотрены в местном нормативном акте. В декларации надо ставить прочерки в графах, которые связаны с данным вопросом. Если подобные правила не действуют, рассчитанные суммы аванса предоставляют за 1,2, 3 кварталы. Размеры штрафов могут измениться в большую или меньшую сторону, в зависимости от того, умышленно граждане уклоняются от уплаты, или нет.

Пример расчёта налога

Участок имеется в собственности компании. Размер стоимости по кадастру составил 3 250 000 рублей, начиная с января 2013 года. У компании нет никаких льгот по уплате. Налог имеет ставку в полтора процента от кадастровой стоимости.

За 2013 год сумма налога в этом случае составила:

3 250 000 x 1,5%=48 750 рублей. Для расчёта авансовых платежей эту сумму делим на 4, получаем каждый квартал 12 187,50 рублей.

Калькулятор

Кьалькулятор поможет рассчитать сумму налога с учётом кадастровой стоимости и налоговой ставки. Для того, чтобы воспользоваться калькулятором по ссылке нужно знать лишь свой кадастровый номер.

Калькулятор на официальном сайте ФНС России (подробнее о нем ниже — на видео).

Срок уплаты земельного налога

Их устанавливают представители местного органа самоуправления.

Если местных правил нет, то срок устанавливается при помощи Налогового Кодекса. Суммы авансовых платежей обычно вносятся не позднее 15 сентября в текущем году. А весь налог платится до 1 февраля года, который следует за периодом отчётности. Это разница между авансовым платежом и всей начисленной суммой.

О предварительном расчете налога — на видео

Достаточно знать лишь свой кадастровый номер, чтобы получить предварительную сумму налога к уплате. Такие возможности предоставляет официальный сайт ФНС России. Подробнее о возможностях сервиса — на видео.

terrafaq.ru

Как рассчитывается земельный налог

1. Кто обязан платить земельный налог?

Уплачивать земельный налог обязаны граждане, которые обладают земельными участками:

Не обязаны платить налог лица, земельные участки которых находятся в праве безвозмездного пользования, или переданы им по договору аренды.

2. Как рассчитывается земельный налог?

Земельный налог рассчитывается, исходя из кадастровой стоимости участка. Налоговая служба начисляет его, основываясь на сведениях из Росреестра.

Объект налогообложения, налоговая база, сумма налога и срок уплаты указываются в едином налоговом уведомлении, которое налоговая служба направляет налогоплательщику не позднее чем за 30 дней до срока уплаты.

3. Кто имеет право на льготы по земельному налогу?

Для граждан некоторых

«>льготных категорий , а также пенсионеров налоговая база уменьшается на кадастровую стоимость 600 кв. м площади земельного участка на одного налогоплательщика в отношении земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении.

Кроме федеральной льготы в Москве

«>для некоторых категорий граждан действует дополнительное уменьшение налоговой базы по земельному налогу на одного налогоплательщика на один миллион рублей.

Полностью освобождены от уплаты земельного налога лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока России, а также общины таких народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.

Обратите внимание! Налоговые льготы не распространяются на земельные участки, сдаваемые в аренду.

Для оформления льготы вам потребуются:

• заявление о предоставлении льготы;

• уведомление о выбранных объектах налогообложения;

• документы, подтверждающие право на льготу.

Предъявить документы можно в удобную вам налоговую инспекцию или любой центр госуслуг «Мои документы». Сделать это нужно до 1 ноября того года, начиная с которого будет предоставляться льгота.

В случае если вы уже оформляли московские льготы по земельному налогу, а также федеральные льготы по другим видам налогов, направлять заявление и документы в налоговую не нужно. Если у вас в собственности несколько земельных участков, и вы не предоставите уведомление о выбранных объектах налогооблажения, льгота будет предоставлена в отношении земельного участка с максимальной исчисленной суммой налога.

4. Нужно ли самостоятельно сообщать в налоговую о своем земельном участке?

Информацию о земельных участках, подлежащих налогообложению, налоговая инспекция получает из Росреестра.

Однако, если вы никогда не получали единого налогового уведомления и при этом не относитесь к льготным категориям, вы обязаны сообщить в налоговую о своем имуществе. Если вы не сделаете этого, с вас могут взыскать штраф в размере 20% от неуплаченной суммы налога в отношении этого земельного участка. Такое правило действует с 1 января 2017 года.

В налоговую нужно представить:

Подать документы можно:

5. Как уплатить налог?

Указанную в едином налоговом уведомлении сумму налога нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (налоговый период представляет собой один календарный год). Уплачивается налог не более чем за три налоговых периода, предшествующих году направления налогового уведомления.

Уплатить налог можно:

На сайте налоговой службы также можно сформировать квитанцию для уплаты в банковском отделении.

Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

Узнать актуальные налоговые ставки можно на сайте ФНС.

www.mos.ru

Земельный налог для юридических лиц в 2018 году: сроки уплаты

Статьи по теме

Компания, которая владеет земельной собственностью, обязана уплатить земельный налог для юридических лиц в 2018 году. Срок уплаты пропускать нельзя, иначе компании грозят пени и штрафы.

ВИП-доступ к журналу «Российский налоговый курьер» на 3 дня

Налог на землю в 2018 году для юридических лиц

Плательщиками налога на землю в 2018 году признаются, в первую очередь, юридические лица, а также предприниматели и граждане, у которых земельные участки находятся:

- в собственности;

- в постоянном (бессрочном) пользовании;

- в пожизненном наследуемом владении.

- религиозные организации;

- компании, относящиеся к ФСИН РФ;

- общественные организации, работающие с инвалидами, при условии, что инвалидов там 80 и боле процентов от общего числа представителей компании;

- организации, владеющие участками с общедоступными автомобильными трассами.

- Если это земли, которые изъяты из оборота в соответствии с законодательством РФ. Согласно пункту 4 статьи 27 Земельного кодекса к таким землям относятся участки под объектами федеральной собственности.

- Если это земельные участки, которые ограничены в обороте законодательством РФ. Они перечислены в подпунктах 2—5 пункта 3 статьи 389 НК.

- Если это арендованные участки.

- Если это земельный надел в безвозмездном срочном пользовании.

Юридические лица, имеющие льготы по уплате земельного налога в 2018 году:

Объектом обложения земельным налогом являются земельные участки, расположенные в пределах муниципального образования (в Москве и Санкт-Петербурге — в пределах города), на территории которого введен налог.

Налог на землю юридические лица могут не платить:

Внимание! Налоговой базой земельного налога для юридических лиц в 2018 году является кадастровая стоимость земельного участка.

Куда платить земельный налог юридическим лицам в 2018 году

Юридические лица должны заплатить земельный налог в налоговую инспекцию, находящуюся в том же муниципальном образовании, к которому принадлежит и ваш земельный надел.

В случае, когда организация владеет участком, относящимся сразу к нескольким муниципальным округам, то налог уплачивается пропорционально в инспекцию каждого муниципалитета (подробнее о расчете земельного налога читайте ниже).

Сроки уплаты земельного налога в 2018 году юридическими лицами

Земельный налог для юридических лиц – это местный налог. А значит, срок его уплаты устанавливаются представительными органами муниципальных образований.

Обратите внимание! Муниципальные органы власти не могут поставить срок уплаты земельного налога раньше даты сдачи декларации, установленной НК РФ. То есть, согласно ст. 397 и ст. 398 НК РФ отправной датой уплаты налога за 2018 год будет 1 февраля 2019 года.

Местные органы власти также могут обязать компании уплачивать земельный налог поквартально. В этом случае квартальные сроки уплаты должны быть прописаны в нормативно-правовых актах того муниципального образования, к территории которого принадлежит земельный участок.

Чаще всего крайние сроки поквартальных платежей приходятся на последний день месяца, следующего за окончанием квартала, но это не обязательно.

Сроки уплаты земельного налога в 2018 году юридическими лицами, пример

Приведем пример сроков по уплате земельного налога для Московского региона в 2018 году. Сроки уплаты регулируются п.1 и п.2 ст.3 Закона г. Москвы №74 от 24.11.2004г.

Период уплаты земельного налога

Срок уплаты для юрлиц

Земельный налог для юридических лиц в 2018 году, ставка налога

Ставка земельного налога для юридических лиц в 2018 году также как и сроки уплаты, устанавливается местными властями. Важное правило при этом — она не может быть выше федеральной, утвержденной НК РФ.

Компания вправе в середине года уменьшить налог на землю, если у участка изменилась кадастровая стоимость. Но период, за который вы вправе пересчитать налог, зависит от того, по какой причине изменилась стоимость земли. Проверьте, есть ли у вас основания, чтобы снизить налог, и за какой период его можно вернуть. Налоговиков в любом случае заинтересуют причины снижения авансов, поэтому заранее подготовьте пояснения. Сэкономить и не ошибиться помогут три образца в статье>>>

Если в вашем регионе нет своей ставки земельного налога, платите по федеральной, на срок уплаты это не влияет.

Земельный объект

Налоговая ставка

Земли сельскохозяйственного назначения или земли в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

Земли, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенные для жилищного строительства;

Земли, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

Как не пропустить срок уплаты налог на землю в 2018 году

Чтобы не пропустить срок уплаты земельного налога в 2018 году, юридическое лицо в первую очередь должно правильно его рассчитать.

Расчет земельного налога осуществляется, исходя из кадастровой стоимости земли. Сумма берется на 01.01.2018 года.

Земельный налог на участок, расположенный на территориях нескольких муниципальных образований, исчисляется отдельно в отношении площади земельного участка, находящегося на территории каждого муниципального образования.

Размер земельного налога определяется по формуле:

Если в регионе установлена поквартальная система уплаты налога, то авансовый (квартальный) платеж считайте так:

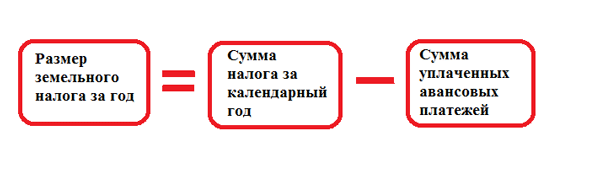

А годовой платеж для юридических лиц при авансовой системе будет равен сумме налога за вычетом суммы квартальных платежей.

Если компания стала собственником участка не с начала отчетного периода, то она при расчете суммы налога вправе применить особый коэффициент. То есть полученную сумму земельного налога нужно будет еще умножить на коэффициент. Его можно рассчитать следующим образом:

При определении коэффициента, если вы вступили в права на землю до 15 числа какого-либо месяца, то он засчитывается как целый, если после 15 числа, то этот месяц в подсчете не участвует.

Рекомендуем делать расчеты заранее, так как нарушение сроков уплаты земельного налога для юрлиц влечет за собой серьезные штрафы.

Важно! Владельцы, у которых земля находится в общей долевой собственности, кадастровую стоимость земельного участка, с которой им нужно платить налог, рассчитывают пропорционально доле каждого в общей долевой собственности.

www.rnk.ru