Изменения в имущественном вычете при покупке жилья в 2014 году

Федеральный закон № 212-ФЗ от 23.07.2013, вступивший в силу с 1 января 2014 года, внес существенные изменения в порядок предоставления имущественного налогового вычета при покупке (или строительстве) жилья и земельных участков. В этой статье мы рассмотрим основные нововведения, а также вопрос о том, кого эти изменения коснутся, а кого нет.

Использование налогового вычета по нескольким объектам жилья

До 2014 года в Налоговом Кодексе присутствовало ограничение, что налоговый вычет при покупке квартиры/дома/земли может был получен человеком только один раз в жизни. При этом не имело никакого значения, за какую сумму было приобретено жилье, и в каком размере вычет был использован. Получить его еще раз было нельзя. Например, если гражданин купил в 2005 году долю в квартире за 100 тыс.руб. и получил с нее вычет (вернул 13 тыс.руб.), то еще на один вычет он претендовать не мог.

В новой редакции Налогового кодекса это ограничение было изменено: теперь, если вычет получен не в максимальном размере (т. е. с суммы меньше 2 млн.руб.), то его остаток можно дополучить при покупке других объектов жилья (абз. 2 пп. 1 п. 3 ст. 220 НК РФ).

Однако не стоит спешить радоваться тем, кто в прошлом получил вычет не в полном объеме (с суммы менее 2 млн. руб.). К сожалению, дополучить остаток вычета при покупке другого жилья не удастся. Это связано с тем, что новые правила распространяются только на правоотношения, возникшие после 1 января 2014 года. Если Вы уже воспользовались вычетом по жилью, купленному до 1 января 2014 года, то к Вам применяются старые правила – Вы можете использовать (точнее уже использовали) вычет единственный раз в жизни (Письмо ФНС России №БС-4-11/16779@ от 18.09.2013, Письма Минфина России от 26.07.2016 № 03-04-05/43559, от 13.03.2015 № 03-04-05/13501, от 10.02.2015 № 03-04-05/5616, п. 2 ст. 2 Закона N 212-ФЗ).

Рассмотрим несколько примеров, чтобы лучше понять ситуацию:

Пример: В 2006 году Достоевский Ф.М. купил квартиру стоимостью 500 000 рублей и получил с нее налоговый вычет (вернул подоходный налог в размере 65 тыс. руб.). В январе 2018 года гражданин Достоевский купил новую квартиру стоимостью 3 000 000 рублей и, прочитав об изменениях в законе, хотел дополучить остаток вычета в размере 1 500 тыс. рублей с новой покупки. В вычете по новой квартире Достоевскому было отказано, так как он уже воспользовался вычетом по жилью, купленному до 2014 года.

Пример: В январе 2017 года Пушкин А.С. купил квартиру стоимостью 1 500 000 рублей, а в феврале 2017 года Пушкин А.С. купил вторую квартиру стоимостью 1 000 000 рублей. Так как обе квартиры куплены после 1 января 2014 года, Пушкин А.С. сможет получить вычет в размере 1 500 000 рублей с первой квартиры (к возврату 195 тыс. руб.) и дополучить вычет в размере 500 000 рублей со второй квартиры (к возврату 65 тыс. руб.).

Однако, обратите внимание, данное правило не распространяется на вычет по ипотечным процентам. Так, можно получить налоговый вычет по ипотечным процентам при покупке нового жилья в кредит, если ранее был получен основной вычет при покупке другого жилья (приобретенного до 1 января 2014 года) (более подробно о данной возможности Вы можете прочитать в нашей статье — Новая возможность получить вычет по ипотечным процентам).

Пример: В 2014 году Солодов А.В. приобрел квартиру стоимостью 1,7 млн.рублей за собственные средства и получил налоговый вычет. В 2018 году Солодов А.В. приобрел квартиру за 6 млн.рублей, при этом 4 млн.рублей он взял в ипотеку. Так как ранее Солодов А.В. уже получал вычет при покупке квартиры, он сможет получить вычет только по ипотечным процентам.

При этом важно обратить внимание на следующий момент: несмотря на изменения в законе вычет по ипотечным процентам всегда предоставляется только по одному объекту недвижимости (даже если оба объекта жилья куплены в ипотеку после 1 января 2014 года) п. 4, абз. 2 п. 8 ст. 220 НК РФ.

Пример: В январе 2017 года Пушкин А.С. купил в ипотеку квартиру стоимостью 1 500 000 рублей, а в феврале 2017 года Пушкин купил в ипотеку вторую квартиру стоимостью 1 000 000 рублей. Так как обе квартиры куплены после 1 января 2014 года, Пушкин А.С. сможет получить вычет в размере 1 500 000 рублей со стоимости первой квартиры (к возврату 195 тыс. руб.) и дополучить вычет в размере 500 000 рублей со второй квартиры (к возврату 65 тыс. руб.). Тем не менее, получить вычет с уплаченных ипотечных процентов он сможет только с одной из квартир (на свой выбор).

Как определить, возникло право на имущественный вычет до или после 1 января 2014 года?

Как мы рассмотрели в прошлом разделе, применимость новых норм Налогового Кодекса зависит от того, когда возникло право на имущественный вычет, до 1 января 2014 года или после 1 января 2014 года.

В тоже время процесс покупки квартиры/дома может быть растянут во времени и включать в себя как 2013, так и 2014 год (например, договор купли-продажи заключен в 2013 году, а акт приема-передачи и свидетельство о регистрации получены в 2014 году).

Как определить в таком случае, применяются новые или старые правила? Это зависит от того, по какому договору приобретается жилье:

- при покупке жилья по договору купли-продажи, датой возникновения права на имущественный вычет считается дата свидетельства о регистрации собственности;

- при покупке жилья по договору долевого участия, датой возникновения права на имущественный вычет считается дата акта приема-передачи;

Даты других документов в большинстве случаев значения не имеют.

Ограничение размера вычета по кредитным процентам

До 2014 года размер вычета по кредитным процентам не имел ограничений (вне зависимости от суммы уплаченных ипотечных процентов, ее в полном объеме можно было предоставить к вычету). Для дорогих квартир, купленных в ипотеку, размер вычета по ипотечным процентам часто в несколько раз превышал основной вычет со стоимости жилья (который имеет ограничение 2 млн. руб.)

Для всех кредитов, полученных после 1 января 2014 года, введен максимальный размер суммы вычета, который можно получить с уплаченных ипотечных процентов – 3 000 000 рублей.

Пример: В феврале 2014 года Гоголь Н.В. приобрел квартиру стоимостью 7 000 000 рублей, заключив договор ипотечного кредита с банком, по которому должен выплатить банку проценты в сумме 4 000 000 рублей. Гоголь Н.В. будет вправе получить имущественный вычет в размере 2 000 000 руб. со стоимости жилья и вычет в размере только 3 000 000 руб. с уплаченных ипотечных процентов.

В тоже время стоит отметить, что на кредиты, полученные до 1 января 2014 года, данное ограничение не распространяется (п. 4 ст. 2 ФЗ от 23.07.2013 N 212-ФЗ).

Пример: В декабре 2013 года Лермонтов Н.Ю. заключил договор ипотечного кредита с банком и приобрел квартиру стоимостью 10 000 000 рублей. Сумма процентов, которые Лермонтов Н.Ю. должен будет выплатить банку, составляет 4 000 000 рублей. В таком случае гражданин Лермонтов сможет рассчитывать на вычет по приобретению жилья в размере 2 000 000 рублей (к возврату 260 тыс. руб.), а также на вычет по ипотечным процентам в сумме 4 000 000 рублей (к возврату 520 тыс. руб.). Ограничение в 3 000 000 руб. на вычет по процентам на него не распространяется (так как он заключил кредитный договор до 1 января 2014 года).

Вычет по покупке жилья в собственность несовершеннолетнего

В новой редакции Налогового Кодекса было закреплено право родителей (а также усыновителей, приемных родителей, опекунов и попечителей) на получение вычета по расходам на приобретение жилья в собственность своих детей (подопечных) в возрасте до 18 лет (п.6 ст.220 НК РФ). Здесь стоит отметить, что по своей сути эти изменения ничего не поменяли, а лишь закрепили законодательно уже существующую практику – родители и до этого года могли получать вычет за своих несовершеннолетних детей (Постановления Конституционного Суда от 13.03.2008 N 5-П и от 01.03.2012 N 6-П).

Получение вычетов у нескольких работодателей

Согласно прошлой редакции Налогового Кодекса, если гражданин работал одновременно на нескольких работах (по совместительству), получить налоговый вычет у работодателя он мог только на одном месте работы (на свой выбор).

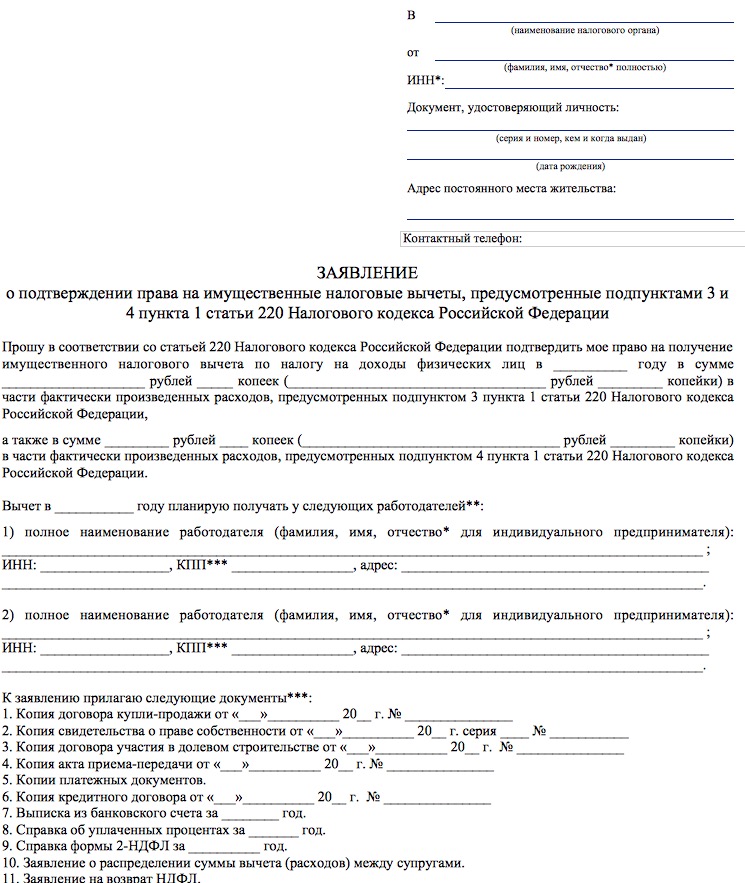

С 2014 года получать имущественный вычет можно у нескольких работодателей одновременно (абз. 4 п. 8 ст. 220 НК РФ). Для этого необходимо указать в заявлении на вычет, как Вы хотите распределить налоговый вычет между работодателями, и налоговый орган выдаст уведомления для Ваших работодателей с указанными суммами.

Пример: Фет А.А. купил в январе 2014 года квартиру за 2 000 000 руб. При этом Фет А.А. работал на двух работах по совместительству. Он решил не дожидаться окончания 2014 года для получения вычета через налоговый орган, а вместо этого получить вычет через своих работодателей. Фет А.А. обратился в налоговую инспекцию по месту жительства с соответствующим заявлением, где указал, что он хочет получать вычет у обоих работодателей (1 000 000 руб. у первого и 1 000 000 руб. у второго). Через месяц налоговая инспекция прислала ему уведомления, подтверждающее право на вычет. Фет А.А. передал уведомления о получении вычета своим работодателям. С этого момента он стал получать заработную плату на обеих работах без вычета 13% налога на доходы физических лиц.

Подробнее о получении вычета через работодателя смотрите наши статьи:

Перенос вычета работающими пенсионерами

В Налоговом Кодексе предусмотрена возможность перенести вычет пенсионерам на три предыдущих года(п.10 ст. 220 НК РФ). Однако по правилам, действующим до 2014 года, такой перенос не был возможен для работающих пенсионеров. C 2014 г. воспользоваться правом переноса имущественного вычета смогут все пенсионеры, включая тех, которые продолжают работать и получать доход, облагаемый налогом на доходы по ставке 13 % (п. 10 ст. 220 НК РФ, Письма Минфина России от 17.04.2014 № 03-04-07/17776, от 08.08.2013 N 03-04-05/32020, Письмо ФНС России от 28.04.2014 № БС-4-11/8296@).

verni-nalog.ru

Возврат подоходного налога при покупке квартиры как возможность экономии средств

Подоходный налог в размере 13% по закону возвращается государством в процессе приобретения квартиры. Внесенные в Налоговый Кодекс поправки обеспечивают вот уже несколько лет обеспечивают гражданам России возврат подоходного налога при покупке квартиры, то есть части затрат на покупку объекта недвижимости.

Обратите внимание, что в соотвествии с новой редакцией Налогового Кодекса теперь можно «добирать» налоговый вычет несколько раз, пока сумма потраченных на покупку жилья средств не достигнет размера двух миллионов рублей. На текущий момент имущественный налоговый вычет регламентирован статьей 220 НК РФ.

Что такое налоговый вычет при покупке жилья

Вычет предоставляет реальные возможности экономии средств во время приобретения недвижимых объектов. Это возможно при возврате государством 13%-ной ставки подоходного налога граждан. Такие виды льгот охватывают разные возможности приобретения жилья – от элементарной покупки жилплощади до строительства конкретного жилого объекта. При этом по законодательству 260 тысяч рублей – максимальный размер суммы возврата. Подобные возможности получения льготы предоставляются и при оформлении ипотеки.

Поправки в законодательстве о налоговом вычете

По действующему до 2014 года налоговому законодательству право на оформление налоговой льготы в виде имущественного вычета предоставлялось лишь единожды, вне зависимости от стоимости жилья (а оно могло быть ниже, чем размер суммы, с которой полагался вычет).

Однако уже с начала 2014 в силу вступили внесенные поправки в законодательство, благодаря которым порядок вычета устанавливается не по жилью, а по конкретному лицу-налогоплательщику.

Причем наиболее выгодным новое положение выглядит, прежде всего, для покупателей, приобретающих недвижимость, оцененную в сумму менее 2 млн. рублей.

Но стоит учитывать, что если стоимость жилья при проведении первой сделки была равна или превышала сумму в 2 миллиона, это будет означать, что максимальная льгота в 260 тысяч уже была выплачена. То есть оформление вычета во второй раз будет невозможно.

Также нововведения 2014 года касаются льгот для пенсионеров. С этого времени как работающие, так и неработающие пенсионеры смогут в максимально сжатые сроки оформить необходимый налоговый вычет.

Теми же нововведениями Налогового Кодекса стал возможен возврат подоходного налога при покупке квартиры от государства как объекта недвижимости, которое регистрируется на родных или приемных детей. В этом случае к списку стандартных документов необходимо добавить свидетельство о рождении.

Условия возврата подоходного налога при ипотечном кредитовании

Изменения в Налоговом Кодексе, введенные с 2014 года, касаются и приобретения недвижимости по условиям ипотечного кредитования. Если до этого конкретных ограничений в такой ситуации не было, то по новым законам максимальная сумма выплаты может быть 390 тысяч рублей.

Новые правила коснулись и перенесения остатка суммы при покупке другого объекта недвижимости. Получается, что при сумме переплаты банку менее трех миллионов рублей, остаток суммы сгорает.

Документы для получения налогового вычета при покупке жилья

Возврат подоходного налога при покупке квартиры или 13%-ного вычета возможен посредством работодателя или органов налоговой инспекции. Для оформления необходима подготовка следующего пакета документации:

- любого документа, определяющего права собственности на жилье или его долю,

- договор приобретения объекта или строительства жилья,

- заполненную декларацию 3-НДФЛ,

- справку от работодателя 2-НДФЛ,

- заявление от налогоплательщика,

- документацию, подтверждающую расходную часть,

- договор с банковским учреждением (при покупке жилья по ипотеке),

- свидетельства о рождении несовершеннолетних детей, в случае оформления на них жилого объекта.

- Неработающим гражданам;

- ИП, работающим по упрощенке;

- Если квартира куплена с привлечением государственной субсидии, по программе военной ипотеки либо с использованием средств из материнского капитала;

- Покупка оформлена между родственниками;

- Если квартира куплена за средства работодателя.

- Гражданский паспорт;

- Заполненная 3-НДФЛ декларация;

- Свидетельство о праве владения на недвижимость;

- Заявление на возмещение 13 процентов имущественного вычета;

- Справка-бланк 2-НДФЛ об уровне заработной платы;

- Бланк с реквизитами для перечисления средства при возврате НДФЛ.

- имущественный: когда мы покупаем жильё за свои средства, приобретаем его в кредит и платим ипотечные проценты;

- социальный: на лечение, обучение, благотворительность, уплата взносов и страхование, накопительная часть нашей пенсии;

- стандартный: если у вас есть дети, то его, как правило, предоставляют на работе;

- инвестиционный: если вы торгуете на фондовом рынке, то вы имеете возможность уменьшить ваши доходы на убытки по операциям с ценными бумагами, полученные в прошлые годы;

- профессиональный: если ведете предпринимательскую деятельность и платите налог по ставке 13%, или же являетесь автором или изобретателем.

Заявление составляется по установленной форме о возврате НДФЛ.

При составлении заявлении обязательно указываются реквизиты банковского счета налогоплательщика.

Основание для возврата подоходного налога при покупке квартиры

При оформлении сделки в виде обмена жилплощади, правила возврата вычета действуют тем же образом, что и во время совершения сделки купли-продажи. Вычет предоставляется на сумму 2 и менее млн. рублей, исходя из стоимости недвижимости. По закону стороны в данном случае представляются как продавец и покупатель.

Оформление возврата подоходного налога (в размере 13% от суммы до 2 000 000 рублей) возможно также при затратах средств на любые другие нужды, связанные с недвижимостью и регламентируемые законом. В такие виды трат входят строительство, отделочные работы, разработка и проектирование, подключение коммуникаций. Возврат 13%-ного вычета возможен, если даже указанные расходы не были предусмотрены во время регистрации объекта недвижимости.

При осуществлении ремонта после покупки жилой площади в новостройке, возврат 13% возможен при указании в договоре, что жилье было приобретено без отделочных работ. К отделочным работам не относятся монтаж электрооборудования и приборов, установка различного рода систем и кухонной техники.

www.papajurist.ru

Документы для налогового вычета при покупке квартиры — возврат НДФЛ в 2018

Делая покупку жилой недвижимости, плательщики НДФЛ могут вернуть уплаченные 13 процентов. Это хорошая возможность значительно снизить фактически уплаченную стоимость приобретения. Однако такое право государством дано не всем, а только официально трудоустроенным гражданам, да и то ограниченное количество раз.

Чтобы вернуть положенные средства, необязательно быть юристом, данную процедуру может самостоятельно пройти любой гражданин. Для этого нужно внимательно изучить инструкцию и следовать советам компетентных специалистов.

Возврат НДФЛ при покупке квартиры в 2018 году как оформить — изменения в 2018 году

Трудоустроенные лица, которые являются плательщиками НДФЛ и являются и гражданами России могут получить своеобразную льготу при покупки недвижимости. Государство вернет гражданину 13% от стоимости, при условии, что ее цена не более 2 млн руб. Если же стоимость купленного имущества более этой цифры, то максимальный вычет составит 260 тыс руб.

В 2018 году возврат 13 процентов от приобретенной недвижимости остается актуальным, однако изменения коснулись некоторых условий в его предоставлении. Если ранее гражданин мог воспользоваться правом возврата только при осуществлении одной сделки, то теперь это возможно и при последующих приобретениях, пока суммарный итог налогового вычета не дойдет до 260 тыс руб.

Вернуть налоговый вычет возможно и по ипотеке, здесь возмещение происходит в виде ранее уплаченных процентов, но стоит отметить, что при ипотеки возврат возможен только один раз.

Условия для возврата НДФЛ при покупке квартиры

В целом же, условия оформления возврата НДФЛ не изменились, за исключением упомянутой выше поправки.

Как и было оговорено условиями, вернуть 13 процентов нельзя:

Если вы являетесь резидентом РФ, работаете, с вашей зарплаты ежемесячно удерживается НДФЛ и не подпадаете под условия вышеизложенного списка, значит вы имеете право подать заявление о возмещении имущественного вычета.

Список документов для налогового вычета при покупке квартиры — возврат НДФЛ

Чтобы уменьшить стоимость недвижимости на сумму НДФЛ, предоставьте в налоговый орган пакет документов.

Необходимые документы при покупке квартиры:

Если вас интересует информация о том, как продать долю квартиры при наличии двух и более собственников, проходите по ссылке:

Какие документы нужно требовать с продавца при покупке

К указанному выше перечню необходимых документов при покупке квартиры вам также необходимо добавить акт приема-передачи дома или квартиры, который обязательно будет содержать подписи обеих сторон: и продавца, и покупателя.

Также налоговому агенту стоит предоставить подтверждающие факт оплаты документ получения денег стороной продавца. К таким документам стоит отнести: квитанции, чеки, расписки о получении средств, банковское платежное поручение т.д.

Возврат налога при покупке квартиры в ипотеку

К списку документов для налогового вычета при покупке квартиры в ипотеку стоит подавать еще и заверенная копия кредитного договора, а также оригинал банковской справки об уплаченных за год процентов. Справку можно получить в банке, в котором оформляли ипотеку.

Список документов для возврата 13 процентов с покупки квартиры 2018

Когда все необходимые документы для получения процентов будут собраны покупателем, их нужно предоставить в орган ФНС по месту проживания. Срок подачи заявления — 3 года с момента осуществления сделки, хотя на практике налоговике все-таки советуют уложиться в первый год. Но это только рекомендация.

Справки и документы, которые вы подали в орган ФНС согласно установленному порядку, могут находиться на рассмотрении в течение трех месячного срока хотя на практике все происходит быстрее. Уже в течение месяца после принятия положительного решения по возмещению, гражданину должны вернуть положенные проценты на указанный банковский счет.

Налоговый вычет при покупке квартиры в 2018 году для пенсионеров

Пенсионеры могут воспользоваться правом возврата процентов по налоговому вычету только исходя из предшествующему пенсии налоговому периоду, который составляет три последних рабочих года перед пенсией. Граждане, которые еще не пошли на пенсию, могут применить налоговый вычет к текущему налоговому периоду.

Главное, правильно и своевременно составить и подать заявление уплаченных по НДФЛ процентов.

Образец бланка заявления для возврата НДФЛ можно скачать по ссылке.

classomsk.com

Что изменилось в имущественном налоговом вычете и возврате НДФЛ в 2018 году

2018 — новый отчетный год, а значит вступают в действие изменения, которые затронут налоговый вычет при покупке и продаже квартиры, а также ряд других поправок относящихся к начислению НДФЛ.

Все новшества, приведенные ниже в статье, актуальны для расчета налога с 01.01.2018 года.

Еще раз отметим, что время окончательного расчета всех операций по налогам начинается после завершения календарного года. А это означает, что все действия — как доходы, так и расходы, — которых коснутся изменения в Налоговом Законодательстве, должны были случиться в течение 2017 г.

В связи с этим, важно отметить, что отчетность за предыдущий: 2017 подается в 2018 году. И именно с 1 января 2018 появится возможность получить налоговый вычет и вернуть подоходный налог за прошлый год.

А теперь подробнее разберем все изменения, которые связаны с получением налогового вычета и возврата НДФЛ.

Что такое вычет

Каждый гражданин, который работает, получает официальную заработную плату и платит налог на доходы, имеет возможность получить налоговый вычет. Что это такое?

Налоговый вычет — это не облагаемая налогом сумма дохода. Она вычисляется от тех денег, которые были получены гражданином РФ в течение года. Важно помнить, что это НЕ субсидия государства.

Следует понимать, что если человек не платил НДФЛ, то и вернуть ничего не получится. В данном случае, государство не является спонсором, оно лишь возвращает часть денег, которые изначально были перечислены в его казну налогоплательщиком.

Рассмотрим жизненный пример. Очень часто встречаются ситуации, когда молодые девушки, которые находятся в декретном отпуске, спрашивают, можно ли им получить денежный возврат. Сейчас они в декрете, ухаживают за ребёнком до 1,5 лет и пока не работают.

Но при этом они могут нести затраты на обучение, на покупку жилья. Можно ли им вернуть налог? Увы… До тех пор, пока гражданин не работает, не получает официально доход, от которого бы выплачивался подоходный налог, он не имеет возможности воспользоваться правом на получение льготы.

Существует 5 видов налоговых вычетов:

А теперь приступим к рассмотрению вопроса: какие изменения НДФЛ в 2018 году нас ожидают, то есть те новшества, которые вступили в силу с 01.01.2018.

Изменения в налоговом законодательстве в 2018 году

Срок владения имуществом

С 1 января 2016 года изменился срок владения имуществом. Теперь он составляет 5 лет. Это, пожалуй, самое грустное нововведение актуально и в 2018 году. Ведь теперь придется гораздо чаще платить имущественный налог при продаже объектов недвижимости.

Ранее этот срок составлял 3 года. То есть, е сли квартира была в собственности более этого времени, то при ее продаже она освобождалась от уплаты налога, а также от заполнения бывшим владельцем декларации 3-НДФЛ.

Сейчас этот срок изменился, он увеличился до 5 лет. Так что теперь, чтобы не платить налог при продаже квартиры и не сдавать декларацию 3НДФЛ, придется ждать на 2 года дольше.

Эти новые правила распространяются только на те объекты недвижимого имущества, которые были куплены после 1 января 2016 года. Для всех квартир и домов, приобретенных ранее, срок, после которого жилье не облагается налогом, остается прежним: 3 года.

Есть несколько уточнений к этому законодательному новшеству.

- Новые правила не действуют, если квартиру вы получили по договору дарения или по наследству. Но стоит отметить, что дар должен быть только от близкого родственника.

- Нововведение распространяется только на объекты недвижимого имущества. Так, к примеру, автомобиль, купленный в 2016 году, можно будет продать на прежних условиях: без уплаты НДФЛ через 3 года. Для него срок владения в 5 лет не применяется.

При заполнении декларации за 2017 г необходимо будет учитывать все эти нюансы.

Не выходя с работы

Еще одно очень полезное и удобное нововведение было принято в предыдущие годы: теперь можно получать вычет у работодателя не только по стандартному вычету на ребёнка и по покупке жилья, но также и по расходам на лечение и обучение. Актуально он и в 2018.

Обращение к работодателю для предоставления имущественного налогового вычета стало уже привычным делом. То есть если мы купили жильё, то можно не дожидаться окончания текущего года, чтобы получить возврат НДФЛ. Ведь есть возможность почти сразу после покупки квартиры предоставить в бухгалтерию уведомление из налоговой, чтобы с Вас не удерживался налог на доходы.

Обращение к работодателю для предоставления имущественного налогового вычета стало уже привычным делом. То есть если мы купили жильё, то можно не дожидаться окончания текущего года, чтобы получить возврат НДФЛ. Ведь есть возможность почти сразу после покупки квартиры предоставить в бухгалтерию уведомление из налоговой, чтобы с Вас не удерживался налог на доходы.

Так вот с 1 января 2016 года государство дало возможность получать на работе дополнительный вычет на обучение и на лечение. А с начала 2017 можно также претендовать на льготу и по уплаченным взносам по добровольному страхованию жизни.

Что необходимо, что воспользоваться социальной льготой на работе?

Вам нужно собрать пакет документов, подтверждающих ваше право на этот вычет. После этого с паспортом прийти в налоговую инспекцию по месту вашей прописки. Если вы проживаете в другом месте, то обращаться нужно в налоговую инспекцию по месту вашей регистрации.

Там Вы напишите заявление о предоставлении вам на руки налогового уведомления для возврата НДФЛ. Так называется документ, который вы отнесете на работу и сдадите в бухгалтерию вашего работодателя. И на основании этой бумаги на работе для вас будет применяться этот налоговый вычет.

Подобное налоговое уведомление можно также составить, воспользовавшись личным кабинетом налогоплательщика. Для этого необходимо составить заявление о подтверждении права на получение имущественных или социальных вычетов.

Но это не значит, что вы, например, в кассе предприятия получите на руки какие-то наличные деньги. Вам ежемесячно будут просто уменьшать вашу налоговую базу. В результате получится, что на работе с Вас будут удерживать подоходный налог в меньшей сумме, чем платили раньше.

Пример. Вы заплатили за обучение вашего ребёнка 30 тысяч руб. А на работе ваша заработная плата составляет 40 тысяч рублей. Так вот, вы будете платить налог на доходы 13% уже не с 40 тысяч, а с 10 000 руб. = 40 000 — 30 000.

Если же вы хотите получить «живые» деньги на ваш счёт в банке, то в таком случае вам следует дождаться окончания текущего года, в котором были произведены расходы, и подать декларацию 3-НДФЛ в налоговую инспекцию. Тогда уже через 4 месяца деньги будут возвращены на ваш счёт.

Иногда задают такой вопрос: «У меня нет счёта в банке. Могу ли я дать данные счёта ребёнка, супруга или родителя?» Ответ: «Нет». Деньги возвращаются именно тому человеку, который вправе получать вычет и заполнял декларацию.

Если Вы по каким-то причинам не хотите иметь свой собственный счет, то можно открыть счет «до востребования». После перечисления денежной суммы, Вы сможете ее снять в банке, после чего этот счет будет закрыт.

Льготы детям…

Стандартные вычеты на детей предоставляются с определенными ограничениями: только до тех пор, пока нарастающий итог дохода с начала года не превысит фиксированной ставки.

Стандартные вычеты на детей предоставляются с определенными ограничениями: только до тех пор, пока нарастающий итог дохода с начала года не превысит фиксированной ставки.

Например, несколько лет (до 2016 года) была актуальна сумма в 280 тысяч руб.

С 2017 года этот размер увеличился до 350 тысяч рублей. То есть, мы складываем весь наш доход, начиная с 1 января. И до тех пор, пока у нас общая сумма дохода за год не превысит 350 тысяч руб., нам будут предоставлять стандартный вычет на ребенка.

Те же цифры сохраняются при рассчете стандартного детского вычета и в 2018 году.

…А особенно инвалидам

С 01.01.2016 увеличился размер стандартного вычета на ребёнка-инвалида. Он составляет 12 тысяч рублей. Такой размер действует для родителей и усыновителей в 2018.

Опекуны, приёмные родители и попечители будут получать вычет 6 тысяч на одного ребёнка.

Освобождены от НДФЛ суммы, которые возмещаются на основании решения суда. Ранее такие суммы облагались подоходным налогом.

Такие вот имеются поправки, дополнения и изменения в Налоговый Кодекс, которые начинают действовать в 2017-2018 гг. Надеюсь, наши разъяснения помогут Вам легко разобраться во всех новинках российского законодательства.

Что нужно для возврата

Для того, чтобы воспользоваться той налоговой льготой, которая полагается Вам по законодательству, нужно выполнить ряд несложных действий:

По всем этим пунктам Вы можете найти подробную информацию на нашем сайте.

Если Вам неинтересно вникать в подробности или у Вас возникают вопросы, Вы всегда можете заказать консультацию или воспользоваться нашими услугами по заполнению 3-НДФЛ. Вы получите качественное обслуживание за адекватные деньги.

Ну и еще несколько советов в заключение:

- получить льготу по НДФЛ можно как через налоговую инспекцию, так и у своего работодателя;

- сдавать отчетность можно в печатном виде в налоговый орган или же в электронном через личный кабинет, а также можно отправить ценным письмом по почте на адрес Вашей инспекции;

- если Вы не являетесь в какой-то период времени плательщиком налога на доходы, то и вернуть ничего не получится;

- пенсионеры, доходы которых составляет только пенсия, в ряде случаев могут вернуть НДФЛ за прошлые периоды.

Суммарные ограничения по всем налоговым вычетам, которые актуальны и после изменений НДФЛ-2017, смотрите в отдельной статье.

nalog-prosto.ru