Требование от ИФНС о детализации юридического адреса

Получили требование от ифнс о внесении детализации в юридический адрес организации, а именно дополнить его номером офиса.

В договоре аренды номер офиса отсутствует.

Что делать в этой ситуации? Отписаться в адрес ифнс и приложить договор, либо переделывать договор и вносить требуемые изменения.

Копия требования во вложении.

Ответы юристов (11)

![]()

Если не хотите долго и упорно бодаться с ФНС — лучше уточните адрес. Вам это, по сути, ничего не стоит. Отсутствие указания конкретного помещения может сделать затруднительным уведомление Вашей организации (по иронии судьбы при этом письма от налоговой Вы исправно получаете).

Уточнение клиента

совершенно верно корреспонденция приходит исправно

24 Января 2017, 13:09

Есть вопрос к юристу?

![]()

Александр, добрый день!

Необходимо установить точный адрес и добавить его в договор (можно не переделывая, дополнительным соглашением включить пункт), и подать в налоговую форму Р14001, с указанием в ней адреса.

к форме 14001, копию нового договора или доп соглашения прикладывать нужно?

24 Января 2017, 13:12

![]()

Добрый день, Александр.

Формально Вы здесь можете поспорить с налоговой, но на мой взгляд проще и быстрее уточнить адрес, с арендодателем можно подписать дополнительное соглашение, в котором более конкретно прописать адрес арендуемого помещения.

С Уважением.

Васильев Дмитрий.

Александр, здравствуйте! Давайте обратимся к Постановлению Пленума ВАС РФ от 30.07.2013 N 61 «О некоторых вопросах практики рассмотрения споров, связанных с достоверностью адреса юридического лица»

1. При разрешении споров, связанных с достоверностью адреса юридического лица, следует учитывать, что в силу подпункта «в» пункта 1 статьи 5 Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон) адрес постоянно действующего исполнительного органа юридического лица (в случае отсутствия постоянно действующего исполнительного органа юридического лица — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности) отражается в едином государственном реестре юридических лиц (далее — ЕГРЮЛ) для целей осуществления связи с юридическим лицом.

Юридическое лицо несет риск последствий неполучения юридически значимых сообщений, поступивших по его адресу, указанному в ЕГРЮЛ, а также риск отсутствия по этому адресу своего представителя, и такое юридическое лицо не вправе в отношениях с лицами, добросовестно полагавшимися на данные ЕГРЮЛ об адресе юридического лица, ссылаться на данные, не внесенные в указанный реестр, а также на недостоверность данных, содержащихся в нем (в том числе на ненадлежащее извещение в ходе рассмотрения дела судом, в рамках производства по делу об административном правонарушении и т.п.), за исключением случаев, когда соответствующие данные внесены в ЕГРЮЛ в результате неправомерных действий третьих лиц или иным путем помимо воли юридического лица (пункт 2 статьи 51 Гражданского кодекса Российской Федерации; далее — ГК РФ).

В Вашем случае, считаю, что необходимо уточнить данный адрес, и переделать договор аренды. а так же внести изменения в ЕГРЮЛ, поскольку ИФНС может применить санкции, в связи с тем что адрес не отражает полную информацию о месте расположения.

![]()

Положениями Гражданского кодекса Российской Федерации закреплена обязанность регистрирующего органа по проведению проверки достоверности данных, включаемых в государственный реестр (п. 3 ст. 51 ГК РФ).В случае возникновения обоснованных сомнений в достоверности сведений об адресе места нахождения юридического лица, включаемых в ЕГРЮЛ, в том числе в случае наличия возражений относительно предстоящего внесения сведений в ЕГРЮЛ, представленных собственником объекта недвижимости, регистрирующий орган проводит проверку достоверности сведений, включаемых в государственный реестр. При этом регистрирующий орган, вправе принять решение о приостановлении государственной регистрации для проведения соответствующей проверки на срок до одного месяца (п. 4.2, 4.4 ст. 9 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).В целях подтверждения достоверности заявленных при государственной регистрации сведений рекомендуется представлять дополнительные документы, которые, не являются обязательными, но могут повлиять на результат предоставления государственной услуги и сократить сроки рассмотрения документов.Если адресом юридического лица является не здание в целом, а только его отдельные помещения (данное обстоятельство можно установить из свидетельства о государственной регистрации права, договора аренды и субаренды, гарантийного письма), то в представляемом для государственной регистрации заявлении в обязательном порядке указывается конкретный ориентир, который может быть отражен как виде нумерации офиса, помещения, так и нумерации этажа либо отдельного входа, подъезда.Отсутствие в представленном на регистрацию заявлении указания конкретных элементов адреса (адресных ориентиров объекта недвижимости), в котором будет размещаться исполнительный орган юридического лица, влечет за собой принятие регистрирующим органом решения об отказе.В основном при обжаловании таких решений заявители обосновывают свою позицию отсутствием в правоустанавливающих документах отдельных обозначений места положения объекта недвижимости, находящегося в собственности, таких как нумерация соответствующих помещений. Однако необходимо разграничивать адрес объекта недвижимости, необходимый для государственной регистрации права на него, и адрес места нахождения юридического лица, указанный при государственной регистрации, присваиваемый собственником самостоятельно с целью надлежащей идентификации места нахождения юридического лица.Позиция Единого регистрационного центра поддерживается вышестоящим налоговым органом и соответствует позиции, изложенной в судебных актах, например в Определении Высшего Арбитражного Суда от 15.01.2014 № ВАС-19239/13.В отношении решения об отказе в государственной регистрации заявители могут получить разъяснения по телефону, при личном обращении или на личном приеме у заместителя начальника Единого регистрационного центра, курирующего соответствующее направление работы.Позиция Единого регистрационного центра может быть обжалована в соответствии с положениями главы 8.1 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Преимуществом разрешения споров в досудебном порядке является оперативное устранение спорных ситуаций.

Р14001 Для указания юридического адреса:

Для изменения сведений потребуется страница 001, листы Б и Р. В лист Б вносим сведения о новом адресе (месте нахождения) постоянно действующего исполнительного органа (иного органа или лица, действующего по доверенности от имени ООО). Для указания улиц, шоссе, проспектов и т.п., необходимо использовать сокращения, список которых доступен в приведенной выше официальной инструкции в приложении №2.

![]()

Да, нужно приложить. Так же отмечу, что необходимо в указанный срок уведомить ИФНС о том, что Вы внесли изменения, отправив новую выписку из ЕГРЮЛ.

m.pravoved.ru

Как подать заявление при уточнении юридического адреса?

Татьяна мытищи, добрый день.

1. Заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица, форма Р13001;

2. Решение (протокол) об изменении места нахождения ООО;

3. Устав ООО либо лист изменений к нему (в двух экземплярах);

4. Оплаченную квитанцию госпошлины за внесение изменений в учредительные документы ООО;

5. Копию договора аренды (если помещение принадлежит не Вам);

6. Копию свидетельства о праве собственности на помещение.

Кстати, если правильно мыслю, то можно в Устав сразу внести изменения по адресу, и прописать там только г. Москва. И тогда если в дальнейшем будете перемещаться в границах указанного города, в Устав изменения вносить не потребуется.

вот ссылка на сайт ИФНС где есть заявление Р13001 https://www.n46.ru/rf/reg/reg_ul/forma/P13001/

Заявление можно подать онлайн.

У меня на ПК установлен контур экстерн, с налогового сайта наш системный админ заполнил заявление, потом в другой какой-то программке его преобразовал, отсканировал документы и эти сканы тоже преобразовал в какой-то требуемый формат. Потом чертыхаясь таки сумел отправить в налоговую.

а вот относительно нотариуса уже не помню. Не подскажу.

Если с налоговой пришло письмо о недостоверности адреса, нужно заполнить заявление р13001

Вопрос-ответ по теме

Если с налоговой пришло письмо о недостоверности адреса, нужно заполнить заявление р13001? И какие документы нужны кроме заявления еще? Когда директор пойдет к нотариусу заверять заявление какие документы с собой надо ему взять?

сообщаем следующее: Да, нужно поддать в налоговый орган форму Р13001 с указанием достоверных сведений юридического лица. Но сделать это нужно в соответствии с алгоритмом действий изложенных ниже.

Если Вы своевременно не отреагируете на письмо налогового органа, то налоговым органом в ЕГРЮЛ будут внесены сведения о недостоверности юридического адреса, что может повлечь за собой негативные последствия:

- наложение штрафа на руководителя вашей организации в размере от 5 тр до 10 тр (п.4 ст. 14.25 Кодекса об Административных правонарушениях РФ;

- банк вправе отказать организации в предоставлении ей услуг дистанционного банковского обслуживания (например, не проводить платежи через системы «Клиент-Банк» или «Интернет-Банк»).

- заявление по форме № Р13001;

- решение (протокол) об утверждении устава в новой редакции в связи со сменой места нахождения; два экземпляра устава в новой редакции (если подавать в электронном виде, достаточно одного);

- документы, которые подтверждают право пользования помещением по новому месту нахождения;

- документ, подтверждающий оплату госпошлины.

- само общество;

- его участник с долей не менее 50 процентов;

- директор общества;

- иное лицо, которое может действовать от имени общества без доверенности.

- договор, который подтверждает право на помещение. Например, договор аренды. Он должен предусматривать, что арендодатель не возражает против регистрации общества по адресу помещения. Если такого условия нет, от собственника можно получить гарантийное письмо об этом. Договор не нужен, когда собственник помещения – одно из перечисленных выше лиц;

- свидетельство (его копию) о праве собственности или выписку из реестра.

- изменить место нахождения ООО;

- утвердить устав в новой редакции, которая предусматривает будущее место нахождения общества.

- заявление по форме № Р14001 (утвержденной приказом ФНС России от 25 января 2012 г. № ММВ-7-6/25@ «Об утверждении форм и требований к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств», далее – приказ № ММВ-7-6/25@). В листе Б заявления нужно заполнить только пункты 1–5 (п. 9 письма № ГД-4-14/52@). Документ подписывает директор. Подпись нужно заверить у нотариуса. Обращаться к нему не требуется, если подавать заявление в электронной форме (п. 1.2 ст. 9 Закона о государственной регистрации, п. 38 Административного регламента предоставления Федеральной налоговой службой государственной услуги по государственной регистрации юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств (далее – Административный регламент), утвержденного приказом Минфина России от 30 сентября 2016 г. № 169н);

- решение о смене места нахождения общества.

- заявление по форме № Р13001 (утвержденной приказом № ММВ-7-6/25@).

В листе Б заявления нужно указать новый адрес общества (абз. 4 п. 9 письма № ГД-4-14/52@). Также надо заполнить титульный лист и лист М. Документ подписывает директор. Подпись надо заверить у нотариуса. Обращаться к нему не требуется, если подавать заявление в электронной форме (п. 1.2 ст. 9 Закона о государственной регистрации, п. 38 Административного регламента); - решение (протокол) об утверждении устава в новой редакции в связи со сменой места нахождения;

- два экземпляра устава в новой редакции (если подавать в электронном виде, достаточно одного);

- документы, которые подтверждают право пользования помещением по новому месту нахождения.

- абзац 2 пункта 15, пункты 99–103 Административного регламента.

- зарегистрированный устав с указанием на новое место нахождения».

Банк России указал, что кредитным организациям необходимо обеспечить повышенное внимание к операциям таких клиентов и направлять сведения о представителях этих юрлиц в Федеральную службу по финансовому мониторингу (письмо Банка России от 28.06.12 № 90-Т и от 29.12.03 № 183-Т).

В налоговую инспекцию по старому месту нахождения ООО нужно подать заявление по форме № Р14001, решение о смене места нахождения общества.

После внесения записи в ЕГРЮЛ сведения о том, что ООО решило сменить место нахождения, через 20 дней, в налоговую инспекцию по новому месту нахождения ООО необходимо подать:

Что касается документов, которые директору общества необходимо взять с собой, то это все учредительные документы общества, со всеми изменениями, все листы записей, решение и приказ подтверждающие полномочия директора (решение и приказ о назначении его на должность), паспорт гражданина РФ, решение о принятии решения о смене юридического адреса и сама форма, которую нужно заверить.

Законодательно не установлен перечень документов, который может затребовать нотариус при заверении документов, поэтому при обращении за заверением документов необходимо заранее уточнять требования конкретного нотариуса.

Обоснование данной позиции приведено ниже в материалах «Системы Юрист».

«Общий порядок смены места нахождения ООО

Чтобы сменить место нахождения ООО в общем порядке, необходимо:

Этап 1. Подготовить документы, которые подтверждают право пользования помещением по новому адресу.*

Документы должны подтверждать, что хотя бы одно из следующих лиц обладает правом пользования помещением по новому адресу (абз. 3 п. 6 ст. 17 Закона о государственной регистрации):

Лицу, у которого есть право пользования, нужно иметь:

Этап 2. Принять решение о смене места нахождения.*

Нужно принять и оформить два решения:

Этап 3. Подготовить и подать документы, чтобы внести изменения в ЕГРЮЛ.*

В налоговую инспекцию по старому месту нахождения ООО нужно подать (п. 6 ст. 17 Закона о государственной регистрации):

Документы нужно подать в течение трех рабочих дней с даты, когда общество приняло решение изменить свое место нахождения (абз. 2 п. 6 ст. 17 Закона о государственной регистрации, п. 9 письма № ГД-4-14/52@).

Инспекция получает документы и в течение пяти рабочих дней вносит в ЕГРЮЛ сведения о том, что ООО решило сменить место нахождения (подп. «в.2» п. 1 ст. 5, п. 1 ст. 8, п. 3 ст. 18 Закона о государственной регистрации, п. 16 Административного регламента).

На шестой рабочий день инспекция выдает лист записи ЕГРЮЛ. Он подтверждает факт внесения изменений в реестр (п. 3 ст. 11 Закона о государственной регистрации, абз. 2 п. 15, п. 99–103 Административного регламента).

Этап 4. Подготовить и подать документы на регистрацию изменений в уставе.*

В налоговую инспекцию по новому месту нахождения ООО необходимо подать:

Это следует из пункта 1, абзаца 3 пункта 6 статьи 17, абзаца 2 пункта 1 статьи 18 Закона о государственной регистрации, пункта 21 Административного регламента.

Также стоит приложить документ об оплате госпошлины.

Документы можно подать через 20 дней с момента, когда в ЕГРЮЛ внесли сведения о решении общества сменить место нахождения (абз. 4 п. 6 ст. 17 Закона о государственной регистрации, абз. 3 п. 9 письма № ГД-4-14/52@). Например, на 21-й день, предельный срок закон не устанавливает.*

Инспекция получает документы и в течение пяти рабочих дней регистрирует новую редакцию устава (п. 1 ст. 8, п. 3 ст. 18 Закона о государственной регистрации, п. 16 Административного регламента).

На шестой рабочий день инспекция выдает:

Основание: пункт 3 статьи 11, подпункт «в» пункта 1 статьи 17 Закона о государственной регистрации;

В результате «переезд» ООО подтверждают: запись в ЕГРЮЛ об адресе общества в пределах его нового места нахождения (подп. «в» п. 1 ст. 5 Закона о государственной регистрации);

www.law.ru

Ошибка в адресе при подаче заявления о постановке на учет в качестве плательщика ЕНВД

День добрый! Друзья, помогите разобраться, пожалуйста!

ИП на ОСНО, в середине года еще встала на ЕНВД, но заявление было подано неверно. т.е. адрес был прописан неверный, а именно улица и дом). но оба адреса относятся к одной ифнс. В декларации указали верный адрес (как по договору аренды) и вместе с декларацией отправили сопроводительное письмо, в котором объяснили что произошла ошибка в адресе и считать верным адрес «Б» а не «А».

Вот в этой темке нашла такой же способ как применила я https://www.buhonline.ru/forum/index?g=posts&m=1222591#1222591

На что из налоговой пришел ответ что вам надо снятся с учета по форме ЕНВД-4 адрес «А» и поставиться на учет ЕНВД-2 адрес «Б», а на основании письма они ничего делать не будут. Грозят ли мне какие-либо штрафы за то, что в заявлении один адрес на енвд поставлен а декларирую другой — верный?

Если я сейчас буду делать как они в письме отписались не получится ли так, что по новому -верному адресу они меня на енвд поставят, а со старого -неверного не снимут, т.к. добровольное прекращение ЕНВД только с начала года. и в итоге получится что придется платить дополнительный налог за несуществующий адрес. Подскажите, пожалуйста, как сделать чтобы без горьких последствий.

www.buhonline.ru

Как написать заявление в налоговую: общие правила и частные случаи

Чтобы получить ИНН, оформить налоговый вычет или льготу по имущественным налогам, нужно подать правильно составленное заявление.

Заявление в Федеральную налоговую службу (ФНС) является видом официального обращения граждан. В отличие от жалобы, в заявлении не говорится о нарушениях, а содержится запрос на реализацию прав.

Заявление — просьба гражданина о содействии в реализации его конституционных прав и свобод или конституционных прав и свобод других.

Документация фискальных органов отличается формализмом, поэтому большинство заявлений в ФНС подаются на специальных бланках и заполняются по инструкции.

Общие требования к заявлениям в налоговую

- Информация должна быть точной и достоверной. Тщательно проверяйте вносимые данные, особенно числовые. Зачастую вписываются не наименования, а их коды. Например, для обозначения регионов или видов налоговых операций.

- В правом верхнем углу почти во всех заявлениях необходимо указывать реквизиты своей налоговой инспекции. Выяснить их можно с помощью соответствующего сервиса на сайте nalog.ru. Просто введите свой адрес регистрации и узнайте, где находится ваша налоговая, её режим работы, номера телефонов и так далее.

- В шапке заявления также всегда указываются сведения о заявителе: Ф. И. О., паспортные данные и обязательно ИНН. Если вы не знаете свой идентификационный номер налогоплательщика, воспользуйтесь сервисом «Узнать ИНН».

- Заполняя документы от руки, используйте чёрные чернила и печатные буквы.

- На некоторых заявлениях подпись должна быть заверена. Если вы заполнили заявление дома, не ставьте подпись. Это нужно будет сделать в присутствии налогового инспектора. При отправке почтой потребуется виза нотариуса.

Рассмотрим особенности написания наиболее популярных заявлений.

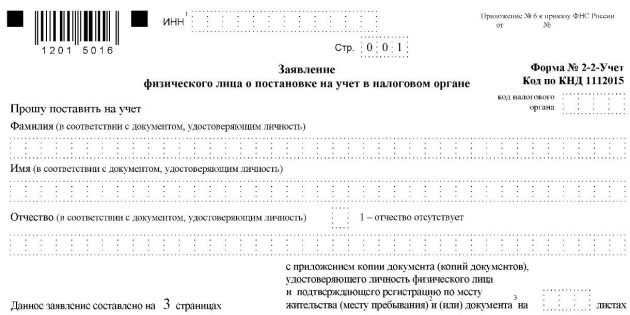

Заявление о получении ИНН

Любой гражданин, будущий или действующий налогоплательщик, должен состоять на учёте в Федеральной налоговой службе. Постановка на учёт осуществляется в течение пяти дней после подачи заявления.

На сайте ФНС существует удобный сервис, позволяющий встать на учёт в налоговом органе не выходя из дома.

Но если вам по каким-то причинам удобнее работать с бумажными документами, для получения ИНН (в том числе повторного) необходимо заполнить форму № 2-2-Учёт, утверждённую приказом ФНС России от 11.08.2011 № ЯК-7-6/[email protected]

Заявление о налоговом вычете

Налоговый вычет — это сумма, уменьшающая расчётную базу при исчислении налога на доходы физических лиц. Существуют стандартные, социальные, имущественные, профессиональные и инвестиционные вычеты.

О налоговых вычетах и процедуре возврата 13% на Лайфхакере есть отдельная статья. Также пошаговые инструкции по оформлению всех видов вычетов есть на сайте ФНС.

К стандартным налоговым вычетам относится так называемый вычет на ребёнка. Если вы официально трудоустроены и являетесь родителем или опекуном несовершеннолетнего, то можете уменьшить свою налоговую нагрузку. Заявление на «детский» налоговый вычет подаётся работодателю. Но если последний по каким-то причинам не уменьшил сумму налогообложения или доход получен не по трудовой линии, можно сделать это через ФНС.

К социальным вычетам относятся такие виды затрат, как плата за обучение (своё или детей) или лечение, а также благотворительность. Имущественный налоговый вычет предоставляется при покупке недвижимости или земли.

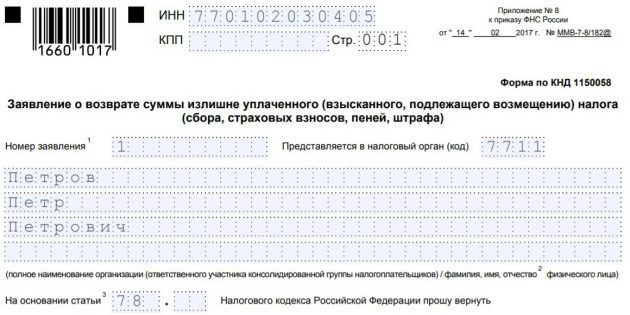

С 31 марта 2017 года возврат излишне уплаченного НДФЛ, а также возврат переплат по имущественным налогам осуществляется по заявлению, утверждённому приказом ФНС от 14.02.2017 № ММВ-7-8/[email protected] (приложение № 8).

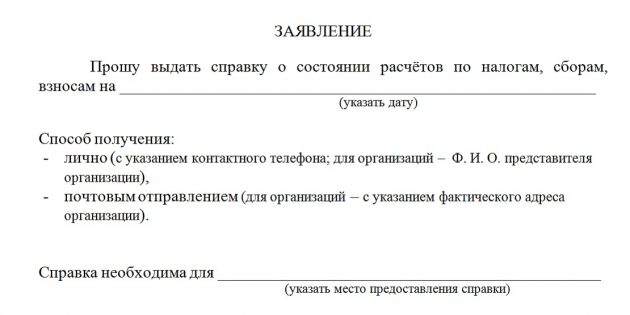

Заявление о выдаче справки об отсутствии задолженностей

Если вы хотите узнать об отсутствии (или наличии) долгов перед госбюджетом, запросите в территориальном налоговом органе соответствующую справку. Этот документ может понадобиться, например, при оформлении ипотеки.

Унифицированной формы для этого заявления нет. Но лучше придерживаться примерно следующей структуры и содержания.

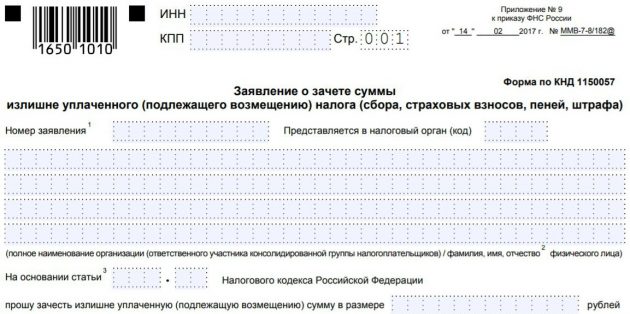

Заявление о возврате или зачёте суммы излишне уплаченного налога

К переплате налогов могут привести различные обстоятельства. Чаще всего — банальные ошибки в документах. Но бывают и такие ситуации, когда, к примеру, дедушка из года в год платит транспортный налог в полном объёме и не знает, что ему как пенсионеру положена льгота.

Если вы столкнулись с путаницей и переплатили, напишите заявление на возврат или зачёт суммы излишне взысканного налога. При зачёте деньги перекинут на другой вид налога или на другой объект налогообложения.

Эти заявления могут быть поданы в течение трёх лет со дня переплаты налога. Деньги возвращаются в течение месяца после получения налоговым органом заявки.

Для оплаты налогов и их возврата необязательно посещать налоговую. Эти операции можно легко и быстро произвести через личный кабинет на сайте ФНС.

- Зарегистрируйтесь в «Личном кабинете налогоплательщика для физических лиц». Логином служит ИНН, пароль можно получить в любой инспекции ФНС. Также можно авторизоваться через учётку «Госуслуг» и с помощью квалифицированной электронной подписи.

- Зайдите в «Профиль» и получите сертификат ключа проверки электронной подписи. Это бесплатно и быстро, если выбрать хранение ключа в защищённом хранилище налоговой службы.

- В разделе «Переплата / задолженность» сформируйте заявление о возврате или зачёте излишне уплаченного налога. Приложите к нему необходимые документы и отправьте в электронном виде в ФНС.

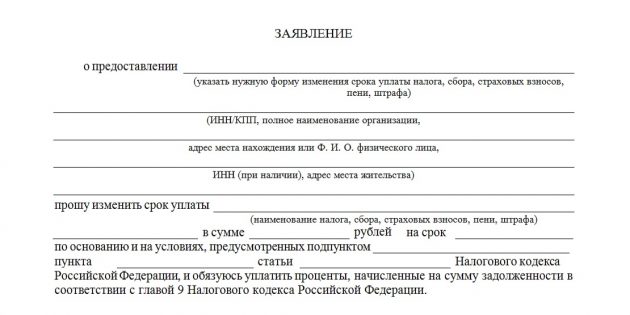

Заявление об отсрочке или рассрочке уплаты налогов

Каждую осень налогоплательщики получают письма с напоминанием о том, что пора оплатить земельный, имущественный и транспортный налоги. Однако, если человек стал жертвой стихии или по иным причинам оказался в бедственном материальном положении, ФНС может отсрочить или рассрочить уплату налогов.

Отсрочка или рассрочка предоставляется на сумму, не превышающую стоимости имущества должника. Кроме имущества, на которое по закону не может быть обращено взыскание (например, единственное жильё).

Чтобы воспользоваться отсрочкой или рассрочкой нужно написать заявление по форме, рекомендованной в приложении № 1 к порядку изменения срока уплаты налогов (приказ ФНС России от 28.09.2010 № ММВ-7-8/[email protected]).

В нём указывается форма изменения срока уплаты и продолжительность, название налога, сумма, основания для предоставления отсрочки или рассрочки.

За пользование отсрочкой начисляются проценты.

Заявление о предоставлении льготы

Согласно налоговому законодательству, некоторые налогоплательщики имеют право на снижение или полную отмену земельного, транспортного и имущественного налога. К льготникам относятся военнослужащие, инвалиды I и II группы, пенсионеры, герои России. В отношении местных налогов регионы могут вводить дополнительные льготные категории, предоставляя налоговые послабления, например, многодетным семьям.

Узнайте в своей налоговой инспекции, подпадаете ли вы под «фискальную амнистию». Если да, подайте заявление о предоставлении льготы по имущественным налогам.

Попросить о налоговом послаблении можно тоже через «Личный кабинет»: «Объекты налогообложения» → «Заявление о предоставлении льготы по имущественным налогам».

Также на сайте ФНС вы можете записаться на приём, на котором инспектор должен предоставить бланк любого нужного вам документа и проконсультировать по его заполнению.

lifehacker.ru