Налог на дизельный автомобиль

Ко мне на автомобильный блог, достаточно часто задают вопросы про транспортный налог на автомобили. В частности многие задают вопросы о налоге на дизельный автомобиль (автомобиль, работающий на дизельном топливе). По слухам в интернете налог на дизельный автомобиль отличается от своего бензинового собрата…

Налог на дизельный автомобиль

Слухи слухами, но налог на дизельный автомобиль ничем не отличается от налога на автомобиль с бензиновым двигателем. То есть если двигатель в 100 л.с. на бензине имеет налог в 1000 рублей, то и автомобиль с дизельным двигателем с мощностью двигателя в 100 л.с., также будет иметь такой же налог – 1000 рублей.

Я даже скажу больше, что дизельный двигатель выгоднее в транспортном налоге, чем бензиновый. Почему? ДА все просто. При одинаковых объемах двигателя, например в 2,0 литра количество лошадиных сил, у дизельного и у бензинового двигателя будет отличаться. Дизель как правило, будет иметь меньше лошадиных сил, например – бензиновый имеет 150 л.с. (транспортный налог примерно равен 4500 рублей, цена может отличаться в зависимости от региона), а вот дизель будет иметь около 120 – 130 л.с. (3600 – 3900 рублей) налог меньше. Однако в тяге и динамики разгона, дизельный двигатель не будет проигрывать бензиновому двигателю, все дело в том, что крутящий момент дизеля намного выше, чем у бензинового двигателя, подробнее в этой статье.

При «дешевом» налоге, явным плюсом дизельного варианта является еще и меньшее потребление топлива. Дизельный двигатель, как правило расходует на 25 – 30 % меньше чем бензиновый вариант.

Однако в России есть и ряд недостатков: — это не очень качественный дизель, зимняя эксплуатация (зимой густеет, поэтому затрудненный запуск), цена дизельного топлива выше, чем цена на 92 бензин, интервал ТО чаще, и т.д., подробнее в статье — дизель или бензин.

Итог. Если вы покупаете машину с дизельным двигателем, то за транспортный налог можете не переживать, он будет такой же, как и транспортный налог на бензиновый двигатель аналогичной мощности.

avto-blogger.ru

Транспортный налог на дизельный автомобиль

Порядок, условия и расчеты транспортного налога (ТН) определены в Налоговом кодексе Российской Федерации. В частности нормативный акт определяет критерии, по которым ведется исчисление размера транспортного налога. Ими являются вид транспорта, мощность его двигателя, временной период нахождения в собственности за календарный год. Но есть ли еще какие-то критерии, из-за которых размер государственного сбора может отличаться для одинаковых видов транспортных средств? Существуют ли какие-то отличия в размере ТН для автомобилей работающих на дизельном и на бензиновом двигателе? Какой вид двигателя выгоднее в ТН? Ответим на эти вопросы в данной статье.

Особенности налогообложения

Фактически налог на автомобиль с дизельным двигателем не отличается от сбора на авто на бензиновом моторе. Все потому что в формуле расчета размера налога учитывается мощность двигателя и налоговая ставка, установленная в регионе регистрации транспорта. Различия в размере налога могут быть только за счет разных величин региональных ставок. С точки зрения выгоды, все же дизельные моторы и соответствующие автомобили лучше и экономичнее в вопросе налогообложения. Это обусловлено физикой, например, дизельный мотор объемом 2,0 литра имеет меньше лошадиных сил в аналогичном бензиновом авто. В среднем с такими моторами дизель выдает 120-130 л.с., а бензиновый — 150 л.с, и выходит, что автомобили находятся в разных категориях. И несмотря на такие особенности, динамичность при разгоне у автомобилей будет приблизительно равной, ввиду того, что крутящий момент у дизельных моторов на порядок выше бензиновых аналогов.

Неоспоримым аргументом в пользу дизеля помимо фактического выигрыша в налоге является еще и экономия на топливе. Дизельные моторы потребляют на 25-30% меньше топлива, чем бензиновые с тем же объемом. Но на фоне столь существенных преимуществ, обладатели дизельных автомобилей встречаются с недостатками, например, качество топлива на отечественных заправках оставляет желать лучшего, а стоимость дизельного топлива выше, чем 92 бензин. Кроме того, дизельное топливо при низких температурах имеет свойство загустевать, в результате чего запуск двигателя затруднителен, а при очень низких температурах фактически невозможен.

Заключение

Таким образом, налогообложение никак не зависит от вида двигателя внутреннего сгорания транспортного средства Но в силу физических свойств дизеля транспортный налог будет ниже, чем у автомобилей с бензиновым двигателем. При этом расчет размера государственного сбора будет производиться по универсальной формуле, используемой для каждого вида транспорта без дополнительных переменных.

insur-portal.ru

Дизель транспортный налог

Наступление 2010 года чуть было не ознаменовалось для автомобилистов если не финансовым нокаутом, то по крайней мере болезненным ударом по карману. Причем ударом, как это часто у нас бывает, со стороны государства: Совет Федерации одобрил в конце прошлого года закон, позволяющий региональным властям повышать транспортный налог в 10 раз. Кроме того, теперь ставки налога, установленные в регионе, могут зависеть от количества лет, прошедших с момента выпуска машины, а также от экологического класса.

Такие действия властей вызвали, ясное дело, недовольство среди автовладельцев. Возможно, оное могло бы даже вылиться в серьезные акции протеста (автовладельцы весьма активны в защите своих прав, это показал прежде всего опыт Приморья, Калининграда). Однако многие регионы либо совсем отказались повышать налог, побоявшись массовых протестов, за которые при нынешней российской политической системе вполне могли бы “полететь” чьи-то чиновничьи головы, а также ухудшения статистики по безработице (для многих транспортных компаний, и так работающих на грани рентабельности, повышение могло стать фатальным), либо повысили налог незначительно.

Так, москвичи продолжают платить прошлогодние ставки. Транспортный налог начисляется исходя из мощности двигателя в лошадиных силах. Столичные автовладельцы, предпочитающие легковые авто с двигателем мощностью до 70 л.с., транспортный налог вообще не платят. Московские власти объясняют это заботой об экологии. Те, кто владеет машинами мощностью от 70 до 100 л.c., платят 7 рублей за лошадиную силу в год. Разъезжающие на автомобилях мощностью от 100 до 125 “лошадок” платят уже по 20 рублей. От 125 до 150 – уже 30. От 150 до 175 – 38 рублей. Сорок пять рублей в год за лошадиную силу мотора отдают владельцы машин с мощностью двигателя 175-200 единиц. Ставка 60 рублей применяется при мощности двигателя 200-225 л.с. Владельцы легкового транспорта мощностью 225-250 л.с. платят 75 рублей. И уж совсем пожалеть остается несчастных обладателей автомобилей с двигателями мощнее 250 л.с. – они отдают государству по 150 рублей за каждую лошадиную силу, спрятанную под капотом их авто.

Для примера. Владелец старенькой 100-сильной “Волги” (ГАЗ 24-10) заплатит в год 700 рублей (а мог бы начать платить 7000). Плюс наверняка (во всяком случае законом это теперь разрешено) могла добавиться какая-то сумма за “выслугу лет” автомобиля: чем авто старше, тем дороже, исходя из логики, оно должно обходиться его владельцу. Сидящим за рулем Renault Logan повезло больше. Максимальная мощность двигателя “француза” ныне 84 л.с. Значит налог за него – аж 592 рубля в год. Стодвадцатисильная Audi А4 1,8T обойдется уже в 2400 рублей в год, что, впрочем, тоже не назовешь существенной суммой. Кроссовер KIA Sorento c двигателем 2,4 л, мощностью 175 л.с. “потянет” на 6650 рублей. Toyota Land Cruiser Prado со своим четырехлитровым двигателем, развивающим мощность в 249 “лошадок”, – 18 675 рублей. А двухсотвосьмидесятисильный Volkswagen Touareg (3,6 л) обойдется уже в 42 000 рублей в год.

В регионах свои правила. В Петербурге упомянутая выше “Волга” в 2010 году будет стоить ее владельцу 2400 рублей (24 рубля за лошадиную силу, в 2009 году – 22, в 2008-м – 20). А Volkswagen Touareg обойдется в ту же сумму, что и в Москве, – налог не повышен, хотя еще в октябре 2009 года местные власти грозились поднять его до 300 рублей за л.с. В Рязани за Renault Logan придется отдать 672 рубля в год (8 руб. за лошадиную силу), а за Audi А4 1,8T – 1800 (15 рублей за лошадиную силу). В Краснодаре за “Волгу” попросят 1200 рублей (12 рублей за л.с.), а за KIA Sorento нужно будет выложить 8750 рублей (50 рублей за л.с.).

Недавно ЛДПР внесла в Госдуму закон, по которому предлагается включить транспортный налог в стоимость бензина (как в США, например). Налоговая ставка – 3-6% от цены литра топлива. В случае принятия нового закона у автовладельцев должна появиться возможность планировать свои расходы – вместо ежегодных квитанций человек сам решает, когда ему платить налог. По подсчетам составителей, цена на бензин не повысится, а, наоборот, понизится. “Будет много заинтересованных лиц в контроле проходящих финансов, операции по сбору налога станут прозрачными”, – сообщил первый заместитель главы фракции ЛДПР в Думе Максим Рохмистров на пресс-конференции в “АиФ” 9 февраля 2010 г.

“Законопроект не поддерживает правительство России, так как не видит предмета налогообложения. Сбор не привязан к месту прохождения технического осмотра. Но в этом-то и заключается наша концепция, – заявил М. Рохмистров, – там, где ты загрязняешь, ты и обязан платить налог”.

Однако многие эксперты солидарны с правительством, считая, что транспортный налог на автомобиль должны платить те люди, которые владеют транспортом, так как в этом случае есть объект налогообложения. В противном случае налоговое бремя ложится не на владельца, а на того, кто автомобиль использует. Когда автомобиль не эксплуатируется, получается, и налог не уплачивается, а значит, повышение собираемости налога, на которое рассчитывают в ЛДПР (с 60 до 100 млрд рублей), также под вопросом. Кроме того, удивление экспертов и обычных автовладельцев вызывают и выводы о снижении стоимости бензина.

Существует, правда, и противоположное мнение. Якобы чиновники боятся злоупотреблений со стороны заправок, а также лоббируют интересы отечественной “нефтянки”, ограждая ее “хрупкие плечи” от перекладывания на них процедуры уплаты налогов, которые ныне граждане платят самостоятельно.

А как в других странах? За что там платят автомобилисты? В Германии до середины прошлого года транспортный налог также был “разведен” по регионам. Причем, в отличие от России, где могут быть разные ставки, но принцип (за мощность двигателя) один, бюргеры могли в зависимости от места проживания платить и за массу авто и его габариты. Но в большинстве земель все же брали в расчет экологический класс.

С июля 2009 года в ФРГ введен единый принцип налогообложения автомобилистов. Водители платят за объем двигателя и за объем выброса CO2. “Кубики” машин с бензиновыми двигателями стоят 2 евро за каждые 100 см³. Объемы дизельных автомобилей обходятся в 9 евро за каждые 100 см³. За СO2 с немцев-автовладельцев дерут нещадно: 2 евро за грамм! Однако если автомобиль выделяет 120 г или меньше на километр пути – владелец ничего не платит. “Бесплатный лимит”, впрочем, будет постепенно снижаться. К 2014 году он составит уже 95 г.

Во Франции, регистрируя новую машину, владелец уплачивает пошлину, рассчитанную, правда, исходя из мощности двигателя, а не из объема. Плюс плата за грамм CO2. Здесть тоже есть “бесплатный лимит”, но, в отличие от немецкого, он составляет 200 г газа на километр.

По сравнению с Данией мы в России живем, что называется, в раю. Во всяком случае в том, что касается транспортного налога. При покупке авто датский водитель платит в казну взнос от 100 до 180 процентов от его стоимости! Прибавьте сюда еще акцизы на бензин (довольно внушительные). Такая ситуация сложилась из-за того, что датское правительство активно поддерживает экологичные виды транспорта (велосипеды, мопеды и т. д.). Нам с вами такое “датское счастье” явно не грозит – велика Россия, велосипедом ее “не измеришь”. Собственно, в Дании вообще высокие налоги, не только транспортные, но и система соцобеспечения в этой стране одна из лучших в мире.

В США, как уже было сказано, транспортный налог включен в стоимость бензина.Чем больше топлива пожирает твой автомобиль и чем больше ты ездишь, тем больше отчисляешь в бюджет. “Транспортные” поступления идут на строительство и содержание дорог.

Автовладельцы Израиля тоже оказались с прошлого лета не в самой лучшей ситуации. Все автомобили в этом государстве поделены на экологические группы. Их 15 (различные уровни загрязнения окружающей среды). Те, кто покупает наиболее “вредные” с точки зрения загрязнения экологии машины, разово платят почти 100% ее стоимости в казну. Минимум – 10% – платят владельцы электромобилей. А хозяевам “гибридов” придется раскошелиться на 30 процентов от стоимости своего “железного коня”.

Японцы не могут поставить машину на учет в соответствующих органах, если у них нет справки о наличии для авто парковочного места. Земли в Стране восходящего солнца мало, поэтому-то аренда одного парковочного места стоит в Токио, к примеру, около 1000 долларов США (в пересчете с местной валюты) в месяц. При регистрации нового авто необходимо также пройти техосмотр – процедура обойдется в 1300 долларов (у нас тоже надо, но все же ТО стоит дешевле, впрочем, в России и доходы другие). Потом его надо повторять. Сначала через три года, а потом каждый год. Одновременно надо заплатить 5% стоимости машины. Кроме того, при регистрации платится налог за объем двигателя и массу автомобиля. Этот налог потом платится каждый год. Для небольшого автомобильчика сумма может быть равной 50-60 долларов США. А для неповоротливых джипов – доходить до 600.

Китайцы с недавнего времени используют американский опыт – налог включен в стоимость бензина. При покупке китайского автомобиля платится сбор 10% от стоимости, импортного – 40%.

Австралийцы отдают в казну 5% стоимости легковушки. Однако владельцы роскошных авто доплачивают в казну еще 33%. Роскошным считается автомобиль, стоящий более 57 000 долларов.

www.autonews.ru

Власти Ленобласти обещают владельцам машин и автобусов на альтернативном топливе 50-процентную скидку

По данным «Ъ», на осенней сессии Законодательного собрания Ленобласти будет рассмотрен законопроект, предусматривающий снижение вдвое транспортного налога в регионе для автомобилей и автобусов, работающих на газомоторном топливе. Перевозчики положительно оценивают эту инициативу, но отмечают в регионе недостаток газовых заправок для автомобилей.

Разработать законопроект о снижении налоговой нагрузки для владельцев транспорта, работающего на газомоторном топливе, на прошлой неделе поручил губернатор Ленобласти Александр Дрозденко. По данным «Ъ», данный законопроект планируется рассмотреть на осенней сессии регионального парламента.

Сегодня ставка транспортного налога в Ленобласти для легковых автомобилей с мощностью двигателя до 100 л. с. составляет 18 рублей с каждой лошадиной силы в год, от 100 л. с.— 35 рублей, от 150 л. с.— 50 рублей, от 200 — 75 рублей, свыше 250 л. с.— 150 рублей. Что касается общественного транспорта, то налоговая ставка за автобусы с двигателем мощностью не более 200 л. с. равна 50 рублям (до 10 тыс. рублей в год), а выше 200 л. с — 85 рублям (от 17 тыс. рублей в год).

Как сообщил «Ъ» советник вице-губернатора Ленобласти по вопросам транспорта Михаил Присяжнюк, сегодня в регионе насчитывается 1,7 тыс. автобусов, 141 из которых работает на газомоторном топливе. То есть чуть более 8% от общего числа.

Газозаправочная сеть на территории Ленобласти принадлежит «дочке» Газпрома — ООО «Газпром газомоторное топливо». По данным компании, сейчас функционирует три объекта: два модуля компримирования природного газа на АЗС «Газпромнефть» в Тихвине и Тосно, и АГНКС (автомобильная газонаполнительная компрессорная станция) в Гатчине, запущенная в 2017 году. В планах «Газпрома» до конца 2018 года завершить строительство новой АГНКС в Кингисеппе. Еще пять объектов (в населенных пунктах Пикалево, Всеволожск, Синявино, Лаголово и на Волхонском шоссе) компания планирует построить до конца 2020 года.

«Мы также настаиваем на включении в программу «Газпрома» строительства АГНКС в дальних районах Ленобласти, таких как поселок Сосново Приозерского района и город Подпорожье»,— добавил Михаил Присяжнюк.

Среди компаний-перевозчиков, которые работают на территории региона, самый большой автопарк «газовых» автобусов принадлежит «Питеравто». Как сообщил «Ъ» директор по организации перевозок «Питеравто» Роман Юренев, всего у перевозчика насчитывается 600 единиц автотранспорта, работающего на альтернативном топливе, из которых около 100 курсируют по Петербургу и Ленобласти. «Инициатива со снижением транспортного налога хорошая, но в Ленобласти есть проблемы с инфраструктурой. Заправка в Тосненском районе иногда бывает закрыта на 10 дней, в гатчинской не хватает мощности. Кроме того, в регионе их просто мало, и мы не работаем с таким транспортом в других районах, потому что заправки находятся далеко»,— говорит господин Юренев.

Подобного мнения придерживается гендиректор АТП «Барс-2» Андрей Заботин. «Пока автобусов, работающих на газомоторном топливе, у нас нет, хотя мы давно хотим их купить. Но это будет целесообразно делать в случае, если решится вопрос с инфраструктурой. Уже существующие АГНКС находятся далеко от нашей базы»,— объяснил Андрей Заботин. Он добавил, что стоимость «газового» транспорта почти в два раза выше по сравнению с «бензиновым» или «дизельным» аналогом. Так, автобус средней вместимости обойдется перевозчику в 3,5 млн рублей, тогда как работающий на альтернативном виде топлива будет стоить не меньше 7 млн рублей. «Но с учетом федеральных субсидий, которые предоставляются заводам-производителям, и растущих расходов на дизель, который в два раза дороже, чем природный газ, для нас есть смысл покупать такие автобусы»,— добавил Андрей Заботин.

Низкие темпы строительства АГНКС на территории Ленобласти региональные власти объясняют отсутствием инициативы со стороны инвестора. «Они могут подобрать участок, грамотно обосновать необходимость включения объекта в инвестпрограмму и предоставить с первого раза все необходимые документы»,— сказал источник «Ъ» в правительстве. Он добавил, что развитие сети АГНКС в регионе во многом зависит и от взаимодействия структур «Газпрома» с муниципалитетами, которые предоставляют земельные участки под строительство. «Позиция монополиста, состоящая в том, чтобы строить заправки только рядом с магистральными газопроводами, очевидно, не находит понимания на территориях»,— отметил собеседник.

В «Газпром газомоторное топливо» заявили, что расширение газозаправочной сети в Ленобласти синхронизировано с увеличением парка техники, работающей на природном газе. «В Ленобласти на маршрутах Ломоносовского, Гатчинского и Тосненского районов эксплуатируются более 100 газомоторных автобусов. Загрузка сети АГНКС «Газпром» в регионе в 2017 году составила 15,3%. Загрузка новой АГНКС «Газпром» в Гатчине за первую половину 2018 года составляет менее 12%»,— отмечают в пресс-службе компании.

По данным «Финам», парк автомобилей, работающих на природном газе, в прошлом году составлял менее 160 тыс. единиц в России. Это с учетом машин, на которых специальное газобаллонное оборудование было установлено частным образом. «Думаю, спрос на автомобили на альтернативном топливе будет расти — это глобальный тренд. Хотя в России, с ее высокой обеспеченностью традиционными видами топлива и развитой соответствующей инфраструктурой, процесс идет медленнее»,— говорит аналитик «Финам» Алексей Калачев.

www.kommersant.ru

Транспортный налог: расчет налога на авто, ставки

Статьи по теме

Если у компании на балансе числиться автомобиль, она должна платить транспортный налог. Посмотрите, как рассчитать налог на авто, по какой ставке сделать расчет, какой срок уплаты и подачи отчетности. Подробный пример расчета налога на машину поможет быстрее разобраться.

Как рассчитать налог на транспортное средство в 2017 году

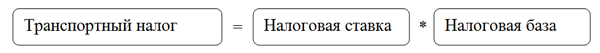

Для того чтобы рассчитать транспортный налог, который иногда еще называют дорожным налогом на машину, в 2017 году необходимо воспользоваться следующей формулой:

Если компания владеет авто менее года, тогда расчет делайте по следующей формуле:

Повышающие коэффициенты для расчета транспортного налога

Если ваш автомобиль включен в перечень легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2017 года, то при расчете транспортного налога в 2017 году необходимо будет использовать повышающий коэффициент. Этот перечень вы можете скачать ниже по ссылке, а также ознакомится с ним на сайте Минпромторга России.

Соответственно суммы налога, полученные по формулам, указанным выше, нужно будет увеличить на коэффициент от 1,1 до 3 в зависимости от стоимости авто и года выпуска.

Важно! Повышающий коэффициент применяется только исходя из информации Минпромторга России и не зависит от фактических затрат компании на покупку авто. Если компания купила машину по цене выше 3 млн. руб., но ее нет в перечне, то повышающий коэффициент по транспортному налогу в 2017 году не применяется. И наоборот, если затраты на покупку авто меньше 3 млн., но в перечне этот автомобиль есть – применяйте повышающий коэффициент.

В 2017 году установлены следующие повышающие коэффициенты для налога на авто:

Средняя стоимость легкового автомобиля

Срок, который прошел с года выпуска авто

от 3 млн. до 5 млн рублей включительно

от 1 года до 2 лет

не более 1 года

от 5 млн. до 10 млн.рублей включительно

от 10 млн. до 15 млн. рублей включительно

не более 10 лет

от 15 млн. рублей

не более 20 лет

Как определить налоговую базу по транспортному налогу

Для разных видов транспорта налоговая база определяется по-разному. Но для определения налога на автомобиль необходимо использовать показатель мощности двигателя транспортного средства в лошадиных силах.

Если мощность двигателя указана в киловаттах, переведите киловатты в лошадиные силы исходя из равенства 1кВт = 1,35962 л.с.

Информация о количестве лошадиных сил содержится в документах на транспортное средство.

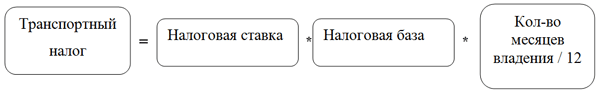

Ставки транспортного налога

Ставки транспортного налога устанавливаются каждым субъектом РФ самостоятельно. В статье 361 НК РФ определены значения для каждого транспортного средства. При этому каждому субъекту РФ дано право увеличить или уменьшить их размер, но не более чем в 10 раз.

Посмотрите ниже ставки транспортного налога на легковые авто по НК РФ:

Наименование объекта налогообложения

Налоговая ставка (в рублях)

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

свыше 35 л.с. (свыше 25,74 кВт)

Скачайте полный перечень актуальных налоговых ставок на авто, установленных НК РФ, по ссылке ниже.

Например, ставки в 2017 году в Москве установлены Законом г. Москвы «О транспортном налоге» от 09.07.2008 № 33 в следующих размерах:

Порядок уплаты и предоставления отчетности

Срок уплаты налога и авансовых платежей по налогу на авто устанавливают власти регионов. Поэтому бухгалтер должен посмотреть закон субъекта РФ, в котором машина поставлена на учет. Или проверить сроки на официальном сайте ФНС России.

Например, в Москве транспортный налог уплачивается 1 раз в год не позднее 5 февраля года, следующего за отчетным. Таким образом, компании, чьи авто зарегистрированы в Москве, должны заплатить налог за 2017 года не позднее 5 февраля 2018 года.

А вот срок сдачи налоговой декларации по транспортному налогу установлен для всех один – 1 февраля года, следующего за отчетным. Значит, декларацию по транспортному налогу за 2017 год подайте не позднее 1 февраля 2018 года.

Пример. Расчет транспортного налога за 2017 год

В собственности компании 2 автомобиля:

Volvo xc90 D4 с дизельным двигателем, мощностью 185 л.с., 2010 года выпуска. В собственности более 12 мес.

Audi Q7 quattro с бензиновым двигателем, с мощностью двигателя 272 л.с., выпуск –2016 года. В собственности 5 мес. 2017 года.

Авто поставлены на учет в г. Москве.

По итогам 2017 года бухгалтер рассчитывает транспортный налог отдельно по каждому автотранспортному средству.

Не смотря на то, что данный автомобиль указан в Перечне составленном Минпромторгом России на 2017 год, повышающий коэффициент к нему не применяется. Согласно Перечню срок использования не должен быть более 3 лет. Авто эксплуатируется с 2010 года (смотрим по документам, а не по сроку владения автомобилем компанией).

Налоговая ставка – 50 руб. за 1 л.с.

Размер транспортного налога за 2017 года составит 9 250 руб. (185 л.с. * 50 руб.)

Данный автомобиль указан в Перечне Минпромторга, год выпуска 2 года (см. письмо Минфина от 18 мая 2017 г. N 03-05-05-04/30334), поэтому к нему применяется повышающий коэффициент 1,3.

Поскольку авто в собственности только 5 мес., то и налог рассчитывается только за это время.

Налоговая ставка – 150 руб. за 1 л.с.

Размер налога за 2017 год составит 22 100 руб. (272 л.с. * 150* 5 мес. / 12 мес. * 1,3)

www.rnk.ru