Код вида транспортного средства в 2016 году

Обновление: 22 декабря 2016 г.

При подготовке транспортной декларации у бухгалтеров возникают сложности с тем, как определить код вида транспортного средства в 2016 году. Как не допустить ошибку, определяя код, чем необходимо руководствоваться при его определении и что вам в этом поможет помимо инструкции, разобрано этой статье.

Как определять код вида транспортного средства

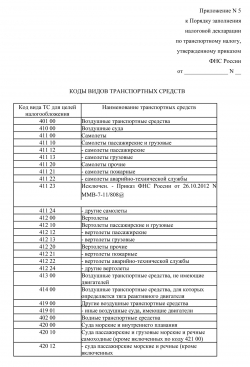

Для того, чтобы определить код вида транспортного средства, вам понадобится ПТС и приложение 5 к Порядку, утвержденному приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99. Именно из него следует выбрать соответствующий вашему транспортному средству код. Если из паспорта вам не ясны полные характеристики транспортного средства, понадобится помощь техников или механиков организации, чтобы они проконсультировали вас по неясным моментам, связанным с особенностями транспортного средства. Разобравшись с характеристиками транспортного средства, выяснив его конструктивные особенности, подберите в Приложении № 5 соответствующий ему код вида транспортного средства.

На что влияет код вида транспортного средства?

Выбор кода вида транспортного средства напрямую влияет на сумму транспортного налога, подлежащую уплате в бюджет. Законом субъекта РФ ставки транспортного налога устанавливаются в зависимости от кода транспортного средства. При неправильном определении кода и приеме в расчет неверной ставки налога рассчитанный налог может быть завышен или, наоборот, занижен. Поэтому к подбору кода вида транспортного средства следует подходить ответственно.

Где ставится в декларации код вида транспортного средства в 2016 году?

В соответствии с пунктом 5.3 Инструкции по заполнению декларации по транспортному налогу, утвержденной приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99, код вида транспортного средства в 2016 году проставляется в строке 030 Раздела 2 «Расчет суммы транспортного налога по каждому транспортному средству» декларации по транспортному налогу.

Например, приведен код вида транспортного средства 52001, присваиваемый грузовым автомобилям.

Код вида транспортного средства 51004

Легковым автомобилям (за исключением автомобилей медпомощи, мотосаней и снегоходов) соответствует код 51004, легковым автомобилям медицинской службы — код 51003.

Код вида транспортного средства для автопогрузчика, который долгое время считался спорным

Дискуссии о том, какой код следует присвоить автопогрузчику, продолжались на протяжении нескольких лет. Согласно последнему мнению, которое принимают в расчет при заполнении декларации, автопогрузчик можно отнести к иным автотранспортным средствам с кодом 590 00. Обосновано это тем, что автопогрузчики не являются транспортными средствами, которые группируются в отдельный подраздел «Средства транспортные» (код 15 0000000) в кодах ОКОФ. В справочнике ОК 013-94В они включены в подраздел «Машины и оборудование» (код 14 0000000) ОКОФ под кодом 14 2915540. Поэтому в качестве кода вида транспортного средства для целей налогообложения для автопогрузчика можно выбрать код 590 00 «Иные автотранспортные средства». Официальная позиция чиновников по данному вопросу по-прежнему отсутствует.

Код вида транспортного средства 57001

Погрузчик (не авто-) относится к коду 57001 «Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу».

К этому коду относятся:

- оборудование подъемно-транспортное подвижное (в частности краны общего назначения на пневмоколесном, автомобильном и гусеничном ходу);

- самоходные машины и оборудование прочие (в частности экскаваторы, бульдозеры, самоходные скреперы и грейдеры, каналокопатели и каналоочистители, машины мелиоративные, машины для строительства дорог, снегоочистители, катки дорожные);

- машины для транспортировки бурового оборудования (оборудование для перевозки бурильных труб, комплексы для транспортировки бурового оборудования);

- другие самоходные машины и механизмы на пневматическом и гусеничном ходу, включенные в другие группировки.

-

1 Напишите

вопрос - 2 Нажмите

задать вопрос - 3 Ожидайте

ответа

glavkniga.ru

Платится ли транспортный налог с фронтального погрузчика

Платится ли транспортный налог с фронтального погрузчика. ООО купило в кредит фронтальный погрузчик для работы. ООО оказывает услуги строительными машинами (расчистка от снега дорог и трамвайных путей, роет траншеи и др.), согласно ОКВЭДу.

Дайте правовую оценку

Консультация юриста на тему «Платится ли транспортный налог с фронтального погрузчика»

![]()

Здравствуйте, Анна! Здравствуйте, Анна!

В соответствии с п. 3 Постановления Правительства РФ N 938 собственники транспортных средств обязаны зарегистрировать их в органах гостехнадзора в установленном порядке, то есть в течение 5 дней со дня возникновения права.

При этом обязанность по уплате налога не может ставиться в зависимость от желания лица осуществить регистрацию принадлежащих ему объектов налогообложения.

Поскольку автопогрузчики являются транспортными средствами, общество было обязано обеспечить их государственную регистрацию.

Учитывая, что в результате использования транспортных средств без надлежащей регистрации общество необоснованно получает налоговую выгоду в виде неуплаты транспортного налога, доначисление транспортного налога является правомерным.

Кроме того, ст. 358 НК РФ не предусматривает зависимости между фактами использования автотехники и исчислением транспортного налога.

Юридическая консультация онлайн

Нам важно знать ваше мнение. Оставьте отзыв о нашем сервисе

consjurist.ru

Ангелок 80 сказал(-а): 14.10.2008 17:55

Транспортный налог с погрузчика

Ангелок 80 сказал(-а): 14.10.2008 19:49

Ангелок 80 сказал(-а): 14.10.2008 19:59

марусяО сказал(-а): 14.10.2008 20:01

Ангелок 80 сказал(-а): 14.10.2008 20:03

марусяО сказал(-а): 14.10.2008 20:06

Ангелок 80 сказал(-а): 14.10.2008 20:08

Ангелок 80 сказал(-а): 14.10.2008 20:10

ручеек сказал(-а): 18.02.2010 10:37

ручеек сказал(-а): 18.02.2010 12:57

ой, уже не надо, нашла

«Погрузчик регистрируется в Гостехнадзоре. Регистрации автопогрузчики подлежат в соответствии с п.1.4. «Правил государственной регистрации … самоходных машин и других видов техники» (утв. Минсельхозпродом РФ от 16 января 1995 г).»

forum.klerk.ru

Погрузчик это транспорт или основное средство?

Погрузчик это транспорт или основное средство?

Директор хочет купить погрузчик (маленькая такая одноместная машинка, грузить доски на складе). Подскажите пожалуйста,

1. Права на него нужны?

2. Номера на него получать нужно?

3. Автохозяйство регистрировать необходимо?

4. Транспортный налог платим?

Вопросы немного наивные, но машин раньше на балансе не было, а дир. еще хочет на погрузчике ездить по общественной дороге (1км. от склада).

Тоня сказал(-а): 03.12.2007 17:45

А Технадзор это ГАИ?

Об автохозяйстве услышала от директора, сказал, что должнобыть на предприятии, если есть машина. Посмотрела в своей книжке по учету автотранспорта, про автохозяйство не нашла, но директор упорствует, говорит, что должно быть.

Тоня сказал(-а): 03.12.2007 18:09

Да, скажу директору что автохозяйство не нужно.

А в ГАИ и в Налоговой помимо Гостехнадзора регистрировать нужно?

Тоня сказал(-а): 04.12.2007 10:27

Аноним сказал(-а): 04.12.2007 11:05

Тоня сказал(-а): 04.12.2007 11:16

![]()

konsyl сказал(-а): 05.12.2007 10:50

Сказала директору: откуда Вы про автохозяйство узнали?

Он сказал, что когда русскую машину хотел регистрировать на фирму, то ему чиновники сказали, что если машина русская, то она в случае мобилизации (войны) должна быть отдана для нужд государства. После чего его послали в военкомат.

Он испугался и зарегистрировал машину на себя.

Кто-нибудь с этим сталкивался?

Тоня сказал(-а): 05.12.2007 11:00

Тоня сказал(-а): 05.12.2007 11:35

Тоня сказал(-а): 05.12.2007 11:37

Тоня сказал(-а): 05.12.2007 11:46

Тоня сказал(-а): 05.12.2007 12:00

Тоня сказал(-а): 05.12.2007 12:14

Тоня сказал(-а): 05.12.2007 13:22

Рина А. сказал(-а): 05.12.2007 15:42

Тоня сказал(-а): 05.12.2007 16:22

Рина А. сказал(-а): 06.12.2007 07:09

РТН и ГИБДД это одно и тоже? Звонила в Гостехнадзор по регистрации они сказали что в ГИБДД погрузчик не ставят на учет соответственно не платим транспортный налог.

Поговорила с юристом по погрузчикам он говорит что погрузчики не имеют право ездить по дорогам хотя им Технадзор дает номера, если нужно перехать погрузчику дорогу его нужно погрузить в грузовик и так перевезти.

Что бы зарегистрировать погрузчик в Гостехнадзоре необходимо им предоставить заявление с печатью военкомата.

Военкомат поставит печать на заявлении если нет автохозяйства? Кто нибудь сталкивался?

Транспортный налог на погрузчик фронтальный

Н. Анохина, член Палаты налоговых консультантов РК

КАК РАССЧИТАТЬ НАЛОГ НА ТРАНСПОРТ ПО ФРОНТАЛЬНОМУ ПОГРУЗЧИКУ, БЕРЕТСЯ ЛИ НДС В ЗАЧЕТ ПРИ ПРИОБРЕТЕНИИ?

ТОО купила 15 июля 2013 г. фронтальный погрузчик за 8 689 650 тг. с НДС для добычи песка. Как правильно рассчитать транспортный налог и может ТОО взять НДС в зачет при пропорциональном методе?

Налог на транспорт. Согласно подпункту 11 статьи 1 Закона РК «О безопасности дорожного движения» (далее — Закона РК), транспортное средство — устройство, предназначенное для перевозки по дорогам людей, грузов или оборудования, установленного на нем.

Википедия — Фронтальный погрузчик — универсальная самоходная спецтехника, разновидность ковшового погрузчика предназначенная для захвата, погрузки и транспортировки различных материалов, а также для выполнения карьерных и землеройных работ. Фронтальный погрузчик способен транспортировать грузы, буксировать различное оборудование на небольшие расстояния. Основным рабочим оборудованием погрузчика является ковш, закрепленный на конце подъёмной стрелы. Так же, для ряда моделей, предусмотрено сменное оборудование (крановые крюки, гуськи, вилы, ковши различной вместимости, вилки для одиночных грузов, захваты для бревен, снегоочистители, двух челюстные ковши и пр.) Поворот рабочего органа относительно стрелы осуществляется с помощью гидроцилиндров поворота, тяг и коромысел.

Положения НК. Согласно пункту 1 статьи 366 Налогового кодекса объектами обложения налогом на транспортные средства являются транспортные средства, за исключением прицепов, подлежащие государственной регистрации и (или) состоящие на учете в РК.

В соответствии с пунктом 3 Приказа Министра внутренних дел РК «Об утверждении Правил государственной регистрации и учета отдельных видов транспортных средств и Правил приема экзаменов и выдачи удостоверений на право управления отдельными видами транспортных средств» объектами государственной регистрации отдельных видов транспортных средств по настоящим Правилам являются механические транспортные средства, указанные в подпунктах 1, 2 пункта 3 статьи 18 Закона РК, прицепы, предназначенные для движения в составе с автомобилями.

В том случае, если фронтальный погрузчик подлежит государственной регистрации, то, на основании пункта 1 статьи 368 Налогового кодекса, Вы обязаны за налоговый период самостоятельно исчислить налог на данное транспортное средство, исходя из объекта налогообложения и налоговой ставки установленной, соответственно, в пункте 1 статьи 367 Налогового кодекса.

Учитывая, что фронтальный погрузчик был приобретен ТОО 15 июля 2013 г., то на основании подпункта 1 пункта 2 статьи 368 Налогового кодекса сумма налога исчисляется за период с первого числа месяца, в котором приобретено право собственности на транспортное средство, до конца налогового периода или до первого числа месяца, в котором приобретающей стороной впоследствии было передано право собственности на указанное транспортное средство.

Согласно пунктам 1 и 2 статьи 369 Налогового кодекса, соответственно, юридические лица производят уплату сумм текущих платежей по месту регистрации объектов обложения посредством внесения текущих платежей не позднее 5 июля налогового периода.

В случае приобретения права собственности на транспортное средство после 1 июля налогового периода юридические лица производят уплату налога по указанному транспортному средству не позднее десяти календарных дней после наступления срока представления декларации за налоговый период.

На основании статьи 370 Налогового кодекса плательщики — юридические лица представляют в налоговые органы по месту регистрации объектов налогообложения расчет текущих платежей по налогу на транспортные средства (форма 701.00) не позднее 5 июля текущего налогового периода, а также декларацию (форма 700.00) не позднее 31 марта года, следующего за отчетным.

Регистрационный учет. Так же следует сказать о том, что согласно пункту 1 статьи 577 Налогового кодекса, постановка налогоплательщика на регистрационный учет по месту нахождения объекта налогообложения и (или) объекта, связанного с налогообложением, производится налоговым органом для обеспечения уплаты налогоплательщиком налогов на имущество, транспортные средства, земельного налога, единого земельного налога и других обязательных платежей в бюджет на основании сведений уполномоченных государственных органов, осуществляющих учет, регистрацию объектов налогообложения и (или) объектов, связанных с налогообложением, в соответствии со статьей 583 Налогового кодекса.

При этом в пункте 3 этой же статьи предусмотрено, что индивидуальные предприниматели и юридические лица, имеющие на праве собственности, постоянного землепользования, первичного безвозмездного временного землепользования, временного возмездного землепользования, временного владения и пользования, доверительного управления объект налогообложения и (или) объект, связанный с налогообложением, обязаны в течение десяти рабочих дней с даты возникновения таких прав представить налоговое заявление, указанное в пункте 2 настоящей статьи, для постановки на регистрационный учет в налоговом органе по месту нахождения объекта налогообложения и (или) объекта, связанного с налогообложением.

Заявление заполняется по форме, утвержденной Постановлением Правительства РК «Об утверждении форм налоговых заявлений».

Таким образом, налоговое заявление о постановке на регистрационный учет по месту нахождения объекта налогообложения и (или) объекта, связанного с налогообложением, необходимо представить в налоговый орган по месту государственной регистрации уполномоченным государственным органом транспортного средства.

Своевременная постановка на учет позволит избежать Компании риска быть привлеченной налоговыми органами к административной ответственности, предусмотренной положениями статьи 205 Кодекса РК «Об административных правонарушениях».

Налог на добавленную стоимость (далее — НДС). Согласно пункту 1 статьи 256 Налогового кодекса при определении суммы налога, подлежащей взносу в бюджет, получатель товаров, работ, услуг, являющийся плательщиком НДС в соответствии с подпунктом 1 пункта 1 статьи 228 Налогового кодекса, имеет право на зачет сумм НДС, подлежащих уплате за полученные товары, включая основные средства, нематериальные и биологические активы, инвестиции в недвижимость, работы и услуги, если они используются или будут использоваться в целях облагаемого оборота, а также если выполняются следующие условия:

2) поставщиком, являющимся плательщиком НДС на дату выписки счета-фактуры, по облагаемому обороту выписан счет-фактура или другой документ, представляемый в соответствии с пунктом 2 настоящей статьи;

3) в случае импорта товаров с территории государств, не являющихся членами Таможенного союза:

произведено таможенное оформление в соответствии с таможенным законодательством Таможенного союза и (или) таможенным законодательством РК;

НДС уплачен в бюджет и не подлежит возврату в соответствии с условиями таможенной процедуры;

3-1) в случае импорта товаров с территории государств-членов Таможенного союза:

исполнено налоговое обязательство по представлению налоговой отчетности по косвенным налогам;

НДС уплачен в бюджет в соответствии со статьей 276-20 Налогового кодекса и не подлежит возврату;

4) в случаях, предусмотренных статьей 241 Налогового кодекса, исполнено налоговое обязательство по уплате НДС;

5) при постановке лиц, указанных в подпункте 1 пункта 1 статьи 228 Налогового кодекса, на регистрационный учет по НДС данные лица имеют право на зачет сумм НДС по остаткам товаров (включая основные средства, нематериальные и биологические активы, инвестиции в недвижимость) на дату постановки на учет по НДС.

В положениях статьи 257 Налогового кодекса представлен НДС, не подлежащий отнесению в зачет.

Применительно к условиям ситуации, так как НДС уплаченный при покупке не подпадает под положения статьи 257 Налогового кодекса и если соответствует условиям, предусмотренным пунктом 1 статьи 256 Налогового кодекса, то ТОО вправе взять НДС в зачет.

Для сведения, в соответствии с подпунктом 2 пункта 1 статьи 257 Налогового кодекса НДС не зачитывается и учитывается в порядке, установленном пунктом 12 статьи 100 Налогового кодекса, если подлежит уплате в связи с получением легковых автомобилей, учтенных (учитываемых) в качестве основных средств.

Принимая во внимание, что ТОО применяет пропорциональный метод отнесения НДС в зачет, в статье 261 Налогового кодекс определено, что НДС, относимый в зачет, определяется исходя из удельного веса облагаемого оборота в общей сумме оборота.

Рассмотрим пример исчисления НДС относимого в зачет по пропорциональному методу на базе условных показателей.

Предположим, что облагаемый оборот, составляет 80 % от общего оборота, а НДС к зачету составляет 12 000 тг. В данном случае, при пропорциональном методе, в зачет будет отнесен НДС не в полном объеме, то есть 12 000 тг., а только 9 600 тг. (12 000 × 80 / 100), а сумма разницы НДС в размере 2 400 тг. (12 000 — 9 600), на основании пункта 6 статьи 260 Налогового кодекса, не подлежащий отнесению в зачет будет учтена в составе вычетов в порядке, установленном пунктом 12 статьи 100 Налогового кодекса.

online.zakon.kz