Транспортный налог, пример расчета платежей

Расчет транспортного налога, налоги на автомобили

Юридические лица должны рассчитывать транспортный налог самостоятельно в порядке согласно статье 362 НК РФ и региональных законов. Способы расчета и уплаты налога зависят от того, установлены ли региональным законодательством отчетные периоды. Там, где они не установлены, например, как в столице, то налог следует уплачивать один раз в год. Если установлены, то на протяжении года следует рассчитывать и уплачивать авансовые платежи в размере 1/4 годовой суммы. Годовую сумму налога в регионах, где отчетные периоды не установлены, высчитывают так: годовая сумма транспортного налога = налоговая база ? на ставку налога.

Пример расчета налога на автомобили:

На балансе организации есть легковой автомобиль (мощность двигателя 120 лошадиных сил), год выпуска — 2009 (т.е. менее 5 лет). Московская ставка транспортного налога в 2012 году (статья 2 закона Москвы от 09.07.2008 №33) — 20 рублей за 1 л/с. Отчетные периоды не установлены. Сумма транспортного налога равна 2400 рублей: 120 л.с. * 20 руб./л.с.

Физические лица — владельцы транспортных средств сами не рассчитывают транспортный налог. Налоговая инспекция присылает владельцу транспортного средства налоговое уведомление на уплату трех имущественных налогов (транспортного, земельного, налога на имущество) за истекший налоговый период. Проверить правильность данных в налоговом уведомлении можно с помощью налогового калькулятора. Это особенно важно это для тех граждан, которые относятся к льготным категориям налогоплательщиков или владеют автомобилем не весь год — в таком случае налог на автомобиль будет меньше.

Расчет и уплата налогов на автомобиль 2012 год

Транспортный налог ставки транспортного налога

Транспортными налогами облагаются все владельцы транспортных средств, попадающих под обложение этим налогом. Налог на транспорт относится к региональным сборам. Это значит, что Налоговым кодексом устанавливается перечень налогоплательщиков, объекты обложения и налоговая база, отчетный и налоговый период, базовые ставки налога на транспорт, правила исчисления налога и место его оплаты. Региональные власти на основе базового тарифа определяют конкретную ставку транспортного налога у себя в регионе (она не может отличаться от приведенной в НК более, чем в 10 раз), а также порядок и сроки его уплаты в местный бюджет. Они же устанавливают льготы по налогу на автотранспортные средства. То есть, Москва может жить по одним правилам и ставкам, а Московская область или Санкт-Петербург — по другим.

Транспортные средства, попадающие под этот налог, можно разделить на три класса: это сухопутные, к которым относятся автомобили, мотоциклы, мотороллеры, автобусы, другие самоходные машины и механизмы, снегоходы и мотосани, воздушные (самолеты, вертолеты) и водные (теплоходы, яхты, парусные суда, катера, моторные лодки, гидроциклы). Чтобы узнать, распространяется ли транспортный налог на какой-нибудь объект, можно воспользоваться следующим правилом: если ТС зарегистрировано в органах ГИБДД и Гостехнадзора, то независимо от того, для какой цели оно предназначено и как используется, оно будет признаваться объектом налогообложения транспортным налогом. Плательщиками транспортного налога признаются лица, которые записаны как владельцы этих видов транспорта в местном органе, отвечающем за регистрацию транспортных средств. К объектам налогообложения не относится железнодорожный транспорт, троллейбусный парк и те средства передвижения, которые имеют объем двигателя не более 50 кубических сантиметров.

Кто должен платить транспортные налоги?

При начислении и уплате транспортного налога решающее значение имеет то, на кого зарегистрирован автомобиль, а не фактическое владение им. Например, если машина является совместной собственностью супругов, то обязанности по уплате налога ложится на того, на чье имя она зарегистрирована. Как ни странно, платить транспортные налоги должны не те, кто пользуются ТС, а их регистраторы, это подтверждено в письме Минфина от 14.04.2011 года N 03-05-05-04/10. Более того: если автомашина находится в ремонте, разобрана на запчасти или ее постигла конструктивная гибель при ДТП — то есть, она вообще не может использоваться, но при этом состоит на учете, — дорожный налог на автомобиль все равно уплачивается.

Нужно ли уплачивать налог на автомобиль, которого нет?

Еще больший абсурд возникает при продаже автомобиля по генеральной доверенности: бывший владелец в один далеко не прекрасный момент получает из налоговой инспекции «письмо счастья» (налоговое уведомление) о том, что ему неплохо было бы заплатить транспортный налог. Но машины-то у него фактически нет, она принадлежит другому человеку! Однако согласно Налоговому кодексу платить налог на транспортное средство должен почему-то он, раз машина зарегистрирована на него. В некоторых случаях ФАС пытается устранить это недоразумение своей властью: например, в постановлении от 14.01.2010 по делу N А56-20453/2008 сказано, что сам по себе факт наличия регистрационной записи об автомобиле не означает возникновение обязанности по уплате транспортного налога в отсутствие у налогоплательщика транспортного средства. Существует и прямо противоположное мнение: в постановлении от 18.10.2007 N Ф09-8501/07-С3 ФАС УО пришел к выводу, что гражданин обязан выплачивать транспортный налог за автомобиль, который зарегистрирован на его имя, но фактически у него отсутствует.

Ставка транспортного налога 2011 и льготы

Как уже говорилось, местные органы власти сами уточняют ставки транспортного налога на год, опираясь на базовые. Например, в Москве транспортный налог на 2011 год регулируется законом города Москвы 09.07.2008 года № 33 «О транспортном налоге», а в области — законом от 16.11.2002 года № 129/2002-ОЗ о транспортном налоге в Московской области. Таблица ставок налога на средства транспорта для 2011 года, приведенная в налоговом кодексе, выглядит так:

Ставка транспортного налога на 2018 год МСК

Транспортный налог в 2018 году в Москве и области

Транспортный налог на автомобиль расчитывается и уплачивается согласно статье 28 налогового кодекса. Порядок его уплаты такой: ГИБДД, в которой состоит на учете ваша машина, присылает в налоговую инспекцию сведения о ней и о ее владельце. Налоговики рассчитывают сумму налога на авто и присылают по почте так называемое налоговое уведомление о транспортном налоге, в котором и указана сумма, которую надо заплатить. Оплата должна быть произведена до 1 декабря года, следующего за отчетным. То есть, если вам надо заплатить транспортный налог за 2017 год, то это не поздно сделать до 01.12.2018 года.

Несколько иначе платят транспортные налоги организации. Они самостоятельно исчисляют сумма налога на имеющиеся в их распоряжении транспортные средства и вносят ее в бюджет в установленные кодексом сроки. К слову, сборами облагается не только автомобильный транспорт, но и всякий другой — например, водный и авиационный. Раньше, до 2003 года, это отчисление в местную казну назывались дорожным налогом, поскольку взимались с владельцев автомобилей на ремонт и обустройство дорог. Потом местные органы власти получили право тратить собранные средства на любые цели, а сам налог стал называться транспортным.

Ставки транспортного налога на 2018 год

Ставка налога на автомобиль рассчитывется, исходя из мощности двигателя и категории транспортного средства. Поскольку этот налог является местным, в каждой области действуют свои собственные ставки и льготы. Однако они не могут отличаться от тарифов, приведенных в налоговом кодексе больше, чем в 10 раз. В данной статье мы приводим данные на МСК и область.

Ставка налога на транспорт в 2018 году в городе Москве.

Сумма, которую граждане должны заплатить в бюджет города, определяется на основании закона Москвы 09.07.2008 N 33 «О транспортном налоге». В 2018 году в городе Москва действуют следующие ставки транспортного налога для легковых автомобилей:

nalogitax.ru

Ставки транспортного налога в Московской области на 2018 год

Статьи по теме

Читайте о ставках по транспортному налогу 2018 в Московской области. Они резко отличаются от базовых ставок, установленных Налоговым кодексом. Мы собрали в таблицы все ставки по каждому виду транспорту. Вы сможете их не только посмотреть, но и скачать. Также вас ждет инструкция по пользованию калькулятором для транспортного налога 2018 Московская область.

Скачать готовую памятку по 6-НДФЛ за II кв. от ФНС

Срочно! Минтруд ввел новые доплаты для работников

Юридические лица и физические лица, являющиеся владельцами каких-либо транспортных средств, платят за него налог. Имеются в виду не только автомобили, грузовики, автобусы, газели, но и мототехника, плавтехника, воздушный транспорт. И если физикам и бизнесменам ФНС присылает квитанции, в которых транспортный налог уже посчитан, то предприятиям приходится это делать самим.

Важной величиной в транспортном налоге является его ставка. Причем для каждого региона она своя. В этой статье мы поговорим о ставках налога на авто в Московской области.

Транспортный налог в Московской области на 2018

Транспортный налог в Московской области на 2018 исчисляется на основе своих, региональных ставок. Поясним этот вопрос. Налоговый кодекс РФ, как правило, утверждает базовые ставки по налогу на транспорт. Но они применяются только там, где местные власти не ввели свои тарифы.

Однако к Московской области это не относится, так как ее предприниматели и организации платят по местным ставкам (таблицы со ставками смотрите ниже).

Важно! Региональные ставки не могут быть увеличены или уменьшены более чем в десять раз от базовой величины.

Кроме того, если компания владеет дорогой автомашиной (стоимость больше 3 миллионов рублей), то ей придется увеличить налог на добавочный коэффициент.

Обращаем внимание предприятий Московской области. Рассчитывать налог нужно по таксе, действующей по месту регистрации компании, за редким исключением. Например, если организация стоит на учете в ИФНС Москвы, а машину использует в Московской области, то вам придется применять Московские тарифы, а не областные.

И наоборот, если ваш юридический адрес Московская область, а транспорт вы используете для поездок в столицу, то рассчитывать налог будете по областным расценкам.

Однако в этом правиле есть несколько исключений, касающихся в основном специфических видов транспорта. Статья 83 НК РФ следующим образом разрешает эту проблему:

- Налог на технические средства водного транспорта уплачивается в ИНФС по адресу постановки их на учет;

- Налог на воздушный транспорт уплачивается в налоговую, в которой числится главный офис владельца;

- Пошлина по всем остальным средствам передвижения платится по месту регистрации компании.

- Первым шагом: зайдите на сайт по нижеследующей ссылке

- Перед вами откроется окошко калькулятора. Выбирать регион — Московская область вам не понадобится, так как ссылка сразу же выведет вас по нужному адресу;

- Для расчета транспортного налога на калькуляторе, выберете год уплаты – 2018. А также число месяцев владения автомобилем. Как определить время владения, вы могли прочитать выше;

- В меню «Вид транспортного средства» найдите транспорт, по которому вы хотите посчитать налог;

- В нижней строке укажите цифрами мощность вашей машины и кликните кнопку далее;

- Если вы считаете налог по любому транспорту, кроме легкового автомобиля, то калькулятор сразу же выдаст вам нужную сумму. Если вас интересует расчет по легковушке, то придется заполнить еще несколько строк.

Внимание! Узнайте, примут ли ваши 4-ФСС, 6-НДФЛ, РСВ за 2 квартал. Это бесплатно и займет не более минуты вашего времени

Теперь переходим непосредственно к ставкам транспортного налога 2018 в Московской области.

Транспортный налог 2018 Московская область: ставки в таблицах

Рассмотрим сначала тарифы на легковые автомобили.

Легковые машины с двигателем:

— свыше 100 л.с. до 150 л.с.

— свыше 73,55 кВт до 110,33 кВт

— свыше 200 л.с. до 250 л.с.

Мотоциклы и мотороллеры с двигателем:

— свыше 20 л.с. до 35 л.с.

— свыше 14,7 кВт до 25,74 кВт

Автобусы, выпущенные не более 5 лет назад включительно с двигателем:

Налоговая ставка 2018 (за каждую лошадиную силу)

Автобусы, выпущенные более 5 лет назад с двигателем:

Грузовики, с момента выпуска которых, прошло меньше 5 лет включительно с двигателем:

— свыше 150 л.с. до 200 л.с

Грузовики, с момента выпуска которых, прошло больше 5 лет с двигателем:

Мощность в лошадиных силах

— свыше 110,33 кВт до 147,1 кВт

— свыше 147,1 кВт до 183,9 кВт

Частые ошибки, которые находят налоговики в 6-НДФЛ

В таблице ниже собраны ошибки, из-за которых придется подавать уточненный расчет 6-НДФЛ. Если исправите эти ошибки прежде, чем их найдут налоговые инспекторы, избежите штрафа по статье 126.1 НК РФ.

Полную таблицу со всеми ошибками и 100 решений для заполнения 6-НДФЛ за полугодие найдете в курсе Отчетность в Школе.

Все прочие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу:

Наименование транспортного средства

Снегоходы и мотосани с двигателем:

Катера, моторные лодки и другие водные транспортные средства с двигателем:

Яхты и другие парусно-моторные суда с двигателем:

Гидроциклы с мощностью двигателя

— до 100 л.с. (до 73,55 кВт) включительно

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

Транспортный налог в Московской области на 2018, ставки повышающего коэффициента

Коэффициент, повышающий налог на авто в Московской области применяется только в отношении автомобилей, чья стоимость превышает три миллиона рублей. Однако не каждая такая машина попадает под повышенный сбор. Список транспортных средств, по которым платится увеличенный налог, приведен на сайте Минпромторга. Он регулярно пополняется, поэтому следует быть внимательным.

Таблица коэффициентов, увеличивающих сумму транспортного налога в Московской области:

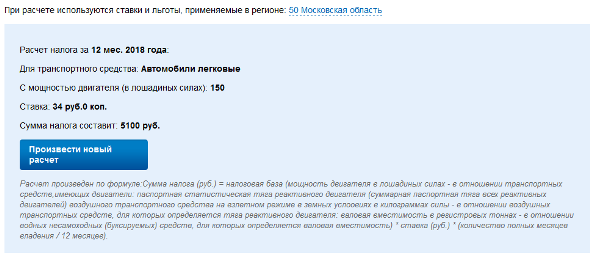

Расчет транспортного налога в 2018 по Московской области, калькулятор

Для того чтобы легче было определить налог на ваш автомобиль 2018 по Московской области, в ФНС был разработан специальный калькулятор. И мы расскажем вам, как им пользоваться.

Эти пункты выполняют только те, кто считает налог в Московской области на легковушки:

- После нажатия кнопки далее, калькулятор выдаст вам еще несколько строк для заполнения. Введите в них поочередно: марку технического средства, модель автомобиля и год его выпуска;

- Кликните по кнопке «Рассчитать» и вы получите нужную сумму. Под ней программа расскажет вам, как был определен налог (смотрите образец).

Налог на авто в Московской области, примеры расчета 2018

В этом разделе мы покажем на примерах, как применять ставку 2018 для расчета транспортного налога в Московской области. Для начала сделаем одну ремарку. Власти Московской области посчитали рациональным уплачивать налог за владение и пользование транспортным средством по частям – авансами.

Внимание! Транспортный налог считается путем умножения ставки налога на мощность машины в лошадиных силах.

Однако одной формулы будет мало для определения суммы сбора. Если, например, организация приобрела авто недавно, либо наоборот продала его, не дожидаясь конца отчетного периода, сумма налога умножается еще на коэффициент владения.

Разделите полное число месяцев владения машиной на 12, и вы получите нужный коэффициент.

Однако учитывайте следующие правила:

- Если авто зарегистрировано до 15 числа – этот месяц принимается за первый месяц владения, если после, то он в подсчет не входит;

- Равно как и если авто снято с учета после 15 числа — это месяц считается последним месяцем владения, ну а до 15 числа – месяц не учитывается.

Впрочем, лучше обратиться к примерам.

Пример 1. ООО «Улыбка» купила легковушку для нужд фирмы по цене 370 000 рублей в 2015 году. Согласно техпаспорту, мощность авто равна 140 л/с.

Смотрим таблицу ставок и видим, что в данном случае за 1 лошадиную силу следует заплатить 34 рубля. Значит, налог в 2018 году составит:

Но это сумма годового платежа, а нам нужна авансовая. Все просто: 4760/4=1190руб.

Пример 2. Усложним немного задачу. Допустим, ООО «Улыбка» зарегистрировала этот автомобиль 27 августа 2018 года. Первый месяц владения авто будет сентябрь. Считаем налог: 34*140*4/12 = 2380р.

www.zarplata-online.ru

Транспортный налог в Московской области в 2018-2017 г.

Порядок, ставки и сроки уплаты транспортного налога в Московской области на 2017-2018 г. определены Законом Московской области от 16.11.2002 № 129/2002-ОЗ (с соответствующими изменениями и дополнениями, действующими в 2018 г.).

Он распространяется на все города области. Административный центр – г. Москва. Крупные города Московской области: Балашиха, Бронницы, Дзержинский, Долгопрудный, Домодедово, Дубна, Егорьевск, Жуковский, Звенигород, Ивантеевка, Кашира, Коломна, Королёв, Котельники, Красноармейск, Лобня, Лосино-Петровский, Лыткарино, Мытищи, Орехово-Зуево, Подольск, Протвино, Пущино, Реутов, Рошаль, Серпухов, Фрязино, Химки, Черноголовка, Электрогорск.

Порядок и сроки уплаты налога

Налогоплательщики-организации Московской области уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Налог, подлежащий уплате по истечении налогового периода налогоплательщиками, являющимися организациями, уплачивается не позднее 28 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики, являющиеся физическими лицами (граждане РФ) , уплачивают транспортный налог на машину на основании налогового уведомления, направляемого налоговым органом.Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Срок уплаты транспортного налога

С 2016 года изменился срок уплаты транспортного налога для физических лиц — теперь налог необходимо оплатить до декабря (ранее срок уплаты устанавливался до 1 октября).

Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2016 г. необходимо оплатить до 1 декабря 2017 г., за 2017 г. – до 1 декабря 2018 г. , а за 2018 год — до 1 декабря 2019 года.

Ставки транспортного налога в Московской области

Ставки транспортного налога в Московской области на 2018-2017 год устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Наименование объекта налогообложения

Налоговая ставка (в рублях) на 2016-2017, 2018 годы

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

— до 20 л.с. (до 14,7 кВт) включительно

— свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

— свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы):

— до 200 л.с. (до 147,1 кВт) включительно

Автобусы с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы):

— свыше 200 л.с. (свыше 147,1 кВт)

Грузовые автомобили с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы):

— свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

— свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

— свыше 250 л.с. (свыше 183,9 кВт)

Грузовые автомобили с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы):

— свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы):

— до 50 л.с. (до 36,77 кВт) включительно

— свыше 50 л.с. (свыше 36,77 кВт)

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы):

— свыше 100 л.с. (свыше 73,55 кВт)

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги)

Для того чтобы рассчитать транспортный налог в Московской области самостоятельно необходимо мощность автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, с 2015 года применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по уплате транспортного налога в Московской области

Налоговые льготы по уплате транспортного налога в Московской области предоставляются в соответствии с Законом Московской области «О льготном налогообложении в Московской области».

От уплаты транспортного налога освобождаются:

- общественные организации инвалидов (кроме водных и воздушных транспортных средств);

- организации, участниками которых являются общественные организации инвалидов, а также организации, применяющие труд инвалидов и лиц, получающих пенсию по старости.

Для физических лиц установлены льготы по уплате налога на легковые автомобили с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 50 лошадиных сил (до 36,8 кВт) включительно (кроме многодетных семей).

Освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период, следующие физические лица:

- Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

- Чернобыльцы;

- Участники Великой Отечественной войны в соответствии;

- инвалиды I-II групп, инвалиды с детства (независимо от группы инвалидности).

Инвалидам 3 группы предоставляется льгота в размере 50 % скидки.

В Московской области многодетные семьи имеют право на льготы по уплате транспортного налога. Один из родителей (законных представителей) в многодетной семье освобождается от уплаты транспортного налога в отношении следующих отдельных категорий транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы, тракторы. Льгота многодетным предоставляется на автомобиль с мощностью двигателя до 250 лошадиных сил (до 183,9 кВт) включительно, за исключением дорогостоящих автомобилей стоимостью выше 3 млн. рублей, в отношении которых применяются повышающие коэффициенты.

Налоговые льготы предоставляются не более чем по одному транспортному средству за налоговый период.

Дополнительные льготы в отношении автомобилей, оснащенных исключительно электрическими двигателями

С 2016 года по 2021 года в Московской области лица, на которых зарегистрированы автомобили, оснащенные исключительно электрическими двигателями, освобождаются от уплаты транспортного налога в отношении следующих категорий транспортных средств, признаваемых объектом налогообложения:

- автомобили легковые,

- мотоциклы,

- мотороллеры,

- автобусы,

- тракторы.

Дополнительным условием предоставления льготы для организацией, является направление высвобожденных средств на развитие организации.

Пенсионеры по старости льгот по уплате транспортного налога в Московской области не имеют.

personright.ru