Ставка налога на прибыль

Налоговая база

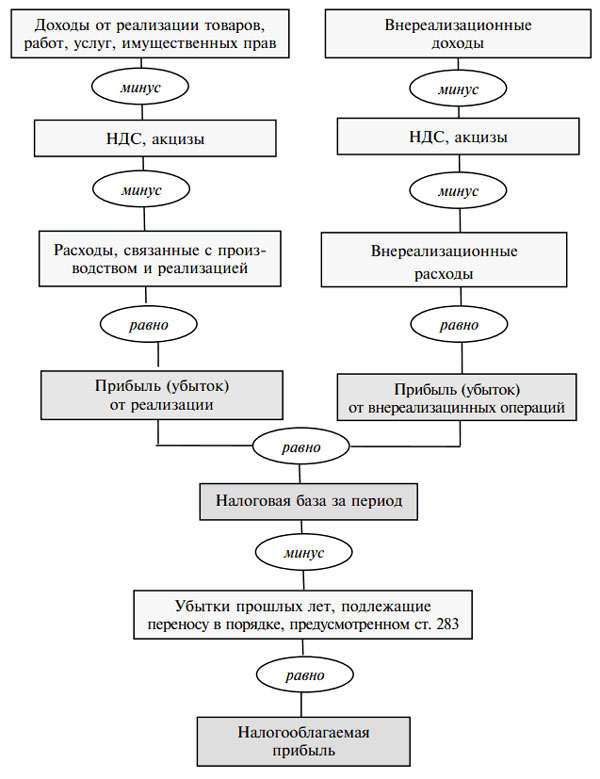

Конечная сумма налога на прибыль, перечисляемая в бюджет, зависит от размера прибыли. Этот налог взимается с российских и иностранных юридических лиц любых организационных форм, получающих доход в России, находящихся на общем налогообложении.

Налогом на прибыль облагается реализационная прибыль от товаров и услуг, а также внереализационные доходы после вычета акцизов и НДС. Сумма дохода рассчитывается согласно данным бухучета.

На налоговую базу не влияют:

* Имущество, полученное предприятием в качестве задатка или залога.

* Взносы учредителей предприятия в уставной капитал.

* Финансовые поступления, полученные в качестве кредита, займа или ссуды.

1.png)

Величина налога в процентах

ННП — один из важнейших источников пополнения Госбюджета. Его процент оговаривается статьей 284 Налогового Кодекса Российской Федерации. На 2015 год принят 20 %-ный ННП. Из них 18 % идет в местные бюджеты регионов, где зарегистрированы налогоплательщики, а 2 % перечисляют в российский Федеральный Бюджет.

9.jpg)

Местные органы самоуправления могут снизить ту часть налога на прибыль, которая предназначена для местного бюджета, для некоторых категорий налогоплательщиков и для предприятий, зарегистрированных в особых экономических зонах. Но не менее чем до 13,5 %. Величина процентной ставки непосредственно регулируется в зависимости от сферы деятельности. Особыми экономическими зонами считаются: Республика Башкортостан, Республика Алтай, Республика Дагестан, и Карелия.

Льготная ставка налога 13,5 % применима для экспортеров информационных технологий, инвесторов, жилищных кооперативов.

Специальные налоговые ставки:

1. Для некоторых видов долговых бумаг федерального и муниципального уровней с датой эмиссии до 20.01.1997, на случай погашения или дохода от реализации — 0 %, 9 %, 15 %.

2. На дивиденды от ценных бумаг — 0 %, 9 %, 15 %.

3. Для зарубежных компаний, доход которых не связан с работой на территории РФ, а только с международными транзитными перевозками, арендой транспортных средств, спецтехники и контейнеров — 10 %, 20 %.

4. Для Центробанка РФ — 0 %.

5. Для медицинских и учебных заведений — 0 %.

Чтобы рассчитать конкретную сумму, подлежащую уплате, надо налоговую базу умножить на нужную процентную ставку.

1. Лица, находящиеся на одном из особых режимов налогообложения.

2. Лица, оплачивающие специальные налог с игорного бизнеса.

3. Лица, участвующие в государственном проекте «Инновационный центр «Сколково».

4. Иностранные учредители Олимпийских игр 2014 года. 5. FIFA и другие учреждения, являющиеся организаторами Чемпионата Мира по футболу FIFA 2018, Кубка конфедераций FIFA 2017.

Определение отчетного периода

В статьях 271-273 предложено два способа определения доходов и расходов, признаваемых в конкретном отчетном периоде.

1. Метод начисления. Доходы и расходы привязываются к дате, когда они задокументированы, даже если они не оплачены фактически к наступлению расчетной даты.

2. Кассовый метод. По факту поступления на счет или оттока финансов со счета считаются доходы и расходы.

* Период определения налоговой базы.

* Полученный доход, нереализованную прибыль и расходы за данный период.

Для ННП отчетный период — это один календарный год. Но многие налогоплательщики отчисляют авансовые платежи ежемесячно, ежеквартально или раз в полугодие. Налоговые декларации подаются в 28-дневный срок с даты закрытия отчетного периода, а авансовые платежи оплачиваются не позже 28 числа отчетного месяца.

По итогам всего календарного года отчитываются театры и музеи государственного уровня и концертные организации.

utmagazine.ru

Ставка налога на прибыль в 2016 году

Статьи по теме

Ставка налога на прибыль в 2016 году по общему правилу составляет 20 процентов. Общая сумма налога делится на два бюджета: федеральный и региональный. При этом сумма налога, рассчитанная по ставке налога на прибыль 2 процента, поступает в федеральный бюджет. А сумма, рассчитанная по ставке 18 процентов, – в региональные бюджеты.

Для отдельных категорий организаций законами субъектов РФ эта региональная ставка налога на прибыль в 2016 году может быть снижена до 13,5 процента (п. 1, 1.4 и 1.6 ст. 284 НК РФ). Для отдельных видов доходов, например, для дивидендов, а также для прибыли от некоторых видов деятельности предусмотрены пониженные ставки (п. 1.1–5.1 ст. 284 НК РФ). Информацию о специальных тарифах мы привели в данной статье в удобной таблице.

В новой статье посмотрите, как поменялась ставка налога на прибыль в 2017 году>>>

Из этой статьи вы узнаете:

- Какой налог заплатит организация с полученных дивидендов

- Как делится налог на прибыль между федеральным и региональным бюджетом в каждом конкретном случае

- Когда регионы могут снизить свою часть налога на прибыль

Ставка в федеральный бюджет

Ставка налога на прибыль в 2016 году в федеральный бюджет — 2%. Бухгалтер заполняет отдельную платежку и перечисляет 2% налога.

Обратите внимание!

Для перечисления налога в разные бюджеты используйте разные КБК.

Ставка в региональный бюджет

Ставка налога на прибыль в 2016 году в региональный бюджет равна 18%. Это платеж также оформляется отдельным поручением.

Ставки по налогу на прибыль организаций в 2016 году

Виды полученных доходов (прибыли)

Размер налоговой ставки

Норма НК РФ

Федеральный бюджет

Региональный бюджет

Проценты по государственным и муниципальным облигациям, выпущенным до 20 января 1997 года включительно

Подп. 3 п. 4 ст. 284

Проценты по облигациям государственного валютного облигационного займа 1999 года, выпущенным при осуществлении новации облигаций внутреннего государственного валютного займа серии III

Проценты по муниципальным ценным бумагам, выпущенным на срок не менее трех лет до 1 января 2007 года

Подп. 2 п. 4 ст. 284

Проценты по облигациям с ипотечным покрытием, выпущенным до 1 января 2007 года

www.rnk.ru

Ставки налога на прибыль организаций

Налог на прибыль организаций относится к федеральным налогам. Он также является прямым налогом, то есть исчисляется с величины прибыли организации, с разницы между доходами и расходами. Порядок налогообложения налогом на прибыль приведен в главе 25 Налогового кодекса РФ. В этой статье предлагаем полезную информацию о ставках налога на прибыль.

Ставки налога на прибыль для российских организаций

Налоговые ставки российских организаций определяются п. 1 ст. 284 НК РФ в размере 20 % от налоговой базы во всех случаях, кроме ниже перечисленных:

- согласно пп. 1 п. 3 ст. 284 НК РФ ставка 0 % применяется к дивидендам при выполнении следующих условий:

- организация не менее 365 дней обладает не менее чем 50 процентами уставного (складочного) капитала;

- стоимость приобретения (получения) указанной доли составляет не менее 500 млн. рублей. С 1 января 2011 года это ограничение начиная с дивидендов за 2010 год не действует;

- согласно п. 1.1 ст. 284 НК РФ – 0 % от налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность;

- согласно п. 4.1 ст. 284 НК РФ – 0 % от налоговой базы, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) долей участия в уставном капитале российских организаций, а также акций российских организаций;

- согласно пп. 2 п. 3 ст. 284 НК РФ – 9 % от налоговой базы по доходам, полученным в виде дивидендов от российских организаций и иностранных организаций;

- согласно пп. 1 п. 4 ст. 284 НК РФ – 15 % от налоговой базы по доходу в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных в подпунктах 2 и этого пункта);

- согласно пп. 2 п. 4 ст. 284 НК РФ – 9 % от налоговой базы по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года;

- согласно пп. 3 п. 4 ст. 284 НК РФ – 0 % от налоговой базы по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно и по доходу в виде процентов по облигациям ГВВЗ 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III.

По мнению Минфина России, если чистая прибыль между участниками распределяется непропорционально их долям в уставном капитале общества, то выплаты в части, превышающей сумму, рассчитанную пропорционально долям, дивидендами не признаются и облагаются налогом на прибыль по ставке 20 процентов (письмо от 30.07.2012 № 03-03-10/84).

Ставки налога на прибыль для иностранных организаций, осуществляющих деятельность через постоянные представительства

По общему правилу ставка налога на прибыль для иностранных организаций, осуществляющих деятельность через постоянно представительство, устанавливается в размере 20 %. Однако в отношении некоторых доходов ст. 284 НК РФ предусматривает иные ставки:

· 15 процентов — по доходам, полученным в виде дивидендов по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме (пп. 3 п. 3 ст. 284 НК РФ);

· 15 процентов — по доходу в виде процентов по государственным ценным бумагам государств — участников Союзного государства, государственным ценным бумагам субъектов Российской Федерации и муниципальным ценным бумагам (за исключением ценных бумаг, указанных в пп.пп. 2 и 3 п. 4 ст. 284 НК РФ), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года (пп. 1 п. 4 ст. 284 НК РФ);

· 9 процентов — по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года (пп. 2 п. 4 ст. 284 НК РФ);

· 0 процентов — по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации (пп. 3 п. 4 ст. 284 НК РФ).

· с 1 января 2014 года ставка в размере 30 процентов применяется в отношении дивидендов, по акциям, выпущенным российской организацией, права на которые учитываются на счете депо иностранного номинального держателя, счете депо иностранного уполномоченного держателя и (или) счете депо депозитарных программ, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту в соответствии с требованиями статьи 310.1 НК РФ (п. 4.2 ст. 284 НК РФ).

Ставки налога на прибыль для иностранных организаций без постоянных представительств

Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, определяются согласно пп. 1 п. 2 ст. 284 НК РФ в размере 20 %. Однако из этого правила есть исключения:

- согласно пп. 2 п. 2 ст. 284 НК РФ ставка 10 % устанавливается в отношении доходов от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок;

- согласно пп. 1 п. 2 ст. 284 НК РФ для доходов, поименованных в п.п.3 и 4 этой статьи, применяются ставки в соответствии со ст. 310 НК РФ.

- в федеральный бюджет зачисляется сумма налога, исчисленная по ставке 2%;

- в бюджет субъекта федерации зачисляется сумма налога, исчисленная по ставке 18%.

- о доле доходов организации от осуществления образовательной и (или) медицинской деятельности;

- о численности работников в штате организации.

Кроме того, в п. 3 ст. 310 НК РФ указано, что международными договорами могут устанавливаться пониженные ставки в отношении некоторых видов доходов.

Распределение ставки 20 % между бюджетами

Сумма налога, уплачиваемая по ставке 20 %, распределяется между бюджетами разных уровней следующим образом:

По суммам налога, зачисляемым в бюджет субъекта РФ, ставка налога может быть уменьшена законами субъектов РФ до уровня 13,5%. При этом в письме Минфина РФ от 23.11.2009 № 03-02-07/1-520 отмечается, такое уменьшение ставки налога не является льготой.

Отметим, что налог, исчисленный по ставкам, установленным п.п. 2 — 4 ст. 284 НК РФ , подлежит зачислению в федеральный бюджет.

Особенности применения налоговой ставки 0 процентов организациями, осуществляющими образовательную и (или) медицинскую деятельность

Статья 284.1НК РФ устанавливает особенности применения налоговой ставки 0 процентов организациями, осуществляющими образовательную и (или) медицинскую деятельность.

Образовательной и медицинской деятельностью признается деятельность, включенная в Перечень видов образовательной и медицинской деятельности, установленный Правительством РФ. При этом деятельность, связанная с санаторно-курортным лечением, не относится к медицинской деятельности.

Условия применения налоговой ставки 0 процентов:

· организация имеет лицензию (лицензии) на осуществление образовательной и (или) медицинской деятельности, выданную (выданные) в соответствии с законодательством РФ;

· доходы организации за налоговый период от осуществления образовательной и (или) медицинской деятельности, а также от выполнения научных исследований и (или) опытно-конструкторских разработок, составляют не менее 90 процентов ее доходов, либо если организация за налоговый период не имеет доходов, учитываемых при определении налоговой базы. При определении указанной доли необходимо учитывать не только доходы от реализации, но и внереализационные доходы (включая положительные курсовые разницы). Например, если организация осуществляет в налоговом периоде только льготируемую деятельность и для ее обеспечения использует валютные заемные средства, то положительные курсовые разницы, образовавшиеся в связи с переоценкой указанных валютных обязательств, признаются частью дохода, полученного налогоплательщиком в связи с этой деятельностью, а также учитываются в общей сумме доходов, полученных за налоговый период (письма Минфина России от 29.05.2014 № 03-03-10/25627, ФНС России от 03.06.2014 № ГД-4-3/10510@). В то же время в своих более ранних разъяснениях финансовое ведомство отмечало, что организация должна учитывать только доходы от реализации при осуществлении льготируемой деятельности в общем объеме всех своих доходов (письма Минфина РФ от 14.12.2011 № 03-03-06/4/145, от 21.09.2011 № 03-03-06/1/580);

· в штате организации, осуществляющей медицинскую деятельность, численность медицинского персонала, имеющего сертификат специалиста, в общей численности работников непрерывно в течение налогового периода составляет не менее 50 процентов;

· в штате организации непрерывно в течение налогового периода числятся не менее 15 работников;

· организация не совершает в налоговом периоде операций с векселями и финансовыми инструментами срочных сделок.

При несоблюдении хотя бы одного из указанных условий с начала налогового периода, в котором имело место несоблюдение указанных условий, применяется налоговая ставка в размере 20 % от налоговой базы. При этом сумма налога подлежит восстановлению и уплате в бюджет с уплатой соответствующих пеней (п. 7 ст. 284.1 НК РФ).

При этом, перестав применять ставку 0 %, организация не сможет вернуться к ней в течение пяти лет с того налогового периода, в котором она перешла на ставку 20 %. Это правило действует независимо от того, был ли переход добровольным или же налогоплательщик утратил право на применение нулевой ставки в связи с несоблюдением перечисленных выше условий (п. 8 ст. 284.1 НК РФ).

В свою очередь, ФНС России в письме от от 17.03.2014 N ГД-4-3/4687@ отметила, что правило п. 8 ст. 284.1 НК РФ не распространяется на те случаи, когда организация, применявшая ставку 0%, перешла на УСН, а затем вернулась к общей системе налогообложения. Таким образом, налогоплательщик, применявший ставку 0 %, перешедший на УСН, а потом снова ставший плательщиком налога на прибыль, может сразу вернуться к ставке 0 %, не дожидаясь истечения пяти лет.

Организации, изъявившие желание применять налоговую ставку 0 процентов, не позднее чем за один месяц до начала налогового периода, начиная с которого применяется налоговая ставка 0 процентов, подают в налоговый орган по месту своего нахождения заявление, копии лицензии (лицензий) на осуществление образовательной и (или) медицинской деятельности, выданной (выданных) в соответствии с законодательством РФ.

Организации, применяющие налоговую ставку 0 процентов, по окончании каждого налогового периода, в течение которого они применяют налоговую ставку 0 процентов, в сроки, установленные для представления налоговой декларации, представляют в налоговый орган по месту своего нахождения следующие сведения:

Организации, осуществляющие медицинскую деятельность, дополнительно представляют сведения о численности медицинского персонала, имеющего сертификат специалиста, в штате организации.

Организации, применяющие налоговую ставку 0 процентов, вправе перейти на применение обычной налоговой ставки, направив в налоговый орган по месту своего нахождения соответствующее заявление. Повторно перейти на применение налоговой ставки 0 процентов можно через пять лет.

Особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями (долями участия в уставном капитале) российских организаций

Статья 284.2 НК РФ устанавливает особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями (долями участия в уставном капитале) российских организаций.

Налоговая ставка 0 процентов применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций российских организаций (долей участия в уставном капитале российских организаций), при условии, что на дату реализации или иного выбытия (в том числе погашения) таких акций (долей участия в уставном капитале организаций) они непрерывно принадлежат налогоплательщику на праве собственности или на ином вещном праве более пяти лет.

С учетом этого требования налоговая ставка 0 процентов применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций российских организаций, при соблюдении в отношении указанных акций одного из следующих условий:

· если акции российских организаций относятся к ценным бумагам, не обращающимся на организованном рынке ценных бумаг, в течение всего срока владения налогоплательщиком такими акциями;

· если акции российских организаций относятся к ценным бумагам, обращающимся на организованном рынке ценных бумаг, и в течение всего срока владения налогоплательщиком такими акциями являются акциями высокотехнологичного (инновационного) сектора экономики;

· если акции российских организаций на дату их приобретения налогоплательщиком относятся к ценным бумагам, не обращающимся на организованном рынке ценных бумаг, и на дату их реализации указанным налогоплательщиком или иного выбытия (в том числе погашения) у указанного налогоплательщика относятся к ценным бумагам, обращающимся на организованном рынке ценных бумаг и являющимся акциями высокотехнологичного (инновационного) сектора экономики.

Порядок отнесения акций российских организаций, обращающихся на организованном рынке ценных бумаг, к акциям высокотехнологичного (инновационного) сектора экономики устанавливается Правительством РФ.

buh.ru

Налог на прибыль

Налоговая ставка

(с 1 января по 31 декабря 2017 года включительно)

Налоговая ставка

(с 1 января по 31 декабря 2018 года включительно)

Налоговая ставка

(с 1 января по 31 декабря 2019 года включительно)

Спиртосодержащая продукция (за исключением спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке и спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке)

418 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре

Алкогольная продукция с объемной долей этилового спирта свыше 9%

523 руб. за 1 л безводного этилового спирта

418 руб. за 1 л безводного этилового спирта

Игристые вина (шампанские), за исключением игристых вин (шампанских) с защищенным географическим указанием, с защищенным наименованием места происхождения

Игристые вина (шампанские) с защищенным географическим указанием, с защищенным наименованием места происхождения

Пиво с содержанием спирта этилового до 0,5% включительно

Пиво с содержанием спирта этилового 0,5%-8,6% включительно, а также напитки на основе пива

2 520 руб. за 1 кг.

2 772 руб. за 1 кг.

3 050 руб. за 1 кг.

171 руб. за 1 шт.

188 руб. за 1 шт.

207 руб. за 1 шт.

2 428 руб. за 1 000 шт.

2 671 руб. за 1 000 шт.

2 938 руб. за 1 000 шт.

1 562 руб. за 1 000 шт. + 14,5 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 2 123 руб. за 1 000 штук

1 718 руб. за 1 000 шт. + 14,5 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 2 335 руб. за 1 000 штук

1 890 руб. за 1 000 шт. + 14,5 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 2 568 руб. за 1 000 штук

Табак (табачные изделия), предназначенный для потребления путем нагревания

4 800 руб. за 1 кг.

5 280 руб. за 1 кг.

5 808 руб. за 1 кг.

Электронные системы доставки никотина

40 руб. за 1 штуку

44 руб. за 1 штуку

48 руб. за 1 штуку

Жидкости для электронных систем доставки никотина

43 руб. за 0,75 кВт (1 л.с.)

45 руб. за 0,75 кВт (1 л.с.)

47 руб. за 0,75 кВт (1 л.с.)

420 руб. за 0,75 кВт (1 л.с.)

437 руб. за 0,75 кВт (1 л.с.)

454 руб. за 0,75 кВт (1 л.с.)

13 100 руб. за 1 т.

10 130 руб. за 1 т.

10 535 руб. за 1 т.

10 957 руб. за 1 т.

6 800 руб. за 1 т.

7 072 руб. за 1 т.

7 355 руб. за 1 т.

Моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей

5 400 руб. за 1 тонну

13 100 руб. за 1 т

107 руб. за 1 л. безводного этилового спирта

Бензол, параксилол, ортоксилол

2 800 руб. за 1 т.

7 800 руб. за 1 т.

Налоговая ставка

(с 1 января по 31 марта 2016 года включительно)

Налоговая ставка

(с 1 апреля по 31 декабря 2016 года включительно)

0 руб. за 1 литр безводного этилового спирта

Алкогольная продукция с объемной долей этилового спирта до 9% включительно

Вина, за исключением вин с защищенным географическим указанием, с защищенным наименованием места происхождения, а также игристых вин (шампанских), фруктовые вина, винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята

Вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских)

2000 руб. за 1 кг.

141 руб. за 1 шт.

2 112 руб. за 1 000 шт.

1 250 руб. за 1 000 штук + 12 процентов расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 1 680 руб. за 1 000 штук

41 руб. за 0,75 кВт (1 л.с.)

402 руб. за 0,75 кВт (1 л.с.)

Автомобильный бензин: не соответствующий классу 5

10 500 руб. за 1 т.

7 530 руб. за 1 т.

4 150 руб. за 1 т.

5 293 руб. за 1 т.

6 000 руб. за 1 тонну

10 500 руб. за 1 т

0 руб. за 1 л. безводного этилового спирта

Этиловый спирт, реализуемый организациям, не уплачивающим авансовый платеж акциза

102 руб. за 1 л. безводного этилового спирта

3 000 руб. за 1 т.

30 процентов (если иное не предусмотрено международными договорами Российской Федерации)

Налоговая ставка (с 1 января по 31 декабря 2015 года включительно)

Табак (кроме табака-сырья)

1800 руб. за 1 кг.

128 руб. за 1 шт.

1 920 руб. за 1 000 шт.

960 руб. за 1 000 штук + 11 процентов расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 1 330 руб. за 1 000 штук

Автомобили легковые с мощностью двигателя до 67,5 кВт (90 л.с.) включительно

Автомобили легковые с мощностью двигателя свыше 67,5 кВт (90 л.с.) и до 112,5 кВт (150 л.с.) включительно

37 руб. за 0,75 кВт (1 л.с.)

365 руб. за 0,75 кВт (1 л.с.)

Автомобильный бензин: не соответствующий классу 3, классу 4 и классу 5

Автомобильный бензин класса 4

7 300 руб. за 1 т.

5 530 руб. за 1 т.

3 450 руб. за 1 т.

6 500 руб. за 1 тонну

11 300 руб. за 1 т

Этиловый спирт, реализуемый организациям, осуществляющим производство спиртосодержащей парфюмерно-косметической продукции и бытовой химии в металлической аэрозольной упаковке, и организациям, уплачивающим авансовый платеж акциза

93 руб. за 1 л. безводного этилового спирта

2 300 руб. за 1 т.

Топливо печное бытовое

Налоговая ставка (2013 г.)

Налоговая ставка (2014 г.)

Спиртосодержащая парфюмерно-косметическая продукция в металлической аэрозольной упаковке

400 руб. за 1 л безводного этилового спирта

500 руб. за 1 л безводного этилового спирта

320 руб. за 1 л безводного этилового спирта

Сидр, пуаре, медовуха

Игристые вина (шампанские)

1000 руб. за 1 кг.

1500 руб. за 1 кг.

870 руб. за 1000 шт.

1280 руб. за 1000 шт.

550 руб. за 1000 шт. + 8% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 730 руб. за 1000 шт.

800 руб. за 1000 шт. + 8,5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 1040 руб. за 1000 шт.

31 руб. за 0,75 кВт (1 л.с.)

34 руб. за 0,75 кВт (1 л.с.)

Автомобили легковые с мощностью двигателя свыше 112,5 кВт (150 л.с.), мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.)

302 руб. за 0,75 кВт (1 л.с.)

332 руб. за 0,75 кВт (1 л.с.)

10 100 руб. за 1 т 9 750 руб. за 1 т 8 560 руб. за 1 т 5 143 руб. за 1 т

11 110 руб. за 1 т 10 725 руб. за 1 т 9 916 руб. за 1 т 6 450 руб. за 1 т

5 860 руб. за 1 т 5 860 руб. за 1 т 5 100 руб. за 1 т 4 500 руб. за 1 т

6 446 руб. за 1 т 6 446 руб. за 1 т 5 427 руб. за 1 т 4 767 руб. за 1 т

7 509 руб. за 1 т

8 260 руб. за 1 т

9 617 руб. за 1 т

11 252 руб. за 1 т

59 руб. за 1 л безводного этилового спирта

74 руб. за 1 л безводного этилового спирта

Налоговая ставка (с 1 января по 30 июня 2013 г. включительно)

Налоговая ставка (с 1 июля по 31 декабря 2013 г. включительно)

Автомобильный бензин, не соответствующий классу 3, или классу 4, или классу 5

10 100 руб. за 1 т

11 110 руб. за 1 т

Автомобильный бензин класса 3

9750 руб. за 1 т

10 725 руб. за 1 т

8560 руб. за 1 т

8960 руб. за 1 т

9916 руб. за 1 т

Автомобильный бензин класса 5

5143 руб. за 1 т

5750 руб. за 1 т

6450 руб. за 1 т

Дизельное топливо, не соответствующее классу 3, или классу 4, или классу 5

Дизельное топливо класса 3

5860 руб. за 1 т

6446 руб. за 1 т

Дизельное топливо класса 4

4934 руб. за 1 т

5100 руб. за 1 т

5427 руб. за 1 т

Дизельное топливо класса 5

4334 руб. за 1 т

4500 руб. за 1 т

4767 руб. за 1 т

10 229 руб. за 1 т

Виды подакцизных товаров

Налоговая ставка (с 1 января по 30 июня включительно)

Налоговая ставка (с 1 июля по 31 декабря включительно)

254 руб. за 1 л безводного этилового спирта

300 руб. за 1 л безводного этилового спирта

230 руб. за 1 л безводного этилового спирта

270 руб. за 1 л безводного этилового спирта

Пиво с содержанием спирта этилового свыше 8,6%

610 руб. за 1 кг.

680 руб. за 1 кг.

530 руб. за 1000 шт.

590 руб. за 1000 шт.

360 руб. за 1000 шт. + 7,5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 460 руб. за 1000 шт.

390 руб. за 1000 шт. + 7,5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 510 руб. за 1000 шт.

0 руб. за 0,75 кВт (1 л.с.)

29 руб. за 0,75 кВт (1 л.с.)

285 руб. за 0,75 кВт (1 л.с.)

Автомобильный бензин: не соответствующий классу 3, или классу 4, или классу 5 класса 3 класса 4 класса 5

7 725 руб. за 1 т 7 382 руб. за 1 т 6 822 руб. за 1 т 6 822 руб. за 1 т

8 225 руб. за 1 т 7 882 руб. за 1 т 6 822 руб. за 1 т 5 143 руб. за 1 т

Дизельное топливо: не соответствующее классу 3, или классу 4, или классу 5 класса 3 класса 4 класса 5

4 098 руб. за 1 т 3 814 руб. за 1 т 3 562 руб. за 1 т 3 562 руб. за 1 т

4 300 руб. за 1 т 4 300 руб. за 1 т 3 562 руб. за 1 т 2 962 руб. за 1 т

6 072 руб. за 1 т

7 824 руб. за 1 т

37 руб. за 1 л безводного этилового спирта

44 руб. за 1 л безводного этилового спирта

Виды подакцизных товаров

0 руб. за 1 л безводного этилового спирта

Спиртосодержащая продукция бытовой химии в металлической аэрозольной упаковке

Другая спиртосодержащая продукция

231 руб. за 1 л безводного этилового спирта

190 руб. за 1 л безводного этилового спирта

Вина натуральные, натуральные напитки с объемной долей этилового спирта не более 6% объема готовой продукции, изготовленные из виноматериалов, произведенных без добавления спирта этилового

Вина шампанские, игристые, газированные, шипучие

510 руб. за 1 кг.

Сигариллы (сигариты), биди, кретек

Сигареты с фильтром

280 руб. за 1000 шт. + 7% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 360 руб. за 1000 шт.

Сигареты без фильтра, папиросы

250 руб. за 1000 шт. + 7% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 310 руб. за 1000 шт.

27 руб. за 0,75 кВт (1 л.с.)

260 руб. за 0,75 кВт (1 л.с.)

Автомобильный бензин: не соответствующий классу 3, или классу 4, или классу 5 класса 3 класса 4 и класса 5

5 995 руб. за 1 т 5 672 руб. за 1 т 5 143 руб. за 1 т

Дизельное топливо: не соответствующее классу 3, или классу 4, или классу 5 класса 3 класса 4 и класса 5

2 753 руб. за 1 т 2 485 руб. за 1 т 2 247 руб. за 1 т

4 681 руб. за 1 т

6 089 руб. за 1 т

Реализуемый организациям, осуществляющим производство спиртосодержащей парфюмерно-косметической продукции и бытовой химии в металлической аэрозольной упаковке, и организациям, уплачивающим авансовый платеж акциза

Реализуемый организациям, не уплачивающим авансовый платеж акциза

www.buhgalteria.ru