Заполнение квитанции формы № ПД-4сб (налог)

Квитанция «формы № ПД-4сб (налог)» используется для платежей частных лиц в бюджетные организации и государственные органы, включая сборы, штрафы, пошлины, налоги…

Поля ОКАТО, КБК и прочие, необходимые для проведения бюджетных платежей, выделены серым цветом. Для небюджетных платежей воспользуйтесь «формой № ПД-4», для уплаты налогов — «формой № ПД (налог)».

Предлагается новая форма квитанции «№ ПД-4сб (налог)», действующая с 1 июня 2010 года.

Заполненный документ можно представить в виде ссылки или сохранить как готовый к печати HTML-файл с возможностью в любой момент вернуться к редактированию информации.

На сервере проекта данные пользователей не сохраняются. Любое поле можно оставить пустым и заполнить вручную.

Пояснения и рекомендации к заполнению полей квитанции «формы № ПД-4сб (налог)»

Некоторые из полей формы снабжены пояснениями и рекомендациями, которые открываются по нажатию на значок [ \\\ i\\\ ] рядом с соответствующим полем. Кроме того, эта информация представлена в качестве приложения единым блоком в конце страницы. Материал подготовлен на основе личного опыта и открытых источников информации.

ИНН получателя

…и его сокращенное наименование

Необходимо указывать полный код ОКАТО из 11 цифр. Если ОКАТО содержит 2, 5 или 8 цифр, следует дополнить его до 11 нулями справа. Если ОКАТО состоит из 9 цифр (код в формате первой части классификатора ОКАТО без сельских населенных пунктов с контрольной цифрой), такой код необходимо преобразовать к полному формату, для чего заменить 9-й знак (контрольную цифру) на три ноля (000).

Псевдоссылка «проверить» показывает расшифровку ОКАТО и служит для дополнительного контроля корректности и актуальности введенного кода.

Банк получателя платежа

Статус плательщика

ИНН плательщика

Псевдоссылка «проверить» показывает соответствия, найденные в справочниках КБК, и служит для контроля корректности и актуальности введенного кода.

Двухсторонний вариант.

Особенности новой квитанции «№ ПД-4сб (налог)», от 1 апреля 2007 года с поправками от 1 июня 2010 года

С 1 апреля 2007 года совместным письмом ФНС РФ и «Сбербанка» № ГВ-8–10/173 / № 07–1142 от 12.03.2007 была введена новая версия формы «№ ПД-4сб (налог)». Отличия новой формы от ранее действовавшей редакции следующие:

- — Упразднены поля «платеж по сроку», «пеня», «штраф», «итого к уплате».

- — Графа КБК позволяет вписывать 20-значные коды бюджетной классификации, действующие с 2005 года. В старой оригинальной форме для КБК было отведено всего 9 ячеек.

- — Новая квитанция имеет два варианта исполнения: односторонний (180×144 мм) и двухсторонний (135×144 мм с реквизитами плательщика на оборотной стороне).

- — Ячейки для цифр заменены на линейки, что несколько усложнило заполнение цифровых реквизитов вручную.

- — С целью сохранения возможности осуществлять налоговые платежи при помощи формы «№ ПД-4сб (налог)», появилось поле «статус плательщика», отсутствовавшее во всех прежних редакциях.

С 1 июня 2010 года совместным письмом ФНС РФ и «Сбербанка» № КЕ-37–1/1960@ / № 10–1959 от 20.05.2010 была введена в действие новая редакция формы «№ ПД-4сб (налог)» с минимальными изменениями. Отличие от ранее действовавшей редакции лишь одно:

Переход к формам других квитанций с сохранением данных

Иногда требуется перенести ранее введенные данные из формы одной квитанции в другую. Такой переход возможен, но по понятным причинам, перенесены будут значения только тех полей, которые присутствуют в формах обеих квитанций: и в исходной, и в требуемой. Для этого достаточно зафиксировать изменения кнопкой «Ссылка», после чего перейти на одну из следующих страниц:

quittance.ru

Форма ПД налог

Актуально на: 8 июня 2017 г.

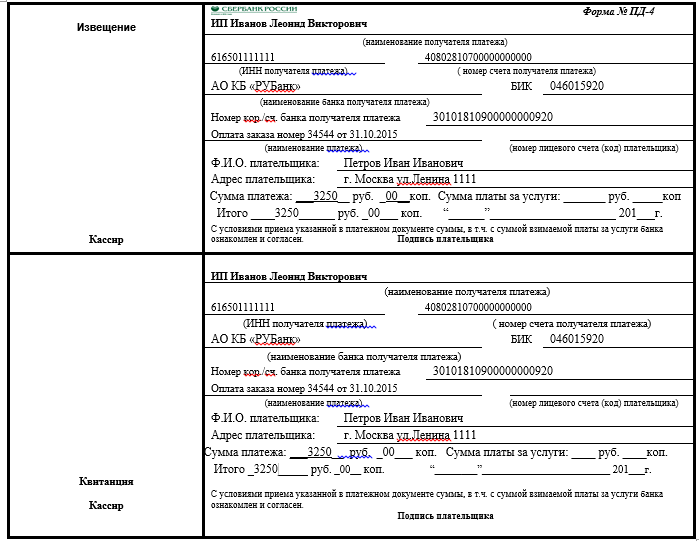

Форма ПД — ФМС (образец заполнения)

Форма ПД — ФМС (образец заполнения)

Форма ПД налог была утверждена в 2001 году совместно налоговиками и Сбербанком России для того, чтобы физические лица, включая индивидуальных предпринимателей, могли исполнять свои обязанности по уплате налогов, пеней, штрафов и иных платежей, к примеру, государственных пошлин, в бюджетную систему РФ (Приложение 1 к Письму МНС России N ФС-8-10/1199, Сбербанка России N 04-5198 от 10.09.2001).

С формой ПД (налог) сталкивался каждый, кто получал по почте налоговое уведомление о необходимости уплаты налога, к примеру, на имущество физических лиц. К уведомлению обычно прикладывается извещение-квитанция как раз по форме ПД, в котором уже указаны данные плательщика (ФИО гражданина, адрес, ИНН), реквизиты получателя, сумма к уплате и др. Таким образом, форма ПД выставляется по тем налогам, обязанность по расчету которых возложена на налоговиков (п. 2 ст. 52 НК РФ). Они заполняют квитанции в автоматизированном режиме, что позволяет избежать технических ошибок.

С полученной квитанцией ПД налог вы можете явиться в любое отделение Сбербанка, и сотрудник банка должен будет принять от вас платеж и провести его на основании данного документа (Письмо МНС России N ФС-8-10/1199, Сбербанка России N 04-5198 от 10.09.2001).

Отметим, что форму N ПД налог обязан принимать только Сбербанк. Если вы попытаетесь оплатить по ней сумму через другую коммерческую организацию, то можете получить отказ. Скорее всего, сотрудник банка предложит вам альтернативный способ оплаты (не по данной форме).

Нельзя не отметить, что уплата налогов по бумажным извещениям постепенно уходит в прошлое. И сегодня физические лица все активнее переходят на уплату налогов через Личный кабинет на сайте ФНС России, при использовании которого посещать отделение банка вообще не нужно. Да, и сами налоговики переходят на электронное информирование налогоплательщиков о необходимости уплатить налог.

Форма ПД – ФМС России

Поскольку квитанция по форме ПД налог была разработана для уплаты в бюджет не только налоговых платежей, то по ее образу и подобию была создана форма ПД – ФМС России. Ее приходилось заполнять каждому, кто когда-либо получал заграничный паспорт и в связи с этим должен был уплатить государственную пошлину. И хотя сегодня такой самостоятельной структуры, как ФМС России, не существует, в названии формы ничего не изменилось.

Составить ее просто. Достаточно зайти на сайт ГУ МВД России по вопросам миграции и заполнить несколько полей на сайте, указав свои данные. После этого квитанция будет сформирована автоматически с указанием правильного ОКТМО, наименования получателя платежа, банка получателя платежа, номера счета и проч.

glavkniga.ru

Форма N ПД-4 сб(налог) заполняется для оформления через отделение Сбербанка РФ любых видов платежей в бюджет через Сбербанк России. госпошлины, загранпаспорта, штрафов ГИБДД, МосЭнергоСбыт, ЖКХ(коммунальные), паспорта, в суд, Почта России, в ЗАГС, страховые взносы

1. Госпошлина за оформление заграничного паспорта(старого). (Итого к уплате: 1000 рублей).

2. Госпошлина за оформление заграничного паспорта(нового), содержащего электронный носитель информации. (Итого к уплате: 2500 рублей).

3. Госпошлина за оформление заграничного паспорта ребёнку до 14 лет. (Итого к уплате: 1200(новый) и 300(старый) рублей).

Online-сервис: Квитанция для оплаты штрафа ГИБДД МВД РОССИИ, также можно сформировать там квитанции для Водительского удостоверения и техосмотра

С 2011 года при штрафах в отделениях сбербанка обычно берут комиссию, обычно 15 рублей за квитанцию.

Форма N ПД-4 (не налог) заполняется для оформления через отделение Сбербанка РФ любых платежей за любые услуги (кроме платежей в бюджет и взносов страховых). Например, для оплаты товаров или услуг.

Заполняйте только первую часть, вторая заполнится автоматически в Эксель.

Виды платежей

- платежи, зачисляемые в бюджет(налоги НДФЛ, УСН, ЕНВД и пр.) и внебюджетные фонды(пенсионный, медстрах, соцстрах);

- платежи за предоставленные прочие платные услуги(интернет, ТВ, услуги и пр.);

- платежи за товары(через интернет-магазин, магазин по заказу);

- страховые платежи(пенсионный, медстрах, соцстрах);

- платежи за покупку недвижимости, взносы на счета жилищных, жилищно-строительных, гаражных и других кооперативов (организаций), кроме квартирной платы и коммунальных платежей;

- взносы, принятые от физических лиц в пользу Негосударственного Пенсионного Фонда Сбербанка;

- платежи за предоставленные жилищно-коммунальные услуги(ЖКХ, ГАЗ, свет, водоканал);

- добровольные взносы(добровольное пенсионное страхование, благотворительность);

- платежи в пользу физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица(ИП);

- платежи, поступившие от беженцев, вынужденных переселенцев и других категорий населения в погашение долговременных беспроцентных возвратных ссуд;

- прочие платежи(квитанция ЖКХ, коммунальные услуги, квитанция в суд, квитанция Почты России, квитанция в ЗАГС, квитанция подоходный налог).

Руководствуясь Гражданским кодексом Российской Федерации, Федеральным законом «О банках и банковской деятельности», Уставом Сбербанка России и Генеральной лицензией на осуществление банковских операций № 1481, выданной 03.10.2002г. Центральным банком Российской Федерации, структурные подразделения Сбербанка России осуществляют прием платежей клиентов-физических лиц наличными деньгами в валюте Российской Федерации для перечисления на счета юридических лиц в следующем порядке и на следующих условиях:

5. Прием платежей, при отсутствии в платежных документах реквизитов, необходимых для перечисления платежей по назначению, либо в случае отсутствия у клиентов-физических лиц денежной наличности в сумме, указанной в платежных документах, не производится.

6. По просьбе клиентов-физлиц в течение трех лет с даты приема платежей выдаются справки о произведенных платежах и датах их перечисления в адрес юридических лиц на основании предъявленных клиентами-физическими лицами платежных документов об оплате. Данная услуга оказывается физическим лицам на условиях, предусмотренных Сборником тарифов на услуги, предоставляемые Сбербанком России, на день оказания услуги.

Порядок и условия осуществления структурными подразделениями Сбербанка России переводов денежных средств (платежей) по поручению клиентов-физических лиц без открытия банковских счетов в валюте Российской Федерации считаются принятыми клиентами-физическими лицами при подписании ими платежных документов на перечисление денежных средств.

Указанный платежный документ (извещение) физического лица (форма № ПД (налог)), содержащее все необходимые для перечисления денежных средств реквизиты, также может использоваться как основание при формировании банком расчетного документа от имени физического лица — клиента банка (владельца счета), если это предусмотрено договором банковского счета.

ipipip.ru

Образцы квитанции: Форма ПД-4 сбербанк (налог)

Содержание

Образцы квитанций

Образцы типовых квитанций в Сбербанк. Некоторые другие банки тоже принимают такие квитанции, однако могут взымать дополнительную комиссию.

С помощью этого онлайн-сервиса можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок(бесплатно).

За оформление паспорта(обычного) гражданина РФ госпошлина — 200 р.

Замена или утеря — также 200 р.

Не налоговые

Пустой бланк квитанции Сбербанка

Условия оплаты

Документы, необходимые для оплаты квитанции. Прием сбербанком платежей наличными деньгами, сумма которых превышает 15 000 руб., осуществляется по предъявлении документа, удостоверяющего личность: паспорт гражданина РФ. Если Вы не резидент РФ, то в дополнение к паспорту иностранного гражданина Вам понадобится еще и уведомление о регистрации по месту пребывания.

Сроки зачисления денежных средств на банковский счет — 1-3 дня.

Обычно комиссии по платежам нет(кроме уплаты штрафов).

Виды платежей физических лиц, принимаемых СберБанком:

Порядок и условия осуществления структурными подразделениями Сбербанка России переводов денежных средств (платежей) по поручению физических лиц без открытия банковских счетов в валюте Российской Федерации

1. Прием платежей осуществляется при условии предъявления клиентами-физическими лицами платежных документов с заполненными реквизитами, необходимыми для перечисления платежей по назначению. Платежные документы заполняются с применением средств компьютерной техники или от руки ручкой с пастой или чернилами черного, синего или фиолетового цвета.

2. В подтверждении приема платежа клиентам-физическим лицам выдаются квитанции платежных документов.

3. Перечисление принятых от клиентов-физических лиц сумм платежей юридическим лицам производится в сроки, установленные договорами, заключенными с юридическими лицами, либо законодательством Российской Федерации.

4. Прием платежей клиентов-физ. лиц в пользу юридических лиц, с которыми заключены договоры на прием платежей, осуществляется в соответствии с условиями договоров и настоящими условиями. При отсутствии договоров- в соответствии с настоящими условиями с взиманием платы, установленной Сборником тарифов на услуги, предоставляемые Сбербанком России, на день оказания услуги.

Правила указания информации квитанции сбербанка (налог)

Правила указания информации, идентифицирующей платеж, в платежном документе (извещении) физического лица (форма № ПД (налог)) на уплату налогов (сборов), пеней и штрафов в бюджетную систему Российской Федерации

(утв. письмом Федеральной налоговой службы и Сбербанка РФ от 18 февраля 2005 г. № ММ-6-10/143/07-125В)

Настоящие правила распространяются на уплату налоговых платежей в бюджетную систему Российской Федерации при заполнении налоговыми органами платежного документа (извещения) на уплату физическими лицами налогов (сборов), пеней и штрафов в бюджетную систему Российской Федерации.

В платежном документе формы № ПД (налог) указываются:

1. В поле «ИНН» плательщика — значение идентификационного номера налогоплательщика (ИНН) в соответствии со свидетельством о постановке на учет в налоговом органе.

При отсутствии у налогоплательщика — физического лица ИНН в поле «ИНН» плательщика проставляются нули («0»).

2. В поле «Ф.И.О. плательщика» указывается:

— для индивидуальных предпринимателей — фамилию, имя, отчество и в скобках сокращенное наименование категории физического лица — ИП;

— для частных нотариусов — фамилию, имя, отчество и в скобках — нотариус;

— для адвокатов, учредивших адвокатские кабинеты — фамилию, имя, отчество и в скобках — адвокат;

— для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество и в скобках — КФХ;

— для иных физических лиц — фамилию, имя, отчество физического лица. 3. В поле «ИНН» получателя — значение ИНН налогового органа, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

4. В поле «КПП» получателя — значение КПП налогового органа, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

5. В поле «Получатель» — наименование получателя платежа (органа Федерального казначейства, органа, осуществляющего кассовое обслуживание исполнения бюджета субъекта Российской Федерации или муниципального образования) и в скобках наименование налогового органа, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

6. В поле 104 — показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов Российской Федерации.

7. В поле 105 — значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно — территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему Российской Федерации.

8. В поле 106 — показатель основания платежа, который имеет 2 знака и может принимать следующие значения:

ТП — платежи текущего года;

ЗД — добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

ТР — погашение задолженности по требованию об уплате налогов

(сборов) от налогового органа;

РС — погашение рассроченной задолженности;

ОТ — погашение отсроченной задолженности;

АП — погашение задолженности по акту проверки;

АР — погашение задолженности по исполнительному документу.

9. В поле 107 — показатель налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точками («.»).

Этот показатель используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты налога (сбора), установленной законодательством о налогах и сборах, — «число.месяц.год».

Первые два знака могут иметь одно из следующих значений:

МС — месячные платежи;

КВ — квартальные платежи;

ПЛ — полугодовые платежи;

ГД — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02, годовой платеж — 00.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляются точки («.»).

В 7-10 знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налога один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями. Если же законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налога (сбора) и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

10. В поле 110 — показатель типа платежа, который имеет два знака и может принимать следующие значения:

«НС» — уплата налога или сбора;

«ПЛ» — уплата платежа;

«ГП» — уплата пошлины;

«ВЗ» — уплата взносов;

«АВ» — уплата аванса или предоплата;

«ПЕ» — уплата пени;

«ПЦ» — уплата процентов;

«СА» — налоговые санкции, установленные Налоговым кодексом Российской Федерации;

«АШ» — административные штрафы;

«ИШ» — иные штрафы, установленные соответствующими законодательными или иными нормативными актами.

На каждый тип платежа оформляется отдельный документ.

11. В поле «Статус» (101) — одно из следующих значений:

02 — налоговый агент;

03 — сборщик налогов и сборов;

09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

10 — налогоплательщик (плательщик сборов) частный нотариус;

11 — налогоплательщик (плательщик сборов) адвокат, учредивший адвокатский кабинет;

12 — налогоплательщик (плательщик сборов) глава крестьянского (фермерского) хозяйства;

13 — налогоплательщик (плательщик сборов) — иное физическое лицо;

14 — налогоплательщики — физические лица, производящие выплаты физическим лицам (уплата единого социального налога (п.п. 1 п.1 ст. 235 Налогового кодекса Российской Федерации) и страховых взносов на обязательное пенсионное страхование).

12. Поле «Индекс документа» имеет 15 знаков и является атрибутом для обеспечения идентификации плательщика — физического лица и формируется следующим образом: первые 4 знака — код налогового органа, 5-6 знаки — текущий год, следующие 6 знаков — номер формы № ПД (налог) в налоговом органе в текущем году и последний знак — контрольное число.