Налог на грузовое транспортное средство

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

Транспортный налог на грузовые автомобили

Нет, не учитывается.

Да, у нас на сайте есть такая возможность.

— масса грузового ТС превышает 12 тонн;

— ТС находится в реестре системы «Платон»;

— плата по Платону за год равна или превышает сумму налога.

Скидка положена, если сумма оплаты Платона меньше автоналога.

Необходимо обратиться в налоговую инспекцию с заявлением о предоставлении льготы.

Транспортный налог (ТН) на грузовые автомобили рассчитывается по тому же принципу, что и для других машин — с учетом мощности двигателя и налоговой ставки региона. Однако некоторые особенности в оплате автоналога для владельцев грузовых ТС все же есть. В этой статье мы расскажем, как вычислить автоналог вручную и с помощью калькулятора и кто больше не обязан платить транспортный налог на грузовые автомобили в 2018 году.

ТН на грузовые автомобили рассчитывается по той же формуле, что и на легковые. Единственное отличие — здесь не учитывается повышающий коэффициент на роскошь. Формула для вычисления ТН для грузовых авто выглядит следующим образом:

ТН = (Мощность двигателя грузового авто в л.с.) х (Налоговая ставка для ТС в регионе) х (Количество полных месяцев владения авто/12)

Для вычисления стоимости автоналога для вашей машины, воспользуйтесь онлайн-калькулятором на этой странице. Калькулятор расчета дорожного налога на грузовые машины в России использует актуальные налоговые ставки регионов, а также учитывает время владения автомобилем. Чтобы начать расчет:

Найдите в таблице свой регион;

Выберите в строке калькулятора «Тип ТС» — «Грузовой автомобиль;

Если Вы были собственником машины не полный год, заполните строки «Год и месяц установки/снятия авто с учета»;

Нажмите на кнопку «Рассчитать».

3 июля 2017 года в Налоговый кодекс РФ была внесена статья 361.1, которая устанавливает льготы на оплату автоналога для владельцев грузовых автомобилей с максимальной массой более 12 тонн, состоящих в системе Платон. Что важно знать из этой статьи:

Когда владелец грузового ТС полностью освобождается от оплаты транспортного налога?

Для получения права не оплачивать автоналог необходимо соблюдение трех условий:

Масса грузового ТС превышает 12 тонн;

ТС находится в реестре системы «Платон»;

Плата по Платону за год равна или превышает сумму налога.

п. 1 ст. 361.1 НК РФ:

«Освобождаются от налогообложения физические лица в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы (далее в настоящей главе — реестр), если сумма платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн (далее в настоящей главе — плата), уплаченная в налоговом периоде в отношении такого транспортного средства, превышает или равна сумме исчисленного налога за данный налоговый период».

То есть, если сумма всех платежей в Платон за год составила, к примеру, 5000 руб., а налог за ваше авто равен 4000 руб., вы полностью освобождаетесь от уплаты автоналога.

В каких случаях по автоналогу положена скидка?

Если сумма оплаты Платона меньше автоналога, то оплатить дорожный налог придется. Размер автоналога в этом случае рассчитывается со скидкой по формуле:

п. 2 ст. 361.1 НК РФ:

ТН к оплате = (Полная стоимость ТН) — (Сумма всех платежей в систему Платон за год)

«Если сумма исчисленного налога в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре, превышает сумму платы, уплаченную в отношении такого транспортного средства в данном налоговом периоде, налоговая льгота предоставляется в размере суммы платы путем уменьшения суммы налога на сумму платы».

Например, ТН для вашего авто без скидки равен 4000 руб. А в Платон за год вы всего уплатили 3000 руб. В этом случае вам необходимо будет уплатить автоналог за этот год в размере 1000 руб.

Как получить право на льготу?

Чтобы не платить или получить скидку на оплату автоналога, необходимо обратиться в налоговую инспекцию с заявлением о предоставлении льготы. В качестве доказательства на право пользования льготой приложите к заявлению отчет о внесенной за год плате в систему Платон, закрепленный подписью и печатью оператора системы.

п. 3 ст. 361.1 НК РФ:

«Физическое лицо, имеющее право на налоговую льготу, представляет в налоговый орган по своему выбору заявление о предоставлении налоговой льготы и документы, подтверждающие право налогоплательщика на налоговую льготу».

Право на льготу имеют также и грузовые автомобили, участвующие в сельхозработах. Подробнее о том, какие ТС не облагаются налогом, читайте в отдельной статье.

ТН для грузовых ТС начисляется по тем же правилам, что и для легковых.

Автоналог = (Мощность двигателя грузового авто в л.с.) х (Налоговая ставка для ТС в регионе) х (Количество полных месяцев владения авто/12).

Владельцы большегрузов, которые совершают взносы по Платону, полностью освобождаются или получают скидку для оплату налога на машину.

Автоналог не оплачивают владельцы ТС, участвующих в сельскохозяйственных работах.

Чтобы получить право на льготу, необходимо заблаговременно обратиться в ИФНС с соответствующим заявлением и документами.

zakon-auto.ru

Как нужно платить транспортный налог на грузовые автомобили

Транспортный сбор – обязательная пошлина для всех собственников автомототранспортных средств, который уплачивается в государственную казну. Работой по начислению суммы пошлины и отправкой уведомлений об оплате занимается Налоговая инспекция Российской Федерации.

Транспортный налог в силу того, что является региональным сбором, отличается своими размерами в разных регионах страны на одни и те же агрегаты.

Поэтому житель Самарской и Омской области за идентичные марки авто могут платить различные цены.

Так как данная пошлина не нашла сильной заинтересованности в лицах автовладельцев, то ее оплата дело не очень приятное для хозяев машин. К тому же, сумма налога зависит и от мощности автотранспорта.

Если размеры пошлин за легковой автомобиль более менее терпимы, то грузовые авто требуют больших финансовых затрат. Поэтому и увиливаний от законов и махинаций с целью не платить налоги на большие агрегаты большое количество.

Классификация грузовых автомобилей

То, к какой категории относится ваше транспортное средство, напрямую влияет на размер базовых ставок по дорожной пошлине на 1 лошадиную силу (ст. 361 Налогового кодекса РФ).

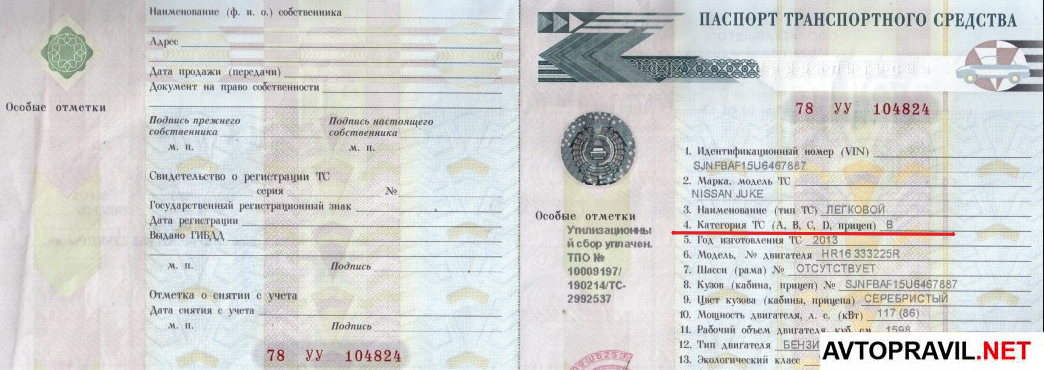

Что бы определить к какой категории относится ваше автомототранспортное средство необходимо пройти процедуру регистрации в ГИБДД.

Вследствие проверок технических характеристик и принадлежности машины к той или иной категории вам в техпаспорт запишут категорию, которой соответствует агрегат.

В техпаспорте записана как категория автотранспорта, так и его тип. Под типом имеется принадлежность агрегата в зависимости от конструкции и его назначения (грузовик, автобус, легковая машина).

Всего категория автомототранспортных средств насчитывается пять штук:

- мототранспорт – буква «А»;

- легковые машины, чей вес не превышает больше 3500 кг, и количество пассажирских мест не больше 8 – буква «В»;

- агрегаты, чей вес больше 3500 кг, за исключение автотранспорта, что относится к «D»-категории – буква «С»;

- автотранспорт с количеством пассажирских сидений, рассчитанным на 8 и более человек – буква — «D».

- Молоковоз.

- Автотранспорт, что перевозит птицу.

- Ветеринарная техника.

- Самоходные агрегаты, трактор и комбайн.

- Машины, что используются в обслуживании.

- Иные автомобили, используемые в хозяйственных промыслах.

- Если владелец грузовика или автобуса частное лицо, то для оплаты ему надо ждать уведомления от ФНЛ. И только при отсутствии извещения в положенные сроки надо обращаться в налоговую. Потому что отсутствие квитанции не является оправданием неуплаты.

- А вот компании и организации сами делают расчет. Кроме того, они обязаны показывать платежи транспортного налога в бухгалтерско-финансовых отчетах.

- При определении категории грузовых авто малого тоннажа (например «Газели») надо ориентироваться не на ПТС, где их могут отнести к категории «B», а на классификатор транспорта, который является приложением к дорожной конвенции.

- ТН – региональный налог, поэтому законодательные органы регионов могут устанавливать ставку с учетом местных условий, но разница от базовой не должна быть более чем в 10 раз.

- Сроки уплаты налога устанавливаются в областях и других субъектах самостоятельно, но не ранее 1 февраля года, идущего следом за отчетным.

- Машины с кузовами, предназначенные для транспортировки всевозможных грузов, в том числе и небольшого тоннажа (перевозки внутри города на «Газелях» и пикапах).

- Самосвалы.

- Многоосные грузовики-платформы.

- Тягачи и тягачи с фургонами.

- Контейнеровозы.

- Полуприцепы.

- Рефрижераторы.

- Автоцистерны.

- Предназначенная для перевозки птицы и различных видов скота.

- Молоковозы.

- Автотехника для транспортировки удобрений.

- Машины ветеринарной помощи.

- Комбайны, трактора и самоходная сельхозтехника.

- Техпомощь и другая спецтехника.

- Весь пассажирский транспорт.

- Скорая помощь, пожарные и другой спецтранспорт.

- Военные.

- Мощность двигателя транспортного средства, измеряемая в лошадиных силах.

- Валовая вместимость.

- Категория ТС.

- Год выпуска автомобиля.

- Мототранспорт («А»).

- Легковые машины с весом не более 3,5 т и количеством пассажирских мест не более 8 («В»).

- ТС с весом более 3,5 т («С»).

- ТС с количеством пассажирских местсвыше 8 («D»).

- Прицепы, предназначенные для движения вместе с автомобилем («Е»).

- до 100 л.с. – 2,5;

- от 100 до 150 л.с. – 4;

- 150-200 л.с. – 5;

- свыше 250 л.с. – 6,5.

- максимальная масса автомобиля – не более 3,5 тонн;

- число пассажирских мест – не более 8.

- Категория «В»—это не всегда автомобиль легковой. К данной категории могут быть отнесены и грузовые машины, подпадающие под указанные признаки.

- Когда речь идет об определении типа автомобиля, на категорию «В» ориентироваться нельзя.

- Если сумма платы, внесенная по системе «Платон», равна сумме начисленного налога на грузовое ТС или превышает ее, то владелец освобождается от уплаты данного налога.

- Если сумма платы по системе «Платон» меньше, чем сумма налога, то автовладельцу положен налоговый вычет, равный сумме произведенной оплаты.

И транспортные средства категории «Е» — прицепы, что предназначены для движения вместе с автотранспортом. В случае, когда записанная информация об агрегате не позволяет определить категорию машины в случае расчета транспортной пошлины, то вопрос решается в пользу владельца.

Грузовым автомобилем считаются не только машины, что относятся к «С» и «D»-категории. К примеру в техпаспорте может быть записано так, что категория автомобиля «В» — грузовое авто, что тогда делать?.

То есть указанная категория «В» не дает поводу относится автотранспорт к легковым машинам. Следовательно, данный тип может включать в себя различные категории от «В» до «D».

Поэтому расчет дорожного сбора будет производиться с учетом типа авто-мототрансопртного средства.

Если у вас в техпаспорте стоит «В»-категория и дальше написан грузовик, то транспортный налог будет начисляться как на грузовое авто с учетом всех правил и базовых ставок.

Поэтому не стоит удивляться, если вы каким то образом понизили категорию с «С» на «В» и рассчитывает на снижения транспортного налога.

Если в ГИБДД определят агрегат, как грузовик (по техническим характеристикам, грузоподъемности и прочих), то скидки и уменьшения пошлины вам добиться не удастся.

Транспортный налог у индивидуальных предпринимателей на УСН, описан здесь.

Кто является плательщиком

Под налогообложение, попадает вся тяжелая техника, с помощью которой перевозится груз. В грузовой тип автотранспорта входит и самосвал, тягач, грузовики с несколькими осями, платформы и фургоны, малоразмерные средства и тоннажа – грузовик пикапного типа.

Транспортный налог не начисляется на те объекты, которые используются для выполнения специальных заданий, сельскохозяйственных работ и прочие, такие как:

Вышеперечисленная техника должна быть оформлена на производителя сельхозпродукции. Все остальные категории грузового транспорта, что не задействованы в производстве или работе попадают под налогообложения.

В случае, как и с легковыми автомобилями, плательщиком транспортной пошлины за грузовое авто является собственник агрегата на имя которого произведена регистрация.

Оформляться грузовик может как на физическое лицо, так и на любую компанию, организацию.

Граждане Российской Федерации уплачиваю налоговый сбор после получения уведомлений от налоговой инспекции, которое приходит за месяц перед днем оплаты по указанному адресу во время регистрации автотранспорта.

В результате отсутствия уведомлений нужно лично обратиться в госструктуру для выяснения причин и уточнения информации.

Если вам каким то образом извещение на почту не дошло, то это не освобождает вас от ответственности и неуплаты дорожного сбора.

В любом случае пошлину придется погасить, поэтому разобраться в вопросе это же в ваших интересах.

В результате игнорирования и задержки платежей, на вас накладываются штрафные санкции в виде дополнительных комиссионных за каждый последующий просроченный день.

Какие действуют ставки в 2018 году

Транспортный сбор – пошлина региональная и размеры налоговых ставок зависят от места жительства гражданина. Однако цена базового значения не должна отличаться от регионального больше, чем в 10 раз.

Размер базовой ставки зависит от мощности транспортного средства. Все агрегаты, отталкиваясь от процедуры начисления сумы налога, делятся на несколько типов по мощностям двигателя.

Базовые ставки для грузовых авто на 2018 год записаны в таблице:

provodim24.ru

Владельцев тяжелых грузовиков освободили от уплаты транспортного налога

Закон о совершенствовании системы налогообложения собственников грузовых автомобилей с разрешенной максимальной массой свыше 12 тонн принят сегодня Госдумой сразу во втором и третьем чтениях.

Теперь, в соответствии с новым законом, до конца 2018 года владельцы тяжелых грузовиков освобождаются от уплаты транспортного налога. Сделано это для снижения финансовой нагрузки компаний и граждан, имеющих соответствующие транспортные средства. Касается эта норма и сельскохозяйственных производителей.

Льгота связана с введением ранее платы в счёт возмещения вреда, причиняемого автодорогам федерального значения (отчисления в систему «Платон»). Из-за этого существенно возросла финансовая нагрузка на владельцев массивных грузовиков: им пришлось уплачивать в консолидированный бюджет РФ два обязательных платежа на финансирование дорог общего пользования.

Ко второму чтению одобрен ряд поправок. В частности, одной из них устанавливается, что при определении объекта налогообложения налогоплательщики уменьшают полученные ими доходы на сумму платежа в счет возмещения вреда автодорогам большегрузами, зарегистрированными в реестре транспортных средств системы взимания платы.

Закон также предусматривает, что сумма транспортного налога, исчисленная в отношении большегрузов, уменьшается на сумму платы в систему «Платон», уплаченной в отношении этого грузовика в этом налоговом периоде.

Кроме того, освобождаются от налогообложения физлица в отношении каждого грузовика, зарегистрированного в «Платоне», если сумма внесенной платы за период с 1 октября налогового периода, предшествующего отчетному налоговому периоду, до 30 сентября включительно отчетного налогового периода, превышает или равна сумме исчисленного налога в отношении транспортного средства.

Напомним, как сообщала Правда.Ру, 6 января Владимир Путин поручил правительству РФ разработать предложения, которые позволят упразднить налог для владельцев большегрузов, массой более 12 тонн.

Читайте последние новости Pravda.Ru на сегодня

Встройте «Правду.Ру» в свой информационный поток, если хотите получать оперативные комментарии и новости:

www.pravda.ru

Транспортный налог на автобус и грузовые автомобили

Несмотря на наличие у населения разнообразных транспортных средств, основным источником транспортного налога являются грузовые и пассажирские перевозчики. Поэтому особенности налогообложения этих видов транспорта представляются особенно важными. И сегодня мы погорим подробнее о том, когда отменят транспортный налог на грузовики и автобусы, какой ТН действует на такие автомобили и дадим полезные советы.

Особенности уплаты

Этот вид транспортного налога возложен на собственников автотехники. То есть на тех граждан и на те организации, на которые автобусы и грузовые автомашины зарегистрированы в ГИБДД. Но обложение ТН тяжелого транспорта имеет свои особенности:

Объектом налогообложения является автобусный и грузовой транспорт следующих видов.

О возможности отмены транспортного налога для грузовых авто на газу расскажет это видео:

Грузовые машина

К этому виду относятся ТС весом более трех с половиной тонн за исключением тех, которые принадлежат категории «D», а именно:

Вся автотехника для перевозки пассажиров со штатным количеством сидячих мест более восьми штук, не зависимо от их массы.

Исключения

Некоторым видам грузовой автотехники удалось счастливо избежать транспортного налога. Это сельскохозяйственная спецтехника, зарегистрированная на сельхозпроизводителей:

Некоторым видам грузовой автотехники удалось счастливо избежать транспортного налога. Это сельскохозяйственная спецтехника, зарегистрированная на сельхозпроизводителей:

Про транспортный налог на грузовые авто и систему «Платон» читайте ниже.

Система «Платон»

Еще одной особенностью ТН на грузовики является введение федерального налога на тяжелые авто. На грузовики весом свыше 12 тонн вводится дополнительный транспортный налог за проезд по федеральным автотрассам. Исключение составляют:

Ставка налога анонсирована в 3,73 руб. за километр, но вводится она постепенно и достигнет полного объема к 2019 году.

Про расчет ставки транспортного налога на грузовое транспортное средство (грузовики) и автобусы читайте ниже.

uriston.com

Транспортный налог на грузовые автомобили в 2018 году

В связи с многочисленными обсуждениями темы финансового бремени, которое несут на себе владельцы большегрузных машин, начиная с ноября 2015 года, то и дело поднимаются вопросы, связанные с отменой либо изменением порядка начисления транспортного налога на грузовые автомобили.

Далее мы рассмотрим, как начисляется в 2018 году пошлина на грузовой транспорт и отменен ли транспортный налог для большегрузов.

Транспортный налог уплачивается по правилам, установленным Налоговым кодексом РФ (гл. 28 ст. 356) на базе основной (государственной) ставки. При этом назначение платежа – пополнение региональных бюджетов. Следовательно, транспортный налог для каждого региона утверждается на законодательном уровне субъектов РФ и является обязательным платежом для каждого автовладельца (гл. 28 ст. 357 НК РФ). Налоговый период – отчетный год.

Транспортный налог уплачивается по правилам, установленным Налоговым кодексом РФ (гл. 28 ст. 356) на базе основной (государственной) ставки. При этом назначение платежа – пополнение региональных бюджетов. Следовательно, транспортный налог для каждого региона утверждается на законодательном уровне субъектов РФ и является обязательным платежом для каждого автовладельца (гл. 28 ст. 357 НК РФ). Налоговый период – отчетный год.

Налоговые ставки, определяемые законами на региональном уровне, могут быть увеличены или уменьшены по отношению к базовой (государственной) ставке. На их размер влияют:

Более того, в каждом субъекте Российской Федерации и городах административного значения власти определяют, кто может пользоваться транспортными льготами.

Транспортные средства относятся к разным группам в соответствии с категорией и типом (данная информация находится в техпаспорте).

Категории автомобилей подразделяются на пять групп:

Для каждой категории и типа ТС устанавливаются свои ставки. Тариф на грузовой и легковой транспорт могут отличаться в несколько раз.

Общероссийские базовые ставки для транспортного сбора на большегрузы

В 2018 году ставка транспортного налога остается неизменной. Отмена этой категории платежей не предусматривается, так как является одним из наиболее значимых источников поступления финансов в государственный бюджет.

В каждом субъекте РФ транспортный налог на грузовики рассчитывается самостоятельно, однако существуют общероссийские государственные ставки (базовые), которые опираются на мощность двигателя, которая измеряется лошадиными силами. При этом размер транспортного сбора, который начисляется в 2018 году в регионах, может отличаться от государственного уровня (в сторону увеличения или уменьшения) не более чем в 10 раз (гл. 28 ст. 361 НК РФ) в отношении различных категорий автомобилей, их возраста, экологического класса.

Для каждой лошадиной силы грузовых автомобилей установлена следующая базовая ставка, измеряемая в рублях (гл. 28 ст. 361 НК РФ):

Размер налога, установленный для каждого региона, можно посмотреть на официальном сайте Федеральной Налоговой Службы.

Для того чтобы сегодня узнать размер налога на грузовой транспорт, достаточно знать мощность двигателя, измеряемую в лошадиных силах.

Все ли виды грузового транспорта подлежат налогообложению

Транспортный сбор начисляется на все виды тяжелой техники, которая используется для перевозки груза: самосвалы, фургоны, платформы, тягачи, многоосные грузовики, малоразмерные средства и малотоннажные машины, пикапы.

Если транспорт используется для выполнения сельскохозяйственных или иных специализированных работ, то на них транспортный сбор не начисляется. К таким машинам относятся молоковозы, транспорт для перевозки удобрений, птицы, скота, спецтранспорт ветеринарной службы, самоходный транспорт, тракторы, комбайны и т.д. (гл. 28 ст. 358 НК РФ).

На указанные виды машин не начисляется транспортная пошлина только в том случае, если владельцем является зарегистрированный производитель сельскохозяйственной продукции.

Нюансы начисления налога на грузовой транспорт категории «В»

Наибольшую неясность для автовладельцев представляет налог на грузовой бортовой автомобиль категории «B» (пикапы) и на автомобили, имеющие тип ТС «фургон» (микроавтобусы), также относящиеся к категории «В».

Предполагая, что литера «В«, указанная в ПТС в строке «Категория ТС», обозначает принадлежность автомобиля к категории легкового автотранспорта, хозяин такой машины удивляется, получив уведомление ФНС, в котором ставка транспортного сбора рассчитана, как для грузового транспорта. Как правило, такая ставка выше, чем на легковой автомобиль, в несколько раз. И это не является ошибкой налоговых органов, так как транспортный налог рассчитывается исходя из ставки, которая определяется не категорией «В», а именно типом ТС.

Категория «В» указывает лишь на то, что для данного автомобиля разрешены:

Данные ограничения как раз и указывают на категорию «В» в соответствии с Положением о паспортах транспортных средств и паспортах шасси транспортных средств, утв. Приказом МВД России N 496, Минпромэнерго России N 192, Минэкономразвития России N 134 от 23.06.2005 (п. 28) и Приложением 6 к Конвенции о дорожном движении (п.5).

Таким образом, можно сделать вывод:

Льготы для участников системы «Платон»

В ноябре 2015 года в России была введена в действие система «Платон» (Федеральный закон № 68-ФЗ от 06.04.2011), предусматривающая обязанность внесения платы при движении по автомобильным дорогам федерального значения автомобилей с разрешённой максимальной массой свыше 12 т. На плечи владельцев грузовиков легла значительная финансовая нагрузка в виде двух обязательных платежей с одним и тем же назначением: финансирование дорог, предназначенных для общего пользования.

В дальнейшем с целью уменьшения этой нагрузки Федеральным законом от 03.07.2016 № 249-ФЗ были внесены поправки во вторую часть Налогового Кодекса РФ. Поправки предусматривают корректировку системы налогообложения для владельцев грузового автотранспорта, имеющего разрешенную максимальную массу более 12 тонн.

В соответствии со статьей 1 Федерального закона от 03.07.2016 № 249-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» в 2018 году транспортный налог на грузовые автомобили предусматривает льготу для автовладельцев, являющихся участниками системы взимания платы «Платон»:

Важно, что льгота по транспортному налогу предоставляется владельцу грузового транспорта – участнику системы «Платон» вне зависимости от того, кому принадлежит грузовой автомобиль: физическому лицу или индивидуальному предпринимателю. Объясняется это тем, что индивидуальные предприниматели при расчёте транспортного налога приравниваются к физическим лицам (гл.28 ст. 362 НК РФ), так как для налогоплательщиков, являющихся индивидуальными предпринимателями, не определен специальный порядок уплаты транспортного налога.

Льгота предоставляется владельцам больших грузов для каждого грузовика, который прошел регистрацию в системе «Платон»

Следует иметь в виду, что данная льгота предусматривается для правоотношений, установленных с 1 января 2016 года – для организаций, с 1 января 2015 года – для физических лиц. Закон распространяет свое действие вплоть до 1 января 2019 года.

Оставить заявку на предоставление льготы на транспортный налог можно одним из способов:

- Обратиться лично в налоговую инспекцию.

- Воспользоваться услугами почты России.

-

Оставить заявку на сайте ФНС в личном кабинете налогоплательщика.

Правила и порядок уплаты транспортного налога

Плательщиком транспортного налога на грузовой транспорт, как и в случае с легковыми автомобилями, является собственник, на чьё имя произведена регистрация транспорта.

Грузовой автомобиль может быть оформлен на физическое лицо или компанию (организацию, учреждение).

Уплата транспортного налога производится автовладельцем после того, как будет получено соответствующее уведомление, направленное налоговой инспекцией за 30 дней до даты оплаты по адресу, который собственник автомобиля указал при регистрации транспортного средства.

Отсутствие почтового налогового уведомления не является основанием для освобождения от уплаты транспортного сбора. В случае отсутствия такого извещения следует обратиться в налоговую инспекцию для выяснения причин и получения налоговой квитанции лично.

Если оплата транспортного налога не произведена в установленные законом сроки, то это может рассматриваться как налоговое, административное правонарушение или даже уголовное преступление. В случае уклонения от уплаты налога (в том числе транспортного) предусмотрены меры принудительного характера.

В соответствии со ст. 45 ч.2 НК РФ производится взыскание задолженности в порядке, который предусмотрен статьями 46,47,48 НК РФ:

- Автовладельцу-налогоплательщику направляется уведомление о необходимости уплаты задолженности и пени за каждый просроченный день.

- Налоговые органы подают иск в суд, который может принять решение о взыскании транспортного налога путем:

- списания денежных средств (электронных или со счетов в банке);

- ареста имущества.

Для физ. лиц взыскание налога может производиться путем удержания необходимой суммы из заработной платы. Кроме того, может быть ограничен выезд неплательщика за пределы РФ.

Статья 15.5 КоАП РФ предусматривает административное наказание за несвоевременное предоставление налоговой информации (декларации, расчетов по страховым взносам): предупреждение или штраф на должностных лиц.

Если автовладелец, уклоняясь от уплаты налога, не сообщил о приобретенном транспортном средстве в ФНС (скрыл налоговую информацию), то к нему могут быть применены меры, предусмотренные ст. 198 УК РФ: штраф, принудительные работы, арест, лишение свободы. Для организаций подобные меры предусмотрены ст. 199 УК РФ.

В связи с этим автовладельцы (физ. лицо, ИП или организация) должны быть лично заинтересованы в том, чтобы своевременно сообщать информацию о транспортном средстве в ФНС и производить оплату транспортного налога на автомобиль (в том числе грузовой) своевременно и в полном объёме.

avtopravil.net