Заключили сделку с организацией из Казахстана: как не платить налоги дважды

Правила международного договора применяются, даже если в национальном законодательстве установлены иные нормы. Однако российские организации, оказывающие услуги (выполняющие работы) для предприятий Казахстана, знают, что на практике это соблюдается не всегда. Особенно остро проблема стоит перед теми фирмами, у которых нет своего представительства в республике. С законно заработанных доходов таких компаний налоговые агенты из Казахстана удерживают корпоративный подоходный налог. И это при том, что в родной стране с тех же доходов россиянам предстоит заплатить налог на прибыль. В такой ситуации есть два способа избежать двойного налогообложения.

Что говорится в международном договоре

Если российская организация получает доходы, например, от выполнения работ, оказания услуг в Казахстане, и при этом у нее нет там постоянного учреждения, то прибыль облагается налогом только в РФ. Такая норма закреплена в статье 7 Конвенции от 18 октября 1996 г. между Правительством РФ и Правительством Республики Казахстан об устранении двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал (далее – Конвенция)*.

* В Конвенции содержится ограниченный перечень доходов (роялти, проценты и иные аналогичные доходы) российских организаций, которые в соответствии с Конвенцией могут облагаться подоходным налогом в Республике Казахстан.

Что говорится в законодательстве Казахстана

В Налоговом кодексе Республики Казахстан (далее – НК РК) предусмотрен иной порядок. Из него следует, что даже если у российской организации–нерезидента нет в Казахстане так называемого «постоянного учреждения», налоговый агент (казахстанское предприятие) все равно должно удержать с выплачиваемого дохода корпоративный подоходный налог (это аналог налога на прибыль в России).

Доходом нерезидента от источника в Казахстане признается доход от выполнения работ или оказания услуг на территории республики (п.1 ст.192 НК РК). Налог составляет 20% от суммы таких доходов. При этом вычеты не применяются (п.1 ст.193 НК РК).

Что понимать под «постоянным учреждением нерезидента»

Постоянным учреждением нерезидента в Казахстане признается постоянное место деятельности в республике, через которое он осуществляет предпринимательскую деятельность, в том числе через уполномоченное лицо (п.1 ст.191 НК РК). Перечень мест осуществления деятельности, подпадающий под понятие постоянного учреждения нерезидента, приведен в подпунктах 1 – 6 пункта 1 статьи 191 НК РК.

При этом если речь идет об оказании услуг или выполнении работ, постоянным местом деятельности признается место оказания услуг, выполнения работ через служащих или другой персонал, нанятый нерезидентом для таких целей. Причем при условии, что деятельность такого характера продолжается в Казахстане более 183-х календарных дней в пределах любого последовательного 12-тимесячного периода с даты начала осуществления предпринимательской деятельности в рамках одного проекта или связанных проектов (п.2 ст.191 НК РК).

Если у российской организации–нерезидента в Казахстане есть постоянное учреждение, она обязана зарегистрироваться в качестве налогоплательщика в казахстанском налоговом органе в порядке, установленном статьей 562 НК РК.

Компромисс

На деле должен применяться особый порядок, устраняющий двойное налогообложение. Доходы российской организации – нерезидента, полученные от источников в Казахстане, полностью или частично освобождаются от подоходного налога. Налоговый агент (казахстанская организация) в момент выплаты или при отнесении дохода на вычеты вправе не начислять налог или применить пониженную ставку, предусмотренную международным договором. При этом нерезидент должен быть окончательным получателем дохода и резидентом страны, с которой заключен международный договор. Такие условия предусмотрены в статье 212 НК РК.

Российской организации придется предоставить налоговому агенту документ, подтверждающий резидентство в РФ. Последний должен соответствовать требованиям пункта 4 статьи 219 НК РК.

Если условия статьи 212 НК РК не выполняются, налоговый агент обязан в момент выплаты дохода нерезиденту удержать подоходный налог и перечислить его в бюджет или на условный банковский вклад, открытый на нерезидента (ст.216 НК РК).

Как избежать двойного налогообложения

Как показывает практика, безопаснее всего для казахстанских организаций удержать подоходный налог при выплате доходов российским компаниями и перечислить его в государственный республиканский бюджет. Однако такой подход не соответствует положениям Конвенции. Ведь, как было указано выше, международный договор предполагает, что доходы, полученные российской организацией в Казахстане, подлежат налогообложению только в РФ.

Следует отметить, что удержание казахстанской организацией корпоративного подоходного налога не освобождает российскую компанию от обязанности обложить доходы налогом на прибыль в РФ.

Перспектива заплатить налог с доходов от одной и той же операции дважды вряд ли порадует российскую организацию. У нее есть два выхода из сложившейся ситуации.

Способ первый

Российская организация может вернуть удержанный налог, обратившись в казахстанские налоговые органы с заявлением о возврате налога. Нужно также подать дополнительные формы к нему с приложением копий:

– контракты (договоры, соглашения) на выполнение работ (оказание услуг) или на иные цели;

– учредительные документы (в них должны быть указаны учредители (участники) юридического лица – нерезидента);

– акты выполненных работ или иных документов, подтверждающих факт и сроки выполнения нерезидентом различных видов работ;

– счет, платежный документ, подтверждающий суммы выплаченных доходов и суммы уплаченных налогов;

– документ, подтверждающий резидентство налогоплательщика-нерезидента, заверенный компетентным или уполномоченным органом РФ (так называемый сертификат резидентства).

Недостаток этого способа в том, что он требует подготовки большого объема документации. Поэтому организации редко используют этот вариант.

Способ второй

Есть возможность зачесть сумму корпоративного подоходного налога, удержанного в Казахстане, при уплате налога на прибыль в РФ. Такой зачет действительно предусмотрен Конвенцией, а также нормами НК РФ. Однако использовать этот способ рискованно. Объясним, почему.

Согласно статье 23 Конвенции двойное налогообложение в России устраняется следующим образом: если резидент России получает доход или владеет капиталом в Казахстане, которые в соответствии с Конвенцией могут облагаться налогом в этой республике, сумма налога, уплачиваемая в Казахстане, может быть вычтена из налога, взимаемого с этого резидента в России. Такой вычет, однако, не будет превышать российского налога, исчисленного с такого дохода или капитала в России.

Зачет производится при условии, что организация представит документ, подтверждающий уплату налога за пределами России. А если налоги удержаны в соответствии с законодательством иностранных государств или международным договором налоговым агентом, то понадобится подтверждение от него (ст.311 НК РФ). В качестве такого подтверждения может выступать письмо от налогового агента, подписанное уполномоченным лицом. К нему должно прилагаться платежное поручение о перечислении соответствующей суммы в качестве налога (письмо Минфина от 16 июня 2010 г. N 03-08-05).

Минфин за зачет, а ФНС – против

Возможность зачесть сумму налога на прибыль, удержанного с доходов российской организации в Казахстане в соответствии с законодательством этого иностранного государства, подтверждается «нашим» Минфином в письмах от 24 мая 2011 г. N 03-03-06/1/304, от 31 декабря 2009 г. N 03-08-05, от 17 декабря 2009 г. N 03-08-05.

В то же время, по мнению налоговиков, зачет не может быть произведен, если у организации нет постоянного представительства на территории республики. Ведь при таких обстоятельствах доходы в соответствии с Конвенцией вообще не должны были облагаться налогом в Казахстане (письмо УФНС по г. Москве от 25 ноября 2004 г. N 26-12/76619). По мнению налоговиков, у организации есть только один выход – обратиться за возвратом в соответствующий налоговый орган Республики Казахстан.

В единственном судебном решении по данному вопросу арбитры принимают сторону налоговиков. В нем говорится, что если казахстанская организация необоснованно удержала сумму налога, то российская компания не может воспользоваться правом зачета в соответствии с пунктом 3 статьи 311 НК РФ, поскольку такой порядок налогообложения не соответствует положениям Конвенции (постановление ФАС Московского округа от 27.07.2005, 20.07.2005 N КА-А41/6603-05).

Таким образом, вопрос, можно ли зачесть налог, удержанный казахстанскими предприятиями, при налогообложении дохода, на сегодняшний день является спорным. И все же, по располагаемой нами информации, налоговые органы на местах не препятствуют такому зачету.

Пример

Российская организация осуществляет пуско-наладочные работы системы измерения количества и показателей качества нефти на территории Казахстана. Указанные работы были выполнены в течение трех месяцев. Стоимость работ составляет $40 000. В бухгалтерской отчетности(http://www.infop.ru/products/buchgalteria/) данная сделка будет отражена следующим образом:

Дебет 62 Кредит 90

– $40 000– отражена выручка от реализации на общую стоимость договора;

Дебет 51 Кредит 62

– $32 000 (40 000 – 8000) – перечислена разница между стоимостью договора и суммой удержанного КПН;

Дебет 68 Кредит 62

– $8000 – произведен зачет на сумму удержанного КПН;

Дебет 99 Кредит 68

– условно $5000 – отражена сумма начисленного налога на прибыль по указанной сделке;

– $3000 (8000 – 5000) – отражена разница между суммой КПН и суммой налога на прибыль. Эта разница не учитывается при налогообложении прибыли.

Старший эксперт компании «Аудэкс»

www.audex.ru

Как рассчитать «чистый» доход от зарплаты

Представим ситуацию: на собеседовании вам назвали размер будущей заработной платы. Чтобы понять, сколько вы будете получать, как говорится, «на руки», вы мысленно отнимаете от заработной платы примерно 20%, составляющие налоговые и пенсионные отчисления, и получаете сумму «чистой зарплаты». Но правильно ли отнимать именно 20%, какую часть оклада должны на самом деле составлять пенсионные и налоговые отчисления, — обо всем этом в этой статье.

Представим ситуацию: на собеседовании вам назвали размер будущей заработной платы. Чтобы понять, сколько вы будете получать, как говорится, «на руки», вы мысленно отнимаете от заработной платы примерно 20%, составляющие налоговые и пенсионные отчисления, и получаете сумму «чистой зарплаты». Но правильно ли отнимать именно 20%, какую часть оклада должны на самом деле составлять пенсионные и налоговые отчисления, — обо всем этом в этой статье.

Еще раз отметим, что ежемесячно работодателем от суммы оклада вычитываются обязательные пенсионные взносы (ОПВ) в счет будущей пенсии и индивидуальный подоходный налог (ИПН).

Прочитав нашу статью, вы сможете самостоятельно, без помощи бухгалтера, рассчитать итоговую сумму «чистой» зарплаты.

Итак, в первую очередь, от зарабатываемого оклада отнимаются пенсионные отчисления в размере 10% от оклада на основании ст. 25 Закона РК «О пенсионном обеспечении в Республике Казахстан». Однако, существуют ограничения в виде максимально возможного дохода для исчисления обязательных пенсионных взносов, который равен 75-ти минимальным размерам заработной платы (75 МЗП (2 121 300 тнг на 2018 год)).

Индивидуальный подоходный налог (ИПН) также составляет 10% (согласно ст. 320 Налогового кодекса РК) от оставшейся суммы после удержания ОПВ, но он рассчитывается немного по-другому. Налоговым кодексом предусмотрена сумма, не облагающаяся подоходным налогом, в размере 1 МЗП (28 284 тнг на 2018 год), который ежегодно меняется в большую сторону.

Рассмотрим это в формуле расчета. Пример: оклад в размере 90 000 тенге.

- ОПВ = 90000 * 0,1 = 9000 тенге.

- МаксОПВ = 28 284 * 75 = 2 121 300 тенге.

- Сумма ОПВ 9 000 не превышает 2 121 300, поэтому переходим на следующий пункт.

- ИПН = (90 000 – 9 000 – 28 284) * 0.1 = 5 271,6 тенге.

- Указанный оклад 90000 намного больше 28 284 – переходим на последний пункт.

- ЗП = 90000 – 9000 – 5 271,6 = 75 728,4 тенге.

- Таким образом, 75 728,4тенге – эта сумма «чистого» дохода при окладе в 90 000 тенге.

- Для земель, используемых под автостоянки и заправочные станции, налог на землю составляет 10 базовых единиц.

- Десятикратная ставка оплачивается за территорию рынка, непосредственно занятую торговыми площадями (прилавками и прочим). При этом зона обслуживания рынка: склады, технические помещения, лаборатории, административные офисы — оплачивается по общим расчетам.

- Так же в 10 раз увеличена оплата за земли, занятые под строительство казино и игорных домов.

m.egov.kz

Налоги в Казахстане

Четкое знание всех правил и грамотное составление отчетной документации поможет избавиться от множества проблем. Практически виды налогов отличаются по срокам выплат, что лишь запутывает всю систему.

Имущественный

Налог на имущество физических лиц платит каждый, кто имеет какую-либо недвижимость. Это может быть гараж, квартира, дача, земельный участок. Расчет ведется исходя из стоимости недвижимости, умноженной на коэффициенты. Самостоятельно ничего считать не надо, это делают налоговые органы и присылают владельцу квитанцию для оплаты.

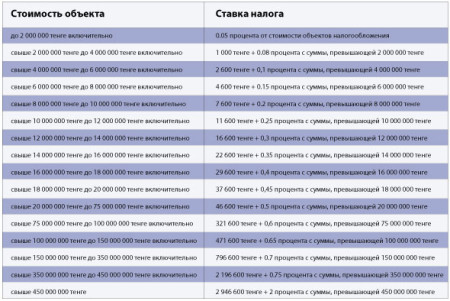

Таблица вычисления налога в Казахстане

Все расчеты за текущий период проводятся до 1 января следующего года. Если недвижимость новая, нужно до окончания этого строка поставить ее на учет. В следующем году расчеты делаются с учетом новых ставок.

Недвижимость

Для каждого региона государством рассчитана базовая стоимость одного квадратного метра недвижимости. В расчетах учитывается полезная площадь, износ и прочие коэффициенты. В случае вопросов по начислению можно обратиться в налоговую службу для разъяснения.

Налоговые поступления по категориям в Казахстане

Если недвижимость находится в долевой собственности, платить должны все владельцы. Расчет ведется в соответствии с размером доли.

Налоговая ставка зависит от оценочной стоимости имущества. На квартиры в Казахстане и дома стоимостью до 2 000 000 тенге налог будет 0,05 %. На суммы выше 2 000 000 тенге налагается фиксированная ставка, различающаяся по ценовым диапазонам. С суммы, которая выше нижней границы ценового диапазона, дополнительно снимается плата в процентах.

При сдаче помещения в аренду также необходимо выплачивать часть дохода государству. Открывать ИП необязательно, если не используется наемный труд и общая годовая прибыль не превышает 12 минимальных зарплат в Казахстане. В 2018 году можно просто внести данные о сдаче в свою налоговую декларацию. Налог на эту прибыль составит 10 % от суммы. Выплачивается один раз, в начале следующего года.

Если человек решил продать свою недвижимость в течение года после приобретения, необходимо заплатить налог. Ставка составит 10 % от полученной выгоды. В случае продажи по цене ниже покупной или за ту же цену сделку все равно нужно вписать в декларацию, приложив оба договора.

Владение и пользование землей

Земельный налог обязаны выплачивать и физические, и юридические лица. Главное условие — пользование землей на правах законного владельца, или пользователя. От уплаты освобождаются религиозные организации. Облагается любой земельный участок. Исключения — это земля общего пользования, дороги, так как они принадлежат государству, замороженные объекты и участки, приобретенные под государственные инвестиционные проекты. Закон имеет в виду земли, организованные под сельскохозяйственные угодья, промышленность и населенные местности.

Сельскохозяйственные земли оплачиваются в зависимости от качества. Государством принята специальная система зонирования: в плодородных регионах земельный налог намного выше зон с неперспективным использованием сельскохозяйственных угодий. Разница составляет от 0,48 тенге до 202,65 тенге.

Среди городских участков земельный налог зависит от целей эксплуатации:

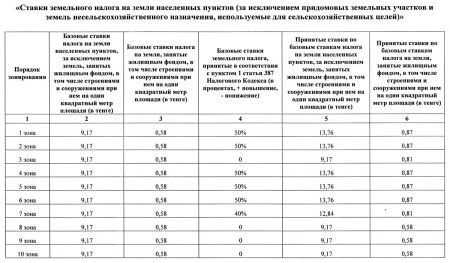

Утвержденные ставки земельного налога в Казахстане

Земельный налог в 2018 году оплачивается ежеквартально, не позднее 20 числа второго месяца после завершения отчетного периода.

Индивидуальный подоходный налог

Индивидуальный подоходный налог взимается с тех, кто имеет объекты налогообложения. Для нерезидентов учитываются только те, что находятся на территории Республики Казахстан.

Часть из них облагается прямо у источника выплат. Это получаемая зарплата, стипендия, любые разовые выплаты. Часть прибыли взимается с выигрыша в лотерею суммы, большей 50 % от минимальной зарплаты в стране. В эту же категорию входит пенсия из накопительной части и страхование.

Медицинское страхование в Казахстане

Человек должен самостоятельно представить декларацию и оплатить налог на имущественный доход. По этой же схеме должны действовать индивидуальные предприниматели и владельцы частных нотариальных и адвокатских практик.

При оплате из облагаемой суммы вычитаются:

- Сумма, равная минимальному размеру оплаты труда, установленная правительством республики на отчетный месяц.

- Обязательный взнос в пенсионный фонд в пределах, прописанных в законодательстве.

- Дополнительные взносы на накопительную часть пенсии.

- Взнос в накопительное страхование.

- 11 % от выплаченной работодателем суммы для юридических лиц, действующих на территории республики.

- ИП и частные практики, кроме тех, кто использует льготы, выплачивают за себя сумму в размере двух расчетных показателей и по одному — на каждого наемного работника.

- 4,5 % выплачивают работодатели, обеспечивающие рабочие места в Казахстане для людей с ограниченными возможностями.

- Фирмы, производящие отчисления в фонд государственного страхования, облагаются 5 % от суммы, оставшейся после прохождения отчислений в фонд.

- При превышении расчетного показателя.

- Если предприниматель ожидает превышение в новом налоговом периоде, он может заранее встать на учет и выплатить косвенные налоги.

- Налоговая служба может сама поставить предпринимателя, если увидит, что сумма оборота превышает нормы.

Социальный

Социальный налог выплачивают все юридические лица, индивидуальные предприниматели, а также частные практики.

Объектом обложения в этом случае являются расходы на содержание работников, независимо от их гражданства и выплаты за оказанные услуги, подтвержденные договором.

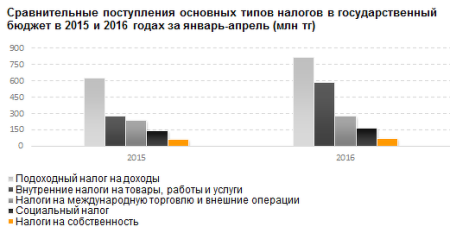

Сравнительные поступления основных типов налогов в Казахстане

Социальный налог оплачивается из расчета:

Если оплата труда работника — ниже установленного в республике минимума, социальный налог рассчитывается не от фактической зарплаты, а от установленного минимума.

Отчислять социальный налог нужно каждый месяц до 25 числа. Декларацию подавать можно раз в квартал, в течение следующих 1,5 месяца.

Косвенные налоги

Косвенные налоги устанавливаются в виде наценки на продаваемые товары и услуги. Декларацию сдает предприниматель, но на деле выплата ложится на плечи потребителя за счет увеличения цены.

Налог на добавленную стоимость представляет собой перечисление в бюджет части стоимости товаров и услуг. НДС рассчитывается вычитанием из НДС на реализацию товаров НДС за его покупку. Выплачивать его должны все предприниматели, ведущие свою деятельность на территории Казахстана, а также плата взимается за ввоз иностранных товаров.

Косвенные налоги, НДС должны выплачивать только те, чей оборот за выбранный отчетный период — более 15 месячных расчетных показателей. В 2017 году эта цифра составляла 31 815 тенге.

На учет для выплаты НДС можно встать несколькими способами:

В пользу государства выплачивается 14 % от облагаемого оборота. При этом среди экспортных товаров облагаются только цветные и черные металлы.

Акцизные сборы так же представляют собой косвенные налоги. Акцизами в Казахстане покрываются все виды спирта и спиртосодержащая продукция, сигареты и другие табачные изделия, машинное топливо (кроме авиационного), автомобили, нефть, конденсат газа. Выплачивать их должны все юридические лица, связанные с производством и экспортом данных групп товаров. К ним присоединяются владельцы игорного бизнеса и организаторы лотерей.

Акцизы на табачные изделия в Казахстане

Косвенные налоги в виде акцизных сборов устанавливаются государством отдельно на каждый вид товара.

Сроки уплаты акциза зависят от производимого товара:

- Для подакцизных товаров выплаты осуществляются три раза в месяц. Отчетный период делится на три отрезка по 10 дней, после каждых 10 дней в течение трех суток должна быть произведена оплата налогов.

- Для продукции, произведенной из давальческого сырья, оплата производится в день передачи готовой продукции заказчику или его официальному представителю.

- При добыче природных богатств, подлежащих сбору, — в день передачи на переработку.

- При импорте товаров за границу акциз оплачивается вместе с таможенными пошлинами.

- Импортируемые товары, подлежащие обязательной маркировке, — в день, когда акцизные марки было получены.

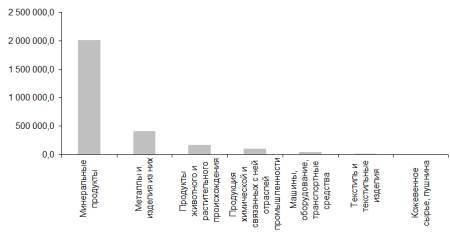

Экспорт различных товарных групп из Республики Казахстан в январе 2017 года

Декларация на косвенные налоги подается в течение 15 дней после завершения отчетного периода, оговоренного конкретным юридическим лицом.

Социальные отчисления

Социальные отчисления — это еще один вид обязательных платежей. Их перечисляют в государственный фонд социального страхования работодатели за каждого работники, а также «самозанятые» жители Казахстана. Из этого фонда выплачивается пособие в страховых случаях. Платежи переводятся через государственный центр по выплате пенсий. Перечисления должны быть ежемесячными, без задержек.

Страховые случаи для участников системы, работодатели которых вовремя переводили социальные отчисления:

Обратиться за выплатой можно в течение года после наступления страхового случая. При этом выплата будет произведена за все месяцы, указанные по срокам.

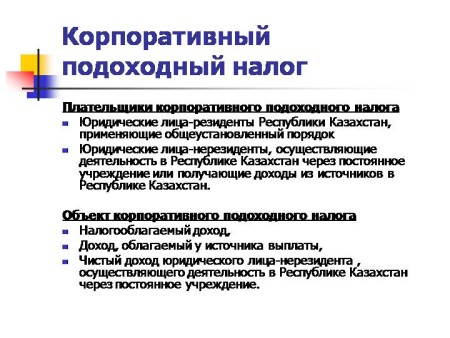

Корпоративный

Корпоративный налог выплачиваю несколько категорий:

Корпоративный налог выплачивается из налогооблагаемой части дохода и облагаемого источника выплат. Для нерезидента страны он изымается с чистого дохода.

Плательщики корпоративного подоходного налога Юридические лица-резиденты Республики Казахстан

Налог на прибыль облагает совокупный доход, то есть доход, полученный как внутри страны, так и за ее пределами. Из этой суммы вычитаются дивиденды, полученные от других юридических лиц и уже обложенные со стороны источника выплат.

Из общей суммы вычитаются также расходы, связанные с деятельностью предприятия. Это затраты на производство товаров и услуг, оплата коммунальных, транспортных издержек. При этом часть платежей имеет лимит, который оговорил закон. Это расходы на содержание командированных, на текущий и срочный ремонт оборудования, обучение сотрудников.

Все вычеты будут сделаны, только если представить документы, подтверждающие расходы. Учитываются только те, что относятся к текущему периоду, те, что сделаны заранее, переходят — на следующий. До 3 % из суммы можно исключить, если деньги пошли на содержание социальных объектов.

Процентные ставки налогов зависят от ситуации:

- Если основной источник дохода — это земля, она составит всего 10 %.

- Общий порядок предписывает оплачивать 30 % от совокупного дохода с учетом всех вычетов.

- 15 % облагается доход у источника выплаты.

- Таможенная пошлина в соответствии с тарифом, установленным на текущий год.

- Сбор за оформление груза: 50 евро за основной лист таможенной декларации и 20 — за каждый следующий.

- 12 % от стоимости ввозимых товаров в качестве НДС.

- Акциз на ввозимую продукцию, подлежащую этому сбору.

- Выплата всех обязательных налогов.

- Выплата всех налогов, плюс передача правительству доли продуктов производства.

- Налог на сверхприбыль.

- Специальные платежи недропользователей.

- Бонусы (подписного, коммерческого обнаружения).

- Роялти.

- Доли Республики Казахстан по разделу продукции.

- Дополнительный платеж недропользователя, осуществляющего деятельность по контракту о разделе продукции.

- По нефти — по скользящей шкале как процент, определенный в зависимости от объема накопленной добычи нефти за каждый календарный год деятельности и по ставкам, в зависимости от количества тонн, от 2 до 6 %.

- По твердым полезным ископаемым, включая золото, серебро, платину, другие драгоценные металлы и драгоценные камни, — по ставкам, определяемым Правительством Республики Казахстан.

- Сейчас у многих есть пластиковые карточки. Пройдя регистрацию в системе интернет-банкинга, можно проверить задолженность по ИНН.

- На официальном правительственном сайте доступна регистрация для каждого гражданина. В своем личном кабинете можно посмотреть полную информацию и проверить свою задолженность по налогам.

- На сайте налогового комитета работает моментальная проверка данных без регистрации.

Для юридических лиц отчетный период составляет один календарный год. Подать декларацию в налоговую службу нужно до 31 марта следующего года. Выплаты должны проходить ежемесячно авансовыми платежами исходя из предварительных расчетов. Срок уплаты — до 20 числа.

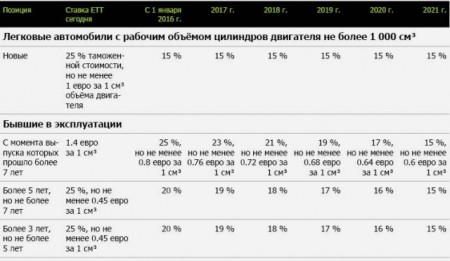

Таможенные сборы

Таможенный сбор работает в обе стороны: как на ввоз, так и на вывоз товаров. При ввозе с юридических лиц взимаются следующие выплаты:

Таблица таможенных пошлин на импорт транспортных средств в Казахстане

Для физических лиц действуют льготы, разрешен свободный ввоз и вывоз товаров общей стоимостью до 1000 долларов и весом до 50 кг на одного человека. По упрощенному порядку можно провезти до 5000 кг овощей и фруктов и до 10 000 кг скоропортящегося товара общей стоимостью не более 10 000 долларов. В этом случае налоговый сбор составит 13 % от общей стоимости. Все прочие товары, не подлежащие обязательному составлению таможенной декларации, провозятся по 0,6 евро за один кг.

Налог с продаж

2016 год был последним в истории Казахстана, когда придется платить НДС. В 2018 году он заменён на более прозрачный налог с продаж.

В первую очередь, налог с продаж снимет нагрузку с промежуточных звеньев. Теперь платить будет только конечный продавец, реализующий товар в розницу. Одновременно это уменьшит и накрутку цены на всем пути от прямого производителя до торговой точки.

Это повлечет за собой изменения в налогах на импорт. Полностью убрать выплаты в пользу правительства здесь не удастся: НДС будет заменен на дополнительные ввозные ставки, а налог с продаж так и будет взиматься на точке передачи товара пользователю.

Налог с продаж призван одновременно упростить систему и уменьшить конечную стоимость товара на прилавке.

Налоги пользователей недрами

Для использования недр страны предприниматель должен обязательно подписать контракт с государством. Этот договор проверяется экспертами и проходит обязательную государственную регистрацию. Только после этого можно начинать строительство объекта и использовать природные ресурсы страны. В этом же контракте указывается система налогов, один из двух вариантов:

Таблица налоговых поступлений в Казахстане по категориям

Вторая система чаще используется при добыче нефти и газа.

Список обязательных налогов:

Подписной бонус — разовый фиксированный платеж за право осуществления деятельности по недропользованию на контрактной территории. Стартовые размеры подписных бонусов определяются правительством Казахстана на основе расчета с учетом объема полезных ископаемых и экономической ценности месторождения. Этот бонус платится в бюджет не позднее 30 календарных дней с даты вступления контракта в силу. Декларация по подписному бонусу представляется недропользователем в налоговый орган по месту регистрации до 15 числа месяца, следующего за месяцем, в котором наступил срок уплаты.

Бонус коммерческого обнаружения платится за каждое коммерческое обнаружение на контрактной территории, кроме контрактов на проведение разведки месторождений полезных ископаемых, не предусматривающих последующей их добычи. Объектом налогообложения является объем извлекаемых запасов полезных ископаемых на месторождении, утвержденных уполномоченным для этих целей государственным органом. Базой исчисления платежа является стоимость объема утвержденных извлекаемых запасов полезных ископаемых.

Роялти по всем видам полезных ископаемых оплачиваются:

Вернуться к оглавлению

Рентный налог

Взимается с предпринимателей, экспортирующих сырую нефть и не заключивших договор о разделе с государством.

Стоимость экспортируемой сырой нефти, газового конденсата, исчисленная исходя из фактически реализуемого на экспорт объема сырой нефти, газового конденсата и рыночной цены с учетом скидки (наценки) на качество сырой нефти, газового конденсата, за вычетом расходов налогоплательщика на их транспортировку.

Порядок определения рыночной цены реализуемых сырой нефти, газового конденсата утверждается Правительством Республики Казахстан.

Скидка на качество сырой нефти, газового конденсата предоставляется в том случае, если показатели качества сырой нефти, газового конденсата налогоплательщика ниже показателей смеси сырой нефти, газового конденсата, которая транспортируется через магистральный трубопровод. Наценка на качество сырой нефти, газового конденсата предоставляется, если показатели качества сырой нефти, газового конденсата налогоплательщика выше показателей смеси сырой нефти, газового конденсата, которая транспортируется через магистральный трубопровод.

График добычи нефти в Северном море

Ставки рентного налога на экспортируемую сырую нефть, газовый конденсат устанавливаются в зависимости от определяемой рыночной цены за баррель — от 0 % до 33 %:

Налогоплательщик обязан уплатить в бюджет начисленную сумму налога не позднее 15 числа месяца, следующего за налоговым периодом.

Декларация по рентному налогу на экспортируемую сырую нефть, газовый конденсат представляется в налоговый орган по месту регистрации не позднее 15 числа месяца, следующего за налоговым периодом.

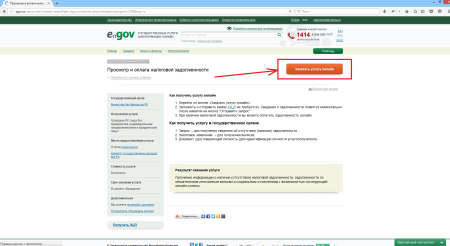

Проверить долги просто

Теперь жителям Казахстана не нужно думать, как проверить задолженность по налогам. Самый старый, но затратный вариант, — отправиться в нужную службу и проверить все на месте с помощью сотрудника. Но для этого, скорее всего, придется отстоять очередь, может, и немалую.

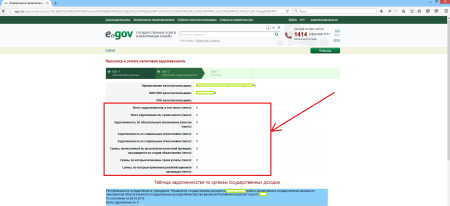

Проверка на наличие налоговой задолженности на портале электронного правительства

Как проверить все не выходя из дома? Есть несколько вариантов:

Проверить задолженность просто даже не выходя из дома. Это помогает всегда быть в курсе и избежать штрафа за несвоевременную оплату.

Результаты проверки на наличие налоговой задолженности на портале электронного правительства

Проще всего разобраться с налогами обычному человеку. Большая их часть рассчитывается госорганами, и плательщик получает только квитанцию. Знание закона им нужно только для того, чтобы не переплачивать лишнего. Крупные компании предпочитают нанимать специалистов, которые занимаются исключительно ведением отчетности. Труднее частным предпринимателям, которым приходится самим знать все необходимые виды налогов, поэтому для них часто есть возможность выплаты по упрощенной системе.

visasam.ru