Льготы на транспортный налог для многодетных семей

Транспортный налог для многодетных семей не всегда обязателен. Поскольку транспортный налог относится к региональным сборам, то ставка и категории граждан, имеющих льготы по его уплате, определяются на уровне субъектов РФ, а в Налоговом кодексе указаны только основные моменты.

Нормативные акты, в которых закреплена льгота на транспортный налог многодетным семьям

Основным нормативным актом, информирующим о налоге на транспорт, является Налоговый кодекс РФ. В главе 28 прописаны механизмы исчисления и уплаты налога, от которых и должны отталкиваться органы субъектов РФ при введении региональных законов. Кроме того, именно в Налоговом кодексе установлены размеры ставок, которые могут увеличиваться или уменьшаться в регионах.

Основным нормативным актом, информирующим о налоге на транспорт, является Налоговый кодекс РФ. В главе 28 прописаны механизмы исчисления и уплаты налога, от которых и должны отталкиваться органы субъектов РФ при введении региональных законов. Кроме того, именно в Налоговом кодексе установлены размеры ставок, которые могут увеличиваться или уменьшаться в регионах.

Беря за основу нормы НК РФ, органы субъектов федерации вводят в действие региональные законы, которыми устанавливаются конкретные ставки налога. В этих же законах могут перечисляться и льготы по транспортному налогу.

Важно! Перечень льгот может быть включен в региональный закон о транспортном налоге, а может устанавливаться и в другом нормативном акте субъекта федерации.

Для Москвы льготы по транспортному налогу для многодетных семей включены в закон города Москвы «О транспортном налоге» от 9 июля 2008 года № 33. А вот в законе Московской области «О транспортном налоге» от 16 ноября 2002 года № 129/2002-ОЗ льготы не прописаны, зато есть отсылка к закону Московской области «О льготном налогообложении в Московской области» от 28 ноября 2012 года № 151/2004-ОЗ.

Есть регионы, где вообще нет льгот по транспортному налогу для многодетных семей. Хотя всё же в большинстве своём их можно найти в законах субъектов РФ, регулирующих транспортный налог.

Как многодетной семье получить льготу на транспортный налог в 2015 году

Физические лица оплачивают транспортный налог после получения уведомления из налоговой службы. Им не нужно самостоятельно производить расчет налога, он уже указан в уведомлении с учетом норм федерального и регионального законодательства. Но вот льготы автоматически не применяются, их нужно дополнительно оформлять.

В любом регионе получение льготы происходит в заявительном порядке. Желающий получить льготу и имеющий на это право гражданин должен обратиться в налоговую с заявлением, подтвердив свои права на льготу. В контексте данной статьи предполагается, что заявителем будет выступать один из родителей в многодетной семье.

И здесь следует обратить внимание на разницу в понимании многодетной семьи в различных регионах. В зависимости от места проживания многодетной семьей может быть признана семья, имеющая 3 несовершеннолетних детей, тогда как в других регионах требуется наличие 4 детей. Поэтому перед тем как идти в налоговую, необходимо официально подтвердить статус многодетной семьи, получив соответствующее свидетельство или удостоверение (См. Где и как получить удостоверение многодетной семьи (многодетной матери)? ).

Где оформляется льгота

Подавать заявление о применении льготы по транспортному налогу необходимо в налоговой инспекции по месту жительства или по месту регистрации транспортного средства. Если приходило уведомление об уплате транспортного налога, то в нём перечислены все реквизиты ИФНС.

Еще один способ определить нужную налоговую — зайти на официальный сайт ФНС. Там в разделе «Адреса и реквизиты вашей инспекции» по ссылке https://service.nalog.ru/addrno.do можно найти адрес. Если известен код ИФНС, то его можно ввести сразу же на странице в соответствующее поле; если код неизвестен, то этот шаг пропускается, а при переходе на следующую страницу следует в выпадающем меню выбрать нужный регион и район — и появится соответствующий адрес налоговой инспекции.

Документы, необходимые для оформления льготы

В налоговую инспекцию должен обратиться один из родителей. Кроме заявления, в котором необходимо указать основание для получения льготы (вписать реквизиты документа, подтверждающего статус многодетной семьи), а также само транспортное средство, облагаемое налогом, подаются следующие документы:

- удостоверение личности (паспорт) заявителя;

- свидетельство или удостоверение многодетной семьи;

- свидетельства рождения всех несовершеннолетних детей в семье.

Если в налоговую обращается представитель, то он должен предъявить доверенность на подачу подобного заявления.

В ИФНС следует предъявить оригиналы всех документов.

Период действия льготы

Заявление на льготу подается единократно. Ходить каждый год в налоговую инспекцию не нужно. А сама льгота будет действовать до тех пор, пока для этого есть законный повод. Так, чаще всего льгота на транспортный налог для многодетной семьи утрачивается, когда семья теряет статус многодетной. Это происходит в тот момент, когда старший ребенок вырастает и начинает самостоятельную жизнь.

Но льгота может перестать действовать и с прекращением начисления самого налога. Если семья продала автомобиль, следовательно, больше не обладает имуществом, подлежащим налогообложению, льготу применять просто не к чему.

Право на льготу распространяется на весь тот период, когда семья считалась многодетной. Если с заявлением в налоговую родители обратились позже, чем получили право на льготу, то в ИФНС обязаны сделать перерасчет. Однако период, который подлежит перерасчету, не может превышать 3 лет.

Транспортный налог для многодетных семей уплачивается с учетом льготы, размер которой различается в зависимости от региона. Однако порядок ее получения везде одинаковый: нужно подать заявление в налоговую инспекцию, чтобы заявить о своем праве. Особое внимание нормам регионального законодательства следует уделить семьям, которые владеют больше, чем одним автомобилем. Применение льгот в различных субъектах РФ для таких семей происходит по механизмам, прописанным именно на региональном уровне.

nsovetnik.ru

Для многодетных семьей оплата транспортного налога необязательна.

Для многодетных семьей оплата транспортного налога необязательна.

Размер этих взносов определяется каждым региональным субъектом отдельно, поэтому единых тарифов не существует.

Возможность получения льготы по транспортному налогу многодетным семьям предусмотрена в Налоговом Кодексе РФ.

Как оформить льготы на транспортный налог многодетным семьям?

Все физические лица оплачивают тот размер транспортного налога, который прописан у них в письме из налоговой службы.

Все физические лица оплачивают тот размер транспортного налога, который прописан у них в письме из налоговой службы.

Самостоятельно высчитывать его не нужно – он определяется автоматически с учетом всех норм федерального и регионального законодательства. Однако налоговые льготы не применяются, их придется дополнительно оформлять.

В каждом субъекте РФ выдача льгот происходит на основании поступления заявления. Если вы хотите получить послабление налогового режима, вам необходимо обратиться в налоговую службу.

Важно, чтобы заявление подавал один из родителей в многодетной семьи. Помните, что в каждом региона значение многодетной разное – где-то необходимо наличие 3 несовершеннолетних детей, а где-то – 4.

Обязательно возьмите с собой документы, которые подтверждают ваш статус.

Освобождение многодетных семей от транспортного налога – достаточно сложная процедура, оформление которой занимает немало времени. Для этого вы можете обратиться в налоговую по месту жительства или регистрации транспортного средства.

Узнать их адреса вы сможете на уведомлении об уплате. Также вы сможете сделать это на официальном сайте ФНС.

Какие документы понадобятся?

Самым важным документом является заявление, в котором будет прописано основание для получения транспортной льготы.

Самым важным документом является заявление, в котором будет прописано основание для получения транспортной льготы.

Также в нем должны присутствовать реквизиты удостоверения многодетной семьи, данные о транспортном средстве.

Не забудьте предоставить следующие документы:

- Оригинал паспорта.

- Удостоверение многодетной семьи.

- Свидетельство о рождении еще несовершеннолетних детей.

Если у вас нет возможности самостоятельно подать заявление, вы можете оформить доверенность.

Период действия льгот

Льгота на транспортный налог для многодетных семей действует столько, сколько есть основания для ее оказания.

Льгота на транспортный налог для многодетных семей действует столько, сколько есть основания для ее оказания.

Моментом прекращения является тот деть, когда старший ребенок становится совершеннолетним.

Также окончание льготы может возникать из-за продажи транспортного средства. Учитывайте, если вы подали заявление на льготу позже, чем стали многодетной семьей, то сделать перерасчет могут только за 3 года.

Как правило, облегчение налогового периода распространяется только на одно транспортное средство. Однако необходимо рассматривать законодательство отдельного субъекта РФ, так как постановления могут отличаться.

Вы сами можете выбрать автомобиль, на которых хотите получить льготу, однако лучше всего делать это на тот, который имеет наибольшую мощность.

Какие автомобили могут получить льготу?

Согласно статьям 342 и 361 Налогового Кодекса РФ, размера налога на транспортное средство должен быть в 2 раза меньше того, который устанавливает субъект.

Важно, что оформить такое послабление можно только на тот автомобиль, мощность которого не превышает 150 лошадиных сил. На более мощные машины льготы не распространяются, и семье придется нести финансовые траты в полном размере.

Наиболее важными факторами являются факт признания семьи многодетной, а также мощность авто. Важно учитывать, что в некоторых регионах транспортного налога не существует вовсе, в других же – не предоставляются льготы.

Узнать, можете ли вы получить такое послабление или нет, вам удастся в налоговой инспекции.

Видео: Многодетные освобождены от уплаты транспортного налога

Вас заинтересует:

Один комментарий

А если есть долг по транспортному налогу и стал многодетной семьи можно это списать.Или какие действия надо делать

pravo-auto.com

Многодетным семьям в Москве хотят отменить налог на второй автомобиль

Поделиться

Столичные власти собираются расширить льготы многодетным семьям в отношении транспортного налога. Если сегодня от его уплаты освобождается лишь один из родителей, то в перспективе такие семьи могут в льготном порядке иметь сразу две машины — но с некоторыми оговорками.

Московский парламент рассмотрит законопроект об отмене транспортного налога на автомобили многодетных семей Об этом со ссылкой на председателя общественного консультативного совета политических партий при Мосгордуме Людмилу Айвар передает агентство «Москва». Речь идет о дополнительных льготах для семей с четырьмя и более детьми, которым разрешат не платить налог за вторую машину.

«По вопросу о предоставлении дополнительного транспортного налога многодетным семьям, воспитывающим четверых и более детей, мы подготовили законопроект. Он предполагает внесение изменений в Налоговый кодекс, в котором будет указано, что один или оба родителя имеют право на льготу на второе транспортное средство в случае, если в семье воспитывается четверо и более детей. Это отмена налога на второе транспортное средство. Мы готовимся передать законопроект в Московскую городскую думу», — поясняет Людмила Айвар.

Отметим, что на сегодняшний день от уплаты транспортного налога в Москве освобождаются многодетные семьи с тремя или более детьми. Эта льгота распространяется только на одно транспортное средство, зарегистрированное на одного из родителей.

auto.vesti.ru

Налоговое бремя является еще одной статьей расхода в семьях с большим количеством детей. Государство старается и в налоговой сфере сделать небольшое послабление для многодетных семей, например, путем предоставления льгот по оплате транспортного налога. Как и по многим другим социальным гарантиям, наличие или отсутствие льготы по транспортному налогу для многодетной семьи, ее размер и условия предоставления отличаются в зависимости от региона проживания.

В каких регионах России есть льготы по транспортному налогу для многодетных семей?

Транспортный налог для многодетных семей в Белгородской области

Семья полностью освобождена от уплаты налога на один автомобиль. Ограничение по мощности двигателя: до 100 л.с. (до 73,55 кВт).

Основание: Закон Белгородской области от 28 ноября 2002 года N 54 О транспортном налоге

Транспортный налог для многодетных семей в Свердловской области

Семья не платит налог на один легковой автомобиль с мощностью двигателя свыше 100 лошадиных сил до 150 лошадиных сил (свыше 73,55 киловатт до 110,33 киловатт) включительно или грузовой автомобиль с мощностью двигателя до 150 лошадиных сил (до 110,33 киловатт) включительно, мотоцикл или мотороллер с мощностью двигателя до 36 лошадиных сил (до 26,47 киловатт).

Основание: Закон Свердловской области от 29 ноября 2002 года N 43-ОЗ Об установлении и введении в действие транспортного налога на территории Свердловской области

Транспортный налог для многодетных семей в Нижегородской области

Семья не платит налог на легковые автомобили с мощностью двигателя до 150 л.с., на мотоциклы с мощностью двигателя до 36 л.с. и моторные лодки с мощностью двигателя до 30 л.с. (включительно). Для получения льготы нужно предоставить в налоговую инспекцию копию удостоверения многодетной семьи, заверенную органом соцзащиты. Предоставлять такую копию нужно ежегодно и не позднее одного месяца после окончания налогового периода.

Основание: Закон Нижегородской области от 28 ноября 2002 года № 71-З О транспортном налоге

Транспортный налог для многодетных семей в Краснодарском крае

Семья не платит налог по легковым автомобилям с мощностью двигателя до 150 лошадиных сил включительно, автобусам с мощностью двигателя до 150 лошадиных сил включительно (только за одну машину).

Основание: Закон Краснодарского края от 26 ноября 2003 года N 639-КЗ О транспортном налоге на территории Краснодарского края

Транспортный налог для многодетных семей в Ленинградской области

Семья не платит налог за одну машину (легковой автомобиль с мощностью двигателя не более 150 лошадиных сил).

Основание: Областной закон Ленинградской области О транспортном налоге

Транспортный налог для многодетных семей в Санкт-Петербурге

Семья, где есть 4 и более детей до 18 лет, освобождена от налога на одну машину, если мощность её двигателя до 150 лошадиных сил включительно.

Основание: Закон Санкт-Петербурга О транспортном налоге

Транспортный налог для многодетных семей в Москве

Семья не платит налог за одну машину. Ограничения по мощности не установлены.

Основание: Закон города Москвы от 09 июля 2008 года № 33 О транспортном налоге

Транспортный налог для многодетных семей в Московской области

Семья не платит налог за одну машину. Ограничения по мощности: мощность двигателя до 250 лошадиных сил (до 183,9 кВт) — автомобили, мотоциклы, мотороллеры, автобусы, тракторы.

Основание: Закон Московской области от 24 ноября 2004 года № 151/2004-ОЗ О льготном налогообложении в Московской области

Транспортный налог для многодетных семей во Владимирской области

Семья платит только 50% от налога за одну легковую машину с мощностью двигателя не более 250 л. с. (183,9 кВт) или автобуса с мощностью двигателя не более 200 л. с. (147,1 кВт).

Основание: Закон Владимирской области от 27 ноября 2002 года № 119-ОЗ О транспортном налоге

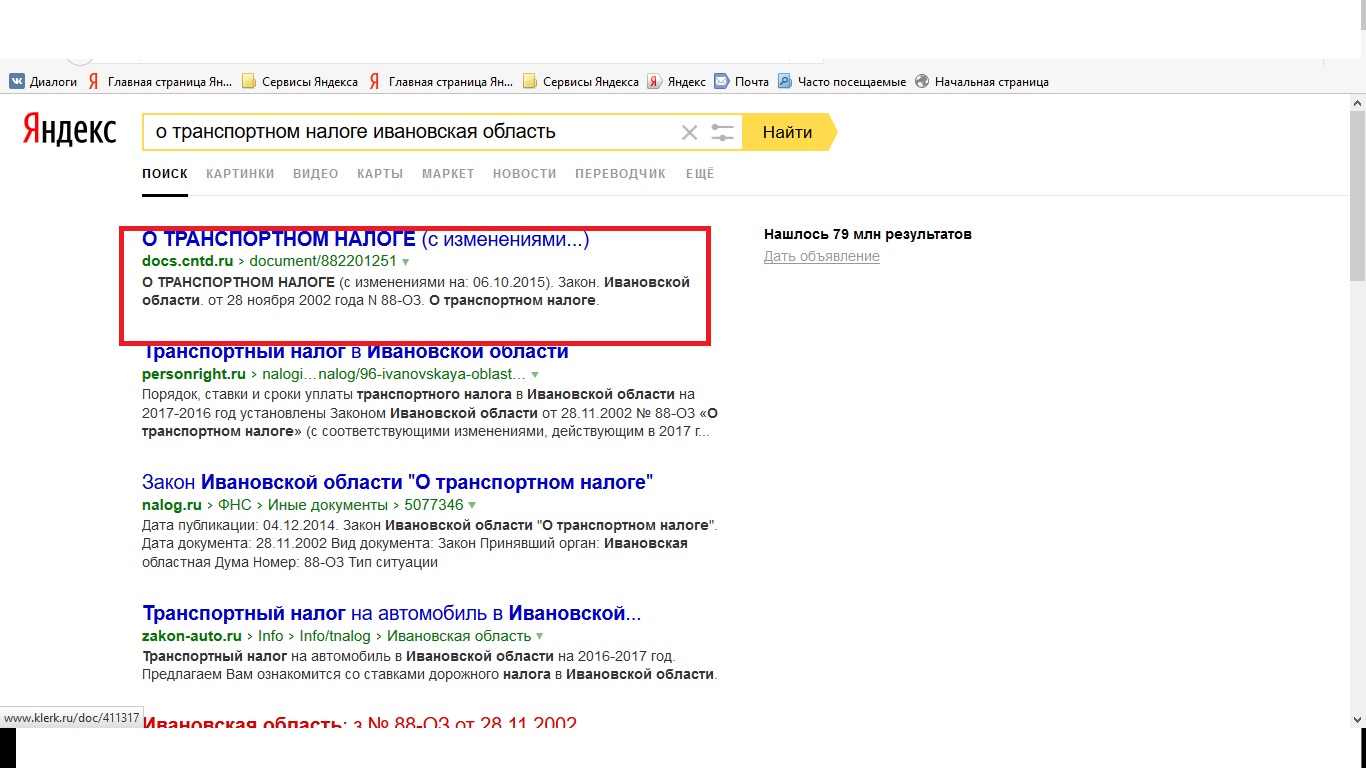

Платят ли многодетные семьи транспортный налог в вашем регионе узнать достаточно просто. Можно обратиться в налоговую инспекцию с данным вопросом. Если выбраться туда проблематично, то можно найти в Интернете закон вашего региона, регулирующий данный вопрос. В подавляющем большинстве случаев указанный закон можно найти по следующему запросу в поисковой системе Яндекс – о транспортном налоге (название вашего региона). Например, вот так можно найти сведения по Ивановской области – О транспортном налоге Ивановская область.

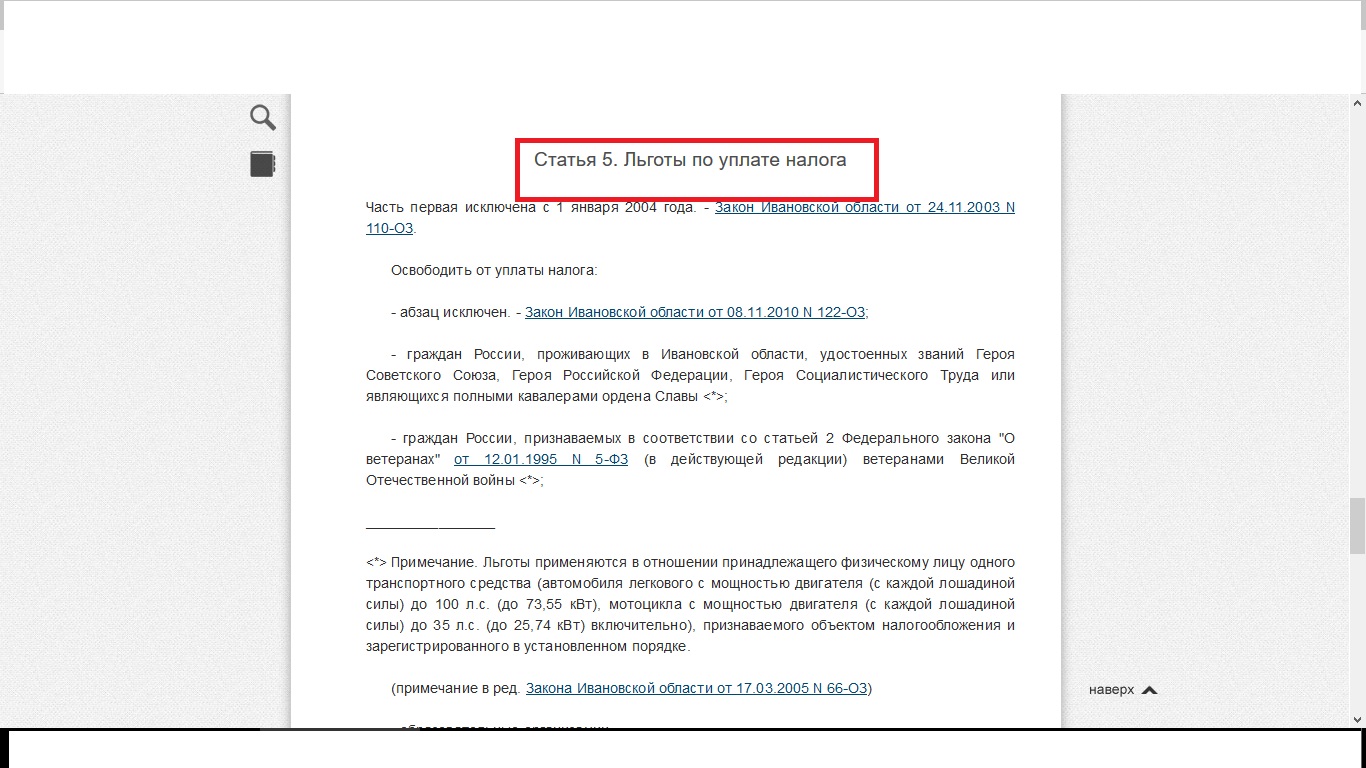

Самый первый документ в поиске – необходимый нам закон. Открываем его и находим статью о льготах по транспортному налогу.

Как видим, в Ивановской области нет льгот для многодетных семей по транспортному налогу.

Как оформить льготы по транспортному налогу для многодетной семьи?

Для получения льготы вам потребуется обратиться в налоговую инспекцию по месту вашего жительства или в МФЦ. Вам необходимы будут следующие документы:

В разных регионах и в зависимости от семейной ситуации перечень документов может быть дополнен.

Обратите внимание! Получить льготу по транспортному налогу можно только подав соответствующее заявление. Сами сотрудники налоговой инспекции по собственной инициативе не смогут назначить вам льготу.

mamavprave.ru

Транспортный налог для многодетных семей

Даже обычным семьям, у которых один или два ребенка, сложно обходиться без автомобиля. С детской коляской в общественном транспорте тяжело, но и покупка и обслуживание автомобиля – предприятие дорогое. Особенно если учитывать ежегодную оплату транспортного налога. Чтобы хоть немного облегчить жизнь многодетных семей, некоторые субъекты РФ вводят у себя на местах льготы для многодетных семей.

Конкретные льготы по дорожному налогу отличаются для каждого региона.

Налог на транспорт наполняет региональный бюджет, поэтому и льготы на его оплату имеют право вводить только местные власти.

Сегодня мы поговорим о налоговых льготах для многодетных семей в области дорожных пошлин, перечислим документы для оформления привилегий и их сроки.

Транспортный налог в свете Налогового Кодекса

Налог на автомобиль формирует местные бюджеты, поэтому и льготы по его оплате даются многодетным семьям в тех регионах, где не наблюдается его серьезный дефицит. Политика в регионах разная – от снижения налога и полного освобождения от него до оплаты на общих основаниях.

В России более миллиона многодетных семей, в которых свыше 3-х детей, и большая часть из них не живет в достатке. Категории лиц, которые имеют право получать льготы на ТН, указаны в ст. 31 НК РФ, но в ней не сказано ни слова о том, что многодетной семье транспортный налог начисляться не должен или на его оплату устанавливаются скидки. Позаботиться об этом – задача региональных властей.

Сроки оплаты транспортного налога многодетными семьями также установлены в местных законах. Для получения привилегий достаточно прийти в ближайший налоговый орган и написать заявление.

Важно! Основания для взимания дорожной пошлины установлены в ст. 14 НК. В ст. 361 дается подробное разъяснение, что размер ставок устанавливают местные органы власти. Порядок предоставления льгот и скидок на ТН – тема ст. 372.

Таблица льгот по транспортному налогу

Льготные условия оплаты транспортного налога многодетными семьями в некоторых регионах России представлены в таблице.

Категории ТС – легковые авто, мотоцикл, трактор и автобус

Категории ТС – автомобиль или мотоцикл с коляской

Мотоцикл – до 36

Моторная лодка – до 30

Грузовой авто — 150

Автобус – до 200

Тонкости предоставления льготы

Вне зависимости от региона, в котором прописана многодетная семья, при предоставлении льгот по транспортному налогу будет действовать ряд правил и ограничений. Он вытекает из общего федерального налогового закона:

Подача документов на налоговые льготы

Получить льготу на транспортный налог могут только те многодетные семьи, которые подали соответствующее заявление в налоговую службу. Если все не оформить заранее, то льгота предоставлена так и не будет. Помимо родителей, подавать заявление на льготное налогообложение могут усыновители и опекуны.

К заявлению на получение транспортного налога, которое подается в ОФНС, прикладывают:

- Гражданский паспорт одного из родителей (того, кто подписывал заявление);

- Свидетельство о рождении детей (требуется не во всех отделениях налоговой службы);

- Удостоверение многодетной семьи (главное основание получения льготы для многодетных семей);

- Справка из службы социальной защиты о том, что семья является малоимущей. Подается только в тех регионах, в которых малый достаток – непременное условие получения льготы;

- Доверенность на написание заявления и проставление подписей, заверенная у нотариуса (если заявителль не может лично явиться в налоговую службу).

Важно! В тексте заявления указывают личные паспортные данные, полное название налогового органа, в которое подается документ и подробные данные автомобиля.

Льгота на бесплатную парковку

В Москве при подаче заявления на получение льгот по транспортному налогу многодетным семьям стоит подать документы и на бесплатную парковку. Она будет привязана именно к тому автомобилю, на который оформлена привилегия. О льготах многодетной семьи на бесплатные парковочные можно задуматься только при условии полного освобождения от оплаты дорожной пошлины, и пакет документов для подачи заявления не будет отличаться от стандартного.

Срок рассмотрения заявления на получение льготы по налогообложению не превышает 10 рабочих дней. После его рассмотрения налоговая служба должна позвонить заявителю и пригласить за получением постановления о предоставлении льготы. Разрешение на бесплатную парковку можно получить не только в ФНС, но и в Многофункциональном Центре (МФЦ).

После получения разрешения парковка многодетным семьям будет бесплатной, и возить с собой дополнительных документов не потребуется. Автоматические фиксаторы самостоятельно сверяют номер машины со своей электронной базой.

Бесплатная парковка приостанавливается, когда у водителя имеется 3 и более штрафа. И восстановить разрешение после их оплаты будет проблематично. Разрешение выдается сроком на один год, затем придется его продлевать.

Срок действия льготы на транспортный налог

Заявление на получение льготы по транспортному налогу подается один раз и не нуждается в продлении. Срок ее действия ограничен лишь длительностью законного повода. Обычно льгота заканчивается, когда семья теряет статус многодетной в связи с тем, что дети становятся совершеннолетними.

Срок действия льгот многодетным семьям заканчивается и в том случае, если родители продают автомобиль или снимают его с учета – тогда и начислять налог становится не на что.

Внимание! Порой налог приходит и на проданный автомобиль — подробнее в этой статье.

При обращении с заявлением на налоговую льготу позже срока, в который это право появилось, возможен перерасчет суммы транспортного налога, но только в рамках срока исковой давности. Если перерасчет по налоговым льготам требуется за 4 года, то предоставлен он будет лишь за 3 последних года (срок давности по ТН).

Условия оплаты транспортного налога для многодетных семей различаются в зависимости от региона. В разных субъектах отличаются условия получения привилегий, ее вид (полная или частичная), виды транспорта, подходящего под льготу. Но в любом случае процедура получения льгот на оплату налога одинаковая – подача заявления и пакета документов в местный налоговый орган.

sudovnet.ru