Единый налог для малого бизнеса вырастет почти на 16%

Малый бизнес, который пользуется единым налогом на вмененный доход, в следующем году, как обычно, заплатит больше. Например, налог для магазина площадью 50 кв. м вырастет на 46,5 тыс. руб. в год

В проекте приказа Минэкономразвития, который опубликован на сайте ведомства, установлено новое значение коэффициента-дефлятора K1 — 2,083. Изменение к значению 2015 года — 1,798 — составляет 15,9%, и это самый высокий рост за все время действия ЕНВД. Именно на столько вырастет налогооблагаемая база, с которой предприниматель обязан заплатить налог. Например, базовая доходность самого популярного вида деятельности на ЕНВД — розничной торговли — составляет 1800 руб. с 1 кв. м в месяц. Если предприниматель ведет бизнес в помещении площадью 50 кв. м, то налоговая база по ЕНВД для него составит 1,08 млн руб. в год. С учетом действующего коэффициента-дефлятора — 1,94 млн руб., с учетом нового — 2,25 млн руб. С этой суммы предприниматель будет обязан заплатить 15%. Если подсчитать, то получится, что размер налога увеличится на 46,5 тыс. руб.

В пресс-службе Минэкономразвития РБК сказали, что проект приказа изменен не будет и вступит в силу после публикации в «Российской газете» в срок до 20 ноября.

Значение коэффициента-дефлятора рассчитывается исходя из индекса потребительских цен, отмечает председатель комитета по налогам московского отделения «Опоры России» Сергей Зеленов. Между тем, напоминает он, в кризисном 2008 году коэффициент-дефлятор даже снижался, что позволило поддержать предпринимателей. «По всей видимости, сейчас, планируя бюджет, чиновники просто решили увеличить отчисления малого бизнеса, вооружившись калькулятором, не учитывая факторов сокращения бизнеса», — считает Зеленов. Пресс-служба Минэкономразвития отмечает, что порядок определения коэффициентов-дефляторов не предусматривает их обсуждения с предпринимательским сообществом.

Гендиректор бухгалтерской компании «Гроссбух Консалтинг» Михаил Коркин отмечает, что в 2016 году коэффициент-дефлятор увеличивается выше прогнозируемой инфляции 2015 года: «Это может привести к тому, что часть предпринимателей закроет бизнес или уйдет в тень».

«Рост цен далеко не всегда приводит к росту доходов предпринимателей, — отмечает Павел Орловский, эксперт СКБ «Контур». — Клиенты начинают совершать покупки более взвешенно, количество продаж снижается — понятно, что прибыль уменьшается. Может уменьшиться и оборот компании в целом». Он советует предпринимателям задуматься над оптимизацией налогообложения: «Возможно, стоит обратить внимание на другие налоговые режимы, например на упрощенную систему налогообложения. И если расчеты покажут, что она выгоднее в 2016 году, чем ЕНВД, то стоит задуматься о переходе на нее».

Торговый сбор вырастет тоже

Проект приказа Минэкономразвития также устанавливает коэффициент-дефлятор для торгового сбора, который был введен в 2015 году в Москве. Исходя из его значения (1,154) ставка торгового сбора для торговых объектов в ЦАО Москвы площадью менее 50 кв. м вырастет с 60 тыс. до 69,24 тыс. руб., для большинства других районов столицы — с 30 тыс. до 34,62 тыс. руб. в квартал.

spzoo.ru

Налог для малого бизнеса с 2018 года вырастет почти на 4%

Минэкономразвития РФ подготовило проект приказа, согласно которому единый налог на вмененный доход (ЕНВД) для малого бизнеса с 2018 года вырастет на 3,9%. Документ опубликован на портале нормативных правовых актов.

Повышение произойдёт за счёт роста дефляционных коэффициентов, от которых зависит размер ЕНВД. Минэкономики в 2017–2018 году прогнозирует повышение инфляции с 3,2% до 4%.

ЕНВД взимается по упрощённой схеме и для малых предприятий является альтернативой почти всем налогам. Его разрешается использовать в розничной торговле, общественном питании, оказании бытовых услуг и некоторых других отраслях. За налоговую базу берут вмененный доход, который рассчитывается как базовая доходность конкретного вида деятельности, умноженная на число работников или площадь помещения и еще на два коэффициента. Один из них — повышающий коэффициент-дефлятор, устанавливаемый Минэкономразвития, второй — понижающий коэффициент, его определяют муниципалитеты.

Ставка налога по этому вмененному доходу составляет 15%. Отчисления от него идут в муниципальные бюджеты. Как сообщает РБК со ссылкой на данные Федерального казначейства, доходы от ЕНВД за январь-сентябрь нынешнего года составили 51,2 млрд рублей. В начале года по такому режиму налогообложения работало 2,03 млн юридических лиц и индивидуальных предпринимателей.

Напомним, в сентябре 2016 года Минфин предлагал увеличить повышающий коэффициент, по которому рассчитывается ЕНВД, к 2019 году почти на 14,7%: в 2017 году — на 5,17%, в 2018 году — на 4,81% и в 2019 году — на 4,09%.

Президент Владимир Путин накануне заявил, что к 2030 году доля малого и среднего бизнеса в российской экономике должна достичь 40%.

nversia.ru

Налог для малого бизнеса вырастет на 16

Единый налог на вмененный доход (ЕНВД) заменяет для «малышей» уплату почти всех налогов, но разрешен только для определенных видов предпринимательской деятельности (преимущественно розничная торговля, общественное питание, бытовые услуги). По данным Федеральной налоговой службы (ФНС), на 1 января 2015 года на ЕНВД работали 1,8 млн индивидуальных предпринимателей и 333 тыс. ООО. За девять месяцев 2015 года, по данным Федерального казначейства, они заплатили 56,6 млрд руб. ЕНВД. Этот налог является одним из главных источников пополнения бюджетов муниципалитетов.

Налоговой базой по ЕНВД является вмененный доход предпринимателя, который обычно рассчитывается путем умножения базовой доходности конкретного вида деятельности (зафиксирована в ст. 346 Налогового кодекса) на число работников или площадь помещения, а также на два коэффициента: К1 — повышающий коэффициент-дефлятор, ежегодно устанавливаемый Минэкономразвития, и К2 — понижающий, утверждаемый местными органами власти. Ставка налогообложения по ЕНВД составляет 15%.

В проекте приказа Минэкономразвития, который опубликован на сайте ведомства, установлено новое значение коэффициента-дефлятора K1 — 2,083. Изменение к значению 2015 года — 1,798 — составляет 15,9%, и это самый высокий рост за все время действия ЕНВД. Именно на столько вырастет налогооблагаемая база, с которой предприниматель обязан заплатить налог. Например, базовая доходность самого популярного вида деятельности на ЕНВД — розничной торговли — составляет 1800 руб. с 1 кв. м в месяц. Если предприниматель ведет бизнес в помещении площадью 50 кв. м, то налоговая база по ЕНВД для него составит 1,08 млн руб. в год. С учетом действующего коэффициента-дефлятора — 1,94 млн руб., с учетом нового — 2,25 млн руб. С этой суммы предприниматель будет обязан заплатить 15%. Если подсчитать, то получится, что размер налога увеличится на 46,5 тыс. руб.

В пресс-службе Минэкономразвития РБК сказали, что проект приказа изменен не будет и вступит в силу после публикации в «Российской газете» в срок до 20 ноября.

Значение коэффициента-дефлятора рассчитывается исходя из индекса потребительских цен, отмечает председатель комитета по налогам московского отделения «Опоры России» Сергей Зеленов. Между тем, напоминает он, в кризисном 2008 году коэффициент-дефлятор даже снижался, что позволило поддержать предпринимателей. «По всей видимости, сейчас, планируя бюджет, чиновники просто решили увеличить отчисления малого бизнеса, вооружившись калькулятором, не учитывая факторов сокращения бизнеса», — считает Зеленов . Пресс-служба Минэкономразвития отмечает, что порядок определения коэффициентов-дефляторов не предусматривает их обсуждения с предпринимательским сообществом.

Гендиректор бухгалтерской компании «Гроссбух Консалтинг» Михаил Коркин отмечает, что в 2016 году коэффициент-дефлятор увеличивается выше прогнозируемой инфляции 2015 года: «Это может привести к тому, что часть предпринимателей закроет бизнес или уйдет в тень» .

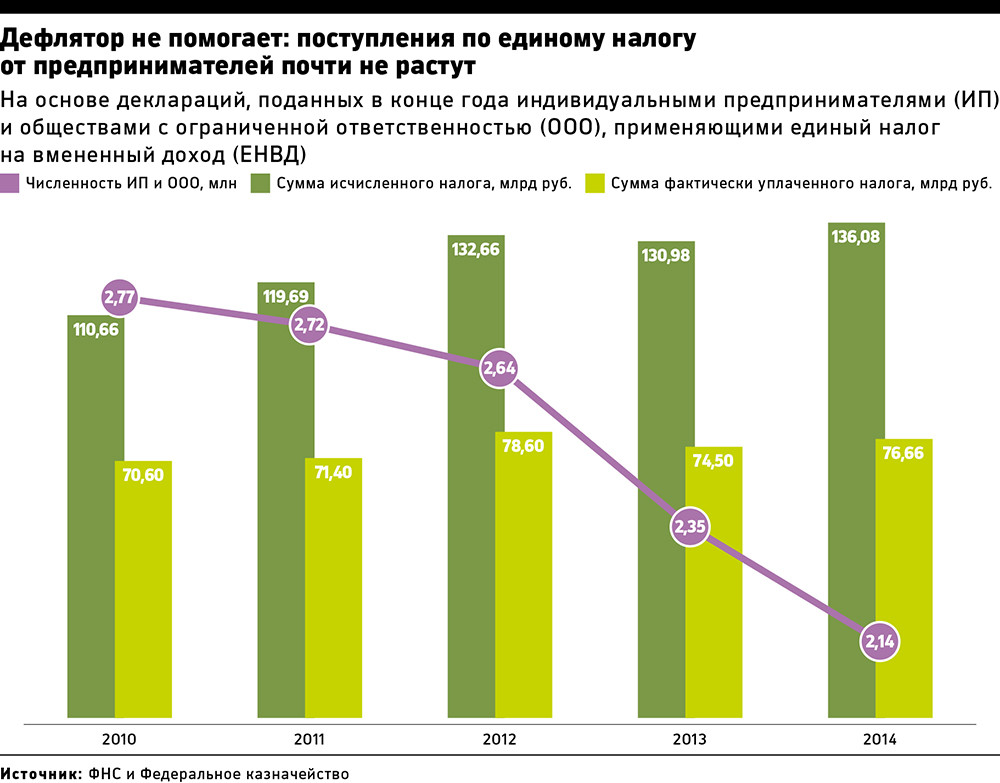

Многие предприниматели, по всей видимости, так и делают: за 2014 год число предпринимателей, применяющих ЕНВД, уменьшилось более чем на 200 тыс. Поступления от ЕНВД также не демонстрируют особого роста, увеличившись за девять месяцев 2015 года всего на 1%, в то время как база налогообложения выросла на 7,5%. «Рост налогооблагаемой базы на 16% в 2016 году также не даст прироста налоговых поступлений, — уверен Зеленов из «Опоры России». — Но федеральные чиновники смогут отчитаться, что прилагают усилия для наполнения местных бюджетов».

Торговый сбор вырастет тоже

Проект приказа Минэкономразвития также устанавливает коэффициент-дефлятор для торгового сбора, который был введен в 2015 году в Москве. Исходя из его значения (1,154) ставка торгового сбора для торговых объектов в ЦАО Москвы площадью менее 50 кв. м вырастет с 60 тыс. до 69,24 тыс. руб., для большинства других районов столицы — с 30 тыс. до 34,62 тыс. руб. в квартал.

www.rbc.ru

Нововведение прокомментировал Управляющий партнер юридической компании «Неделько и партнеры», Василий Неделько.

Эксперты «Б-О» ведут речь о едином налоге на вмененный доход для малых предприятий. Каждый год его величина корректируется при помощи изменения коэффициента-дефлятора. На 2016 г. устанавливается новое значение коэффициента-дефлятора K1 — 2,083, против K1= 1,798, установленного на 2015 г. Рост составляет 15,9%

«Рост налога превышает прогнозный официальный уровень инфляции (12-13% по данным ЦБ РФ). Учитывая, что малый бизнес и так находится в плачевном состоянии, увеличение налога явно не пойдет на ему пользу.

Не исключено, что некоторые компании перейдут от уплаты налога на вмененный доход к упрощенной системе налогообложения.

Например, начнут платить 6% от оборота или 15% от доходов, уменьшенных на величину расходов», — отмечает генеральный директор юридической компании «Базальт» Василий Неделько.

Михаил Колотов, руководитель практики «Земля. Недвижимость. Инвестиции» юридической компании «ЭНСО» считает, что «во время кризиса предпринимательское сообщество всегда является для государства дойной коровой».

Налоги за последние пару лет поднимали несколько раз. Не так давно ввели налог на имущество, сейчас вот увеличивают ЕНВД.

Кстати, очень удобный налог, ведь он никак не связан с выручкой: заработал, не заработал — плати! И никого не волнует, смогут ли предприниматели обслуживать увеличившийся коэффициент-дефлятор.

«Какой прогноз от всех этих введений? Честно говоря, не очень благоприятный. Часть предпринимателей просто не справится с такой нагрузкой, не секрет, что рентабельность малых предприятий, как правило, невелика. Для российской экономики смысл в работе такого бизнеса заключается больше в самозанятости, нежели в сборе с них каких-либо налогов.

Поэтому при увеличении налогов эффект может оказаться прямо противоположным: многие из них попросту уйдут с рынка, и предприниматели из класса самозанятых превратятся в класс нахлебников, которым нужно будет платить пособие по безработице, устраивать их на работу. Всё это, конечно, не самым лучшим образом отразится на экономике страны и социальной сфере в целом», — заключил эксперт.

Данные изменения, скорее всего, практически никак не скажутся на бизнесе мелких предпринимателей, как и на размере поступлений средств в бюджеты муниципалитетов.

Не секрет, что новация вводится как раз для пополнения местных бюджетов. Дело в том, что этот вид налогообложения выбирают, как правило, владельцы небольших, «придомовых» продуктовых магазинов и предприятий сферы обслуживания. Они с легкостью обойдут это повышение. Многие владельцы продуктовых магазинов, даже если он площадью под 200 квадратных метров, указывают в качестве «торговой» лишь 5-7 метров. Соответственно налоги оплачиваются только с этой площади, а не со всей, которая оформляется как «склад», — высказал свою точку зрения генеральный директор АН «Красная горка» Максим Логвинов.

Исполнительный директор компании «Биплан» Евгений Карюка считает , что изменения осложняют перспективы малого бизнеса в России:

Его позиции и так нуждались в дополнительной помощи со стороны государства, а с учетом последних экономических изменений, ситуация заметно усугубилась. Сам сектор испытывает серьёзные сложности, что отражается на способностях выживания каждого отдельного предпринимателя.

Конечно, Минэкономразвития не собирается обсуждать этот вопрос или искать компромиссы с предпринимательским сообществом. Коэффициент-дефлятор, который применяется для расчета, поднимется выше запланированной инфляции 2015 года, что приведет к самому большому показателю коэффициента за время существования единого налога.

Такие шаги заставят многих предпринимателей серьезно поразмыслить над продолжением своей деятельности.

В развитых странах, малый бизнес является двигателем экономики и показывает отличные цифры. Но эти результаты возможны только в условиях окрепшего сектора. В России же он находится на стадии зарождения, где каждый удар по нему болезнен и вдвойне ощутим, — сказал Евгений Карюка.

«В случае применения системы налогообложения с уплатой единого налога на вмененный доход налоговая база определяется на основании, так называемой, «базовой доходности», которая устанавливается для каждого вида деятельности и от реальной выручки предпринимателя не зависит.

Возможно, некоторым предпринимателям с небольшими оборотами имеет смысл подумать над применением упрощенной системы налогообложения (УСН).

Ведь в случае применения УСН налоговая база определяется исходя из доходов (или доходов, уменьшенных на величину расходов). А это значит, что размер налога будет определяться для каждого налогоплательщика индивидуально, исходя из реальных показателей его деятельности. В любом случае, для каждого конкретного случая надо считать, что выгоднее», — советует Алексей Прохоров, старший юрист практики налогового и таможенного права Юридической фирмы «ЮСТ».

Кирилл Бигай, соучредитель и управляющий партнер Preply:

Как это ни прискорбно осознавать, но объективные причины для повышения коэффициента-дефлятора, который устанавливает Минэкономразвития, а вместе с ним соответственно и единого налога на вмененный доход (ЕНВД) есть. Все дело в обесценивании национальной валюты и общем росте цен.

ЕНВД разрешен для определенных видов бизнеса, в частности, розничной торговли, бытовых услуг, общественного питания. Совершенно очевидно, что за последний год обороты в каждой из этих сфер выросли. Другое дело, насколько хорошо себя чувствуют предприниматели в каждом отдельном случае и как изменилась прибыльность их бизнеса. Вот на этот вопрос однозначного ответа определенно нет.

По официальной статистике на начало года по ЕНВД работали 1,8 млн индивидуальных предпринимателей (ИП) и 333 000 юрлиц. Теперь они встали перед непростым выбором: осилить самое большое (!) за время существования налога повышение так называемого коэффициента К1 или вернуться к старым теневым схемам. Без сомнения, такой соблазн, а может и насущная необходимость, неизбежно возникнут.

Справедливости ради, здесь нужно вспомнить и про понижающий коэффициент К2, который в свою очередь оказывает влияние на размер налога для предпринимателей. В отличие от К1 его утверждают местные власти, и теоретически он способен смягчить влияние коэффициента-дефлятора. Однако можно ли рассчитывать на их снисхождение, когда ЕНВД является одним из главных источников наполнения бюджетов муниципалитетов? Думаю, на этот вопрос у каждого готов свой ответ вне зависимости от того, будет утвержден проект указа Минэкономразвития или нет.

Андрей Колесников, генеральный директор презентационной компании «PowerLexis», г. Санкт-Петербург, эксперт проекта «Стратегии развития малого и среднего предпринимательства в Российской Федерации до 2030 года» Минэкономразвития РФ:

Поднятие налога — это просто невероятный рост коэффициента. За все время существования единого налога такого повышения не было никогда. Тем более удручающе выглядит это сейчас. В период кризиса власти почему-то готовы идти на такие беспрецедентные меры. Получается, одной рукой мы даем малому бизнесу преференции, прорабатываем стратегии и модели управления ими, строим планы достижения целей. И при этом другой рукой отбираем существующее. А потом в отчетах называем это эффективными инструментами госрегулирования сферы малого и среднего предпринимательства.

Малые и средние предприятия — это сегодня 5,6 млн. хозяйствующих субъектов. Чтобы было понятнее — это 95% от всех коммерческих предприятий в стране.

Буквально накануне обсуждали с коллегами, что итого по стране малые предприятия трудоустроили практически 20 млн. россиян. В Петербурге более трети валового регионального продукта создаются именно нами — малыми предприятиями.

Вместо повышения налоговых сборов малому бизнесу сегодня требуются высокое качество госрегулирования, включающее в себя устранение рынка барьеров, упрощение отчетности и сокращение нагрузки со стороны контрольно-надзорных органов. Нелишним станет развитие Национальной гарантийной системы поддержки малого и среднего предпринимательства, а также долгосрочного финансирования и микрофинансирования.

Вячеслав Тертус, занимающийся сопровождением бизнеса в Крыму отметил, что на предпринимателях увеличение ЕНВД отразится самым печальным образом:

ЕНВД являлось альтернативой УСН и ОСНО, при которой не нужно иметь кассовый аппарат.

Это обстоятельство являлось основным мотивирующим моментом для ИП, слетающих с патента. Ведь если ИП слетает с патента при его неуплате, то ИП автоматом переходит на ОСНО, а при наличии ЕНВД можно соскочить и на ЕНВД. Это позволяло не заморачиваться с кассовым аппаратом. А при подорожании ЕНВД большинство предпринимателей будут закрывать свой бизнес и увольнять своих работников.

www.nedelkopartners.ru

Бизнес малый, а налог – большой

Пятого ноября стало известно, что налог для малого бизнеса увеличат на 16 процентов со следующего года. ЕНДВ рассчитывается на основе базовой доходности бизнеса, которое умножается на количество работников или площадь помещения, а также на коэффиценты, которые устанавливает Минэкономразвития. За последние девять месяцев поступления от ЕНВД увеличились на один процент, тогда как в целом база налогообложения выросла на 7,5 процента.

Кроме роста налогов, у малого бизнеса достаточно других проблем. Пожалуй, одной из основных трудностей является недостаток финансирования. Предпринимателям сложно получить кредит по приемлемой ставке. В октябре глава ВТБ Андрей Костин ошарашил всех заявлением о том, что кредитование малого и среднего бизнеса вообще бессмысленно. «Если сегодня малый и средний бизнес не востребован в стране, нет поля деятельности для них, то какой смысл их кредитовать? Будут невозвратные долги. Есть потребление, есть спрос — будут деньги, нет потребления и спроса – зачем дешевыми деньгами заливать экономику?» – сообщил Костин.

В то же время глава Сбербанка Герман Греф высказал противоположное мнение. По его словам, Сбербанк будет несмотря ни на что заниматься кредитованием малого и среднего бизнеса, так как ускорение роста экономики осуществимо при помощи частной инициативы. Также Греф выступил против повышения налога для малого и среднего бизнеса. Он аргументировал это тем, что похожие действия с повышением налога в 2012 году негативно сказались на бизнесе – тогда закрылась треть малых предприятий.

В начале ноября стало известно, что Сбербанк разработал программу кредитования микробизнеса. Например, по программе «Экспресс под залог» возможно взять финансовый займ не более пяти миллионов рублей с индивидуальными ставками, но для этого требуется предоставление движимого или недвижимого имущества в залог. Мы попросили старшего аналитика Ирину Клековкину из HeadWork Analytics прокомментировать этот вид кредитования.

Старший аналитик Экспертного центра инфраструктурных отраслей HeadWork Analytics

Исследование HeadWork Analytics, целью которого являлось изучение доступности кредитных средств для компаний малого бизнеса, показало, что в текущей экономической ситуации доступ этого сегмента к финансированию затруднен. Некоторые банки вовсе негласно отказываются сегодня кредитовать малый бизнес – одни по всем отраслям, другие – по избранным «высокорискованным» отраслям. Те компании, которые все же получают доступ к кредитованию, сталкиваются с большими сроками рассмотрения заявки на получение займа. Получить положительное решение сейчас сложнее, чем до начала кризиса. Иначе говоря, сегодня для некоторых предприятий получить кредит – миссия почти невыполнима, и это становится насущной проблемой малого бизнеса, выживание которого зависит от вливания финансов. Инициатива Сбербанка, это, безусловно, важный шаг. Он позволит большему числу надежных заемщиков в сегменте малого бизнеса получить доступ к финансированию. Тот факт, что для постоянных партнеров банка есть возможность получить кредит на льготных условиях, лишний раз подтверждает, что лояльность клиента к банку и банка к клиенту обоюдовыгодна.

Малый и средний бизнес более тонко реагируют на экономические изменения. Поэтому с одной стороны этот сегмент уязвим, а с другой – быстрее приходит в себя после кризиса. В связи с негативной ситуацией в экономике после падения цен на нефть во всех сегментах наблюдалось снижение спроса на кредиты, рассказали в «Райффайзенбанк». Люди предпочитают развивать бизнес на собственные деньги и не рисковать. Также на объемы кредитования повлияли повышенные ставки.

Фото: Wikimedia Commons

В «Альфа-банке» предприятие с выручкой не более 350 миллионов рублей в год считается стартапом. Если для оформления кредита в «Сбербанке» требуется залог в виде имущества, то «Альфа-банк» его не требует. Ставки варьируются от 19 до 26 процентов годовых.

В первой половине этого года банки выдали малому и среднему бизнесу кредитов на 2,5 триллиона рублей. Это на 36 процентов меньше, чем за аналогичный период прошлого года, сообщало РБК со ссылкой на данные RAEX.

Нашли опечатку? Выделите фрагмент и нажмите Ctrl+Enter.

www.ibusiness.ru