Можно ли включить в расходы на оплату труда согласно ст. 255 НК РФ единовременные выплаты, предусмотренные трудовым договором (материальную помощь к отпуску, к юбилейным датам, к профессиональным праздникам)?

По данному вопросу мы придерживаемся следующей позиции:

В случае если установленные организацией основания и порядок выплаты, а также правила определения размера перечисляемых работникам сумм единовременных выплат к отпуску, юбилейным датам и профессиональным праздникам позволяют рассматривать их в качестве элемента системы оплаты труда, а не материальной помощи, то указанные расходы при их соответствии критериям, установленным п. 1 ст. 252 НК РФ, могут быть учтены организацией при определении налогооблагаемой прибыли.

Обоснование позиции:

Объектом налогообложения и налоговой базой по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль (ее денежное выражение), которая представляет собой разницу между полученными ими доходами и величиной произведенных ими расходов, которые определяются в соответствии с главой 25 НК РФ (п. 1 ст. 247, п. 1 ст. 274 НК РФ).

В целях формирования налогооблагаемой прибыли налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ), под которыми понимаются обоснованные (экономически оправданные) и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ). Расходы, связанные с производством и (или) реализацией, подразделяются на: материальные расходы, расходы на оплату труда, суммы начисленной амортизации и прочие расходы (п. 2 ст. 253 НК РФ).

В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами (ст. 255 НК РФ). Перечень видов расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором, которые могут быть учтены в составе расходов на оплату труда при расчете подлежащей налогообложению прибыли, является открытым (п. 25 ст. 255 НК РФ).

Из системного толкования приведенных норм следует, что к расходам на оплату труда относятся любые виды расходов, предусмотренных ст. 255 НК РФ, которые соответствуют требованиям ст. 252 НК РФ и произведены в пользу работника, в случае, если они предусмотрены, в частности, трудовым договором, за исключением расходов, указанных в ст. 270 НК РФ (постановление Одиннадцатого арбитражного апелляционного суда от 19.10.2015 N 11АП-11577/15 (оставлено без изменения постановлением Арбитражного суда Поволжского округа от 17.02.2016 N Ф06-5496/16 по делу N А49-845/2015)).

В п. 23 ст. 270 НК РФ установлен прямой запрет на учет при формировании налоговой базы по налогу на прибыль расходов в виде сумм материальной помощи работникам независимо от оснований их выплаты.

Из буквального толкования норм главы 25 НК РФ следует, что у организации в рассматриваемой ситуации отсутствуют основания для признания в налоговом учете расходов на выплату работникам материальной помощи, несмотря на то, что данные выплаты предусмотрены трудовыми договорами.

Однако следует учитывать, что понятие материальной помощи для целей применения п. 23 ст. 270 НК РФ не установлено. В постановлении Президиума ВАС РФ от 30.11.2010 N 4350/10 судьи исходили из того, что к материальной помощи, не учитываемой согласно п. 23 ст. 270 НК РФ в составе расходов, уменьшающих налоговую базу по налогу на прибыль, относятся выплаты, которые не связаны с выполнением получателем трудовой функции и направлены на удовлетворение его социальных потребностей, обусловленных возникновением трудной жизненной ситуации или наступлением определенного события. К таким событиям, в частности, могут быть отнесены причинение вреда в связи со стихийным бедствием или другим чрезвычайным обстоятельством, смерть члена семьи, рождение или усыновление ребенка, тяжелое заболевание и т.п. Так, суд счел, что единовременные выплаты, производившиеся в пользу работников на основании коллективного договора при уходе в отпуск, поименованные организацией как материальная помощь, таковой не являлись, а входили в установленную систему оплаты труда, в связи с чем подлежали включению в состав расходов при исчислении налога на прибыль. При этом судьи учитывали основания, порядок выплаты и правила определения размера данных сумм:

— они выплачивались один раз в год при уходе в ежегодный основной отпуск;

— их размер определялся в процентном отношении к должностному окладу в зависимости от непрерывного стажа работы и увеличивался на 15% работникам, награжденным орденами, медалями, имеющим почетные звания, полученные за работу в нефтехимическом комплексе;

— нарушителям трудовой дисциплины по решению руководителя общества они не выплачивались или выплачивались частично.

Аналогичных критериев при квалификации единовременных выплат придерживаются и нижестоящие суды (смотрите, например, постановление Арбитражного суда Северо-Кавказского округа от 11.09.2015 N Ф08-6258/15 по делу N А63-8375/2014, постановление ФАС Дальневосточного округа от 05.03.2012 N Ф03-379/12 по делу N А51-15007/2010).

Специалисты финансового ведомства, руководствуясь приведенной позицией судей ВАС РФ, также неоднократно разъясняли, что единовременные выплаты работникам при предоставлении им ежегодного отпуска, при условии, что такие выплаты предусмотрены трудовыми (коллективным) договорами, зависят от размера заработной платы и соблюдения трудовой дисциплины, т.е. связаны с выполнением физическим лицом его трудовой функции, являются элементом системы оплаты труда и не признаются материальной помощью по смыслу ст. 270 НК РФ, поэтому они могут уменьшать налоговую базу по налогу на прибыль в соответствии со ст. 255 НК РФ (смотрите, например, письма Минфина России от 02.09.2014 N 03-03-06/1/43912, от 03.09.2012 N 03-03-06/1/461, от 15.05.2012 N 03-03-10/47).

Таким образом, полагаем, что в случае если установленные организацией основания и порядок выплаты, а также правила определения размера перечисляемых работникам сумм единовременных выплат к отпуску, юбилейным датам и профессиональным праздникам позволяют рассматривать их в качестве элемента системы оплаты труда, а не материальной помощи, то указанные расходы при их соответствии критериям, установленным п. 1 ст. 252 НК РФ, могут быть учтены организацией при определении налогооблагаемой прибыли. При этом, на наш взгляд, вероятности возникновения налогового спора в случае признания данных выплат в налоговом учете исключать не следует.

Отметим, что официальных разъяснений, касающихся возможности признания при формировании налоговой базы по налогу на прибыль материальной помощи к юбилейным датам и профессиональным праздникам, датированных после выхода постановления Президиума ВАС РФ от 30.11.2010 N 4350/10, нами не обнаружено. Однако в письме от 22.02.2011 N 03-03-06/4/12 специалисты финансового ведомства исходили из того, что расходы в виде выплат в связи с профессиональными праздниками, знаменательными датами, персональными юбилейными датами и иные подобные выплаты не соответствуют требованиям ст. 252 НК РФ, т.к. данные выплаты не связаны с производственными результатами работников. Соответственно, они не могут учитываться при расчете прибыли, подлежащей налогообложению. Не исключено, что схожей логики специалисты налоговых органов будут придерживаться и в данном случае. При этом нами обнаружены суды, признававшие правомерность учета такого рода затрат для целей налогообложения прибыли (смотрите, например, постановления Арбитражного суда Уральского округа от 17.12.2014 N Ф09-8372/14 по делу N А50-2698/2014, Арбитражного суда Московского округа от 05.12.2014 N Ф05-13874/14 по делу N А40-12724/2014).

Рекомендуем также ознакомиться со следующим материалом:

— Энциклопедия решений. Учет материальной помощи, предоставляемой работникам.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

15 марта 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

www.garant.ru

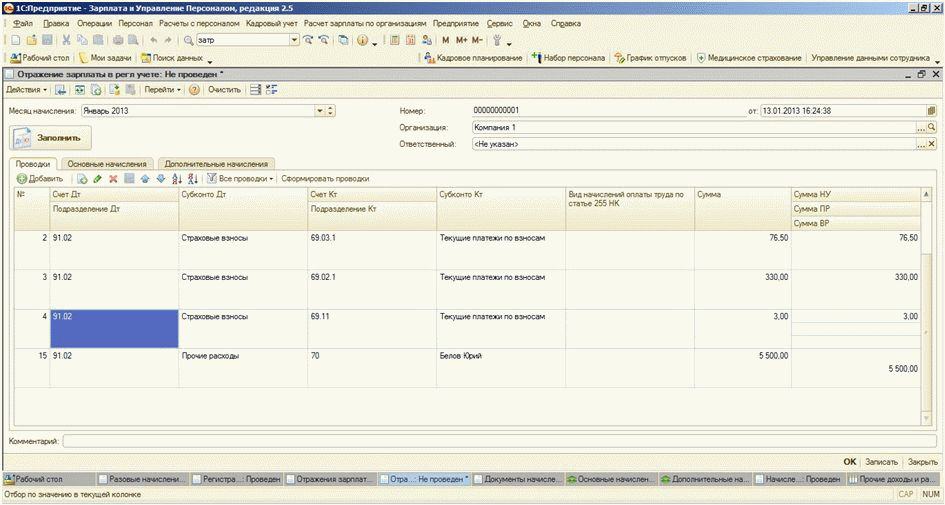

Включение в расходы оплату труда в 1С

Работникам организации может оказываться материальная помощь, частично облагаемая страховыми взносами. Необходимо обеспечить, чтобы для целей налогового учета по налогу на прибыль организаций:

- расходы в виде сумм материальной помощи не учитывались в составе расходов при определении налоговой базы;

- страховые взносы, начисленные с сумм материальной помощи, включались в состав расходов при определении налоговой базы по налогу на прибыль организаций.

Как реализовать такой порядок учета расходов в программе?

Задать для вида расчета материально помощи способ отражения с проводкой К91.02 Д70 со способом прочих доходов расходов не принимаемыми к налоговому учету

На вкладке Налоги поставить настройку «Не включается в расходы на оплату труда»

Получите 267 видеоуроков по 1С бесплатно:

Для создать элемент прочие доходы и расходы – страховые взносы – принимается к НУ

Задать соответствие в регистре сведений «Соответствие статей затрат отражения зарплаты в регламентированном учете»

После этого страховые взносы с мат. помощи будут отражаться по заданному виду расходов

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

programmist1s.ru

Можно ли материальную помощь учесть в расходах по налогу на прибыль

В нашей организации очень часто выплачивается материальная помощь сотрудникам в связи с рождением ребенка, смертью родственника и т.д. Можем ли мы относить суммы материальной помощи на расходы, уменьшающие налоговоую базу по налогу на прибыль?

Спорный момент

Как известно, в целях применения гл. 25 «Налог на прибыль организаций» НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). При этом расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, — убытки), осуществленные (понесенные) налогоплательщиком. В ст. 270 НК РФ перечислены расходы, не учитываемые в целях налогообложения прибыли. В числе таких расходов названы суммы материальной помощи работникам (п. 23 ст. 270 НК РФ). Казалось бы, вот оно, прямое указание не относить матпомощь работникам к расходам. Однако не будем спешить с выводами, а обратимся к абз. 1 ст. 255 НК РФ, согласно которому в состав расходов на оплату труда включаются предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами:

— любые начисления работникам в денежной и (или) натуральной формах;

— стимулирующие начисления и надбавки, а также компенсационные начисления, связанные с режимом работы или условиями труда;

— премии и единовременные поощрительные начисления;

— расходы, связанные с содержанием этих работников.

Причем перечень расходов, предусмотренный ст. 255 НК РФ, является открытым, и п. 25 указанной статьи разрешает включать в состав расходов на оплату труда, помимо прямо поименованных в статье, и другие виды расходов, произведенных в пользу работника, предусмотренных трудовым и (или) коллективным договорами.

В итоге неясно, можно ли учитывать при исчислении налога на прибыль материальную помощь работникам, если ее выплата закреплена трудовыми и (или) коллективными договорами.

Ключевой вопрос. Учитываются ли в целях налогообложения прибыли расходы в виде сумм материальной помощи работникам, выплата которых предусмотрена трудовым и (или) коллективным договорами?

Посмотрим, какой вариант ответа на обозначенный вопрос был до недавнего времени выгоден налогоплательщикам и как поменялась ситуация.

— До 01.01.2010 — «нет, не учитываются«.

Не секрет, что пока действовала гл. 24 «Единый социальный налог» НК РФ налогоплательщики были заинтересованы в отрицательном ответе на данный вопрос. Дело в том, что на основании п. 3 ст. 236 НК РФ организация — плательщик ЕСН не признавала выплаты и вознаграждения, перечисленные в п. 1 названной статьи, объектом налогообложения, если эти выплаты не включались в состав расходов, уменьшающих налоговую базу по налогу на прибыль организаций в текущем отчетном периоде. Налоговая ставка по ЕСН составляла 24%, а по налогу на прибыль — 20%. Таким образом, выгоднее было осуществлять расходы за счет прибыли организации, но не платить ЕСН. При этом налогоплательщик не имел права выбирать, по какому налогу (ЕСН или налогу на прибыль) уменьшать налоговую базу на сумму соответствующих выплат. Если конкретный вид выплат был отнесен нормами гл. 25 НК РФ к расходам, уменьшающим налогооблагаемую прибыль, налогоплательщик не мог исключать суммы таких расходов из налоговой базы по ЕСН независимо от того, за счет каких средств были фактически осуществлены данные выплаты (п. 3 Информационного письма Президиума ВАС РФ от 14.03.2006 N 106).

— После 01.01.2010 — «да, учитываются«.

С 2010 г. вместо ЕСН уплачиваются страховые взносы. Закон N 212-ФЗ (Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в ПФР, ФСС РФ, ФФОМС и ТФОМС») не делает никаких различий между выплатами, учтенными при исчислении налога на прибыль, и выплатами, не отнесенными к расходам, уменьшающим налоговую базу по налогу на прибыль. В соответствии с ч. 1 ст. 7 Закона N 212-ФЗ объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых лицам, указанным в п. 2 ч. 1 ст. 5 Закона N 212-ФЗ). Согласно разъяснениям Минздравсоцразвития материальная помощь сотруднику (в том числе не предусмотренная трудовым договором) производится в рамках его трудовых отношений с организацией, вследствие чего подлежит обложению страховыми взносами (Письма от 10.03.2010 N 10-4/306657-19, от 17.05.2010 N 1212-19). Не облагаются страховыми взносами суммы единовременной материальной помощи (п. 3 ч. 1 ст. 9 Закона N 212-ФЗ):

— физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ;

— работнику в связи со смертью члена (членов) его семьи;

— работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемые в течение первого года после рождения (усыновления (удочерения)), но не более 50 000 руб. на каждого ребенка.

Суммы материальной помощи, оказываемой работодателями своим работникам по иным основаниям, не подлежат обложению страховыми взносами в размере, не превышающем 4000 руб. на одного работника за расчетный период (п. 11 ч. 1 ст. 9 Закона N 212-ФЗ). Материальная помощь в суммах, превышающих 4000 руб., подлежит обложению страховыми взносами (Письмо Минздравсоцразвития России от 05.04.2010 N 5905-17).

Чиновники: материальная помощь не учитывается в расходах

По мнению чиновников, материальная помощь работнику, предусмотренная трудовым и (или) коллективным договорами, не учитывалась в расходах по налогу на прибыль и, соответственно, не облагалась ЕСН в период действия гл. 24 НК РФ.

ФНС поясняет свою позицию: перечень расходов на оплату труда работника открытый (п. 25 ст. 255 НК РФ), но это не значит, что все выплаты работнику, предусмотренные трудовым и (или) коллективным договорами, являются оплатой труда в смысле норм ст. 255. Заработная плата представляет собой вознаграждение за труд, а также компенсационные и стимулирующие выплаты (ст. 129 ТК РФ). Она устанавливается трудовым договором на основании действующих у работодателя систем оплаты труда. Последние (включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного и стимулирующего характера и системы премирования) определяются коллективными договорами, соглашениями и локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ). Материальная помощь (даже если она предусмотрена трудовым или коллективным договором) выдается работнику организации для личных нужд и не является оплатой труда за фактически отработанное время. Подобная выплата носит социальный характер и на основании ст. 270 НК РФ не учитывается в целях налогообложения прибыли (Письмо от 27.04.2010 N ШС-37-3/698@).

Минфин, так же как и налоговое ведомство, отмечает тот факт, что перечень расходов на оплату труда открытый, но при этом акцентирует внимание на том, что в целях применения гл. 25 НК РФ к расходам на оплату труда относятся любые виды расходов, произведенных в пользу работника, если они предусмотрены трудовым и (или) коллективным договорами, за исключением расходов, перечисленных в ст. 270 НК РФ. То есть материальная помощь, даже если она предусмотрена трудовым или коллективным договором, включается в состав расходов в силу прямого указания п. 23 ст. 270 (Письмо от 31.07.2009 N 03-03-06/1/504).

Арбитры не пришли к единому мнению

Арбитры не так единодушны в интересующем нас вопросе, как чиновники. В арбитражной практике можно выделить два подхода к налогообложению материальной помощи (учитывая, что гл. 24 НК РФ утратила силу только с 2010 г., судебная практика имеется именно по ЕСН, а некоторым налогоплательщикам еще предстоит встречать выездные проверки по вопросам уплаты ЕСН в 2009 и 2008 гг., поэтому мы не будем забывать об этом налоге).

1. Материальную помощь нельзя включать в базу по налогу на прибыль и не нужно облагать ЕСН (Постановления ФАС МО от 14.01.2011 N КА-А40/16837-10, от 30.10.2009 N КА-А40/11455-09, Девятого арбитражного апелляционного суда от 05.10.2010 N 09АП-23570/2010-АК, ФАС ПО от 30.08.2010 по делу N А55-35672/2009, ФАС СЗО от 30.10.2009 по делу N А05-13609/2008).

Аргументация:

— материальная помощь работникам к отпуску не относится к расходам в силу прямого указания п. 23 ст. 270 НК РФ, даже если коллективным договором на работодателя была возложена обязанность оказывать такую помощь своим работникам;

— не всегда расходы, связанные с исполнением условий коллективного договора, экономически обоснованны для целей налогообложения прибыли;

— упоминание в ст. 255 НК РФ расходов в пользу работников и включение соответствующих выплат в трудовые договоры (коллективный договор) сами по себе не означают их безусловного отнесения к расходам, учитываемым в целях применения гл. 25 НК РФ. Если выплаты работникам материальной помощи к отпуску не имеют признаков начислений стимулирующего характера, связанных с производственными результатами, профессиональным мастерством и высокими достижениями в труде, либо признаков начислений стимулирующего или компенсационного характера, связанных с режимом работы и условиями труда, в силу п. 23 ст. 270 НК РФ матпомощь работникам не учитывается в расходах;

— матпомощь к отпуску не связана с выполнением трудовых обязанностей (с режимом работы, условиями труда, производственными результатами и содержанием труда работника) и не носит стимулирующего либо компенсационного характера. Она может быть выплачена только при наличии финансовой возможности у организации (то есть это необязательно), не отвечает принципам экономической обоснованности затрат и не направлена на получение прибыли;

— матпомощь, выплачиваемая работникам на основании коллективного договора, является одной из гарантий социальной защиты работодателем работников предприятия. Источник выплат социального характера — прибыль, остающаяся в распоряжении налогоплательщика.

2. Материальную помощь можно отнести к расходам по налогу на прибыль и следует облагать ЕСН (Постановления ФАС СЗО от 21.12.2010 по делу N А26-1859/2010, от 05.08.2009 по делу N А13-12387/2008, ФАС ДВО от 22.03.2010 N Ф03-1121/2010, ФАС ВВО от 01.09.2010 по делу N А39-2814/2009, Девятого арбитражного апелляционного суда от 08.12.2010 N 09АП-28245/2010-АК).

Выплаты материальной помощи к отпуску, предусмотренные коллективным и (или) трудовым договорами:

— производятся работникам, не имеющим нарушений трудовой дисциплины, по своей правовой природе носят стимулирующий характер и, соответственно, входят в систему оплаты труда;

— зависят от соблюдения работником трудовой дисциплины и от размера заработной платы, установленного системой оплаты труда;

— производятся в пределах фонда оплаты труда ежегодно при уходе работника в очередной оплачиваемый отпуск (то есть связаны с выполнением трудовых функций и получением дохода) и входят в систему оплаты труда на предприятии;

— фактически являются формой оплаты труда работников, поскольку определены договором (производятся раз в год всем работникам при уходе в отпуск, без заявления работников и издания руководством специального приказа) и осуществляются за счет средств фонда оплаты труда предприятия в размере среднемесячного заработка.

Размер материальной помощи определяется налогоплательщиком в зависимости от непрерывного стажа работы в обществе исходя из тарифной ставки присвоенного разряда (должностного оклада) работника. Матпомощь не оказывается работникам, уволенным по собственному желанию, имеющим дисциплинарные взыскания, совершившим хищения собственности общества и нанесшим обществу невозмещенный материальный ущерб.

То есть материальная помощь к отпуску не носит социального характера, связана с производственной деятельностью и выполнением работниками трудовых обязанностей, зависит от таких факторов, как добросовестный труд, соблюдение трудовой дисциплины и др. Следовательно, матпомощь является выплатой стимулирующего характера и относится к расходам на оплату труда.

Президиум ВАС РФ: главное — характер выплаты

Как было отмечено в начале статьи, Президиум ВАС РФ сформулировал свою позицию по вопросу налогообложения материальной помощи. Поскольку комментарии даны в мотивировочной части Постановления, вынесенного по результатам пересмотра конкретного налогового спора, изложим обстоятельства этого дела.

Организация ежегодно выплачивала своим работникам материальную помощь к отпуску. Обязанность выплаты была закреплена коллективным договором, при этом ее размер зависел от стажа работы и величины должностного оклада. Работникам, отмеченным за особые трудовые достижения орденами, медалями и почетными званиями, материальная помощь выплачивалась в повышенном на 15% размере при условии отсутствия нарушений трудовой и производственной дисциплины. Выплаты материальной помощи организация не включала в состав расходов по налогу на прибыль и, соответственно, не облагала ЕСН, поскольку считала, что они:

— не входят в систему оплаты труда (выплачиваются единовременно, а не на регулярной основе, не связаны непосредственно с производительностью труда, то есть не имеют стимулирующего и премиального характера);

— квалифицируются как материальная помощь, подпадающая под действие п. 23 ст. 270 НК РФ.

Рассмотрев обстоятельства дела в кассационной инстанции, ФАС ЗСО (Постановление от 17.12.2009 по делу N А46-9365/2009) пришел к выводу, что материальная помощь к отпуску является выплатой, непосредственно связанной с выполнением трудовых функций и получением дохода, входит в установленную налогоплательщиком систему оплаты труда, зависит от стажа и оклада работника, носит стимулирующий характер, поскольку зависит от соблюдения трудовой дисциплины, а значит, подлежит включению в состав расходов на оплату труда и, соответственно, в налоговую базу по ЕСН. Решение суда апелляционной инстанции о том, что материальная помощь к отпуску, выплачиваемая на основании коллективного договора, имеет социальный характер и подпадает под действие п. 23 ст. 270 НК РФ, было признано ошибочным.

Не согласился с налогоплательщиком и Президиум ВАС РФ, пересмотревший в порядке надзора судебные акты по делу в связи с отсутствием единообразия при разрешении аналогичных споров о толковании и применении п. 23 ст. 270 НК РФ (Постановление N ВАС-4350/10). Высшие арбитры посчитали необходимым пояснить, что следует понимать под материальной помощью, подпадающей под действие названного пункта. Они указали, что матпомощь — это выплата:

— не связанная с выполнением получателем трудовой функции;

— направленная на удовлетворение социальных потребностей, обусловленных возникновением трудной жизненной ситуации или наступлением определенного события (например, причинением вреда в связи со стихийным бедствием или другим чрезвычайным обстоятельством, смертью члена семьи, рождением или усыновлением ребенка, тяжелым заболеванием и др.).

Ключевой вывод. Материальная помощь, не учитываемая в расходах, — это выплата:

— не связанная с выполнением получателем трудовой функции;

— направленная на удовлетворение социальных потребностей, обусловленных возникновением трудной жизненной ситуации или наступлением определенного события (причинением вреда в связи со стихийным бедствием или другим чрезвычайным обстоятельством, смертью члена семьи, рождением или усыновлением ребенка, тяжелым заболеванием и др.).

С учетом названных критериев выплаты работникам к отпуску, производимые налогоплательщиком, не могли быть квалифицированы как материальная помощь, которая подпадает под действие п. 23 ст. 270 НК РФ. Условия получения таких выплат работниками и определения их размеров позволили Президиуму ВАС РФ заключить: эти выплаты входят в установленную на предприятии систему оплаты труда, экономически обоснованны, направлены на осуществление приносящей доход деятельности. Стало быть, эти выплаты следовало включать в состав расходов на оплату труда и облагать ЕСН.

Важно отметить, что, согласившись с правомерностью доначисления налоговой инспекцией ЕСН по рассматриваемому эпизоду, высшие арбитры признали недействительным решение налоговиков в части взыскания с организации штрафа на основании п. 1 ст. 122 НК РФ за неуплату ЕСН, доначисленного за 2006 г. в отношении выплат, производимых работникам при уходе в ежегодный отпуск. Объяснение этому следующее. Налогоплательщик не может быть привлечен к ответственности при отсутствии вины в совершении налогового правонарушения. Обстоятельством, исключающим вину лица в совершении налогового правонарушения, признается выполнение им письменных разъяснений о порядке исчисления налога, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом госвласти в пределах его компетенции (пп. 3 п. 1 ст. 111 НК РФ). Минфин является органом, уполномоченным давать письменные разъяснения налогоплательщикам по вопросам применения законодательства РФ о налогах и сборах (п. 1 ст. 34.2 НК РФ). При рассмотрении дела налогоплательщик сослался на то, что не учитывал суммы матпомощи в расходах, следуя разъяснениям, приведенным в Письме Минфина России от 18.08.2006 N 03-03-04/1/637. По этой причине Президиум ВАС РФ счел налогоплательщика невиновным в совершении налогового правонарушения и отменил наложенные на него штрафные санкции.

До 2010 г. материальную помощь было выгоднее не учитывать в расходах по налогу на прибыль из-за экономии на ЕСН. С 2010 г. материальная помощь облагается страховыми взносами вне зависимости от невозможности ее признания для целей налогообложения прибыли, значит, налогоплательщику стало выгодно ее включение в состав расходов. На основании п. 23 ст. 270 НК РФ суммы материальной помощи работникам не могут быть отнесены к налоговым расходам. Однако в этой норме имеются в виду выплаты, которые не связаны с выполнением трудовой функции, направлены на удовлетворение социальных потребностей, обусловлены возникновением трудной жизненной ситуации или наступлением определенного события. Таким образом, не любая выплата, которую организация называет материальной помощью, фактически является таковой. Если выплата работнику не отвечает критериям, сформулированным Президиумом ВАС РФ применительно к п. 23 ст. 270 НК РФ, она может быть учтена в составе налоговых расходов (разумеется, при условии, что является экономически обоснованной и документально подтвержденной).

Постановление N ВАС-4350/10 было опубликовано на официальном сайте ВАС РФ 19.01.2011. С этого момента практика применения законодательства, на положениях которого основано данное Постановление, считается определенной для арбитражных судов (Постановление Пленума ВАС РФ от 23.07.2009 N 62). Таким образом, принимая решение или вынося постановление по делу со схожими обстоятельствами, судьи будут учитывать Постановление N ВАС-4350/10 (см. Постановления ФАС ЗСО от 21.01.2011 по делу N А75-12631/2009, СЗО от 15.02.2011 по делу N А56-4883/2010, ФАС ЗСО от 03.02.2011 по делу N А75-13089/2009, от 21.01.2011 по делу N А75-12631/2009 и др.). Напомним: в 2011 г. налоговики могут проводить проверки по ЕСН за 2009 и 2008 гг. (п. 4 ст. 89 НК РФ).

Опасаться пересмотра уже состоявшихся судебных актов по аналогичным делам по вновь открывшимся обстоятельствам не стоит. Дело в том, что такой пересмотр допускается только при условии, что в соответствующем постановлении Пленума ВАС РФ или Президиума ВАС РФ содержится прямое указание на возможность придания приведенному в нем толкованию норм права обратной силы (абз. 4 п. 4 Постановления КС РФ от 21.01.2010 N 1-П). В рассмотренном Постановлении N ВАС-4350/10 такого указания нет. Вероятно, это связано с тем, что оно ухудшает положение тех налогоплательщиков, которые уплачивали ЕСН до 01.01.2010. А согласно абз. 4 п. 5 Постановления КС РФ N 1-П не может иметь обратной силы постановление Пленума ВАС РФ или Президиума ВАС РФ, содержащее толкование нормы права, вследствие которого ухудшается положение налогоплательщиков, поскольку в силу ст. ст. 54 и 57 Конституции РФ недопустимо придание обратной силы законам, ухудшающим положение налогоплательщиков, в том числе, как отмечено в Постановлении КС РФ от 08.10.1997 N 13-П, в актах официального или иного толкования либо в правоприменительной практике (см. также Постановление Президиума ВАС РФ от 16.11.2010 N 10914/09).

Примечание. 28.03.2011 вступит в силу Федеральный закон от 23.12.2010 N 379-ФЗ, которым внесены поправки в АПК РФ. Согласно данным изменениям основания для пересмотра судебных актов разделены:

— на вновь открывшиеся обстоятельства, существовавшие на момент принятия судебного акта;

— на новые обстоятельства, возникшие после принятия судебного акта, но имеющие существенное значение для правильного разрешения дела.

К последним отнесены, в частности, определение либо изменение в постановлении Пленума ВАС РФ или Президиума ВАС РФ практики применения правовой нормы, если в соответствующем акте ВАС РФ содержится указание на возможность пересмотра вступивших в законную силу судебных актов ввиду данного обстоятельства (ст. 311 АПК РФ в редакции Федерального закона N 379-ФЗ). При этом в АПК РФ будет сделана оговорка, согласно которой в случае отмены судебного акта на основании рассматриваемого нового обстоятельства судебный акт, принятый в результате повторного рассмотрения дела, не может быть изменен в сторону ухудшения положения лица, привлекаемого или привлеченного к ответственности.

www.pnalog.ru