Код льготы 2010257 больше не используется в отчетности по налогу на имущество

В 2017 году кодом 2010257 в отчетности по налогу на имущество обозначалась льгота, предусмотренная п. 25 ст. 381 НК РФ в виде освобождения от налога движимого имущества.

С 2018 года данная льгота кодируется по-новому. Если она продолжает действовать в вашем регионе, при заполнении декларации за 2018 год строку 160 раздела 2 нужно заполнять так:

- В первых 7 ячейках укажите код 2012000 — он предусмотрен для региональных льгот, за исключением льгот в виде понижения ставки и уменьшения суммы налога к уплате.

- После знака «/» слева направо впишите реквизиты регионального закона, устанавливающего вашу льготу, в следующем формате: номер статьи, ее пункт (часть) и подпункт (пункт). Для каждой такой структурной единицы соответствующей нормы здесь отведено по 4 ячейки.

- по освобождению имущества от налога;

- применению пониженной ставки;

- уменьшению величины уже начисленного налога.

- реорганизации компании либо ликвидации юридического лица;

- передачи, приобретения объектов имущества между взаимозависимыми лицами.

- организации уголовно-исполнительной системы – в части имущества, используемого для исполнения возложенных на них обязанностей;

- религиозные организации – в части имущества, используемого для ведения религиозной деятельности;

- общероссийские общественные организации инвалидов, если инвалиды и их законные представители составляют не менее 80% всех членов общества, – в части имущества, используемого для ведения уставной деятельности;

- имущество специализированных протезно-ортопедических предприятий;

- имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

- имущество организаций, обладающих статусом государственных научных центров, присвоенным в соответствующем порядке (утв. Указом Президента РФ от 22.06.1993 N 939);

- и другие.

- 160, 200 или 240 раздела 2, в котором налог рассчитывается исходя из балансовой стоимости имущества;

- 040, 070 или 120 раздела 3, в котором налог рассчитывается исходя из кадастровой стоимости имущества.

- Налоговики – льготы предоставляют всем субъектам Федерации.

- Власти на местах – имеют территориальное ограничение, льгота действует конкретно в том регионе, где предоставлена.

- Гос. структуры и учреждения, которые занимаются уголовно–исполнительными делами.

- Религиозные организации.

- Организации, уставной капитал которых состоит из вкладов организации инвалидов.

- Российские организации людей с ограниченными возможностями, число которых должно составлять более восьмидесяти процентов.

- Компании, которые занимаются производством препаратов медицинского назначения.

- Центры науки под государственным контролем.

- Фирмы, оказывающие юридические консультации, адвокатское бюро.

- Предприятия ортопедические.

- Фонд развития «Сколково»

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми.

Такие разъяснения дала ФНС в письме от 14.03.2018 № БС-4-21/4786@.

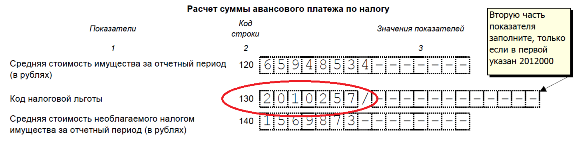

Кстати, в авансовом расчете по налогу на имущество так будет заполняться строка 130 раздела 2.

Поясним на примере. Так, в законе города Москвы от 05.11.2003 № 64 данная льгота указана в п. 31 ч. 1 ст. 4.

Значит, строка 160 (130 — в авансовых расчетах) будет выглядеть так:

Другие нюансы заполнения декларации по налогу на имущество рассмотрены здесь.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

nalog-nalog.ru

Коды налоговых льгот по налогу на имущество – 2010257

Отправить на почту

Амортизационные группы основных средств 2017-2018 — таблица будет представлена в статье — помогут разобраться, все ли имущество подлежит налогообложению. Код льготы по налогу на имущество 2010257 рекомендован Федеральной налоговой службой РФ. Рассмотрим, когда используется льгота 2010257 по налогу на имущество, а также некоторые аспекты применения налоговых льгот по налогу на имущество организаций в данной статье.

Льготы по налогу на имущество организаций: коды льгот

Организация обязана представлять декларацию по налогу на имущество, а если в регионе введены авансовые платежи по налогу, то и налоговые расчеты по этим платежам, в налоговые органы. Формы этих документов различны и заполняются по разным (хотя и похожим) правилам. Эти правила содержатся в том же документе, которым утверждены обе формы, — в приказе ФНС России от 31.03.2017 № ММВ-7-21/271@. В течение 2017 года для промежуточной отчетности по налогу разрешалось применять и формы, содержащиеся в ранее действовавшем приказе этого ведомства от 24.11.2011 № ММВ-7-11/895 (письмо ФНС России от 23.06.2017 № БС-4-21/12076). И в декларации, и в налоговом расчете в разделах 2 и 3 присутствуют строки для отражения кодов налоговых льгот:

Нумерация этих строк в декларации и налоговом расчете различается, но структура строки (составление из 2 частей) везде однотипна и принцип заполнения строк остается одинаковым. В первой части указываются коды налоговых льгот по налогу на имущество, которые налогоплательщик выбирает из приложения 6 к Порядку заполнения соответствующего документа (декларации или налогового расчета). Большая часть кодов привязана к определенным статьям НК РФ, дающим право на льготу. Но есть и коды, отражающие региональные льготы. Для них задействуется 2-я часть строки кодов, в которой отражаются реквизиты нормы регионального закона, дающего право на льготу.

Однако не все льготы, представленные в НК РФ, имеют установленные коды. ФНС предлагает использовать в таких случаях код 2010257 по налогу на имущество, который применяется для основных средств — объектов движимого имущества, принятых на учет с 01.01.2013. Исключения для применения налоговой льготы 2010257 по налогу на имущество прописаны в п. 25 ст. 381 НК РФ (письмо ФНС РФ от 12.12.2014 № БС-4-11/25774).

Льготируемое имущество по налогу на имущество организаций

С 2015 года основные средства, входящие в первые 2 амортизационные группы (по Классификации основных средств), не относятся к объектам налогообложения налогом на имущество (п. 4 ст. 374 НК РФ).

Остальное движимое имущество с 01.01.2015 стало расцениваться как облагаемое этим налогом, но в силу п. 25 ст. 381 НК РФ основные средства, поставленные на учет после 01.01.2013, от налогообложения освобождаются. Исключение из этого правила составляет имущество, принятое на учет в результате:

С 2017 года эти исключения недействительны для железнодорожного подвижного состава, произведенного после 01.01.2013.

С 2018 года возможность использования льготы по п. 25 ст. 381 НК РФ стала зависеть от решения о ее применении, принятого в регионе (ст. 381.1 НК РФ). Причем регионы получили также право самостоятельно определять, кто может воспользоваться такой льготой, в отношении какого имущества и какую ставку будут при этом применять. Одновременно для такого имущества на 2018 год введена своя особая ставка (1,1%), выше которой регион не может установить свою ставку и которая будет применяться, если регион не ввел льготу или, введя льготу, свою ставку не установил.

Подробнее о последних изменениях в НК РФ в части этой льготы читайте в статье «Налог на движимое имущество организаций с 2018 года».

Амортизационные группы основных средств 2017-2018: таблица

Согласно п. 1 ст. 258 НК РФ в зависимости от срока полезного использования основные средства в целях налогообложения делятся на амортизационные группы. Классификация основных средств утверждена правительственным постановлением от 01.01.2002 № 1. Амортизационные группы основных средств 2017-2018 — таблицу примеров основных средств, попадающих в них, мы приводим в нашей статье — увязаны с кодами ОКОФ и определенными сроками полезного использования.

В 2017 году вступила в силу новая редакция ОКОФ ОК 013-2014 (СНС 2008). Применение новых кодов облегчает сопоставительная таблица, приведенная в приказе Росстандарта от 21.04.2016 № 458.

С 2017 года классификатор ОС по амортизационным группам обновлен постановлением Правительства РФ от 07.07.2016 № 640. Новшества затронули только то имущество, которое принимается на учет после 01.01.2017. В то же время классификация основных средств по амортизационным группам 2016 г. будет применяться в отношении того имущества, которое было введено в эксплуатацию до 01.01.2017.

Справочник амортизационных групп основных средств 2017-2018

Срок полезного использования ОС, лет включительно

Льготы по налогу на имущество организаций

Актуально на: 28 февраля 2017 г.

Налоговым кодексом установлены льготы по налогу на имущество организаций. Причем в одних случаях под льготу подпадает имущество определенных организаций, в других –имущество определенного «типа» независимо от категории организации, которой оно принадлежит.

Также льготы могут быть установлены законами субъектов РФ (п. 2 ст. 372 НК РФ). Это могут быть и льготы, например, в виде пониженной налоговой ставки или, скажем, в виде уменьшения суммы налога к уплате в бюджет.

Кто освобожден от уплаты налога на имущество

На федеральном уровне от налога освобождаются (ст. 381 НК РФ):

Даже если организация имеет право на применение льготы (федеральные или региональные), она все равно должна представлять в ИФНС декларацию по налогу на имущество (утв. Приказом ФНС России от 24.11.2011 N ММВ-7-11/895 ). А также расчет по авансовому платежу, если законом субъекта РФ по данному налогу установлены отчетные периоды (п. 2,3 ст. 379, п. 1,2 ст. 386 НК РФ). И тот факт, что организация применяет льготу, безусловно, должен быть в отчетности отражен.

Коды налоговых льгот по налогу на имущество организаций

Льготы по налогу на имущество для целей заполнения декларации закодированы. Сами коды перечислены в Приложении N 6 к Порядку заполнения декларации. Коды, соответствующие льготе, в зависимости от того, в каком виде она предоставляется (освобождения определенного имущества, льготной ставки, уменьшения суммы налога) в декларации указываются в строках:

На практике нередко возникают вопросы по коду налоговой льготы 2010257, который кстати в Приложении N 6 не поименован. Но это объяснимо.

Код 2010257 соответствует льготе по налогу на имущество, освобождающей от налогообложения движимое имущество компании, принятое на учет с 01.01.2013 в качестве ОС (из 3–10-й амортизационных групп), кроме имущества, принятого на учет по итогам реорганизации или ликвидации организаций, либо полученного от взаимозависимого лица (п. 25 ст. 381 НК РФ). Это правило действует с 2015 года. Однако соответствующие изменения в декларацию так и не внесли. В результате ФНС просто выпустила разъяснения о том, что при применении данной льготы указывать в декларации нужно именно этот код (Письмо ФНС от 12.12.2014 N БС-4-11/25774@ ).

glavkniga.ru

Льготы по налогу на имущество

Коммерческие структуры, которые владеют каким-либо имуществом, обязаны отсчитываться перед налоговиками. В декларации при заполнении указывается средняя стоимость имущества и сам налог, подлежащий к уплате. В декларации обязательно нужно указать код 2010257 — льгота по налогу на имущество. Кто же может воспользоваться льготой на имущество и как указать в декларации имеющую льготу?

Кто предоставляет льготы

Есть организации, которые могут не уплачивать налог на имущество полностью или частично. Это право закреплено в налоговом кодексе (ст. 53, п.1). Льготы от уплаты налога на имущества могут представить два органа государственной власти:

Льготы, предоставляемые налоговиками, действуют на всей территории РФ и не требуют дополнительных подтверждений.

Кто может получить льготы на имущественный налог

На основании налогового кодекса (ст. 381, п. 1,2,3,4) ряд организаций могут воспользоваться льготой на право, освобождающее от имущественного налога. Это право дается организациям, которые используют имущество для определённых целей.

Кроме частичной оплаты налога, есть ряд организаций, которые имеют льготу по налогу на имущество организаций и освобождаются от уплаты полностью. К ним относятся:

Все эти организации должны отсчитываться перед гос. органами, но им нужно указывать код 2010257, что будет означать налоговую льготу.

Как заполнить декларацию

Налоговая декларация состоит из нескольких разделов. На титульном листе указываются реквизиты организации.

Далее заполняется раздел первый, где отражается сумма налога к уплате — для компаний, которые не имеют льгот на имущество. «Льготники» проставляют нулевые значения.

Второй раздел определяет налоговую базу и стоимость имущества организации, в строке 160 необходимо указать код налоговой льготы 2010257. Сама строка разделена на две части: одна часть — это льгота, предоставленная налоговиками, вторая часть строки состоит из льготы (2012000), которую предоставляют местные власти.

Далее идет заполнение обычных сведений по имуществу. Его кадастровая стоимость, указывается среднегодовая стоимость объекта имущества. Налоговую ставку и авансовые платежи заполняют организации, которые не имеют льгот.

Правила заполнения декларации как в электронном виде, так и на бумаге предъявляются стандартные. Бумажный вариант заполнять нужно только чернилами синего и черного цвета. Не допускаются ошибки, помарки.

Все ячейки должны быть заполнены. Значения цифровые заполняются цифрами, буквенные – только печатными буквами. Если ячейки не заполняются, значит, нужно проставлять прочерки.

Все листы документа подписываются, ставится дата заполнения. Если декларация сдается в налоговый орган, значит, нужно подтверждение налоговика, что документ сдан. Если через почтовое отделение, значит, отправляется письмо с описью документа, сотрудник почты ставит отметку о принятии письма.

При отправлении документа через интернет на почту приходит подтверждение, что документ или принят, или есть ошибки.

Когда льготы невозможно получить

В налоговом кодексе прописано, кто может получить льготы, но есть ряд обстоятельств, когда получение государственной льготы невозможно.

Когда происходит расчет имущества, которое состоит из двух частей – амортизационных групп. Могут быть не выполнены или нарушены некоторые условия. Также если организация закрылась или реорганизовалась, получение льгот на имущественный налог невозможно. Если произошла передача имущества лицами, которые зависят друг от друга, – попали под понятие взаимозависимые, то льгота не предоставляется.

Других оснований для отказа нет. Пользоваться льготами могут как государственные структуры, так и коммерческие, которые попадают под ст. 381 Налогового кодекса.

Если компания не попадает под налоговые льготы, она может воспользоваться льготой местных властей. Но важно помнить, что данная льгота распространяется конкретно в регионе, где она была предоставлена, и ее нужно периодически подтверждать.

Льгота налоговых структур распространяется на всей Российской Федерации и не требует дополнительного подтверждения. Так как налоговые органы требуют неукоснительного выполнения всех условий, то нужно вовремя сдавать декларации, чтобы не вызывать дополнительного интереса налоговых структур.

saldovka.com

Код налоговой льготы 2010257 по налогу на имущество в 2018 году

Статьи по теме

Чиновники утвердили новый порядок применения кода налоговой льготы 2010257 по налогу на имущество в 2018 году. Проверьте, кто имеет право на эту льготу, и как ее заявить.

ВИП-доступ к журналу «Российский налоговый курьер» на 3 дня

Льгота по налогу на имущество 2010257 в 2018 году

Код льготы 2010257 компании проставляют в отчетности по налогу на имущество с 2015 года по имуществу, перечисленному в п. 25 ст. 381 НК РФ.

Важно! С 1 января 2018 года устнавливать право на льготу будут региональные власти. Если такое решение местным правительством не будет принято, налог придется платить. Таким образом, в каждом регионе будут свои правила.

Нововведение утверждено Федеральным законом от 27.11.2017 года №335-ФЗ. Изменения уже внесены в ст.381.1 НК РФ.

Кто имеет право на льготу 2010257

Еще раз напомним, что воспользоваться льготой в 2018 году можно только, если она сохранена в вашем регионе. На льготу по коду 2010257 имеют право организации — в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств.

Исключение составляют объекты движимого имущества, принятые на учет в результате:

Важно! Перечисленные ограничения не применяются в отношении железнодорожного подвижного состава, произведенного начиная с 1 января 2013 года. Дата производства железнодорожного подвижного состава определяется на основании технических паспортов.

Код налоговой льготы 2010257 в новой отчетности 2018 года

Мы выяснили, что эта льгота применяется за движимое имущество. Теперь определим, как отразить код в декларации по имуществу.

Приказом от 31 марта 2017 года № ММВ-7-21/271@ Минфин утвердил новые формы декларации и расчета авансовых платежей по налогу на имущество. Приложением 6 к Порядку заполнения отчетности чиновники утвердили порядок применения кода налоговой льготы 2010257.

В прежнем порядке заполнения отчетности этот код отсутствовал. В то же время не было кода для обозначения имущества, необлагаемого налогом в соответствии с п.25 ст.381 НК РФ. Код 2010257 бухгалтеры применяли для обозначения льготы на основании письма ФНС от 12.12.2014 N БС-4-11/25774@ с рекомендацией обозначать движимое имущество, принятое на учет с 1 января 2013 года и не облагаемое налогом, но в порядке заполнения отчетности этот код не был прописан.

В приложении 6 к новому порядку заполнения расчета по налогу на имущество от 31.03.2017г. добавлен код налоговой льготы 2010257. В новых формах отчетности он применяется, как и раньше, для обозначения имущества, необлагаемого налогом на основании п.25 ст.381 НК РФ.

Как в отчетности указать код налоговой льготы 2010257

Код налоговой льготы по налогу на имущество 2010257 в отчетности в 2018 году укажите в разделе 2. Остаточную стоимость льготируемого имущества укажите в графе 4 расчета и декларации.

Код льготы «2010257» укажите в строке 130, а в строке 140 впишите среднюю стоимость льготируемого имущества.

Пример

На балансе организации числится грузовой автомобиль, приобретенный 25 апреля 2017 года. Автомобиль приобретен за плату от третьего лица, не являющегося взаимозависимым. Смотрите образец заполнения расчета авансовых платежей по налогу на имущество на примере бланка за 9 месяцев с применением кода налоговой льготы 2010257.

www.rnk.ru