В 2017 году никаких кардинальных поправок в НК РФ по части уплаты подоходного налога не вносилось. На начало 2018 года также пока все еще не планируются внесение корректировок в отношении удержания НДФЛ работодателем и перечисления этого налога в государственную казну. При этом важно понимать, что механизм оплаты подоходного налога имеет ряд особенностей.

В зависимости от того, на каком основании НДФЛ подлежит отчислению в бюджет, различаются и КБК по НДФЛ в 2018 году за сотрудников. Из этой публикации вы узнаете, на какие КБК следует перечислять подоходный налог в 2018 году.

Общие правила и порядок уплаты НДФЛ в 2018 году

В статье 226 НК РФ содержатся требования российского налогового законодательства по НДФЛ в виде правил, которые должны соблюдать все плательщики подоходного налога. Требования, которые будут актуальны и в 2018 году, сводятся к следующему:

1. После того как работнику была перечислена заработная плата, работодатель должен уплатить подоходный налог не позже, чем через сутки после перечисления заработка сотрудника.

2. НДФЛ с заработной платы работника, который находится на больничном (или в отпуске), необходимо уплатить в бюджет государства не позже последнего дня данного месяца.

3. Заполнять отчетность в виде формы 6-НДФЛ, в которой отражены все начисления, а также удержания необходимо каждый квартал. Сведения нужно заполнять по каждому сотруднику в отдельности.

4. Подоходный налог следует уплачивать:

- ИП – по месту жительства;

- организации – по месту учета.

- вида платежа;

- статуса налогоплательщика.

Обратите внимание, что предприниматели, которые работают на ПСН или ЕНВД должны перечислять подоходный налог в ИФНС по месту своего учета, где они зарегистрированы с ведением подобной деятельности.

Что необходимо знать о КБК плательщикам НДФЛ?

На 2018 год коды бюджетной классификации для уплаты подоходного налога за работников не изменились. Таким образом, КБК, которые были утверждены приказом Минфина № 65н от 01 июля 2013 года (в последней редакции) остаются актуальными.

Сразу скажем, что отчисления по налогам за физических лиц в 2018 году будут осуществлять на различные КБК, зависящие от:

Коды бюджетной классификации будут отличаться при выплатах за наемных работников, которые трудятся по договору и при выплатах иностранцам, которые получили денежное вознаграждение.

Как уже было отмечено, коды отличаются по виду платежа. В таблице ниже мы представили КБК для уплаты НДФЛ в 2018 году:

Индивидуальные предприниматели на ОСНО

КБК по НДФЛ

Юридические лица (организации)

tbis.ru

КБК по НДФЛ на 2018 год в таблице

Какие коды бюджетной классификации по НДФЛ на 2018 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2018 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Когда перечислять НДФЛ в 2018 году

Общее правило

По общему правилу, заплатить в 2018 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2018 года работодатель выплатил 9 февраля 2018 года. Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2018 года (поскольку 10 и 11 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2018 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2018 года.

КБК в 2018 году: таблица

В 2018 году произошли некоторые изменения в части КБК. См. «Изменения по КБК в 2018 году». Однако КБК по НДФЛ за сотрудников в 2018 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2018 года по подоходному налогу.

Таблица с КБК на 2018 года по НДФЛ

buhguru.com

КБК НДФЛ (2018) за сотрудников

Статьи по теме

Чтобы исполнить обязанности налогового агента по НДФЛ, важно не только правильно исчислить и удержать налог, но правильно заполнить платежное поручение. Мы составили исчерпывающий перечень КБК в 2018 году для уплаты НДФЛ за работников. Посмотрите подробную таблицу КБК для юридических лиц и ИП, образец платежного поручения, а также форму заявления для уточнения платежа.

Чтобы быстро найти ответ на свой вопрос, используйте рубрикатор:

По каким КБК в 2018 году платить НДФЛ за сотрудников

Изменились или нет в этом году КБК по НДФЛ за сотрудников? На сегодняшний день коды бюджетной классификации утв. приказом Минфина России от 01.07.2013 № 65н. Новый КБК для 2018 года по налогу на доходы физических лиц не принимали.

Посмотрите в таблице, мы привели все КБК в 2018 году по НДФЛ за сотрудников. В таблице указаны КБК для уплаты подоходного налога с доходов сотрудников резидентов и нерезидентов, задолженности, а также пеней, штрафов и процентов, возникающих при уплате НДФЛ.

Таблица. Коды по подоходному налогу за работников

182 1 01 02010 01 2100 110

182 1 01 02010 01 2200 110

182 1 01 02010 01 3000 110

Приказом Минфина предусмотрено 5 видов КБК для уплаты НДФЛ.

Какие еще КБК в 2018 году предусмотрены для НДФЛ

Всего приказом Минфина от 01.07.2013 № 65н предусмотрено 5 кодов КБК для уплаты НДФЛ в 2018 году. Посмотрите в таблице, какие коды применяются для иных выплат, кроме выплат в пользу сотрудников.

Таблица. Все КБК по налогу на доходы физлиц в 2018 году

КБК для ИП за себя, нотариусов, адвокатов и иных лиц, занимающихся частной практикой (ст. 227 НК РФ)

182 1 01 02020 01 1000 110

182 1 01 02020 01 2100 110

182 1 01 02020 01 2200 110

182 1 01 02020 01 3000 110

КБК для физических лиц самостоятельноуплачивающих налог по ст. 228 НК РФ (например, от продажи имущества)

182 1 01 02030 01 1000 110

182 1 01 02030 01 2100 110

182 1 01 02030 01 2200 110

182 1 01 02030 01 3000 110

КБК для фиксированного авансового платежа с доходов иностранцев (ст. 227.1 НК РФ)

182 1 01 02040 01 1000 110

182 1 01 02040 01 2100 110

182 1 01 02040 01 2200 110

182 1 01 02040 01 3000 110

КБК для прибыли КИК, полученной физическим лицом, признаваемыми контролирующими лицами этой компании

182 1 01 02050 01 1000 110

182 1 01 02050 01 2100 110

182 1 01 02050 01 2200 110

182 1 01 02050 01 3000 110

Скачайте все КБК для НДФЛ в 2018 году в начале статьи

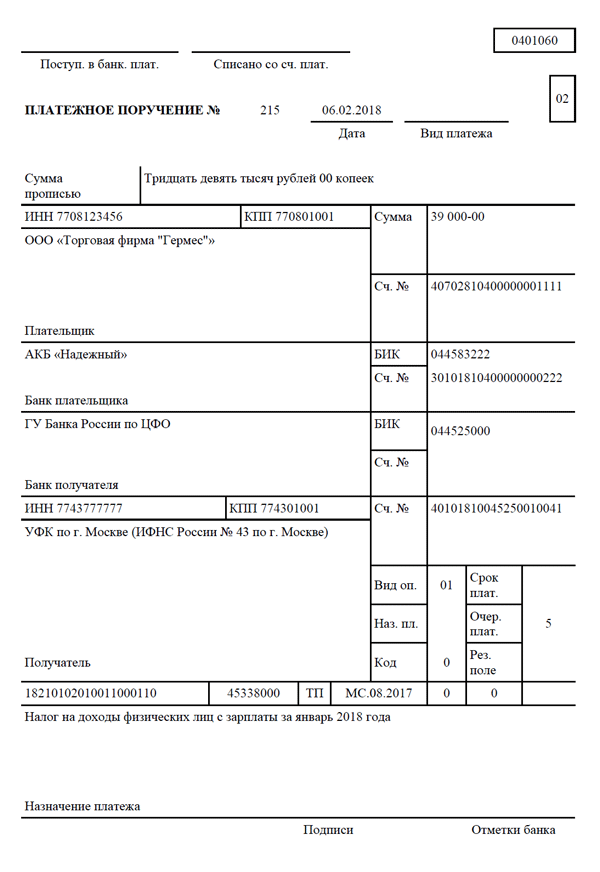

Если речь идет о выплате обычной зарплаты и удержания из нее налога, то бухгалтеру в платежном поручении надо указать код — 182 1 01 02010 01 1000 110.

Этот код применяется:

- при любых выплатах в пользу физического лица, когда компания выступает налоговым агентом (например, при выплате дивидендов, материальной выгоды, дохода по ГПХ и т.д);

- при вылатаж в пользу резидентов и нерезидентов;

- при выплатах за сотрудников для ИП.

Где указать КБК в платежке по НДФЛ

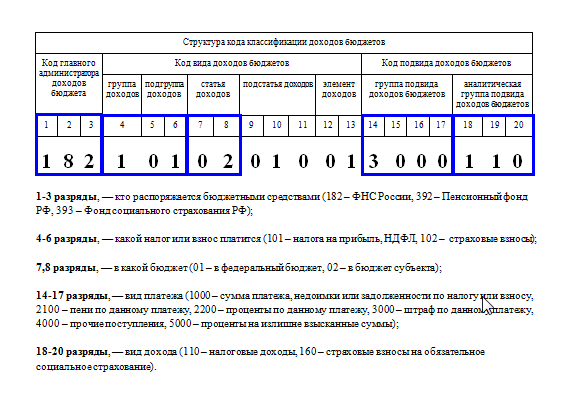

Сам код бюджетной классификации состоит из 20 символов и позволяет определить, куда должен быть зачислен платеж, какому органу, в счет уплаты какого налога и т.д., все это очень подробно расписано в приказе Минфина России 01.07.2013 № 65н.

Посмотрите памятку, которую мы сделали специально для вас, чтобы разобраться, что значат цифры в КБК.

Коды бюджетной классификации необходимы для того, чтобы ваш платеж поступил на счет того органа, который является администратором этого бюджетного дохода. В случае с налогами администратором является ИФНС.

Ошибка в КБК приведет к тому, что ваш платеж не будет зачислен на счет налоговой, а значит, перед вашей компанией повиснет долг. Возникшей долг грозит штрафами и пенями и выяснениями «отношений» с налоговой. Поэтому в кодах бюджетной классификации нужно быть особенно внимательными.

В форме платежного поручения есть отдельное поле (104) для указания КБК.

Образец актуального платежного поручения по НДФЛ за сотрудников

Посмотрите пример заполнения платежного поручения с указанием КБК при перечислении НДФЛ за работников.

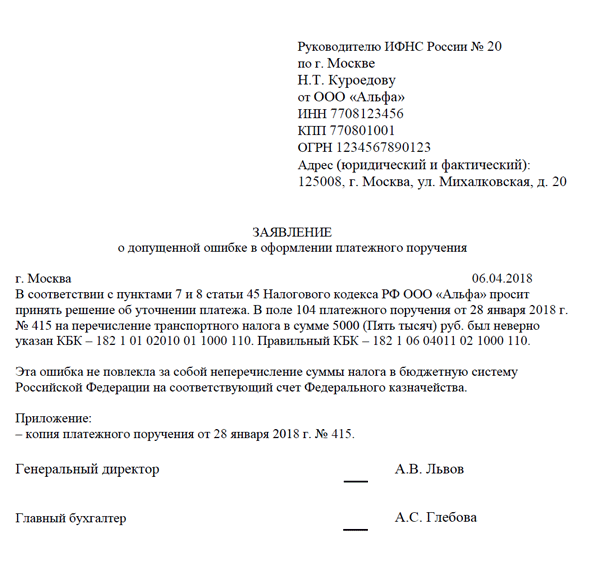

Что делать, если допустили ошибку в КБК по НДФЛ

Если вы обнаружите ошибку в КБК на уплату НДФЛ в 2018 году, то вправе просить налоговую провести уточнение платежа.

Для этого необходимо подать заявление в налоговую об уточнении платежа и документ, подтверждающий, что вы перечислили НДФЛ в 2018 году в установленный срок, однако, допустили ошибку в КБК.

Заявление составляется в свободной форме, НК РФ не установлено каких-либо специальных требований к нему. Однако рекомендуем указать в таком заявление следующие данные:

- Реквизиты компании — наименование, ИНН/КПП, ОГРН, адрес местонахождения.

- Описать в чем состоит заявление (уточнение платежа в связи с неверным КБК)

- Указать дату платежа и КБК, который был указан в платежном поручении

- Указать верный КБК, т.е. тот, по которому вы просите отразить платеж

Документом, подтверждающим уплату налога в установленный срок, будет платежное поручение.

Посмотрите ниже пример заявления в налоговую об уточнении платежа в связи с неправильным указанием КБК

После получения вашего заявления налоговый орган может принять решение о проведении совместной сверки платежей. По результатам сверки должен быть составлен акт сверки. И после этого уже налоговый орган будет принимать решение об уточнении платежа.

Важно! Если налоговый орган примет решение об уточнении платежа и получится, что налог был перечислен вовремя, то пеней не будет. Налоговая в этом случае должна будет пересчитать суммы пеней на дату платежного поручения.

www.rnk.ru

КБК для уплаты НДФЛ

КБК для уплаты НДФЛ за сотрудников

КБК для уплаты пени по НДФЛ за сотрудников

КБК для уплаты НДФЛ для ИП

КБК для уплаты пени по НДФЛ для ИП

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

КБК для уплаты пени по НДФЛ для физических лиц

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

КБК для уплаты НДФЛ для работающих у граждан на основании патента

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

assistentus.ru

КБК по НДФЛ в 2018 году

Обязанность налогового агента — не только удержать НДФЛ, но и перечислить его в бюджет. Какой КБК использовать при перечислении НДФЛ за сотрудников в 2018 году и в других случаях, — смотрите в таблице. Данные КБК используются для юрлиц и ИП.

Минфин неожиданно изменил КБК по страховым взносам. Все изменения в большой таблице журнала «Упрощенка»: «Минфин обновил КБК задним числом».

Минфин неожиданно изменил КБК по страховым взносам. Все изменения в большой таблице журнала «Упрощенка»: «Минфин обновил КБК задним числом».

КБК НДФЛ 2018 за сотрудников

В таблице представлены КБК для НДФЛ с доходов, источником которых является налоговый агент (юридическое лицо и ИП). Эти КБК используйте при уплате НДФЛ за работников с зарплаты, отпускных, больничных, дивидендов и др. выплат, источником которых является налоговый агент.

Налог

КБК

НДФЛ с зарплаты, отпускных, дивидендов

182 1 01 02010 01 1000 110

Программа Упрощенка 24/7 заполняет платежки с учетом последних изменений в КБК. Выгрузка платежек для онлайн банка проходит в один клик. Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 365 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Пени по НДФЛ КБК на 2018 год

В платежном поручении для КБК по пеням отведено специальное поле 104. Ниже представлены КБК для пеней по подоходному налогу. Если вы перечисляли налог, но в платежном поручении по ошибке указали КБК пеней платеж можно уточнить, подробнее в статье «Минфин разрешил уточнять КБК.

www.26-2.ru