Как правильно уменьшить стоимость «упрощенного» патента на страховые взносы

C каждым годом число предпринимателей, применяющих упрощенку на основе патента, растет. Главная прелесть этого режима в том, что налоговая нагрузка по нему небольшая. Нужно лишь оплатить патент и заплатить страховые взносы во внебюджетные фонды. При этом стоимость патента можно уменьшить на страховые взнос ы п. 10 ст. 346.25.1 НК РФ .

Но вот незадача — есть разногласия с налоговиками по вопросу, на какую сумму взносов может быть уменьшена стоимость патента. Они возникли из-за того, что из гл. 26.2 НК РФ, посвященной УСНО, непонятно, распространяются ли нормы, касающиеся «доходной» упрощенк и п. 3 ст. 346.21 НК РФ , на патентную УСНО. Посмотрим, какие мнения существуют по этому поводу и на какое из них стоит ориентироваться. Сразу скажем, что проблема возникает, если у предпринимателя есть работники.

Если у предпринимателя нет наемных работников

Предприниматели без работников, применяющие УСНО с объектом обложения «доходы», с этого года могут уменьшить налог на всю сумму страховых взносов, уплаченных за себ я п. 3 ст. 346.21 НК РФ . Минфин и ФНС, как и ранее, распространяют эту норму еще и на патентных упрощенцев, поскольку, по их мнению, УСНО на патенте — это разновидность обычной упрощенк и Письма ФНС от 19.03.2012 № ЕД-4-3/4543@; Минфина от 27.02.2012 № 03-11-09/10 .

Для применения патентной УСНО среднесписочная численность наемных работников предпринимателя за год не может превышать 5 челове к п. 2.1 ст. 346.25.1 НК РФ .

Сумма страховых взносов, которую в 2012 г. предприниматель должен заплатить за себя, составляет 17 208,25 руб. (4611 руб. х 12 мес. х 31,1%). Это значит, что при стоимости годового патента не более 25 812,38 руб. (17 208,25 руб. / 2/3) от уплаты второго платежа предприниматель освобожде н п. 10 ст. 346.25.1 НК РФ; ч. 2 ст. 16 Закона от 24.07.2009 № 212-ФЗ . Поскольку сумма взносов будет равна 2/3 стоимости патента.

Кстати, если говорить о «ценах» на патент, то, судя по региональным законам, большинство патентных видов деятельности вполне укладываются в указанное значение.

Если же ваш патент стоит больше, то второго платежа не избежать.

Если у предпринимателя работники есть

Новая норма об уменьшении налога при УСНО на взносы без ограничений на предпринимателей-работодателей не распространяется. И Минфин ранее неоднократно говорил, что применяющие УСНО на патенте могут уменьшить стоимость патента на сумму страховых взносов не более чем на 50% Письма Минфина от 20.12.2010 № 03-11-11/322, от 26.12.2008 № 03-11-02/162 . С вопросом, не изменилась ли позиция Минфина, мы обратились к специалистам ведомства.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ УСНО на основе патента является разновидностью обычной УСНО. А стоимость патента является налогом, взимаемым в связи с применением данного режима налогообложения. Об том, в частности, говорится в п. 2 ст. 56 «Налоговые доходы бюджетов субъектов Российской Федерации» Бюджетного кодекса РФ. Поэтому оставшаяся часть стоимости патента, как оставшаяся часть налога, не может быть уменьшена более чем на 50%, если предприниматель делает выплаты физическим лицам и уплачивает в связи с этим страховые взнос ы п. 3 ст. 346.21 НК РФ .

При определении ограничения в размере 50% стоимости патента у предпринимателя учитываются страховые взносы как за самого себя, так и за наемных работнико в ” .

Таким образом, для тех упрощенцев, у которых есть работники, ничего не изменилось.

Однако суды приходят к выводу, что упрощенцы, у которых есть работники, могут уменьшить стоимость патента на сумму всех страховых взносов как за себя, так и за работников — без ограничений. По их мнению, нормы для упрощенцев «на доходах» и для ведущих деятельность по патенту — это совершенно разные вещи. И если в статье об уменьшении стоимости патента ничего не сказано о 50%-м лимите, значит, его и не т Постановления ФАС УО от 30.08.2011 № Ф09-5069/11; ФАС ЦО от 25.11.2011 № А68-1304/2011; ФАС МО от 08.12.2011 № А40-36137/11-140-159 .

Следовать такой позиции, конечно, выгодно. Ведь даже если предприниматель возьмет к себе на работу только одного человека, будет платить ему минимальную зарплату и будет заниматься, например, ремонтом обуви, по которому применяется тариф страховых взносов 20% п. 8 ч. 1, ч. 1.4, 3.4 ст. 58 Закона от 24.07.2009 № 212-ФЗ , второй платеж по патенту будет значительно меньше либо его не будет вообще.

Но понятно, что налоговики выступают против такого подхода. И в перспективе дело может дойти и до суда. Поэтому прежде всего нужно понять, сколько вы выиграете, если уменьшите стоимость патента на все начисленные страховые взносы. А выиграете вы максимум 1/6 стоимости патента (2/3 стоимости патента – 1/2 стоимости патента).

При получении нескольких патентов, по мнению Минфина, предприниматель должен распределять сумму страховых взносов, уплаченных за работников, занятых в разных видах деятельности, и уменьшать стоимость каждого патента на свою част ь Письмо Минфина от 22.02.2012 № 03-11-11/55 .

В большинстве своем стоимость патентов невелика. И судиться из-за нескольких тысяч, а может, и сотен рублей вряд ли нужно. Но если вы решитесь пойти доказывать свою правоту в суд, то стоит ознакомиться с судебной практикой в вашем федеральном округе. По крайней мере, ФАС Московского, Центрального и Уральского округов уже выносили решения в пользу налогоплательщиков по данному вопросу.

Как правильно уменьшить стоимость патента на страховые взносы при УСНО

Для предпринимателей УСНО на основе патента проста и удобна. Однако, как показывает практика, и тут есть подводные камни.

Мы благодарим индивидуального предпринимателя Татьяну Евгеньевну Котову (г. Березники, Пермский край) за предложенную тему статьи.

Стоимость патента оплачивается частями. По Налоговому кодексу предприниматель должен оплатить 1/3 стоимости патента в течение 25 календарных дней (включительно) с начала ведения деятельност и п. 8 ст. 346.25.1 НК РФ , а оставшиеся 2/3 — в течение 25 календарных дней с того дня, когда закончилось действие патент а п. 10 ст. 346.25.1 НК РФ . При этом плату можно уменьшить на сумму страховых взносов во внебюджетные фонд ы п. 10 ст. 346.25.1 НК РФ , но не более чем наполовину. Такое ограничение в 50% прямо в статье про порядок применения «патентной» УСН О п. 10 ст. 346.25.1 НК РФ не указано, здесь действует общая норма расчета налога для упрощенной системы налогообложения с объектом «доходы » п. 3 ст. 346.21 НК РФ . И соответствующие разъяснения по этому вопросу Минфин уже да л Письмо Минфина России от 20.12.2010 № 03-11-11/322 .

Но главный вопрос заключается в том, от какой суммы считать 50%: от всей стоимости патента или от тех самых 2/3 стоимости, которые предприниматель оплачивает уже по истечении срока действия патента? Как выяснилось из писем наших читателей, некоторые налоговые инспекции настаивают на втором варианте. Судебная практика ничего не говорит по этому поводу. За разъяснениями мы обратились в ФНС России.

Из авторитетных источников

“ По данному вопросу налоговые органы должны руководствоваться разъяснениями, приведенными в Письме Минфина России от 26.12.2008 № 03-11-02/162 (доведены до налоговых органов и налогоплательщиков Письмом ФНС России от 14.01.2009 № ВЕ-17-3/5@). В соответствии с ними при применении упрощенной системы налогообложения на основе патента на сумму уплаченных предпринимателем страховых взносов может быть уменьшена вся стоимость патента, но не более чем на 50 % п. 10 ст. 346.25.1, п. 3 ст. 346.21 НК РФ ” .

Понятно, что при различных подходах в бюджет придется отдать разные суммы. Посмотрим на примере, сколько заплатил бы предприниматель в одном и другом случае.

Пример. Расчет оставшейся части стоимости патента к уплате

/ условие / Предприниматель с 15 февраля 2010 г. ведет деятельность и применяет УСНО на основе патента. Срок действия патента — 12 месяцев, стоимость патента — 13 500 руб. 26 февраля 2010 г. он уплатил часть стоимости патента — 4500 руб. (13 500 руб. / 3). Оставшаяся часть стоимости патента — 9000 руб. (13 500 руб. – 4500 руб.). Сумма уплаченных страховых взносов за 2010 г. — 12 000 руб.

/ решение / Расчетные показатели приведены в таблице.

Обратите внимание, что на выплаченные своим работникам пособия по больничным нельзя уменьшить стоимость патент а п. 10 ст. 346.25.1 НК РФ; Письмо Минфина России от 20.10.2010 № 03-11-06/2/159 . Кроме того, в п. 10 ст. 346.25.1 НК РФ говорится именно об обязательном страховани и п. 3 ст. 346.21 НК РФ . Поэтому уменьшение стоимости патента на добровольные страховые взносы, уплаченные предпринимателем за себя, вызовет претензии у налоговико в Письма Минфина России от 18.05.2010 № 03-11-11/142, от 29.04.2010 № 03-11-11/125 .

В Налоговом кодексе сказано, что взносы на обязательное страхование уменьшают стоимость патента. Но как это делать, четко не прописано. Вот и возникают сомнения. А из-за неправильного толкования нормы вы можете заплатить в бюджет лишнее. И хотя споры с налоговиками по этому вопросу возможны, перестраховываться и переплачивать совсем не обязательно. Ведь все неясности НК РФ должны разрешаться в пользу налогоплательщик а п. 7 ст. 3 НК РФ .

glavkniga.ru

Отмена патента в случае несвоевременной оплаты

То есть получается, что налоговая может отменить стоимость патента за нарушение срока оплаты?

Я нашла письмо Федеральной налоговой №ЕД-4-3/18419 от 31.10.12, что нижестоящие органы должны были рассылать уведомления о пересчете стоимости патента, но мы ничего подобного не получали.

Кроме того, я внимательно прочитала ст. 346.25.1 п.9, где сказано, что право на патент утрачивается только, если не оплачена 1/3 патента. А у нас все уплачено. А в п.10 говорится о сроке уплаты оставшейся части и уменьшении стоимости патента на страховые взносы. Там не сказано о том, что теряется право на патент в случае неуплаты оставшейся части.

Неужели ничего нельзя возразить налоговой?

Да, у нас страховые взносы уплачены и уплачена ровно половина стоимости патента. Допросила супруга и оказалось, что при переходе на патент он сразу писал заявление на уменьшение стоимости патента на сумму страховых взносов и сумму платежа ему посчитали именно в налоговой, уменьшив стоимость патента на 50% на страховые взносы. Но как человек несведующий в вопросах работы с налоговой, написал это письмо в одном экземпляре. Сегодня отправлю его в налоговую, пусть ищут у себя в регистрации. В противном случае будем жаловаться в вышестоящую налоговую, а если не поможет, то в суд. А то они решили полгорода на штрафы по ЕНВД посадить. Спасибо большое за консультацию.

( У нас стоимость патента 2700, а уплачено сразу 1350. Первый платеж -900 (1/3), получается к доплате 900/4=225. 900+225=1125, Значит у нас еще и переплата?).

Можно поподробней, как Вы так посчитали?

Нашла письмо Минфина, где сказано,что оставшуюся стоимость патента можно уменьшить на всю стоимость страховых взносов:

Письмо Минфина РФ от 31 октября 2012 года № 03-11-09/87 “О порядке уменьшения стоимости патента на сумму страховых взносов”

PDF, email, печать

Комментарий содержания документа

ИП, применяющие упрощенную систему налогообложения на основе патента и не привлекающие в свою предпринимательскую деятельность наемных работников, могут уменьшить сумму соответствующего налога на всю сумму страховых взносов.

В случае, если срок действия патента меньше одного года, то уменьшить налог можно будет только на часть страховых взносов, пропорциональную сроку действия патента.

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо о порядке применения упрощенной системы налогообложения на основе патента и сообщает следующее.

В соответствии с пунктом 8 статьи 346.25.1 Налогового кодекса Российской Федерации (далее – Кодекс) индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения на основе патента, производят оплату одной трети стоимости патента в срок не позднее 25 календарных дней после начала осуществления предпринимательской деятельности на основе патента.

Согласно пункту 10 названной статьи Кодекса оплата оставшейся части стоимости патента производится налогоплательщиком не позднее 25 календарных дней со дня окончания периода, на который был получен патент.

При оплате оставшейся части стоимости патента она подлежит уменьшению на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

При этом следует иметь в виду, что упрощенная система налогообложения на основе патента, предусмотренная статьей 346.25.1 Кодекса, является разновидностью упрощенной системы налогообложения, применение которой регулируется главой 26.2 Кодекса.

Пунктом 3 статьи 346.21 Кодекса установлено, что сумма налога (авансовых платежей по налогу), исчисленная за налоговый (отчетный) период, уменьшается налогоплательщиками, выбравшими в качестве объекта налогообложения доходы, на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации, а также на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50 процентов.

Указанное ограничение не распространяется на индивидуальных предпринимателей, не производящих выплат и иных вознаграждений физическим лицам и уплачивающих страховые взносы в Пенсионный фонд Российской Федерации и фонды обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

Следовательно, индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам и уплачивающие страховые взносы в Пенсионный фонд Российской Федерации и фонды обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года, могут уменьшить стоимость патента на сумму страховых взносов, уплачиваемых за соответствующий период, без ограничения.

В случае если вышеуказанные страховые взносы будут больше, чем сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, то уплата оставшейся части патента не производится.

В то же время, если в период действия патента, выданного на срок от 1 до 11 месяцев календарного года, уплата страховых взносов индивидуальным предпринимателем, не производящим выплат и иных вознаграждений физическим лицам, произведена в целом за календарный год, то уменьшение оставшейся части патента производится на сумму страховых взносов, уплаченных за период, соответствующий сроку действия патента.

Сейчас пообщалась с налоговой, мне сказали, что я должна была уведомить о том, уплатила ли я страховые взносы в срок до 25 января. Где-нибудь есть такие требования в налоговом кодексе?

www.buhonline.ru

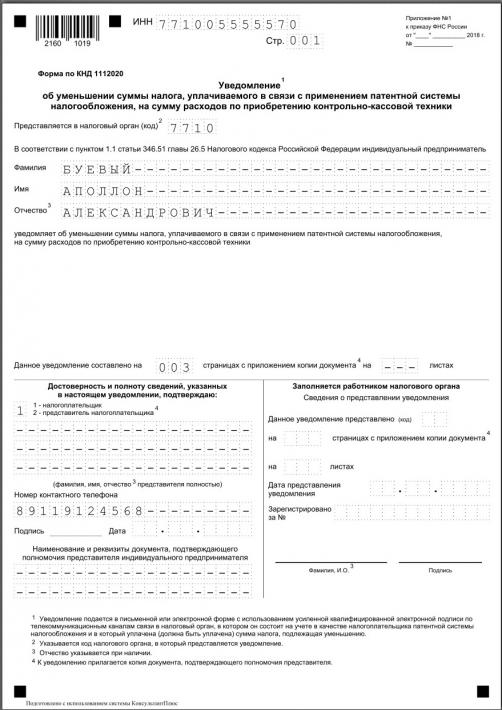

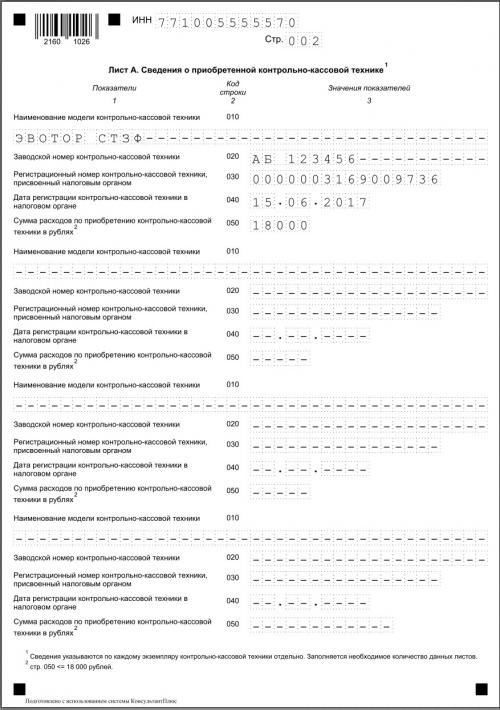

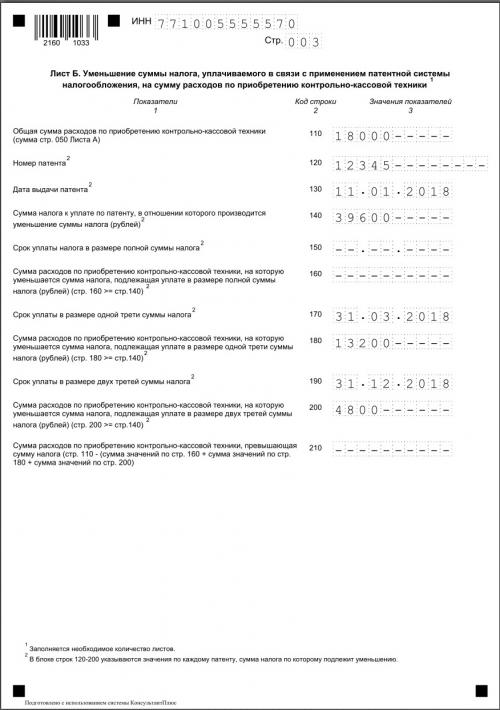

Вычет из стоимости патента на покупку онлайн-ККТ: образец уведомления

ФНС пока не утвердила форму уведомления об уменьшении суммы налога по ПСН на сумму расходов по приобретению ККТ. Однако выпустила рекомендуемую форму.

Предлагаем предпринимателям ознакомиться с образцом уведомления.

ИП следует обратить внимание на заполнение третьего листа. Данные для него берутся из полученного патента. И строки заполняются в зависимости от того, на какой срок получен патент, поскольку от этого зависит и срок уплаты налога.

Если патент получен на срок до 6 месяцев, то не заполняются строки 170-200. А если патент получен на срок от 6 до 12 месяцев и, значит, имеет два срока уплаты, то не заполняются строки 150 и 160.

Если у вас получается превышение расходов над стоимостью патента (строка 210), то можно будет уменьшить налог по следующему полученному патенту, подав еще одно уведомление.

Скачать образец уведомления в формате pdf можно в приложении к этой статье. Бланк заполняемый, т.е. можно заменить там данные на свои.

Подписывайтесь на главное от «Клерка» на Яндекс.Дзен. Самый умиротворяющий бухгалтерский сервис.

www.klerk.ru

Как определяется стоимость патента, рассказано чуть ниже. Но в любом случае заплатить придется столько, сколько установит законодательный орган региона. Но зато можно в счет этой суммы засчитать другие обязательные платежи, в первую очередь — взносы в Пенсионный фонд. И таким образом уменьшить общую стоимость отчислений в бюджет.Срок действия и стоимость патента

По своему выбору предприниматель может взять патент на 3, 6, 9 или 12 месяцев. Срок начинает отсчитываться с начала квартала, то есть с 1 января, с 1 апреля, с 1 июля или 1 октября. Скажем, вы купили патент на 6 месяцев с 1 октября 2006 года. Тогда действовать он будет до 31 марта 2007 года включительно.

Стоимость патента зависит от величины потенциального годового дохода. Эту величину, как уже было отмечено, устанавливают власти субъекта РФ для каждого вида предпринимательской деятельности на календарный год. Если индивидуальный предприниматель решит приобрести патент на квартал, полугодие или 9 месяцев, то стоимость патента будет пропорционально меньше. Например, за полгода предпринимателю придется заплатить:

стоимость патента = (потенциально возможный х 6%) х 1/2.

за полугодие годовой доход

Но допустим, на 2007 год законодатели предусмотрят иной размер дохода, нежели был в 2006 году. В этом случае стоимость патента рассчитывается отдельно за 2006 и 2007 годы исходя из сумм установленного дохода. Предположим, предприниматель купил патент на год с 1 октября 2006 года по 30 сентября 2007 года. Стоимость патента надо определять так:

годовая потенциально потенциально

стоимость = возможный годовой х 6% х 1/4 + возможный годовой х 6% х 3/4.

патента доход на 2006 год доход на 2007 год

За патент перечисляют два платежа. Сначала только треть стоимости — не позднее 25 дней после того, как предприниматель начал работать по новой системе. Оставшуюся часть — не позже чем через 25 дней после окончания периода, на который был выдан патент. Конечно, когда оплачивается первая часть, потенциальный доход на 2007 год может быть еще не определен. В таком случае общую стоимость вычисляют исходя из данных 2006 года. А потом делают перерасчет.

Работа по патенту и пенсионные взносы

Минимальная сумма пенсионных взносов, которую должны уплатить предприниматели, — это 1800 руб. в год. И большинство уплачивают именно эту минимальную сумму. Однако раз пенсионные взносы все равно засчитываются в счет уплаты патента, есть смысл увеличить их. Общая величина отчислений (стоимость патента + взносы) останется такой же, но появится возможность получать большую пенсию.

На обязательные пенсионные взносы можно уменьшать лишь оставшуюся стоимость патента (2/3 суммы, которые нужно перечислить по окончании действия патента). И уменьшить стоимость патента можно, только если вы уплатили взносы.

Поэтому предпринимателям выгоднее платить пенсионные взносы, пока действует патент. Тем более что уплачивать взносы можно ежемесячно (подробнее об уплате пенсионных взносов см. стр. 157). А крайний срок — не позднее 25 дней после того, как истечет срок действия патента. Если же вы перечислите пенсионные взносы позже указанной даты, то об экономии на патенте можно будет забыть.

Пример

Предприниматель приобрел патент на квартал: с 1 апреля по 30 июня 2006 года. Треть его стоимости нужно оплатить не позднее 25 апреля, а оставшиеся 2/3 стоимости патента — не позднее 24 июля 2006 года. Пенсионные взносы в размере 20 000 руб. бизнесмен перечисляет единовременно. В конце 2006 года он намерен перевести эти 20 000 руб. в Пенсионный фонд РФ. Больше в 2006 году предприниматель патент не покупал. Выходит, предприниматель сможет уменьшить вторую часть стоимости патента, только если уплатит относящиеся к этому кварталу взносы до 24 июля. Только в этом случае он сэкономит на патенте.

www.agrojour.ru