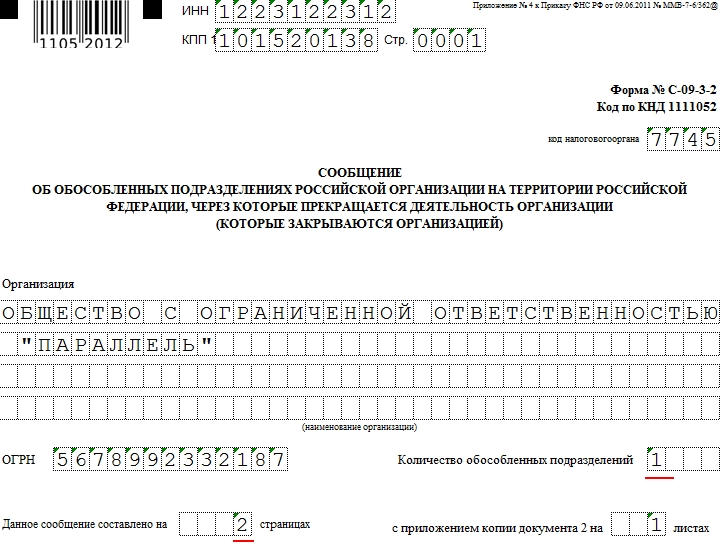

Форма С-09-3-2. Сообщение о закрытии обособленного подразделения

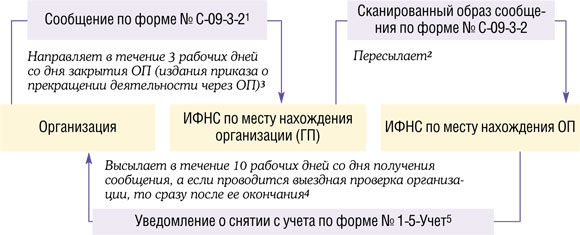

Сообщение по форме С-09-3-2 используется для того, чтобы известить ФНС о закрытии обособленного подразделения. Этот документ подается головным офисом по месту регистрации основного юрлица.

Принято считать это сообщение отменяющим действие С-09-3-1, однако это частичное заблуждение. Различие форм С-09-3-1 и С-09-3-2 в том, что последняя охватывает (а точнее — позволяет прекратить) деятельность представительства, филиала или другого типа ОП, что ясно указано в форме сообщения. Подать ее может как руководитель, так и представитель компании, который имеет соответствующую доверенность.

Образец заполнения и пустой бланк формы С-09-3-2

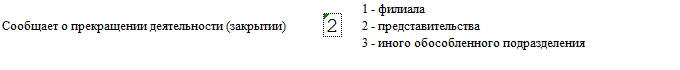

Виды подразделений, которые могут быть закрыты по С-09-3-2

На второй странице формы даётся выбрать с помощью проставления цифры в соответствующую ячейку, какой вид подразделения мы закрываем, всего их три:

- филиал;

- представительство;

- иное обособленное подразделение.

Заполнение полей формы С-09-3-2

Данная форма считывается машинно, поэтому, если вы заполняете ее от руки, используйте черную шариковую ручку и указывайте информацию печатными заглавными буквами. Одна ячейка рассчитана только под один символ, так что несколько символов в одном поле будут ошибкой. Сообщения с ошибками и исправлениями не принимаются.

Формы, которые подаются в электронном виде, должны быть заверены электронной подписью.

Лицом с правом подписи является либо руководитель компании (код 3), либо уполномоченный представитель (код 4).

Номера страниц указываются в четырехзначном формате, т.е. титульная страница — 0001, а первая страница приложения — 0002.

Приложение может быть приведено на стольких страницах, сколько представительств планируется закрыть. Эта цифра отражена в начале документа.

Количество закрываемых ОП равно количеству страниц в приложении и на 1 меньше, чем общее количество страниц в сообщении:

Обратите внимание! На первой странице указывается КПП основного юрлица, а в приложении — подразделения, подлежащего закрытию. Всегда проверяйте соответствие данных, чтобы случайно не закрыть работающее отделение. В случае ошибки можно подать заявление в ФНС, однако нет гарантии, что оно будет рассмотрено.

Данные по ОП должны совпадать с теми, которые были указаны в форме С-09-3-1 при открытии представительства.

Помните основные принципы заполнения документов, подающихся в налоговые и другие гос.органы: одна ячейка — один символ.

Если КПП филиала и ИНН уполномоченного лица отсутствуют, заполнять соответствующие поля не нужно.

Сроки и особенности подачи формы С-09-3-2

Сообщение С-09-3-2 подается не позднее, чем за три дня после того, как было вынесено решение о закрытии филиала. Копия этого решения, равно как и документ, удостоверяющий личность руководителя (доверенность на представителя) прилагается к документу. Напоминаем, что за несвоевременно поданную форму налагается штраф за каждый день просрочки.

В случае, если ликвидируется не ОП, а филиал, следует, кроме прочего, приложить к сообщению копию решения о внесении изменений в уставной документ, форму Р13002 или уведомление об изменениях в Уставе и форму Р14001.

После того, как документы были сданы, уйдет 3-5 дней на получение уведомления о закрытии обособленного подразделения.

assistentus.ru

Особенности закрытия обособленных подразделений

Кризисное положение в экономике заставляет компании пересматривать собственные затраты. Одной из форм оптимизации расходов является ликвидация обособленных подразделений.

Что такое обособленное подразделение, его особенности

Понятие «обособленное подразделение» представлено в НК РФ и ГК РФ. В ст.11 НК РФ под обособленным подразделением подразумевают каждое территориально обособленное от основной компании подразделение, где сформированы стационарные рабочие места. Для целей налогового права не играет роли отражен ли процесс его легализации документально или нет.

Понятие «обособленное подразделение» представлено в НК РФ и ГК РФ. В ст.11 НК РФ под обособленным подразделением подразумевают каждое территориально обособленное от основной компании подразделение, где сформированы стационарные рабочие места. Для целей налогового права не играет роли отражен ли процесс его легализации документально или нет.

Проанализировав термин «обособленное подразделение», представленный в НК РФ, можно выделить три ключевые характеристики:

- территориальная отстраненность;

- стационарное рабочее место;

- оборудованное рабочее место.

- наличие трудовых отношений между сотрудниками, которые осуществляют свои обязанности, и работодателем;

- работник трудится вне места пребывания организации;

- за рабочим местом производится контроль со стороны работодателя.

- снятие с учета в ИФНС;

- увольнение сотрудников.

- лично или через доверенное лицо;

- по почте;

- в электронном виде через интернет.

- направление сообщения по форме №С-09-3-2 в налоговую инспекцию;

- внесение преобразований в учредительные документы.

- уведомление о внесении преобразований по форме №Р13002;

- вердикт о внесении изменений, а также сам текст преобразований.

- за форму №С-09-3-2 – 200 руб. (для фирмы) и 300-500 руб. (для ее руководителя);

- за заявление Р13002 – 5 тыс. руб.

- если головная организация располагается в той же местности, что и обособленное подразделение, то увольнение производится по причине сокращения штата;

- если филиал или представительство расположены в другой местности — по причине ликвидации работодателя.

- передача сообщения о снятии с учета, а также документов на включение изменений в устав и ЕГРЮЛ – 3 дня с моментавынесениявердикта о ликвидации;

- снятие с учета – 10 суток с момента получения сообщения;

- внесение преобразований в учредительные документы и ЕГРЮЛ – 5 рабочих дней;

- уведомление работников о предстоящем увольнении – за 2 месяца до момента расторжения трудовых отношений.

- 800 руб. – размер государственной пошлины за внесение изменений в учредительные документы и ЕГРЮЛ;

- размер выходного пособия – для работников, с которыми был расторгнут трудовой договора, а также за ними сохраняется среднемесячный заработок на срок до 2 месяцев.

- через каждое ОП в отдельности (прибыль распределяется по всем ОП, самостоятельно уплачивающим налог в бюджет субъекта РФ);

- централизованно через одно ответственное ОП (определяется доля прибыли, приходящаяся на все ОП в регионе, а налог уплачивается через одно подразделение).

- ликвидация ОП произошла в IV квартале (для организаций, у которых отчетными периодами являются I квартал, полугодие, 9 месяцев) или в декабре (для организаций, у которых отчетными периодами являются месяц, 2 месяца, 3 месяца и так далее до окончания календарного года) — до 31 декабря текущего года;

- ликвидация ОП произошла в каком-либо отчетном периоде — в течение 10 рабочих дней после окончания этого отчетного периода.

Стационарным рабочее место признается в том случае, когда оно сформировано на срок свыше 1 месяца.

Чтобы раскрыть понятие «оборудованное рабочее место» надо обратиться к нормам ТК РФ. В ст. 209 данного кодифицированного акта представлен данный термин и определено 3 признака, которым он должен соответствовать:

В ГК РФ под обособленным подразделением подразумевают представительства и филиалы (ст. 55). Эти разновидности объединяет общий признак — расположение вне места пребывания организации. Представительство и филиал обладают неравным объемом функций.

Представительства и филиалы – это несамостоятельные юридические лица. Их возглавляют назначенные руководители, которые действуют по доверенности. В ГК РФ включено положение о том, что информация о филиалах и представительствах в обязательном порядке включается в ЕГРЮЛ.

Можно сделать вывод, что рассмотренное понятие в целях налогообложения несколько шире. Оно включает в себя все подразделения, являющиеся обособленными по ГК РФ, а также те, которые таковыми не признаются.

Пошаговая инструкция закрытия

Пошаговая инструкция по закрытию обособленного подразделения выглядит следующим образом:

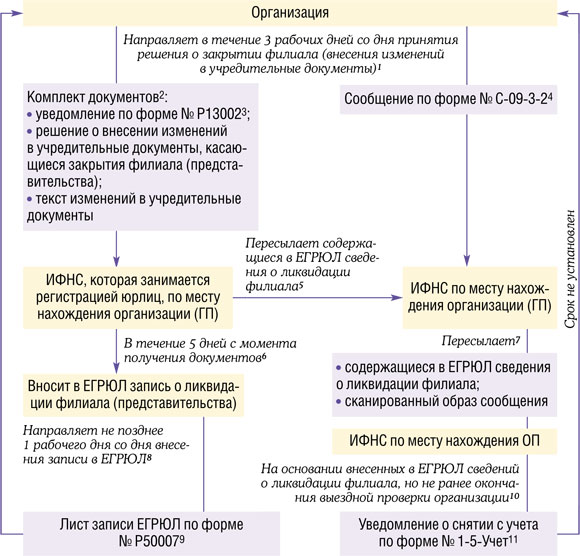

Итак, первый шаг – снятие с учета в налоговой инспекции. Данная обязанность предусмотрена в ст. 84 НК РФ. Для совершения этих действия надо подготовить комплект документов. Состав данных будет отличаться в зависимости от того, является ли обособленное подразделение филиалом либо представительством или нет.

Когда ему не был присвоен подобный статус, процесс снятия с учета производится по месту регистрации основной фирмы. С момента издания официального документа о закрытии обособленного подразделения надо передать эти сведения в течение 3 суток.

Сообщение о снятии с учета предоставляется по утверждённой форме №С-09-3-2. Передать его можно разными способами:

В течение 10 суток после представления сообщения налоговая инспекция присылает уведомление о снятии обособленного подразделения с учета.

Иной порядок закрытия предусмотрен для филиала или представительства. Информация о них включена в учредительные документы компании, а также в ЕГРЮЛ. Соответственно, процедура будет связана с внесением соответствующих преобразований.

Таким образом, оно состоит из двух этапов:

Первая стадия данного процесса рассмотрена выше. Что касается процесса включения изменений в учредительные акты, то необходимо собрать определённую информацию для корректировки:

Этот комплект данных надо представить в налоговую инспекцию, которая осуществляет регистрацию компаний. Данная ИФНС будет включать преобразования в ЕГРЮЛ и учредительные документы компании. Информация о ликвидации обособленного подразделения предоставляется в налоговую инспекцию по месту создания фирмы.

Этот комплект данных надо представить в налоговую инспекцию, которая осуществляет регистрацию компаний. Данная ИФНС будет включать преобразования в ЕГРЮЛ и учредительные документы компании. Информация о ликвидации обособленного подразделения предоставляется в налоговую инспекцию по месту создания фирмы.

Она, в свою очередь, передает данные о прекращении действия филиала или представительства в ИФНС по месту их нахождения.

Документы на внесение преобразований в учредительные акты также предоставляются в течение 3 суток с момента вынесения вердикта о закрытии обособленного подразделения.

За несвоевременную передачу информации предусмотрена ответственность:

Важно! С 1 января 2015 года была упразднена обязанность снятия с учета во внебюджетных фондах.

Согласно действовавшим нормам организации должны были письменно сообщать о ликвидации обособленных подразделений. Данные действия необходимо было совершить в течение 1 месяца. Более того, за несовременную подачу сведений взыскивался штраф – 200 рублей.

В настоящее время организации не обязаны передавать такую информацию. Обязанность была упразднена поскольку законодатели сочли излишним повторение информации о снятии представительств с учета, подаваемых в налоговые органы и внебюджетные фонды.

Следующий шаг – расторжение трудовых соглашений, заключенных с работниками обособленного подразделения. Здесь возможно два варианта:

В налоговый орган надо представить данные о доходах служащих по форме 2-НДФЛ. Подавать их следует в налоговую инспекцию по месту постановки на учет филиала или представительства. Сведения передаются за текущий налоговый период (начало года — момент ликвидации).

Важно! Если какие-либо выплаты служащим производились уже после закрытия обособленного подразделения, то отчитываться по ним надо в налоговую инспекцию по месту нахождения основной компании.

Сроки и стоимость процедуры

В законодательстве определены следующие сроки:

Стоимость процедуры складывается из следующих расходов:

znaybiz.ru

Закрываем ОП и сообщаем куда следует

Кого, когда и как нужно уведомить о закрытии обособленного подразделения

Руководство организации может закрыть обособленное подразделение по разным причинам, например подорожала аренда склада (офиса) или не пользуется спросом продукция. И как только решение принято, на бухгалтера сваливается куча забот: надо известить госорганы о ликвидации ОП, рассчитаться с работниками подразделения, подать заключительные декларации по налогам и расчеты по страховым взносам, завершить все расчеты с инспекцией и фондами по месту нахождения ОП.

Мы решили подготовить несколько статей на эту тему, и в первой расскажем, как сообщить контролирующим органам о ликвидации ОП.

Какие документы нужны налоговикам

Их два вида: одни нужны для снятия с учета, а другие — для правильного исчисления налога на прибыль (для применяющих общий режим налогообложения).

Документы для регистрационных целей

Документы, которые нужно представить в ИФНС как регистрирующий орган, различаются в зависимости от того, является ли закрываемое подразделение филиалом (представительством) или нет.

Закрываем ОП, не являющееся филиалом или представительством

Закрываем филиал (представительство)

За не вовремя представленное сообщение по форме № С-09-3-2 налоговики могут оштрафовать организацию на 200 руб. п. 1 ст. 126 НК РФ , а ее руководителя — на 300— 500 руб. ч. 1 ст. 15.6 КоАП РФ За непредставление (несвоевременное представление) уведомления по форме № Р13002 могут оштрафовать руководителя на 5000 руб. или вынести ему предупреждени е ч. 3 ст. 14.25, ч. 1 ст. 23.61 КоАП РФ .

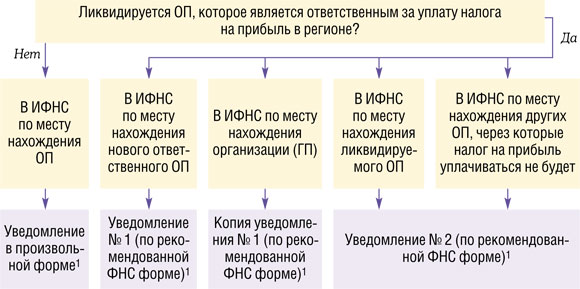

Документы для налоговых целей

Для целей правильного исчисления налога на прибыль при закрытии ОП в налоговые органы подаются еще и другие документы. И здесь не имеет никакого значения, что закрывается — филиал (представительство) или обычное ОП. А важно, является ли ликвидируемое ОП ответственным за уплату налога на прибыль в региональный бюджет или нет.

Напомним, что если организация имеет несколько ОП в одном субъекте РФ, то она может уплачивать налог на прибыль в бюджет регион а п. 2 ст. 288 НК РФ :

Если закрываются все ОП на территории субъекта РФ, то в ИФНС по месту нахождения ответственного ОП надо представить уведомление в произвольной форме, а не по форме № 1 приложение № 3 к Письму ФНС от 30.12.2008 № ШС-6-3/986 .

Срок представления в инспекции всех указанных в схеме уведомлений зависит от того, когда закрыто ОП п. 2 ст. 288, п. 6 ст. 6.1 НК РФ; Письмо ФНС от 30.12.2008 № ШС-6-3/986 :

За каждое уведомление, представленное позже срока, организации грозит штраф 200 руб. п. 1 ст. 126 НК РФ , а ее руководителю — 300— 500 руб. ч. 1 ст. 15.6 КоАП РФ

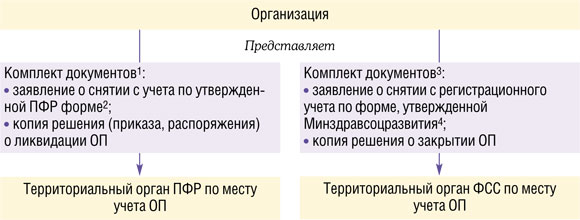

Какие документы отправить фондам

В течение 1 месяца со дня закрытия любого ОП организация должна сообщить об этом ПФР и ФСС, где она состоит на учете, направив письмо в произвольной форм е п. 2 ч. 3 ст. 28 Закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ) . Причем неважно, было ли это ОП выделено на отдельный баланс, был ли у него расчетный счет, начисляло ли оно вознаграждения работника м п. 4 ст. 2 Закона № 212-ФЗ ; Письмо Минздравсоцразвития от 09.09.2010 № 2891-19 . Если вы этого не сделаете или сообщите о закрытии ОП позже, то сотрудники каждого фонда могут оштрафовать организацию на 200 руб. ст. 48 Закона № 212-ФЗ , а руководителя — на 300— 500 руб. ч. 3 ст. 15.33 КоАП РФ

Если же закрывается ОП, которое было выделено на отдельный баланс, имело расчетный счет и начисляло вознаграждения работникам, то одним сообщением о закрытии ОП вы не обойдетесь. В ПФР и ФСС по месту нахождения этого ОП надо сняться с учета и представить дополнительные документы.

Сроки, в которые надо представить заявления о снятии с учета этих ОП, ни ПФР, ни ФСС не установили. Логично это сделать в тот же срок, в который подается сообщение, — в течение месяца со дня закрытия ОП.

ПФР снимет организацию с учета по месту нахождения ОП в течение 5 дней со дня представления этих документо в п. 18 Порядка № 296п , а ФСС — в 14-днев ный срок со дня подачи документо в п. 2 ч. 2 ст. 2.3 Закона от 29.12.2006 № 255-ФЗ .

В одном из следующих номеров мы расскажем, как правильно отчитаться перед фондами и ИФНС по уволенным работникам подразделения.

glavkniga.ru

Как поступить, если не было своевременно подано заявление о закрытии обособленного подразделения ООО на ЕНВД?

С юридическим лицом, постановкой на учёт в качестве плательщика ЕНВД и обособленным подразделением следует учесть следующее.

Для начала нужно разделить две вещи. Первое — переход на ЕНВД предполагает отдельную постановку на учёт в налоговом органе в качестве плательщика ЕНВД. Второе — уведомление об открытии и закрытии обособленных подразделений это отдельная обязанность юридического лица, не связанная с режимами налогообложения.

Первое — ЕНВД. Если юридическое лицо начинает деятельность, переводимую на ЕНВД, то оно обязано встать на учёт в налоговом органе в качестве плательщика ЕНВД. После осуществления такой постановки организации присваивается отдельный КПП вида ХХХХ45УУУ, где ХХХХ — код налогового органа, где осуществлена постановка, 45 — код причины постановки на учёт — постановка на учёт в качестве плательщика ЕНВД, а УУУ — порядковый номер постановки на учёт по этой причине. При прекращении деятельности, переводимой на ЕНВД, юридическое лицо снимается с учёта в налоговом органе в качестве плательщика ЕНВД. Для этих постановок и снятий установлены сроки пять дней с момента начала или прекращения такой деятельности.

Второе — обособленное подразделение. Обязанность по уведомлению налогового органа об открываемых и закрываемых обособленных подразделениях установлена в пп. 3 и 3.1 п. 2 статьи 23 НК РФ. Срок для этого действия — месяц со дня создания, три дня со дня закрытия. Обособленное подразделение — территориально обособленное подразделение, в котором оборудованы стационарные рабочие места.

Исходя из этого, при прекращении деятельности, облагаемой ЕНВД, следовало подать заявление о снятии с учёта в качестве плательщика ЕНВД в течение пяти дней с момента прекращения деятельности. И отдельно следует сообщить о закрытии обособленного подразделения.

Каковы налоговые последствия подачи сообщения о закрытии обособленных подразделений после 3-х лет после фактического закрытия?

Добрый день.

Прошу объяснить налоговые последствия в следующей ситуации:

ООО на ЕНВД имеет несколько обособленных подразделение. 4 их них фактически закрыты (договора аренды расторгнуты и акта передачи помещения подписаны) но не сняты с налогового учета.

Если сейчас подать сообщение о закрытии к ООО применят штраф в размере 200 рублей, наложат штраф на директора в размере 500 рублей. И самое главное могут потребовать сдать отчеты и до начислить ЕНВД за все предыдущие квартала до момента подачи заявления или до момента расторжения договора аренды?

Как правильно поступить- подавать сообщения или не обращать на них внимания так же как и предыдущие 3 года?

Цитата (Дедека): Добрый день.

Прошу объяснить налоговые последствия в следующей ситуации:

ООО на ЕНВД имеет несколько обособленных подразделение. 4 их них фактически закрыты (договора аренды расторгнуты и акта передачи помещения подписаны) но не сняты с налогового учета.

Если сейчас подать сообщение о закрытии к ООО применят штраф в размере 200 рублей, наложат штраф на директора в размере 500 рублей. И самое главное могут потребовать сдать отчеты и до начислить ЕНВД за все предыдущие квартала до момента подачи заявления или до момента расторжения договора аренды?

Как правильно поступить- подавать сообщения или не обращать на них внимания так же как и предыдущие 3 года?

Спасибо всем, заранее.

Ситуация не совсем ясна.

Организация стояла на учете в качестве плательщика ЕНВД по местонахождению рассматриваемых обособленных подразделений (ОП)?

Если стояла, то при подаче заявления о снятии с учета в качестве плательщика ЕНВД по местонахождению данных ОП придется доплатить ЕНВД за весь период до даты снятия с учета, пени, штрафы и подать декларации (Письмо Минфина России от 24.10.2014 N 03-11-09/53916; п. 7 Информационного письма Президиума ВАС РФ от 05.03.2013 N 157). Отбиться от всего этого можно в суде (например, Постановление Двенадцатого арбитражного апелляционного суда от 21.11.2014 N А12-15103/2014), но без гарантии успешного завершения процесса.

www.buhonline.ru