КБК для оплаты патента в 2018 году

В этом материале читатель найдет КБК для оплаты патента в 2018 году. Отметим, что в зависимости от места выдачи патента, КБК могут различаться. Так, существуют отдельные КБК для оплаты патента в 2018 году для Москвы, Санкт-Петербурга и Севастополя.

Кто имеет право работать на ПСН?

Согласно ст. 346.44 НК РФ, патентная система налогообложения — самостоятельный налоговый режим, применять который вправе индивидуальные предприниматели в добровольном порядке.

Важно, что патентная система налогообложения может применяться не во всех субъектах РФ. Применять ее можно лишь в тех регионах, где возможность применения ПСН допускается законодательством данного субъекта федерации.

Порядок оплаты патента

Оплата патента производится одним из двух способов:

1. Если срок выдачи патента составляет менее 6 месяцев, то полная его стоимость должна быть оплачена в течение 25 календарных дней с момента начала применения ПСН.

2. 1/3 от общей стоимости патента оплачивается в срок до 25 календарных дней с момента начала применения ПСН, оставшаяся сумма оплачивается не позднее, чем за 30 календарных дней до окончания срок действия патента.

Стоимость патента, как и конкретные сроки его оплаты, указываются непосредственно на бланке выданного патента.

Учет при использовании патента

Применение ПСН освобождает индивидуального предпринимателя от необходимости ведения бухгалтерского учета и подачи декларации о доходах.

Книга доходов и расходов должна вестись отдельно по каждому из патентов. Но заверять этот документ и подавать его в ФНС не нужно.

КБК для патента в 2018 году: таблица

В таблице приведены КБК для оплаты патента в 2018 году, а также КБК для оплаты пеней и штрафов:

tbis.ru

Оплата патента для ИП

Патентная система налогообложения позволяет предпринимателю сократить расходы и освобождает от подачи ежегодной налоговой декларации. Достаточно уплатить фиксированную сумму и можно работать без лишних опасений. Но многие индивидуальные предприниматели не знают, как должна производиться оплата патента для ИП.

Срок действия патента – до 6 месяцев

С января 2015 года изменились сроки выплаты стоимости патента для ИП. Период увеличился, что значительно облегчило жизнь предпринимателя. Особенно это важно, когда физическое лицо только начинает свой путь в бизнесе – здесь требуются большие вложения.

Отдать всю сумму можно сразу или долями в течение времени использования патента. Проще говоря, если патент оформлен на три месяца, то взнос за него можно внести не позднее последнего дня указанного срока, например, через 85 дней. Также можно поделить сумму на несколько платежей и вносить ежемесячно.

Срок действия патента – от 7 месяцев до 1 года

Оплата патента для ИП в 2017 году осуществляется двумя частями:

- Одна треть от суммы налогов по ПСН оплачивается не позднее 3 месяцев с начала работы.

- Остальные средства перечисляются в течение всего оставшегося срока, но не позднее последнего дня.

Срок оплаты можно установить самостоятельно, учитывая период действия патента. Серьезных рекомендаций в этом вопросе нет. Налоговые взносы ИП на патенте могут быть разовыми или частичными.

Инструкция по оплате патента

С правилами оплаты патента теперь все понятно. Не мешало бы еще разобраться с тем, какие документы требуются для платежа и где осуществить оплату.

Инспекторы ФНС не имеют права принимать платеж наличными средствами. На руки клиенту может быть выдана квитанция, в которой указаны реквизиты налоговой службы и сумма налогов. Оплатить патент можно в ближайшем Сбербанке.

В квитанции, выданной налоговым инспектором, прописана общая стоимость. Если принято решение платить налоги постепенно, то можно сформировать квитанцию на оплату патента самостоятельно. Бланк можно найти на портале ФНС, заполнить форму и распечатать.

Обратите внимание на графу «Реквизиты» – это должна быть информация налогового ведомства, куда ИП уплачивает налоги.

Уплатить налоги по ПСН можно через систему «Банк-онлайн», зайдя в личный кабинет Сбербанка и выбрав раздел ФНС («Уплата налогов»). Система сформирует квитанцию.

Такой способ позволяет делать обязательные платежи частями. А если установить автоплатеж, то нужная сумма будет списываться со счета ежемесячно. Так никогда не возникнет просрочки по взносам за налоги, если на счете будут средства.

Нарушение сроков внесения платежей может привести к серьезным проблемам:

- Закончится разрешение на применение патента.

- ИП автоматически переведут на основную систему налогообложения (ОСНО), и налоги будут начислены на весь доход с первого дня и до последнего.

- Может возникнуть путаница в том, какие обязательные платежи должен сделать ИП, лишившись права на ПСН.

Обязательным условием разрешения для работы ИП по ПСН является своевременная оплата патента. Совсем неважно, как бы будете оплачивать патент – в рассрочку или сразу. Главное – сделать это вовремя, иначе окажетесь на ОСНО, и с долгами впридачу.

zhazhda.biz

КБК на патент для ИП в 2017-2018 годах (нюансы)

Отправить на почту

КБК патента для ИП в 2017-2018 годах требуется уточнять в зависимости от места деятельности ИП. Как правильно платить в бюджет с КБК ИП на патенте в 2017–2018 годах и как поступить в случае ошибки в КБК, расскажем в этой статье.

Кратко о специфике патентной системы налогообложения

Система налогообложения по патенту (ПСН) введена в РФ с 01.01.2013 (гл. 26.5 НК РФ). Суть ее состоит в том, что предприниматель уплачивает фиксированный процент от потенциально возможного дохода, определенного для места ведения деятельности (субъекта РФ).

Возможность применять ПСН устанавливается на уровне субъекта РФ или на уровне муниципального или районного образования. Для этого местным законодательным органом должен быть принят специальный закон.

О том, от чего зависит и как рассчитывается стоимость патента, читайте в статье «Налоговая ставка при патентной системе налогообложения».

ПСН позволяет ИП:

- не платить НДС (кроме таможенного), НДФЛ, налог на имущество (кроме облагаемого по кадастровой стоимости);

- не сдавать налоговую отчетность;

- не вести бухгалтерию (а только книгу доходов по форме, утвержденной приказом Минфина РФ от 22.10.2012 № 135н);

- до 01.07.2018 или 01.07.2019 (в зависимости от осуществляемого вида деятельности) не применять контрольно-кассовую технику, если ведущаяся деятельность не относится к числу освобожденных от применения ККТ;

- воспользоваться вычетом в виде суммы затрат на приобретение кассовых аппаратов.

- Вести деятельность в той местности, где введена эта система.

- Осуществлять деятельность, которая допускает переход на ПСН. Все виды такой деятельности перечислены в ст. 346.43 НК РФ. Однако в местных законах о патентной системе могут присутствовать вариации (например, виды деятельности из списка будут представлены частично). Поэтому ИП следует ознакомиться еще с местным законодательством по ПСН.

- Получать доход от видов деятельности по всем патентам не более 60 млн руб./год.

- Иметь не более 15 человек наемных работников (по всем видам деятельности ИП).

- Подать в свою налоговую заявление о переходе на ПСН (за 10 дней до начала соответствующей деятельности).

- Оплачивать патент в установленные сроки:

- патенты сроком до 6 месяцев — полностью до истечения срока патента;

- патенты сроком от 6 до 12 месяцев — 1/3 в течение первых 90 дней, 2/3 — до истечения срока патента.

Перечень видов деятельности, освобожденных от применения ККТ, смотрите в материале «Бланк строгой отчетности вместо кассового чека (нюансы)».

Для применения ПСН ИП понадобится:

О вычете по расходам на покупку кассовой техники, применяемом к стоимости патента, читайте в статье «Актуальные поправки к закону об онлайн-кассах».

Коды КБК на патент в 2017–2018 годах

При оплате патента ИП необходимо указывать КБК. Его конкретное значение определяется масштабом региона осуществления деятельности:

КБК патент 2017-2018 для платежей в бюджет

nalog-nalog.ru

При оплате патента указан неверный КБК

Цитата: ПИСЬМО от 29 декабря 2011 года N 03-02-08/132

О заполнении расчетных документов

В Департаменте налоговой и таможенно-тарифной политики рассмотрен запрос о признании обязанности по уплате налога исполненной, взимании пеней, а также об изменении кодов бюджетной классификации и сообщается следующее.Согласно п. 7 ст. 45 Налогового кодекса Российской Федерации (далее — Кодекс) поручение на перечисление налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства заполняется налогоплательщиком в соответствии с установленными правилами.

На основании п. п. 7 и 8 ст. 45 Кодекса при представлении в налоговый орган налогоплательщиком заявления о допущенной ошибке в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, к которому приложены документы, подтверждающие перечисление этого налога, производится уточнение платежа на день фактического перечисления налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства.

До принятия решения налоговым органом об уточнении платежа по предложению налогового органа или налогоплательщика может быть проведена совместная сверка перечисленных налогоплательщиком налогов. Результаты сверки оформляются актом, который подписывается налогоплательщиком и уполномоченным должностным лицом налогового органа.Уточнение платежа в случаях, указанных в п. 7 ст. 45 Кодекса, влечет пересчет пеней, начисленных на сумму налога, за период со дня его фактического перечисления в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства до дня принятия налоговым органом решения об уточнении платежа.

Налоговые органы обязаны доводить до налогоплательщиков сведения, необходимые для заполнения поручений на перечисления налогов в бюджетную систему Российской Федерации (пп. 6 п. 1 ст. 32 Кодекса).

Необходимая для заполнения расчетных документов информация, в том числе по кодам бюджетной классификации, содержится на информационных стендах налоговых органов.

Кроме того, актуализированная информация о реквизитах для заполнения расчетных документов размещена на сайте ФНС России в рубрике «налоговая отчетность» (подрубрика — «заполнение налогоплательщиками расчетных документов»).

www.buhonline.ru

Как оформить квитанцию на оплату патента для ИП на ПСН?

Добрый день, уважаемые предприниматели!

Небольшая инструкция по формированию квитанции для оплаты патента для ИП. Многие оформляют их вручную, но на самом деле, есть замечательный (и официальный!) сервис прямо на сайте ФНС РФ.

Очень рекомендую им пользоваться.

Итак, сразу перейдем к делу:

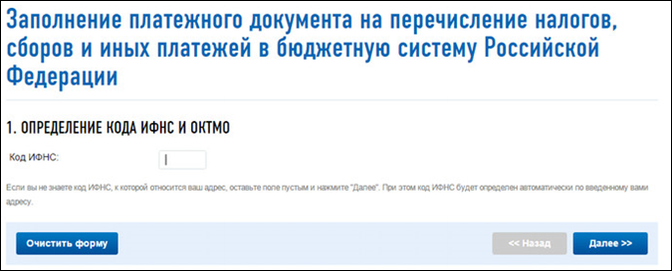

Идем на сайт налоговой РФ и заполняем специальную форму:

· Если не знаете код ИФНС, то просто нажимаете кнопку «Далее».

Вводите все данные Вашего адреса. Каждый раз нажимаете кнопочку «Далее».

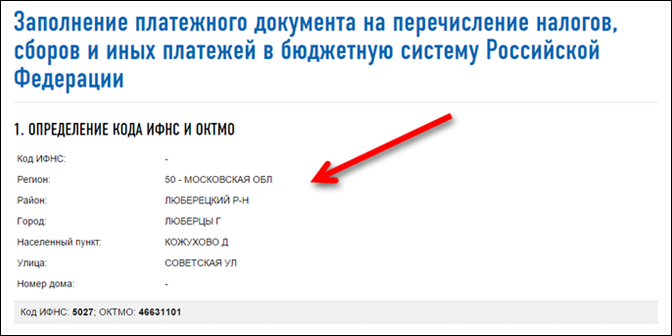

Видим коды ИФНС и ОКТМО, которые определяются автоматически.

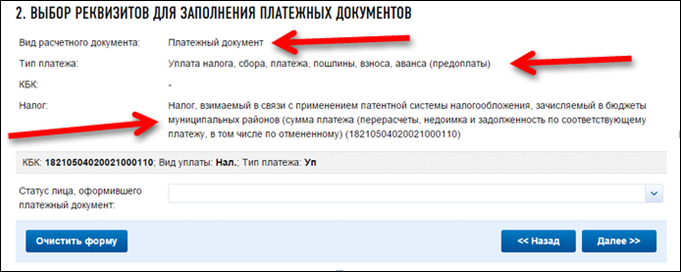

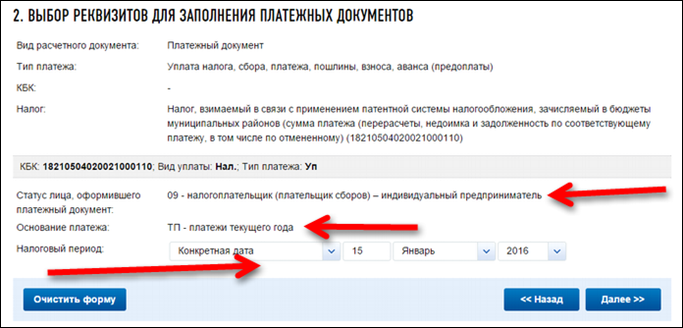

· Затем выбираем вид расчетного документа «Платежный документ»;

· Выбираем «Тип платежа». Это «Уплата налога, сбора, платежа, пошлины, взноса, аванса (предоплаты)».

Нажимаем кнопочку «Далее», если не знаем КБК;

· Выбираем уплачиваемый налог.

Вот здесь все довольно непросто, так как в выпадающем списке очень много разных платежей. Проще воспользоваться полем ввода, забив слово «патент», тогда круг поиска сузится, а там уже легко найти нужный нам платеж.

В данном конкретном случае — это «Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) (18210504020021000110).

У вас может быть другой КБК, который необходимо уточнить в своей налоговой инспекции, так как их существует несколько штук.

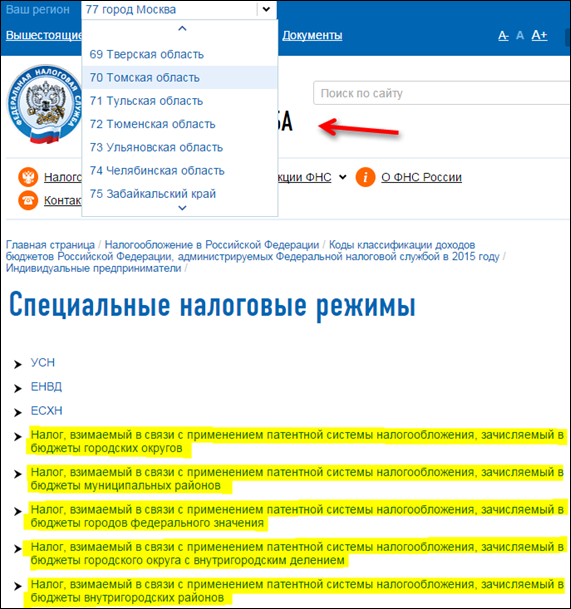

На вышеприведенных примерах показаны КБК 2015 года. Обратите внимание, что в 2016 году будут новые КБК:

Соответственно, иллюстрации могут отличаться. Но суть остается прежней!

А еще лучше узнавать актуальные КБК вот на этой странице

(не забудьте предварительно выбрать нужный регион РФ)

· Далее в строке «Статус лица, оформившего платежный документ» выбираем «Уплата налога, сбора, пошлины, взноса, аванса (предоплаты)»;

· Основание платежа – «ТП – платежи текущего года»;

· Налоговый период — «Конкретная дата» и указываем дату уплаты нужной суммы.

Жмем кнопку «Далее».

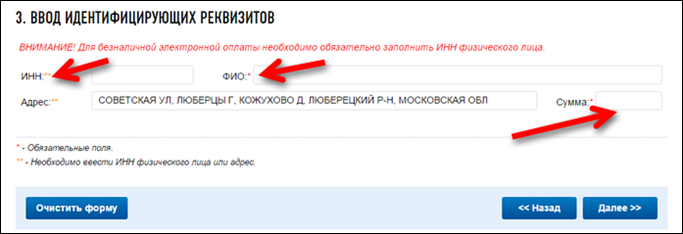

· Указываем ИНН, ФИО, Сумму (адрес появляется автоматически).

Для того, чтобы не ошибиться в сумме, еще раз проверьте ее в своем патенте, там все подробно расписано.

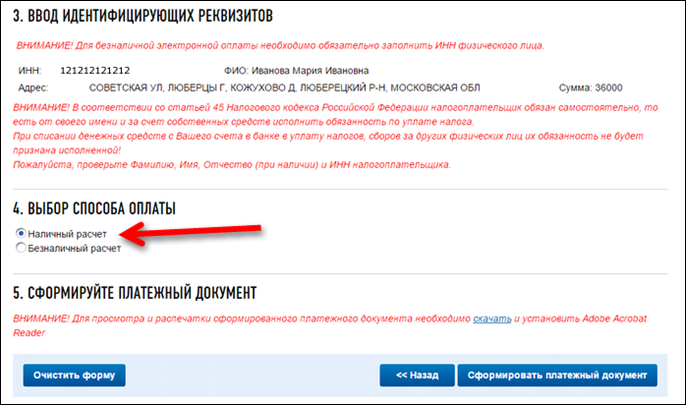

· Теперь нужно выбрать способ оплаты.

Наличный расчет

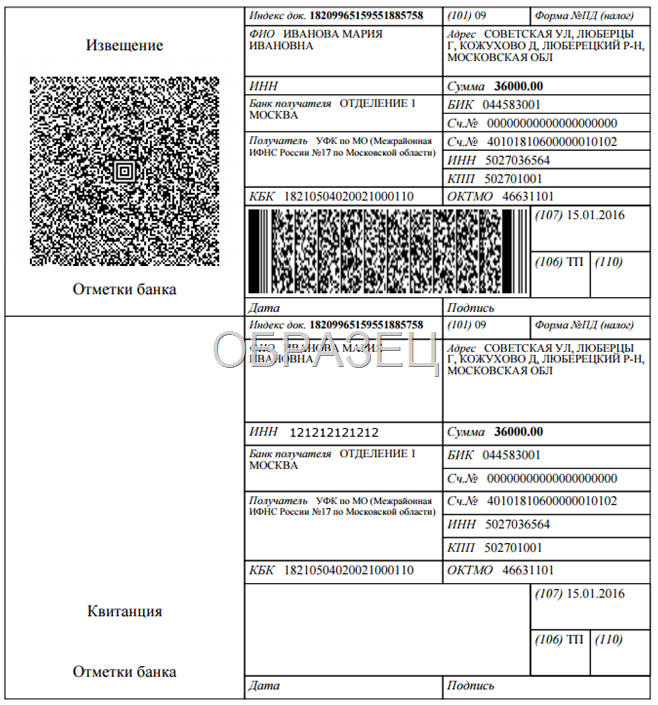

Выбираем «Наличный расчет» и жмем «Сформировать платежный документ».

Распечатываем квитанцию и идем платить, например, в Сбербанк.

Разумеется, оплатить патент необходимо ПОСЛЕ того, как одобрят заявление о переходе на ПСН.

dmitry-robionek.ru