Налог на недвижимость

Налог на недвижимость – определенная законодательством сумма уплачиваемая государству юридическими и физическими лицами, владеющими объектами недвижимости.

Объектами налогообложения считаются здания и сооружения, а также машино-места. Под зданием понимается замкнутая строительная система, предназначенная пребывания людей и/или производственных действий. Сооружения определяются как строительные системы, предназначенные для выполнения производственных процессов, хранения и/или перемещения грузов, перемещения или временного пребывания людей.

Налог на недвижимость рассчитывается по годовой ставке: 1% для организаций, 0,1% для физических лиц.

При расчете суммы налога требуется правильно определить стоимость имущества, так как исходя из нее вычисляют сумму к уплате. Для организаций важна еще и правильность учета находящихся на балансе объектов, а именно отнесение их к соответствующим категориям, некоторые из которых могут пользоваться налоговыми льготами.

Затем следует разобраться в системе применения льгот при расчете налога на недвижимость.

Так освобождаются от налогообложения объекты недвижимости:

- социально-культурного назначения;

- помещения жилищного фонда организаций инвалидов, местных Советов депутатов;

- используемые РУП «Белпочта»;

- законсервированные в установленном Советом Министров порядке;

- построенные с целью охраны окружающей среды и улучшения экологической обстановки согласно утвержденного Президентом перечня;

- помещения в многоквартирных домах, находящиеся в собственности физических лиц, но не более одного жилого помещения;

- принадлежащие нетрудоспособным гражданам, в том числе пенсионерам по возрасту, инвалидами I и II группы, если совместно с ними не проживают трудоспособные лица, многодетным семьям, военнослужащим, проходящим срочную службу, лицам, имеющим льготы по Закону «О ветеранах»;

- объекты признанные имеющими историко-культурную ценность;

- автодороги общего пользования с обслуживающими, инженерными и защитными сооружениями;

- культовые здания зарегистрированных религиозных объединений;

- объекты недвижимости, используемые для производства сельскохозяйственной продукции;

- объекты войск стратегического назначения Российской Федерации;

- впервые введенные в эксплуатацию юридическими лицами здания и сооружения, в течение одного года с момента ввода;

- объекты благоустройства населенных пунктов, содержащиеся за счет республиканского бюджета;

- объекты государственного и мобилизационного резерва, а также используемые исключительно в целях гражданской обороны;

- здания и сооружения в сельской местности, находящиеся в собственности работников (в т.ч. вышедших на пенсию) сельхозпредприятий;

- объекты Академии управления при Президенте Республики Беларусь, а также научных учреждений, согласно утвержденного Президентом перечня;

- морские суда Республики Беларусь;

- объекты общего пользования садоводческих товариществ, построенные за счет членских взносов, и результате осуществления деятельности организации;

- объекты придорожного сервиса в течение двух лет с даты ввода в эксплуатацию;

- объекты, используемые для питания детей и учащихся, а также для организации обучения детей и подростков в кружках, секциях и иных учреждениях;

- единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом);

- хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

Следует отметить, что льготы для физических лиц не применяются при осуществлении на объектах недвижимости предпринимательской деятельности.

Проживающие совместно с льготниками трудоспособные лица могут временно не учитываться в период прохождения срочной воинской службы, пребывания в местах лишения свободы, при предоставлении подтверждающих документов.

Принадлежащие нетрудоспособным гражданам здания и сооружения, расположенные не по месту постоянного проживания, освобождаются от налогообложения вне зависимости от проживания с ними трудоспособных лиц по основному адресу.

Для юридических лиц налогооблагаемая база рассчитывается ежегодно по остаточной стоимости. Физическим лицам сумма налога исчисляется из оценки зданий и сооружений, в порядке, установленном Президентом Республики Беларусь.

Отправной точкой расчета является стоимость объекта, определенная по состоянию на 1 января отчетного года. Для расчета налога принимается оценочная стоимость, определенная местным органом по регистрации недвижимого имущества. Если стоимость не определена, то налоговые органы вправе сделать это самостоятельно путем индексации расчета стоимости в прошлый период или от стоимости квадратного метра типового задания (сооружения) с учетом коэффициентов типа населенного пункта и среды.

Плательщик налога вправе до 1 ноября отчетного года, подать в налоговую инспекцию заключение об оценочной стоимости объекта недвижимости, выданное уполномоченным для этого оценщиком, в этом случае налогооблагаемой базой станет определенная рыночная стоимость объекта.

Благоустройство зданий и сооружений ведет к увеличению стоимости и, как следствие, суммы налога.

Сумма налога сообщается физическим лицам ежегодным уведомлением инспекции Министерства по налогам и сборам в срок до 1 августа. При переходе права собственности налог рассчитывается в зависимости от срока фактического владения.

Начисление налога физическим лицам на незавершенное строительство начинается по достижению 80% готовности объекта.

За недвижимость в долевой собственности нескольких физлиц, каждый из них уплачивает налог самостоятельно исходя из размера доли в общем имуществе.

За имущество находящееся в общей совместной собственности нескольких физлиц, налог уплачивается одно из них, по внутреннему соглашению. В случае неисполнения налогового обязательства солидарную ответственность несут все собственники.

Налог со стоимости гаражей в кооперативах, объектов недвижимости в садоводческих товариществах, вносится соответствующим кооперативам и товариществам, которые перечисляют его в бюджет.

Для юридических лиц сумма налога на недвижимость рассчитывается исходя из балансовой стоимости имущества определяемой в соответствии с законодательством уполномоченными для этого лицами.

Как видно, правильное исчисление налога на недвижимость – довольно сложный процесс. Кроме вышеперечисленных моментов во внимание принимаются отношения арендной ставки имущества, нюансы перехода права собственности, оценки стоимости незавершенного строительства.

m.myfin.by

Налог на недвижимость в Республике Башкортостан в 2018-2017 г.

В соответствии с Законом Республики Башкортостан года N 142-з «Об установлении единой даты начала применения на территории Республики Башкортостан порядка определения налоговой базы по налогу на имущество физических лиц, исходя из кадастровой стоимости объектов налогообложения», на территории республики с 01 января 2015 г. применяется налог на недвижимость, рассчитываемый от кадастровой стоимости (об особенностях расчета и уплаты налога можно прочитать по ссылке).

Он распространяется на все города республики. Административный центр – Уфа. Крупные города республики, в которых налог исчисляется от кадастровой стоимости недвижимости:

Срок уплаты налога на недвижимость

Налог подлежит уплате налогоплательщиками в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на недвижимость за 2017 г. необходимо оплатить до 1 декабря 2018 года, за 2017 год – до 1 декабря 2018 года, а налог на имущество за 2018 год — до 01 декабря 2019 года.

Срок уплаты налога на недвижимость за 2017 год — до 1 декабря 2018 года

Неуплата налога в установленные сроки влечет за собой начисление пени в соответствии с действующим законодательством.

Особенностями уплаты налога является то, что ставка налога и льготы по его уплате устанавливается для каждого муниципального образования.

Ставки налога на недвижимость в г. Уфа

Налоговые ставки в г. Уфа установлены решением Совета городского округа г. Уфа РБ от 26.11.2014 N 37/4 «О налоге на имущество физических лиц».

Ставка 0,15 % от кадастровой стоимости в отношении:

жилых домов, жилых помещений, единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом), кадастровая стоимость которых составляет от 4 миллионов рублей до 7 миллионов рублей включительно.

Ставка 0,18 % от кадастровой стоимости в отношении:

жилых домов, жилых помещений, единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом), кадастровая стоимость которых составляет свыше 7 миллионов рублей до 10 миллионов рублей включительно.

жилых домов, жилых помещений, единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом), кадастровая стоимость которых составляет свыше 10 миллионов рублей;

Ставка 0,3 % от кадастровой стоимости в отношении объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом.

В 2015 году — 1,5 %, в 2016 году и последующие годы — 2 % в отношении:

административно-деловых центров и торговых центров (комплексов) общей площадью свыше 1000 кв. метров и помещений в них;

Ставка 2 % в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей;

Ставка 0,5 % в отношении прочих объектов налогообложения.

Об особенностях расчета налога от кадастровой стоимости смотрите в статье по ссылке.

Льготы по уплате налога на имущества в Уфе

Законодательством города дополнительно к федеральным льготникам по уплате налога на имущество введены льготные категории граждан по уплате налога, к которым относятся:

- родители (усыновители, опекуны, попечители), имеющие детей-инвалидов;

- дети-сироты и дети, оставшиеся без попечения родителей;

- родители (усыновители, опекуны, попечители) и дети в возрасте до 18 лет в многодетных семьях, имеющих трех и более детей (многодетный семьи). Льгота на ребенка (детей) предоставляется с месяца рождения ребенка (детей) и сохраняется до конца того года, в котором ребенок (дети) достиг (достигли) возраста 18 лет, или в случае смерти ребенка (детей).

Также как и федеральные льготы, налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении 1 объекта недвижимости, находящегося в собственности льготника и не используемого им в предпринимательской деятельности, из следующих видов (по выбору налогоплательщика):

- жилое помещение (квартира, комната);

- жилой дом.

При этом кадастровая стоимость льготного объекта недвижимости не должна превышать 300 млн. рублей.

Для получения льготы необходимо до 1 ноября обратиться в налоговый орган с соответствующим заявлением и представить подтверждающие документы.

Налог на недвижимость в г. Стерлитамак

Налоговые ставки в г. Стерлитамак установлены решением Совета городского округа г. Стерлитамак РБ от 25.11.2014 N 3-2/29з «Об установлении налога на имущество физических лиц»

Налоговые ставки в процентах от кадастровой стоимости объектов налогообложения установлены в следующих размерах:

Ставка 2 % от кадастровой стоимости в отношении объектов недвижимости, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Ставка 0,5 % от кадастровой стоимости в отношении прочих объектов налогообложения.

Льготы по уплате налога на имущество в г. Стерлитамак

Дополнительно к федеральным льготникам законодательством города установлены городские льготники, к которым относятся:

Налог на недвижимость в г. Салават

Налоговые ставки в г. Салават установлены решением Совета городского округа г. Салават РБ от 27.11.2014 N 3-39/474 «Об установлении налога на имущество физических лиц»

Ставка 0,07 % от кадастровой стоимости в отношении жилых помещений (квартира, комната).

Ставка 0,1 % от кадастровой стоимости в отношении:

Ставка 0,3 % от кадастровой стоимости в отношении:

Ставка 2 % от кадастровой стоимости в отношении недвижимости, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Ставка 0,5 % в отношении прочих объектов налогообложения.

Налог на недвижимость в г. Нефтекамске

Налоговые ставки в г. Нефтекамск установлены решением Совета городского округа г. Нефтекамск РБ от 26.11.2014 N 3-29/03 «Об установлении налога на имущество физических лиц»

Ставка 0,2 % от кадастровой стоимости в отношении:

Ставка 1,5 % — в 2015 году, 2 % — в 2016 году и последующие годы в отношении административно-деловых центров и торговых центров (комплексов) общей площадью свыше 1000 квадратных метров и помещений в них.

Ставка 2,0 % в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Дополнительные льготы по уплате налога на имущество в городах Салават и Нефтекамск не установлены. Перечень федеральных льгот смотрите по ссылке.

personright.ru

Расчет налога на недвижимость рб

Обратим внимание, что налог платится при условии, что на территории Республики Беларусь данные категории лиц:

Что облагается налогом?

Капитальные строения (здания, сооружения):

Исключения:

Данные строения должны быть признаны таковыми (аварийное состояние, бесхозяйственные, самовольно возведенные) специально уполномоченным органом, или местным исполнительным и распорядительным органом в соответствии с законодательством.

Однако, если вы самовольно возвели постройку, а местный орган принял решение о продолжении вами строительства и о регистрации вашего строения в дальнейшем, то вам нужно будет платить налог.

Кто и что освобождается от налогообложения:

- одно жилое помещение в многоквартирном доме, которое принадлежит физическому лицу на праве собственности

- пенсионеры по возрасту

- инвалиды I и II групп

- многодетные семьи (3 и более ребенка)

- военнослужащие срочной и альтернативной службы

- участники ВОВ, а также лица, имеющие льготы в соответствии с Законом РБ «О ветеранах»

- здания государственного жилищного фонда организаций негосударственной формы собственности

- здания, используемые в сферах образования и здравоохранения

- сооружения, включенные в реестр физкультурно-спортивных сооружений

- здания организаций культуры, санаторно-курортных и оздоровительных организаций

- автомобильные дороги общего пользования

- и др. ( статья 186 Налогового Кодекса РБ )

- возникло право собственности

- открыто наследство

- приобретено (получено) строение

- Н- сумма налогов, которые вы должны уплатить

- НБ-налоговая база

- С- ставка налога

- К-коэффициент к ставке налога

- индексирует стоимость сооружения с использованием коэффициентов переоценки

- если не удается применить вышеуказанный способ- оценка происходит исходя из базовой расчетной стоимости 1-ого квадратного метра

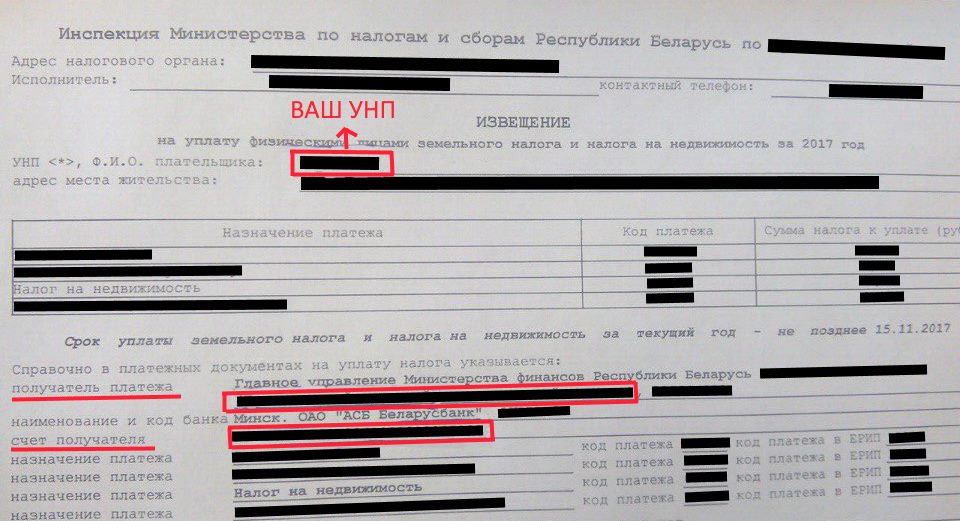

- выбираете налоговый орган куда в которой вам необходимо произвести оплату (так как это написано в вашем извещении)

- вводите УНП

- далее нажимаете «налог на недвижимость»

- получатель платежа

- счет получателя

- оплачиваете налог, забираете чек и идете спокойно домой

- 0,1 % от оценочной или рыночной стоимости недвижимости за год. [ * ]

- 0,2 % от оценочной или рыночной стоимости недвижимости за год – для тех, кто имеет на праве собственности два и больше жилых помещения в многоквартирных и (или) блокированных жилых домах (в отношении таких жилых помещений). [ * ]

- принадлежащее гражданину 1 жилое помещение в многоквартирном или в блокированном жилом доме (если у гражданина 2 и более жилых помещения, то от налога освобождается только одно из них, приобретенное раньше остальных, либо любое другое по его выбору ).

- недвижимость, принадлежащую многодетным семьям ;

- принадлежащие пенсионерам по возрасту, инвалидам I и II группы и другим нетрудоспособным гражданам:

-

- садовые домики, дачи, хозяйственные постройки, машино-места, нежилые помещения;

- жилые дома при отсутствии зарегистрированных в них по месту их жительства трудоспособных граждан.

- недвижимость расположенную в сельской местности и принадлежащую гражданам, зарегистрированным по месту жительства в сельской местности и работающим в расположенных в сельской местности организациях сельского хозяйства, учреждениях здравоохранения, культуры, образования и социальной защиты, а также пенсионерам, ранее работавшим в этих организациях.

- возникло право собственности на недвижимость;

- открыто наследство в отношении недвижимости, принятой по наследству;

- приобретена (получена, возведена) недвижимость, не завершенная строительством.

- Квартиры и комнаты, находящиеся в многоквартирных домах. Но если физическое лицо имеет в собственности несколько квартир, то льгота распространяется только на одну из них. Гражданин имеет право выбрать, на какую квартиру он не хочет платить налог, но для определения порядка уплаты он должен подать соответствующее заявление вналоговый орган по месту своего проживания. Если заявление не подать, то гражданин будет автоматически освобождён от уплаты налога на ту квартиру, которая была приобретена раньше.

- Объекты недвижимости, принадлежащие многодетным семьям.

- Объекты недвижимости, принадлежащие индивидам, несущим срочную военную службу.

- Объекты недвижимости, которые принадлежат гражданам, принимавшим участие в Великой Отечественной войне, а также гражданам, которым положены налоговые льготы на основании закона «О ветеранах».

- Объекты недвижимости, принадлежащие возрастным пенсионерам, а также гражданам, имеющим инвалидность первой или второй группы, но только в том случае, если в этих жилых помещениях не прописаны трудоспособные граждане, не имеющие прав на пользование налоговыми льготами в данном аспекте.

- Другие категории объектов недвижимости.

Граждане освобождаются от налога на недвижимость с 1 числа месяца, в котором у них возникло право на льготу, а при утрате права на льготу налог уплачивается начиная с 1 числа месяца, следующего за месяцем, в котором льгота была утрачена. [ * ]

Налог на недвижимость уплачивается на принадлежащие гражданам и расположенные на территории Беларуси: жилые дома, квартиры, комнаты, садовые домики, дачи, хозяйственные постройки, машино-места, нежилые помещения, не завершенную строительством недвижимость, доли в праве собственности на перечисленную недвижимость. [ * ]

Налог на недвижимость уплачивается с ее оценочной стоимости, которая определяется без участия гражданина. В то же время, если гражданин представит в налоговую инспекцию заключение об оценке, где определена рыночная стоимость недвижимости, то налог будет исчисляться со стоимости, указанной в таком заключении. [ * ]

Налог на недвижимость исчисляется за период с 1 января, либо с 1 числа месяца, следующего за месяцем, в котором: [ * ]

При отчуждении недвижимости налог на недвижимость уплачивается до конца месяца, в котором прекращено право собственности. [ * ]

Если недвижимость находится в общей долевой собственности нескольких граждан, то налог на недвижимость исчисляется каждому из них пропорционально их доле. [ * ]

Граждане уплачивают налог на недвижимость ежегодно не позже 15 ноября на основании извещения из налоговой инспекции, вручаемого до 1 августа. Если извещение было вручено позже срока оплаты, то не позднее 30 дней со дня его вручения. [ * ]

www.samsebeyurist.by

Налог на недвижимость – налог, уплачиваемый гражданами РБ и иных государств, а также лицами без гражданства, если они владеют капитальными строениями (их частями) или машино-местами на территории Республики Беларусь. В том случае, если физическое лицо (владелец имущество) сдаёт свою собственной на коммерческой или безвозмездной основе, обязательства по уплате налога перекладываются на тех, кто получает недвижимость в пользование. Владельцы земельных участков платят также земельный налог.

Налог на недвижимость в Беларуси в 2017 году должен быть уплачен на объекты жилой и нежилой недвижимости, находящиеся в собственности у физических лиц, а также перешедшие в ним во владение по праву наследования. Кроме этого, данный налог следует уплачивать на объекты строительства, которое ещё не окончено, но уже имеет предусмотренные законом части (фундамент, стены, крыша) и на построенные здания, в отношении которых ещё не закончена процедура государственной регистрации в соответствующих органах.

Какие объекты не облагаются налогом на недвижимость

Налоговый кодекс Республики Беларусь предусматривает наличие льготных категорий объектов, за которые не надо платить налог на недвижимость. К ним относятся:

В ситуации, когда физическое лицо осуществляет предпринимательскую деятельность на объекте недвижимости, льготы на это помещение не распространяются. После того, как происходит процедура выделения долей в объекте недвижимости, владельцы уплачивают налог каждый за свою долю. Если доли не выделены, но объектом недвижимости владеют несколько лиц, налог уплачивается по договорённости.

Перед тем, как рассчитать сумму налога на недвижимость, принадлежащую физическому лицу, следует произвести расчёт стоимости жилья. Оценивает стоимость недвижимого имущества по состоянию на первое января местное агентство по государственной регистрации и земельному кадастру. Эта процедура должна проводиться ежегодно. Если по какой-то причине соответствующий орган не определил оценочную стоимость,то налоговая инстанция может взять на себя эту функцию и произвести оценку в соответствии с индексированием расчёта предыдущих лет или исходя из средней стоимости квадратного метра в зданиях такого типа с чётом понижающих или повышающих коэффициентов (населённый пункт, окружающая среда). Налоговая ставка для физических лиц составляет 0,1 процент от оценочной стоимости помещения или постройки. Так, если квартира оценена в 70.000 долларов, то налог на недвижимость в 2017 году будет составлять 70 долларов. Законом предусмотрена возможность поэтапных выплат на случай, если сумма налога на недвижимость оказывается слишком значительной для бюджета собственника. Но полностью налог в любом случае необходимо оплатить до 1 ноября отчётного года.

В случае, если налогоплательщик не считает справедливой рассчитанную государственными органами оценочную стоимость его недвижимого имущества, он может самостоятельно обратиться к уполномоченному оценщику за соответствующим заключением. Это заключение должно быть подано в налоговый орган не позднее 1 ноября года, за который высчитывается налог. Таким образом будет рассчитана рыночная стоимость объекта, и налог будет рассчитываться, опираясь именно на неё.

Налоговые инспекции ежегодно уведомляют физических лиц о сумме начисленного налога на недвижимость до первого августа. Если уведомление по какой-то причине не было получено, за ним стоит обратиться самостоятельно в местную инспекцию Министерства по налогам и сборам.

m.domovita.by

-

Срок уплаты налога

Срок уплаты налога происходит не позднее 15 ноября текущего года на основании извещения налогового органа, которое вручается до 1 августа текущего налогового периода.

Извещение вручается вам лично под роспись-после этого вы считаетесь должным образом извещенным о необходимости уплаты налога.

Налоговый период, т.е. период, по истечении которого необходимо уплатить налог признается 1 календарный год.

Исчисление годовой суммы налога производится ежегодно налоговым органом с 1 января каждого налогового периода.

Однако, налог на капитальные строения, их части и машино-места исчисляется с 1 числа месяца, следующего за месяцем в котором:

Ставка и расчет налога на недвижимость

Ставка налога:

0,1%— для физических лиц и ИП

0,2%— для физических лиц, а также ИП, у которых на праве собственности находится 2 и более жилых помещения в многоквартирных жилых домах

Расчет налога

Сумма налога равна произведению налоговой базы, ставки налога и коэффициента к ставке налога (при ее наличии).

Данное выражение можно отобразить в виде формулы: Н=НБ*С*К, где:

Налоговая база определяется посредством оценки капитальных строений, их частей и машино-мест. Оценку вправе проводить территориальные организации по государственной регистрации недвижимого имущества, прав на него и сделок с ним.

При невозможности оценить недвижимость в текущем году, государственный орган:

Коэффициент к ставке налога может уменьшаться или увеличиваться по решению местных Советов Депутатов, решениями областных (Минского городского) Советов Депутатов

Как платить налог в системе ЕРИП?

Здесь все максимально просто: идете в киберкассу, берете с собой извещение и вводите:

После ввода необходимых данных, система уже выдаст вам сумму, необходимую к уплате, что конечно же упрощает взаимодействие между оплатой налога

pravovsem.by

Ставка налога на недвижимость

Здесь представлена актуальная информация о ставке налога на недвижимость для физических лиц в Беларуси.

Ставки налога на недвижимость установлены в следующих размерах:

Обратите внимание, что указанная ставка налога на недвижимость, как правило, не является конечной, т.к. Местные Советы депутатов имеют право ее увеличивать или уменьшать до 2,5 раз. [ * ]

В большинстве случаев граждане от налога на недвижимость освобождаются. Так, в частности, налог на недвижимость не уплачивается на: [ * ]