Всем привет! Сегодня у нас довольно интересная и очень важная тема налога ЕНВД – это расчет налога ЕНВД.

В случае если Вы отчетность по ЕНВД будете сдавать самостоятельно, то конечно же Вам необходимо уметь правильно производить расчет налога ЕНВД.

Варианты расчета налога ЕНВД

Расчет налога ЕНВД различается по видам деятельности:

Так же помимо расчета ЕНВД по видам деятельности отдельно стоит выделить расчет налога за неполный месяц (законодательство этого не запрещает).

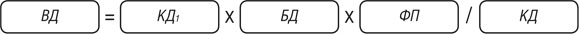

Для того чтобы правильно произвести расчет нужно воспользоваться формулой для налога ЕНВД.

Как Вы наверное уже знаете, формула ЕНВД имеет следующий вид:

Теперь проведем расчет налога на примерах:

Я для того чтобы мне было проще производить расчеты буду для своего города, так как знаю размер коэффициентов и мне не придется их искать.

Пример расчета ЕНВД для розничной торговли

Предположим, что у меня бутик детских игрушек в ТЦ (торговом центре) города Мегиона, площадь магазина 10 кв.м.

Теперь разберем имеющиеся данные:

- БД (базовая доходность). Торговый центр – отсюда мы понимаем, что у нас розничная торговля со стационарными торговыми площадями Базовая доходность для стационарной розничной торговли 1800 руб. кв.м.;

- ФП (физический показатель). Арендуемая площадь – в нашем случае является физическим показателем, а именно количество квадратных метров торговой площади которую арендует предприниматель. В нашем примере — это 10 кв.м.;

- К1 – коэффициент дефлятор. Его размер един для любого города и любой деятельности, в 2015 году К1 = 1,798;

- К2 – для розничной торговли в г.Мегионе для торговых площадей менее 30 кв.м. размер К2=1.

- БД (базовая доходность). Размер базовой доходности для бытовых услуг составляет 7500 руб.;

- ФП (физический показатель). Для бытовых услуг физическим показателем является количество работников которые заняты в этой деятельности включая самого ИП. В нашем случае работников нет и ИП работает один, значит ФП в данной ситуации тоже равен 1;

- К1 — этот коэффициент един для всех видов деятельности и в 2015 году = 1,798;

- К2 для деятельности связанной с ремонтом обуви равен 0,8 (Данные я взял с сайта администрации г. Мегиона).

- БД — базовая доходность для рекламы на транспорте 10 000 руб.;

- ФП — физическим показателем для рекламы на транспорте является количество транспортных средств, в нашем случае 2 шт.;

- К1 — неизменен и в 2015 году равен 1,798;

- К2 для рекламы на транспорте в г. Мегионе оказался нескольких видов — это 1 для любой рекламы кроме социальной и 0,05 для социальной рекламы. В нашем случае так как реклама коммерческая то выберем 1.

- БД — базовая доходность для грузоперевозок 6000 руб.;

- ФП — физическим показателем является количество автомобилей задействованных в перевозке грузов, в моем примере ФП=3 (так как 3 автомобиля);

- К1 = 1,798 (одинаков для всех);

- К2 для грузоперевозок в г. Мегионе равен 1.

- БД — размер базовой доходности для ремонта автомобилей равен 12 000 руб.;

- ФП — физическим показателем при ремонте автотранспорта является количество людей вовлеченных в деятельность (включая самого предпринимателя), в нашем примере 2 наемных работника + сам предприниматель, итого ФП = 3;

- К1 = 1,798 (един для всех видов деятельности);

- К2 для оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств в г. Мегионе = 1.

- БД — базовая доходность для заведений общепита с площадью обслуживания посетителей равна 1 000 руб. за кв. м.;

- ФП — как видно из базовой доходности физическим показателем для заведений общепита с торговыми залами является количество кв.м., в данном примере их 38, значит ФП=38;

- К1 без изменений и един для всего ЕНВД в 2015 году = 1,798;

- К2 для заведений общепита в Мегионе = 1;

- БД — базовая доходность для сдачи во временное проживание жилых площадей равна 1000 руб. за кв.м.;

- ФП — физическим показателем является количество квадратных метров сдаваемых в аренду, в нашем случае ФП=36;

- К1 = 1,798 (коэффициент 2015 года един для всех);

- К2 для аренды жилых площадей в г. Мегионе =1.

Как видно, все неизвестные у нас найдены, осталось только вставить их в формулу и произвести расчет:

ЕНВД = 1800*10*1,798*1*15% = 4854 руб. 60 коп. – данный размер налога ЕНВД мы посчитали за 1 месяц, отчетность сдача и оплата налога происходит поквартально, так что данную сумму умножаем на 3 (количество месяцев в квартале) и получим 14 563 руб. 80 коп.

Пример расчета налога ЕНВД для бытовых услуг

Давайте рассчитаем размер налога ЕНВД для оказания услуг по ремонту обуви, работать будет сам предприниматель без наемных работников, тот же г. Мегион в котором я живу.

Какие данные у нас есть из вышеуказанной ситуации:

Все неизвестные у нас есть и поэтому начинаем расчет налога:

ЕНВД = БД*ФП*К1*К2*15%= 7500*1*1,798*0,8*15% = 1 618 руб. 20 коп.

ЕНВД за квартал = 1618,2*3 = 4 854 руб. 60 коп.

Как видите все элементарно и просто. Теперь рассчитаем ЕНВД для рекламы.

Пример расчета налога ЕНВД для рекламы

Сразу сделаю оговорку, что применять ЕНВД можно к РЕКЛАМЕ НАРУЖНОЙ и расчет естественно мы будем делать для нее.

Предположим что в г. Мегионе у нас свой рекламный бизнес. Мы занимаемся размещением наружной рекламы на транспорте. Транспортных средств которые задействованы у нас в данном бизнеса 2 единицы, реклама которую мы на них размещаем коммерческого характера.

На основании данных ищем необходимые неизвестные для формулы ЕНВД:

Проводим расчет: ЕНВД = 10 000*2*1,798*1*15% = 5 394 руб., рассчитаем ЕНВД за квартал = 5394*3 = 16 182 руб.

Теперь рассмотрим как рассчитать ЕНВД для грузоперевозок:

Пример расчета ЕНВД перевозки грузов

Предположим, что я открыл в г.Мегионе агентство по грузоперевозкам. В перевозке грузов у меня задействовано 3 автомобиля марки газель (на самом деле марка машины ни на что не влияет).

Для того чтобы рассчитать ЕНВД по перевозке грузов найдем неизвестные для формулы ЕНВД:

Проведем расчет налога: ЕНВД = 6000*3*1,798*1*15% = 4 854 руб. 60 коп., за квартал = 4 854,6*3 = 14 563 руб. 80 коп. в моем случае нужно будет оплатить за грузоперевозки в квартал.

Пример расчета ЕНВД для ремонта автотранспорта

Предположим, что предприниматель оказывает услуги по ремонту автотранспорта в г. Мегионе, у предпринимателя работает 2 наемных работника.

Найдем неизвестные для формулы:

Проводим расчет: ЕНВД = 12 000*3*1.798*1*15% = 9 709 руб. 20 коп. размер налога за квартал = 9709,2*3 = 29 127 руб. 60 коп.

Пример расчета налога ЕНВД для общепита

Предположим, что у предпринимателя в г. Мегионе свое кафе площадью 54 кв.м. из которых площадь зала обслуживания посетителей 38 кв.м.

Я не случайно выделил отдельно площадь зала обслуживания посетителей, так как налог платится именно за него. Понятно что в кафе есть туалет, помещение для персонала — за них ИП не должен платить налог.

Рассчитаем налог ЕНВД для кафе в г. Мегионе: Налог ЕНВД = 1000*38*1,798*1*15% = 10 248 руб. 60 коп., — это размер налога за месяц за квартал умножаем на 3 (количество месяцев в квартале) итого получим: 10248,6*3 = 30 745 руб. 80 коп.

Теперь посмотрим как рассчитать налог ЕНВД при сдаче в аренду недвижимости.

Пример расчета ЕНВД сдача в аренду недвижимости

Предположим, что у предпринимателя есть 1 комнатная квартира площадью 36 кв.м., которую он решил сдавать во временное проживание.

Определяем необходимые показатели:

Итого ЕНВД = 1000*36*1,798*1*15% = 9709 руб. 20 коп., за квартал = 29 127 руб. 60 коп.

Тут стоит отметить, что как видно сдавать в аренду квартиру от лица предпринимателя не выгодно и лучше сдавать как физическое лицо при этом оплачивая 13% налог НДФЛ (налог на доходы физических лиц).

Для предпринимателя подойдет как гостиница или хостел.

И последним видом деятельности для которого я хотел бы провести расчет налога ЕНВД — это сдача в аренду земельных участков.

Пример расчета ЕНВД аренда земельного участка

Предположим что предприниматель сдает в аренду для размещения летнего кафе земельный участок площадью 20 кв.м., месторасположение г. Мегион.

Определяем неизвестные для расчета налога:

- БД — базовая доходность для аренды земельных участков площадью более 10 кв.м. равна 1000 руб. за кв.м.;

- ФП — физическим показателем в данном случае является количество квадратных метров сдаваемых в аренду, значит ФП в данном примере = 20;

- К1 — в 2015 году его показатель равен 1,798;

- К2 — для аренды земельных участков в г. Мегионе равен 0,8.

Проведем расчет самого налога ЕНВД: Налог ЕНВД=1000*20*1,798*0,8*15% = 4 315 руб. 20 коп. за месяц, при отчетности и оплате за квартал умножаем на 3 (количество месяцев в квартале) 4315,2*3= 12 945 руб. 60 коп.

Вот моя статья подходит к концу. Я в последующем отдельно подготовлю более развернутые статьи для расчета налога ЕНВД для каждого из перечисленных видов деятельности. Так же налог ЕНВД можно уменьшать за счет фиксированных взносов ИП и страховых за работников.

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

В случае если Вам что-то не понятно, то Вы можете задать свои вопросы в мою группу ВК » Секреты бизнеса для новичка «.

biz911.net

Примеры расчета ЕНВД в 2018 году

Многие предприниматели, выбирая подходящую систему налогообложения, останавливаются на ЕНВД, то есть налоге на вменяемый доход. Он уместен лишь для определенных видов деятельности, да и не во всех регионах и населенных пунктах действует. Но бизнесмены, которые уверены в неплохой доходности своего дела, предпочитают именно его.

Расчет в данном случае производится не по фактической выручке, а по ориентировочным, предполагаемым показателям, они и называются вмененными. Как правильно рассчитать суммы ЕНВД самостоятельно? Сейчас научим и приведем примеры расчета ЕНВД в 2018 году.

Примеры расчета налога ЕНВД

Каждый федеративный округ, либо муниципальный район вправе самостоятельно устанавливать, какие именно виды деятельности на их территории попадают под ЕНВД.

Общее правило: этот налог не применяется для крупных налогоплательщиков, а также для ИП, работающих в сфере здравоохранения и соцобеспечения.

Для остальных видов бизнеса расчет налога на вмененный доход будет несколько различаться. Кроме этого, законодательством предусмотрен и вариант расчета налога за неполный месяц. Мы рассмотрим и приведем примеры расчета ЕНВД в 2018 году по следующим направлениям деятельности:

- ремонт автотранспорта;

- розничная торговля;

- перевозки;

- сдача в аренду недвижимости;

- бытовые услуги;

- общепит;

- сдача в аренду земельных участков;

- реклама;

- вендинговые аппараты.

Пример расчета ЕНВД для розничной торговли

Рассмотрим пример расчета ЕНВД для ИП в розничной торговле. Возьмем для примера некий абстрактный магазин, торгующий женской одеждой. Площадь отдела — 10 кв. м, а расположен он в большом торговом центре со стационарными площадями для розничной продажи. Подробнее рассмотрим, что стоит за аббревиатурами составляющих формулы.

БД — это показатель базовой доходности ЕНВД. Для объектов стационарной розничной торговли она составляет 1800 рублей за квадратный метр.

ФП — физический показатель. Для нашей ситуации таким физическим исходным является площадь арендуемого предпринимателем помещения. Мы договорились, что наш небольшой бутик будет занимать 10 квадратных метров.

К1 — так называемый коэффициент дефлятор. Он стандартен и неизменен, не зависит ни от территориальности торгового предприятия, ни от рода деятельности бизнесмена. В 2017 году К1 составлял 1,798. Он был неизменен в течение нескольких лет, но в 2018 году произошло повышение К1 для ЕНВД, и он составляет 1,868.

К2 — а это уже вариативный коэффициент, учитывающий и особенности деятельности, и конкретику региона. Для торговли в розницу в нашем городке Н. для торговых объектов площадью менее 30 кв. м. К2 = 1.

Коэффициенты К1 и К2 на 2018 год рассмотрены в этом материале.

Так неизвестные в правой половине уравнения стали известными. Остается представить формулу в числовом виде и произвести подсчет.

ЕНВД = 1800*10*1,868*1*15% = 5 043,6 руб.

Но не забудьте, что полученный ответ — это размер ЕНВД всего за 1 месяц. А для участников экономической деятельности, использующих данную систему налогообложения, предусмотрена поквартальная отчетность. Нам остается полученное число 5 043,6 умножить на 3. Окончательный итог: 15 130,8 руб.

Пример расчета ЕНВД бытовые услуги

Мы привыкаем к вещам, они становятся любимыми, с ними жаль расставаться. И потому идем в мастерские. В нашем случае, предположим, клиенты придут к вам как мастеру по ремонту обуви. Вы же — предприниматель, решивший работать без найма помощников. Как ЕНДВ рассчитать такому умельцу?

ФП. Для ателье по пошиву одежды, обувных мастерских и прочих небольших предприятий по оказанию бытовых услуг физическим показателем принято считать общее количество работников, занятых в этом деле. У нас не придется складывать кадровые единицы исполнителей и руководителя, ФП равен 1.

К1 — напоминаем, это постоянный коэффициент, на искомый период, 2018 год он составляет 1,868.

К2 — данный коэффициент ищем на сайте администрации населенного пункта, где осуществляется данный вид услуг. В нашем городе для деятельности по ремонту обуви он установлен в размере 0,8.

Теперь снова считаем по формуле ЕНВД = БД *ФП*К1*К2*15%.

Подставляя числовые данные, имеем результат по месяцу: 7500*1*1,868*0,8*15% = 1 681,2 руб.

Значит, за квартал ЕНВД получится: 1 681,2*3 = 5 043,6 руб.

Пример расчета ЕНВД для рекламы

В перечне видов деятельности, к которым применимо действие единого налога на вмененный доход, есть и такой особенный, как реклама. Не любая, а именно наружная.

Определимся с вводными данными. В этом случае важно, где мы размещаем рекламные объекты: на улице, на транспортных средствах, на торговых павильонах и т. д. Возьмем за отправные точки следующие данные: рекламу мы производим коммерческую, размещаем ее на транспорте, а именно, на двух автобусах. Идем дальше.

ФП. В нашей ситуации за физический показатель принято является количество транспортных объектов. У нас в распоряжении 2 штуки.

К1, как уже известно из вышеприведенных примеров, неизменен. В 2018 году этот коэффициент равен 1,868.

К2 — обратите внимание, что региональные и муниципальные власти дифференцируют разные виды рекламы на транспорте по их назначению и иным особенностям. Как правило, социальная реклама выделяется в особую категорию и имеет свой отдельный местный коэффициент. Но у нас, напомним, коммерческая реклама, а она в нашей местности оценивается в коэффициент 1.

Итак, производим калькуляцию: ЕНВД = 10 000*2*1,868*1*15% = 5 604 руб. за месяц, а за квартал, соответственно, 5 604*3 = 16 812 рублей.

Пример расчета ЕНВД грузоперевозки

Вам скучно рекламировать других, вы решили сами что-то или кого-то перевозить? Рассмотрим вариант с местными грузоперевозками. Допустим, в вашем агентстве 3 автомобиля. «ГАЗель», «Форд», некая другая любимая вами марка — вот это как раз не имеет ни малейшего значения.

ФП, то бишь, физический показатель в этом примере — это число задействованных в перевозке автомобилей, то есть 3.

К1 снова и всегда = 1,868.

К2 для грузовых перевозок в нашем регионе равен 1.

Принимаемся за подсчеты. ЕНВД = 6000*3*1,868*1*15% = 5 043,6 руб. в месяц. А за квартал за те же самые перевозки вам придется заплатить эту сумму: 5 043,6*3 = 15 130.8 руб.

Пример расчета ЕНВД для ремонта автотранспорта

Автомобиль — это замечательно, особенно, работающий. Но он имеют неприятную привычку ломаться. Значит, услуги по ремонту авто очень востребованы в любом городе, поселке и селе страны. Договоримся об условных вводных, главным из которых будет число наемных работников: пусть их у вас двое.

ФП. Здесь в качестве физического показателя выступает количество людей, осуществляющих услугу. То есть 2 наемных работника плюс хозяин заведения, предприниматель. В итоге имеем ФП = 3.

К1 = 1,868, он по всем видам деятельности один.

К2. В нашем условном городке Н. для услуг по ремонту, техобслуживанию и мойке автотранспорта он составляет 1.

Расчет ЕНДВ по месяцу аналогичный: 12 000*3*1,868*1*15% = 10 087,2 руб. Значит, за квартал размер налога выльется в сумму: 10 087,2*3 = 30 261,6 руб.

Пример расчета ЕНВД для общепита

Еще одна сфера деятельности, где используется схема отчетности с налогообложением ЕНДВ, это предприятия общепита. Вы обзавелись собственным кафе. Общая его площадь — 54 кв. м., но площадь зала, где обслуживают посетителей, составляет 38 кв. м.

Очень важно разграничивать эти данные. В любом объекте общепита, разумеется, есть подсобные и гигиенические помещения, кабинеты для персонала, кухня, наконец. Но все они остаются «за скобками», налогом облагается лишь площадь зала, где обслуживаются посетители.

ФП: в нашем случае физическим показателем становится вышеозначенная полезная площадь, получается, что ФП = 38.

К1 в 2018 году остается неизменным для всех, это 1,868.

К2 нужно выяснять для своего региона, для нашего рода деятельности. В нашем примере это 1.

Итак, ЕНВД для вашего кафе: 1000*38*1,868*1*15% = 10 647,6 руб.

Не забываем, что полученная сумма отражает размер налога за месяц. Считаем квартальный налог: 10 647,6*3 = 31 942,8 руб.

Пример расчета ЕНВД сдача недвижимости в аренду

Сдача недвижимости в аренду — еще один вероятный источник дохода. Но одновременно и предмет для налогообложения. Обычно предприниматели для этого используют хостел или небольшую гостиницу. Квартиру проще сдать как частному лицу, тогда с вас вычтут лишь НДФЛ, налог на доходы физических лиц, а это 13% от полученных денег. В случае с ЕНВД налоговая сумма получатся гораздо больше, в этом несложно убедиться на конкретном примере.

Физический показатель (ФП) в этой ситуации — количество квадратных метров сдаваемого в аренду жилья, в вашей квартире, допустим, их 36.

К1 = 1,868, тут без вариантов.

К2 для вашего населенного пункта по аренде жилья = 1.

ЕНВД за месяц = 1000*36*1,868*1*15% = 10 087,2 руб., а сумма за квартал втрое больше: 30 261,6 руб.

Пример расчета ЕНВД аренда земельного участка

Еще проще иметь собственный земельный участок, и сдавать в аренду его. Под детские аттракционы, например. Или для размещения летнего кафе, для проведения досуговых мероприятий и т. д. Площадь вашего участка пусть будет равна 20 кв. м.

Физический показатель (ФП) здесь — количество квадратных метров, что сдаете в аренду, у нас их 20.

К1, тут ничего не меняется, все те же 1,868.

Региональный К2 для аренды земельных участков равен 0,8.

ЕНВД = 1000*20*1,868*0,8*15% = 4 483,2 руб. за месяц, соответственно, за квартал: 4 483,2*3 = 13 449,6 руб.

Пример расчета ЕНВД для вендинга

При торговле через вендинговые аппараты, применять ЕНВД намного целесообразнее, чем другие системы налогообложения.

Представим, что организация заключила договор аренды в торговом центре с целью размещения одного торгового автомата по продаже кофе. На учет в качестве плательщика ЕНВД она встала 18.04.2018 в налоговой инспекции, по месту нахождения данного торгового центра.

Чуть позже, 20.04.2018 организация заключила договор аренды в другом офисном центре, находящемся на территории подведомственной той же налоговой инспекции, с целью установки двух автоматов – по продаже снеков и игрушек.

Местным органом власти для вида деятельности «розничная торговля» установлен К2 равный 1. К1 на 2018 год равен 1,868.

В данном примере организация должна за 2 квартал 2018 г. предоставить одну декларацию в налоговую инспекцию. Произведем расчет налога:

Считаем налоговую базу. Для начала определяем количество календарных дней:

с 18 апреля по 30 апреля – 13 календарных дней.

1 автомат х 13 дней: 30 день = 0,43

Эту цифру указываем в декларации раздела 2 в строке 050.

В строках 060 и 070 раздела 2 мы должны указать три автомата, независимо от того, что работать они начали не с 1-го, а с 20 числа. Чуть ниже мы объясним данную ситуацию.

Итак налоговая база составит:

4500 руб. х 1,868 х 1 х (0,43+3+3) = 54 050,58 руб.

Рассчитаем налог, исходя из налоговой ставки при ЕНВД – 15%:

54 050,58 х 15% = 8 107,59 рубля.

Теперь объясним, почему первый вендинговый аппарат мы принимали как 043, а два последующих как целую единицу для каждого.

Согласно ст.346.29 НК РФ абз.3 п.10, в случаях, если плательщик ЕНВД зарегистрировался в качестве плательщика вмененного налога не с начала квартала, расчет ведется из фактического количества календарных дней в первом и последнем налоговом периоде.

Письмо ФНС России от 24 июня 2013 года под номером ЕД-4-3/1141@ поясняет, что так как форма декларации ЕНВД не содержит строк для указания количества дней, величину физического показателя, указываемую в строках 050-070 раздела 2 «Расчет суммы единого налога на вмененный доход для отдельных видов деятельности», необходимо корректировать. Чтобы это сделать, необходимо отнести количество календарных дней ведения соответствующего вида деятельности в месяце постановки на учет или снятия с учета к общему количеству календарных дней в данном месяце налогового периода. Что мы и сделали в вышеприведенном примере.

Далее, согласно п. 9 ст. 346.29 НК РФ и разъяснений в письме Минфина России от 17.01.2014 № 03-11-11/1348, в ситуации, когда к уже работающим вендинговым аппаратам добавляется еще один или несколько аппаратов (физический показатель), то добавленные аппараты включаются в расчет с того месяца, в котором они начали работать, независимо от даты начала работы.

Иногда предприниматели сомневаются, что выгоднее: ЕНДВ, патент или УСН? У каждого из этих систем налогообложения есть свои плюсы и минусы. Они детально рассмотрены в этой публикации.

Материал обновлен в соответствии с актуальным законодательством РФ 03.01.2018

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

tbis.ru

Как рассчитать ЕНВД

Обновление: 13 марта 2017 г.

Простота учета физических показателей и расчета ЕНВД – одно из основных преимуществ этого специального налогового режима (СНР) по сравнению с другими режимами налогообложения.

Формула расчета ЕНВД

Налог рассчитывается по формуле:

- НБ – налоговая база,

- НС – налоговая ставка.

- ВД – предполагаемый (вмененный) доход за месяц;

- БД — базовая доходность с учетом корректировок специальными коэффициентами;

- ФП — физический показатель;

- КД – общее количество дней;

- КД1 — количество дней осуществления облагаемой деятельности в месяц.

- Коэффициент-дефлятор К1 – один из показателей предполагаемого дохода. Он отражает размер воздействия отдельных условий на итоги хозяйственной деятельности плательщика «вмененки» и используется при расчете налога. Коэффициент-дефлятор на 2017 год для ЕНВД будет прежним (т. е. таким же, как и в 2016 году, — 1,798). Это следует из Приказа Минэкономразвития России от 03.11.2016 N 698.

- Корректирующий коэффициент базовой доходности К2. Этот коэффициент устанавливается местными властями. Величина показателя К2 составляет от 0,005 до 1. Ее применение может либо уменьшить базовый доход, либо оставить его без изменений. Значение этого коэффициента, в том числе, учитывает особенности различных видов деятельности, а также соответствующие им доходность, сезонность, режим осуществления. Коэффициент устанавливается на год.

- Глава 26.3 Налогового кодекса РФ, предусматривающая СНР в виде уплаты ЕНВД, перестанет применяться с 1 января 2021 года (ст.2 Федерального закона от 02.06.2016 № 178-ФЗ);

- Краткая актуальная информация том, как рассчитать ЕНВД в конкретном регионе, содержится также на официальном сайте Федеральной налоговой службы России в сети Интернет.

Для расчета налоговой базы (суммы вмененного дохода) применяется следующая формула:

Формула ЕНВД максимально проста, т.к. почти все показатели для нее установлены законодательством.

Базовая доходность

Величина базовой доходности для каждого вида предпринимательства, подпадающего под ЕНВД, установлена в пункте 3 статьи 346.29 Налогового кодекса РФ (графа 3 таблицы). К примеру, для грузовых перевозок она составляет 6000, а для разносных розничных продаж 4500.

Физический показатель

Физические показатели для расчета налога ЕНВД указаны в графе 2 таблицы, приведенной в пункте 3 статьи 346.29 Налогового кодекса РФ. К примеру, для бытовых услуг это число работников, включая самого ИП.

Коэффициенты

Для расчета налога ЕНВД в 2017 году применяются следующие коэффициенты:

Ставка налога

В статье 346.31 Налогового кодекса РФ установлена максимальная ставка по ЕНВД (15 процентов), а также содержится информация о возможности установления на местах ставки в размере менее 15 процентов.

На вопрос об уменьшении ЕНВД Минфин России отвечает, что оптимизация налогового бремени для плательщиков, применяющих СНР в виде уплаты ЕНВД, относится к компетенции представительных органов на местном уровне и в городах федерального значения (Письмо Минфина России от 29.02.2016 N 03-11-11/11400 ).

Расчет налога ЕНВД в 2017 году (пример)

Индивидуальный предприниматель предоставляет услуги по временному размещению и проживанию в городе федерального значения Севастополе.

Используемая в облагаемой ЕНВД деятельности площадь равна 280 метрам.

Предприниматель осуществлял деятельность три полных месяца: апрель, май, июнь.

Налоговая база = БД * К1 * К2 * ФП * 3,

где БД — базовая доходность 1000 руб./кв. м;

К1 – коэффициент-дефлятор 1,798;

К2 — корректирующий коэффициент 0,4.

НБ = 1000 * 1,798 * 0,4 * 280 * 3 = 604128 руб.

Сумма ЕНВД по итогам 2 квартала равна 90619 рублям (НБ * 15%).

Не следует забывать о праве уменьшения исчисленного налога на страховые взносы (пункт 2 статьи 346.32 Налогового кодекса РФ). Это важное преимущество данного СНР по сравнению, например, с патентной системой налогообложения.

В случае уплаты ИП фиксированных страховых взносов после завершения квартала, но до даты декларирования ЕНВД, он вправе уменьшить сумму ЕНВД на сумму страховых взносов, относящихся к соответствующему налоговому периоду и уплаченных до даты декларирования.

Важно!

glavkniga.ru

Онлайн калькулятор расчета ЕНВД

Рассчитать единый налог на вмененный доход самостоятельно очень просто, если знать все составляющие формулы. Наш онлайн-калькулятор вам в этом поможет. Подставьте свои значения – и получите сумму налога к уплате.

Физический показатель: Количество сотрудников

Формула расчета месячного платежа для всех одна:

БД х ФП х К1 х К2 х 15%

БД – это базовая доходность. Она устанавливается для каждого вида деятельности отдельно. БД по каждому виду деятельности установлены Налоговым кодексом, в п.3 статьи 346.29.

ФП – это физический показатель. Для разных видов деятельности это может быть количество задействованных сотрудников, используемых автомобилей, торговых точек, квадратных метров торговой площади и т.д.

Процентная ставка в общем случае 15%, но в некоторых регионах могут действовать пониженные ставки, это нужно уточнять в местном отделении ФНС.

В упомянутой таблице из Налогового кодекса предполагаемый доход указан на одну единицу ФП, то есть какая сумма будет заработана при использовании одного автомобиля, одного квадратного метра и т.д.

Чтобы получить размер вмененного дохода, нужно базовый умножить на количество физических показателей.

Индивидуальный предприниматель Николаев А.Н. во 2 квартале 2018 года оказывал услуги по грузовым перевозкам.

Он для этого использует 5 большегрузов. Чтобы посчитать сумму налога, смотрим в таблицу и находим доходность с одного большегруза – 6 000 рублей.

6 000 х 5 = 30 000 рублей – базовый вмененный доход Николаева И.П. за один месяц.

Базовый доход нужно скорректировать на два коэффициента – К1 и К2.

К1 – это общий коэффициент-дефлятор. Он ежегодно устанавливается Министерством экономического развития РФ и одинаков для всех.

На 2018 год значение К1 установлено на уровне 1,868.

К2 – понижающий коэффициент-дефлятор, который учитывает особенности предпринимательской деятельности в разных регионах.

Коэффициент может иметь значение от 0,005 до 1. Какой коэффициент действует в вашем регионе, нужно узнать в местной налоговой инспекции или на сайте Федеральной налоговой службы.

Если местные власти не установили его размер, то в формулу расчета налога подставляется единица, то есть максимальное значение.

В нашем примере ИП Николаев А.Н. предоставляет услуги в городе Иркутске.

Таким образом, в его случае К1 равен 1,868, а К2 –1,0.

Подставляем коэффициенты в формулу:

30 000 х 1,868 х 1,0 = 56 040 – вмененный доход Николаева за один месяц. Именно с него и считают налог.

Расчет ЕНВД за второй квартал 2018 года по транспортным услугам:

56 040 х 15% х 3 = 25 2018 руб.

Именно эту сумму должен указать в декларации и заплатить в бюджет предприниматель из нашего примера по окончании отчетного периода.

Если ИП или ООО занимается несколькими видами деятельности, которые облагаются вмененным налогом, считать налог нужно отдельно по каждому виду.

При этом декларация сдается одна, но в ней будет несколько вторых разделов, отдельный лист на каждый вид деятельности.

Индивидуальным предпринимателям при расчете ЕНВД предоставлено право снижать налог на сумму страхового взноса за себя и работников.

ИП без работников могут уменьшать платеж вплоть до нуля, с работниками – максимум на 50%.

ООО могут уменьшать платежи на сумму страховых взносов за работников до 50%.

Вернемся к нашему примеру.

У ИП Николаева А.Н. работают 5 наемных шоферов, и каждому из них он платит по 20 000 рублей.

За II квартал 2018 года он оплатил страховой взнос за себя в размере 6997 руб. и 90 600 руб. за своих работников:

20 000 х 5 х 3мес. Х 30,2% = 90 600 руб.

Итого затраты на страховые взносы – 97 597 рублей.

Как рассчитать ЕНВД за II квартал 2018 года с учетом вычета?

Вмененный налог составил 25 218 рублей.

Соответственно, больше чем на 12 609 рублей (50% от 25 218 руб.) наш предприниматель снизить сумму налога не может.

Поэтому с учетом вычета сумма к уплате составит 12 609 рублей.

Этот вычет нужно будет отразить в декларации.

Расчет для неполного месяца

Предположим, что ИП из нашего примера начал работу на ЕНВД не с первого числа месяца, а, к примеру, с 20 июля.

Тогда налоговую базу за июль нужно посчитать так:

1. Считаем базу за полный месяц по формуле:

БД х ФП х К1 х К2

6 000 х 5 х 1,868 х 1,0 = 56 040 руб.

2. Получившуюся сумму делим на количество дней в месяце и умножаем на количество отработанных дней. В нашем примере в июле 31 день, а отработанных 12:

56 040 / 31 х 12 = 21 693 руб.

Если остальные месяцы квартала были отработаны полностью, то налог за квартал (без вычетов) составит:

(21 693 + 56 040 + 56 040) х 15% = 20 066 руб.

Когда платить налог

До 25 числа следующего за отчетным периодом месяца, то есть в апреле, июле, октябре и январе.

Когда сдавать декларацию

Срок сдачи декларации – до 20 числа следующего за отчетным кварталом месяца.

Получатель – районная инспекция ФНС, на территории которой предоставляются услуги, облагаемые вмененным налогом.

Исключение – реклама на транспорте, развозная и разносная розничная торговля, перевозка пассажиров и грузов.

В этих случаях отчитываться нужно по месту нахождения организации или месту жительства ИП.

Бухгалтерия на ЕНВД будет еще проще, если стать пользователем интернет-бухгалтерии «Моё дело».

Сервис сам посчитает единый налог на вмененный доход для ИП и ООО, а также заполнит декларацию.

Вы сможете в несколько кликов перечислить получившуюся сумму в бюджет и сразу же отправить в ИФНС декларацию в электронном виде.

Мы работаем для того, чтобы вы сохраняли время и силы для более важных дел.

www.moedelo.org