Как написать заявление о возврате суммы излишне уплаченного налога?

В Российской Федерации предусмотрен не только взнос налогов, но и возврат этих сумм при переплате.

В Российской Федерации предусмотрен не только взнос налогов, но и возврат этих сумм при переплате.

Для этого необходимо в течение 3 лет с даты перечисления денег предоставить налоговому органу по месту регистрации заявление о возврате излишне уплаченных средств.

Куда и при каких случаях писать

Документ необходимо предоставить налоговой инспекции по месту регистрации. Сделать это можно несколькими способами:

- Лично. В этом случае бумага оформляется непосредственно в налоговом органе, заверяется подписью. Бланк предоставляют сотрудники службы.

- Отправка заказным письмом. Форму и образцы готового документа можно найти на сайте ФНС. Перед заполнением рекомендуется проконсультироваться со специалистом службы.

- Электронный вариант. Чаще всего им пользуются организации и индивидуальные предприниматели. Через системы электронного документооборота отправляется форма, заверенная электронной подписью.

- Ошибки в платёжном поручении. Из-за невнимательного или некорректного заполнения квитанций бюджету перечисляются неверные суммы.

- Ошибки при расчётах. Может быть неправильно вычислена налогооблагаемая база, применены устаревшие ставки. Такие недочёты возникают из-за незнания законодательства. В этом случае налоговому органу дополнительно предоставляются скорректированные декларации.

- Сокращение суммы налога. Иногда при заполнении декларации на уплату подоходного налога люди не учитывают ранее перечисленные авансы.

- Полные сведения о заявителе. В правой верхней части листа указывается:

- для физических лиц — полное имя, ИНН, адрес прописки;

- для юридических лиц — наименование предприятия, ИНН, КПП, юридический адрес.

- Текст:

- непосредственно просьба вернуть сумму налога, указывается положение Налогового кодекса, регламентирующее обращение. Можно также попросить учесть эти деньги при налогообложении в следующем периоде;

- налоговый период, когда возникла переплата;

- реквизиты произведённого платежа, коды КБК и ОКТМО;

- сумма налога к возврату. Указывается прописью и цифрами.

- Банковские реквизиты для перечисления возврата.

- Подпись заявителя, дата.

Документ рассматривается один месяц. После этого средства возвращаются на указанный расчётный счёт.

znaydelo.ru

Заявление о возврате суммы излишне уплаченного налога

Обычно составление заявления на возврат суммы излишне уплаченного налога происходит после завершения периодов сдачи налоговых отчетов и перечислений, когда в результате перепроверки сумм, отправленных в налоговую, выясняется, что по какой-либо причине произошла переплата.

Причины переплат по налоговым выплатам

Самые разные обстоятельства могут привести к переплате налога. Чаще всего это банальные ошибки при оформлении документов, которые допускают как бухгалтеры компаний, так и сами инспекторы налоговых служб. Например, неправильно указываются действующие налоговые ставки, не применяются льготы, не учитываются все необходимые значения при расчете налогооблагаемой базы и т.д.

Бывает, что налоговики списывают налог два раза – такое обычно случается, если одно юридическое лицо имеет несколько счетов. Также возможны ситуации, когда излишняя оплата налога происходит вследствие авансовых платежей, выплаченных своевременно.

В любом случае, вне зависимости от причины, приведшей к переплате налога, закон предусматривает возможность возврата суммы, выплаченной сверх необходимого. Для этого надо всего лишь подать в территориальную налоговую инспекцию соответствующее заявление.

Сроки возврата излишне уплаченного налога

Существует четко ограниченный период подачи заявления на возврат излишне уплаченного налога: три года.

Если факт переплаты вскрылся позднее или налогоплательщик по каким-то причинам не смог обратиться за возвратом денежных средств за этот срок, в дальнейшем сделать что-либо будет уже вряд ли возможно.

Если заявление подано вовремя и по всем правилам, при этом никаких вопросов у налоговой не возникло и она согласилась с требованием налогоплательщика, возврат должен быть осуществлен не позднее, чем через месяц после подачи заявления.

Если не написать заявление на возврат

В случае отсутствия требования по возврату излишне оплаченного налога, специалисты налоговой инспекции имеют полное право зачесть эту сумму в счет будущих налоговых платежей налогоплательщика или же покрыть ею какие-либо его недоимки, пени и штрафы.

Встречаются ситуации, когда заявлении поступает после того, как налоговики уже распорядились переплаченными деньгами – в таких случаях на счет плательщика налога вернется только разница между покрытыми недоимками (пенями, штрафами) и излишне оплаченной суммой.

Процедура возврата

- Прежде чем бежать в налоговую с заявлением о возврате денег, нужно озаботиться тем, чтобы на руках были подтверждающие переплату документы.

Например, если произошла оплошность со стороны бухгалтера предприятия, впоследствии обнаруженная, надо подготовить и сдать налоговикам уточненную декларацию. Или можно просто составить акт сверки с налоговой – если он выявит переплату, то и «уточненку» подавать уже не потребуется.

Порой факт налоговой переплаты вскрывается в результате выездных налоговых проверок – в этом случае налоговая высылает организации письменное уведомление.

Иногда в поисках истины, налогоплательщики вынуждены бывают обратиться в суд, но как правило, это крайняя мера. Однако если по суду факт переплаты налога будет доказан, это также послужит основанием для возврата денежных средств.

- После того, как доказательства будут на руках, налогоплательщик пишет соответствующее заявление, которое передает в налоговую инспекцию.

Налоговики обязаны рассмотреть заявление в течение 10 дней с момента получения.

Как передать заявление

Налогоплательщик имеет право передать заявление налоговикам любым удобным для себя способом:

- лично,

- через представителя (при наличии соответствующей доверенности),

- по электронным средствам связи,

- через Почту России заказным письмом с уведомлением о вручении.

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- фамилию-имя-отчество,

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

Правила по оформлению заявления

Заявление следует оформлять по специальному образцу, разработанному и утвержденному Федеральной налоговой службой. При заполнении бланка необходимо придерживаться определенных норм.

Лучше всего в документе писать печатными буквами, чтобы вся информация была максимально разборчива, при этом надо стараться избегать неточностей и ошибок, а если они все же случились, лучше не исправлять их, а написать новое заявление.

Составляется документ в двух экземплярах, один из которых, после визирования у инспектора остается на руках у налогоплательщика, второй – передается в налоговую.

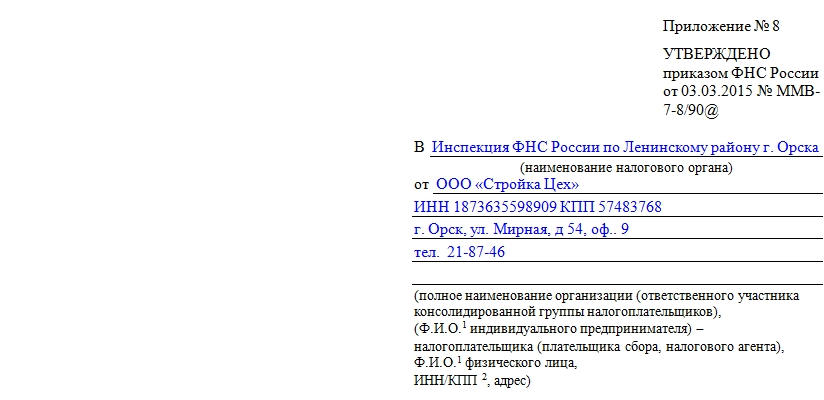

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- название обслуживающего счет банка,

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

assistentus.ru

Переплата налогов: всегда ли выгодно возвращать?

На практике часто случаются ситуации, когда компания уплачивает налоги авансом, пока на расчетном счете есть деньги, либо представляет уточненную декларацию с уменьшением суммы налога к уплате или подает декларацию по НДС к возмещению из бюджета. Может случиться и так, что компания допустила ошибку в платежном поручении на уплату налога, в результате в карточке расчетов с бюджетом образуется переплата. Как ею распорядиться? Вернуть или оставить? В вопросе попробовала разобраться ведущий эксперт по вопросам бухгалтерского учета и налогообложения ООО «ИК Ю-Софт» Ирина Разумова.

Исходя из правовой позиции Президиума ВАС РФ, изложенной в Постановлении от 28 февраля 2006 года № 11074/05, излишне уплаченной суммой налога может быть признано зачисление на счета соответствующего бюджета средств в размере, превышающем подлежащие уплате суммы за определенные налоговые периоды.

Наличие переплаты выявляется путем сравнения сумм налога, подлежащих уплате за определенный период, с платежными документами, относящимися к тому же периоду, с учетом сведений о расчетах с бюджетами.

Установить факт переплаты может как сама компания, так и налоговый орган. Если последний выявляет факт переплаты, то он обязан сообщить фирме об этом в течение 10 рабочих дней со дня установления данного факта (п. 3 ст. 78, п. 6 ст. 6.1 НК РФ).

Самым распространенным способом обнаружения переплаты является совместная сверка расчетов с бюджетом. Инициировать данную процедуру может как компания, так и инспекция. Порядок проведения сверки установлен в разделе 3 Регламента, утвержденного Приказом ФНС России от 9 сентября 2005 года № САЭ-3-01/444@.

В случае, когда сверка проводится по инициативе организации, инспекция обязана ее провести. Для этого необходимо подать заявление в произвольной форме. А вот если инициатива исходит от налогового органа, то участвовать в сверке – это право налогоплательщика, а не обязанность.

Если расхождения между данными фирмы и инспекции отсутствуют, то подписывается акт, он должен быть оформлен в течение 10 рабочих дней. Если же выявляются расхождения, то срок урегулирования вопроса не должен превышать 15 рабочих дней.

Что делать с переплатой?

Согласно подпункту 5 пункта 1 статьи 21 НК РФ, фирма имеет право на своевременный зачет или возврат сумм излишне уплаченных налогов, пеней и штрафов. Зачет или возврат переплаты регламентируется статьей 78 НК РФ.

Чтобы провести зачет переплаты по налогу в счет предстоящих платежей по этому или иным налогам, необходимо подать в налоговый орган заявление. Обратите внимание: зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам производится налоговыми органами самостоятельно.

Сумма излишне уплаченного налога подлежит возврату также по заявлению компании. При этом возврат суммы переплаты при наличии у фирмы недоимки по иным налогам соответствующего вида, а также пеням, штрафам, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки.

www.buhgalteria.ru

Алгоритм возврата переплаты по налогам

- 23.11.2016

- Бухгалтерия

- Бухучет

- при покупке квартиры

- при строительстве жилья

- при продаже имущества

- за ипотеку

- за лечение

- за образование

- за излишне удержанные налоги ФНС и переплаты

- за излишне удержанный налог работодателем

- за уплату взносов в негосударственные пенсионные фонды

- за другие накопительные пенсионные взносы

- за благотворительные пожертвования

- Заявление о возврате суммы излишне уплаченного налога (сбора, пени, штрафа)

- Заявление о зачёте суммы излишне уплаченного налога (сбора, пени, штрафа)

- само заявление на возврат налога

- паспорт

- декларация 3-НДФЛ

- справка 2-НДФЛ

- документы о расходах (копии)

- документы, подтверждающие право на налоговый вычет

- либо заявление на возврат переплаты

- через ФНС

- через своего работодателя

- через онлайн сервисы типа Налогия или Возвратналогов.онлайн (комиссия составляет от 500 рублей)

- в самой шапке необходимо указать наименование налогового органа, куда подаёте документ и свои реквизиты (Ф.И.О., ИНН, адрес, телефон, название организации)

- далее в графе укажите номер статьи Налогового кодекса РФ (либо статья 78 – излишне уплаченная сумма, либо 79 – излишне взысканная задолженность), и укажите эту информацию в пустой строке

- в графе наименование налога , впишите, по какому налогу будет совершаться возврат, и за какой год

- заполните КБК, ОКТМО и размер возврата в рублях

- дальше следует указать банковские реквизиты, по которым вам совершат начисление

- в самом низу заявления впишите ваши паспортные данные

- проставьте дату и вашу подпись

- в самом верху в правой части укажите наименование налогового органа, ваши паспортные данные, ИНН, контактный телефон

- далее в теле укажите год, за который хотите получить налоговый вычет

- потом из списка выберите за что, хотите вернуть налог, и напротив укажите сумму вычета в рублях, и внизу впишите общую сумму по всем видам возврата

- на конечном этапе заполните поля наименования организации вашего работодателя, ИНН и КПП

- поставьте дату заполнения, ваше Ф.И.О. и подпись

- укажите наименование компании, директора и от кого заявление

- далее укажите год, за который хотите получить возврат и за что

- ниже впишите номер уведомления на право социального вычета выданное ранее ФНС и утверждённую сумму возврата, с указанием, что уведомление прилагается

- проставьте дату заполнения, Ф.И.О. и вашу подпись

Причины образования налоговых переплат

Все возникающие переплаты по налогам являются следствием ряда причин:

естественного происхождения. Такая переплата образуется по логичным и понятным основаниям. Пример: компания – плательщик УСНО (доходы минус расходы) в течение 3-х кварталов перечисляла авансовые платежи, но в 4 квартале получила убыток. Сумма авансовых перечислений превышает минимальный налог, в результате образовалась переплата по упрощенному налогу;

счетные ошибки – распространенная причина, приводящая как к переплате, так и к недоимке налога. Когда обнаружена ошибка в вычислениях, бухгалтер подает уточненную декларацию и делает необходимые корректировки в учете;

неверное заполнение реквизитов платежных поручений. Пример: бухгалтер организации перепутала КБК и в итоге по одному налогу возникает переплата, по другому – числится недоимка, на которую начисляются пени.

Чаще всего для правильного зачисления налога компании достаточно подать в налоговый орган заявление, суть которого – уточнение платежа (пункт 7 статьи 45 Налогового кодекса РФ).

Действия плательщика, имеющего налоговую переплату

Переплата по налогу на прибыль или иному налоговому платежу может быть устранена одним из следующих способов (ст. 78 Налогового законодательства РФ):

1) зачет излишне перечисленной суммы в счет будущих отчислений по этому или другому налогу. В этом случае плательщику требуется подать в налоговую службу заявление соответствующего содержания. При этом важно помнить, что зачитывать можно суммы налогов, имеющих один вид (федеральные, местные или региональные) – пункт 1 ст278 Налогового законодательства РФ;

2) возврат переплаты на банковский счет компании. Период рассмотрения данного заявления налогоплательщик а сотрудниками ИФНС – 1 месяц. В случае, если организация имеет недоимки перед налоговым органом по другим обязательным платежам или штрафным санкциям, возвращаемая сумма переплаты уменьшается на эту задолженность. Иными словами, сначала делается зачет переплаты по налогам, а разница – перечисляется на расчетный счет компании.

Форма заявления на зачет или возврат находятся в Приказе ФНС №ММВ-7-8/90@ от 03.03.2015г. (Приложения №8 и №9 соответственно).

Стоит заметить, что возвращают деньги налоговые органы весьма неохотно, если подана уточненная декларация с уменьшением суммы налога – чаще всего инициируется камеральная проверка для подтверждения правомерности бизнесмена сократить налоговые платежи.

Переплачен налог на прибыль: как произвести зачет или возврат

В отношении переплаченного в бюджет налога на прибыль действуют общие правила возврата и зачета:

срок давности – 3 года с момента образования налоговой переплаты (пункт 7 ст. 78 Налогового кодекса России);

совершение любых действий с переплатой, образованной в результате подачи уточненной декларации, возможны по истечению 3-х месяцев (срок проверки налоговыми сотрудниками сданной отчетности) – это обстоятельство зафиксировано в пункте 2 ст. 88 НК Российской Федерации;

форма заявления носит произвольный характер, что вытекает из положений ст. 78 НК РФ (а именно – пунктов 4 и 6). Единственное требование к форме обращения – составление на фирменном бланке, наличие подписи руководителя. Отправка заявления может быть осуществлена как на бумажном, так и на электронном носителе;

зачет или возврат налоговой переплаты возможны лишь после проведения сверки расчетов налогоплательщик а и ИФНС. С этой целью компания запрашивает в инспекции справку о расчетах с бюджетом – данный документ является подтверждением факта переплаченной суммы. Справка о расчетах по налогам и сборам также показывает, есть ли у организации недоимки по иным обязательным платежам и штрафам;

принятое налоговым органом решение о произведении возврата, зачета или отказа оформляется в письменном виде и направляется компании или ИП в 5-дневный срок с момента издания соответствующего акта (пункт 9 статьи 78 Налогового кодекса России).

Налог на прибыль относится к категории федеральных обязательных платежей на основании статьи 13 НК РФ и зачет переплаченной суммы возможен лишь в отношении таких же налогов и сборов:

самого налога на прибыль будущих периодов;

пеней, штрафов по налогам федерального уровня.

Заявление о возврате излишне уплаченного налога должно содержать корректные банковские реквизиты, на которые ожидается перевод выявленной суммы налоговой переплаты. Орган, выполняющий перечисление – Федеральное казначейство, действующее по поручению ИФНС. Срок возврата налоговой переплаты – не более 1 месяца с момента подачи бизнесменом заявления в налоговую инспекцию (пункт 6 статьи 78 Налогового кодекса РФ). При этом бухгалтер компании делает следующую проводку в учете: Дебет 51 Кредит 68 (субсчет налога, по которому выявлена переплата).

Налоговые последствия переплаты по НДФЛ

Подоходный налог – средства работников, перечислением которых занимается налоговый агент – работодатель. Переплата налога НДФЛ имеет свои нюансы. Во-первых, подоходный налог относится к разряду прямых платежей и рассчитывается по разным ставкам (в зависимости от принадлежности физического лица и его дохода к той или иной группе).

Во-вторых, возврат НДФЛ возможен лишь в случае его некорректного расчета налоговым агентом и подачи физическим лицом в налоговую инспекцию декларации по форме 3-НДФЛ.

Переплата, причиной которой является счетная ошибка или опечатка, не может быть возвращена из бюджета. Об этом говорится в письме ИФНС РФ № ЕД-4-3/10764 от 04.07.2011г. Так как подоходный налог – средства физических лиц, уплата в бюджет излишней суммы по данному КБК неправомерна. Налогоплательщик может написать заявление в инспекцию с просьбой вернуть ему ошибочно перечисленные деньги, но зачастую органы ФНС отказывают компаниям.

nebopro.ru

Бланки заявлений на возврат 13% НДФЛ и налоговых переплат

Ранее мы уже рассказывали про налоговые вычеты и их виды, в каких случаях можно сделать себе «кэшбек» из своих уплаченных средств в бюджет, и так далее. А сегодня поговорим о заявлениях, которые всегда используются в подобном процессе, и это далеко не один бланк!

О возврате налогов

Существуют социальные, имущественные и другие вычеты, с которых по закону можно вернуть часть уплаченного налога государству или во внебюджетные фонды, и сделать это могут как физические лица, с которых работодателем удерживается НДФЛ, так и юридические лица, если произошла переплата с их стороны в бюджет РФ.

Подобное право возникает на фоне законодательной обязанности каждого налогоплательщика, получающего доход на территории России, уплачивать налог соответствующего размера в государственную казну. Для обычных физлиц это 13%.

Но не многие знают, что можно вернуть часть уплаченных НДФЛ обратно. О том, кто может рассчитывать на налоговый вычет, читайте в статье.

Сейчас же мы рассмотрим, за что можно вернуть налог:

В этом списке нет транспортного налога, потому что законодательством не предусмотрено возмещение по нему денежных средств.

Федеральной налоговой службой предусмотрены две формы заявлений на возврат налога в налоговую, образец можно скачать выше (от 12.04.2015 года), они подаются в ФНС, как юриками так и физическими лицами:

Документы, которые вам понадобятся для возврата налога:

Декларацию о доходах нужно подать до 30 апреля, следующего за отчётным годом. Если же вы подаёте 3-НДФЛ с целью вернуть налог, то сделать это можно в любой день и время.

Сроки возврата

После того, как вы подали заявление в ФНС, то в 10-ти дневный срок, налоговая инспекция примет положительное решение, в случае, если все необходимые документы поданы в полном объёме, и с ними всё в порядке. Или же отклонит ваше требование в связи с несоответствием с представленной в документах информацией (пункт 8 статья 78 НК РФ).

О самом решении вы узнаете еще в течение 5 рабочих дней (пункт 9 статья 78 НК РФ).

Опираясь на пункт 6 статьи 78 НК РФ с момента получения от вас заявления, налоговая инспекция вернет вам деньги еще в течение месяца.

На практике же получается по-другому, и сроки по возврату налога могут растянуться на месяцы. Это связано с тем, что налоговики в отношении заявления производят камеральную проверку, которая по закону может длиться до 3 месяцев – это приписано в пункте 2 статьи 88 НК РФ. Отсюда такое несоответствие и противоречие в законе, и в реальности на возврат в течение месяца можно не рассчитывать.

Как подать

По российскому законодательству существуют два способа возврата 13% с подоходного налога, ранее уплаченного государству обычным физическим лицом:

Оба процесса в отношении сбора документов практически одинаковы, за исключение того, что через работодателя у вас не будет необходимости в получение справки 2-НДФЛ и декларации 3-НДФЛ.

В плане подачи заявления на возврат налога здесь тоже есть небольшая разница, и если в случае с ФНС вы напрямую подаёте документы на налоговый вычет в инспекцию, то через работодателя, вам также сначала необходимо написать заявление в ФНС, но уже с просьбой выдать уведомление на право налоговой льготы, а уже потом писать заявление своему начальству о возврате НДФЛ.

Помимо отличия в способах подачи, есть еще нюансы, определяющие некую вашу выгоду от данного процесса. Так, если вы будете возвращать деньги через налоговую, то придётся ждать окончания отчётного года, по которому вы хотите вернуть подоходный налог, но зато вы сразу получите всю сумму целиком.

В случае с работодателем, вы сразу имеете право на налоговую льготу, таким образом, у вас просто изменится размер ежемесячных отчислений в ФНС, так как НДФЛ не будут высчитывать с вашей заработной платы.

Какой способ для вас окажется более удобным и приемлемым, решать вам.

Рассмотрим детально процесс подачи заявления на возврат налога при имущественном вычете, как это сделать!

Образцы и бланки заявлений

Заявление, по которому подаётся запрос в ФНС на возврат подоходного налога, абсолютно похоже по форме на заявление, подаваемое в связи с переплатой налоговых сборов в бюджет предпринимателями и юридическими лицами (форма одна и та же).

То есть форма одна и та же, с одним и тем же содержанием, вне зависимости от того, покупаете ли вы недвижимость, оформляете ипотеку, оплачиваете лечение, обучение или подаете на вычет излишне уплаченных налогов, пеней, штрафов в качестве ООО, ИП, ЗАО и т.д.

Заявление в ФНС

Главным основанием для возврата налога является заявление в обязательной форме, которое необходимо подать самостоятельно в ФНС по месту прописки, со всеми необходимыми документами.

Подать данный документ можно лично, придя в налоговую инспекцию, или отправить его с другими документами по почте.

Что представляет из себя заявление о возврате суммы излишне уплаченного налога, как его правильно заполнить и подать?

Во-первых, скачайте соответствующий бланк в начале статьи в соответствие с вашей проблематикой.

Во-вторых, напишите заявление в двух экземплярах, один из которых вы отдадите сотруднику налоговой службы, а второй, после постановки отметки-штампа и даты принятия, останется у вас.

Пример для заполнения заявления

Заявление работодателю

Чтобы вернуть налог через своего работодателя, здесь не обойдётся одной формой бланка.

Сначала вам нужно будет написать заявление в налоговую инспекцию, а потом уже по решению ФНС написать второе заявление на возврат налога работодателю.

Как заполнить Заявление в ФНС:

Данное заявление необходимо с остальными документами подать в ФНС, после чего в течение 30 дней вы получите уведомление, подтверждающее право на налоговый вычет (пункт 2 статья 219 НК РФ).

Бланк заявления для подачи работодателю выглядит следующим образом:

После того, как заполните данное заявление, приложите к нему уведомление от ФНС и всё вместе передайте бухгалтеру или другому, уполномоченному лицу компании, где вы работаете.

С момента передачи документов, ваш работодатель обязан сделать всё необходимое, чтобы удовлетворить вашу просьбу по вычету.

nalogtoday.ru

Излишне уплаченные деньги выявляются по результатам сверки налогового органа и плательщика. В некоторых случаях ФНС самостоятельно находит переплату, но чаще всего именно физические и юридические лица обнаруживают эти суммы и подают заявление.

Излишне уплаченные деньги выявляются по результатам сверки налогового органа и плательщика. В некоторых случаях ФНС самостоятельно находит переплату, но чаще всего именно физические и юридические лица обнаруживают эти суммы и подают заявление.

Переплата возникает чаще всего в следующих случаях:

О том, что можно сделать при наличии переплаты по взносам, смотрите на следующем видео:

Как заполнить журнал учета алкогольной продукции в рознице — читайте в этой статье.

Как заполнить журнал учета алкогольной продукции в рознице — читайте в этой статье.

Составление заявления на переоформление лицензии на образовательную деятельность разобрано здесь.

Порядок заполнения

Заявление пишется на бланке утверждённого образца. В бумажном виде документ оформляется в двух экземплярах, подписи и печати ставятся на обоих. Чтобы избежать ошибок при заполнении, можно воспользоваться услугами специальных организаций или консультантов.

Чтобы правильно заполнить бумагу самостоятельно, нужно указать следующие данные: