КБК для уплаты налога на имущество

Для юридических лиц и организаций

КБК для уплаты налога на имущество для юридических лиц и организаций

КБК для уплаты пени по налогу на имущество для юридических лиц и организаций

Для физических лиц

КБК для уплаты налога на имущество для физических лиц

КБК для уплаты пени по налогу на имущество для физических лиц

Нововведения и особенности исчисления

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Нововведения 2016 года для физлиц

НК ввел новые правила расчета налога на имущество, действующие с 1 января 2016 года: за налоговую базу берется его кадастровая стоимость. То есть, чем дороже жилье, тем менее выгодно владельцам будет его иметь, ибо придется платить налог, отличающийся от привычного в десятки раз.

Льготы были сохранены, но только для 1 из объектов недвижимости каждого предусмотренного вида.

ВАЖНО! Если ваше имущество содержит объекты, подлежащие льготному налогообложению, а вы не указали их в декларации (не выбрали, какой из объектов будет базой для льготной налоговой ставки), то налоговая сделает выбор сама в пользу наибольшего для исчисления.

Особенности исчисления

Закон предусматривает некоторые послабления в пользу плательщика: для вычисления налоговой базы полная кадастровая стоимость объекта недвижимости может быть уменьшена:

- для владельцев комнат – на стоимость 10 кв.м. такого жилья;

- хозяева квартир вычтут стоимость 20 кв.м.;

- кадастровую оценку жилого дома для выплаты налога можно уменьшить на стоимость 50 кв.м.

- Города федерального значения (Москва, Санкт-Петербург и Севастополь)

- Границы городских округов

- Границы межселенных территорий

- Границы поселений

- КБК налога на имущество организаций — 182 1 06 020 10 02 1000 110;

- КБК штрафов по данному налогу — 182 1 06 020 10 02 3000 110;

- КБК процентов по данному налогу — 182 1 06 020 10 02 2200 110;

- КБК прочих поступлений по данному налогу – 182 1 06 020 10 02 4000 110.

Если после вычетов окажется, что стоимость недвижимости отрицательная, налоговая база принимается за 0.

ВАЖНО! Региональная власть Москвы, Санкт-Петербурга и Севастополя имеет право увеличивать налоговые вычеты и устанавливать региональные льготы.

Уточнить кадастровую стоимость любого объекта недвижимости можно на сайте Росреестра.

Правильно выбираем КБК

При выборе бюджета, в который будет перечислена сумма налога на ваши объекты недвижимости, ориентируется на региональный признак.

Здесь идет деление по следующим группам:

Особенности КБК для организаций

Организации платят налог на прибыль в зависимости от того, входит ли их имущество в Единую систему газоснабжения или нет.

assistentus.ru

КБК налога на имущество в 2017-2018 годах

Отправить на почту

Налог на имущество — КБК 2017-2018 годов по нему остались такими же, как те, которые использовались организациями и ИП при уплате этого налога в предшествующих годах. В статье пойдет речь о том, для чего нужны КБК и как они отличаются для разных ситуаций.

КБК-2017, 2018: налог на имущество организаций

Коды бюджетной классификации внедрены в деловую практику давно, но лишь с 2004 года стали применяться 20-значные значения. Для любого налога существует разделение КБК на несколько отдельных кодов, каждый из которых предназначен для идентификации определенного платежа. Так, КБК для пеней будет несколько отличаться от кода, сопровождающего сам налог.

Не является исключением КБК на налог на имущество 2017 года (а также 2018 года). Он имеет следующую градацию:

Такие значения установлены приказом Минфина России от 01.07.2013 № 65н.

О том, где узнать, с какого имущества в Москве в 2017 году придется платить налог, рассчитанный от кадастровой стоимости, читайте в материале «Москва утвердила «кадастровый» перечень на 2017 год».

КБК пени по налогу на имущество организаций – 2017, 2018

Для пени по налогу на имущество КБК в 2017 и 2018 годах имеет по-прежнему отдельное значение, как и для основного налога.

Для пени по налогу на имущество КБК (если имущество организации не включено в Единую систему газоснабжения) таков: 182 1 06 020 10 02 2100 110.

Отметим, что если имущество организации включено в Единую систему газоснабжения, то его КБК имеет одно отличие от вышеприведенного значения. Оно состоит в том, что десятый символ кода равен не 1, а 2, т. е. значение этого КБК — 182 1 06 02020 02 2100 110. Это положение тоже определено вышеупомянутым приказом Минфина России от 01.07.2013 № 65н.

Форму бланка, нужного для составления декларации за 2017 год, вы найдете в статье «Заполняем декларацию по налогу на имущество за 2017 год».

КБК налога на имущество физических лиц

Для уплаты налога на имущество физических лиц тоже существуют такие коды. Причем разнообразие КБК налога на имущество физических лиц, полностью приведенных на сайте ФНС (https://www.nalog.ru/rn77/taxation/kbk/fl/property_taxes/nifl/), намного больше, чем у организаций, — 28 против вышеупомянутых 5. Это объясняется просто: мало того, что коды предусмотрены для самого налога, пеней и штрафов, различные символы введены для каждого места, где зарегистрирован гражданин РФ. Так, отличаться будут КБК у налогоплательщиков в городах, без деления на районы и в городских районах (если они есть) и т. д.

Значения этих КБК налоговый орган указывает в уведомлении на уплату имущественных налогов, направляемом физлицу для оплаты за соответствующий год.

По налогу на имущество организаций в 2017–2018 году предусмотрены КБК 5 разновидностей: на перечисление налога, уплату пеней, штрафов, процентов и прочих поступлений по данному налогу.

Для физлиц предусмотрено 28 значений КБК по налогу на имущество (для уплаты налога в городах, городских районах, в границах сельских поселений и т. д.). Значения этих КБК налоговики указывают в уведомлениях на уплату имущественных налогов, направляемых ежегодно физлицам.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

КБК налог на имущество 2017 для юридических лиц

Статьи по теме

С 2017 года по некоторым налогам изменились коды бюджетной классификации. Но КБК налога на имущество 2017 для юридических лиц остались прежними. Таблицу с кодами и образец платежки вы найдете в этой статье.

Порядок уплаты налога на имущества для организаций в 2017 году не изменился. Сроки уплаты налога и авансов устанавливают местные власти. Например, в Москве авансы перечисляют не позднее 30 календарных дней после окончания отчетного периода (п. 2 ст. 3 Закона г. Москвы от 05.11.2003 № 64).

Сроки уплаты налога на имущество в 2017 году юридическими лицами (Таблица)

КБК налога на имущество для юридических лиц в 2017 году

КБК налога на имущество организаций в 2017 году не изменился. Все коды смотрите в таблице ниже.

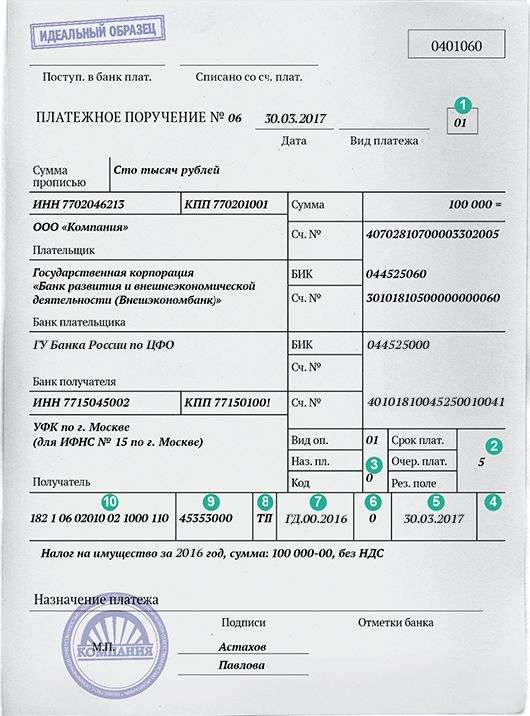

Платежное поручение по налогу на имущество в 2017 году: образец

Верно заполнить платежное поручение по налогу очень важно. Ведь иначе деньги могут не поступить в бюджет. Тогда инспекторы начислят штрафы и пени. Наш образец поможет избежать ошибок.

Образец платежного поручения по налогу на имущество в 2017 году

Заполнение платежного поручения по налогу на имущество организаций в 2017 году

Заполнение платежного поручения по налогу на имущество организаций в 2017 году

В поле 104 впишите КБК налога. Информацию возьмите из таблицы выше. Коды для аванса и для налога за год одинаковые. Если же вы оплачиваете пени или штраф, то надо поставить другой КБК.

В поле 105 запишите ОКТМО. В этом коде может состоять из 8 или 11 цифр. Определить ОКТМО поможет общероссийский классификатор территорий муниципальных образований (ОК 033-2013).

Если организация перечисляет налог за год или аванс, то в поле 106 поставьте «ТП» (текущий платеж). При погашении задолженности запишите «ЗД». Если перечисляете деньги по требованию налоговиков, то поставьте «ТР».

В поле 107 запишите период (10 знаков). Первые два знака -периодичность платежа. Запишите КВ, если перечисляете аванс, и ГД — если налог по итогам года. Следующие две цифры — номер квартала. При уплате годового налога надо поставить 00. Последние 4 знака — год, за который платите налог или аванс. В этом году надо поставить 2017. Например, если компания перечисляет аванс по налогу на имущество за первый квартал, то поставьте КВ.01.2017. При уплате налога за 2017 год в поле следует записать ГД.00.2017.

Если вы перечисляете текущий платеж, то в поле 108 поставьте «0». Если вы перечисляете налог по требованию ИФНС, то запишите номер требования.

Если оплачиваете налог после того, как подали декларацию, то в поле 109 запишите дату подписания отчетности. Если до этого — поставьте «0». Если погашение недоимку по требованию налоговиков — поставьте дату требования в этом поле. Если требования инспекции не было — поставьте «0».

Поле 110 оставьте пустым. С 28 марта 2016 года в платежках по налогам и взносам не надо заполнять поле 110 «Тип платежа» (Указание Банка России от 06.11.2015 № 3844-У).

www.gazeta-unp.ru

Кбк налога на имущества 2014

ВНИМАНИЮ ОРГАНИЗАЦИЙ, ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

И ФИЗИЧЕСКИХ ЛИЦ

Полный перечень доходов бюджетной системы РФ и государственных внебюджетных фондов приведен в Приказе Минфина РФ от 01.07.2013 № 65н.

Обращаем внимание, что в платежном поручении на уплату нижеперечисленных налогов в 14-ом разряде кода бюджетной классификации вместо «0» необходимо указать: «1» (налог), «2» (пени), «3» (штрафы), «5» (проценты).

Код бюджетной классификации

Наименование

182 1 01 01011 01 0000 110

Налог на прибыль организаций, зачисляемый в федеральный бюджет

182 1 01 01012 02 0000 110

Налог на прибыль организаций, зачисляемый в бюджеты субъектов РФ

182 1 01 02010 01 0000 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляется в соответствии со ст. 227, 227 1 и 228 НК РФ

182 1 01 02020 01 0000 110

Налог на доходы физических лиц, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со ст. 227 НК РФ

182 1 01 02030 01 0000 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со ст. 228 НК РФ

182 1 01 02040 01 0000 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента в соответствии со ст. 227 1 НК РФ

182 1 03 01000 01 0000 110

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ

182 1 04 01000 01 0000 110

Налог на добавленную стоимость на товары, ввозимые на территорию РФ

182 1 05 01011 01 0000 110

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы

182 1 05 01012 01 0000 110

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (за налоговые периоды, истекшие до 1 января 2011 года)

182 1 05 01021 01 0000 110

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов

182 1 05 01022 01 0000 110

Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (за налоговые периоды, истекшие до 1 января 2011 года)

182 1 05 01050 01 0000 110

Минимальный налог, зачисляемый в бюджеты субъектов РФ

182 1 05 02010 02 0000 110

Единый налог на вмененный доход для отдельных видов деятельности

182 1 05 02020 02 0000 110

Единый налог на вмененный доход для отдельных видов деятельности (за налоговые периоды, истекшие до 1 января 2011 года)

182 1 05 03010 01 0000 110

Единый сельскохозяйственный налог

182 1 05 03020 01 0000 110

Единый сельскохозяйственный налог (за налоговые периоды, истекшие до 1 января 2011 года)

182 1 05 04010 02 0000 110

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов

182 1 05 04020 02 0000 110

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов

182 1 06 01030 10 0000 110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений

182 1 06 01020 04 0000 110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

182 1 06 02010 02 0000 110

Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения

182 1 06 04011 02 0000 110

Транспортный налог с организаций

182 1 06 04012 02 0000 110

Транспортный налог с физических лиц

182 1 06 06012 04 0000 110

Земельный налог, взимаемый по ставкам, установленным пп.1 п.1 ст. 394 НК РФ и применяемым к объектам налогообложения, расположенным в границах городских округов

182 1 06 06013 10 0000 110

Земельный налог, взимаемый по ставкам, установленным пп.1 п.1 ст. 394 НК РФ и применяемым к объектам налогообложения, расположенным в границах поселений

182 1 06 06022 04 0000 110

Земельный налог, взимаемый по ставкам, установленным пп.2 п.1 ст. 394 НК РФ и применяемым к объектам налогообложения, расположенным в границах городских округов

182 1 06 06023 10 0000 110

Земельный налог, взимаемый по ставкам, установленным пп.2 п.1 ст. 394 НК РФ и применяемым к объектам налогообложения, расположенным в границах поселений

182 1 07 01020 01 0000 110

Налог на добычу общераспространенных полезных ископаемых

nalog51.ru

Коды бюджетной классификации (КБК)

Коды бюджетной классификации (КБК) 2016

Коды бюджетной классификации (КБК) 2015

Страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ на выплату страховой и накопительной части трудовой пенсии

Уплата страховых взносов на обязательное пенсионное страхование осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой и накопительной части части трудовой пенсии

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на вредных условиях (пп. 1 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в РФ»), зачисляемые в ПФР на выплату страховой части трудовой пенсии

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, перечисляемые работодателем из дохода сотрудника

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, уплачиваемые работодателем в пользу застрахованных лиц

*Уплата взносов в ПФР на финансирование накопительной части пенсии осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

НДС на товары (работы, услуги), реализуемые на территории России

Полный список КБК вы можете посмотреть в приказе Минфина России.

Скачать файл в формате PDF, 3.7 мегабайт

* Если файл открывается в браузере некорректно, нажмите на ссылку правой клавишей мыши, выберите пункт «сохранить как. «, затем откройте файл любым удобным способом.

Коды бюджетной классификации (КБК) 2014

Акцизы на автомобили легковые и мотоциклы, производимые на территории России

Акцизы на пиво, производимое на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России

182 1 09 04051 03

Страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ на выплату страховой и накопительной * части трудовой пенсии

*Начиная с расчетного периода 2014 года уплата страховых взносов на обязательное пенсионное страхование осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой части трудовой пенсии

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной части трудовой пенсии

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на вредных условиях (пп. 1 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в РФ»), зачисляемые в ПФР на выплату страховой части трудовой пенсии *

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, перечисляемые работодателем из дохода сотрудника***

Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, уплачиваемые работодателем в пользу застрахованных лиц***

*Начиная с расчетного периода 2014 года уплата взносов в ПФР на финансирование накопительной части пенсии осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 г. № 351-ФЗ)

Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка

076 1 12 06000 01 0000 120

КБК — эта аббревиатура знакома каждому бухгалтеру, а также абсолютно всем операционистам банков и работникам бюджетных учреждений.

Коды бюджетной классификации — так расшифровываем мы эту аббревиатуру. Наличием этого понятия мы обязаны одному из основополагающих документов российского права — Бюджетному кодексу. Согласно этому документу, КБК определяется как группировка расходов, доходов и источников формирования государственного бюджета.

Как это объяснить проще и зачем на практике эти КБК нужны финансистам?

Сугубо практическое применение для преимущественного большинства обычных бухгалтеров таково: в любом платежном поручении на перечисление налогов, сборов, взносов, штрафов (в общем, любых денег, которые мы отдаем бюджету) обязан быть указан правильный код бюджетной классификации. Это будет залогом того, что деньги уйду в правильном направлении, а компания не получит проблем или штрафных санкций.

Можно привести очень простое и приблизительное, но образное сравнение. КБК — это своеобразный аналог расчетного счета компании. Если мы оплачиваем услугу партнера, то в платежке нам нужно указать тот счет, на который мы переводим партнеру оговоренную плату. Это с некоторым приближением аналогичный способ отправить деньги компании на нужный «счет» государства.

Как выглядит код?

Во-первых, он длинный — в нем 20 цифр.

Во-вторых, он подобен конструктору, и эти 20 цифр разделены на 4 логически независимые части. Каждая из них несет специальную информацию, в которой мы сейчас и разберемся.

Первые три цифры — код госоргана

Следующая одна цифра — код дохода (группа этого дохода)

Третьи две цифры — код налога или другого платежа

Следующие 5 цифр обозначают статью и подстатью дохода

Далее идут 2 цифры, по которым можно понять уровень бюджета (региональный, федеральный, или вообще бюджет одного из фондов — ПФР, ФСС и т. п.)

Далее стоят 4 ключевые цифры, которые определяют «причину» платежа. Здесь важно понимать, что причин таких может быть всего три — 1) уплата собственно налога (сбора, взноса), 2) уплата пени по нему, 3) уплата штрафа по нему.

Так, например, в КБК по налогу на прибыль будут стоять цифры: 1000 — при уплате самого налога, 3000 — при уплате штрафа, 2100 — таков кусочек КБК пени по налогу на прибыль.

И, наконец, три последние цифры любого кода, — это классификатор вида доходов (налоговые, неналоговые, от собственности и т. д.).

Если рассмотреть в итоге один полный код на примере прибыль, то мы получим в 2016 году:

По уплате в федеральный бюджет:

КБК налога — 182 1 01 01011 01 1000 110

КБК пени по налогу на прибыль — 182 1 01 01011 01 2100 110

КБК штрафов — 182 1 01 01011 01 3000 110

И еще три кода будут соответствовать аналогичным платежам, но уже в бюджет региональный:

КБК налога — 182 1 01 01012 02 1000 110

КБК пени по налогу на прибыль — 182 1 01 01012 02 2100 110

КБК штрафов — 182 1 01 01012 02 3000 110

Сопоставив эти цифры, становится понятно, какая группа в коде за что отвечает. И сами коды уже не кажутся такими непонятными и пугающими.

m.ppt.ru