Пример расчета УСН «Доходы» в 2018 году

Многие упрощенцы неспроста задумываются о том, какой порядок расчет УСН «Доходы» в 2018 году. Какие произошли изменения? Остались ли прежними сроки оплаты налога? Какие отчисления делают предприниматели, у которых нет сотрудников? О расчете налога на УСН 6 % расскажет эта консультация.

Что говорит закон

Вопросы налогообложения упрощенцев регулирует глава 26.2 НК РФ. Плательщиками могут быть как юридические лица, так и индивидуальные предприниматели. При расчете налога есть 2 варианта ставки:

- 6% – только с «Доходов»;

- или 15% – с «Доходов минус расходов».

- отменена индексация на коэффициент-дефлятор (до начала 2020 г.);

- установлен обновлённый образец книги учёта доходов и расходов.

- 26 545 руб. – пенсионные отчисления (для дохода от 300 т. р. – плюс 1% с превышения);

- 5840 руб. – медицинские.

К 2018 году произошло относительно немного изменений, имеющих отношение к упрощенной системе налогообложения. Среди них:

увеличен предельный доход для перехода на этот спецрежим (также см. «Предел доходов по УСН на 2018 год»);

А какие изменения коснулись расчета УСН «Доходы»?

Согласно правкам, внесённым в ст. 430 НК РФ Законом № 335-ФЗ, с 1 января 2018 года пенсионные и медицинские взносы не зависят от МРОТ. Их сумма для ИП на упрощёнке без персонала – фиксированная:

Порядок расчета и сроки оплаты упрощённого налога остались прежними:

- I квартал – до 25 апреля 2018;

- первое полугодие – до 25 июля 2018;

- 9 месяцев до 25 октября 2018.

- для ИП – не позднее 30 апреля 2019 г. (с учётом переноса после первых майских праздников);

- для ЮЛ до 1 апреля 2019 года включительно.

- Организации — 2 апреля 2018 года.

- ИП — не позднее 3 мая 2018 года.

- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

- на уплаченные взносы по обязательному пенсионному, социальному и медицинскому страхованию;

- на взносы «по травме»;

- на больничные пособия, выплаченные за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на платежи по договорам добровольного личного страхования, заключенным в пользу работников на случай их болезни со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

- рассчитать налоговую базу;

- определить размер авансового платежа;

- определить окончательную сумму налога к уплате.

- январь — 280 000 руб.;

- февраль — 310 000 руб.;

- март — 260 000 руб.;

- апрель — 280 000 руб.;

- май — 260 000 руб.;

- июнь — 250 000 руб.;

- июль — 200 000 руб.;

- август — 245 000 руб.;

- сентябрь — 220 000 руб.;

- октябрь — 285 000 руб.;

- ноябрь — 230 000 руб.;

- декабрь — 380 000 руб.

- за 1-й квартал — 21 000 руб.;

- за полугодие — 44 300 руб.;

- за 9 месяцев — 66 000 руб.;

- за весь год — 87 000 руб.

- во 2-м квартале — 17 000 руб.;

- в 3-м квартале — 7 000 руб.

По окончании календарного года рассчитывают и выплачивают остатки налога. Срок такой же, как при сдаче налоговой декларации:

Как сделать расчет

Порядок расчета налога УСН «Доходы» регламентирует ст. 346.21 НК РФ. Для этого понадобится налоговая ставка (в данном случае – 6%; для некоторых регионов она может быть снижена вплоть до 1%) и налоговая база. Что нужно делать:

buhguru.com

Срок уплаты УСН за 4 квартал 2017 года в 2018 году

Статьи по теме

Налог при УСН уплачивается по итогам года не позднее сроков, установленных для сдачи налоговых деклараций по УСН. Причем сроки для организаций и ИП разные. Для удобства сроки уплаты УСН за 4 квартал 2017 года мы собрали в таблицу.

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

Заполнить отчет онлайн бесплатно

Срок уплаты УСН за 4 квартал 2017 года

За 4 квартал уплачивается не аванс, а налог по УСН. При этом сроки уплаты налога для организаций и ИП разный:

После уплаты налога за год не забудьте заполнить декларацию. Поможет сделать это статья: «Семь правил для успешной сдачи декларации по УСН за 2017 год«.

Подготовить декларацию поможет наша программа «Упрощенка 24/7». Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе «Упрощенка 24/7» для вас совершенно бесплатный. Начните прямо сейчас.

Сроки уплаты налога и авансов по УСН

Налог по УСН по итогам года уплачивается организациями не позднее 31 марта года, следующего за отчетным годом. То есть налог за 2017 год необходимо заплатить не позднее 2 апреля 2018 года (срок перенесен на 2 апреля из-за праздников).

Сроки уплаты налога по УСН для ИП другие: не позднее 30 апреля 2018 года (срок перенесен на 3 мая из-за праздников).

Минимальный налог в случае, если организация по итогам года вышла в убыток, уплачивается в те же сроки, что и налог при УСН.

Авансовые платежи по УСН по итогам 1, 2 и 3 квартала уплачиваются не позднее 25 числа месяца, следующего за истекшим отчетным кварталом.

Если последний день уплаты налога или авансовых платежей выпадает на выходной, то крайний срок уплаты налога переносится на ближайший рабочий день.

www.26-2.ru

Как рассчитать налог при УСН

Порядок расчета УСН-налога зависит от того, с каким объектом налогообложения работает «упрощенец»: доходы или доходы за минусом расходов. Практика показывает, что если ваши расходы невелики (вы не платите за аренду офиса, не привлекаете наемных работников), выгоднее применять объект налогообложения «доходы». Если же вы ведете деятельность, связанную с крупными расходами (к примеру, оптовая торговля товарами), выгоднее выбрать объект налогообложения «доходы минус расходы». О том, как рассчитать «упрощенный» налог в обоих случаях, расскажет статья.

Если налог платят с доходов

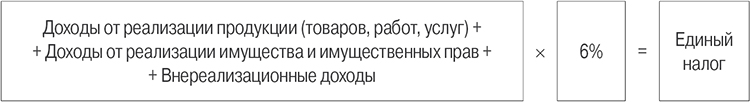

Итак, если в качестве объекта налогообложения вы выбрали доходы, то налоговая база по единому налогу это денежное выражение доходов вашей организации. В состав доходов включают (п. 1, 2 ст. 248 НК РФ):

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога

Доходы от реализации определяются в порядке, установленном статьей 249, а внереализационные доходы – в порядке, установленном статьей 250 Налогового кодекса.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем на 50% от его величины:

Этот перечень вычетов предусмотрен для всех «упрощенцев». А те, кто занимается торговлей, в дополнение могут уменьшать начисленный налог на сумму уплаченного торгового сбора (п. 8 ст. 346.21 НК РФ).

Читайте в бераторе

Уменьшение УСН-налога

Существуют некоторые особенности уменьшения единого налога.

1. Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). Неважно, за какой период уплачены взносы. Например, страховые взносы за декабрь 2016 года, уплаченные в январе 2017 года, уменьшают авансовый платеж по УСН за I квартал 2017 года.

2. Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств фирмы, то есть за первые три дня болезни (пп. 2 п. 3.1 ст. 346.21 НК РФ).

Если из средств работодателя к больничному пособию работника была начислена доплата до фактического среднего заработка, уменьшить на нее «упрощенный» налог нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

3. Уменьшить единый налог на страховые платежи за работников можно только в случае, если страховая выплата по договорам добровольного страхования на случай временной нетрудоспособности не превышает размера больничного пособия за первые три дня болезни работника (пп. 3 п. 3.1 ст. 346.21 НК РФ).

4. «Упрощенный» налог можно уменьшить на сумму страховых взносов, уплаченных за счет заемных средств. Из каких средств перечисляются страховые взносы за работников – собственных или привлеченных за счет займа или кредита – значения не имеет. Главное, чтобы взносы были уплачены в том же налоговом (отчетном) периоде, за который начислен «упрощенный» налог (письмо Минфина России от 20 июля 2015 г. № 03-11-06/41618).

5. Помимо суммы уплаченных (в пределах исчисленных сумм) страховых взносов из исчисленной суммы «упрощенного» налога можно вычитать и недоимку по страховым взносам, погашенную в этом же периоде. Но опять-таки при условии, что налог уменьшается не более чем на 50% (письмо Минфина России от 7 августа 2015 г. № 03-11-11/45839).

6. С 1 июля 2015 года в Москве введен торговый сбор, под уплату которого подпадают и «упрощенцы». Те из них, которые применяют объект налогообложения «доходы» в дополнение к суммам, на которые сейчас можно снизить сумму единого налога (страховые взносы, больничные пособия, платежи по договорам добровольного личного страхования) могут уменьшить «упрощенный» налог на сумму фактически уплаченного торгового сбора. С условием, что налог перечислен в бюджет города, в котором введен торговый сбор (п. 8 ст. 346.21 НК РФ).

Этот вывод подтверждают финансисты. Например, если предприниматель на «упрощенке» проживает в Московской области и одновременно торгует в Москве через объект недвижимости, уменьшать сумму УСН-налога на сумму торгового сбора, уплаченного в бюджет города Москвы, он не вправе (письмо Минфина России от 15 июля 2015 г. № 03-11-09/40621).

Фирмы и предприниматели, применяющие УСН, имеют право вести несколько видов бизнеса. Но в этом случае те из них, которые применяют объект «доходы», могут уменьшать единый налог на сумму торгового сбора только по той деятельности, в отношении которой уплачен этот сбор. Такие «упрощенцы» обязаны вести раздельный учет доходов и сумм единого налога, который уплачивается в отношении деятельности, подпадающей под торговый сбор (письмо Минфина России от 27 марта 2015 г. №03-11-11/16902).

В отличие от «упрощенцев» с объектом «доходы», у фирм и ИП на «доходно-расходной» УСН не возникает сложностей с учетом торгового сбора. Поскольку подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса предусмотрено, что при УСН с объектом «доходы минус расходы» «упрощенцы» вправе учесть налоги и сборы, уплаченные в соответствии с законодательством РФ, в составе расходов.

Поэтому вести раздельный учет доходов и расходов, относящихся к «упрощенной » деятельности и к виду деятельности, по которому платится торговый сбор, им не нужно (письмо Минфина России от 30 октября 2015 г. № 03-11-06/2/62729).

Кстати, если «упрощенец» с объектом «доходы» вычтет из суммы исчисленного единого налога уплаченные страховые взносы, больничные и платежи по договорам добровольного личного страхования, но не более чем из 50% налога (п. 3.1 ст. 346.21 НК РФ), всю оставшуюся половину налога он может уменьшить на сумму уплаченного торгового сбора, причем вплоть до нуля (п. 8 статьи 346.21 НК РФ).

Торговый сбор введен с 1 июля 2015 года пока только на территории Москвы. Согласно статье 415 Кодекса периодом обложения сбором признается квартал. Уплатить его нужно в срок не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417 НК РФ).

www.buhgalteria.ru

Порядок расчета налога по УСН «доходы» в 2017-2018 (6%)

Отправить на почту

Расчет УСН «доходы» производится согласно порядку, определенному п. 3 ст. 346.21 НК РФ. В статье пойдет речь о принципах выполнения расчета УСН «доходы» и некоторых его особенностях.

Как посчитать УСН «доходы»?

Чтобы произвести расчет налога УСН, налогоплательщику, выбравшему объект «доходы», следует выполнить следующие действия:

Правила и формулы, действующие на каждом этапе, не допускают двойственного толкования. Особенности могут коснуться только размера ставки данного вида налога, так как регионам дано право устанавливать ставки, отличные от 6%. Правда, только в сторону уменьшения. Сниженная ставка не может быть ниже 1%. Однако наиболее широко применяемой остается ставка 6%, и на нее мы будем ориентироваться в нашей статье.

Как рассчитывается УСН: определение налоговой базы?

Перед тем как рассчитать налог УСН 6%, надо найти значение налоговой базы. Определение налоговой базы при этом объекте налогообложения не представляет больших трудностей, поскольку не предполагает вычета расходов и, соответственно, проведения работы по установлению состава последних для целей налогообложения.

Для того чтобы узнать налоговую базу за период начисления налога, фактически полученные доходы подсчитываются поквартально нарастающим итогом. В конце налогового периода (года) подводится общий результат по доходам за этот период.

Как рассчитать налог 6% УСН: определяем размер авансовых платежей?

Авансовый платеж, соответствующий налоговой базе, рассчитанной с начала года до конца отчетного периода, определяется по следующей формуле:

где: Нб — налоговая база, представляющая собой доход налогоплательщика, идущий нарастающим итогом с начала года.

Однако сумма авансового платежа, подлежащая уплате по итогам отчетного периода, будет рассчитываться по другой формуле:

АвПу = АвПр – Нвыч – АвПпред,

АвПр — авансовый платеж, соответствующий налоговой базе, рассчитанной с начала года до конца отчетного периода;

Нвыч — налоговый вычет, равный сумме страховых взносов, уплаченных в фонды, пособий по временной нетрудоспособности, выплаченных работникам, перечисленных платежей на добровольное страхование в пользу работников и торгового сбора, оплаченного в бюджет (если вид деятельности, осуществляемый налогоплательщиком, подпадает под этот сбор);

АвПпред. — сумма авансов, уплаченных по итогам предыдущих отчетных периодов (такое вычитание предусмотрено пп. 3, 5 ст. 346.21 НК РФ).

Величина налогового вычета для ИП, работающих на себя и не имеющих работников, не ограничивается (абз. 6 п. 3.1 ст. 346.21 НК РФ), т. е. этот вычет для ИП может уменьшить сумму начисленного налога до 0. Предприниматель, у которого есть наемные работники, вправе применить налоговый вычет только в размере 50% от величины налога, рассчитанного от налоговой базы (абз. 5 п. 3.1 ст. 346.21 НК РФ).

Это ограничение касается только страховых взносов, пособий по временной нетрудоспособности и платежей на добровольное страхование. На торговый сбор оно не распространяется (п. 8 ст. 346.21 НК РФ, письмо Минфина России от 07.10.2015 № 03-11-03/2/57373). И даже когда за счет суммы взносов, пособий и платежей на добровольное страхование достигнута максимально возможная величина вычета, начисленный налог можно дополнительно уменьшить на сумму торгового сбора. Налогоплательщику при этом обязательно нужно стоять на учете как плательщику такого сбора.

УСН: формула расчета окончательного платежа

По итогам года проводится последний за налоговый период расчет налога УСН 6%, подлежащего доплате в бюджет. Следует иметь в виду, что может образоваться и переплата. Такая сумма будет либо зачтена в счет будущих платежей, либо возвращена на счет налогоплательщика.

Формула, по которой производится расчет налога УСН — доходы, установлена п. 1 ст. 346.21 НК РФ и выглядит следующим образом:

Нг — сумма налога, представляющая собой результат умножения налоговой базы, рассчитанной за весь год, на 6%;

АвП — сумма авансовых платежей, которые исчислены в течение года.

Подробнее о том, что такое единый налог, который платится при УСН, читайте в статье «Единый налог при упрощенной системе налогообложения (УСН)».

Условия примера для расчета УСН «доходы» за 2017 год

Рассмотрим поэтапно, как при УСН — доходы — рассчитать налог. Для этого приведем пример, как считать УСН 6%.

ООО «Омега», использующее в своей деятельности УСН с объектом «доходы», в 2017 году получило доход в объеме 3 200 000 руб. С разбивкой по месяцам это выглядит так:

По итогам квартала доход составил 850 000 руб., полугодия — 1 640 000 руб., 9 месяцев — 2 305 000 руб., года — 3 200 000 руб.

В налоговом периоде ООО «Омега» уплатило в фонды страховых взносов:

Были также выплаты пособий по временной нетрудоспособности. Их общая сумма составила 24 000 руб., в том числе:

С 2-го полугодия ООО «Омега» начало осуществлять торговую деятельность и в 4-м квартале уплатило торговый сбор в сумме 12 000 руб.

Расчет УСН-налога за 2017 год

ООО «Омега» будет производить при УСН 6% расчет налога следующим образом.

Перед тем как рассчитать налог УСН — доходы -за год, бухгалтеру следует определить суммы всех авансовых платежей.

1. Как рассчитать налог УСН: определение суммы авансового платежа по итогам 1-го квартала.

Сначала делается по УСН 6% расчет авансового платежа, приходящегося на налоговую базу этого отчетного периода:

850 000 руб. × 6% = 51 000 руб.

Затем к полученной сумме применяется вычет. То есть она уменьшается на страховые взносы, уплаченные в 1-м квартале. Поскольку организация вправе сделать такое уменьшение не больше чем на половину начисленной суммы, перед этим уменьшением нужно проверить выполнение условия о возможности применения вычета в полном размере:

51 000 руб. × 50% = 25 500 руб.

Это условие соблюдается, поскольку взносы равны 21 000 руб., а максимальный размер вычета — 25 500 руб. То есть аванс можно уменьшать на всю сумму взносов:

51 000 руб. – 21 000 руб. = 30 000 руб.

Авансовый платеж к уплате по итогам 1-го квартала будет равен 30 000 руб.

2. Как рассчитать налог по УСН 6%: определение суммы авансового платежа по итогам полугодия.

Сначала рассчитывается авансовый платеж, приходящийся на налоговую базу данного отчетного периода. Налоговая база при этом определяется нарастающим итогом. В результате получаем:

1 640 000 руб. × 6% = 98 400 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за полугодие, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни во 2-м квартале. Общий размер взносов и пособий за полугодие составляет:

44 300 руб. + 17 000 руб. = 61 300 руб.

Однако вычесть эту сумму из 98 400 руб. не получится, поскольку максимальный размер вычета меньше нее и составляет всего 49 200 руб. (98 400 руб. х 50%). По этой причине авансовый платеж можно уменьшить только на 49 200 руб. В итоге получим:

98 400 руб. – 49 200 руб. = 49 200 руб.

Теперь определяем авансовый платеж по итогам полугодия, вычитая из этой суммы аванс по итогам первого квартала:

49 200 руб. – 30 000 руб. = 19 200 руб.

Таким образом, по итогам полугодия сумма аванса к уплате составит 19 200 руб.

3. Как посчитать налог УСН 6%: определение суммы авансового платежа по итогам 9 месяцев.

Сначала рассчитывается авансовый платеж, приходящийся на налоговую базу этого отчетного периода. В результате получаем:

2 305 000 руб. × 6% = 138 300 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за 9 месяцев, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни во 2 и 3 кварталах. Общий размер взносов и пособий за период составляет:

66 300 руб. + 17 000 руб. + 7 000 руб. = 90 300 руб.

Однако эту сумму не получится вычесть из 138 300 руб., поскольку максимальный размер вычета меньше нее и составляет всего 69 150 руб. (138 300 руб. × 50%). По этой причине авансовый платеж можно уменьшить только на 69 150 руб. В итоге получим:

138 300 руб. – 69 150 руб. = 69 150 руб.

Теперь определим авансовый платеж по итогам 9 месяцев, вычитая из этой суммы авансы, начисленные к уплате по итогам первого квартала и полугодия:

69 150 руб. – 30 000 руб. – 19 200 руб. = 19 950 руб.

Таким образом, по итогам 9 месяцев сумма аванса к уплате составит 19 950 руб.

4. Как рассчитать УСН 6%: определение окончательной суммы налога, уплачиваемого по итогам налогового периода.

Следует провести расчет УСН 6% по авансовому платежу, приходящемуся на налоговую базу налогового периода (года). В результате получаем:

3 200 000 руб. × 6% = 192 000 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за весь год, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни за весь год. Общий размер взносов и пособий за период составляет:

87 000 руб. + 17 000 руб. + 7 000 руб. = 111 000 руб.

Однако эту сумму не получится вычесть из 192 000 руб., поскольку максимальный размер вычета меньше нее и составляет всего 96 000 руб. (192 000 руб. × 50%). По этой причине платеж можно уменьшить только на 96 000 руб., относящихся к взносам и пособиям. Однако в 4-м квартале имел место еще и платеж по торговому сбору (12 000 руб.). На его величину вычет можно увеличить. В итоге получим:

192 000 руб. – 96 000 руб. – 12 000 руб. = 84 000 руб.

Теперь делается по УСН расчет налога, подлежащего уплате за год, путем вычитания из этой суммы всех авансов, начисленных к уплате по итогам 1-го квартала, полугодия и 9 месяцев:

84 000 руб. – 30 000 руб. – 19 200 руб. – 19 950 руб. = 14 850 руб.

Таким образом, по итогам года сумма налога, подлежащая перечислению в бюджет, составит 14 850 руб.

О том, как и на каком бланке заполнить УСН-декларацию, читайте в материале «Образец заполнения декларации по УСН в 2017-2018 годах».

Расчет УСН в 2018 году

Правила расчета УСН-налога в 2018 году в сравнении с 2017 годом сохранены без изменений.

Также неизменными остались и лимиты доходов, позволяющих переходить к применению УСН (112,5 млн руб.) и сохранять право на это применение (150 млн руб.). На коэффициент-дефлятор в периоде 2017-2019 годов эти пределы не индексируются.

О том, каким будет коэффициент-дефлятор в 2020 году, читайте в материале «Новые лимиты доходов по УСН не изменятся до 2021 года».

Расчет УСН-налога при объекте «доходы» делается поквартально: 3 раза при этом рассчитываются суммы авансов, а по итогам года определяется окончательная величина налога. Базой расчета являются полученные за период (каждый раз определяемый нарастающим итогом) доходы, которые умножаются на ставку (обычно составляющую 6%, но в регионах допускается ее снижение).

Полученную по такому расчету сумму налога можно уменьшить на уплаченные за соответствующий период страховые взносы, пособия по нетрудоспособности и платежи по добровольному страхованию. Для работодателей величина такого вычета не может превысить 50%, а для ИП, не имеющих работников, возможно уменьшение начислений на 100%. Дополняющей вычет величиной (сверх 50%) окажется сумма уплаченного за период торгового сбора.

Во всех периодах, кроме 1 квартала, рассчитанная таким образом сумма дополнительно уменьшается на величину начисленных в предыдущих отчетных периодах авансов.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Расчет платежей для налога УСН в 2017 и 2018 годах

Данный бесплатный калькулятор поможет рассчитать авансовый платеж или налог по УСН в 2017-2018 годах. Помимо этого онлайн-сервис способен учитывать убытки за предыдущие года (если были), а также в случае необходимости считать минимальный налог (на УСН 15%). Программа подойдет для ИП и ООО с работниками и без работников на УСН «Доходы» или «Доходы минус расходы».

Сроки уплаты

ИП и ООО в течение года должны рассчитать и заплатить три авансовых платежа: за первый квартал (до 25 апреля), за полугодие (до 25 июля) и за 9 месяцев (до 25 октября). Налог по УСН рассчитывается и платится в следующем году за вычетом ранее уплаченных авансовых платежей: до 30 апреля (для предпринимателей) и до 31 марта (для организаций).

Как рассчитывается

Чтобы рассчитать налог по УСН нужно налоговую базу за определенный период умножить на налоговую ставку. На УСН «Доходы» налоговая база – сумма доходов, налоговая ставка – 6% (регионы могут ее уменьшать до 1%). На УСН «Доходы минус расходы» налоговая база – сумма доходов уменьшенных на сумму расходов, налоговая ставка – 15% (регионы могут ее уменьшать до 5%). Затем в обоих случаях из рассчитанного налога вычитаются фактически уплаченные авансовые платежи (если только это не расчет за первый квартал).

КБК для уплаты авансовых платежей и налогов в 2018 году такие же, как в предыдущем: УСН «Доходы» — 182 1 05 01011 01 1000 110, УСН «Доходы минус расходы» и минимальный налог (теперь платятся на один КБК) — 182 1 05 01021 01 1000 110.

Более подробную информацию читайте на страницах об УСН, расчете авансовых платежей и налогов УСН, а также расчете минимального налога.

www.malyi-biznes.ru