Как проверить в 1с налог на имущество

Вопрос: Как рассчитать налог на имущество с кадастровой стоимости объекта недвижимости в «1С:Бухгалтерии 8» (ред. 3.0)?

Дата публикации 29.07.2016

Использован релиз 3.0.43

Налоговая база по налогу на имущество организаций

Налоговая база по налогу на имущество организаций

Подготовка к составлению отчетности по налогу на имущество организаций в «1С:Бухгалтерии 8»

Подготовка к составлению отчетности по налогу на имущество организаций в «1С:Бухгалтерии 8»

Составление отчетности по налогу на имущество организаций в «1С:Бухгалтерии 8»

Составление отчетности по налогу на имущество организаций в «1С:Бухгалтерии 8»

Для того чтобы сформировать налоговый расчет по авансовому платежу по налогу на имущество организаций, выполните следующие действия (рис. 1):

- Меню: Отчеты – 1C-Отчетность – Регламентированные отчеты.

- В открывшейся форме «1С-Отчетность» нажмите кнопку «Создать». Выберите «Авансы по налогу на имущество».

- В открывшемся окне выберите «Период» составления отчета. В нашем примере – 2-й квартал 2016 года. Кнопка «Выбрать».

- Проверьте заполнение показателей титульного листа («Налогоплательщик», «Налоговый период (код)», «Отчетный год» и пр.), которые автоматически заполнятся данными, содержащимися в информационной базе. Если какое-либо поле не заполнено, необходимо проверить полноту заполнения информационной базы. Ячейки, доступные для заполнения, можно дозаполнить вручную.

- Нажмите кнопку «Заполнить». Декларация автоматически будет заполнена данными по объектам налогообложения, а также суммами авансовых платежей.

- Расчет авансового платежа по объекту недвижимого имущества, исходя из кадастровой (инвентаризационной) стоимости, заполняется в Разделе 3 налогового расчета по налогу на имущество.

- По строке с кодом 010 указывается код по ОКТМО, по которому подлежит уплате сумма авансового платежа по налогу.

- По строке с кодом 014 указывается кадастровый номер здания (строения, сооружения). Если заполнение происходит в отношении помещения, по которому проведен кадастровый учет, то кадастровый номер помещения указывается по строке с кодом 015 Раздела 3. Предварительно в программе объект недвижимого имущества необходимо принять к учету как объект ОС, а данные по такому объекту недвижимости внести в справочник по налогу на имущество (меню: Справочники – Налоги – Налог на имущество, гиперссылка «Объекты с особым порядком налогообложения», рис. 2).

- По строке с кодом 020 указывается кадастровая стоимость объекта недвижимого имущества на 1 января года, являющегося налоговым периодом. Если кадастровая стоимость помещений не определена, но известна кадастровая стоимость здания, в котором расположено помещение, то по строке с кодом 020 указывается кадастровая стоимость помещения исходя из доли, которую составляет площадь помещения в общей площади здания, а по строке с кодом 030 – кадастровая стоимость объекта, которая не облагается, недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом.

- Проверьте заполнение расчета. Это можно сделать с помощью кнопки «Проверка – Проверить выгрузку». Если в ходе проверки найдены ошибки, то появляется окно с предупреждением и специальное окно навигации по ошибкам, которые необходимо исправить.

- Кнопка «Записать».

- Расчет налога производится с помощью регламентной операции «Налог на имущество» обработки «Закрытие месяца» (меню: Операции – Закрытие периода – Закрытие месяца), в результате которой формируются проводки в учете (рис. 3).

its.1c.ru

Налог на имущество в 1С 8.3 Бухгалтерия 3.0 — настройка и заполнение декларации

По состоянию на 2016 год налог на имущество не может быть больше, чем 2.2%. Однако это не фиксированная ставка, она может быть изменена местными управляющими органами в меньшую сторону, в зависимости от, например, вида деятельности предприятия.

Вычислить налог довольно просто, его можно записать одной формулой:

- Нал.имущ. = Нал. база * Проц. ставка – Авансовые платежи.

Для наглядности можно привести пример:

Некоторая организация имеет Остаточную стоимость имущества в размере 2 500 000 руб. Процентная ставка равна 2%. Допустим, что предприятие внесло авансовых платежей на сумму 23 000 руб. Рассчитываем налог:

Налог на имущество = 1 000 000 * 0.02 – 23 000 = 27 000 руб.

Получается, что мы должны доплатить в бюджет 27 000 руб., а общая сумма налога на имущество составит 50 000 руб.

Посмотрим, как происходит начисление и расчет налога на имущества в 1С 8.3, а также как составить декларацию для налоговых органов.

Настройка 1С 8.3 для расчета налога на имущество

Сначала настроим или проверим настройки программы для расчета налога.

- Устанавливаем ставки и льготы.

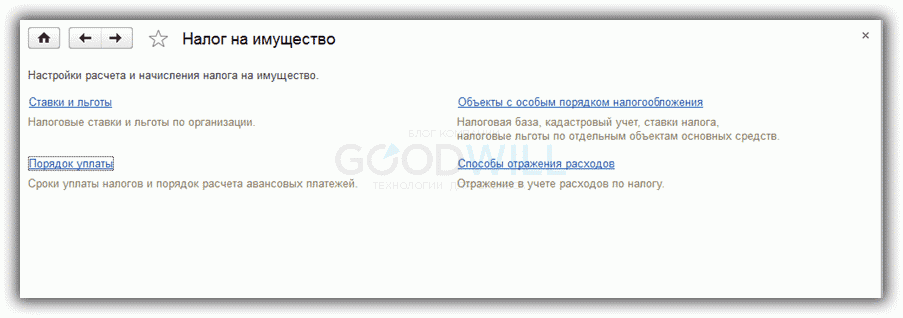

Заходим в меню «Справочники», далее в разделе «Налоги» переходим по ссылке «Налог на имущество»:

Зайдем в раздел «Ставки и налоги»:

Получите 267 видеоуроков по 1С бесплатно:

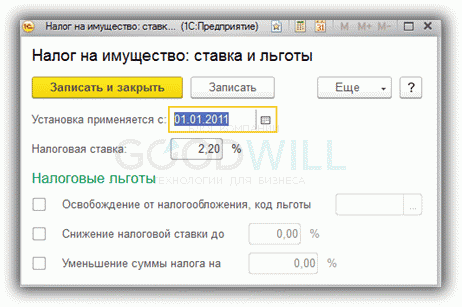

Здесь в 1С нужно установить, с какого периода и какая процентная ставка действует на предприятии, и указать льготы, если они есть:

Вернемся в раздел настроек налога на имущество.

- Настройка особого порядка налогообложения.

Чтобы настроить объекты, к которым применяется особый порядок налогообложения, зайдем в раздел «Объекты с особым порядком налогообложения». В этом справочнике можно записать и настроить особые правила для отдельного имущества.

- Указание порядка отражения авансовых платежей и сроки оплаты.

Зайдем в раздел «Порядок уплаты» и нажмем кнопку «Создать»:

В данном окне указывается порядок и сроки уплаты налога.

- Настройка проводок по налогу на имущество.

- движимого имущества (поставленного на учет с 01.01.2013), с даты выпуска которого прошло не более 3 лет;

- инновационного высокоэффективного оборудования. Причем категории основного средства (ОС), которые относятся к такому оборудованию, законодательный орган субъекта РФ определяет самостоятельно.

- Льготы по налогу на имущество для организаций (религиозных, организаций инвалидов и др.) при целевом использовании имущества (п. п. 1 — 4 ст. 381 НК РФ)

- Льготы по налогу на имущество для организаций в отношении федеральных автомобильных дорог общего пользования и объектов, имеющих высокую энергетическую эффективность

(п. 11 ст. 381 НК РФ) - Льготы по налогу на имущество некоторых категорий организаций:

протезно-ортопедических предприятий (п. 13 ст. 381 НК РФ)

адвокатских образований (п. 14 ст. 381 НК РФ, п. 1 ст. 20 Федерального закона от 31.05.2002 N 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации»)

научных центров(п. 15 ст. 381 НК РФ)

управляющих компаний и участников проекта «Сколково» (п. 19, п.20 ст. 381 НК РФ) - Льготы по налогу на имущество организаций — резидентов и управляющих компаний особых экономических зон (п. 17 ст. 381 НК РФ)

Региональные льготы по налогу на имущество в зависимости от категории организации и (или) имущества

Помимо льгот по налогу на имущество организаций, предусмотренных Налоговым кодексом РФ, законами субъектов РФ могут быть установлены иные налоговые льготы и основания для их использования (п. 2 ст. 372 НК РФ, Письмо Минфина России от 14.05.2010 N 03-05-04-01/29). Данные льготы действуют только на территории этих субъектов РФ.

Виды льгот по налогу на имущество организаций в субъектах РФ:

- Освобождение от налогообложения определенных категорий налогоплательщиков в отношении всего принадлежащего им имущества

- Освобождение от налогообложения особых категорий налогоплательщиков в отношении имущества, которое используется в специальных целях

- Освобождение от налогообложения всех налогоплательщиков в отношении конкретных видов имущества

- Уменьшение суммы налога к уплате для определенных категорий налогоплательщиков

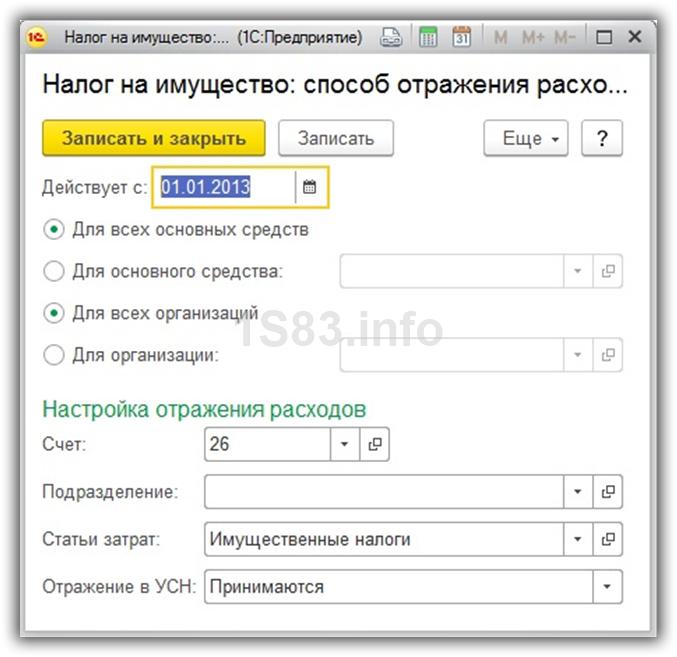

В разделе «Способы отражения расходов» указывается счет затрат, который будет участвовать в проводках. Обычно это 26 счет.

Расчет и заполнение налоговой декларации

Чтобы сформировать налоговую декларацию по налогу на имущество в 1С Бухгалтерия 8.3, нужно зайти в раздел «Регламентированная отчетность» и выбрать соответствующую декларацию.

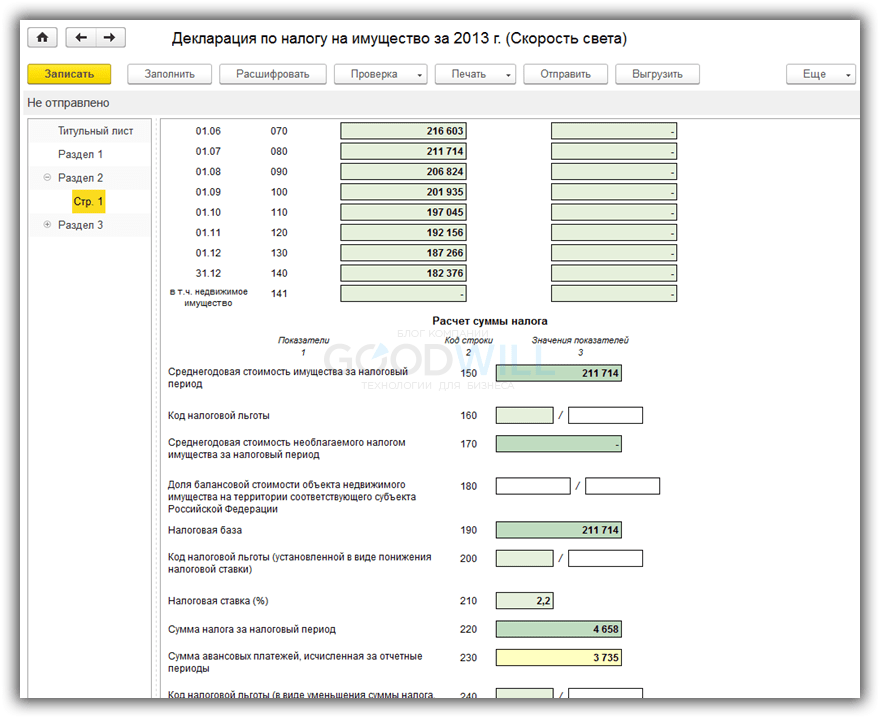

Чтобы декларация заполнилась автоматически, нужно нажать кнопку «Заполнить». Посмотрим на примере расчет налога на имущества за год:

Сверху идет расчет остаточной стоимости по месяцам, затем рассчитывается средняя стоимость за год. Она же является базой для налогообложения. От нее и исчисляется налог, исходя из процентной налоговой ставки. Из полученной суммы вычитается ранее уплаченный аванс, и в итоге мы получаем сумму, которую осталось доплатить. Эта сумма указывается в Разделе 1 декларации.

Раздел 3 содержит расчет налога по объектам недвижимости, налоговая база которых исчисляется как кадастровая (инвентаризационная) стоимость.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

programmist1s.ru

Налог на имущество в 1С 8.3 Бухгалтерия 3.0

Порядок исчисления налога на имущество организаций строго регламентирован гл. 30 налогового кодекса Российской федерации. Данный налог устанавливается каждым регионом самостоятельно. Его ставка не может быть более 2,2%.

Как рассчитывается налог на имущество

Для российских компаний в качестве объектов, с которых нужно платить налог, признается вся недвижимость и движимое имущество, которое является основным средством.

В соответствии с действующим законодательством нашей страны данный вид налога рассчитывается по следующей формуле:

Сумма налога = Ставка налога * Налоговая база

В налоговом периоде компания вправе вносить авансовые платежи по налогу на имущество. В итоге организация должна произвести оплату в конце отчетного периода на сумму, рассчитанную по следующей формуле:

Сумма налога = Ставка налога * Налоговая база – Уплаченный аванс

Налоговая база является средней стоимостью налогооблагаемого имущества за год. Особенности ее расчета строго регламентированы налоговым кодексом РФ.

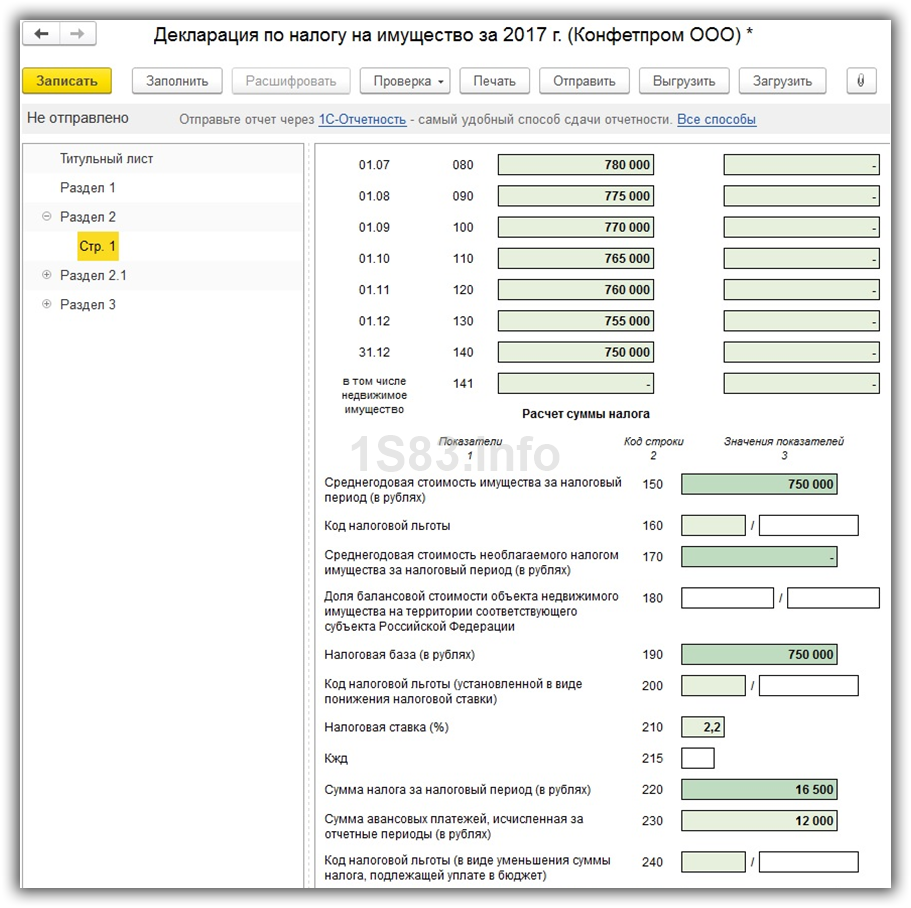

Например, в нашей организации есть некое имущество, которое признано объектом для налогообложения. Мы рассчитали его налоговую базу, которая составила 750 тысяч рублей. В нашем регионе действует ставка 2,2%.

В течение года организация выплатила налог авансом на сумму 12 тысяч рублей. В итоге общий расчетный налог будет составлять:

750 000 рублей * 2,2% = 16500 рублей

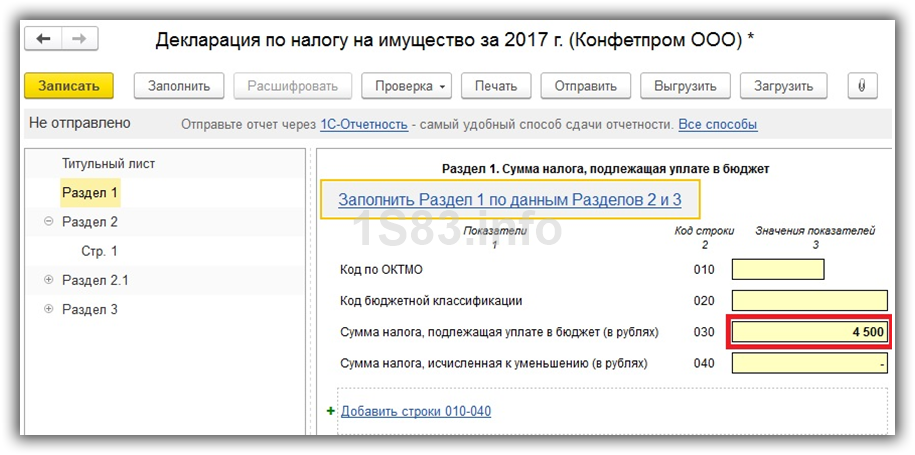

С учетом ранее выплаченных авансов сумма налога к оплате по итогу расчетного периода уменьшится на 12 000 и составит 4 500 рублей.

В программе 1С 8.3 Бухгалтерия все расчеты по налогу на имущество производятся автоматически включая составление декларации. Вам достаточно правильно произвести настройки.

Предварительная настройка 1С

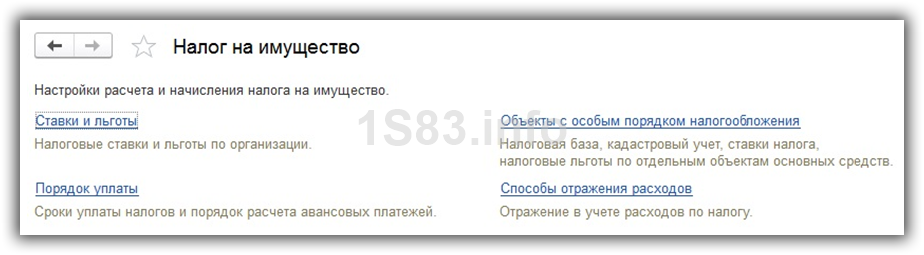

В разделе программы «Справочники» находится пункт в 1С «Налог на имущество». Именно здесь вносятся все постоянные данные для расчета налога.

Как вы можете увидеть на рисунке ниже, настройки разделены на четыре группы. Начнем нашу настройку с пункта «Ставки и льготы».

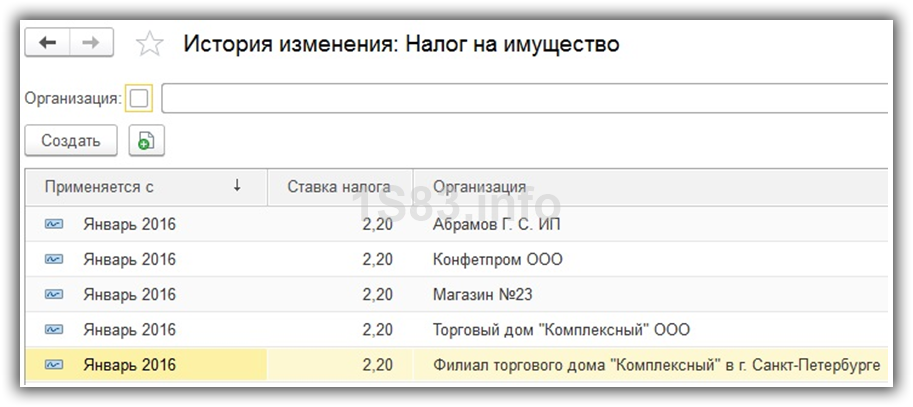

В данном разделе отражены все изменения констант для расчета налога на имущество с указанием периода их действия. В нашем примере в программе ведется учет сразу по нескольким организациям, поэтому для каждой своя строка с настройкой.

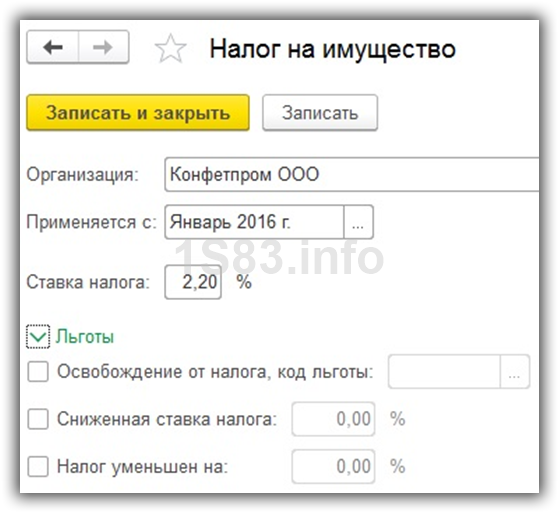

В нашем случае для организации ООО «Конфетпром» с января 2016 года действует ставка имущественного налога в размере 2,2%. Никаких льгот не применяется. Если же у вас есть какая-либо льгота, необходимо указать ее код, уточнив размер.

В следующем разделе настройки – «Порядок уплаты» мы указали, в какой налоговый орган ООО «Конфетпром» обязан подавать декларацию и уплачивать налог. По умолчанию срок уплаты – 30 марта.

Если вы планируете оплачивать часть суммы налога авансом в течение расчетного периода, отметьте это соответствующим флажком и укажите периоды выплат.

Кроме прочего мы указали в настройках, что для всех организаций и основных средств расходы будут отражены на 26 счете. Данная настройка производится в разделе «Способы отражения расходов».

Налоговая декларация

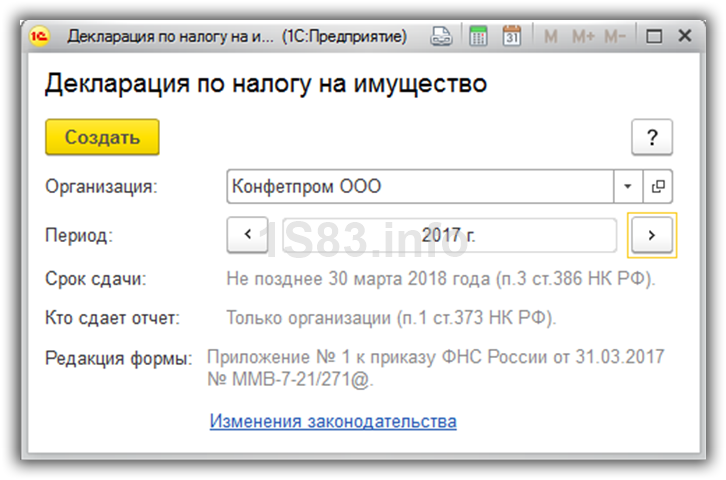

Ежегодно до 30 марта года, который следует за отчетным периодом, все компании обязаны сдавать налоговые декларации. В программе 1С:Бухгалтерия они формируются в регламентированных отчетах, как показано на изображении ниже.

Здесь хранятся вся ранее сформированная отчетность по всем организациям, по которым в программе ведется учет.

Нажмите на кнопку «Создать» и в открывшемся окне перейдите на вкладку «Все», если данная декларация не добавлена вами в избранное. Декларация по налогу на имущество расположена в папке «Налоговая отчетность».

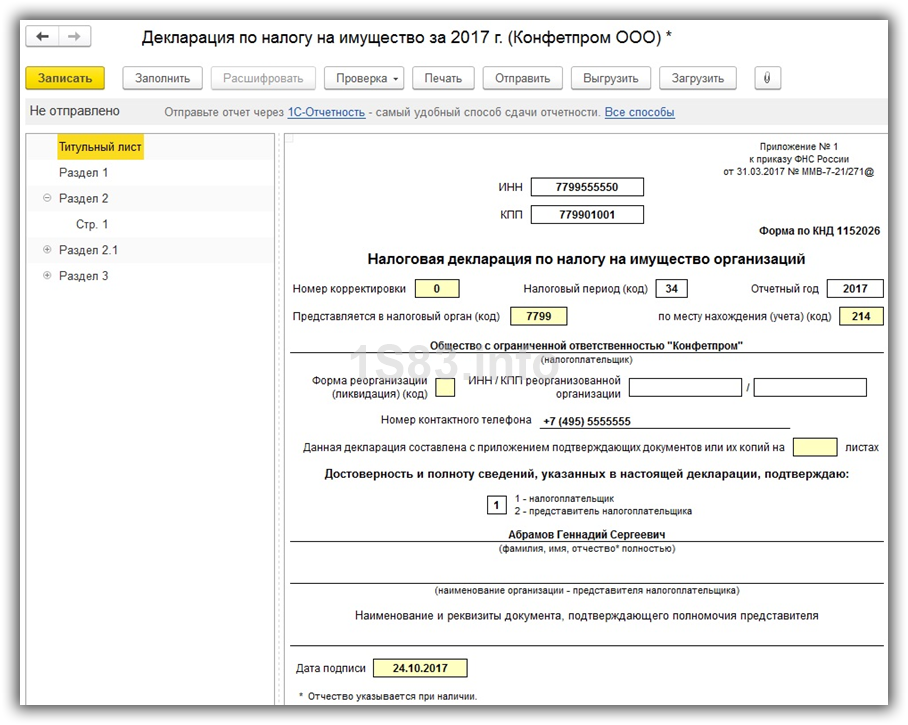

Перед формированием декларации программа потребует у вас указать организацию и отчетный период. В нашем случае это декларация для ООО «Конфетпром» за 2017 год. Сдать такую декларацию нужно до 30 марта 2018 года, о чем нас предупреждает программа.

Декларация имеет три раздела. На титульном листе заполняется основная информация о налоговом органе и компании, которая ее подает с указанием отчетного периода.

Рассмотрим подробнее раздел 2. Именно здесь и были произведены наши расчеты. Как видно на рисунке ниже, среднегодовая стоимость имущества ООО «Конфетпром», которая подлежит налогообложению составила 750 000 рублей. Она складывается из стоимости имущества в разрезе каждого месяца.

В связи с тем, что налоговая ставка в нашем регионе 2,2%, сумма налога, который рассчитала программа, составила 16 500 рублей (750 000 рублей * 2,2%). Здесь же указывается уплаченный аванс, если он был. В течение 2017 года ООО «Конфетпром» выплатил налоговой инспекции по налогу на имущество 12 000 рублей.

По данным раздела 2 и 3 (заполняется для недвижимости) заполняется раздел 1. В нашем случае ООО «Конфетпром» не имеет в собственности недвижимости, поэтому налог на имущество к оплате будет составлять всего 4 500 рублей. В данной сумме учтен ранее уплаченный аванс.

Обратите внимание, что налоговая отчетность, как и прочая регламентированная может периодически меняться в связи с внесением правок в действующее законодательство. В связи с этим рекомендуется следить за обновлениями и поддерживать актуальность 1С:Бухгалтерия.

1s83.info

«1С:Бухгалтерия 8» (ред. 3.0): как настроить учет движимого имущества (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.59.43.

С 01.01.2018 налоговые льготы для движимого имущества, указанные в пункте 25 статьи 381 НК РФ, применяются на территории субъекта Российской Федерации в случае принятия соответствующего закона субъекта РФ (ст. 381.1 НК РФ).

Кроме того, Федеральный закон от 27.11.2017 № 335-ФЗ предоставил регионам полномочия устанавливать своими законами налоговые льготы (вплоть до освобождения от налогообложения) в отношении:

Начиная с версии 3.0.57 в «1С:Бухгалтерии 8» расчет налога на имущество в отношении движимого имущества, принятого с 01.01.2013 на учет в качестве ОС, с 2018 года выполняется в соответствии с указанными изменениями.

Для движимого имущества, принятого на учет с 01.01.2013 в качестве ОС, теперь предусмотрена возможность указать ставку налога. По умолчанию в программе установлена ставка 1,1 %. Если субъектом Российской Федерации, в котором зарегистрирована организация, установлена сниженная ставка или льгота, освобождающая от уплаты налога, это также можно указать при выполнении настройки налога на имущество. Настройки доступны в разделе Главное — Настройки налогов и отчетов — Налог на имущество.

Если порядок налогообложения движимого имущества отличается от установленного в целом по организации, то такую информацию надо ввести в регистр Налог на имущество: Объекты с особым порядком налогообложения.

В некоторых регионах ставки налога на движимое имущество отличаются в зависимости от условий, указанных в законе субъекта РФ.

Например, в Ярославской области имущество, которое организация приняла на учет в 2013 — 2015 годах, облагается по ставке 1,1 %. А имущество, которое приняли на учет с 2016 года, освобождается от налога в течение 4 лет, начиная с года постановки имущества на учет (Закон ЯО от 15.10.2003 № 46-з в ред. от 31.10.2017). Подробнее о ставках и сроках уплаты налога на имущество организаций по регионам см. в справочнике «Налог на имущество организаций» в разделе «Налоги и взносы» 1С:ИТС.

В регистр Налог на имущество: Объекты с особым порядком налогообложения нужно добавить те объекты, которые приняли на учет с 2016 года, и указать, что они не облагаются налогом.

Проверить расчет налога можно в справке-расчете Расчет налога на имущество и соответствующих разделах декларации по налогу на имущество.

buh.ru

Расчет налога на имущество в 1С

Чтобы правильно сделать расчет налога на имущество в 1С необходимо произвести правильную настройку расчета и начисления налога на имущество организаций. В этой статье вы узнаете как правильно заполнить необходимые справочники по ставкам и льготам налога на имущество, а также получите пошаговую инструкцию заполнения декларации по налогу на имущество в 1С Бухгалтерия 8.3 ред. 3.0.

Налоговые ставки по налогу на имущество

Согласно п. 1 ст. 14 НК РФ налог на имущество организаций относится к региональным налогам. Величина налоговой ставки по налогу на имущество устанавливается региональными законами на территории соответствующего субъекта РФ. Однако ее размер органичен Налоговым Кодексом (п. 2 ст. 372, п. 1 ст. 380 НК РФ) и не может превышать 2,2%.

Например, законом г. Москвы от 05.11.2003 N 64 «О налоге на имущество организаций» на территории г. Москвы установлена ставка 2,2% .

В то же время для отдельных категорий имущества Налоговым кодексом РФ установлены специальные ограничения по величине налоговых ставок.

Так, в отношении недвижимого имущества, налоговая база по которому определяется как кадастровая стоимость, ставки не могут быть выше, указанных в п. 1.1 ст. 380 НК РФ:

Начиная с 2017 года ставка налога во всех субъектах РФ не может превышать 2%.

Субъекты РФ вправе вводить на своей территории дифференцированные налоговые ставки. То есть может быть предусмотрена не одна, а несколько видов ставок для различных категорий налогоплательщиков или в отношении определенного имущества (п. 2 ст. 380 НК РФ). В том случае, если законами субъектов РФ налоговые ставки не определены, то применяются установленные Налоговым кодексом РФ ставки (п. 4 ст. 380 НК РФ).Льготы по налогу на имущество

Льготы по налогу на имущество устанавливаются и отменяются Налоговым кодексом РФ и (или) соответствующими законами субъектов РФ (п. 3 ст. 56, п. 2 ст. 372 НК РФ).

Льготы по налогу на имущество, установленные Налоговым кодексом РФ, действуют на всей территории РФ и не требуют повторного закрепления в законе субъекта РФ (Определение Верховного Суда РФ от 05.07.2006 N 74-Г06-11)Виды налоговых льгот, которые предоставлены организациям согласно Налоговому кодексу РФ

Настройки расчета и начисления налога на имущество организаций в 1С Бухгалтерия 8.3 ред. 3.0.

Сведения о налоговой ставке и льготах по налогу на имущество для организации в целом в программах «1С» хранятся в регистре сведений «Налог на имущество».

Шаг 1: Ставки и льготы

Справочники — Налог на имущество – Ставки и льготы:

В открывшемся окне «Налог на имущество» по умолчанию заполнена общая ставка налога на имущество — 2,2%

Для движимого имущества, принятого на учет после 1 января 2013 года — 1,1%

Субъекты РФ имеют право снизить налоговую ставку по налогу. В этом случае надо указать соответствующую ставку, поставив галочку в поле — «это сниженная ставка». При этом необходимо указать с какого периода применяется налоговая льгота.

Если льготы распространяются на все имущество организации (т. е. организация не имеет другого имущества, признаваемого объектом налогообложения), то в форме записи регистра нужно установить флажок «Все имущество освобождено от налога» и указать код льготы выбором из предложенного перечня.

Если льгота предусматривает уменьшение суммы налога, то в форме записи регистра нужно установить флажок «Налог уменьшен на:» и указать на сколько процентов уменьшается сумма.

Шаг 2: Объекты с особым порядком налогообложения

Под налоговые льготы может подпадать не все, а только часть имущества организации. Сведения о льготах в отношении отдельных объектов имущества в программе хранятся в регистре сведений «Налог на имущество» по отдельным основным средствам. Сведения в регистр вводятся через форму «Налог на имущество: объекты с особым порядком налогообложения»

Шаг 3: Порядок уплаты налога на имущество

Налог на имущество относится к региональным налогам, поэтому устанавливается правовыми актами субъектов Российской Федерации. В программе эта информация хранится в регистре сведений «Порядок уплаты налогов на местах». Сведения в регистр вводятся через форму «Налог на имущество: порядок уплаты».

Шаг 4: Бухгалтерские и налоговые проводки по налогу на имущество

Согласно Плану счетов бухгалтерского учета сумма налога на имущество, в составе расходов по обычным видам деятельности отражается на счетах затрат (20, 26, 44). Конкретный счет затрат следует выбирать исходя из того, в каком производстве или подразделении организации используется основное средство, по которому начислен налог на имущество.

В налоговом учете для целей налогообложения прибыли суммы налога на имущество учитываются в составе прочих расходов, связанных с производством и реализацией (пп. 1 п. 1 ст. 264 НК РФ).

Для автоматического формирования проводок по начислению налога (авансовых платежей по налогу) информацию об отражении расходов по налогу на имущество в учете необходимо ввести в регистр сведений «Способ отражения расходов по налогам». Сведения в регистр вводятся через форму «Налог на имущество: способы отражения расходов»

Расчет и начисление авансовых платежей и налога на имущество организаций

Расчет и начисление авансовых платежей и налога на имущество организаций в программе 1С производится при выполнении регламентной операции «Расчет налога на имущество».

При выполнении этой операции в информационную базу вводится документ «Регламентная операция», при проведении которого производится расчет налога на имущество и ввод в информационную базу проводок по начислению налога на имущество.

Результаты расчета записываются в регистр сведений «Расчет налога на имущество».

Для документального подтверждения операции необходимо сформировать «Справку-расчет налога на имущество».

Важно:

До 01.01.2013г. все ОС, являлись объектами налогообложения.

С 01.01.2013г. стало необходимым объекты делить на движимые и недвижимые, так как движимое имущество, принятое на учет с указанного периода, не облагается налогом (п.1 ст. 374 НК РФ, №202-ФЗ от 29.11.2012г.)

С 01.01.2015г. ОС, принадлежащие к 1 и 2 амортизационной группе (сроком полезного использования не больше 3-х лет) также не облагаются налогом (пп.8 п.4 ст. 374 НК РФ).

Таким образом, имущество можно разделить на группы:

- Движимое имущество до 01.01.2013г.;

- Движимое имущество с 01.01.2013г.;

- Недвижимое имущество;

- Объекты ОС 1-2 группы с 01.01.2015г.

Отмена федеральной льготы по движимому имуществу

В соответствии с п. 1 ст. 374 Налогового кодекса объектом налогообложения для компаний в отношении налога на имущество признается движимое либо недвижимое имущество, учитываемое на балансе в качестве объектов основных фондов. В п. 25 ст. 381 Налогового кодекса отмечено, что от налогообложения освобождаются организации в отношении движимого имущества, принятого на учет в качестве основных средств с 1 января 2013 года (за исключением собственности, принятой на учет в результате реорганизации фирмы, ее ликвидации либо от взаимозависимого лица по смыслу п. 2 ст. 105.1 НК РФ). Федеральным законом от 30 ноября 2016 года N 401-ФЗ в НК РФ введена новая статья — 381.1, устанавливающая порядок применения льготы. С 1 января 2018 года льгота применяется только на основании регионального закона.

Если субъекты не приняли закон о том, как облагать имущество из п. 25 ст. 381 НК РФ, то организации должны платить налог за 2018 год по ставке 1,1%. Исключение — Крым и Севастополь: там действует ставка 1%.

Например:

Москва. Столичные власти решили предоставить льготу, но только на 2018 год (п. 31 ч. 1 ст. 4 Закона от 05.11.2003 N 64).

Московская область. Компании не будут платить налог (ставка 0%) за 2018 — 2020 годы (Закон от 03.10.2017 N 159/2017-ОЗ).

Санкт-Петербург. Льготу сохранили для движимого имущества, с даты выпуска которого прошло не более трех лет. Обратите внимание: с даты выпуска, а не с даты принятия на учет (пп. 25 п. 1 ст. 11-1 Закона от 14.07.1995 N 81-11). С остального «льготного» имущества нужно заплатить налог. Поскольку регион не установил свою ставку, действует максимальная — 1,1%.

Ленинградская область. На 2018 год льготу сохранили для объектов, с даты выпуска которых прошло не больше трех лет (п. «я» ч. 1 ст. 3-1 Закона от 25.11.2003 N 98-оз). Обратите внимание, что речь идет о дате выпуска, а не дате принятия имущества на учет. С остального «льготного» имущества нужно заплатить налог. Поскольку регион еще не установил свою ставку, действует максимальная 1,1%.Составление налогового расчета по авансовому платежу налога на имущество в 1С 8.3

Налоговый расчет по авансовому платежу налога на имущество можно сформировать в разделе Отчеты – Регламентированные отчеты:

При нажатии кнопки «Заполнить» программа автоматически создает и заполняет Раздел 2, в котором приводятся данные для расчета средней стоимости за отчетный период и расчет суммы авансового платежа по налогу:

Проверка правильности заполнения расчета налога на имущество

Для расшифровки необходимо установить курсор на автоматически заполненном цифровом показателе раздела и нажать на кнопку .

В результате будет показана «Справка-расчет налога на имущество» для объектов, данные о которых приведены на текущей странице раздела

buh1c8.ru