Краткий обзор изменений ПО НАЛОГУ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ Текст научной статьи по специальности «Экономика и экономические науки»

Аннотация научной статьи по экономике и экономическим наукам, автор научной работы — Абакарова Рабият Шамсудиновна

В последнее время проблемы налогообложения имущества физических лиц находится в центре внимания. Статья посвящена изменениям в налоговом законодательстве РФ по налогу на имущество физических лиц , проведено исследование данного налога. С 1 января налог на имущество физических лиц начинает исчисляться, исходя из кадастровой стоимости имущества, что приведет к увеличению налогового бремени. Рассмотрены возможные последствия для налогоплательщиков — физических лиц. Подробно рассматривается новый порядок исчисления и уплаты данного налога. Особый акцент сделан на условиях применения льгот для отдельных категорий граждан. Описываются преимущества и недостатки налога.

Похожие темы научных работ по экономике и экономическим наукам , автор научной работы — Абакарова Рабият Шамсудиновна,

Overview of CHANGES IN PERSONAL PROPERTY TAX

In recent years the problem of taxation of property of individuals is in the spotlight. The article is devoted to changes in the tax legislation of the Russian Federation for the personal property tax. Since Januaryl, the tax on property of individuals will be calculated on the basis of the cadastral value that will increase the tax burden. The author considers the possible consequences for taxpayers individuals. In the article the new procedure for the calculation and payment of this tax is considered in detail. Particular emphasis is placed on the conditions of application of benefits for certain categories of citizens. The author describes the advantages and disadvantages of the tax.

Текст научной работы на тему «Краткий обзор изменений ПО НАЛОГУ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ»

Абакарова Рабият Шамсудиновна

методист налогового факультета Дагестанского государственного университета народного хозяйства abakarovarabiyat@mail.ru

Rabiyat Sh. Abakarova

Methodologist Tax Faculty Dagestan State University of National Economy abakarovarabiyat@mail.ru

Краткий обзор изменений Overview of

ПО НАЛОГУ НА ИМУЩЕСТВО CHANGES IN PERSONAL

ФИЗИЧЕСКИХ ЛИЦ PROPERTY TAX

Аннотация. В последнее время проблемы налогообложения имущества физических лиц находится в центре внимания. Статья посвящена изменениям в налоговом законодательстве РФ по налогу на имущество физических лиц, проведено исследование данного налога. С 1 января налог на имущество физических лиц начинает исчисляться, исходя из кадастровой стоимости имущества, что приведет к увеличению налогового бремени. Рассмотрены возможные последствия для налогоплательщиков — физических лиц. Подробно рассматривается новый порядок исчисления и уплаты данного налога. Особый акцент сделан на условиях применения льгот для отдельных категорий граждан. Описываются преимущества и недостатки налога.

Ключевые слова: налог на имущество физических лиц, кадастровая стоимость, налоговые льготы, ставки, налоговая политика, налоговое администрирование, инвентаризационная стоимость, налоговая нагрузка.

Annotation. In recent years the problem of taxation of property of individuals is in the spotlight. The article is devoted to changes in the tax legislation of the Russian Federation for the personal property tax. Since Januaryl, the tax on property of individuals will be calculated on the basis of the cadastral value that will increase the tax burden. The author considers the possible consequences for taxpayers — individuals. In the article the new procedure for the calculation and payment of this tax is considered in detail. Particular emphasis is placed on the conditions of application of benefits for certain categories of citizens. The author describes the advantages and disadvantages of the tax.

Keywords: personal property tax, cadastral value, tax benefits, rates, tax policy.

Эффективное использование налогов в решении социальноэкономических проблем невозможно без четко обоснованной государственной налоговой политики, соответствующей объективным экономическим, социальным и политическим условиям современной российской экономики.

Отличительной чертой налогов на имущество является то, что их взимание не учитывает индивидуальную платежеспособность налогоплательщика и определяется только характеристиками имущества. В целях сглаживания социальной напряженности в обществе такие налоги следует вводить поэтапно, так как возможно недовольство со стороны слоев населения с низкими доходами. Поправки в налоговое законодательство внесены Федеральным законом от 04.10.14 № 284-ФЗ о внесении изменений в статьи 12 и 85 части первой и часть вторую НК РФ «О налогах на имущество физических лиц».

На первом этапе предлагается в качестве налогоплательщиков налога на недвижимое имущество признать физические лица, обладающие правом собственности на здания, строения, сооружения, жилые и нежилые помещения, а также обладающие правом собственности, правом по-

стоянного (бессрочного) пользования или правом пожизненного наследуемого владения на земельные участки.

Налог будет вводиться в действие Налоговым кодексом и нормативными актами органов местного самоуправления (муниципальных районов и городских округов). Для введения налога необходимо:

— сформировать кадастровую стоимость объектов недвижимости;

— установить единую дату, в соответствии с которой на территории субъекта РФ налоговая база по налогу будет определяться, исходя из кадастровой стоимости.

До осуществления данных процедур налог на имущество физических лиц будет рассчитываться, исходя из инвентаризационной стоимости имущества.

В качестве плательщиков налога признаются физические лица, обладающие правом собственности на следующее имущество:

— жилой дом (в том числе, жилое строение, расположенное на земельном участке, предоставлен-

ном для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства);

— жилое помещение (квартира, комната);

— единый недвижимый комплекс;

— объект незавершенного строительства;

— иные здания, строения, сооружения, помещения.

При этом, законом установлено, что субъекты Российской Федерации должны установить в срок до 1 января 2020 года единую дату начала применения на их территориях порядка определения налоговой базы исходя только из кадастровой стоимости объектов налогообложения.

Но у налога есть и плюсы. Прежде всего, местным властям предоставлено право взимать налог на недвижимость не с его инвентаризационной цены, а с кадастровой стоимости, более близкой к рыночной, что, в принципе, соответствует как исторической, так и ныне действующей мировой практике. И переход на кадастровое исчисление налога позволит муниципалитетам существенно пополнить свои бюджеты в интересах более полного обеспечения насущных интересов населения. Причем, пополнение бюджетов произойдет, в первую очередь, за счет владельцев значительных объемов недвижимости [3].

Кадастровая стоимость — это стоимость, установленная в результате проведения государственной кадастровой оценки на дату проведения этой оценки.

Налоговая база по налогу будет определяться в отношении каждого объекта недвижимости, исходя из его кадастровой стоимости. В главе 32 НК РФ «Налог на имущество физических лиц» предусмотрены налоговые вычеты. По сути, они представляют из себя значения, на которые уменьшается кадастровая стоимость имущества, что следует из от. 403 НК РФ.

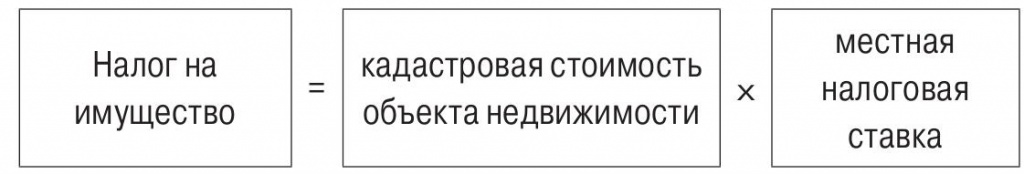

Новой статьей 406 НК РФ определены налоговые ставки по налогу на имущество, который рассчитывается исходя из кадастровой стоимости:

— до 0,1 % — для жилых домов и жилых помещений, недостроенных жилых домов, гаражей и машино-мест;

— до 2 % — для административно-деловых и торговых центров, а также нежилых помещений, которые используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, а также объектов, кадастровая стоимость которых превышает 300 млн. рублей;

— до 0,5 % — для прочих объектов налогообложения.

Платежи вырастут постепенно — законодатели предусмотрели льготный пятилетний период. В первый год рост платежей должен составить не более 20 %, потом 40 %, 60 и так далее. С 2020 налог на имущество придется платить в полном объеме.

Введение налога позволяет решить проблему налогообложения дорогостоящего имущества. При введении налога на недвижимость (земельные участки, здания, строения, жилые и нежилые помещения, находящиеся в собственности физических лиц) предполагается установить прогрессивную ставку налогообложения в зависимости от совокупной кадастровой стоимости всех объектов недвижимости в собственности физического лица в диапазоне от 0,05 % до 0,3 %.

По оценке ФНС России, в среднем, налоговая нагрузка для не льготных категорий налогоплательщиков вырастет в два раза.

Реформирование налогообложения на имущество позволит значительно увеличить налоговые поступления в муниципальные бюджеты не только за счет повышения налоговой нагрузки на среднего плательщика, но и за счет ограничения льгот, применения прогрессивных налоговых ставок на нежилую и элитную недвижимость, а также-принятия мер, направленных на обложение налогом ранее неучтенных и неоцененных объектов [2].

Налог на недвижимость призван дать местным бюджетам собственный источник доходов и повысить заинтересованность местных властей в развитии своей территории.

Переход к новому порядку приведет к заметному перераспределению налогового бремени.

Другими словами, платит ли налогоплательщик сейчас 300 руб. или 5000 руб. в год, эта плата воспринимается как «нормальная». Главное -чтобы она существенно не увеличилась.

Обратной, по отношению к населению, стороной медали являются местные бюджеты, для которых важно, чтобы не только резко не сократились поступления от налога, но и, желательно, чтобы их можно было постепенно увеличивать в будущем.

Переход к новому порядку в соответствии с главой 32 Налогового кодекса РФ предусматривает ступенчатое повышение величины налога со старого до нового уровня в течение 5 лет, если новый уровень выше.

Базовое нововведение состоит в переходе от инвентаризационной к кадастровой стоимости. Кадастровая стоимость рассчитывается, преимущественно, на основе сравнительного подхода, на основе цен сделок (предложения) с аналогичными объектами и поэтому должна быть приближена к рыночной.

Для инвентаризационной стоимости основными факторами являются материал стен и возраст.

Для кадастровой стоимости основным фактором должно быть местоположение. Исходя из этого, налоговое бремя должно сместиться с новостроек на краю города на старые дома в центре.

Отметим, что во многих субъектах РФ инвентаризационную стоимость в крупных городах ста-

рались активно поднимать с помощью коэффициентов индексации в связи тем, что там выше платежеспособность населения.

Ввиду этого, отличие уровня инвентаризационной стоимости от уровня рыночной и кадастровой стоимостей не столь значительно. Однако, наибольшее воздействие на перераспределение налогового бремени должно оказать изменение вида налоговой ставки.[4]

Основные изменения налога, с точки зрения последствий для населения, состоят в следующем:

— льготы сохраняются, но теперь освобождается не более чем одна квартира, один гараж и одна дача на человека;

— небольшие по площади объекты теперь либо вообще не будут облагаться налогом, либо владельцы будут платить минимальный налог, в частности, многие жилые дома имеют площадь до 50 м2 и выпадут из налогообложения;

— для офисов и коммерческих объектов порядок расчета налога теперь не зависит от их принадлежности к физическим или юридическим лицам — ставка 2 %, льготы отсутствует;

1. Абакарова Р.Ш. Реформирование имущественного налогообложения // Перспективы науки. 2014. № 11(62). С. 140-142.

2. Заббарова О.А. Введение налога на недвижимое имущество для физических лиц: проблемы и перспективы. Управление экономическими системами / О. А. Заббарова, О. К. Ярославская // Электронный научный журнал. 2015 г. № 1(73). С. 24.

3. Ильин Е.И. Новые аспекты налога на имущество физических лиц. // Аудитор. 2014 г. № 11. С. 3-6.

4. Шаров СЮ. Последствия изменений в расчете налога на имущество физических лиц. // Народонаселение. 2015 г. № 2(68). С. 101-106.

— налоговое бремя должно сместиться в центр и элитные районы, где кадастровая стоимость должна быть выше, а налог на ветхие дома будет ниже.

В плане совершенствования политики налогообложения недвижимости физических лиц можно порекомендовать следующее.

Во-первых, чтобы обеспечить возможность муниципалитетов реализовать фискальный потенциал, с одной стороны, и справедливость налогообложения, с другой, следует предоставить большую свободу местным властям в части управления ставкой, размерами вычетов и льготами.

Во-вторых, следует совершенствовать механизмы кадастровой оценки, в том числе, за счет федерального регулирования и обучения оценщиков, чтобы результаты такой оценки более адекватно отражали реальную дифференциацию стоимости объектов.

Необходимо позаботиться, также, и о социальной стороне вводимого налога на имущество, несмотря на его зависимость от рыночной стоимости объекта, размер налога должен быть установлен исходя из уровня доходов населения с учетом недопустимости роста налоговой нагрузки на малообеспеченных граждан [1].

cyberleninka.ru

Правила расчета налога на имущество в 2014 году

С нового года налог на имущество организаций по некоторым основным средствам придется рассчитывать по кадастровой стоимости: изменены нормы Налогового кодекса. А вот об особенностях определения налоговой базы придется узнавать от властей субъектов РФ, которые нынче наделены правом принимать соответствующие законы.

С 1 января 2014 года вступает в силу Федеральный закон от 2 ноября 2013 г. № 307-ФЗ. Этот закон изменяет положения главы 30 Налогового кодекса, а также дает право субъектам РФ устанавливать особенности определения налоговой базы по региональным налогам (коим является иналог на имущество). Теперь власти субъектов РФ своими законами могут утверждать перечень объектов, по которым налоговая база приравнивается к их кадастровой стоимости. Такие законы уже приняты в Москве и области, а также в Санкт-Петербурге.

Как изменится расчет налога

Налог на имущество в масштабах страны рассчитывается по старым правилам. Налоговой базой считается среднегодовая стоимость имущества, признаваемого объектом налогообложения (п. 1 ст. 375 НК РФ). В том случае, если субъект РФ принял соответствующий закон, налог на имущество организаций по некоторым объектам рассчитывается по особым правилам. Налоговой базой в этом случае будет кадастровая стоимость объекта, действительная на первое января налогового периода (п. 2 ст. 375 НК РФ).

Особенности определения налоговой базы, исчисления и уплаты налога в отношении отдельных объектов недвижимости закреплены в статье 378.2 Налогового кодекса.

Чтобы узнать, принят ли закон в вашем регионе и изменился ли расчет налога на ваше имущество, достаточно зайти на официальный сайт вашего субъекта РФ (п. 7 ст. 378.2 НК РФ).

Налоговые базы по имуществу из расчета кадастровой стоимости определяются по отдельности. Среднегодовая стоимость имущества рассчитывается без учета объектов, по которым налоговая база считается по кадастру (п. 1, 4 ст. 376, п. 3 ст. 382).

По какой недвижимости изменится расчет

Субъекты РФ могут установить расчет налоговой базы исходя из кадастровой стоимости не по любому имуществу организаций, а только по недвижимости, перечисленной в пункте 1 статьи 378.2 Налогового кодекса, а это:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства;

- а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства.

- в 2014 году – 1,5 процента,

- в 2015 году – 1,7 процента,

- в 2016 году и последующие годы – два процента.

- в 2014 году – 1,0 процента,

- в 2015 году – 1,5 процента,

- кадастровый паспорт объекта недвижимости;

- нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление о пересмотре кадастровой стоимости подается лицом, обладающим правом на объект недвижимости;

- документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости, в случае, если заявление о пересмотре кадастровой стоимости подается на основании недостоверности указанных сведений;

- отчет в случае, если заявление о пересмотре кадастровой стоимости подается на основании установления в отношении объекта недвижимости его рыночной стоимости;

- положительное экспертное заключение, подготовленное экспертом или экспертами саморегулируемой организации оценщиков, членом которой является оценщик, составивший отчет, о соответствии отчета об оценке рыночной стоимости объекта оценки требованиям законодательства Российской Федерации об оценочной деятельности, в том числе требованиям настоящего Федерального закона, федеральных стандартов оценки и других актов уполномоченного федерального органа, осуществляющего функции по нормативно-правовому регулированию оценочной деятельности, требованиям стандартов и правил оценочной деятельности такой саморегулируемой организации оценщиков в случаях, установленных уполномоченным федеральным органом, осуществляющим функции по нормативно-правовому регулированию оценочной деятельности, в порядке создания и работы комиссии.

Власти субъектов РФ должны установить перечень объектов недвижимости, по которым имущественный налог нужно рассчитывать исходя из кадастровой стоимости, не позднее 1 января. Если такой перечень не установлен, то налог на имущество считается по старым правилам. Соответствующий закон субъект РФ принимает на основании кадастровой оценки перечисленных зданий (письмо ФНС России от 31 октября 2013 г. № БС-4- 11/19535).

Новые ставки по налогу на имущество

В отношении объектов недвижимого имущества, налоговая база по которому определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений.

Для города федерального значения Москвы:

Для иных субъектов Российской Федерации:

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

По остальному имуществу максимальная ставка, установленная Налоговым кодексом, как и прежде, составляет 2,2 процента (п. 1, 3, 4 ст. 380 НК РФ).

Платить налог на имущество организаций, рассчитанный по кадастровой стоимости, и авансовые платежи по нему нужно в бюджет по месту нахождения каждого из объектов этого имущества. Налоговая ставка, соответственно, тоже берется местная (п. 13 ст. 378.2, п. 6 ст. 383 НК РФ).

Как платить за «кусочек» здания

Часто у организации есть не здание целиком, а только его часть. Например, нежилое помещение в жилом доме. Как рассчитать налог на это имущество, если кадастровая стоимость определена по зданию целиком?

В этом случае налоговой базой будет доля кадастровой стоимости здания, в котором находится ваше помещение. Она соответствует доле, которую составляет площадь помещения в общей площади здания (п. 6 ст. 378.2 НК РФ).

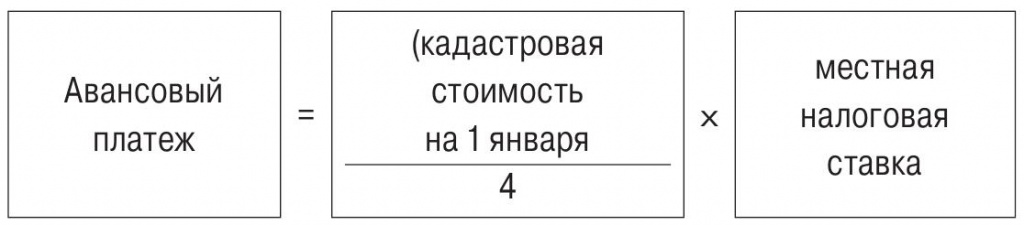

Как рассчитывать авансовые платежи

По общему правилу авансовые платежи по налогу на имущество организаций рассчитываются, как и раньше – исходя из его среднегодовой стоимости. Если же субъектом РФ установлен расчет по кадастровой стоимости, то авансовый платеж рассчитывается как произведение четвертой части кадастровой стоимости объекта недвижимости, определенной на 1 января налогового периода, на установленную налоговую ставку (п. 12 ст. 378.2 НК РФ).

Бухгалтерский учет

Для отражения данных по налогу на имущество в бухгалтерском учете используется счет 68 «Расчеты по налогам и сборам» субсчет «Налог на имущество». Суммы авансовых платежей и самого налога отражаются по кредиту счета 68 и дебету счета 91 «Прочие доходы и расходы». Если в вашем регионе есть обязанность платить авансы по налогу на имущество, то по истечении каждого квартала вы делаете проводки:

Дебет 91 Кредит 68 субсчет «Налог на имущество»

— начислен авансовый квартальный платеж по налогу на имущество;

Дебет 68 субсчет «Налог на имущество» Кредит 51

— оплачен авансовый квартальный платеж по налогу на имущество.

Учитывая, что налоговая база по различным объектам имущества теперь определяется по отдельности, имеет смысл открыть аналитические счета к привычным субсчетам. Данный порядок следует закрепить в учетной политике организации.

Кадастровую стоимость можно оспорить

Установленную кадастровую стоимость здания можно изменить с помощью профессионального оценщика

Заинтересованные лица могут оспорить кадастровую стоимость земельных участков и объектов капитального строительства в досудебном порядке и в суде в порядке, установленном статьей 24.19. Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

В досудебном порядке кадастровая стоимость оспаривается в комиссии по рассмотрению споров о результатах определения кадастровой стоимости, которая может быть создана при Управлении Росреестра в вашем регионе. Рекомендуемые формы заявлений и перечень необходимых документов можно найти на сайте Росреестра.

Законом об оценочной деятельности установлены два основания для обращения в комиссию по спорам: недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости, и установление рыночной стоимости объекта недвижимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

При обращении в комиссию по спорам по второму основанию следует учитывать, что рыночная стоимость объекта недвижимости должна быть установлена на ту же дату, что и его кадастровая стоимость.

К заявлению о пересмотре кадастровой стоимости прилагаются:

Заявление о пересмотре кадастровой стоимости без приложения указанных документов к рассмотрению не принимается.

К заявлению о пересмотре кадастровой стоимости также могут прилагаться иные документы.

Чтобы вам не вернули документы без рассмотрения, советуем предварительно проконсультироваться с секретарем комиссии по спорам при Управлении Росреестра.

Срок обращения в комиссию ограничен и составляет шесть месяцев с момента внесения кадастровой стоимости в государственный кадастр недвижимости (ст. 24.19 Федерального закона от 29 июля 1998 г. № 135-ФЗ). Ограничение срока собираются исключить, но закон пока не принят.

Сведения о кадастровой стоимости объектов капитального строительства доступны на портале государственных услуг Росреестра в разделе «Электронные услуги» – «Справочная информация по объектам недвижимости в режиме online».

Решения комиссии по спорам о кадастровой стоимости объектов недвижимости можно оспорить в арбитражном суде.

Налоговый учет и отчетность

В бераторе «Налоговый учет и отчетность» собрана воедино и правильно систематизирова полная и подробная информация о том, как организовать и вести налоговый учет.

Узнайте больше >>

www.buhgalteria.ru

Как рассчитать новый налог на жилье

Когда и сколько теперь придется платить по новому налогу на недвижимость

«Газета.Ru» разобралась в новых условиях взимания налога на недвижимость. Сколько и когда придется платить за квартиру москвичам, примерный порядок суммы выплат в зависимости от количества комнат и района проживания — в материале «Газеты.Ru».

Уже скоро москвичи будут платить налог на принадлежащую им недвижимость исходя из кадастровой стоимости объектов, которая, в отличие от нынешней, приближена к рыночной. Соответствующий закон был принят Госдумой в третьем чтении в конце сентября, спустя десять лет после первого рассмотрения.

Сейчас при определении налоговой базы используется инвентаризационная стоимость. Она определяется Бюро технической инвентаризации (БТИ), которое существует еще с советских времен. Эта старая оценка учитывает всего несколько параметров — себестоимость объекта при строительстве и износ, поэтому может быть ниже текущей рыночной в несколько раз.

Кадастровая стоимость, которая будет использоваться впредь, напротив, учитывает факторы рыночного ценообразования и, по разным оценкам, в среднем на 10–20% ниже рыночной. Кадастровая оценка в Москве проводится путем массовой оценки объектов по районам города.

«В целом чем старше дом (чем раньше по времени проводилась его первоначальная оценка), тем более низкая у него инвентаризационная стоимость. Для домов 1960–1980-х годов постройки инвентаризационная стоимость может быть ниже рыночной в 100 и более раз», — говорит партнер юридической компании «Некторов, Савельев и партнеры» Егор Батанов.

Инвентаризационная стоимость новостроек в значительной степени приближена к текущей рыночной. Именно поэтому изменение порядка расчета налога сильнее скажется на собственниках квартир, расположенных в старых домах, отмечает эксперт.

Когда придется платить по-новому

Правительство Москвы на прошлой неделе определило новые условия уплаты налога, которые будут введены в городе со следующего года.

При этом в 2015 году уплата налога за 2014 год будет производиться по старой схеме.

Как пояснили «Газете.Ru» в департаменте экономической политики Москвы, первые выплаты по новой системе придутся на второе полугодие 2016 года, окончательно она вступит в силу в 2020 году. В течение пяти лет, с 2016 по 2020 год, будет происходить постепенное увеличение налоговой нагрузки — ставка предполагает индексацию суммы выплат на 20% в год. То есть в 2016 году москвичи будут платить 20% от новой суммы, в 2017 году — 40%, в 2018 году — 60%, в 2019 — 80% и полную сумму с 2020 года.

«Кадастровая оценка производится не чаще раза в два года, а это значит, что уплачиваемый в 2016 году налог считается по оценке на 1 января 2014 года. То есть фактически стоимость имущества, от которой взимается налог, на момент его уплаты будет ниже реальной оценки на двухлетний показатель инфляции», — подчеркнули в департаменте.

Власти рассчитывают, что новые параметры взимания налога сделают его более справедливым — никто не скрывает, что больше всего налоговое бремя увеличится для владельцев дорогих квартир.

В связи с этим на вторичный рынок выйдет до 15% квартир в престижных районах Москвы — Тверском, Хамовниках, Замосковоречье, Патриарших прудах, Якиманке, Арбате, уверены эксперты компании Kalinka Group.

Недвижимость

Рыночный гид

Налог пересчитают по кадастру

Госдума приняла законопроект об изменении налога на имущество физлиц

Налог на недвижимость для большинства россиян теперь уже наверняка вырастет в несколько раз. Госдума приняла в окончательном чтении законопроект об изменении налога на имущество физических лиц — уже со следующего года регионы смогут взимать налог по кадастровой стоимости, которая максимально приближена к рыночной, а с 2020 года на новую систему перейдет вся страна.

Государственная дума спустя десять лет после первого рассмотрения приняла в итоговом третьем чтении законопроект об изменении системы налогообложения имущества физических лиц: налог на принадлежащую россиянам недвижимость теперь будет взиматься с кадастровой стоимости объектов, которая максимально приближена к рыночной.

Закон принят под названием «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу закона Российской Федерации «О налогах на имущество физических лиц».

После нововведений налоги граждан могут вырасти в десятки раз

Как ранее писала «Газета.Ru», Минфин предлагал дополнить Налоговый кодекс главой «Налог на недвижимое имущество физических лиц», заменив налогом на недвижимость два налога — на имущество и на землю. Однако этого не произошло. В результате раздел X Кодекса дополнится главой 32 — «Налог на имущество физических лиц».

Сейчас при определении налоговой базы используется инвентаризационная стоимость.

Она определяется Бюро технической инвентаризации (БТИ) – эта государственная служба оценки недвижимости существует еще с советских времен. Такая оценка включает в себя всего несколько параметров, в частности себестоимость объекта при строительстве и износ, и может быть ниже рыночной в несколько раз.

Существующие ставки варьируются от 0,1% до 2% в зависимости от инвентаризационной стоимости недвижимости. Их устанавливают представительные органы местного самоуправления в следующих пределах: до 0,1% при стоимости до 300 тыс. руб., от 0,1% до 0,3% при стоимости 300–500 тыс. руб., 0,3–2% при стоимости свыше 500 тыс. руб.

Кадастровая стоимость, напротив, учитывает коммерческие данные объекта, то есть его расположение, сегмент, поэтому максимально приближена к рыночной.

Что нужно знать при покупке апартаментов: налоги, коммунальные услуги и условия

Муниципалитеты смогут устанавливать налоговые ставки в следующих пределах.

Для жилых помещений и объектов незавершенного строительства (если проектируемым назначением является жилой дом), единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение, гаражей и машиномест, а также хозяйственных строений и сооружений, площадь которых не превышает 50 кв. м и которые расположены на земельных участках для личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства – 0,1%.

При этом тут же указано, что ставку на жилье муниципалитеты смогут увеличивать в три раза.

«Налоговые ставки, указанные в подпункте 1 пункта 2 настоящей статьи, могут быть уменьшены до нуля или увеличены, но не более чем в три раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя)», — говорится в тексте законопроекта.

Такое решение было принято после того, как субъекты пожаловались на то, что бюджеты недосчитаются средств из-за длинного переходного периода. Законопроект должен вступить в силу с 1 января 2015 года, однако, чтобы избежать резкого скачка, предусмотрен переходный период продолжительностью четыре года.

В каком округе Москвы стоит обзавестись жильем

В отношении административно-деловых и торговых центров, офисов, торговых объектов, а также объектов общественного питания и бытового обслуживания и в отношении объектов, кадастровая стоимость которых превышает 300 млн руб., ставка составит 2%. Для прочих объектов налогообложения — 0,5%.

Законопроект предусматривает налоговые вычеты: 20 кв. м для квартиры, 10 кв. м для комнат, 50 кв. м для жилого дома или миллион рублей для единого недвижимого комплекса, в состав которого входит хотя бы одно жилое помещение.

При этом представительные органы муниципальных образований и органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя смогут увеличивать размеры налоговых вычетов.

Действующие налоговые льготы сохранятся. Однако льготники не будут платить только за один объект по каждому виду недвижимости на выбор.

Льгота, согласно законопроекту, предоставляется в отношении следующих видов объектов налогообложения: квартира или комната, жилой дом, помещение, используемое, например, под мастерскую или студию, строение до 50 кв. м на дачном участке, гараж или машиноместо.

Начиная с 1 января 2020 года все регионы должны перейти на новую систему налогообложения по кадастровой стоимости.

Власти Италии арестовали имущество Аркадия Ротенберга на €30 млн в связи с санкциями

Тяжелее всех придется Москве, Санкт-Петербургу и другим крупным городам, где жилье дорогое.

Налоговая нагрузка увеличится в несколько раз для большинства собственников, говорят эксперты.

Сильнее всего пострадают граждане, владеющие недвижимостью с высокой рыночной и низкой инвентаризационной стоимостью. Речь идет в первую очередь о квартирах в старых домах, в отношении которых оценка проводилась в 90-х или начале 2000-х годов.

«Для некоторых из подобных объектов разница между кадастровой и инвентаризационной стоимостью может исчисляться сотнями и тысячами раз.

Поэтому после полного введения нового порядка исчисления налога фискальная нагрузка на такие объекты может увеличиться в десятки раз, а если речь идет об объектах, расположенных в центральных районах крупных городов (Москва, Санкт-Петербург), то и сотни раз», — комментирует партнер юридической компании «Некторов, Савельев и партнеры» Егор Батанов.

По его словам, у новостроек, вводимых в эксплуатацию в последнее время, текущая инвентаризационная стоимость практически равна рыночной, поэтому изменение метода расчета налоговой базы не повлечет увеличения роста налога. А учитывая, что после перехода на кадастровую стоимость налоговые ставки снизятся, в целом сумма налога к уплате может и уменьшиться.

Освобождать от налога при продаже предлагают только единственное жилье

«Самый неоднозначный момент в законопроекте – это каким образом будут применяться льготы и устанавливаться ставки. Налоговый кодекс отдает решение этих вопросов органам муниципальных образований. Кроме этого в законопроекте довольно размытые формулировки — во что это может вылиться в итоге, предположить сложно», — говорит ведущий юрист «Пепеляев Групп» Анна Крыгина.

Кроме этого рост налоговой нагрузки будет зависеть от того, насколько адекватно будет проведена кадастровая оценка и не придется ли собственникам недвижимости платить налог с завышенной кадастровой стоимости.

С этой проблемой уже столкнулись юридические лица, которые вынуждены оспаривать завышенную, по их словам, кадастровую оценку по земельному налогу. Некоторые предприниматели Подмосковья жалуются, что нагрузка выросла в десятки раз и это душит их бизнес.

Сведения о кадастровой стоимости большинства квартир и домов официально опубликованы на сайте Росреестра. Граждане уже сейчас могут произвести примерный расчет налога по новым правилам, советуют юристы.

m.gazeta.ru